24 февраля 2021 T-Investments Городилов Михаил

MSCI (NYSE: MSCI) — американская компания, оказывающая аналитические услуги в финансовой сфере. Бизнес компании хорош при любой погоде, поскольку на ее стороне авторитет и рост популярности пассивного инвестирования. Но репутация — это дело тонкое.

На чем зарабатывают

На стандартах мер и весов финансового мира. Согласно годовому отчету, у компании есть следующие сегменты бизнеса.

Индексы. Так же, как и S&P, компания делает свои индексы, за использование данных которых берет с фондов и иных биржевых игроков весьма нескромное вознаграждение.

Аналитика. ПО-инструментарий для оценки рисков в финансовой сфере.

Все прочее. Это два разных департамента, которые делают следующие вещи:

ESG. В этом сегменте компания занимается составлением рейтингов в сфере устойчивого и этичного инвестирования. У нас грядет огромная статья про ESG, где об этом будет немало рассказано.

Недвижимость — инструменты для анализа данных.

Большая часть выручки компании приходит по подписке, но в случае индексного бизнеса заметную часть доходов дает оплата на основе активов: крупный фонд, основанный на индексе MSCI, платит компании процент от суммы активов под управлением, еще считаются всякие фьючерсы и опционы на индексы MSCI. Совсем немного компании дают невозобновляемые источники выручки: разовые контракты на предоставление каких-то сведений, настройку ПО или другие специфические клиентские запросы.

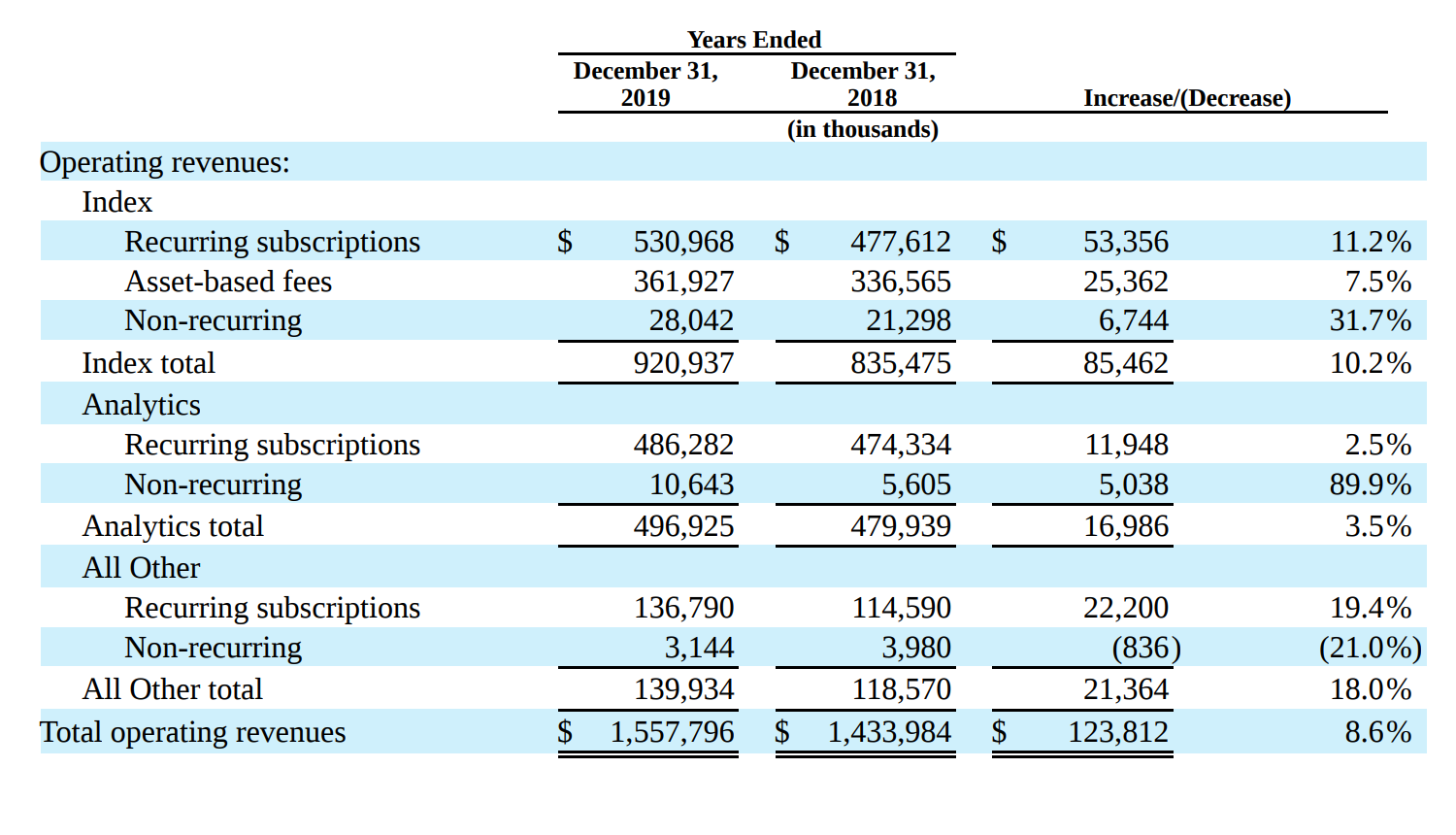

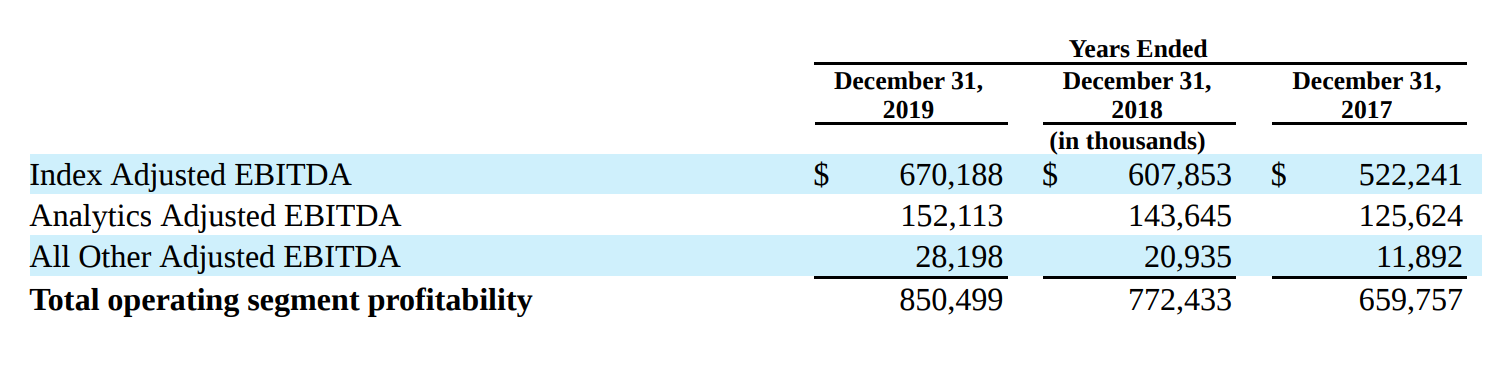

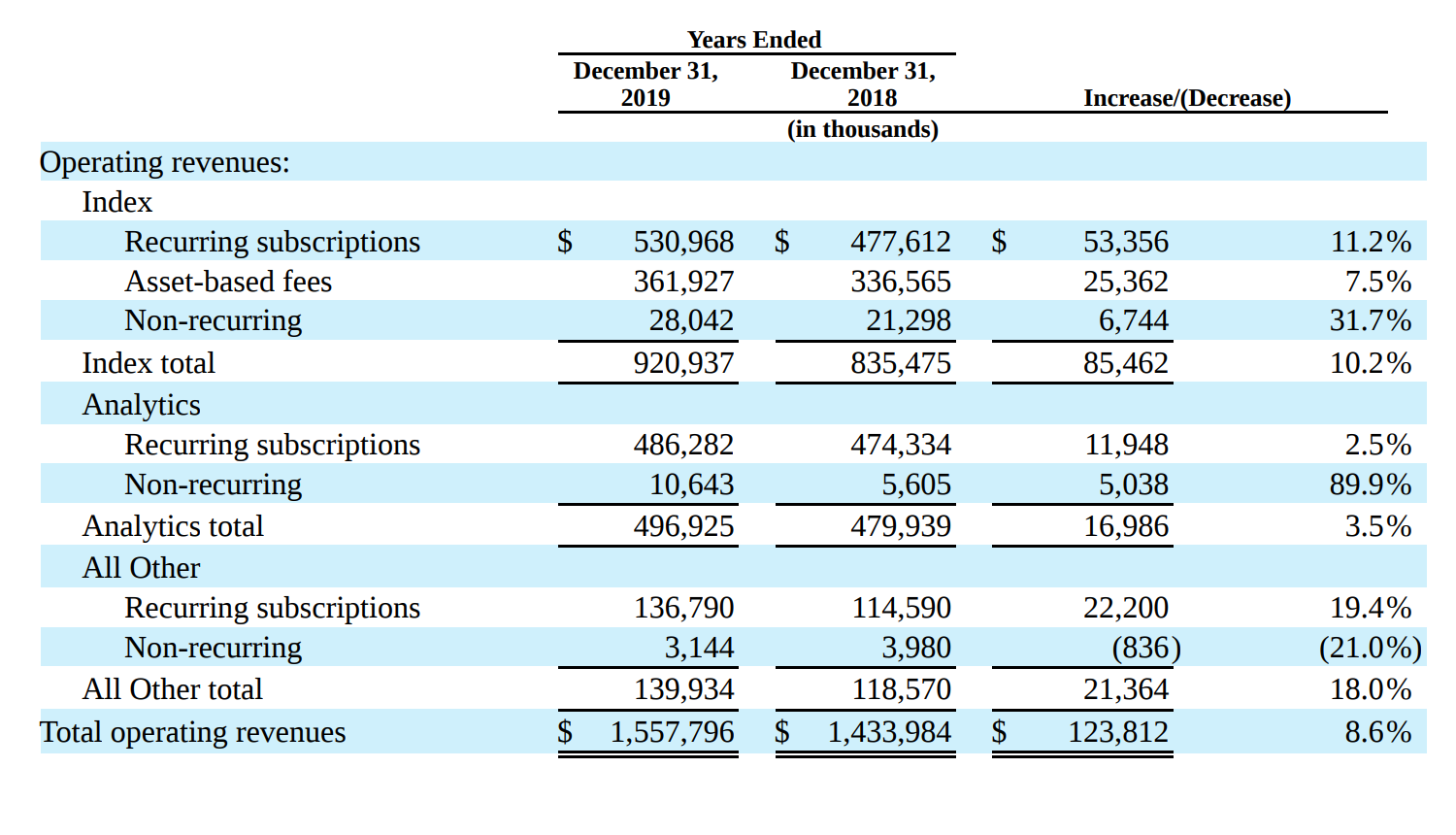

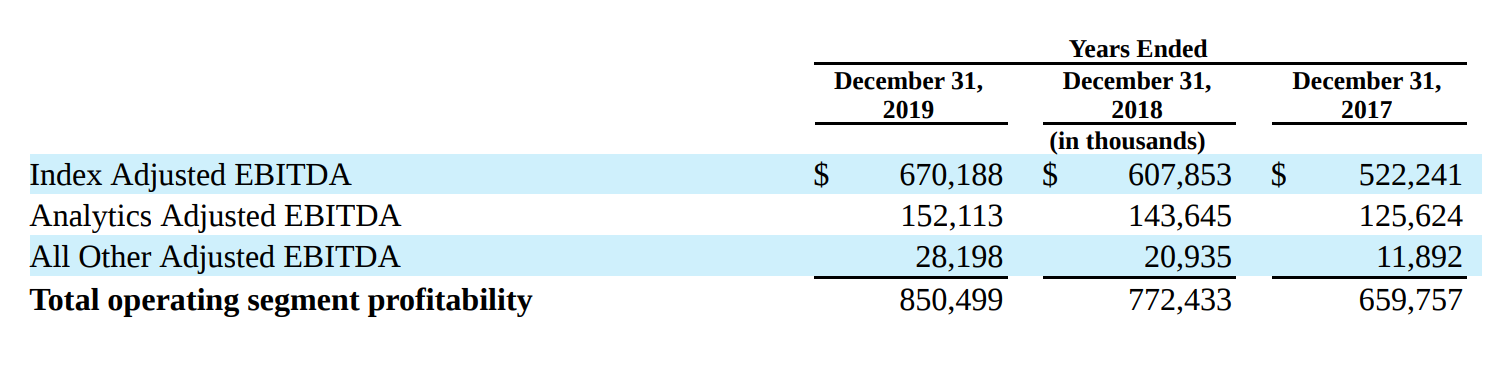

В таблицах можно посмотреть, что сколько выручки приносит. Также можно примерно понять рентабельность каждого сегмента по показателю «скорректированная EBITDA». Больше половины выручки компания делает за пределами США. Крупнейший клиент — BlackRock, на него приходится 11,5% выручки.

Выручка компании по направлениям бизнеса в тысячах долларов. Источник: годовой отчет компании, стр. 40 (42)

Скорректированная EBITDA компании в разных сегментах в тысячах долларов. Источник: годовой отчет компании, стр. F-34 (112)

Выручка компании по странам и регионам в тысячах долларов. Источник: годовой отчет компании, стр. F-35 (113)

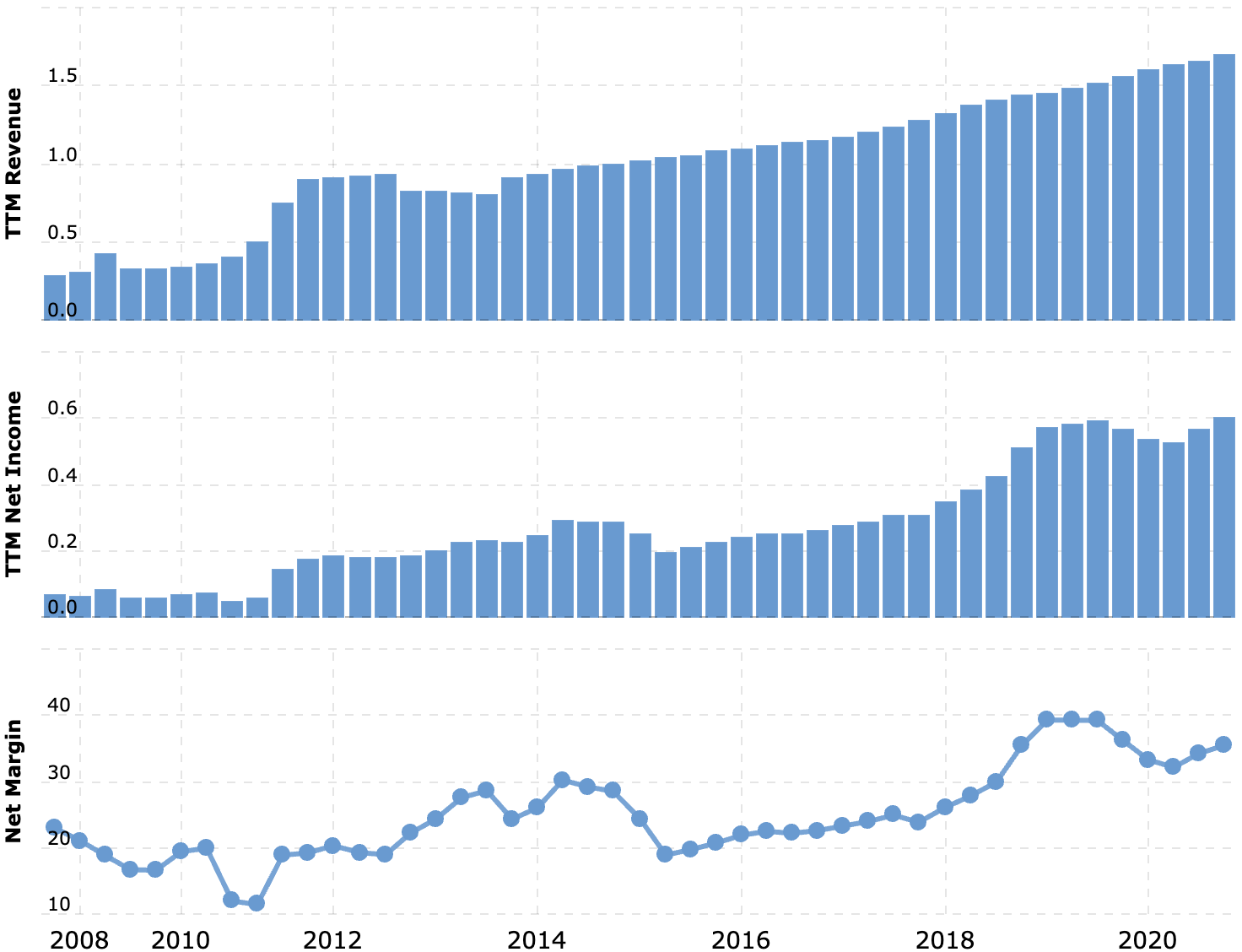

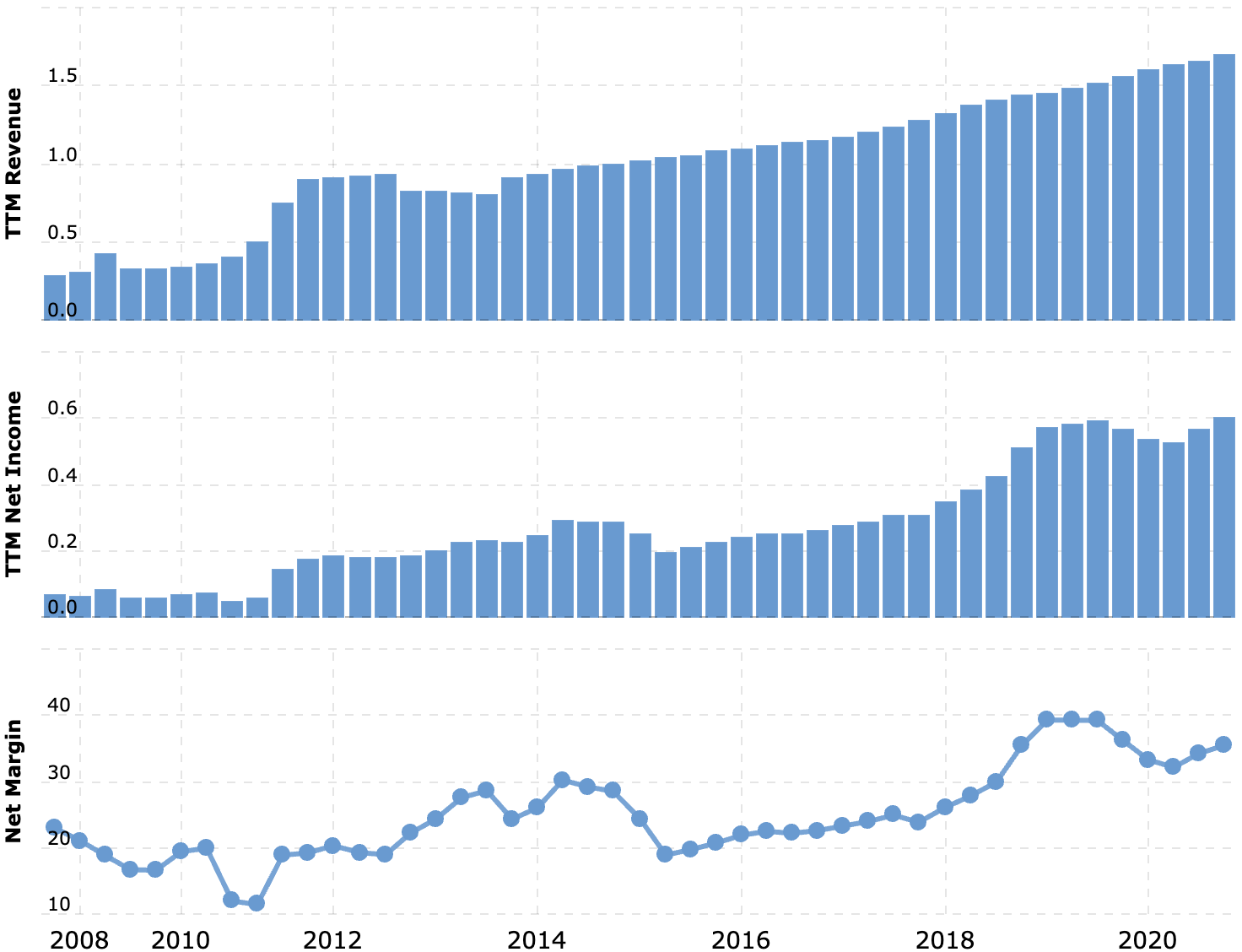

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Хорошо было — а будет еще лучше

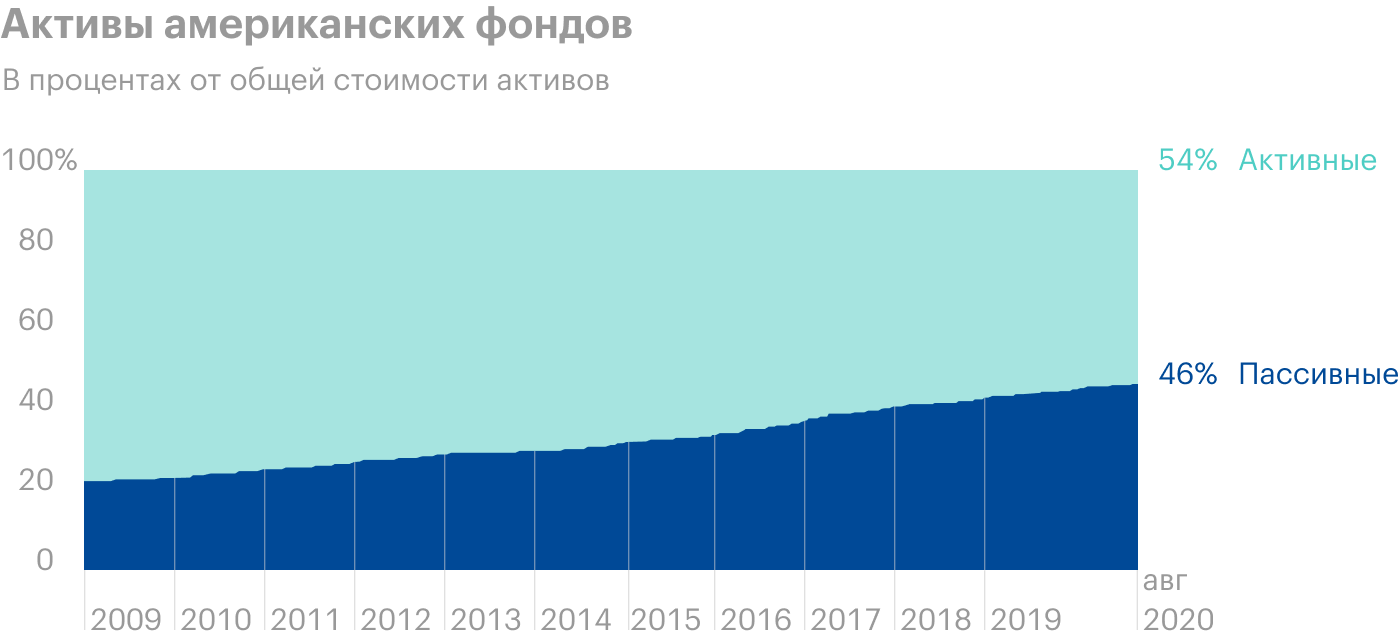

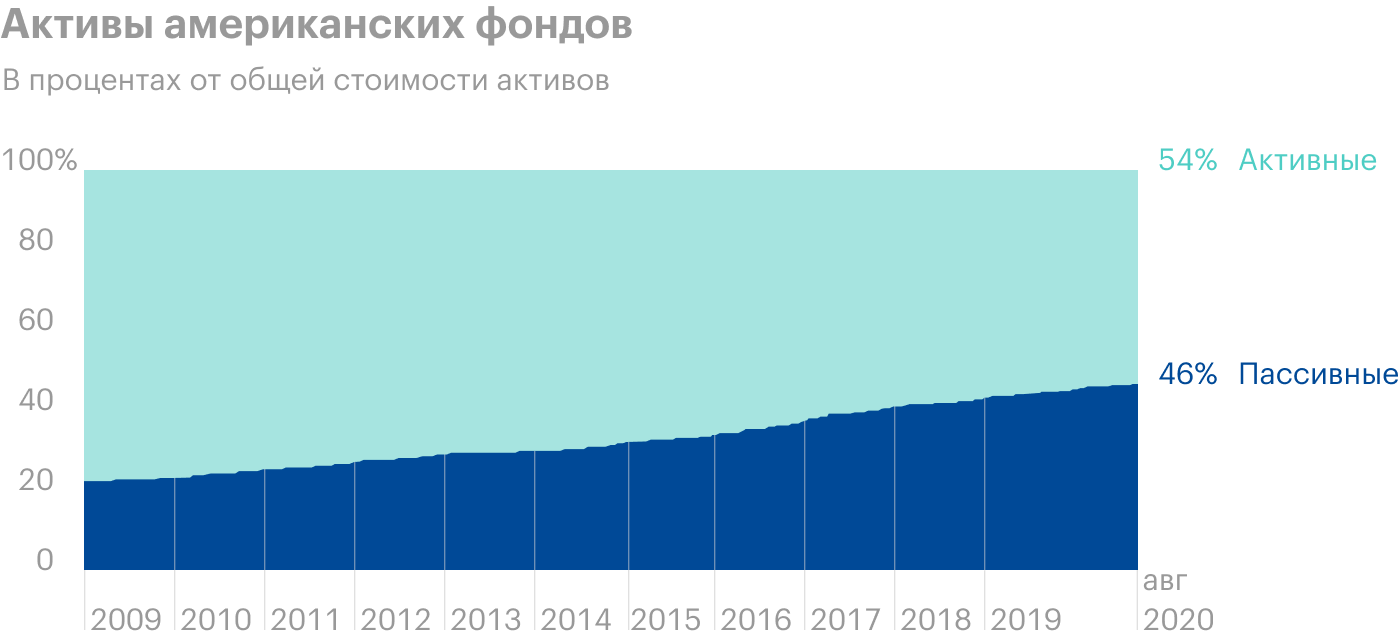

Недавно у компании вышел отчет за минувший квартал и 2020 год. В прошлом году выручка выросла на 8,8%, а прибыль — на 6,8%. Впрочем, оно и неудивительно, ибо индексные фонды нынче контролируют почти половину от всех активов фондового рынка в США. Это не только индексы MSCI, но и они в том числе. Только в ETF, работающих по индексам MSCI, под управлением находится активов на 1,1 трлн долларов — и с этой суммы компании капают деньги за использование данных ее индексов.

Всего же в мире в пассивных и индексных фондах находится примерно 30 трлн долларов, так что здесь MSCI есть куда расти. Плюс она развивает новые перспективные направления — в частности, ESG-рейтинги.

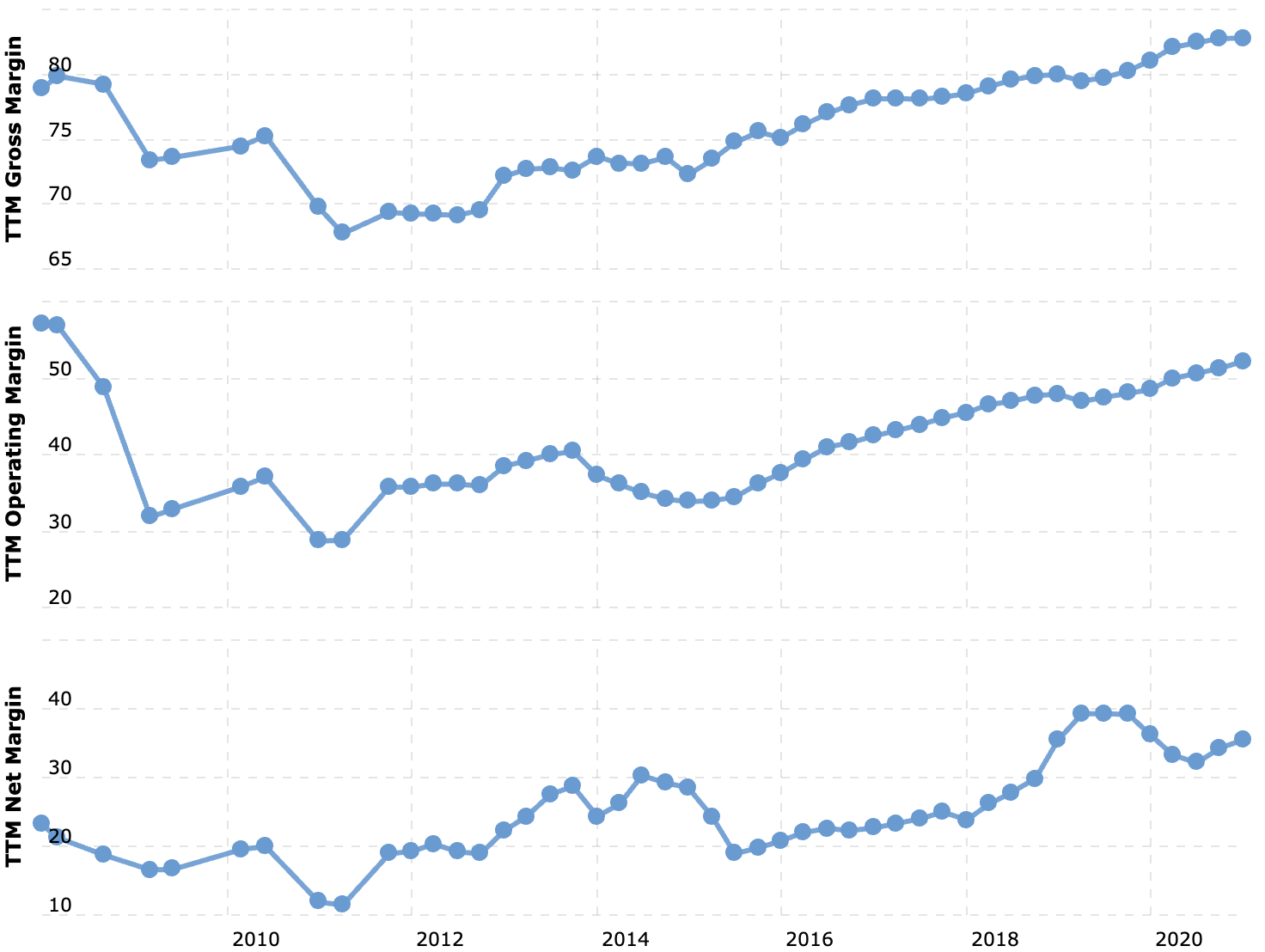

Стоимость акций у MSCI, конечно, великовата: P / E — 58,7, — но в отличие от всяких айтишных фирм компания практически незаменима для своих клиентов. Единственный серьезный конкурент у нее — это S&P Global, у которой есть свои индексы. Но у меня есть большие сомнения в том, что управляющие фондами начнут массово переходить на индексы S&P: ведь если на рынке останется только один участник, то он будет диктовать соответствующую цену. А цена эта, прямо скажем, у всех участников рынка и так огромна: например, у MSCI валовая маржа выше 80% от выручки.

С другой стороны, в рамках этой логики S&P Global, как предприятие более крупное, вполне может попытаться купить MSCI. Вряд ли такую сделку пропустят регуляторы, но акции MSCI от таких новостей вырастут. Зато экономического смысла в покупке MSCI для S&P Global в разы больше, чем в недавнем предложении Microsoft купить Pinterest за 51 млрд долларов: Pinterest убыточна и у нее вообще нет P / E, даже завышенного, а MSCI прибыльна — и даже очень. За Pinterest просят деньги, неадекватные прибыли от ее бизнеса, а у MSCI капитализация в районе 34,79 млрд долларов, которые компания в целом оправдывает. Вариант с покупкой маловероятен, но такой шанс есть.

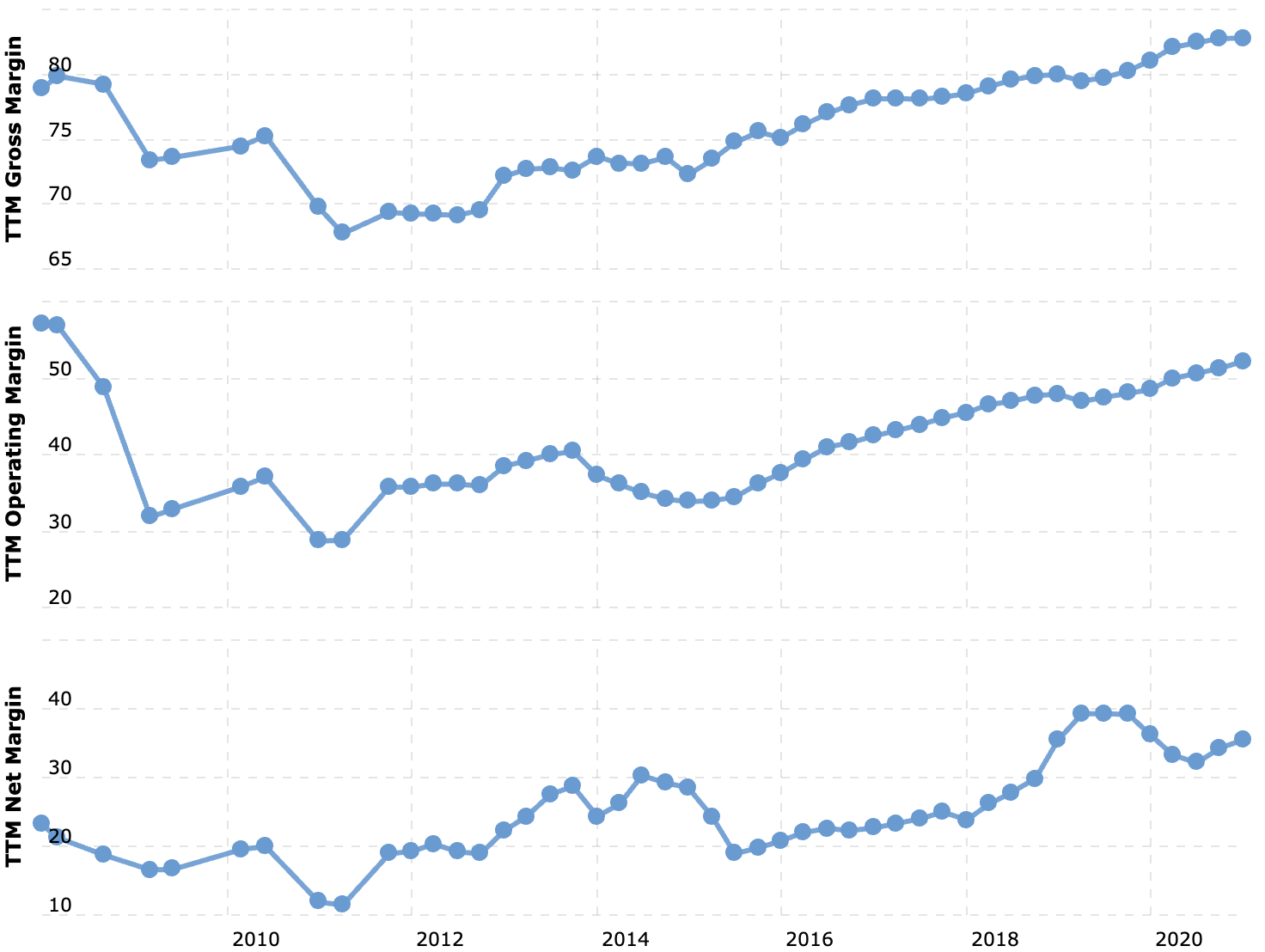

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Где тонко, там и рвется

Бизнес MSCI практически целиком выстроен на репутации — это делает его уязвимым. Пару лет назад стало известно о том, что MSCI включила множество китайских компаний в свой индекс развивающихся рынков. И не потому, что считала компании заслуживающими этой чести, а потому, что руководство КНР оказывало на MSCI существенное давление по этому вопросу, создавая проблемы для ведения бизнеса в КНР после изначального отказа.

В другом случае MSCI дала топовый ESG-рейтинг компании, которая сливает вредные отходы в море. Бизнес может пострадать от череды скандалов такого рода. Может дойти и до реального оттока клиентов, продиктованного именно ненадежностью рейтингов и индексов MSCI.

Компания платит дивиденды: 3,12 $ на акцию в год, что с нынешней ценой акций 419,66 $ дает 0,74% годовых. На это у компании уходит 263,32 млн долларов в год. При этом у MSCI долгов на 4,498 млрд долларов, из которых 834,85 млн нужно погасить в течение года.

В принципе, денег у компании достаточно: на счетах у нее 1,3 млрд долларов плюс почти 430 млн задолженностей контрагентов. Бизнес видится достаточно стабильным, помимо всего прочего и потому, что большая часть денег тут приходит по подписке, — вряд ли здесь есть зримая угроза падения прибыли и отмены дивидендов. Но все же стоит быть готовым к такому варианту развития событий, ведь от урезания дивидендов могут упасть акции.

Резюме

MSCI — это очень классный эмитент, который, несмотря на некоторую дороговизну акций, заслуживает включения в долгосрочный портфель. Но все же стоит следить за ситуацией вокруг репутации компании, ведь репутация — ее главное богатство.

На чем зарабатывают

На стандартах мер и весов финансового мира. Согласно годовому отчету, у компании есть следующие сегменты бизнеса.

Индексы. Так же, как и S&P, компания делает свои индексы, за использование данных которых берет с фондов и иных биржевых игроков весьма нескромное вознаграждение.

Аналитика. ПО-инструментарий для оценки рисков в финансовой сфере.

Все прочее. Это два разных департамента, которые делают следующие вещи:

ESG. В этом сегменте компания занимается составлением рейтингов в сфере устойчивого и этичного инвестирования. У нас грядет огромная статья про ESG, где об этом будет немало рассказано.

Недвижимость — инструменты для анализа данных.

Большая часть выручки компании приходит по подписке, но в случае индексного бизнеса заметную часть доходов дает оплата на основе активов: крупный фонд, основанный на индексе MSCI, платит компании процент от суммы активов под управлением, еще считаются всякие фьючерсы и опционы на индексы MSCI. Совсем немного компании дают невозобновляемые источники выручки: разовые контракты на предоставление каких-то сведений, настройку ПО или другие специфические клиентские запросы.

В таблицах можно посмотреть, что сколько выручки приносит. Также можно примерно понять рентабельность каждого сегмента по показателю «скорректированная EBITDA». Больше половины выручки компания делает за пределами США. Крупнейший клиент — BlackRock, на него приходится 11,5% выручки.

Выручка компании по направлениям бизнеса в тысячах долларов. Источник: годовой отчет компании, стр. 40 (42)

Скорректированная EBITDA компании в разных сегментах в тысячах долларов. Источник: годовой отчет компании, стр. F-34 (112)

Выручка компании по странам и регионам в тысячах долларов. Источник: годовой отчет компании, стр. F-35 (113)

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Хорошо было — а будет еще лучше

Недавно у компании вышел отчет за минувший квартал и 2020 год. В прошлом году выручка выросла на 8,8%, а прибыль — на 6,8%. Впрочем, оно и неудивительно, ибо индексные фонды нынче контролируют почти половину от всех активов фондового рынка в США. Это не только индексы MSCI, но и они в том числе. Только в ETF, работающих по индексам MSCI, под управлением находится активов на 1,1 трлн долларов — и с этой суммы компании капают деньги за использование данных ее индексов.

Всего же в мире в пассивных и индексных фондах находится примерно 30 трлн долларов, так что здесь MSCI есть куда расти. Плюс она развивает новые перспективные направления — в частности, ESG-рейтинги.

Стоимость акций у MSCI, конечно, великовата: P / E — 58,7, — но в отличие от всяких айтишных фирм компания практически незаменима для своих клиентов. Единственный серьезный конкурент у нее — это S&P Global, у которой есть свои индексы. Но у меня есть большие сомнения в том, что управляющие фондами начнут массово переходить на индексы S&P: ведь если на рынке останется только один участник, то он будет диктовать соответствующую цену. А цена эта, прямо скажем, у всех участников рынка и так огромна: например, у MSCI валовая маржа выше 80% от выручки.

С другой стороны, в рамках этой логики S&P Global, как предприятие более крупное, вполне может попытаться купить MSCI. Вряд ли такую сделку пропустят регуляторы, но акции MSCI от таких новостей вырастут. Зато экономического смысла в покупке MSCI для S&P Global в разы больше, чем в недавнем предложении Microsoft купить Pinterest за 51 млрд долларов: Pinterest убыточна и у нее вообще нет P / E, даже завышенного, а MSCI прибыльна — и даже очень. За Pinterest просят деньги, неадекватные прибыли от ее бизнеса, а у MSCI капитализация в районе 34,79 млрд долларов, которые компания в целом оправдывает. Вариант с покупкой маловероятен, но такой шанс есть.

Валовая маржа, операционная маржа, итоговая маржа. Все в процентах от выручки. Источник: Macrotrends

Где тонко, там и рвется

Бизнес MSCI практически целиком выстроен на репутации — это делает его уязвимым. Пару лет назад стало известно о том, что MSCI включила множество китайских компаний в свой индекс развивающихся рынков. И не потому, что считала компании заслуживающими этой чести, а потому, что руководство КНР оказывало на MSCI существенное давление по этому вопросу, создавая проблемы для ведения бизнеса в КНР после изначального отказа.

В другом случае MSCI дала топовый ESG-рейтинг компании, которая сливает вредные отходы в море. Бизнес может пострадать от череды скандалов такого рода. Может дойти и до реального оттока клиентов, продиктованного именно ненадежностью рейтингов и индексов MSCI.

Компания платит дивиденды: 3,12 $ на акцию в год, что с нынешней ценой акций 419,66 $ дает 0,74% годовых. На это у компании уходит 263,32 млн долларов в год. При этом у MSCI долгов на 4,498 млрд долларов, из которых 834,85 млн нужно погасить в течение года.

В принципе, денег у компании достаточно: на счетах у нее 1,3 млрд долларов плюс почти 430 млн задолженностей контрагентов. Бизнес видится достаточно стабильным, помимо всего прочего и потому, что большая часть денег тут приходит по подписке, — вряд ли здесь есть зримая угроза падения прибыли и отмены дивидендов. Но все же стоит быть готовым к такому варианту развития событий, ведь от урезания дивидендов могут упасть акции.

Резюме

MSCI — это очень классный эмитент, который, несмотря на некоторую дороговизну акций, заслуживает включения в долгосрочный портфель. Но все же стоит следить за ситуацией вокруг репутации компании, ведь репутация — ее главное богатство.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба