25 февраля 2021 T-Investments Городилов Михаил

Сегодня у нас умеренно спекулятивная идея: взять акции поставщика ПО и ИТ-услуг Teradata (NYSE: TDC), чтобы заработать на росте активности в ее сфере.

Потенциал роста и срок действия: 20% за 20 месяцев; 10% в год на протяжении 10 лет.

Почему акции могут вырасти: облачные вычисления — это перспективно.

Как действуем: берем сейчас по 42,87 $.

Идею по Teradata придумал наш читатель Владислав Радионов в комментариях к разбору Merck. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Компания делает облачное ПО для аналитики данных на предприятии. Клиенты TDC — корпоративные заказчики из самых разных отраслей. Согласно годовому отчету компании, выручка ее распределяется следующим образом.

Возобновляемая выручка — 79%. Продажа подписок на использование ПО компании. Валовая маржа сегмента — 67,1% от его выручки.

Консалтинговые услуги — 17%. Консультирование клиентов, установка и настройка программ и оборудования. Это самый низкомаржинальный сегмент компании, валовая маржа — 3,5% от его выручки.

Продажа лицензий и оборудования — 4%. Компания продает клиентам право на вечное использование своего ПО и разнообразные айтишные железки и оборудование для работы сети, все это для компании производит Flex. Валовая маржа сегмента — 46,6% от выручки.

К сожалению, выручка в отчете подсчитана по регионам — нужно догадываться, сколько компания делает в США, а сколько — в Гватемале.

55,82% выручки дают Америки, валовая маржа географического сегмента — 61,6% от его выручки.

26,41% — это Европа, Ближний Восток и Африка, валовая маржа географического сегмента — 56,3% от его выручки.

Остальное — это Азиатско-Тихоокеанский регион с Японией, валовая маржа географического сегмента — 51,5% от его выручки.

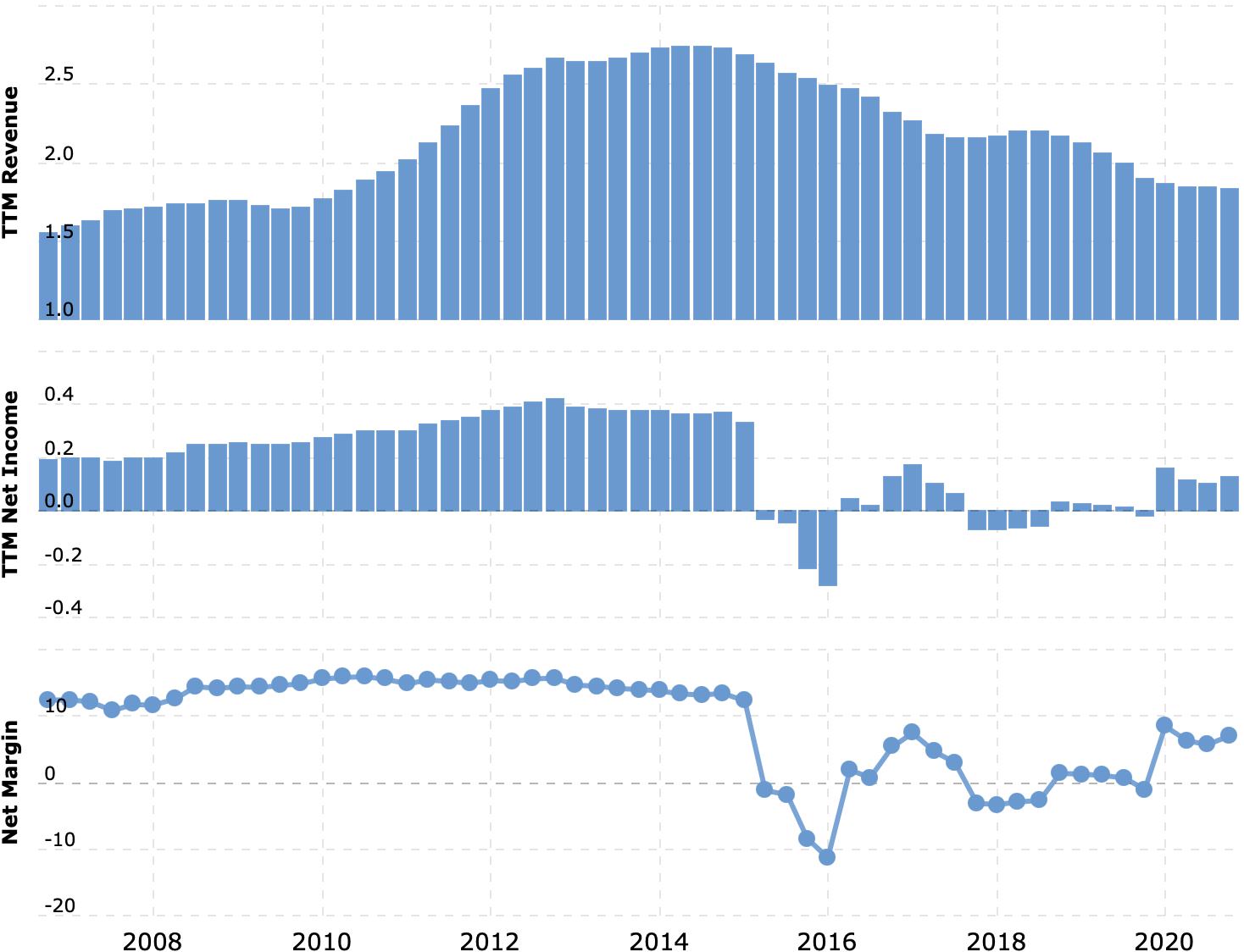

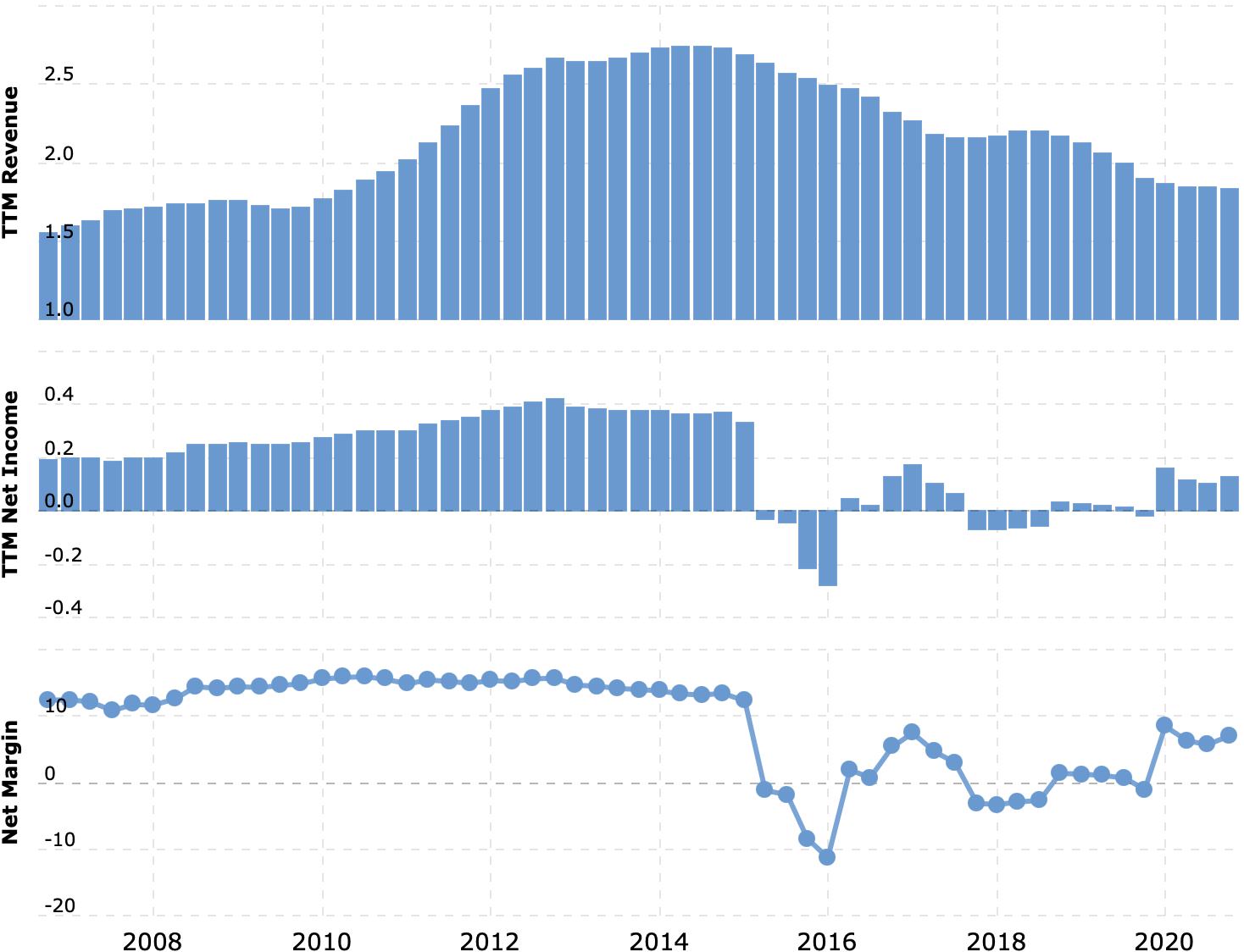

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Облака-облака-облака. Мы уже разбирали перспективы рынка облачных вычислений, так что повторяться не будем. Для TDC это означает рост выручки в долгосрочной перспективе — да и прибыли тоже, сектор очень маржинальный.

Цена. У компании P / E — 37, и может показаться, что это много, — но по американским меркам это на самом деле довольно скромный показатель, если учесть, что речь идет о перспективном технологическом бизнесе. Так что эти акции могут накачать гораздо больше. Тем более что капитализация у компании небольшая — 4,69 млрд долларов. Это сильно увеличивает возможность накачки акций розничными инвесторами, которые любят все яркое и блестящее.

Приоритеты. Основной рост в 2020 году у компании показал сегмент подписок: он прибавил 7%. А вот остальные сегменты сильно упали: выручка от консалтинговых услуг — на 28%, а от продажи лицензий и оборудования — на 31%.

Обвинить коронавирус в этом не получится, все дело в стратегическом переходе и обстоятельствах: консалтинговый бизнес переводят на обслуживание подписочного сегмента, отрубая нецелевые функции, а продажи оборудования у компании не в приоритете, поскольку акцент делается на продаже подписок.

Это позитивно сказывается на финансовом здоровье компании. Операционная прибыль в 2020 выросла на 60%, а показатели валовой маржи у указанных сегментов сильно увеличились: в сегменте оборудования и лицензий — в 2,3 раза, а в консалтинге — на 20%. Так что в долгосрочной перспективе это скорее плюс.

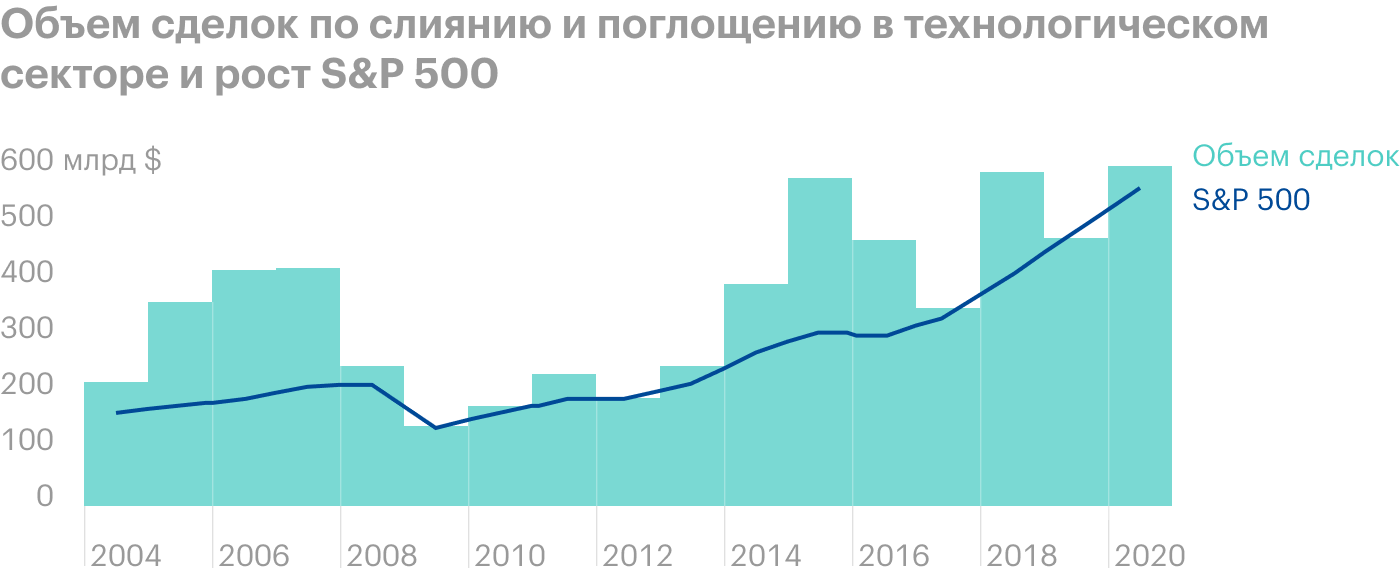

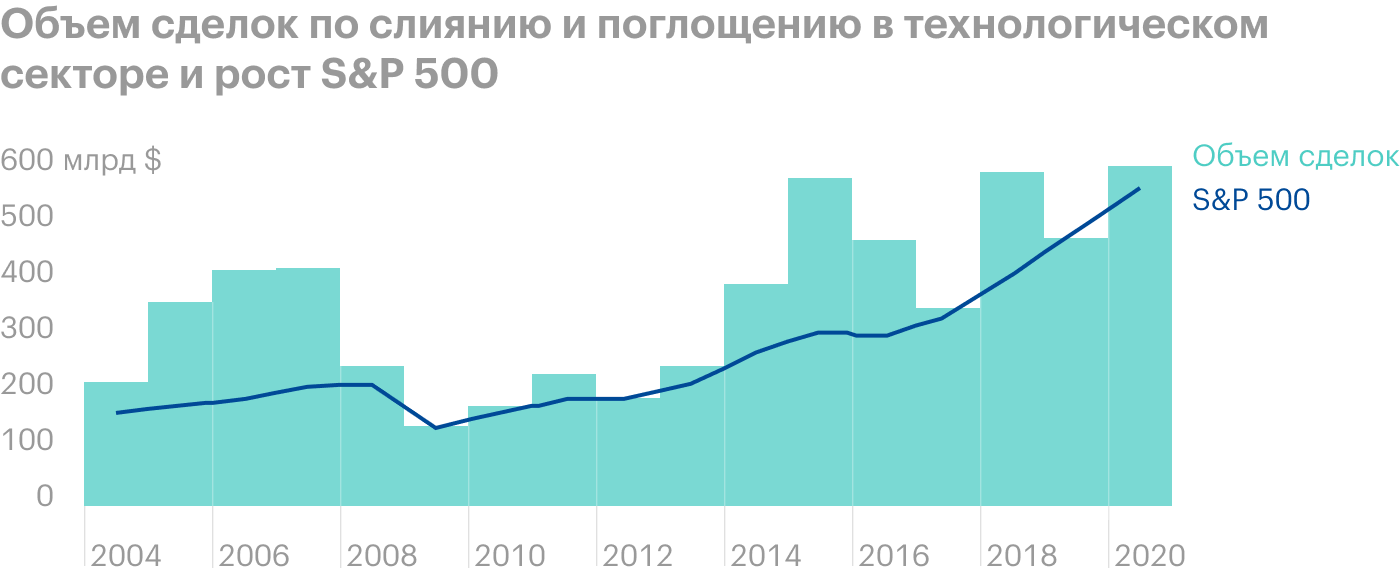

Покупка. Основной подписочный бизнес компании весьма маржинален, а капитализация у нее не очень большая, так что ее могут купить. Учитывая, что объем сделок по слиянию и поглощению в технологическом секторе в целом давно превышает средние показатели роста S&P 500 и в 2020 достиг планки 603 млрд долларов, покупка TDC, как не очень дорогой компании, — это очень вероятный вариант развития событий.

P / E американских биржевых индексов

Что может помешать

Нецелевые бизнесы портят общий результат. Выше мы уже говорили о стратегическом сдвиге в бизнесе компании. Но падение выручки из непрофильных сегментов слегка портит общую картину.

Не так уж и недорого. Рынок в США выглядит довольно перекупленным, так что в ходе возможного обвала акциям TDC может достаться, и нужно быть к этому морально готовыми. Акции компании за этот год выросли в 2 раза — точнее, они выросли так в феврале, хотя показатели выручки упали, а показатели прибыли выросли очень незначительно, — так что и здесь есть основания для падения.

Долги. Согласно последнему отчету, у компании довольно большие, по меркам технологического бизнеса, задолженности: 1,793 млрд долларов, из которых 952 млн нужно погасить в течение года. Всего в ее распоряжении 860 млн долларов. Вряд ли появятся большие проблемы с тем, чтобы занять денег для покрытия задолженностей, но все же наличие такого долга не может не беспокоить.

Что в итоге

Берем акции сейчас по 42,87 $. А дальше есть два варианта:

С учетом текущих тенденций акции вполне могут дорасти до 52 $ за следующие 20 месяцев. Эти деньги за акции просили аж в сентябре 2013, когда у компании были совсем другие показатели выручки и прибыли. Есть большая вероятность, что аргументы в пользу TDC перевесят и позволят накачать котировки до нужного нам уровня.

Держать акции в горе и радости 10 лет.

Вероятность покупки компании есть в обоих случаях, но чем дольше срок держания акций, тем она выше.

Потенциал роста и срок действия: 20% за 20 месяцев; 10% в год на протяжении 10 лет.

Почему акции могут вырасти: облачные вычисления — это перспективно.

Как действуем: берем сейчас по 42,87 $.

Идею по Teradata придумал наш читатель Владислав Радионов в комментариях к разбору Merck. Предлагайте свои идеи в комментариях.

На чем компания зарабатывает

Компания делает облачное ПО для аналитики данных на предприятии. Клиенты TDC — корпоративные заказчики из самых разных отраслей. Согласно годовому отчету компании, выручка ее распределяется следующим образом.

Возобновляемая выручка — 79%. Продажа подписок на использование ПО компании. Валовая маржа сегмента — 67,1% от его выручки.

Консалтинговые услуги — 17%. Консультирование клиентов, установка и настройка программ и оборудования. Это самый низкомаржинальный сегмент компании, валовая маржа — 3,5% от его выручки.

Продажа лицензий и оборудования — 4%. Компания продает клиентам право на вечное использование своего ПО и разнообразные айтишные железки и оборудование для работы сети, все это для компании производит Flex. Валовая маржа сегмента — 46,6% от выручки.

К сожалению, выручка в отчете подсчитана по регионам — нужно догадываться, сколько компания делает в США, а сколько — в Гватемале.

55,82% выручки дают Америки, валовая маржа географического сегмента — 61,6% от его выручки.

26,41% — это Европа, Ближний Восток и Африка, валовая маржа географического сегмента — 56,3% от его выручки.

Остальное — это Азиатско-Тихоокеанский регион с Японией, валовая маржа географического сегмента — 51,5% от его выручки.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Облака-облака-облака. Мы уже разбирали перспективы рынка облачных вычислений, так что повторяться не будем. Для TDC это означает рост выручки в долгосрочной перспективе — да и прибыли тоже, сектор очень маржинальный.

Цена. У компании P / E — 37, и может показаться, что это много, — но по американским меркам это на самом деле довольно скромный показатель, если учесть, что речь идет о перспективном технологическом бизнесе. Так что эти акции могут накачать гораздо больше. Тем более что капитализация у компании небольшая — 4,69 млрд долларов. Это сильно увеличивает возможность накачки акций розничными инвесторами, которые любят все яркое и блестящее.

Приоритеты. Основной рост в 2020 году у компании показал сегмент подписок: он прибавил 7%. А вот остальные сегменты сильно упали: выручка от консалтинговых услуг — на 28%, а от продажи лицензий и оборудования — на 31%.

Обвинить коронавирус в этом не получится, все дело в стратегическом переходе и обстоятельствах: консалтинговый бизнес переводят на обслуживание подписочного сегмента, отрубая нецелевые функции, а продажи оборудования у компании не в приоритете, поскольку акцент делается на продаже подписок.

Это позитивно сказывается на финансовом здоровье компании. Операционная прибыль в 2020 выросла на 60%, а показатели валовой маржи у указанных сегментов сильно увеличились: в сегменте оборудования и лицензий — в 2,3 раза, а в консалтинге — на 20%. Так что в долгосрочной перспективе это скорее плюс.

Покупка. Основной подписочный бизнес компании весьма маржинален, а капитализация у нее не очень большая, так что ее могут купить. Учитывая, что объем сделок по слиянию и поглощению в технологическом секторе в целом давно превышает средние показатели роста S&P 500 и в 2020 достиг планки 603 млрд долларов, покупка TDC, как не очень дорогой компании, — это очень вероятный вариант развития событий.

P / E американских биржевых индексов

Что может помешать

Нецелевые бизнесы портят общий результат. Выше мы уже говорили о стратегическом сдвиге в бизнесе компании. Но падение выручки из непрофильных сегментов слегка портит общую картину.

Не так уж и недорого. Рынок в США выглядит довольно перекупленным, так что в ходе возможного обвала акциям TDC может достаться, и нужно быть к этому морально готовыми. Акции компании за этот год выросли в 2 раза — точнее, они выросли так в феврале, хотя показатели выручки упали, а показатели прибыли выросли очень незначительно, — так что и здесь есть основания для падения.

Долги. Согласно последнему отчету, у компании довольно большие, по меркам технологического бизнеса, задолженности: 1,793 млрд долларов, из которых 952 млн нужно погасить в течение года. Всего в ее распоряжении 860 млн долларов. Вряд ли появятся большие проблемы с тем, чтобы занять денег для покрытия задолженностей, но все же наличие такого долга не может не беспокоить.

Что в итоге

Берем акции сейчас по 42,87 $. А дальше есть два варианта:

С учетом текущих тенденций акции вполне могут дорасти до 52 $ за следующие 20 месяцев. Эти деньги за акции просили аж в сентябре 2013, когда у компании были совсем другие показатели выручки и прибыли. Есть большая вероятность, что аргументы в пользу TDC перевесят и позволят накачать котировки до нужного нам уровня.

Держать акции в горе и радости 10 лет.

Вероятность покупки компании есть в обоих случаях, но чем дольше срок держания акций, тем она выше.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба