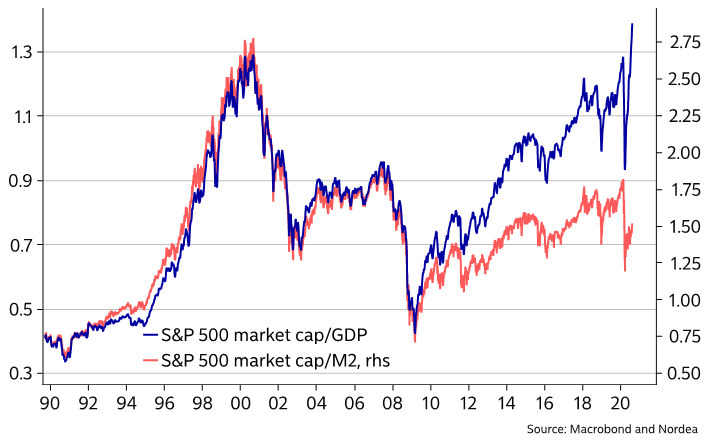

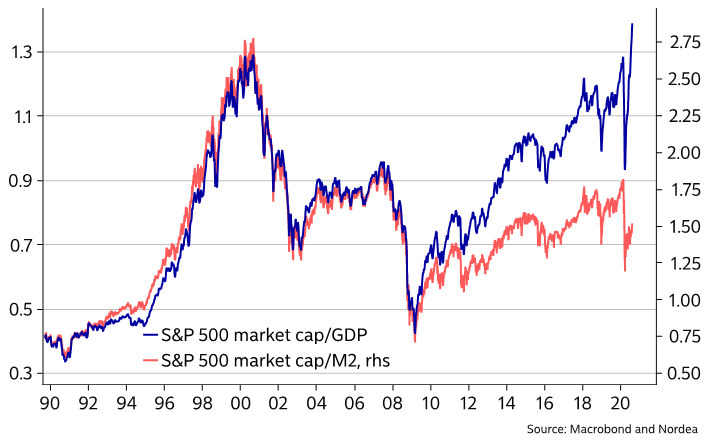

С конца 2020 года ведутся разговоры о том, что на фондовом рынке США надулся «пузырь», который вот-вот лопнет. В качестве основного подтверждения этой мысли приводится так называемый индикатор Уорена Баффета — отношение капитализации индекса S&P500 к номинальному объему ВВП США. Сейчас этот показатель превышает 140%. В последний раз подобный пик фиксировался в 2000-м, перед крахом доткомов.

Рассматривая индикатор Баффета обособленно, действительно можно допустить, что рост фондового рынка в США опережает рост экономики. Однако, если расширить перечень анализируемых индикаторов, результат выглядит несколько иначе.

Во-первых курсы монетарной политики в 2000-м и сейчас несопоставимы. Накануне кризиса доткомов учетная ставка в Штатах превышала 6%, а доходность десятилетних бескупонных гособлигаций составляла 6,7% годовых, поэтому большие объемы капиталов оборачивались на долговом рынке. С тех пор основная ставка снизилась практически до нуля, а доходность UST10 не превышает 1,5%. В условиях исторически дешевых заемных денег текущий размер фондового рынка США уже не кажется столь раздутым.

Более того, динамика соотношения капитализации S&P500 к ВПП и доходности UST10 выявляет отчетливую обратную корреляцию. Таким образом, текущий относительный размер фондового рынка стал следствием снижения ставок, а не безосновательного роста.

Важная сторона монетарной политики — это объем денежной массы (наиболее часто рассматривается агрегат М2). Количественное смягчение, которое было применено ФРС для преодоления ипотечного кризиса в 2007 году и спада, вызванного пандемией, в 2020-м, привело к росту денежной массы которая при этом существенно не отразилась на основной инфляции. Вместо этого избыток денежной массы направлялся на фондовый рынок, вызывая так называемую инфляцию активов, которая и приводила к росту капитализации компаний. Кстати, соотношение между капитализацией S&P500 и агрегатом М2 равно 1,5, что ниже среднего значения.

Итак, на мой взгляд, ничего напоминающего «пузырь» на финансовых рынках США сейчас не наблюдается. Есть структурные перекосы, вызванные ускоренным перетоком капиталов в технологический сектор на пике пандемии, а также падением ставок долгового рынка. Однако факторов, способных вызвать 50%-е падение индексов, нет. Думаю, что в текущем году на фондовых площадках сохранится высокая волатильность, но на рост S&P500 в пределах 10% рассчитывать можно.

Рассматривая индикатор Баффета обособленно, действительно можно допустить, что рост фондового рынка в США опережает рост экономики. Однако, если расширить перечень анализируемых индикаторов, результат выглядит несколько иначе.

Во-первых курсы монетарной политики в 2000-м и сейчас несопоставимы. Накануне кризиса доткомов учетная ставка в Штатах превышала 6%, а доходность десятилетних бескупонных гособлигаций составляла 6,7% годовых, поэтому большие объемы капиталов оборачивались на долговом рынке. С тех пор основная ставка снизилась практически до нуля, а доходность UST10 не превышает 1,5%. В условиях исторически дешевых заемных денег текущий размер фондового рынка США уже не кажется столь раздутым.

Более того, динамика соотношения капитализации S&P500 к ВПП и доходности UST10 выявляет отчетливую обратную корреляцию. Таким образом, текущий относительный размер фондового рынка стал следствием снижения ставок, а не безосновательного роста.

Важная сторона монетарной политики — это объем денежной массы (наиболее часто рассматривается агрегат М2). Количественное смягчение, которое было применено ФРС для преодоления ипотечного кризиса в 2007 году и спада, вызванного пандемией, в 2020-м, привело к росту денежной массы которая при этом существенно не отразилась на основной инфляции. Вместо этого избыток денежной массы направлялся на фондовый рынок, вызывая так называемую инфляцию активов, которая и приводила к росту капитализации компаний. Кстати, соотношение между капитализацией S&P500 и агрегатом М2 равно 1,5, что ниже среднего значения.

Итак, на мой взгляд, ничего напоминающего «пузырь» на финансовых рынках США сейчас не наблюдается. Есть структурные перекосы, вызванные ускоренным перетоком капиталов в технологический сектор на пике пандемии, а также падением ставок долгового рынка. Однако факторов, способных вызвать 50%-е падение индексов, нет. Думаю, что в текущем году на фондовых площадках сохранится высокая волатильность, но на рост S&P500 в пределах 10% рассчитывать можно.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба