11 марта 2021 Invest Heroes Пирогов Сергей

Теория рефлексивности и её применение

Сорос читает, что люди по определению не владеют точным знанием о мире. Особенно все и особенно на рынке, где экономистам приходится оценивать вещи из общества, геологии, космоса, продаж, психологии, политики и геополитики и тому подобное — того, в чем они не профи.

Все эти люди принимают решения, меняющие реальность (как минимум, рынки) и в итоге дальше меняющие представления о происходящем снова.

Это приводит к тому, что довольно часто объективная реальность (или причины тех или иных событий) совсем не в том, как её объясняют, а потом в соответствии с этим и торгуют.

От себя добавлю, что сейчас инфопотоки все гуще и состоят не из фактов, а из обработанной информации, таким образом усиливая распространение ошибок и искреннюю веру в неправильные вещи.

В итоге получается, что:

если вы знаете точно что происходит, вам нужно учитывать ложные представления других (помните, я писал вам про кинотеатр) иначе можете попасть в беду «горя от ума» — убытки от того что толпа не поняла то, что уже точно знаете вы;

вы можете вполне осознанно участвовать в хайпах, но нужно вовремя остановиться;

успех на рынке требует понять и 100 раз перепроверить чего держитесь лично вы. Только это убережет вас от заблуждений.

Именно в этой динамике сидят возможности — пузыри и их сдутие, тренды, бумы и разочарования, на которых опытный инвестор зарабатывает, отдавая себе отчет в том, чем отличается от толпы.

Как в маленьком фрактеле большие движения рынков отражаются в отдельной акции. Как отмечал лучший ученик Сороса — Дракенмиллер — акции нужно брать, когда на 12–18 мес. вперед их прибыль будет расти.

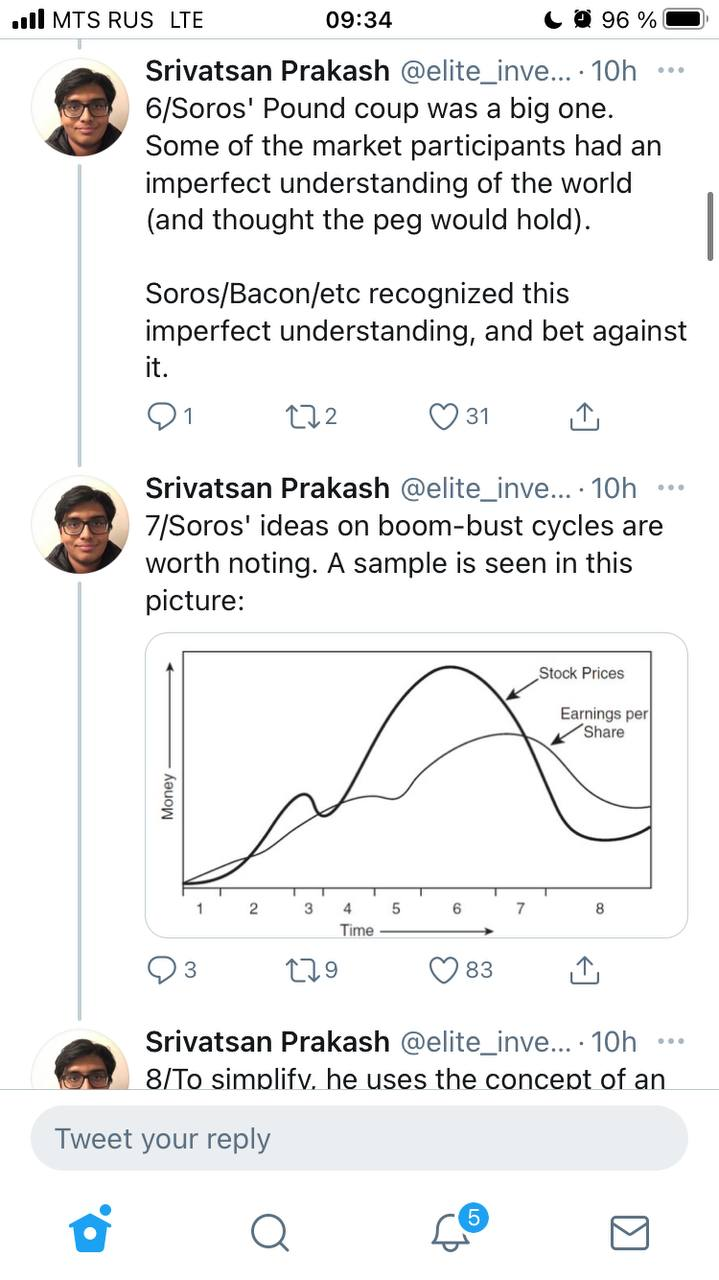

Вот как выглядит динамика схематично:

Помимо этого, порой тренды порождают тренды.

Вот вам пример: взлет акций Теслы позволил Илону Маску продать новые акции в рынок дорого и поднять капитал необходимый для быстрого роста фирмы / снизить стоимость долга для компании. Дальше рост акций загнал их в индекс S&P и пассивный приток удвоил акции с $450 до $900. Его успех драйвил ещё больший успех!

Чем больше коррекций сломала Тесла, тем она крепче и тем глубже заблуждение и вера. Но и тем хуже если это лопнет (т.к. излишний оптимизм сменится на излишний пессимизм).

For record: это не мешает акциям Tesla стоить $750, но скажем году в 2024-м :)

Сорос говорит, что дальше нужна переломная точка:

Например, он наблюдал бум конгломератов, которые росли в цене и за свои акции покупали внутрь себя новые компании, создавая самоподдерживающийся пузырь.

Переломом был момент, когда крупному конгломерату заблокировали очередную сделку.

Возможно, для Теслы переломом станет новость о том, что она потеряла какую-то долю рынка. Инвесторы в США уже активно покупают Ford и GM.

Следующий поинт: толпа никогда не знает всю подноготную акции, которую знает какой-нибудь яйцеголовый аналитик. Он считает себя умником, когда его акция растет, но на самом деле она растет на том, что понимают другие люди в рынке, и значит, когда этот яйцеголовый говорит «нет, тут ещё вот такой фактор», он может это произносить в тишине и быть последним покупателем… в то время как толпа убежала в другую акцию и больше не вернется в «жемчужину» этого аналитика.

Соответственно, если толпа увлечена, то пока вы соблюдаете жесткий риск-менеджмент, вы можете играться в пузыре. Главное правило — ставьте помалу и потом играйте на выигранное.

Если инвестор понимает в чем ошибается толпа, то он уже впереди игры. Главное следить за той самой толпой и убедиться, что ты понял что-то действительно важное, что вскоре станет достоянием общественности.

В размерах позиций Сорос бескомпромиссен. Если был уверен, ставил максимум в пределах своих рисков.

Ещё несколько заметок от ученика Сороса — Стенли Дракенмиллера (между прочим, сделал 30% годовых в среднем в течение 25–30 лет!!!)

Главное для рынков — деньги и их цена. Если они приходят, приходят в движение рынки. Акции движутся свежими деньгами.

Лучшая среда для акций — слабая экономика которую ФРС хочет разогнать (см. 2020-й год).

Лучшие компании — те, где маржа прибыли (Прибыль / Выручка) сможет устойчиво расти и у компании есть одновременно возможность нарастить продажи.

И на закуску от коллеги Дракенмиллера — Стива Бессента:

50% преимущества инвестора в понимании движений рынка в целом. 30% в выборе отрасли. 20% в выборе конкретной компании.

Многие кичатся тем, какую акцию они нашли, но… это все бы не сыграло, не будь рынок в росте и не будь отрасль в позитивном тренде.

… И вообще многие ставки на отрасли возникают из понимания макроэкономики (то есть занятости, % ставок, роста ВВП и ситуации с различным сырьем / сравнительной привлекательности рынков акций разных стран).

Такие вот мысли! Как учат шахматы, учиться нужно у лучших!

Сорос читает, что люди по определению не владеют точным знанием о мире. Особенно все и особенно на рынке, где экономистам приходится оценивать вещи из общества, геологии, космоса, продаж, психологии, политики и геополитики и тому подобное — того, в чем они не профи.

Все эти люди принимают решения, меняющие реальность (как минимум, рынки) и в итоге дальше меняющие представления о происходящем снова.

Это приводит к тому, что довольно часто объективная реальность (или причины тех или иных событий) совсем не в том, как её объясняют, а потом в соответствии с этим и торгуют.

От себя добавлю, что сейчас инфопотоки все гуще и состоят не из фактов, а из обработанной информации, таким образом усиливая распространение ошибок и искреннюю веру в неправильные вещи.

В итоге получается, что:

если вы знаете точно что происходит, вам нужно учитывать ложные представления других (помните, я писал вам про кинотеатр) иначе можете попасть в беду «горя от ума» — убытки от того что толпа не поняла то, что уже точно знаете вы;

вы можете вполне осознанно участвовать в хайпах, но нужно вовремя остановиться;

успех на рынке требует понять и 100 раз перепроверить чего держитесь лично вы. Только это убережет вас от заблуждений.

Именно в этой динамике сидят возможности — пузыри и их сдутие, тренды, бумы и разочарования, на которых опытный инвестор зарабатывает, отдавая себе отчет в том, чем отличается от толпы.

Как в маленьком фрактеле большие движения рынков отражаются в отдельной акции. Как отмечал лучший ученик Сороса — Дракенмиллер — акции нужно брать, когда на 12–18 мес. вперед их прибыль будет расти.

Вот как выглядит динамика схематично:

Помимо этого, порой тренды порождают тренды.

Вот вам пример: взлет акций Теслы позволил Илону Маску продать новые акции в рынок дорого и поднять капитал необходимый для быстрого роста фирмы / снизить стоимость долга для компании. Дальше рост акций загнал их в индекс S&P и пассивный приток удвоил акции с $450 до $900. Его успех драйвил ещё больший успех!

Инвесторы воспринимают такой рост акций как показатель силы, но это и есть популярное заблуждение. Tesla не включат в S&P дважды, и этот рост будет стерт, если компания не продемонстрирует рост прибыли (что мы сейчас +/- наблюдаем).

Чем больше коррекций сломала Тесла, тем она крепче и тем глубже заблуждение и вера. Но и тем хуже если это лопнет (т.к. излишний оптимизм сменится на излишний пессимизм).

For record: это не мешает акциям Tesla стоить $750, но скажем году в 2024-м :)

Сорос говорит, что дальше нужна переломная точка:

Например, он наблюдал бум конгломератов, которые росли в цене и за свои акции покупали внутрь себя новые компании, создавая самоподдерживающийся пузырь.

Переломом был момент, когда крупному конгломерату заблокировали очередную сделку.

Возможно, для Теслы переломом станет новость о том, что она потеряла какую-то долю рынка. Инвесторы в США уже активно покупают Ford и GM.

Следующий поинт: толпа никогда не знает всю подноготную акции, которую знает какой-нибудь яйцеголовый аналитик. Он считает себя умником, когда его акция растет, но на самом деле она растет на том, что понимают другие люди в рынке, и значит, когда этот яйцеголовый говорит «нет, тут ещё вот такой фактор», он может это произносить в тишине и быть последним покупателем… в то время как толпа убежала в другую акцию и больше не вернется в «жемчужину» этого аналитика.

В общем, во многой мудрости много печали и… проще нужно быть :)

Соответственно, если толпа увлечена, то пока вы соблюдаете жесткий риск-менеджмент, вы можете играться в пузыре. Главное правило — ставьте помалу и потом играйте на выигранное.

Если инвестор понимает в чем ошибается толпа, то он уже впереди игры. Главное следить за той самой толпой и убедиться, что ты понял что-то действительно важное, что вскоре станет достоянием общественности.

Сам Сорос известен тем, что часто рано заходил «по маленькой» в позиции где возможен хайп, лишь бы быть в них первым. В итоге или он «доливался» в позицию, видя что она стартует, или резал маленького лося. За десятилетия старик имел до 70% убыточных сделок, но прибыль от больших историй с лихвой перекрыла мелкие «стопы». Истинный спекулянт, конечно

В размерах позиций Сорос бескомпромиссен. Если был уверен, ставил максимум в пределах своих рисков.

Ещё несколько заметок от ученика Сороса — Стенли Дракенмиллера (между прочим, сделал 30% годовых в среднем в течение 25–30 лет!!!)

Главное для рынков — деньги и их цена. Если они приходят, приходят в движение рынки. Акции движутся свежими деньгами.

Лучшая среда для акций — слабая экономика которую ФРС хочет разогнать (см. 2020-й год).

Лучшие компании — те, где маржа прибыли (Прибыль / Выручка) сможет устойчиво расти и у компании есть одновременно возможность нарастить продажи.

И на закуску от коллеги Дракенмиллера — Стива Бессента:

50% преимущества инвестора в понимании движений рынка в целом. 30% в выборе отрасли. 20% в выборе конкретной компании.

Многие кичатся тем, какую акцию они нашли, но… это все бы не сыграло, не будь рынок в росте и не будь отрасль в позитивном тренде.

… И вообще многие ставки на отрасли возникают из понимания макроэкономики (то есть занятости, % ставок, роста ВВП и ситуации с различным сырьем / сравнительной привлекательности рынков акций разных стран).

Тут не могу не поддержать двумя и даже тремя руками: капитал мобилен и готов за сутки перебежать из акций Apple в акции Газпрома и обратно. Поэтому важно осознавать, где трава зеленее в глобальном масштабе — именно это подскажет, когда рынки будут приходить в движение или завершать рост (даже сохраняя потенциал до целей аналитиков).

Такие вот мысли! Как учат шахматы, учиться нужно у лучших!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба