8 апреля 2021 T-Investments Городилов Михаил

Сегодня у нас крайне спекулятивная идея: взять акции производителя медицинского ПО Evolent Health (NYSE: EVH), чтобы заработать на цифровизации американского здравоохранения.

Потенциал роста и срок действия: 22% за 12 месяцев; 10% годовых в течение 15 лет.

Почему акции могут вырасти: компания работает в перспективной нише.

Как действуем: берем акции сейчас по 20,4 $.

На чем компания зарабатывает

Evolent Health — это компания, разрабатывающая программное обеспечение для управления медицинским предприятием. Согласно годовому отчету компании, распределение выручки выглядит следующим образом.

Услуги. Этот сегмент поделен на две части. Услуги по трансформации приносят компании 1,17% от общей выручки. Это консультационные и технические услуги для составления страховых планов теми, кто работает в соответствующей сфере.

Платформа и операционные услуги приносят 87,34% от общей выручки. Это ежегодно продлеваемые контракты с медицинскими учреждениями или посредниками. Это программное обеспечение для экономико-административной и клинической деятельности больниц.

Медицинское страхование в штате Нью-Мексико. Сегмент приносит 11,49% выручки. О сегменте говорить особо нечего, поскольку компания собирается продать это подразделение в первом полугодии этого года.

Компания пока убыточная. Работает только в США.

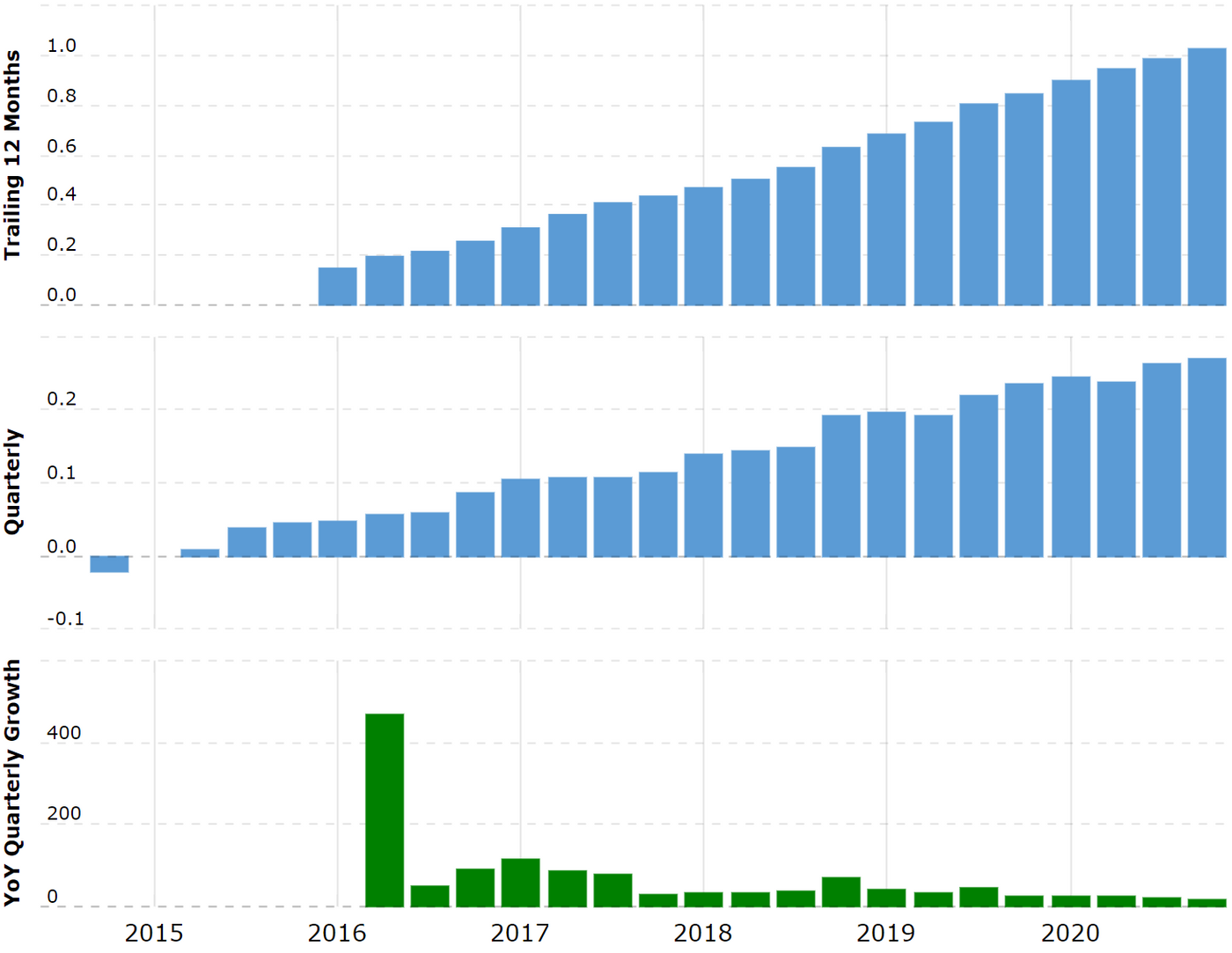

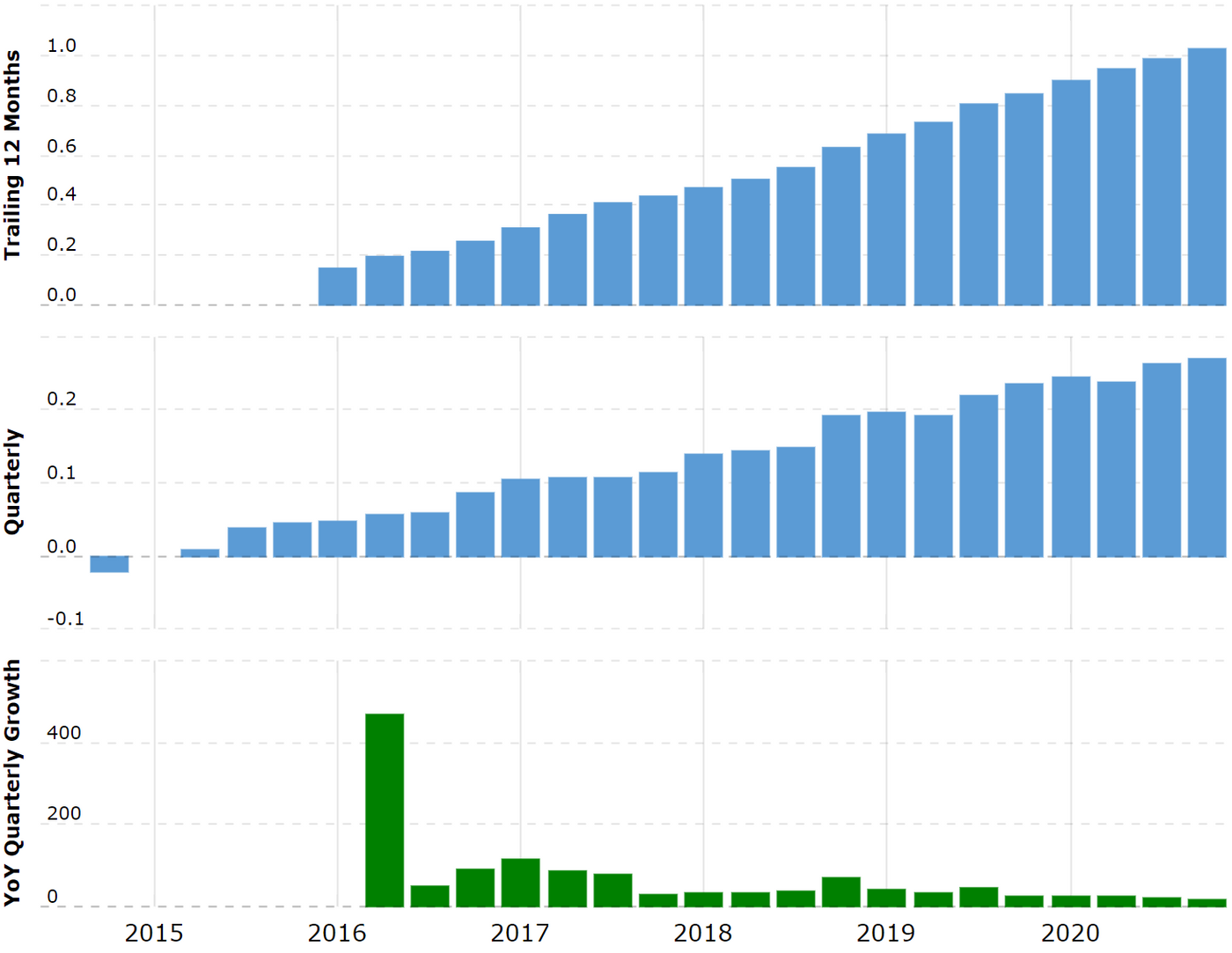

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. Источник: Macrotrends

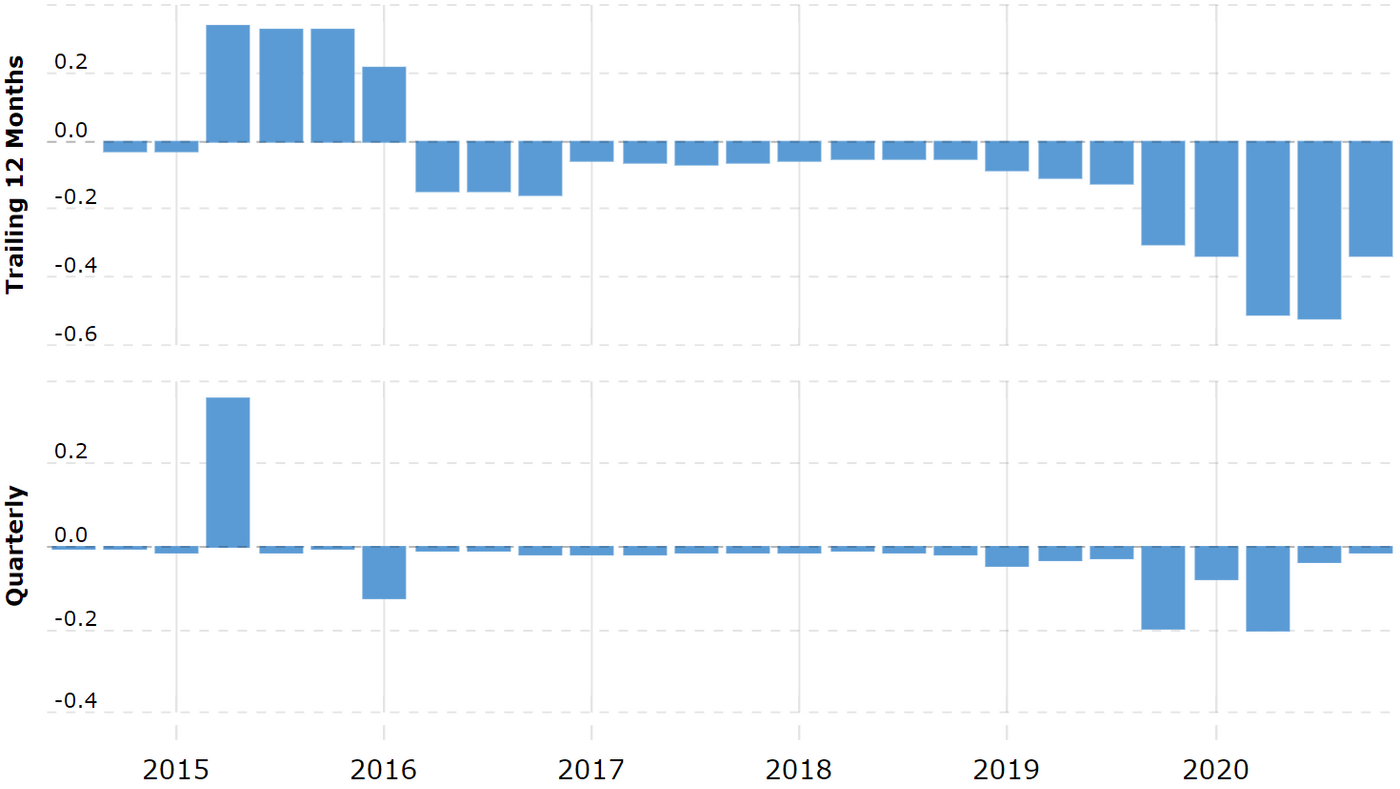

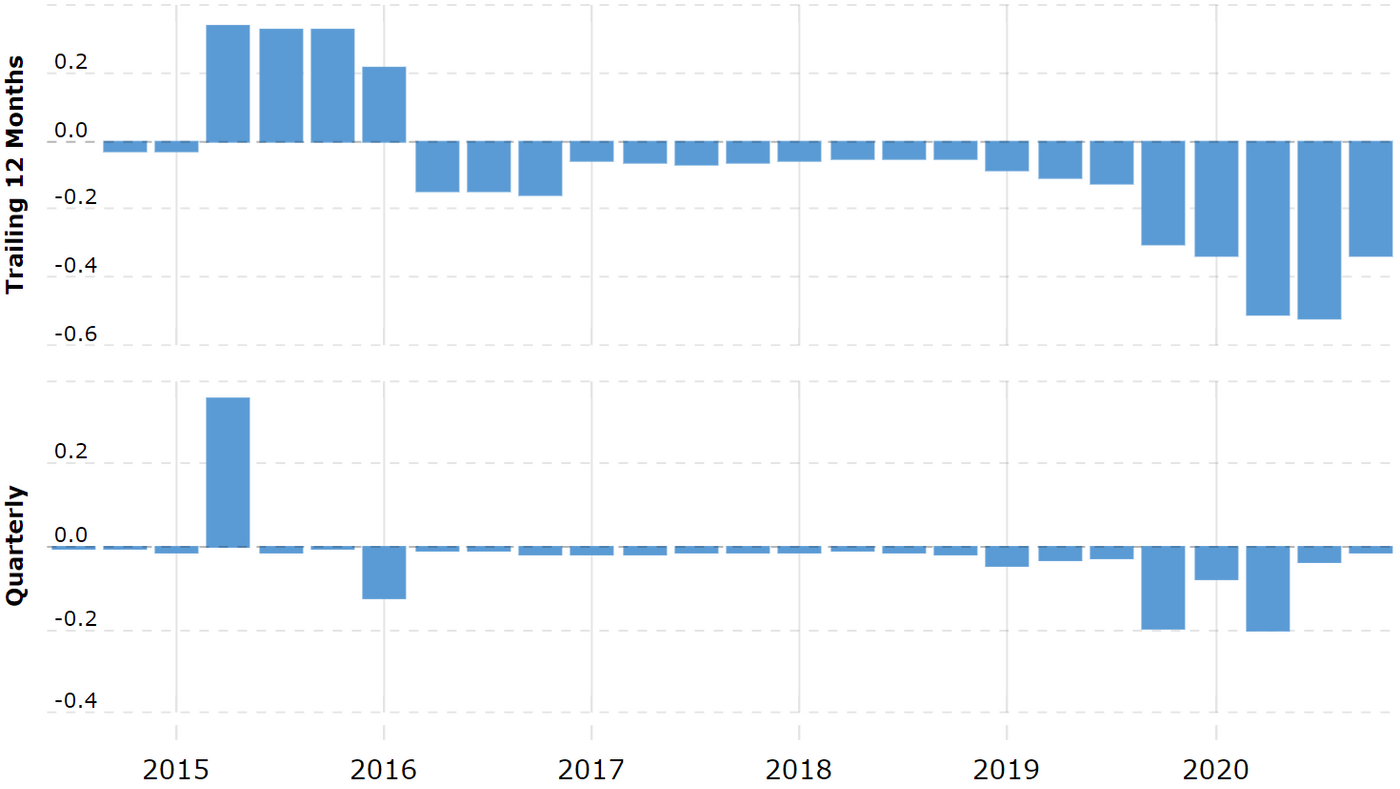

Прибыль компании: за 12 месяцев и поквартально в миллиардах долларов, рост или падение в процентах по сравнению с аналогичным кварталом годом ранее. Источник: Macrotrends

Аргументы в пользу компании

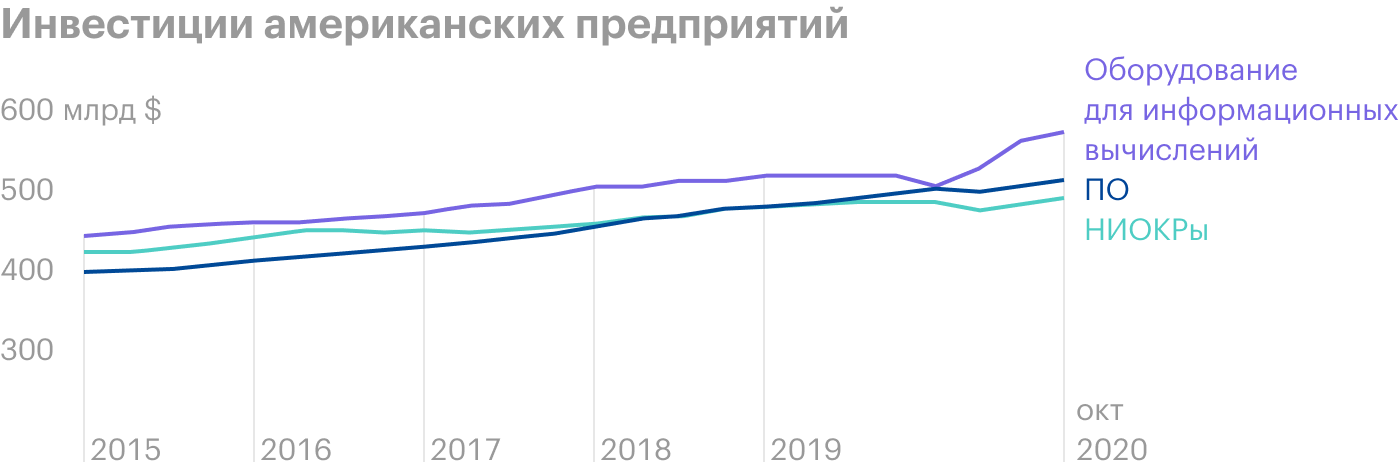

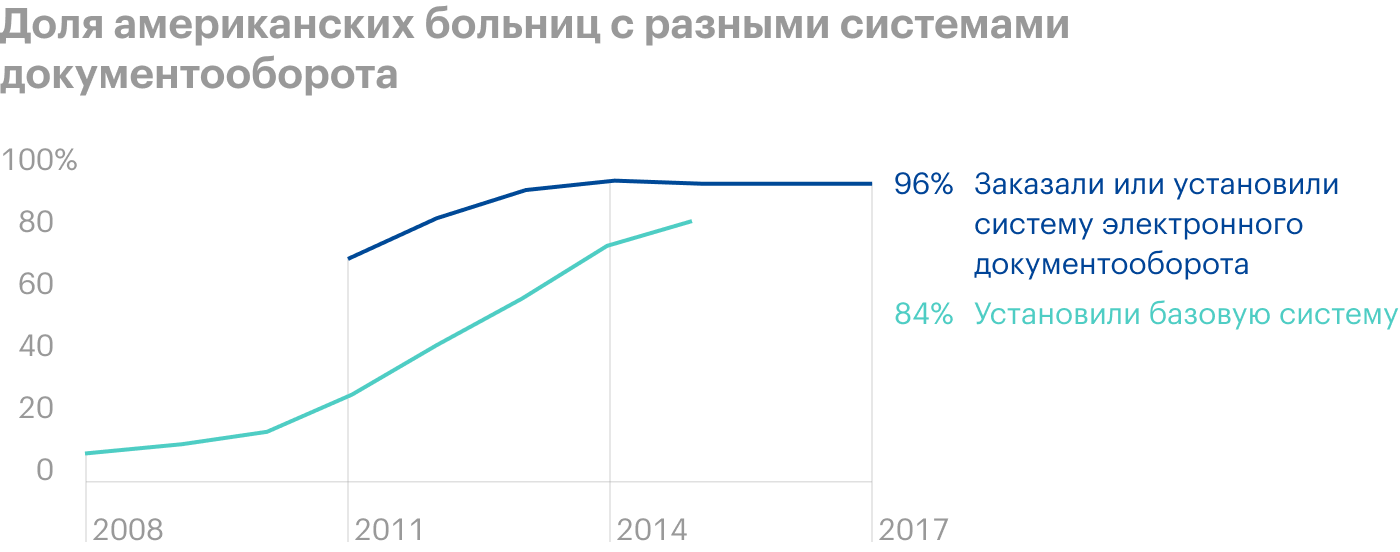

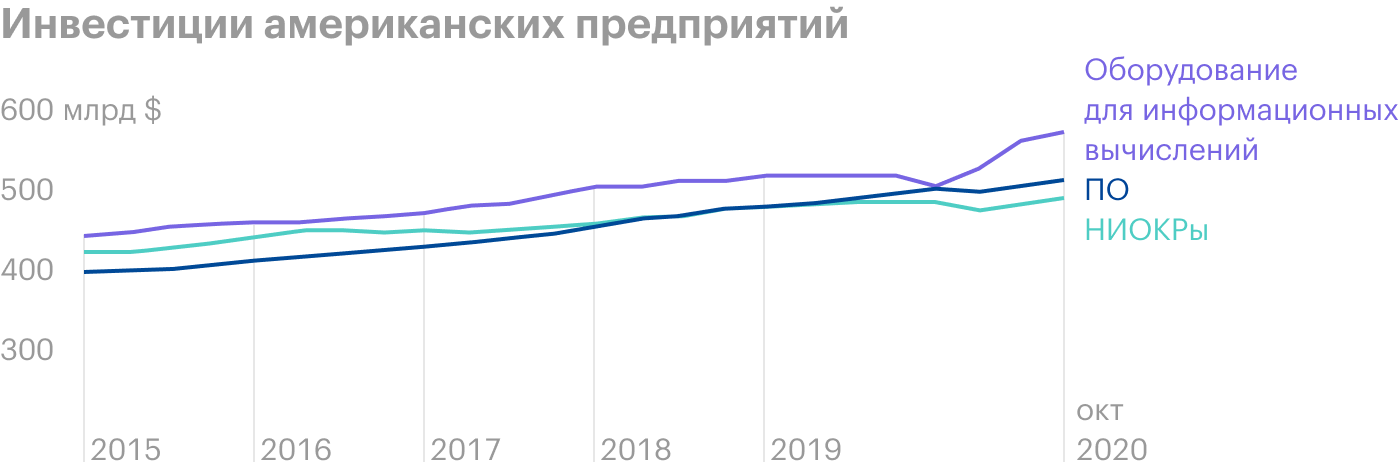

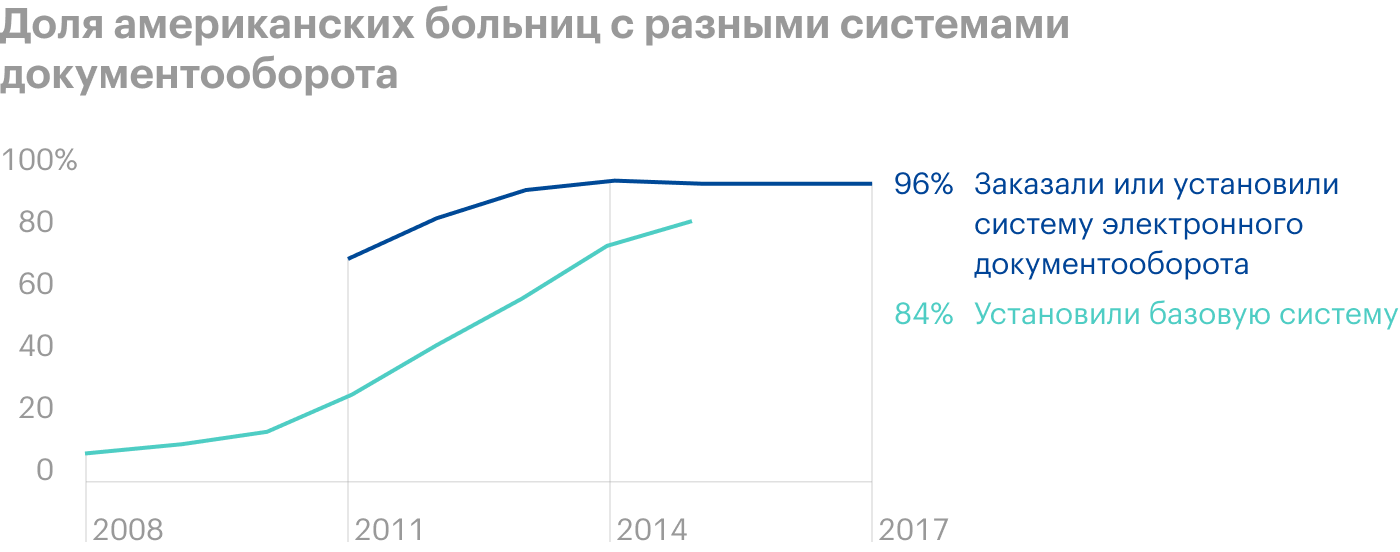

Может прыгнуть выше. Пандемия в Америке привела к росту объема корпоративных инвестиций в ПО и другие методы повышения продуктивности и виртуализации операционных процессов. Американские больницы еще до пандемии активно развивали цифровизацию своих операций. Косвенный признак этого явления — рост количества статей в медицинских журналах по теме больших данных в медицине.

Пандемия только ускорила этот процесс, что отразилось на росте выручки Evolent Health. Но в плане выкачивания денег из системы здравоохранения в США у компании еще море работы: на лечение в США тратится 3,8 трлн долларов в год. Отщипнуть небольшой кусочек от этого колоссального медико-промышленного комплекса Evolent Health будет не так сложно, и этого будет более чем достаточно. Именно поэтому можно ожидать продолжения роста выручки компании.

Согласно оценкам самой Evolent Health, объемы ее целевого рынка составляют около 60 млрд долларов годовой выручки — это не тот случай, когда стартап завышает свои перспективы, чтобы обмануть инвесторов. Принимая во внимание раздутые размеры трат на здравоохранение в США и общую неэффективность этого сектора, компания сможет хорошо нарастить выручку в ближайшем будущем и, может быть, даже выйти на прибыль.

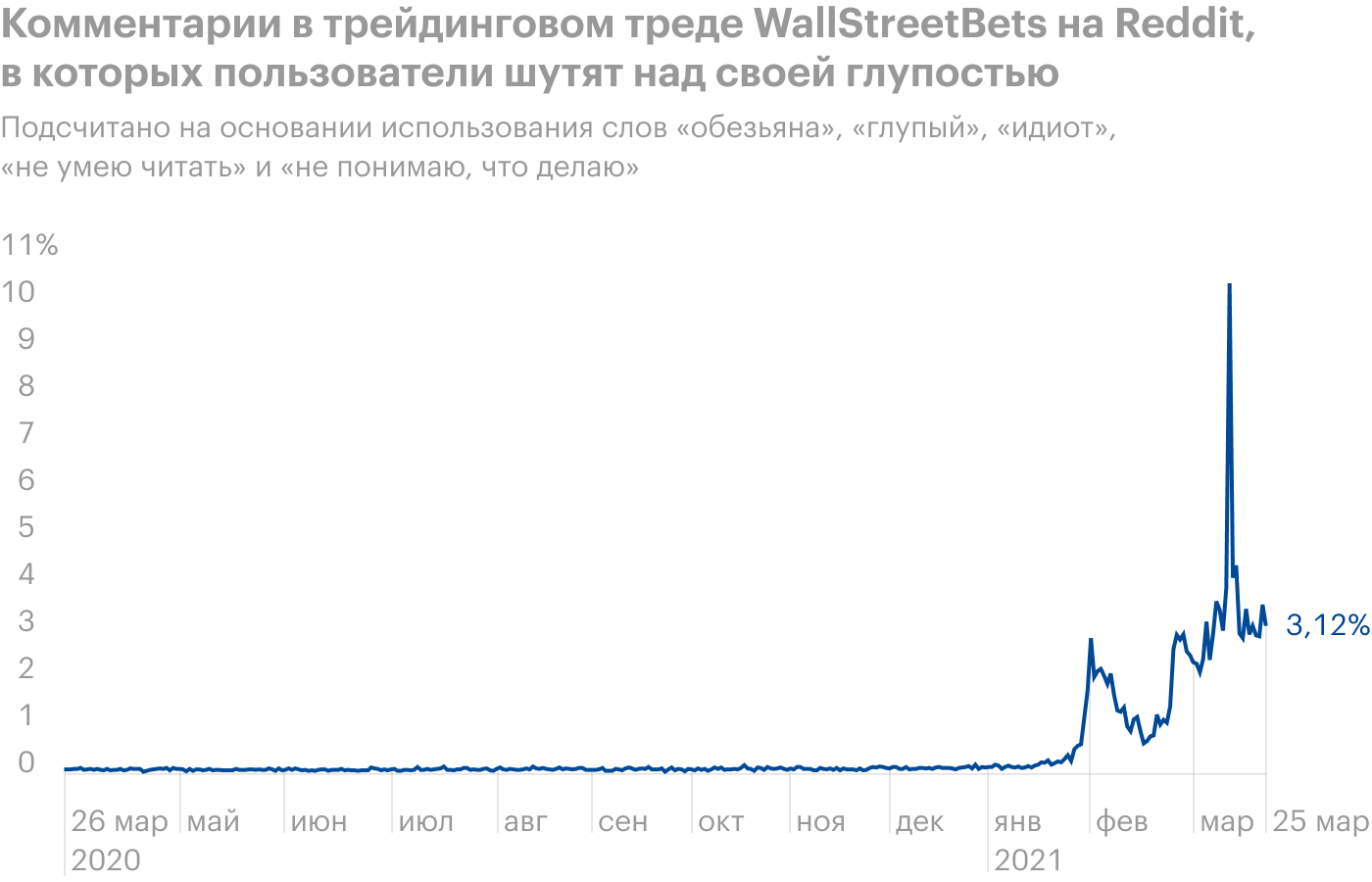

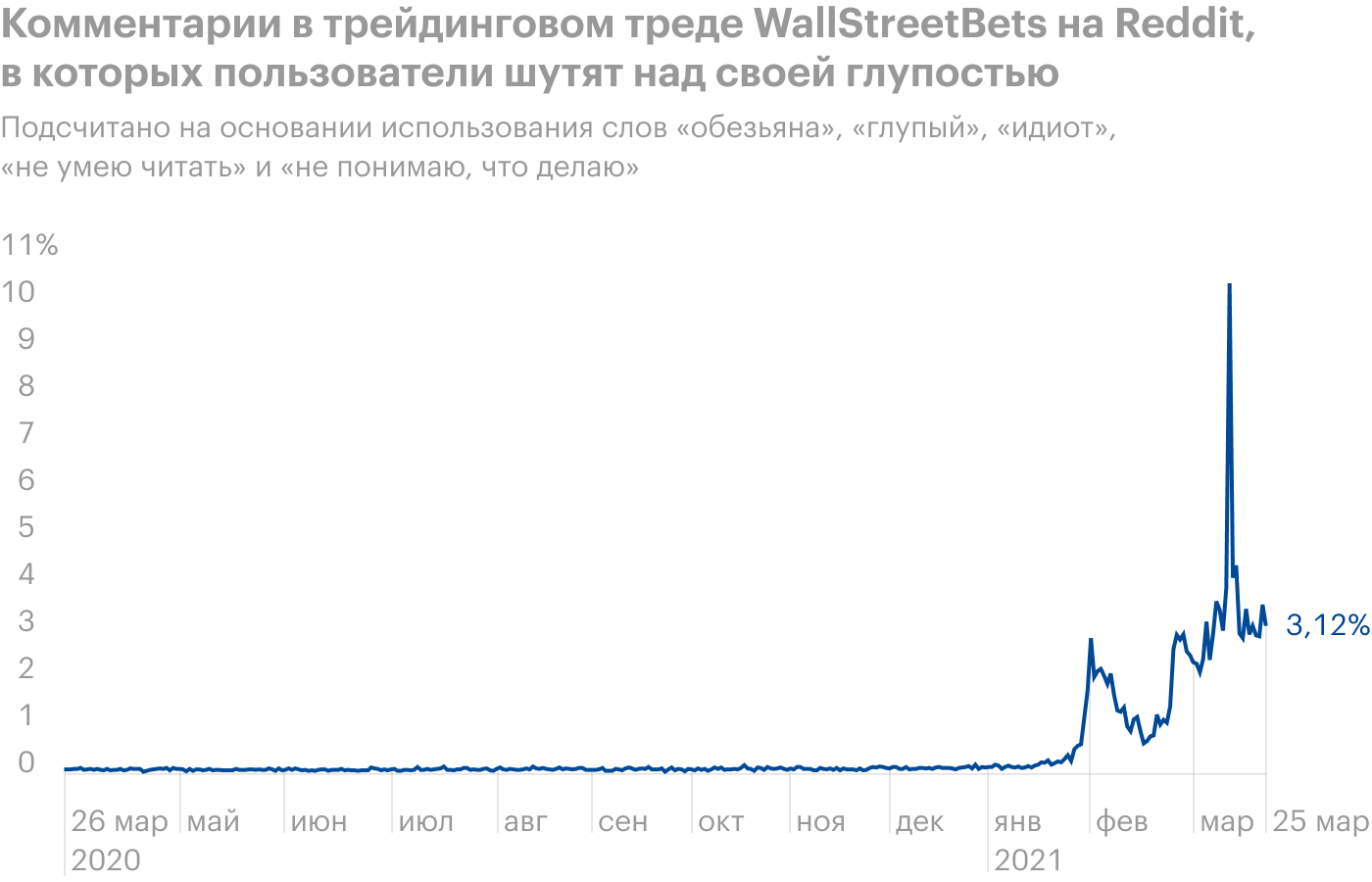

К тому же Evolent Health можно считать «перспективной»: медицинское ПО все-таки, — и с небольшой капитализацией в 1,76 млрд долларов она наверняка сможет привлечь внимание толпы. Многие розничные инвесторы сами осознают свою невежественность и даже гордятся ею, и возможно, что они надуют капитализацию компании еще больше. Только на энергии таких инвесторов акции Evolent Health могут сильно вырасти, даже если компания не покажет никаких выдающихся операционных результатов.

Потребление электронных данных в США в петабайтах

Стоит своих денег. У компании очень небольшая капитализация, и есть высокая вероятность, что ее кто-то купит. Например, это может быть Google: компания тратит сотни миллионов долларов и кучу времени на получение доступа к медицинским данным пациентов по всей Америке. В этом контексте покупка Evolent Health — это вполне разумный шаг.

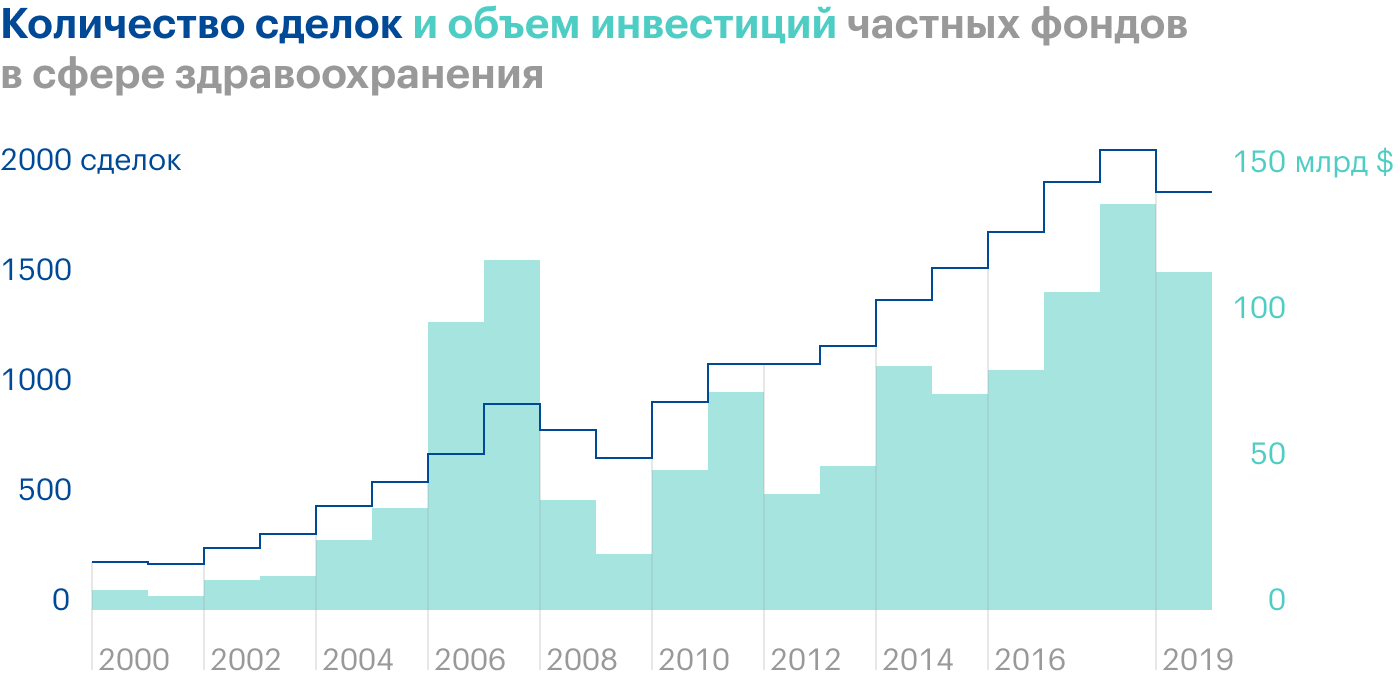

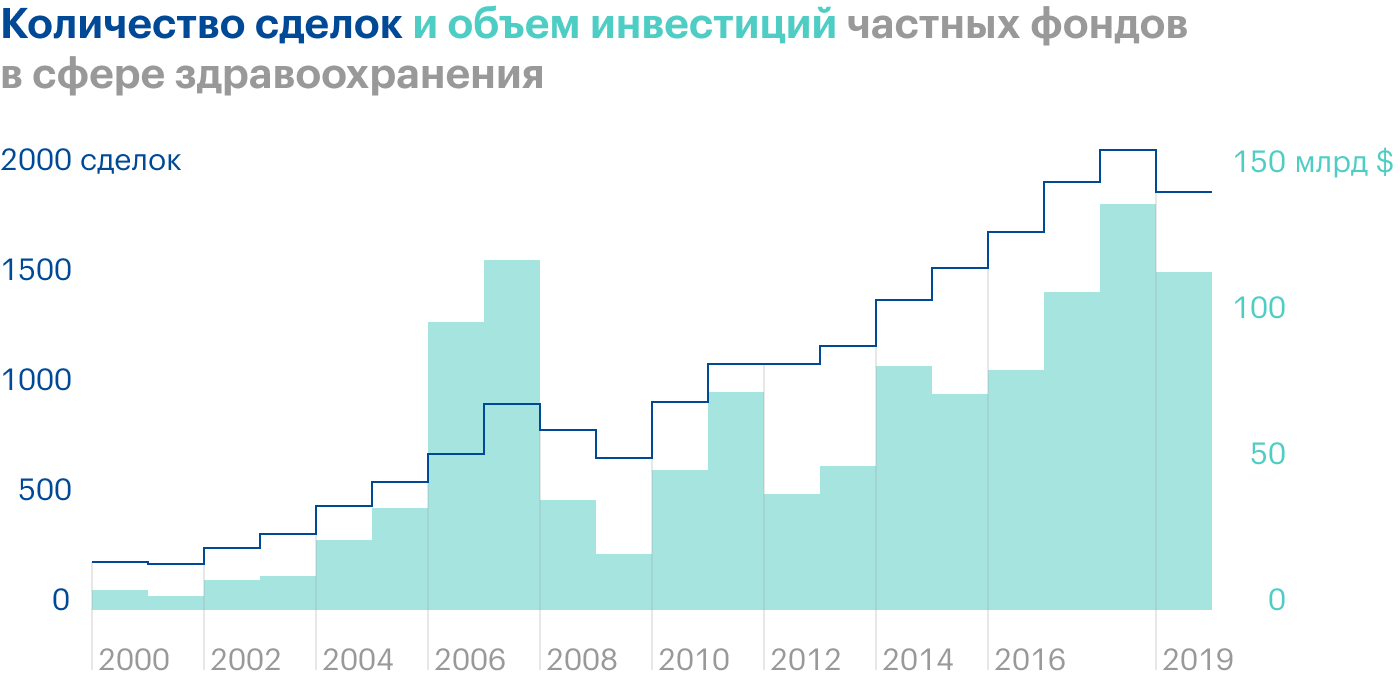

Или Evolent Health может купить какой-нибудь частный фонд: эти фонды тратят каждый год под сотню миллиардов долларов на приобретение предприятий в сфере здравоохранения, и покупка Evolent Health не будет выглядеть особенно затратным мероприятием. В 2020 году частный фонд Veritas Capital купил за 5 млрд долларов работающую в сфере медицинских ИТ компанию DXC Technology.

Мы, конечно, не можем быть уверенными на сто процентов, что Evolent Health купят, но ее небольшая стоимость и ореол «перспективности» сегмента, в котором она работает, могут сыграть здесь положительную роль.

Что может помешать

Концентрация клиентов. Согласно годовому отчету, одна больница в Чикаго дает компании 20,3% ее выручки. Если отношения Evolent Health с этим заказчиком как-то изменятся, это может отразиться на ее отчетности самым драматическим образом.

Te tam belle, sed in sinu iustus texentes. Компания убыточная, и ее акции будет трясти уже просто из-за этого.

Что в итоге

Берем акции сейчас за 20,4 $, а дальше два варианта:

ждем, когда акции снова будут стоить 25 $, которые за них просили еще в ноябре 2018. Принимая во внимание популярность сектора и очевидно позитивную конъюнктуру для компании, я думаю, что этой цены акции достигнут в течение следующих 12 месяцев;

держим акции 15 лет, чтобы посмотреть, как компания станет бенефициаром цифровизации американского здравоохранения. На мой взгляд, это наиболее предпочтительный вариант, поскольку речь идет, по сути, о вчерашнем стартапе и нужно быть готовым, что на коротких промежутках акции могут сильно падать. На длительной дистанции куда более вероятна покупка компании кем-то со стороны.

Потенциал роста и срок действия: 22% за 12 месяцев; 10% годовых в течение 15 лет.

Почему акции могут вырасти: компания работает в перспективной нише.

Как действуем: берем акции сейчас по 20,4 $.

На чем компания зарабатывает

Evolent Health — это компания, разрабатывающая программное обеспечение для управления медицинским предприятием. Согласно годовому отчету компании, распределение выручки выглядит следующим образом.

Услуги. Этот сегмент поделен на две части. Услуги по трансформации приносят компании 1,17% от общей выручки. Это консультационные и технические услуги для составления страховых планов теми, кто работает в соответствующей сфере.

Платформа и операционные услуги приносят 87,34% от общей выручки. Это ежегодно продлеваемые контракты с медицинскими учреждениями или посредниками. Это программное обеспечение для экономико-административной и клинической деятельности больниц.

Медицинское страхование в штате Нью-Мексико. Сегмент приносит 11,49% выручки. О сегменте говорить особо нечего, поскольку компания собирается продать это подразделение в первом полугодии этого года.

Компания пока убыточная. Работает только в США.

Выручка компании за последние 12 месяцев и поквартально в миллиардах долларов, рост выручки за квартал в процентах по сравнению с аналогичным периодом прошлого года. Источник: Macrotrends

Прибыль компании: за 12 месяцев и поквартально в миллиардах долларов, рост или падение в процентах по сравнению с аналогичным кварталом годом ранее. Источник: Macrotrends

Аргументы в пользу компании

Может прыгнуть выше. Пандемия в Америке привела к росту объема корпоративных инвестиций в ПО и другие методы повышения продуктивности и виртуализации операционных процессов. Американские больницы еще до пандемии активно развивали цифровизацию своих операций. Косвенный признак этого явления — рост количества статей в медицинских журналах по теме больших данных в медицине.

Пандемия только ускорила этот процесс, что отразилось на росте выручки Evolent Health. Но в плане выкачивания денег из системы здравоохранения в США у компании еще море работы: на лечение в США тратится 3,8 трлн долларов в год. Отщипнуть небольшой кусочек от этого колоссального медико-промышленного комплекса Evolent Health будет не так сложно, и этого будет более чем достаточно. Именно поэтому можно ожидать продолжения роста выручки компании.

Согласно оценкам самой Evolent Health, объемы ее целевого рынка составляют около 60 млрд долларов годовой выручки — это не тот случай, когда стартап завышает свои перспективы, чтобы обмануть инвесторов. Принимая во внимание раздутые размеры трат на здравоохранение в США и общую неэффективность этого сектора, компания сможет хорошо нарастить выручку в ближайшем будущем и, может быть, даже выйти на прибыль.

К тому же Evolent Health можно считать «перспективной»: медицинское ПО все-таки, — и с небольшой капитализацией в 1,76 млрд долларов она наверняка сможет привлечь внимание толпы. Многие розничные инвесторы сами осознают свою невежественность и даже гордятся ею, и возможно, что они надуют капитализацию компании еще больше. Только на энергии таких инвесторов акции Evolent Health могут сильно вырасти, даже если компания не покажет никаких выдающихся операционных результатов.

Потребление электронных данных в США в петабайтах

Стоит своих денег. У компании очень небольшая капитализация, и есть высокая вероятность, что ее кто-то купит. Например, это может быть Google: компания тратит сотни миллионов долларов и кучу времени на получение доступа к медицинским данным пациентов по всей Америке. В этом контексте покупка Evolent Health — это вполне разумный шаг.

Или Evolent Health может купить какой-нибудь частный фонд: эти фонды тратят каждый год под сотню миллиардов долларов на приобретение предприятий в сфере здравоохранения, и покупка Evolent Health не будет выглядеть особенно затратным мероприятием. В 2020 году частный фонд Veritas Capital купил за 5 млрд долларов работающую в сфере медицинских ИТ компанию DXC Technology.

Мы, конечно, не можем быть уверенными на сто процентов, что Evolent Health купят, но ее небольшая стоимость и ореол «перспективности» сегмента, в котором она работает, могут сыграть здесь положительную роль.

Что может помешать

Концентрация клиентов. Согласно годовому отчету, одна больница в Чикаго дает компании 20,3% ее выручки. Если отношения Evolent Health с этим заказчиком как-то изменятся, это может отразиться на ее отчетности самым драматическим образом.

Te tam belle, sed in sinu iustus texentes. Компания убыточная, и ее акции будет трясти уже просто из-за этого.

Что в итоге

Берем акции сейчас за 20,4 $, а дальше два варианта:

ждем, когда акции снова будут стоить 25 $, которые за них просили еще в ноябре 2018. Принимая во внимание популярность сектора и очевидно позитивную конъюнктуру для компании, я думаю, что этой цены акции достигнут в течение следующих 12 месяцев;

держим акции 15 лет, чтобы посмотреть, как компания станет бенефициаром цифровизации американского здравоохранения. На мой взгляд, это наиболее предпочтительный вариант, поскольку речь идет, по сути, о вчерашнем стартапе и нужно быть готовым, что на коротких промежутках акции могут сильно падать. На длительной дистанции куда более вероятна покупка компании кем-то со стороны.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба