Пришло большое количество вопросов по данному фонду, давайте разбираться.

Новый ETF повторяет индекс Solactive GBS Developed Markets ex United States 200 USD Index NTR (включает в себя акции крупнейших компаний развитых стран кроме США).

Япония — 19%

Великобритания — 14%

Канада — 11%

Швейцария — 11%

Франция — 10%

Германия — 9%

Австралия — 7%

Нидерланды — 6%

Оставшиеся 13% разделили между собой: Гонконг, Испания, Дания, Швеция, Италия, Финляндия, Джерси, Сингапур, Ирландия, Бельгия.

Благодаря большому количеству стран внутри фонда, валютная диверсификация очень широкая. FXDM сможет защитить портфель в случае снижения индекса доллара.

Ключевые валюты:

Евро — 31%

Японская иена — 19%

Фунт стерлингов — 14%

Канадский доллар — 11%

Швейцарский франк — 11%

Австралийский доллар — 6%

Купить данный фонд можно в рублях и в долларах.

Цена пая $1 или 76 руб.

Комиссия фонда составляет 0,9%, что вполне приемлемо, особенно, с учетом возможности покупки на ИИС.

Див. доходность развитых стран без учета США составляет около 2,6% годовых за 2020 год, что на 0,6% выше, чем в США. Но здесь есть нюанс, из-за большого количества стран внутри фонда, налоги с дивидендов в разных странах будут разными, сколько суммарно дойдет до фонда нужно считать.

Если сравнить акции крупнейших компаний США и акции, входящие в FXDM, то по P/E Шиллера вторые оцениваются минимум в 1,5 раза дешевле (21 против 35). Но и среди развитых стран есть относительно дорогие (Нидерланды, Швейцария, Франция).

Плюсы фонда:

— широкая диверсификация по странам и валютам;

— относительно низкая комиссия УК;

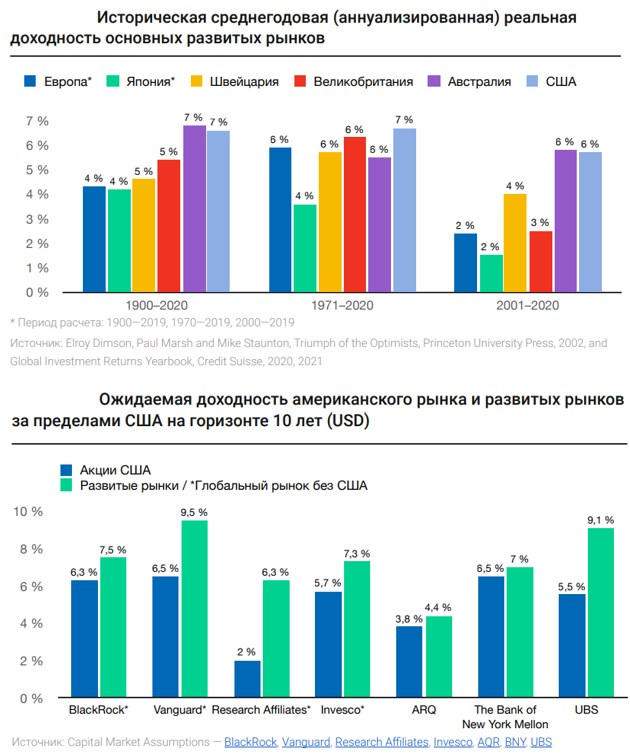

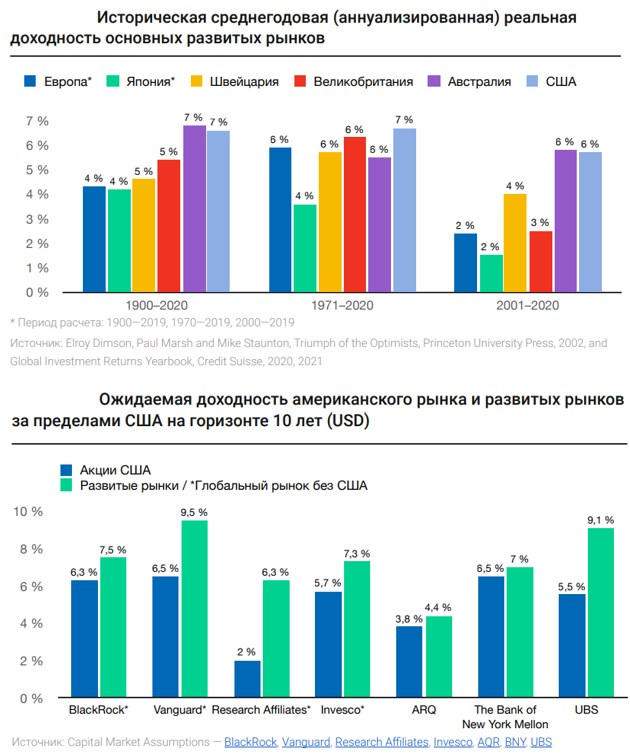

— по прогнозам аналитиков, в следующие 10 лет по доходности развитые страны обгонят США.

— возможность купить на ИИС.

Минусы фонда:

— покупая ETF, придется добавлять отдельные активы по дорогим ценам в моменте;

— если вы не любите табачников и подобных им, то здесь они априори включены в состав;

— широкая диверсификация снижает доходность.

ETF достаточно интересный, если он подходит под вашу стратегию инвестирования. Лично мне он не подходит, но в перспективе может быть и присмотрюсь, когда надоест работать с отдельными активами.

Новые инструменты это всегда интересно и делает нас еще более пассивными инвесторами. Еще было бы интересно увидеть отдельные секторальные ETF на разные отрасли, включая недвижимость. Поживем-увидим, может и такое появится на нашем рынке, вот их бы я с удовольствием включил в портфель.

Новый ETF повторяет индекс Solactive GBS Developed Markets ex United States 200 USD Index NTR (включает в себя акции крупнейших компаний развитых стран кроме США).

Япония — 19%

Великобритания — 14%

Канада — 11%

Швейцария — 11%

Франция — 10%

Германия — 9%

Австралия — 7%

Нидерланды — 6%

Оставшиеся 13% разделили между собой: Гонконг, Испания, Дания, Швеция, Италия, Финляндия, Джерси, Сингапур, Ирландия, Бельгия.

Благодаря большому количеству стран внутри фонда, валютная диверсификация очень широкая. FXDM сможет защитить портфель в случае снижения индекса доллара.

Ключевые валюты:

Евро — 31%

Японская иена — 19%

Фунт стерлингов — 14%

Канадский доллар — 11%

Швейцарский франк — 11%

Австралийский доллар — 6%

Купить данный фонд можно в рублях и в долларах.

Цена пая $1 или 76 руб.

Комиссия фонда составляет 0,9%, что вполне приемлемо, особенно, с учетом возможности покупки на ИИС.

Див. доходность развитых стран без учета США составляет около 2,6% годовых за 2020 год, что на 0,6% выше, чем в США. Но здесь есть нюанс, из-за большого количества стран внутри фонда, налоги с дивидендов в разных странах будут разными, сколько суммарно дойдет до фонда нужно считать.

Если сравнить акции крупнейших компаний США и акции, входящие в FXDM, то по P/E Шиллера вторые оцениваются минимум в 1,5 раза дешевле (21 против 35). Но и среди развитых стран есть относительно дорогие (Нидерланды, Швейцария, Франция).

Плюсы фонда:

— широкая диверсификация по странам и валютам;

— относительно низкая комиссия УК;

— по прогнозам аналитиков, в следующие 10 лет по доходности развитые страны обгонят США.

— возможность купить на ИИС.

Минусы фонда:

— покупая ETF, придется добавлять отдельные активы по дорогим ценам в моменте;

— если вы не любите табачников и подобных им, то здесь они априори включены в состав;

— широкая диверсификация снижает доходность.

ETF достаточно интересный, если он подходит под вашу стратегию инвестирования. Лично мне он не подходит, но в перспективе может быть и присмотрюсь, когда надоест работать с отдельными активами.

Новые инструменты это всегда интересно и делает нас еще более пассивными инвесторами. Еще было бы интересно увидеть отдельные секторальные ETF на разные отрасли, включая недвижимость. Поживем-увидим, может и такое появится на нашем рынке, вот их бы я с удовольствием включил в портфель.

/templates/new/dleimages/no_icon.gif Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба