18 мая 2021 г. ПАО «Магнит» (MGNT), один из крупнейших ритейлеров в России, объявил, что достиг соглашения о покупке розничной сети «Дикси», которая на сегодняшний день насчитывает 2651 магазин по всей стране.

Предлагаю рассмотреть параметры сделки, исходные данные «Магнита» и «Дикси», причины покупки, а также спрогнозировать, как сделка может отразиться на результатах обоих ритейлеров?

Параметры сделки

Конечными бенефициарами «Дикси» являются Игорь Кесаев, Сергей Кациев и основатель «Красного и белого» Сергей Студенников. Покупка 100% акций общей стоимостью 92,4 млрд руб. будет осуществлена через дочернюю организацию «Магнита» — АО «Тандер». Сделку планируется закрыть 31 августа, но с возможным продлением срока до 30 сентября 2021 г. Это будет зависеть от согласования покупки с Федеральной антимонопольной службой и выполнением ряда других условий.

По заявлению руководства «Магнита», после завершения сделки магазины «Дикси» продолжат работать под самостоятельным брендом, а компания будет и дальше функционировать как отдельное юридическое лицо.

Исходные данные

ПАО «Магнит» (MGNT) — крупнейшая российская розничная сеть, владеющая 21 322 торговыми точками восьми форматов: «У дома», «Сити», «Вечерний», «Семейный», «Семейный Плюс», «Оптовый», «Косметик», «Фарма». Кроме того, компания имеет свою торговую марку и тепличные комплексы в Краснодарском крае.

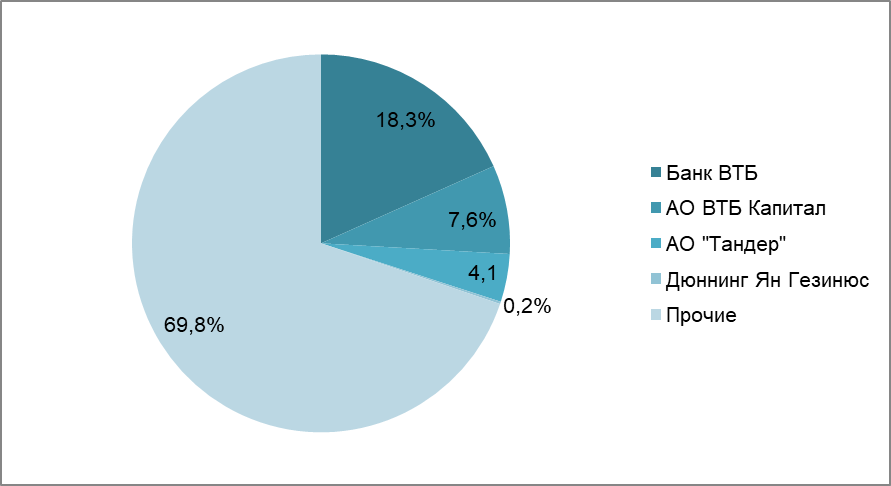

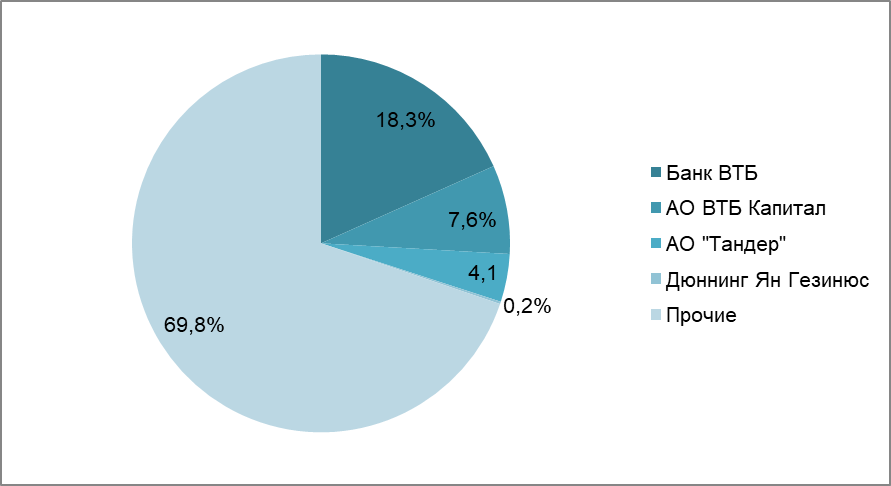

Структура акционерного капитала ПАО «Магнит», %

Рис. 1. Источник: список аффилированных лиц ПАО «Магнит»

18,3% акций компании владеет «Банк ВТБ», который в начале 2018 г. выкупил долю у основателя «Магнита» Сергея Галицкого. 7,6% приходится на долю АО «ВТБ Капитал». Таким образом, общая доля группы «ВТБ» составляет 25,9%.

4,1% акций владеет АО «Тандер» — дочерняя компания ПАО «Магнит».

0,2% составляет доля Дюннинга Яна Гезинюса — председателя правления, президента компании и генерального директора сети «Магнит».

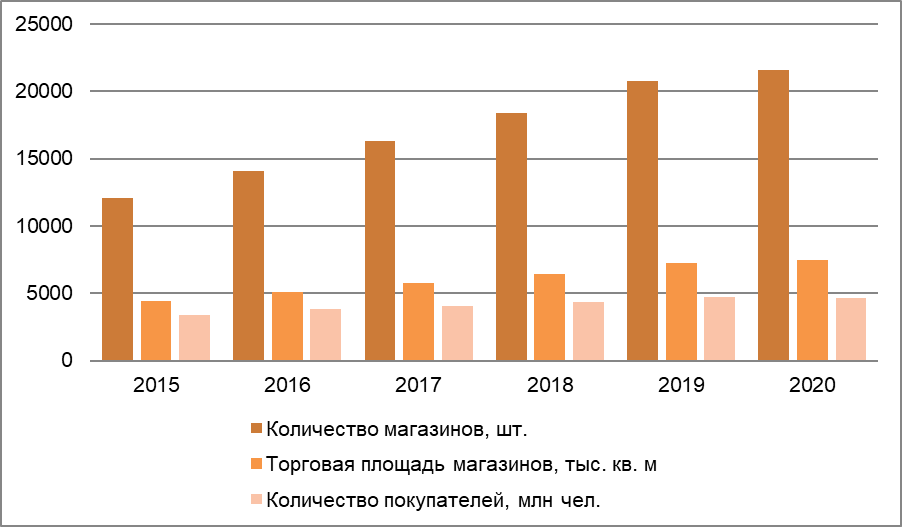

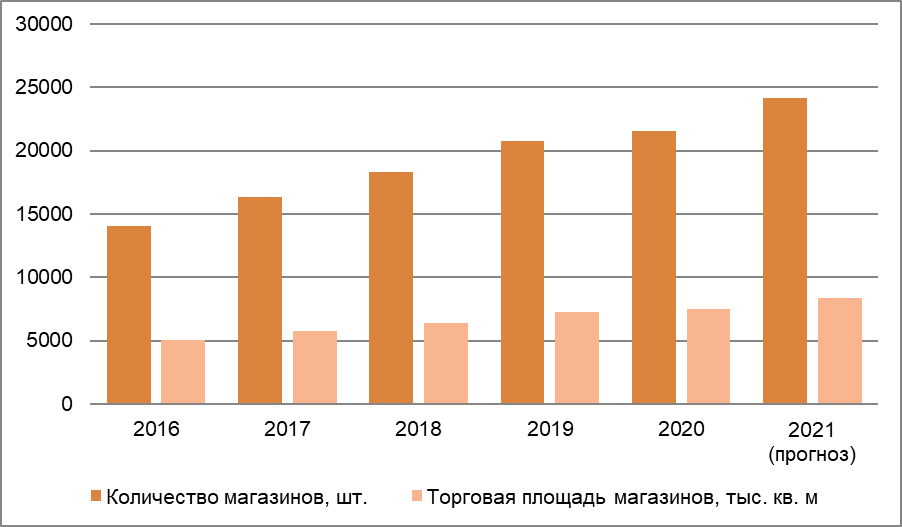

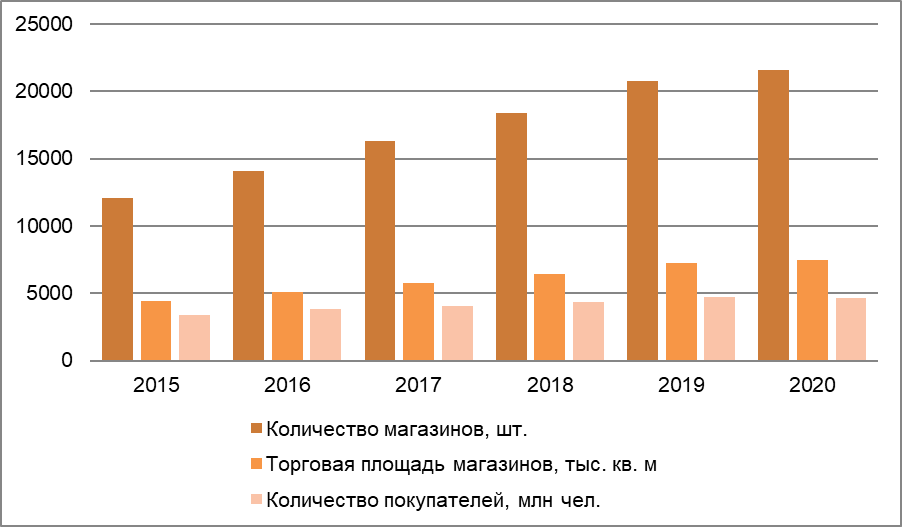

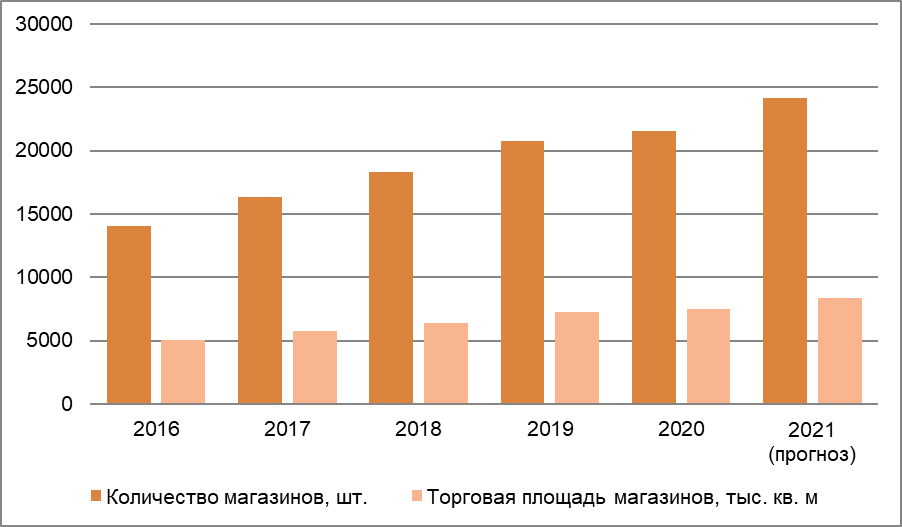

Операционные показатели ПАО «Магнит»

Рис. 2. Источник: годовой отчёт ПАО «Магнит»

В течение последних лет «Магнит» планомерно наращивает основные операционные показатели. Количество магазинов по итогам 2020 г. составило 21 564, что на 4% больше, чем годом ранее. Общая торговая площадь магазинов за счёт открытия новых торговых площадей увеличилась на 3,6% — до 7,5 млн м2. Количество покупателей за 2020 год осталось на прежнем уровне, однако средний чек вырос на 14,5% из-за роста цен на товары и увеличения потребления покупателями.

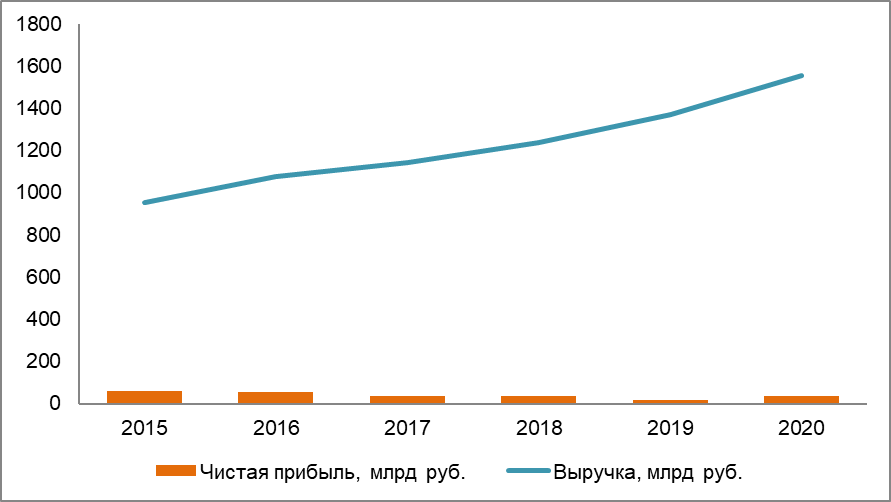

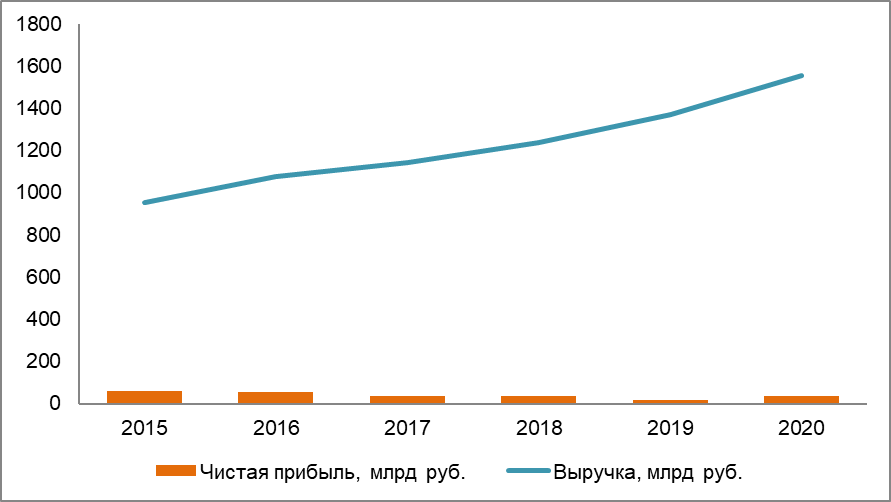

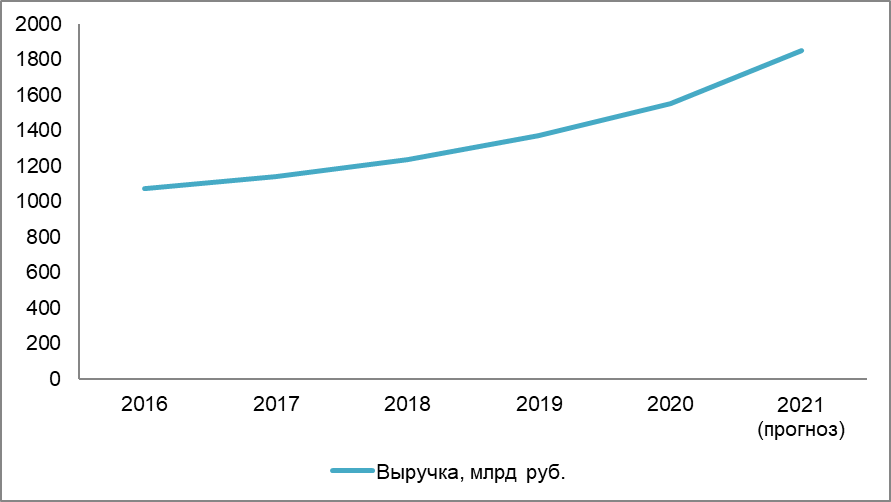

Финансовые показатели ПАО «Магнит»

Рис. 3. Источник: годовой отчёт ПАО «Магнит»

Общая выручка «Магнита» за последние несколько лет заметно выросла. По итогам 2020 г. выручка составила 1,554 трлн руб., увеличившись на 13,5% за счёт роста сопоставимых продаж и увеличения среднего чека. Чистая прибыль «Магнита» по итогам 2020 г. выросла до 37,7 млрд руб., то есть практически в два раза по сравнению с 2019 г., когда показатель достиг рекордно низкого значения. Увеличение прибыли произошло за счёт сокращения транспортных (оптимизации маршрутов) и финансовых (снижения стоимости долга) расходов компании.

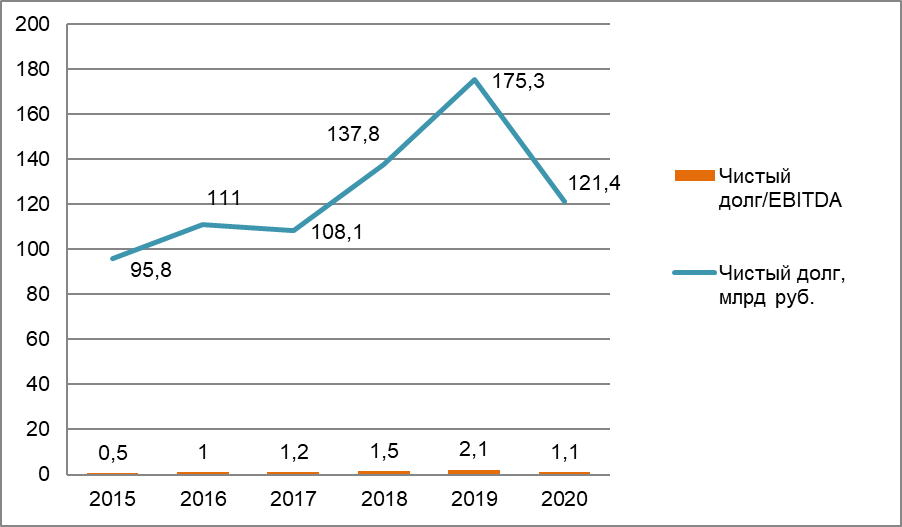

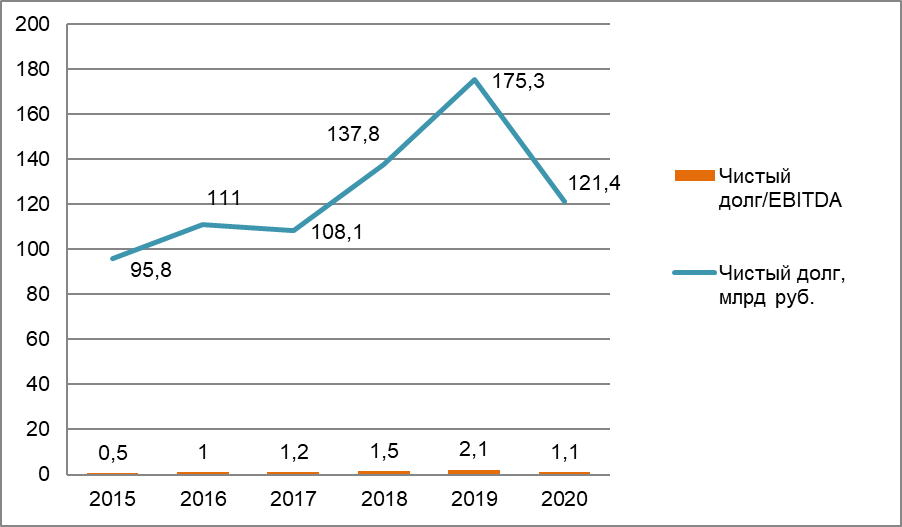

Долговая нагрузка ПАО «Магнит»

Рис. 4. Источник: ключевые показатели ПАО «Магнит»

По итогам 2020 г. чистый долг составил 121,4 млрд руб., что на 30,7% ниже показателя 2019 г. Коэффициент «Чистый долг / EBITDA» на конец 2020 г. составил 1,1, что говорит о низком уровне долговой нагрузки.

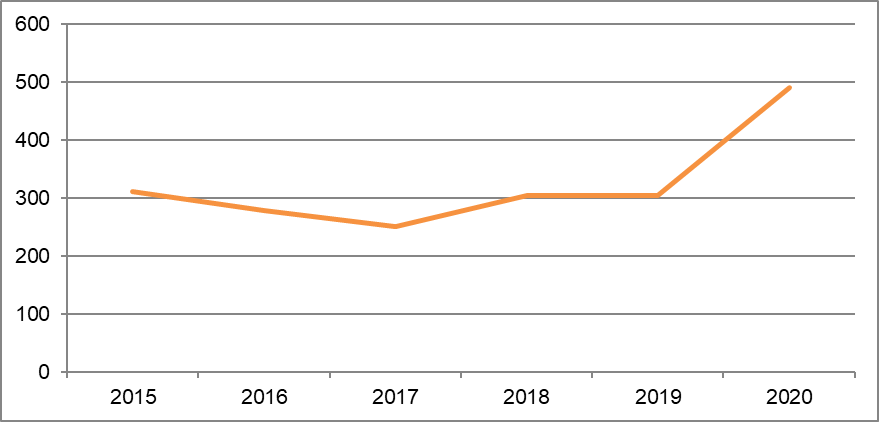

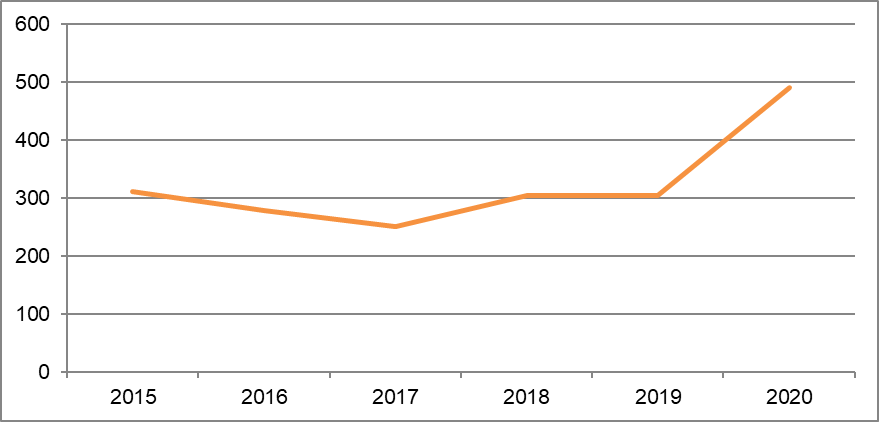

Дивиденды на акцию, руб.

Рис. 5. Источник: данные сайта ПАО «Магнит»

В дивидендной политике «Магнита» нет точных указаний по поводу определения дивидендных выплат. В последние несколько лет компания платит акционерам два раза в год. Выплаты рассчитываются из прибыли по МСФО. По итогам 2020 г. «Магнит» выплатит рекордную сумму дивидендов на акцию. По итогам 9 месяцев 2020 г. компания уже выплатила 245,31 руб. на акцию. В апреле 2021 г. руководство «Магнита» сообщило, что планирует выплатить ещё столько же. Значит, общие выплаты за 2020 год составят рекордные 490,62 руб. на акцию.

ПАО «Дикси Групп» (DIXY Holding Limited) — крупная российская торговая компания, владеющая продовольственной розничной сетью. На сегодняшний день торговая сеть «Дикси» насчитывает 2612 магазинов у дома.

В основном магазины сети расположены в Москве и Московской области (1329 магазинов), Санкт-Петербурге и Ленинградской области (458 магазинов). Также торговые точки «Дикси» присутствуют в Центральном, Северо-Западном и Уральском федеральных округах.

Кроме того, «Дикси» владеет распределительными центрами, которые расположены в Москве, Санкт-Петербурге и Челябинской области, общей площадью 189 тыс. м2.

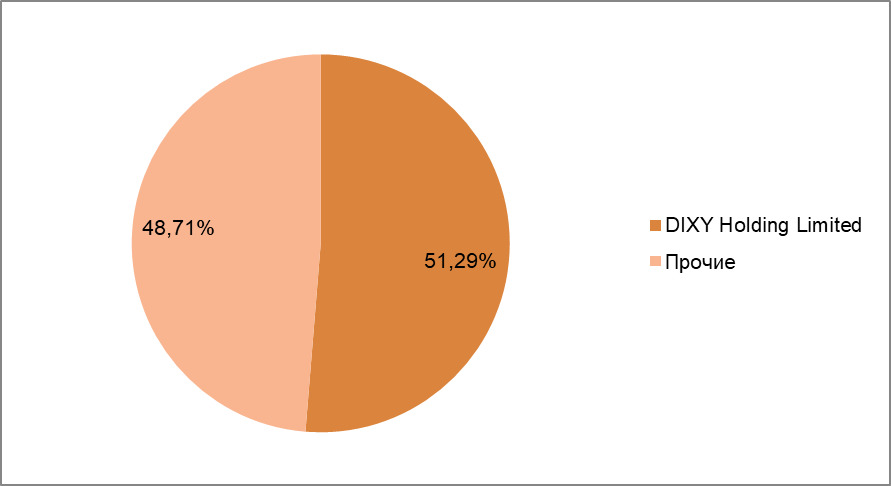

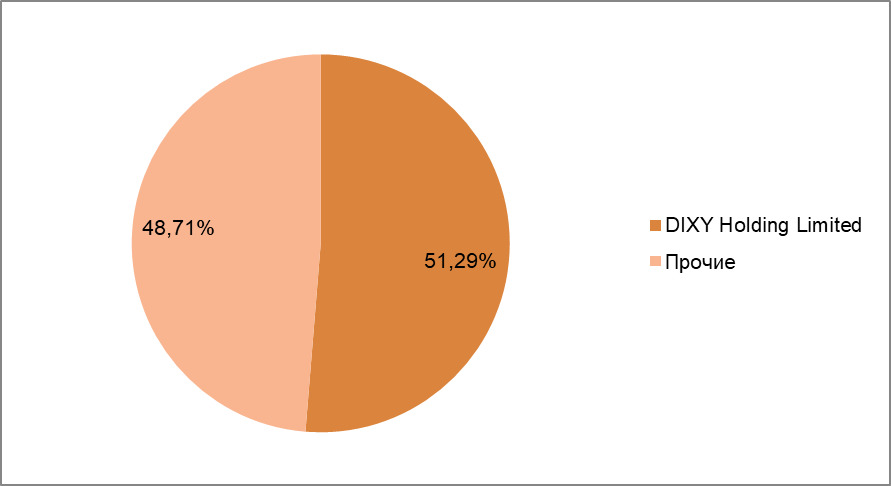

Структура акционерного капитала «Дикси», %

Рис. 6. Источник: данные кипрского реестра

51,29% акций компании принадлежит DIXY Holding Limited, которым владеют собственники группы Mercury Retail Group Limited Игорь Кесаев и Сергей Кациев (51%), основатель «Красное и Белое» Сергей Студенников (45%) и его жена Елена Соболева (4%).

В 2019 г. три крупных ритейлера — «Красное и белое», «Дикси» и «Бристоль» — объединились в кипрский холдинг DIXY Holding Limited. В ходе предстоящий сделки «Магнит» приобретает у холдинга только розничную сеть «Дикси».

В середине 2018 г. ПАО «Дикси Групп» провело полный делистинг акций.

Общая выручка «Дикси» по итогам 2020 г. составила 298,8 млрд руб.

Общая торговая площадь магазинов «Дикси» составляет 854 тыс. м2. Торговые точки сопоставимы по размеру с существующими «Магнитами» форматов «У дома» и «Суперстор».

Почему «Магнит» покупает «Дикси» именно сейчас?

Основная причина сделки заключается в том, что на рынке происходит консолидация. Из-за низких рыночных ожиданий торговые сети в данный момент более сговорчивые и охотно идут на сделку, опасаясь, что дела будут ухудшаться, а маржа падать.

Низкие рыночные ожидания объясняются следующими факторами:

повышением ключевой ставки, которая по прогнозам Банка России ещё будет расти в ближайшие два года;

инфляционными ожиданиями;

очевидным ростом индекса потребительских цен.

Кроме того, реальные доходы населения в последнее время падают. Грядут не самые лучшие времена для розничной торговли, и по этой причине слабые игроки уходят с рынка, а наиболее сильные занимают их место, становясь ещё крупнее. В такие периоды часто происходят сделки по слиянию и поглощению, что мы и наблюдаем сейчас. К примеру, скоро ещё один крупный ритейлер «Лента» планирует приобрести супермаркет «Билла Россия».

Ещё одна важная причина, почему крупный ритейлер приобретает «Дикси» именно сейчас, заключается в низком уровне долговой нагрузки «Магнита». Даже принимая во внимание тот факт, что сделка будет финансироваться не только из собственных денежных средств, но и за счёт доступных кредитных линий, это существенно не навредит низкому уровню долговой нагрузки, который составляет всего 1,1.

Как сделка может отразиться на результатах «Магнита»?

Благодаря покупке «Дикси» «Магнит» сможет существенно расширить географию продаж, усилив присутствие в крупных финансовых центрах России — Москве и Московской области, Санкт-Петербурге и Ленинградской области. Перспективой такого присоединения может стать активное развитие онлайн-продаж в крупных городах.

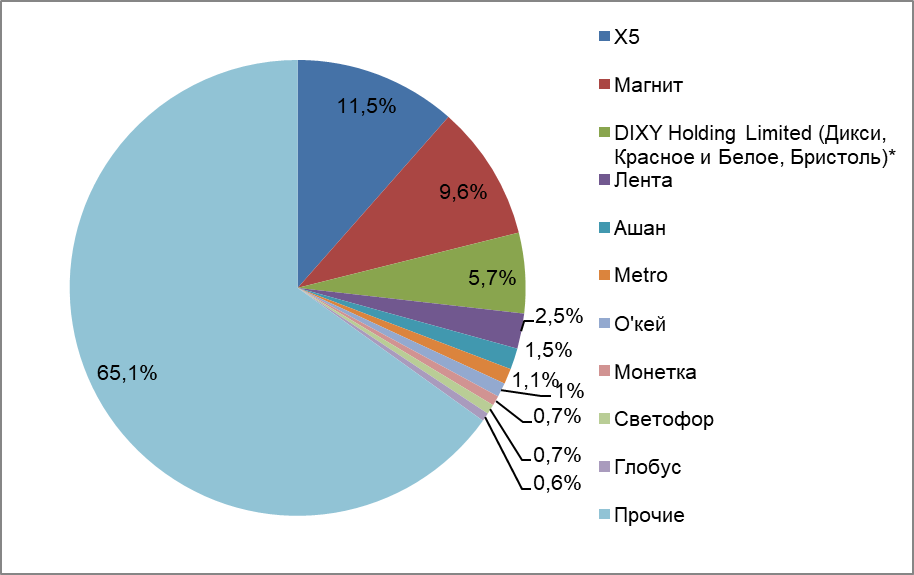

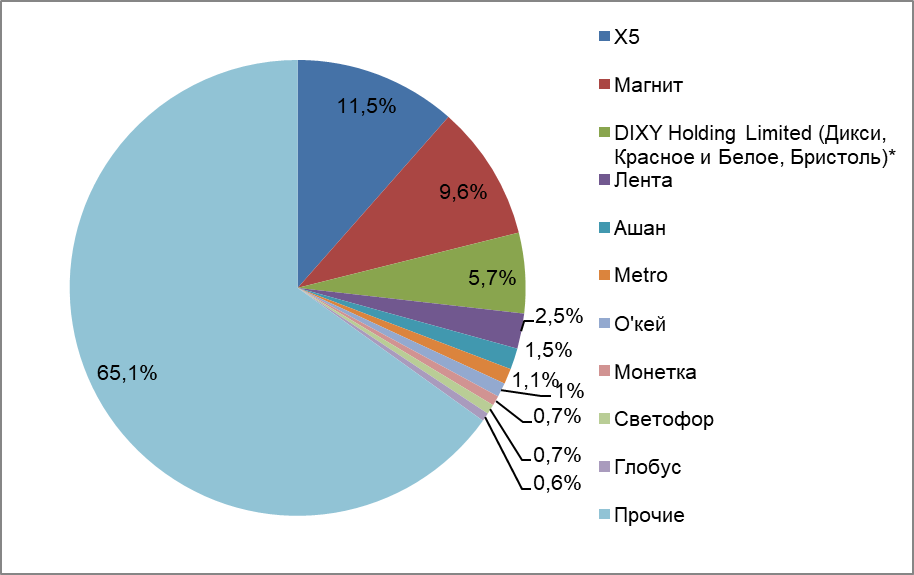

Также «Магниту» удастся достичь уровня своего ближайшего соперника Х5 Retail Group, усилив долю по количеству магазинов и нарастив выручку. Доля «Магнита» на рынке продуктовых торговых сетей в России составит более 12% (сейчас 9,6%), в то время как доля Х5 составляет 11,5%.

Рейтинг продуктовых ритейлеров России, %

*на долю «Дикси» в структуре DIXY Holding Limited приходится около 2,4% Рис. 7. Источник: презентация для инвесторов ПАО «Магнит»

Рост операционных показателей приведёт к значительному увеличению выручки «Магнита». Что касается прибыли, в первое время не нужно ждать её существенного роста, ведь и расходы компании вырастут. Кроме того, вместе с активами «Дикси» «Магнит» приобретает и долги компании. Несмотря на низкий уровень долговой нагрузки «Дикси», долг всё равно придётся обслуживать, затрачивая определённые финансовые ресурсы.

Сделка достаточно сложная, и по этой причине точно рассчитать финансовый эффект «Магнита» от покупки «Дикси» непросто. Если по итогам 2020 г. выручка «Магнита» составила 1,55 трлн руб., то можно предположить, что после приобретения «Дикси» годовая выручка может превысить 1,8 трлн руб. Это станет рекордным показателем для ритейлера. Для сравнения, выручка Х5 по итогам 2020 г. составила 1,975 трлн руб.

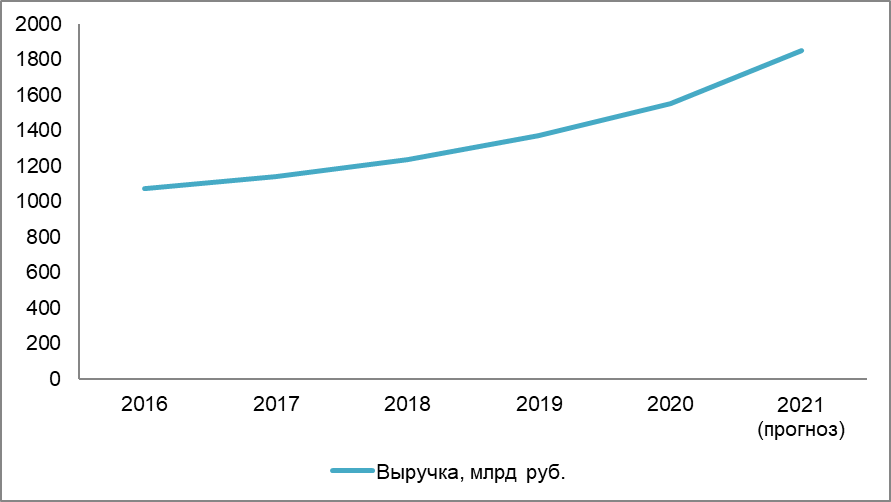

Прогнозные операционные показатели «Магнита» после реализации сделки

Рис. 8. Источник: расчётные данные автора

Прогнозные финансовые показатели «Магнита» после реализации сделки

Рис. 9. Источник: расчётные данные автора

В долгосрочной перспективе можно ожидать, что «Магнит» достигнет рекордных финансовых показателей за счёт синергетического эффекта от объединения сетей. Помимо этого, в последние годы «Магнит» проигрывал Х5 из-за того, что конкурент был больше сосредоточен в крупных городах. А «Магнит» ориентировался на регионы, где доходы населения снижались более быстрыми темпами, что влияло на маржинальность бизнеса. Теперь же доходы будут более сбалансированы, и эмитент увеличит своё присутствие в таких крупных городах, как Санкт-Петербург и Москва. Это должно положительно сказаться на рентабельности компании.

Предлагаю рассмотреть параметры сделки, исходные данные «Магнита» и «Дикси», причины покупки, а также спрогнозировать, как сделка может отразиться на результатах обоих ритейлеров?

Параметры сделки

Конечными бенефициарами «Дикси» являются Игорь Кесаев, Сергей Кациев и основатель «Красного и белого» Сергей Студенников. Покупка 100% акций общей стоимостью 92,4 млрд руб. будет осуществлена через дочернюю организацию «Магнита» — АО «Тандер». Сделку планируется закрыть 31 августа, но с возможным продлением срока до 30 сентября 2021 г. Это будет зависеть от согласования покупки с Федеральной антимонопольной службой и выполнением ряда других условий.

По заявлению руководства «Магнита», после завершения сделки магазины «Дикси» продолжат работать под самостоятельным брендом, а компания будет и дальше функционировать как отдельное юридическое лицо.

Исходные данные

ПАО «Магнит» (MGNT) — крупнейшая российская розничная сеть, владеющая 21 322 торговыми точками восьми форматов: «У дома», «Сити», «Вечерний», «Семейный», «Семейный Плюс», «Оптовый», «Косметик», «Фарма». Кроме того, компания имеет свою торговую марку и тепличные комплексы в Краснодарском крае.

Структура акционерного капитала ПАО «Магнит», %

Рис. 1. Источник: список аффилированных лиц ПАО «Магнит»

18,3% акций компании владеет «Банк ВТБ», который в начале 2018 г. выкупил долю у основателя «Магнита» Сергея Галицкого. 7,6% приходится на долю АО «ВТБ Капитал». Таким образом, общая доля группы «ВТБ» составляет 25,9%.

4,1% акций владеет АО «Тандер» — дочерняя компания ПАО «Магнит».

0,2% составляет доля Дюннинга Яна Гезинюса — председателя правления, президента компании и генерального директора сети «Магнит».

Операционные показатели ПАО «Магнит»

Рис. 2. Источник: годовой отчёт ПАО «Магнит»

В течение последних лет «Магнит» планомерно наращивает основные операционные показатели. Количество магазинов по итогам 2020 г. составило 21 564, что на 4% больше, чем годом ранее. Общая торговая площадь магазинов за счёт открытия новых торговых площадей увеличилась на 3,6% — до 7,5 млн м2. Количество покупателей за 2020 год осталось на прежнем уровне, однако средний чек вырос на 14,5% из-за роста цен на товары и увеличения потребления покупателями.

Финансовые показатели ПАО «Магнит»

Рис. 3. Источник: годовой отчёт ПАО «Магнит»

Общая выручка «Магнита» за последние несколько лет заметно выросла. По итогам 2020 г. выручка составила 1,554 трлн руб., увеличившись на 13,5% за счёт роста сопоставимых продаж и увеличения среднего чека. Чистая прибыль «Магнита» по итогам 2020 г. выросла до 37,7 млрд руб., то есть практически в два раза по сравнению с 2019 г., когда показатель достиг рекордно низкого значения. Увеличение прибыли произошло за счёт сокращения транспортных (оптимизации маршрутов) и финансовых (снижения стоимости долга) расходов компании.

Долговая нагрузка ПАО «Магнит»

Рис. 4. Источник: ключевые показатели ПАО «Магнит»

По итогам 2020 г. чистый долг составил 121,4 млрд руб., что на 30,7% ниже показателя 2019 г. Коэффициент «Чистый долг / EBITDA» на конец 2020 г. составил 1,1, что говорит о низком уровне долговой нагрузки.

Дивиденды на акцию, руб.

Рис. 5. Источник: данные сайта ПАО «Магнит»

В дивидендной политике «Магнита» нет точных указаний по поводу определения дивидендных выплат. В последние несколько лет компания платит акционерам два раза в год. Выплаты рассчитываются из прибыли по МСФО. По итогам 2020 г. «Магнит» выплатит рекордную сумму дивидендов на акцию. По итогам 9 месяцев 2020 г. компания уже выплатила 245,31 руб. на акцию. В апреле 2021 г. руководство «Магнита» сообщило, что планирует выплатить ещё столько же. Значит, общие выплаты за 2020 год составят рекордные 490,62 руб. на акцию.

ПАО «Дикси Групп» (DIXY Holding Limited) — крупная российская торговая компания, владеющая продовольственной розничной сетью. На сегодняшний день торговая сеть «Дикси» насчитывает 2612 магазинов у дома.

В основном магазины сети расположены в Москве и Московской области (1329 магазинов), Санкт-Петербурге и Ленинградской области (458 магазинов). Также торговые точки «Дикси» присутствуют в Центральном, Северо-Западном и Уральском федеральных округах.

Кроме того, «Дикси» владеет распределительными центрами, которые расположены в Москве, Санкт-Петербурге и Челябинской области, общей площадью 189 тыс. м2.

Структура акционерного капитала «Дикси», %

Рис. 6. Источник: данные кипрского реестра

51,29% акций компании принадлежит DIXY Holding Limited, которым владеют собственники группы Mercury Retail Group Limited Игорь Кесаев и Сергей Кациев (51%), основатель «Красное и Белое» Сергей Студенников (45%) и его жена Елена Соболева (4%).

В 2019 г. три крупных ритейлера — «Красное и белое», «Дикси» и «Бристоль» — объединились в кипрский холдинг DIXY Holding Limited. В ходе предстоящий сделки «Магнит» приобретает у холдинга только розничную сеть «Дикси».

В середине 2018 г. ПАО «Дикси Групп» провело полный делистинг акций.

Общая выручка «Дикси» по итогам 2020 г. составила 298,8 млрд руб.

Общая торговая площадь магазинов «Дикси» составляет 854 тыс. м2. Торговые точки сопоставимы по размеру с существующими «Магнитами» форматов «У дома» и «Суперстор».

Почему «Магнит» покупает «Дикси» именно сейчас?

Основная причина сделки заключается в том, что на рынке происходит консолидация. Из-за низких рыночных ожиданий торговые сети в данный момент более сговорчивые и охотно идут на сделку, опасаясь, что дела будут ухудшаться, а маржа падать.

Низкие рыночные ожидания объясняются следующими факторами:

повышением ключевой ставки, которая по прогнозам Банка России ещё будет расти в ближайшие два года;

инфляционными ожиданиями;

очевидным ростом индекса потребительских цен.

Кроме того, реальные доходы населения в последнее время падают. Грядут не самые лучшие времена для розничной торговли, и по этой причине слабые игроки уходят с рынка, а наиболее сильные занимают их место, становясь ещё крупнее. В такие периоды часто происходят сделки по слиянию и поглощению, что мы и наблюдаем сейчас. К примеру, скоро ещё один крупный ритейлер «Лента» планирует приобрести супермаркет «Билла Россия».

Ещё одна важная причина, почему крупный ритейлер приобретает «Дикси» именно сейчас, заключается в низком уровне долговой нагрузки «Магнита». Даже принимая во внимание тот факт, что сделка будет финансироваться не только из собственных денежных средств, но и за счёт доступных кредитных линий, это существенно не навредит низкому уровню долговой нагрузки, который составляет всего 1,1.

Как сделка может отразиться на результатах «Магнита»?

Благодаря покупке «Дикси» «Магнит» сможет существенно расширить географию продаж, усилив присутствие в крупных финансовых центрах России — Москве и Московской области, Санкт-Петербурге и Ленинградской области. Перспективой такого присоединения может стать активное развитие онлайн-продаж в крупных городах.

Также «Магниту» удастся достичь уровня своего ближайшего соперника Х5 Retail Group, усилив долю по количеству магазинов и нарастив выручку. Доля «Магнита» на рынке продуктовых торговых сетей в России составит более 12% (сейчас 9,6%), в то время как доля Х5 составляет 11,5%.

Рейтинг продуктовых ритейлеров России, %

*на долю «Дикси» в структуре DIXY Holding Limited приходится около 2,4% Рис. 7. Источник: презентация для инвесторов ПАО «Магнит»

Рост операционных показателей приведёт к значительному увеличению выручки «Магнита». Что касается прибыли, в первое время не нужно ждать её существенного роста, ведь и расходы компании вырастут. Кроме того, вместе с активами «Дикси» «Магнит» приобретает и долги компании. Несмотря на низкий уровень долговой нагрузки «Дикси», долг всё равно придётся обслуживать, затрачивая определённые финансовые ресурсы.

Сделка достаточно сложная, и по этой причине точно рассчитать финансовый эффект «Магнита» от покупки «Дикси» непросто. Если по итогам 2020 г. выручка «Магнита» составила 1,55 трлн руб., то можно предположить, что после приобретения «Дикси» годовая выручка может превысить 1,8 трлн руб. Это станет рекордным показателем для ритейлера. Для сравнения, выручка Х5 по итогам 2020 г. составила 1,975 трлн руб.

Прогнозные операционные показатели «Магнита» после реализации сделки

Рис. 8. Источник: расчётные данные автора

Прогнозные финансовые показатели «Магнита» после реализации сделки

Рис. 9. Источник: расчётные данные автора

В долгосрочной перспективе можно ожидать, что «Магнит» достигнет рекордных финансовых показателей за счёт синергетического эффекта от объединения сетей. Помимо этого, в последние годы «Магнит» проигрывал Х5 из-за того, что конкурент был больше сосредоточен в крупных городах. А «Магнит» ориентировался на регионы, где доходы населения снижались более быстрыми темпами, что влияло на маржинальность бизнеса. Теперь же доходы будут более сбалансированы, и эмитент увеличит своё присутствие в таких крупных городах, как Санкт-Петербург и Москва. Это должно положительно сказаться на рентабельности компании.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба