25 июня 2021 investing.com Крамер Майкл

Как известно, история любит описывать полные круги. То же самое касается и рынков. Да, каждый раз драйверы немного различаются, но мораль почти всегда одна и та же. Неожиданное изменение тона Федеральной резервной системы, опубликовавшей свое решение на прошлой неделе, сгладило кривую доходности. В прошлом подобная динамика заставляла участников рынка опасаться возможной рецессии.

Очевидно, что сглаживание кривой доходности заставит многих инвесторов беспокоиться о потенциальном замедлении темпов экономического роста, что снизит спрос на активы, выигрывающие от рефляции (которые возглавляли ралли с момента оглашения результатов ноябрьских выборов). В результате можно ожидать серьезной коррекции банковского сектора, промышленных компаний, поставщиков материалов и представителей энергетической отрасли.

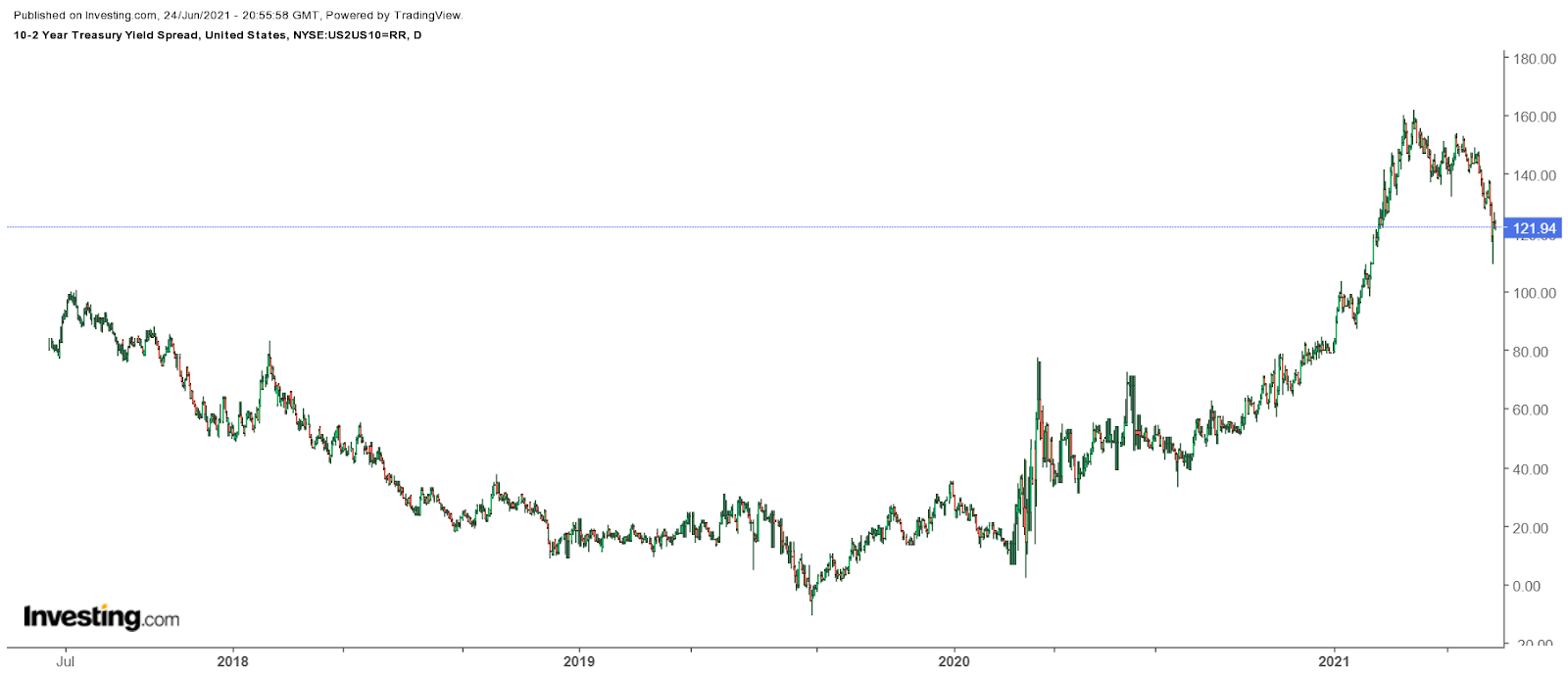

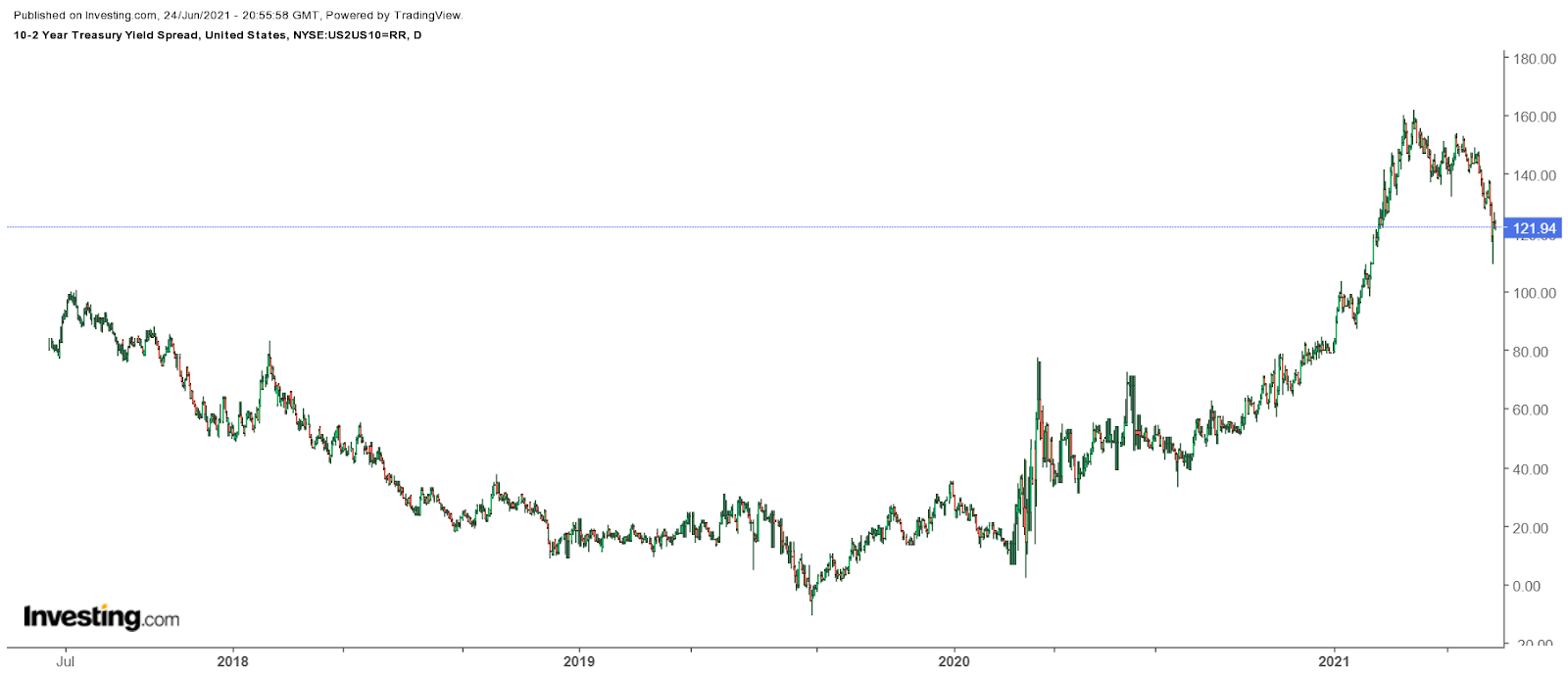

Спрэд доходности 10- и 2-летних гособлигаций

Кривая сглаживается

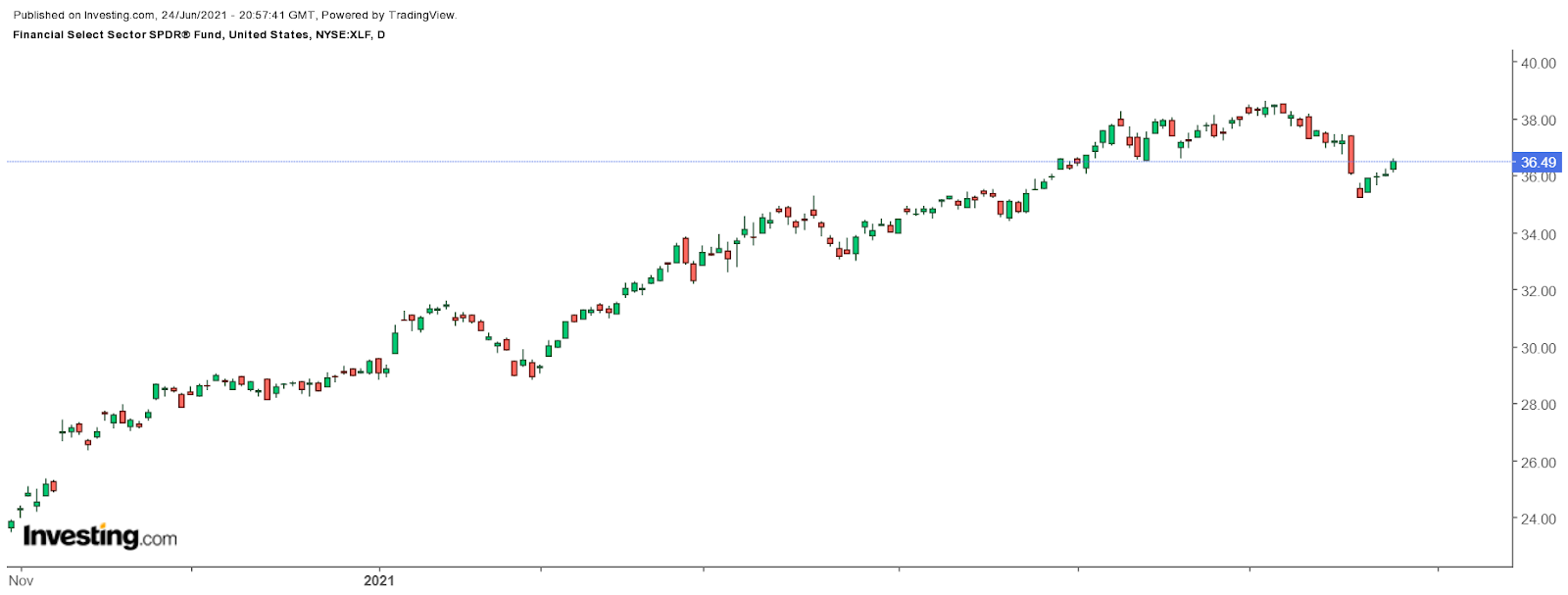

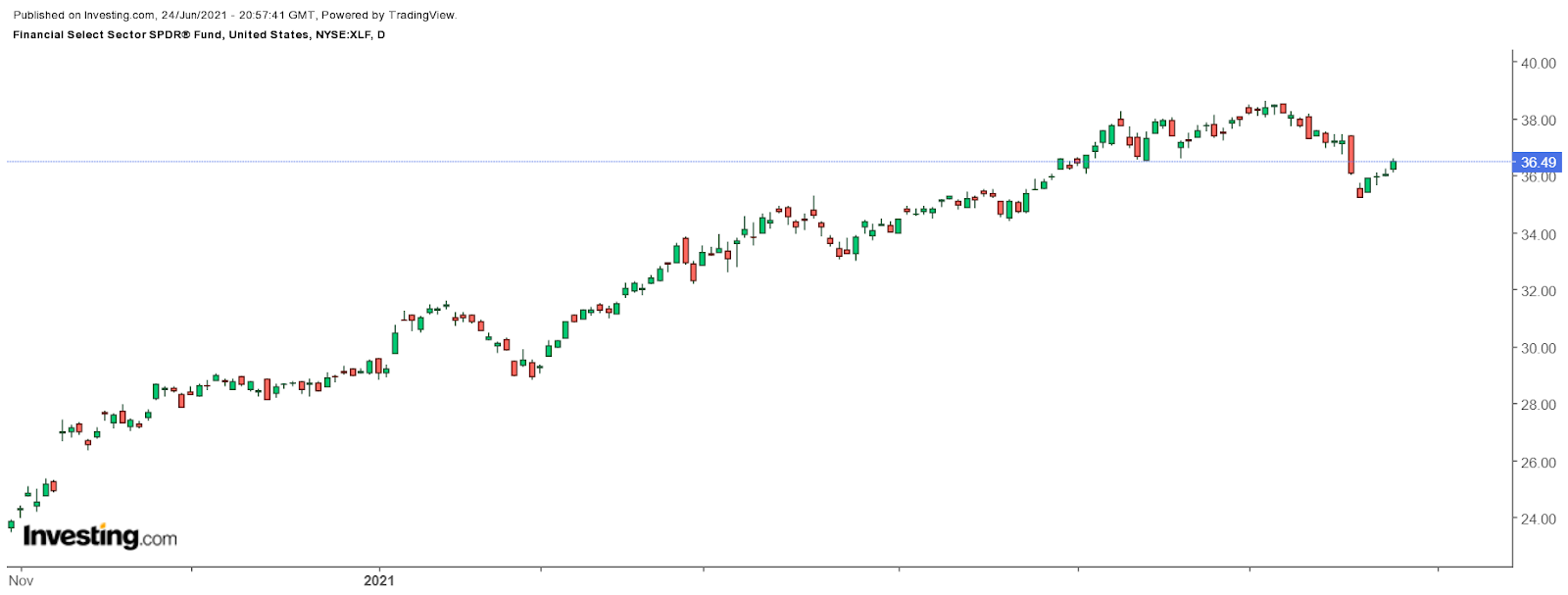

Ущерб, нанесенный кривой доходности, пока не кажется непоправимым, но его оказалось достаточно для резкого падения Financial ETF (NYSE:XLF). Сейчас он торгуется примерно на 5,25% ниже своего пика от 7 июня. Что касается спрэда доходности 10- и 2-летних гособлигаций, то в начале апреля он достиг примерно 1,6% и с тех пор упал к 1,22% (то есть почти на 40 базисных пунктов).

Изначальным драйвером было падение ставок по 10-летним бумагам, но заявление ФРС ускорило динамику; доходность двухлетних бондов выросла с 12 (по состоянию на 15 июня) до 26 базисных пунктов.

Необходимо повысить ставки на ближнем конце кривой

Со временем рост ставок на ближнем конце кривой и падение на дальнем приведут к дальнейшему сглаживанию. Учитывая, что ФРС прогнозирует 2 раунда повышения ставок к окончанию 2023 года, доходность двухлетних облигаций потенциально может вырасти намного выше 60 базисных пунктов. Однако ставка по 10-летним бумагам вот уже некоторое время снижается, что указывает на то, что участники рынка облигаций не считают инфляцию долгосрочной угрозой для экономики. Сглаживание кривой предполагает, что рынок ожидает замедления экономики (вероятно, под давлением более жесткой денежно-кредитной политики).

Доходность 2-летних гособлигаций

В первую очередь пострадают «рефляционные активы»

Данный сценарий станет катастрофой для активов, которые растут вместе с экономикой, подпитываемой монетарным и бюджетным стимулированием. В последние месяцы эти секторы росли из-за расширения спрэдов и усиления инфляционных ожиданий. Однако новая политика ФРС, по сути, полностью изменила ситуацию. Предположим, что спрэды и инфляционные ожидания продолжат снижаться. В этом случае основной удар на себя примут именно «рефляционные активы».

Эта история регулярно повторяется, причем сглаживающаяся кривая доходности вызывает постоянное беспокойство среди участников рынка. Конечно, это не означает, что страхи воплотятся сегодня или завтра. Тем не менее, предположим, что в определенный момент спрэд продолжит сокращаться; тогда опасения, вероятно, усилятся и в конечном итоге примут форму боязни замедления роста (или, что еще хуже, рецессии).

В ближайшие недели динамика этого спрэда может иметь решающее значение для определения того, как инвесторы фондового рынка будут распределять свой капитал. Чем сильнее сглаживается кривая, тем более вероятна агрессивная ротация активов, и тем активнее будут нарастать опасения за судьбу экономики.

Очевидно, что сглаживание кривой доходности заставит многих инвесторов беспокоиться о потенциальном замедлении темпов экономического роста, что снизит спрос на активы, выигрывающие от рефляции (которые возглавляли ралли с момента оглашения результатов ноябрьских выборов). В результате можно ожидать серьезной коррекции банковского сектора, промышленных компаний, поставщиков материалов и представителей энергетической отрасли.

Спрэд доходности 10- и 2-летних гособлигаций

Кривая сглаживается

Ущерб, нанесенный кривой доходности, пока не кажется непоправимым, но его оказалось достаточно для резкого падения Financial ETF (NYSE:XLF). Сейчас он торгуется примерно на 5,25% ниже своего пика от 7 июня. Что касается спрэда доходности 10- и 2-летних гособлигаций, то в начале апреля он достиг примерно 1,6% и с тех пор упал к 1,22% (то есть почти на 40 базисных пунктов).

Изначальным драйвером было падение ставок по 10-летним бумагам, но заявление ФРС ускорило динамику; доходность двухлетних бондов выросла с 12 (по состоянию на 15 июня) до 26 базисных пунктов.

Необходимо повысить ставки на ближнем конце кривой

Со временем рост ставок на ближнем конце кривой и падение на дальнем приведут к дальнейшему сглаживанию. Учитывая, что ФРС прогнозирует 2 раунда повышения ставок к окончанию 2023 года, доходность двухлетних облигаций потенциально может вырасти намного выше 60 базисных пунктов. Однако ставка по 10-летним бумагам вот уже некоторое время снижается, что указывает на то, что участники рынка облигаций не считают инфляцию долгосрочной угрозой для экономики. Сглаживание кривой предполагает, что рынок ожидает замедления экономики (вероятно, под давлением более жесткой денежно-кредитной политики).

Доходность 2-летних гособлигаций

В первую очередь пострадают «рефляционные активы»

Данный сценарий станет катастрофой для активов, которые растут вместе с экономикой, подпитываемой монетарным и бюджетным стимулированием. В последние месяцы эти секторы росли из-за расширения спрэдов и усиления инфляционных ожиданий. Однако новая политика ФРС, по сути, полностью изменила ситуацию. Предположим, что спрэды и инфляционные ожидания продолжат снижаться. В этом случае основной удар на себя примут именно «рефляционные активы».

Эта история регулярно повторяется, причем сглаживающаяся кривая доходности вызывает постоянное беспокойство среди участников рынка. Конечно, это не означает, что страхи воплотятся сегодня или завтра. Тем не менее, предположим, что в определенный момент спрэд продолжит сокращаться; тогда опасения, вероятно, усилятся и в конечном итоге примут форму боязни замедления роста (или, что еще хуже, рецессии).

В ближайшие недели динамика этого спрэда может иметь решающее значение для определения того, как инвесторы фондового рынка будут распределять свой капитал. Чем сильнее сглаживается кривая, тем более вероятна агрессивная ротация активов, и тем активнее будут нарастать опасения за судьбу экономики.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба