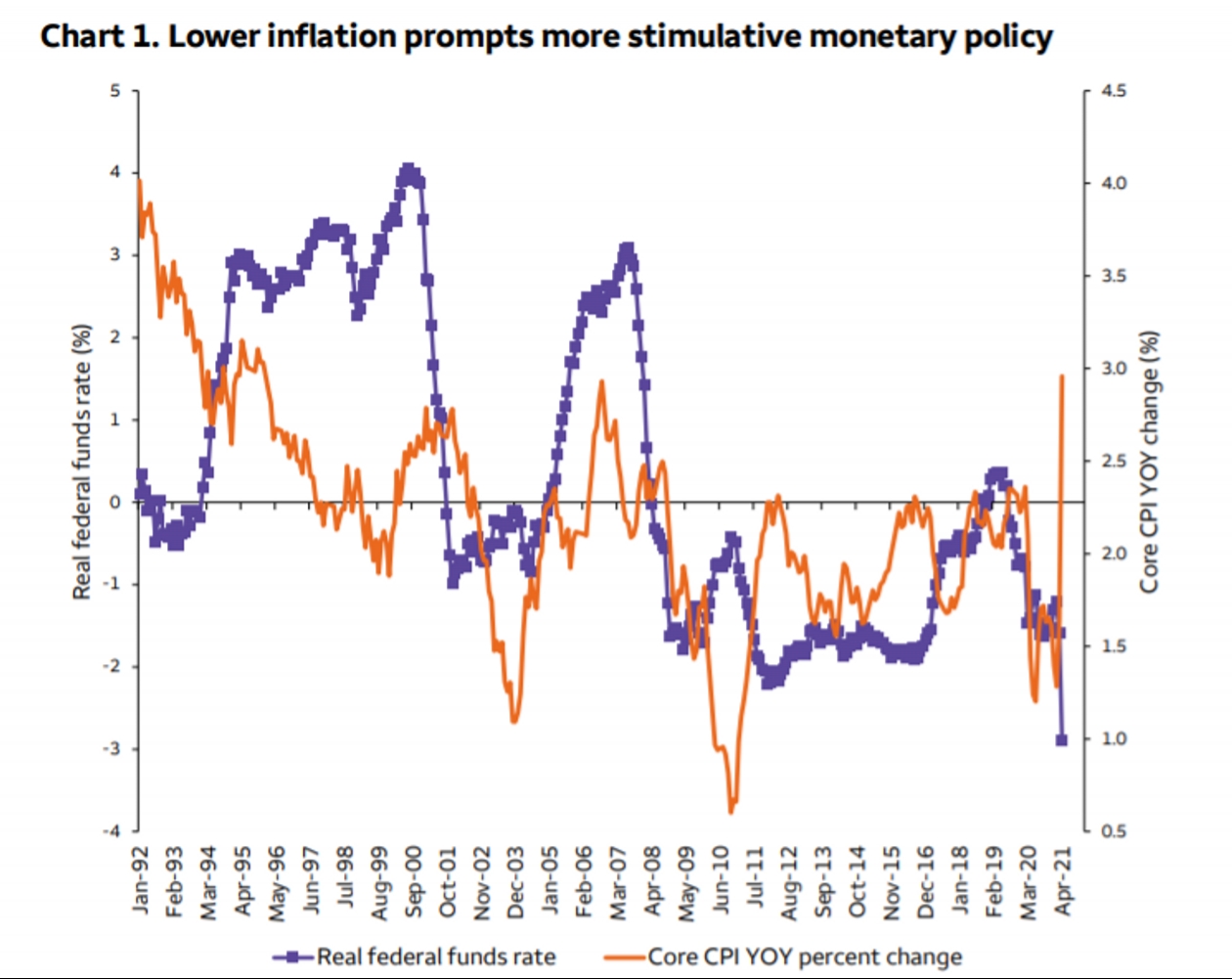

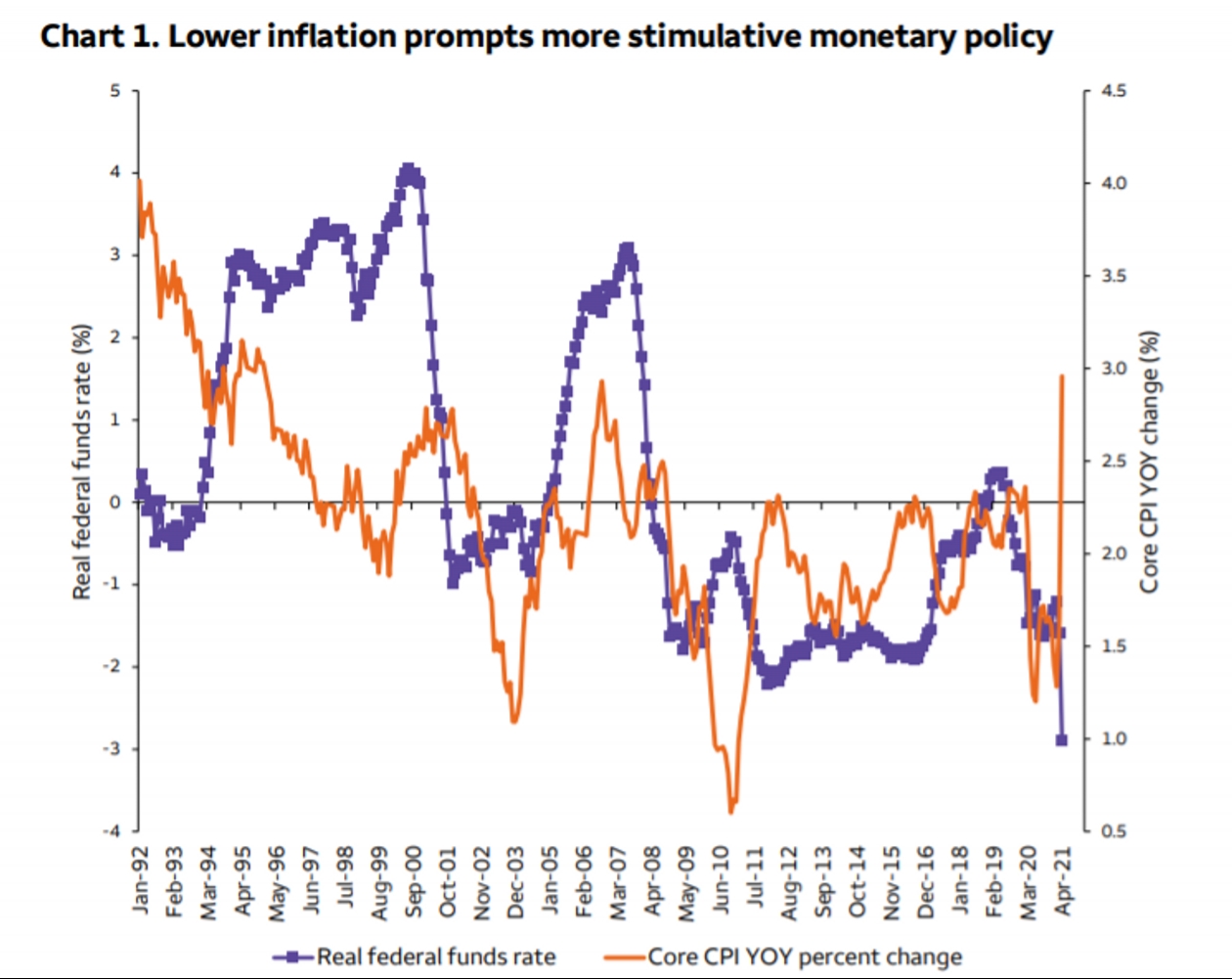

Объемы монетарных стимулов, внедренных за последние полтора года, всерьез обеспокоили ряд экономистов. Растущие цены на стройматериалы и недвижимость только усилили страхи. Однако последние тенденции дают надежду, что текущие темпы инфляции – действительно временное явление.

При оценке инфляционного ожидания ФРС и крупный бизнес ориентируются на доходность казначейских облигаций. Когда начинает маячить девальвация доллара, инвесторы из сберегательных активов перекладываются в более рисковые инструменты, что ведет к росту доходности бондов. В марте доходность 10-летних облигаций достигала 1,7%, но последние три месяца продолжает снижаться.

Доходность 10-летних облигаций, %

Таким образом, долгосрочные инфляционные ожидания по-прежнему находятся ниже 2%, несмотря на текущий всплеск ИПЦ к 5%. Старший портфельный менеджер SVB Asset Management Эрик Соуза отмечает возвращение крупных иностранных покупателей на долговой американский рынок, а также призывает учитывать долгосрочную инфляцию, которая уже 25 лет находится ниже целевого значения.

Фьючерсные контракты на пиломатериалы подтверждают эти выводы, отскочив на 50% меньше чем за два месяца, а позиции овернайт на рынке РЕПО выросли 30 июня до рекордных $992 млрд. Доступ к американскому РЕПО имеют 90 контрагентов, которые разместили внушительную суму под 0,05% годовых вместо того, чтобы найти им целевое применение. Сокращение наличности в обороте также свидетельствует об изменении настроений и охлаждении экономики, несмотря на триллионы стимулирующих выплат.

Последний сдвиг тенденций нашел свое отражение и в росте американского доллара против широкого спектра финансовых инструментов, например, швейцарский франк за месяц потерял более 3%.

Если охлаждение перегретых секторов экономики продолжится, а инфляция в июне отступит от максимумов, то пара USD/CHF сохранит потенциал для роста в среднесрочной перспективе.

При оценке инфляционного ожидания ФРС и крупный бизнес ориентируются на доходность казначейских облигаций. Когда начинает маячить девальвация доллара, инвесторы из сберегательных активов перекладываются в более рисковые инструменты, что ведет к росту доходности бондов. В марте доходность 10-летних облигаций достигала 1,7%, но последние три месяца продолжает снижаться.

Доходность 10-летних облигаций, %

Таким образом, долгосрочные инфляционные ожидания по-прежнему находятся ниже 2%, несмотря на текущий всплеск ИПЦ к 5%. Старший портфельный менеджер SVB Asset Management Эрик Соуза отмечает возвращение крупных иностранных покупателей на долговой американский рынок, а также призывает учитывать долгосрочную инфляцию, которая уже 25 лет находится ниже целевого значения.

Фьючерсные контракты на пиломатериалы подтверждают эти выводы, отскочив на 50% меньше чем за два месяца, а позиции овернайт на рынке РЕПО выросли 30 июня до рекордных $992 млрд. Доступ к американскому РЕПО имеют 90 контрагентов, которые разместили внушительную суму под 0,05% годовых вместо того, чтобы найти им целевое применение. Сокращение наличности в обороте также свидетельствует об изменении настроений и охлаждении экономики, несмотря на триллионы стимулирующих выплат.

Последний сдвиг тенденций нашел свое отражение и в росте американского доллара против широкого спектра финансовых инструментов, например, швейцарский франк за месяц потерял более 3%.

Если охлаждение перегретых секторов экономики продолжится, а инфляция в июне отступит от максимумов, то пара USD/CHF сохранит потенциал для роста в среднесрочной перспективе.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба