Сегодня у нас спекулятивная идея: взять акции домостроительной компании KB Home (NYSE: KBH), дабы заработать на росте спроса на недвижимость в США.

Потенциал роста и срок действия: 12% за 14 месяцев без учета дивидендов.

Почему акции могут вырасти: в США бум недвижимости.

Как действуем: берем акции сейчас по 41,46 $.

На чем компания зарабатывает

Согласно годовому отчету компании, ее выручка распределяется следующим образом.

Продажа построенных компанией домов — 99,63% выручки. Операционная маржа сегмента — 7,59% от его выручки.

Финансовые услуги — 0,37%. Операционная маржа сегмента — 73,61% от его выручки. 55,51% выручки сегмента — это комиссия компании при страховании домов покупателей, 44,49% — комиссия компании при регистрации владения домом.

Работает компания только в США. Наиболее важные для выручки штаты: Калифорния и Вашингтон.

Выручка компании по регионам, тысяч долларов

Доналоговая прибыль компании по регионам, тысяч долларов

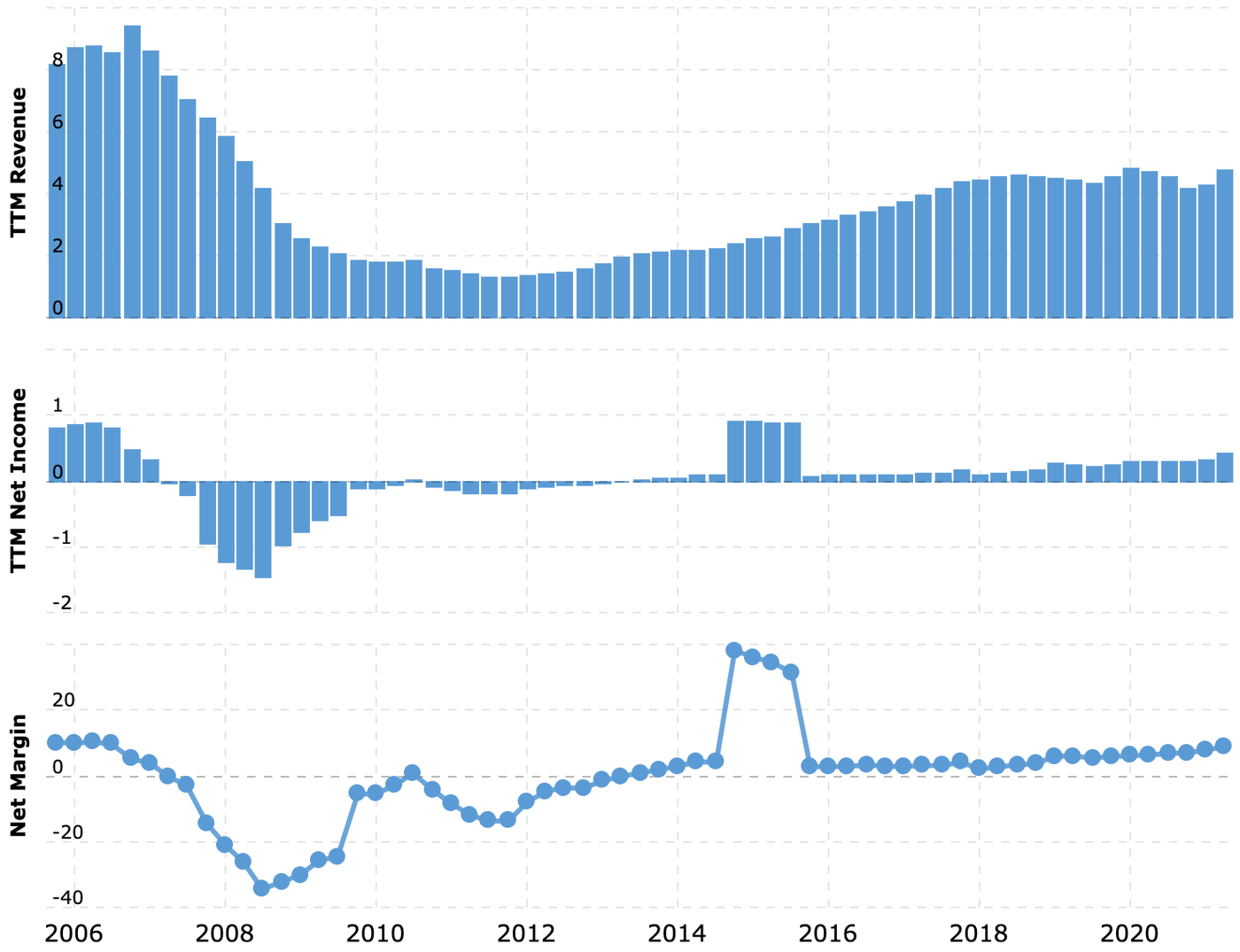

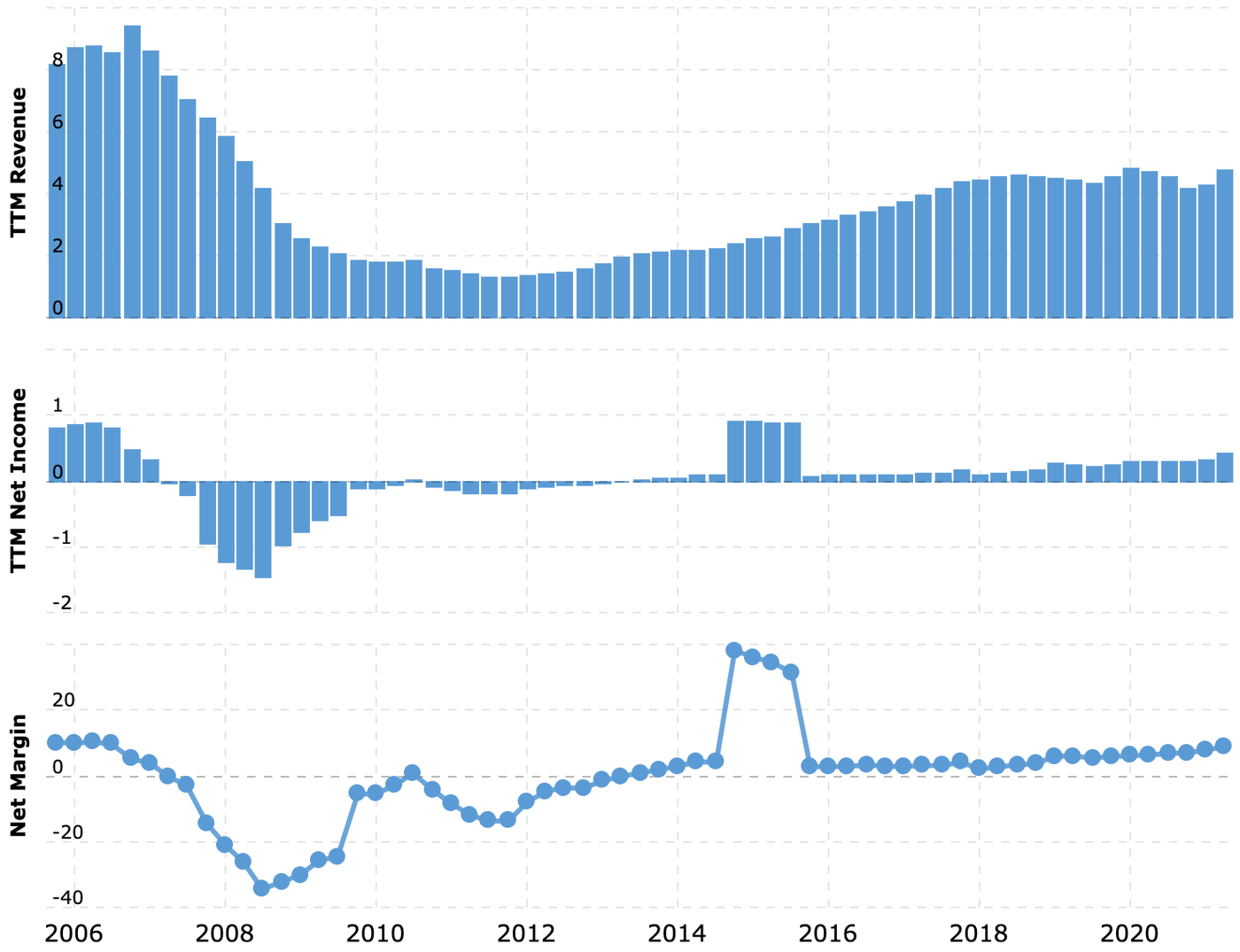

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

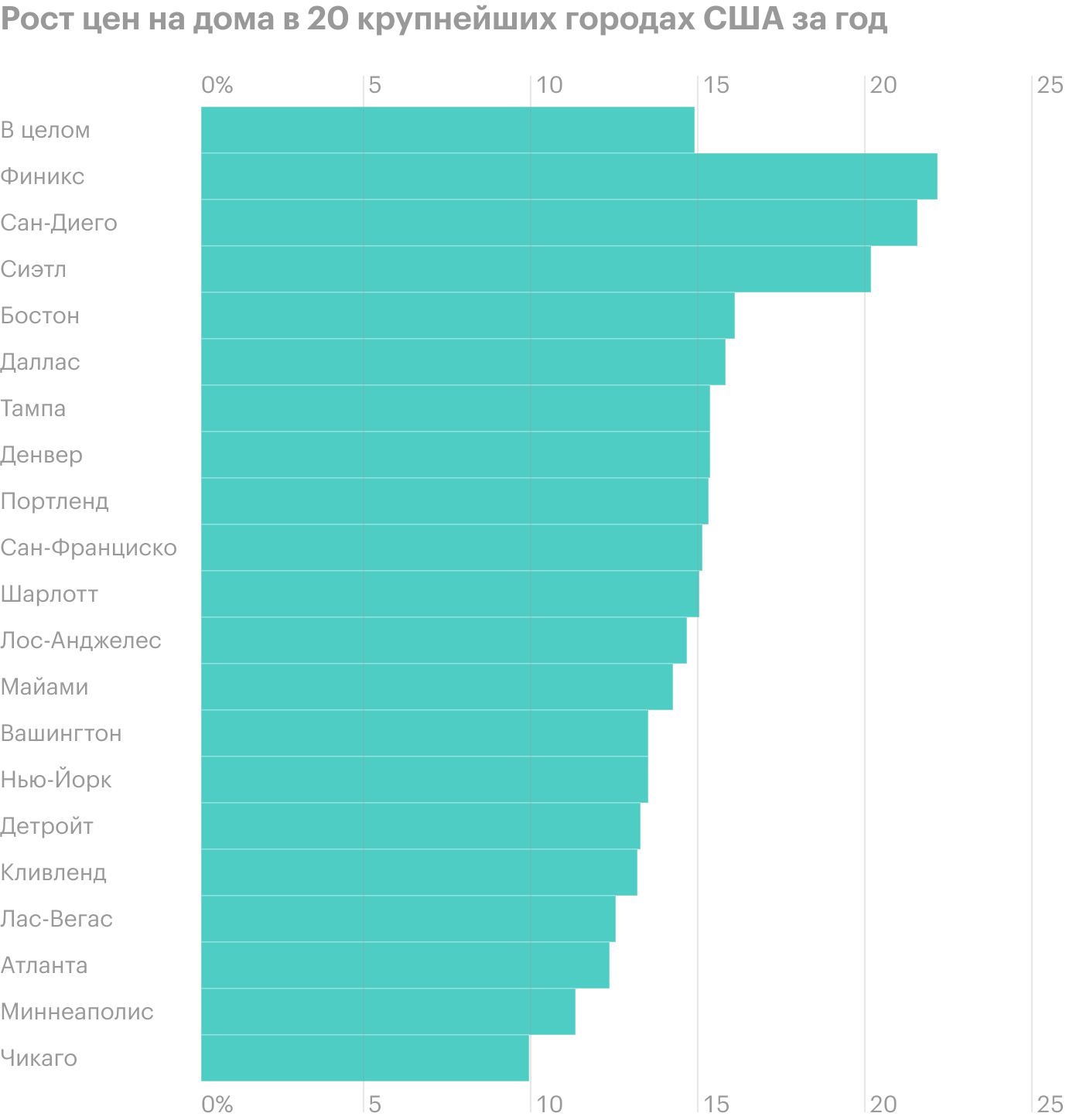

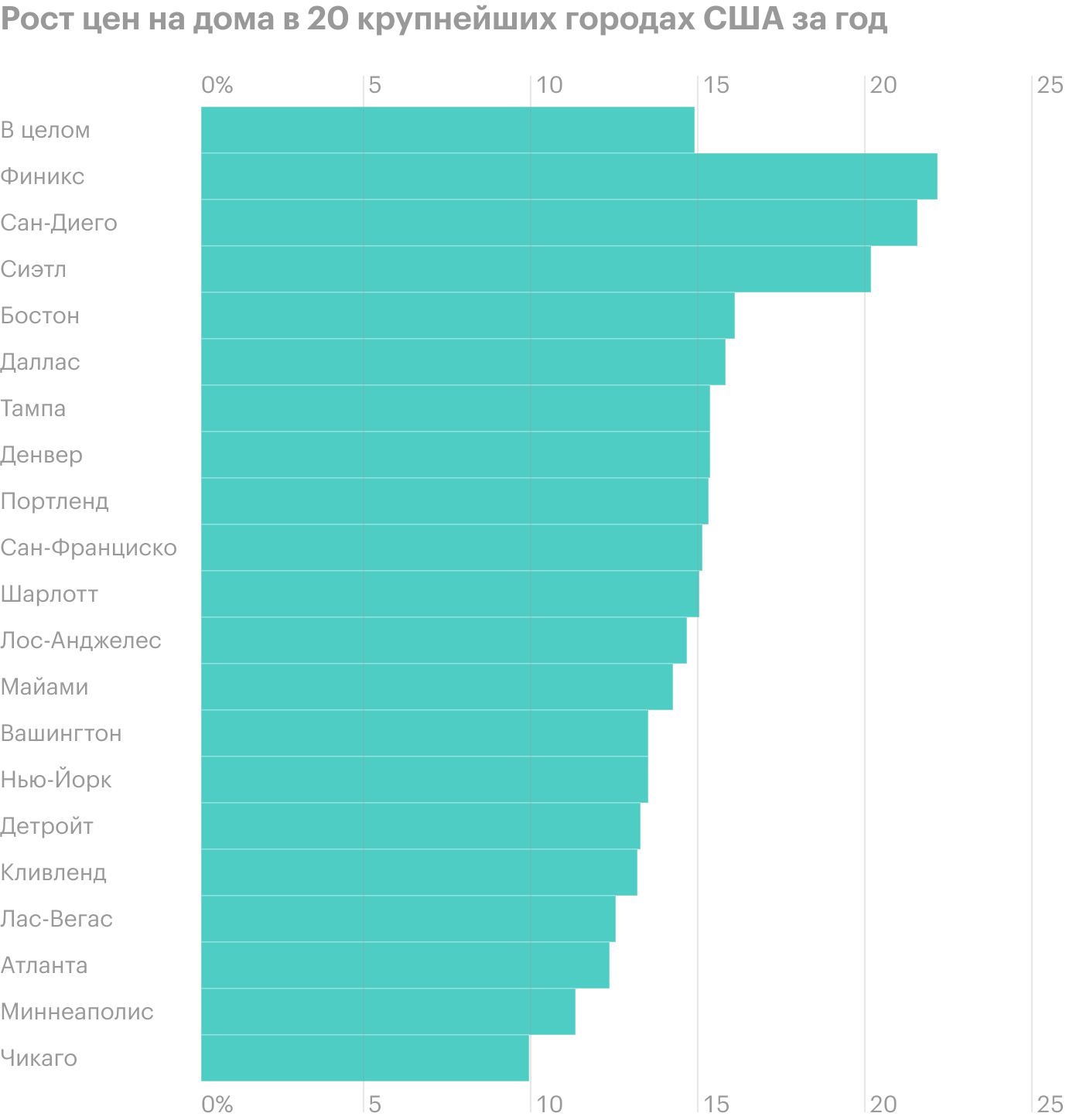

Есть куда расти. В США мощнейший рост спроса на недвижимость, и компания просто обязана на нем заработать. То есть все просто: берем акции домостроительной компании, чтобы заработать на росте спроса на дома.

Упало, надо брать. В июне у компании вышел замечательный отчет с ростом прибыли и объема заказов, а также с сокращением издержек и увеличением маржинальности бизнеса — и все это лучше ожиданий. Но акции упали, потому что выручка оказалась меньше ожиданий — 1,44 млрд долларов в реальности против 1,48 млрд, которые ожидали аналитики. На мой взгляд, столь сильное падение было совершенно неоправданным, учитывая большой прогресс по части прибыли и ситуацию в отрасли, поэтому у нас сейчас есть возможность подобрать эти акции подешевле.

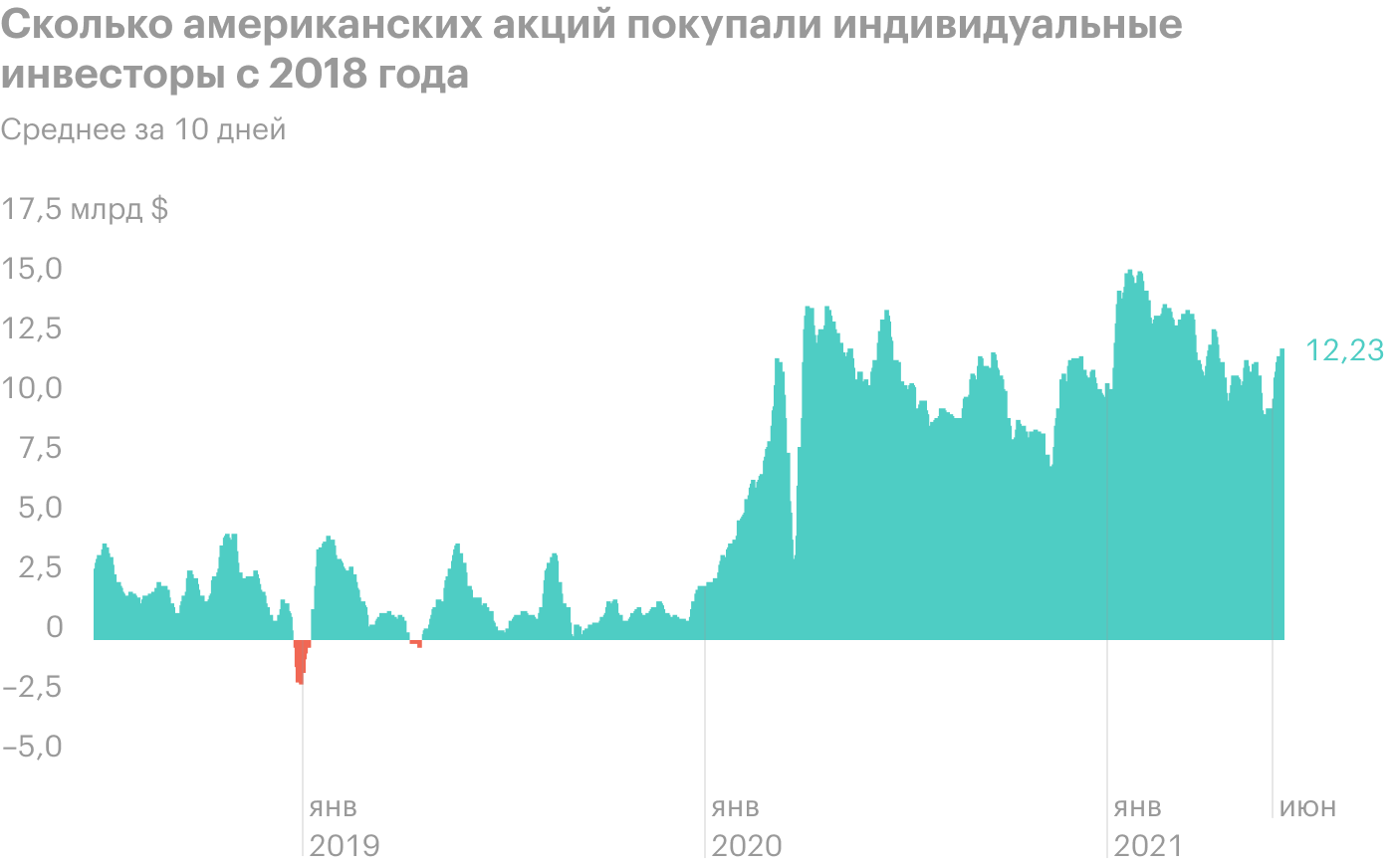

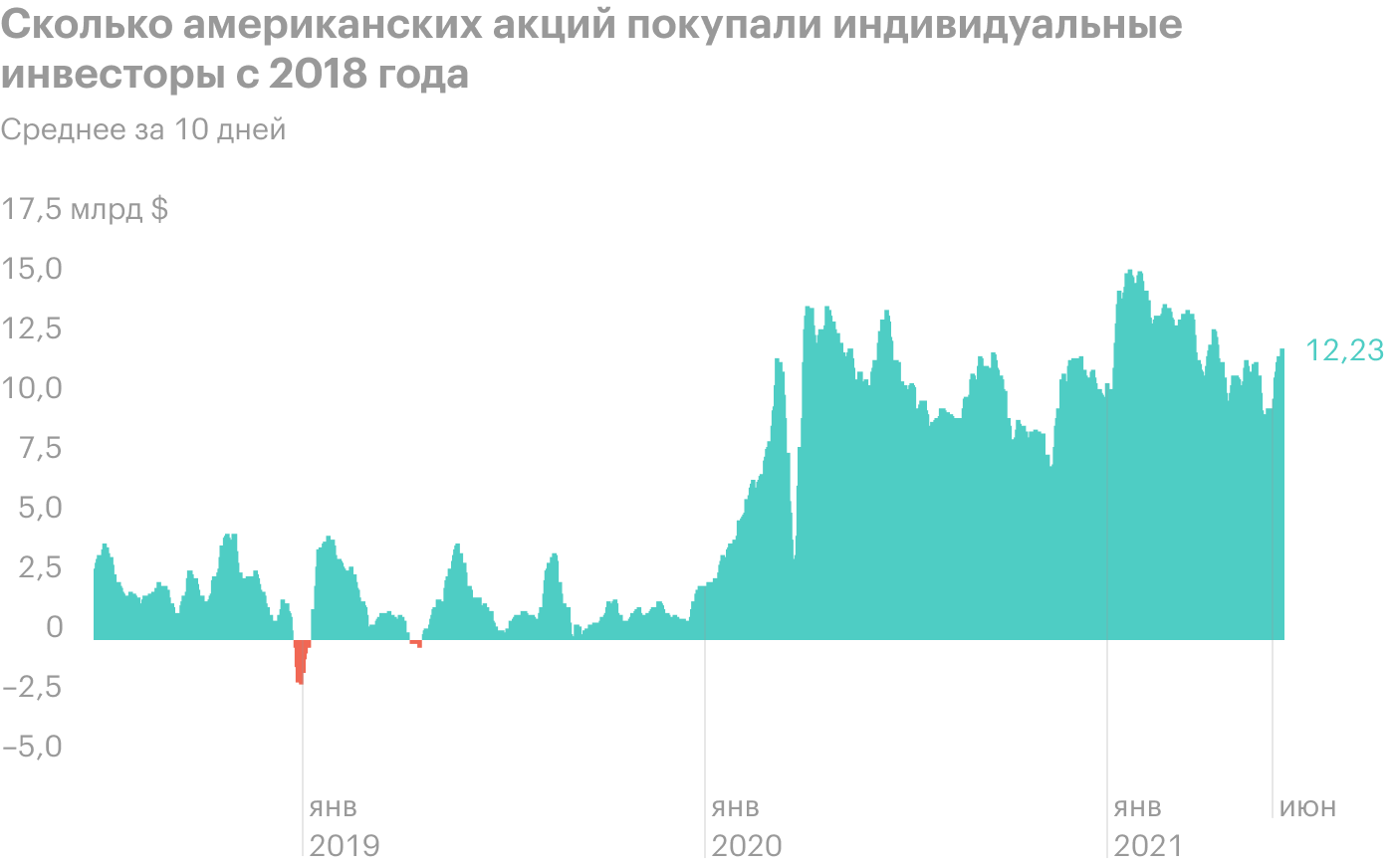

Цена. У компании невысокий P / E — 9,27 — и маленькая капитализация — 3,82 млрд долларов. Совокупность этих факторов создает условия для накачки акций компании толпой розничных инвесторов, тем более их влияние на бирже нынче весьма ощутимо.

Что может помешать

Ваш рост вышел из-под контроля. Цены на недвижимость в США растут гораздо быстрее зарплат, и не стоит забывать, что коронакризис еще не кончился. Львиная доля покупателей домов у KB — это те, кто покупает дом в первый раз, — возможно, скоро спрос начнет падать, поскольку новые дома могут оказаться большинству покупателей не по карману. А это грозит нехорошими последствиями для отчетности компании.

Стройматериалы. Рост цен на древесину также может подпортить отчетность, что следует держать в уме.

Выплаты. Компания платит 60 центов дивидендов на акцию в год, что дает примерно 1,44% годовых. Это не самая маленькая доходность, но и не самая большая, так что вероятность, что она привлечет в акции толпу любителей пассивной доходности, очень мала.

На дивиденды компания тратит 59,268 млн долларов в год — примерно 14,11% от ее прибыли за минувшие 12 месяцев. В принципе, это немного, но в теории компания может порезать дивиденды, если указанные выше факторы окажут ощутимое негативное влияние на ее финансы, и тогда акции упадут.

Покупатели домов компании

Средняя цена продажи дома компанией, тысяч долларов

Что в итоге

Берем акции сейчас по 41,46 $ и ждем, когда сможем продать их за 46,5 $, что гораздо меньше 51 $, которые за акции просили еще в мае.

Потенциал роста и срок действия: 12% за 14 месяцев без учета дивидендов.

Почему акции могут вырасти: в США бум недвижимости.

Как действуем: берем акции сейчас по 41,46 $.

На чем компания зарабатывает

Согласно годовому отчету компании, ее выручка распределяется следующим образом.

Продажа построенных компанией домов — 99,63% выручки. Операционная маржа сегмента — 7,59% от его выручки.

Финансовые услуги — 0,37%. Операционная маржа сегмента — 73,61% от его выручки. 55,51% выручки сегмента — это комиссия компании при страховании домов покупателей, 44,49% — комиссия компании при регистрации владения домом.

Работает компания только в США. Наиболее важные для выручки штаты: Калифорния и Вашингтон.

Выручка компании по регионам, тысяч долларов

Доналоговая прибыль компании по регионам, тысяч долларов

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Есть куда расти. В США мощнейший рост спроса на недвижимость, и компания просто обязана на нем заработать. То есть все просто: берем акции домостроительной компании, чтобы заработать на росте спроса на дома.

Упало, надо брать. В июне у компании вышел замечательный отчет с ростом прибыли и объема заказов, а также с сокращением издержек и увеличением маржинальности бизнеса — и все это лучше ожиданий. Но акции упали, потому что выручка оказалась меньше ожиданий — 1,44 млрд долларов в реальности против 1,48 млрд, которые ожидали аналитики. На мой взгляд, столь сильное падение было совершенно неоправданным, учитывая большой прогресс по части прибыли и ситуацию в отрасли, поэтому у нас сейчас есть возможность подобрать эти акции подешевле.

Цена. У компании невысокий P / E — 9,27 — и маленькая капитализация — 3,82 млрд долларов. Совокупность этих факторов создает условия для накачки акций компании толпой розничных инвесторов, тем более их влияние на бирже нынче весьма ощутимо.

Что может помешать

Ваш рост вышел из-под контроля. Цены на недвижимость в США растут гораздо быстрее зарплат, и не стоит забывать, что коронакризис еще не кончился. Львиная доля покупателей домов у KB — это те, кто покупает дом в первый раз, — возможно, скоро спрос начнет падать, поскольку новые дома могут оказаться большинству покупателей не по карману. А это грозит нехорошими последствиями для отчетности компании.

Стройматериалы. Рост цен на древесину также может подпортить отчетность, что следует держать в уме.

Выплаты. Компания платит 60 центов дивидендов на акцию в год, что дает примерно 1,44% годовых. Это не самая маленькая доходность, но и не самая большая, так что вероятность, что она привлечет в акции толпу любителей пассивной доходности, очень мала.

На дивиденды компания тратит 59,268 млн долларов в год — примерно 14,11% от ее прибыли за минувшие 12 месяцев. В принципе, это немного, но в теории компания может порезать дивиденды, если указанные выше факторы окажут ощутимое негативное влияние на ее финансы, и тогда акции упадут.

Покупатели домов компании

Средняя цена продажи дома компанией, тысяч долларов

Что в итоге

Берем акции сейчас по 41,46 $ и ждем, когда сможем продать их за 46,5 $, что гораздо меньше 51 $, которые за акции просили еще в мае.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба