НЛМК — это крупный вертикально интегрированный холдинг, который специализируется на производстве и продаже стальной продукции. Заводы компании расположены в России, Европе и США и позволяют производить до 18,5 млн тонн стали в год.

13 июля компания опубликовала операционные результаты своей деятельности за 2 квартал и 1 полугодие 2021 года. На фоне благоприятной ценовой конъюнктуры холдинг нарастил объемы производства стали за первые 6 месяцев этого года, а также увеличил объемы реализации готовой продукции с более высокой добавленной стоимостью.

Ситуация на рынке

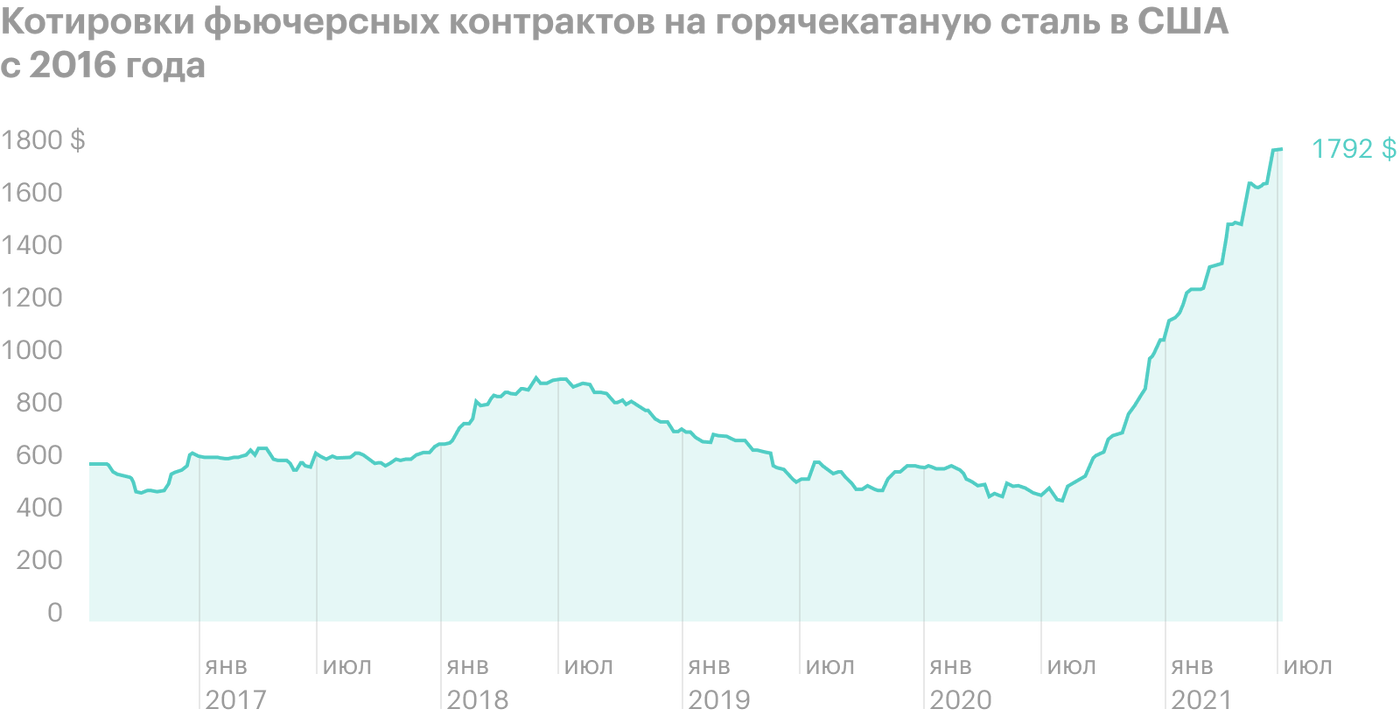

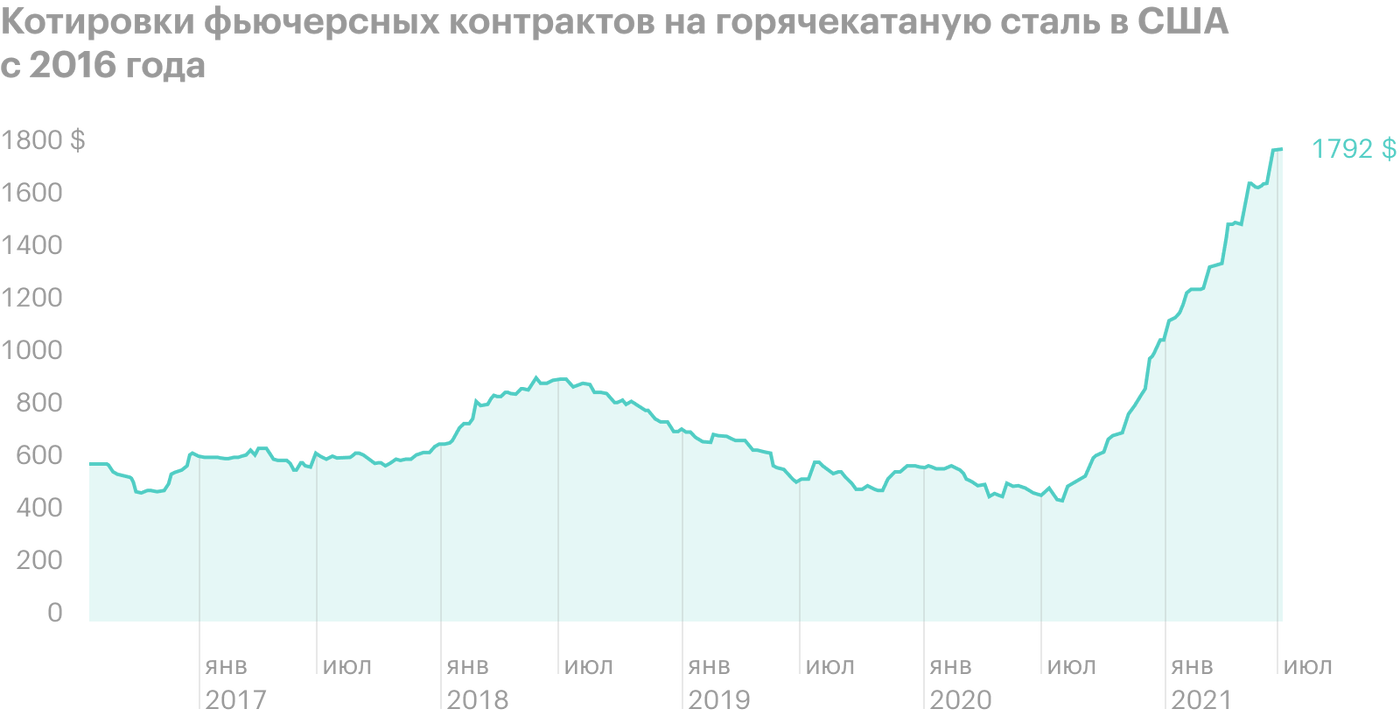

Первое полугодие ознаменовалось резким ростом цен на продукцию черной металлургии на мировом рынке благодаря спросу. Это позволило производителям стали достаточно быстро восстановить продажи до докризисных уровней и заработать на высоких ценах на свою продукцию.

Но высокие цены на сталь привлекли внимание российских властей, которые, с одной стороны, пытаются найти способ контролировать цены и инфляцию, а с другой — заинтересованы в увеличении поступлений в бюджет, кроме всего прочего и за счет возросших доходов производителей стали.

В результате правительство в конце июня утвердило временные пошлины на экспорт металлов с 1 августа по 31 декабря 2021 года.

Пошлина будет состоять из двух компонентов: базовой ставки в 15% и дополнительных выплат, которые рассчитываются в долларах за тонну и зависят от конкретной продукции.

Дополнительные пошлины на экспорт стальной продукции

Это сильно бьет по экспортному направлению бизнеса крупных отечественных производителей стали. Так, НЛМК, у которого есть активы в США, может и вовсе столкнуться с двойным налогообложением в рамках продаж внутри компании: сначала при вывозе продукции из России, а затем при ввозе в США, где с 2018 года действуют ограничительные пошлины на ввоз стальной продукции.

Производственные показатели

Производство стали увеличилось на 11% — до 8,83 млн тонн — в 1 половине 2021 года по сравнению с аналогичным периодом прошлого года. Это стало следствием ввода в эксплуатацию конвертерного производства после реконструкции на фоне сильного спроса на стальную продукцию в этот период.

Производственные мощности оказались загружены на 95%, что на 2 процентных пункта больше, чем в первом полугодии 2020 года.

Производство кокса за первые 6 месяцев сократилось на 4% год к году — до 2,78 млн тонн, — что стало следствием падения выпуска на производственной площадке «Алтай-кокс» в Алтайском крае.

Производство железорудного сырья увеличилось на 5% год к году — до рекордных 9,91 млн тонн — на фоне роста выпуска железорудного концентрата на 3%, окатышей — на 3% и аглоруды — на 15% к аналогичному периоду прошлого года.

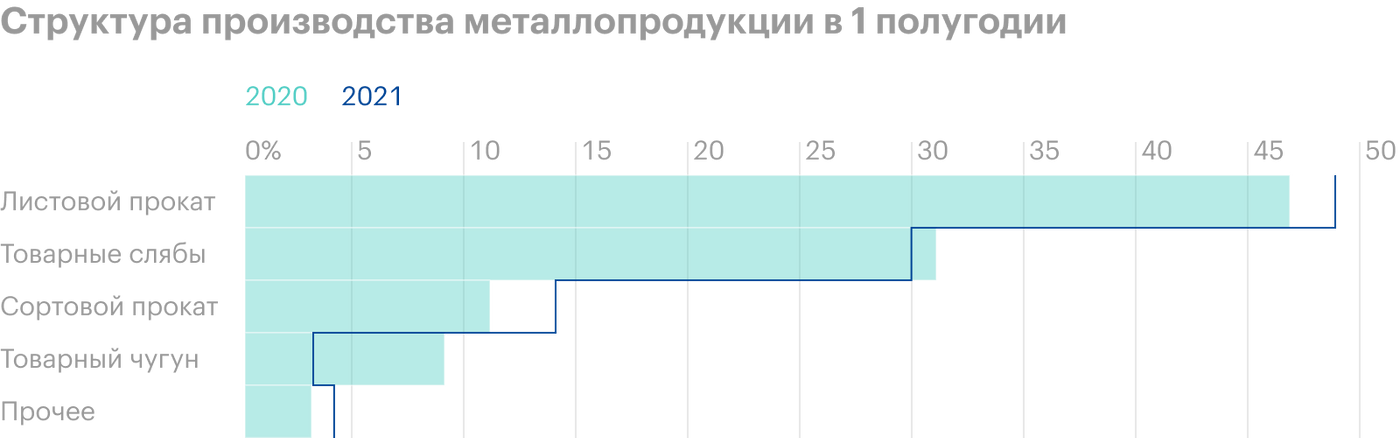

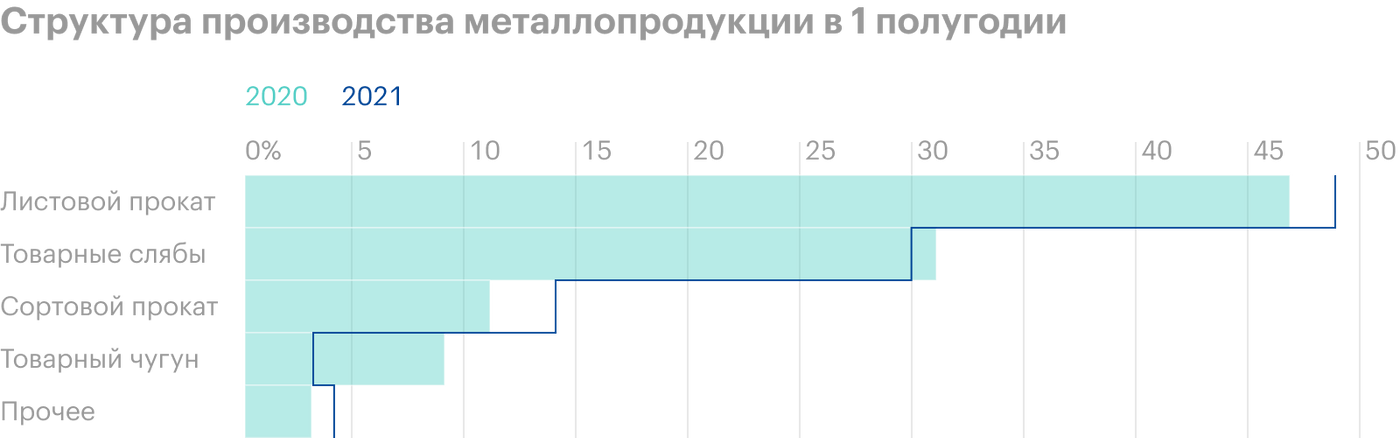

Выпуск металлопродукции сократился на 6% год к году — до 8,5 млн тонн, — но в структуре производства выросла доля продукции с более высокой добавленной стоимостью, что должно повысить маржинальность бизнеса. Производство сортового проката и метизов выросло на 20%, при этом выпуск товарных слябов сократился на 9%, а производство чугуна упало на 68%, вернувшись на докризисные уровни.

Напомню, что в 1 половине прошлого года спрос на сталь был слабым на фоне пандемии коронавируса и общей неопределенности на рынке черной металлургии. Из-за этого производители вынуждены были распродавать излишки полуфабрикатов — товарный чугун и слябы, — вместо того чтобы использовать их для создания продукции с высокой добавленной стоимостью. Разумеется, это негативно влияло на доходы и рентабельность бизнеса.

В этом году ситуация обратная: высокий спрос и цены позволяют увеличить выпуск готовой продукции, сократив долю полуфабрикатов в структуре продаж.

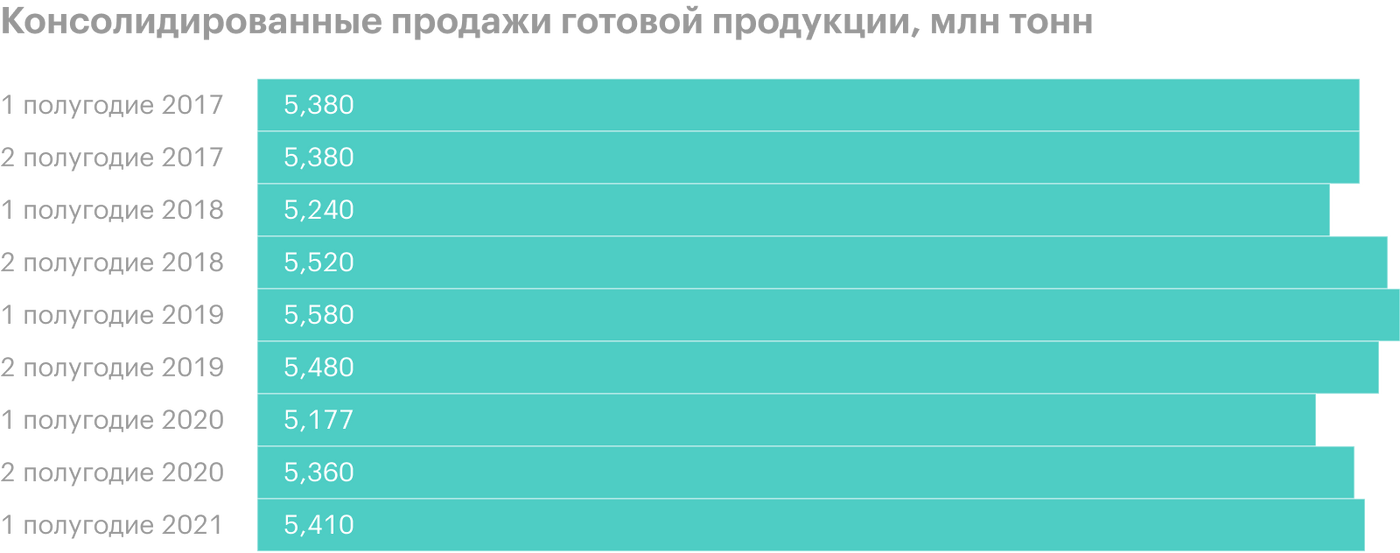

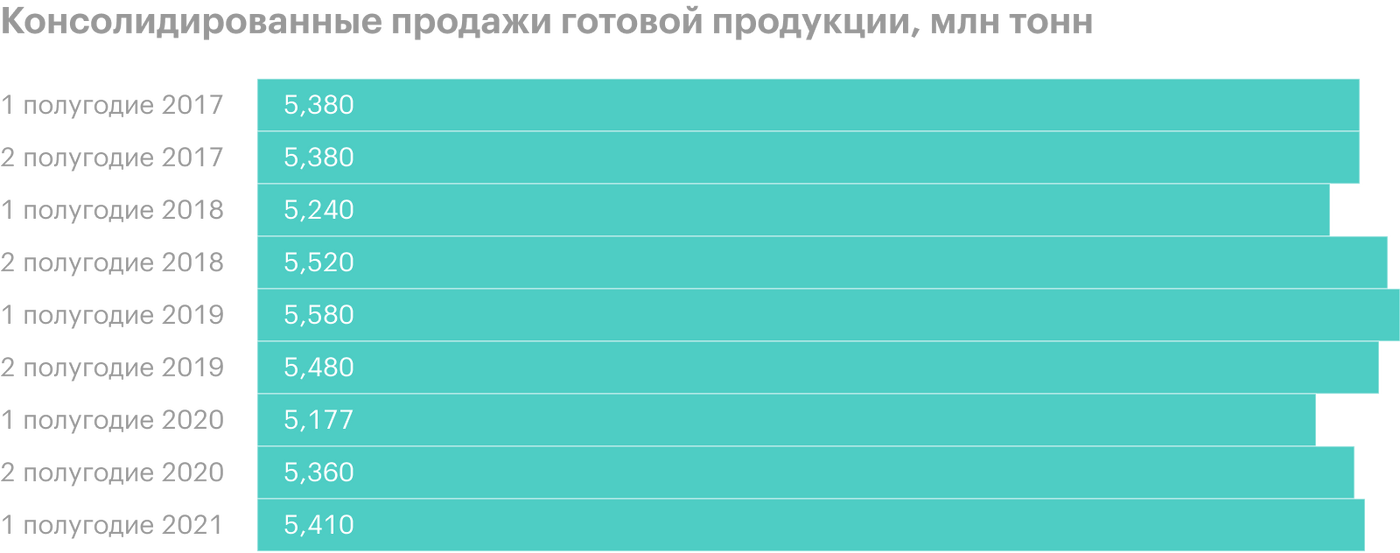

Что с продажами

Консолидированные продажи в январе — июне упали по сравнению с 1 полугодием 2020 года на 7% — до 8,24 млн тонн. Продажи готовой продукции за тот же период выросли на 5% — до 5,41 млн тонн. Причина: спрос и цены на рынке позволили бизнесу увеличить долю полуфабрикатов, которые идут на выпуск готовой продукции, а не на продажи третьим лицам.

Основным драйвером роста продаж стала продукция сортового проката и метизов, натуральные продажи которых выросли на 29% — до 1,31 млн тонн. При этом объемы продаж плоского проката сократились на 2%: с 4,16 до 4,1 млн тонн.

В России, которая остается основным домашним рынком для бизнеса, продажи в натуральном выражении увеличились на 9% — до 3,49 млн тонн — на фоне благоприятной рыночной конъюнктуры и повышенного спроса со стороны строительной отрасли.

В США продажи сегмента НЛМК выросли на 8% — до 0,93 млн тонн — из-за низкой базы прошлого года.

В ЕС, который также считается домашним рынком компании, продолжилось падение продаж. За первые 6 месяцев этого года объемы реализации рухнули на 15% к 1 половине 2020 года — до 1,08 млн тонн, что стало минимумом последних лет.

Объем реализации на экспортных рынках рухнул на 23% — до 2,61 млн тонн, что в основном связано с высокой базой прошлого года, когда компания вынуждена была переориентировать продажи на внешние направления из-за слабого спроса на домашних рынках — следствие пандемии коронавируса и введения жестких ограничительных мер.

Доля продаж на домашних рынках: Россия, США и ЕС — в январе — июне 2021 года достигла 68%. Сравните это с 61% в 1 полугодии 2020 года.

Что в итоге

Бизнес НЛМК быстро восстановился после коронакризиса. Компания нарастила производство и продажи готовой продукции с более высокой добавленной стоимостью и увеличила долю продаж на приоритетных домашних рынках. Все это с учетом высоких цен на стальную продукцию предвещает сильные финансовые результаты по итогам 1 полугодия 2021 года, включая рост выручки и рентабельности продаж.

Сама компания отмечает в своем пресс-релизе высокий спрос на сталь на ключевых рынках, низкий уровень складских запасов стальной продукции — и все это на фоне высоких цен на ключевую продукцию НЛМК. В России цены на плоский прокат в долларовом выражении выросли на 114% год к году, в США — на 179%, в ЕС — на 155%, обновив рекорд с 2008 года.

Введение временных пошлин на экспорт металлургической продукции из России — это, безусловно, негативная новость для компании и ее акционеров. Дополнительные сборы сократят прибыль отечественных производителей стали, ослабят позиции отечественных игроков на зарубежных рынках, а также могут усилить конкуренцию и скорректировать цены на внутреннем рынке в краткосрочной перспективе.

Но у металлургов есть время до 1 августа, прежде чем постановление правительства вступит в силу. Вероятно, производители воспользуются этим периодом, чтобы нарастить запасы своей продукции за рубежом, что поможет снизить эффект от введения ограничительных пошлин до конца года.

13 июля компания опубликовала операционные результаты своей деятельности за 2 квартал и 1 полугодие 2021 года. На фоне благоприятной ценовой конъюнктуры холдинг нарастил объемы производства стали за первые 6 месяцев этого года, а также увеличил объемы реализации готовой продукции с более высокой добавленной стоимостью.

Ситуация на рынке

Первое полугодие ознаменовалось резким ростом цен на продукцию черной металлургии на мировом рынке благодаря спросу. Это позволило производителям стали достаточно быстро восстановить продажи до докризисных уровней и заработать на высоких ценах на свою продукцию.

Но высокие цены на сталь привлекли внимание российских властей, которые, с одной стороны, пытаются найти способ контролировать цены и инфляцию, а с другой — заинтересованы в увеличении поступлений в бюджет, кроме всего прочего и за счет возросших доходов производителей стали.

В результате правительство в конце июня утвердило временные пошлины на экспорт металлов с 1 августа по 31 декабря 2021 года.

Пошлина будет состоять из двух компонентов: базовой ставки в 15% и дополнительных выплат, которые рассчитываются в долларах за тонну и зависят от конкретной продукции.

Дополнительные пошлины на экспорт стальной продукции

Это сильно бьет по экспортному направлению бизнеса крупных отечественных производителей стали. Так, НЛМК, у которого есть активы в США, может и вовсе столкнуться с двойным налогообложением в рамках продаж внутри компании: сначала при вывозе продукции из России, а затем при ввозе в США, где с 2018 года действуют ограничительные пошлины на ввоз стальной продукции.

Производственные показатели

Производство стали увеличилось на 11% — до 8,83 млн тонн — в 1 половине 2021 года по сравнению с аналогичным периодом прошлого года. Это стало следствием ввода в эксплуатацию конвертерного производства после реконструкции на фоне сильного спроса на стальную продукцию в этот период.

Производственные мощности оказались загружены на 95%, что на 2 процентных пункта больше, чем в первом полугодии 2020 года.

Производство кокса за первые 6 месяцев сократилось на 4% год к году — до 2,78 млн тонн, — что стало следствием падения выпуска на производственной площадке «Алтай-кокс» в Алтайском крае.

Производство железорудного сырья увеличилось на 5% год к году — до рекордных 9,91 млн тонн — на фоне роста выпуска железорудного концентрата на 3%, окатышей — на 3% и аглоруды — на 15% к аналогичному периоду прошлого года.

Выпуск металлопродукции сократился на 6% год к году — до 8,5 млн тонн, — но в структуре производства выросла доля продукции с более высокой добавленной стоимостью, что должно повысить маржинальность бизнеса. Производство сортового проката и метизов выросло на 20%, при этом выпуск товарных слябов сократился на 9%, а производство чугуна упало на 68%, вернувшись на докризисные уровни.

Напомню, что в 1 половине прошлого года спрос на сталь был слабым на фоне пандемии коронавируса и общей неопределенности на рынке черной металлургии. Из-за этого производители вынуждены были распродавать излишки полуфабрикатов — товарный чугун и слябы, — вместо того чтобы использовать их для создания продукции с высокой добавленной стоимостью. Разумеется, это негативно влияло на доходы и рентабельность бизнеса.

В этом году ситуация обратная: высокий спрос и цены позволяют увеличить выпуск готовой продукции, сократив долю полуфабрикатов в структуре продаж.

Что с продажами

Консолидированные продажи в январе — июне упали по сравнению с 1 полугодием 2020 года на 7% — до 8,24 млн тонн. Продажи готовой продукции за тот же период выросли на 5% — до 5,41 млн тонн. Причина: спрос и цены на рынке позволили бизнесу увеличить долю полуфабрикатов, которые идут на выпуск готовой продукции, а не на продажи третьим лицам.

Основным драйвером роста продаж стала продукция сортового проката и метизов, натуральные продажи которых выросли на 29% — до 1,31 млн тонн. При этом объемы продаж плоского проката сократились на 2%: с 4,16 до 4,1 млн тонн.

В России, которая остается основным домашним рынком для бизнеса, продажи в натуральном выражении увеличились на 9% — до 3,49 млн тонн — на фоне благоприятной рыночной конъюнктуры и повышенного спроса со стороны строительной отрасли.

В США продажи сегмента НЛМК выросли на 8% — до 0,93 млн тонн — из-за низкой базы прошлого года.

В ЕС, который также считается домашним рынком компании, продолжилось падение продаж. За первые 6 месяцев этого года объемы реализации рухнули на 15% к 1 половине 2020 года — до 1,08 млн тонн, что стало минимумом последних лет.

Объем реализации на экспортных рынках рухнул на 23% — до 2,61 млн тонн, что в основном связано с высокой базой прошлого года, когда компания вынуждена была переориентировать продажи на внешние направления из-за слабого спроса на домашних рынках — следствие пандемии коронавируса и введения жестких ограничительных мер.

Доля продаж на домашних рынках: Россия, США и ЕС — в январе — июне 2021 года достигла 68%. Сравните это с 61% в 1 полугодии 2020 года.

Что в итоге

Бизнес НЛМК быстро восстановился после коронакризиса. Компания нарастила производство и продажи готовой продукции с более высокой добавленной стоимостью и увеличила долю продаж на приоритетных домашних рынках. Все это с учетом высоких цен на стальную продукцию предвещает сильные финансовые результаты по итогам 1 полугодия 2021 года, включая рост выручки и рентабельности продаж.

Сама компания отмечает в своем пресс-релизе высокий спрос на сталь на ключевых рынках, низкий уровень складских запасов стальной продукции — и все это на фоне высоких цен на ключевую продукцию НЛМК. В России цены на плоский прокат в долларовом выражении выросли на 114% год к году, в США — на 179%, в ЕС — на 155%, обновив рекорд с 2008 года.

Введение временных пошлин на экспорт металлургической продукции из России — это, безусловно, негативная новость для компании и ее акционеров. Дополнительные сборы сократят прибыль отечественных производителей стали, ослабят позиции отечественных игроков на зарубежных рынках, а также могут усилить конкуренцию и скорректировать цены на внутреннем рынке в краткосрочной перспективе.

Но у металлургов есть время до 1 августа, прежде чем постановление правительства вступит в силу. Вероятно, производители воспользуются этим периодом, чтобы нарастить запасы своей продукции за рубежом, что поможет снизить эффект от введения ограничительных пошлин до конца года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба