23 июля 2021 T-Investments Городилов Михаил

Сегодня у нас спекулятивная идея: взять производителя полупроводников ON Semiconductor (NASDAQ: ON), чтобы заработать на большом спросе в этой сфере.

Потенциал роста и срок действия: 13% за 14 месяцев.

Почему акции могут вырасти: спрос на полупроводники.

Как действуем: берем акции сейчас по 36,87 $.

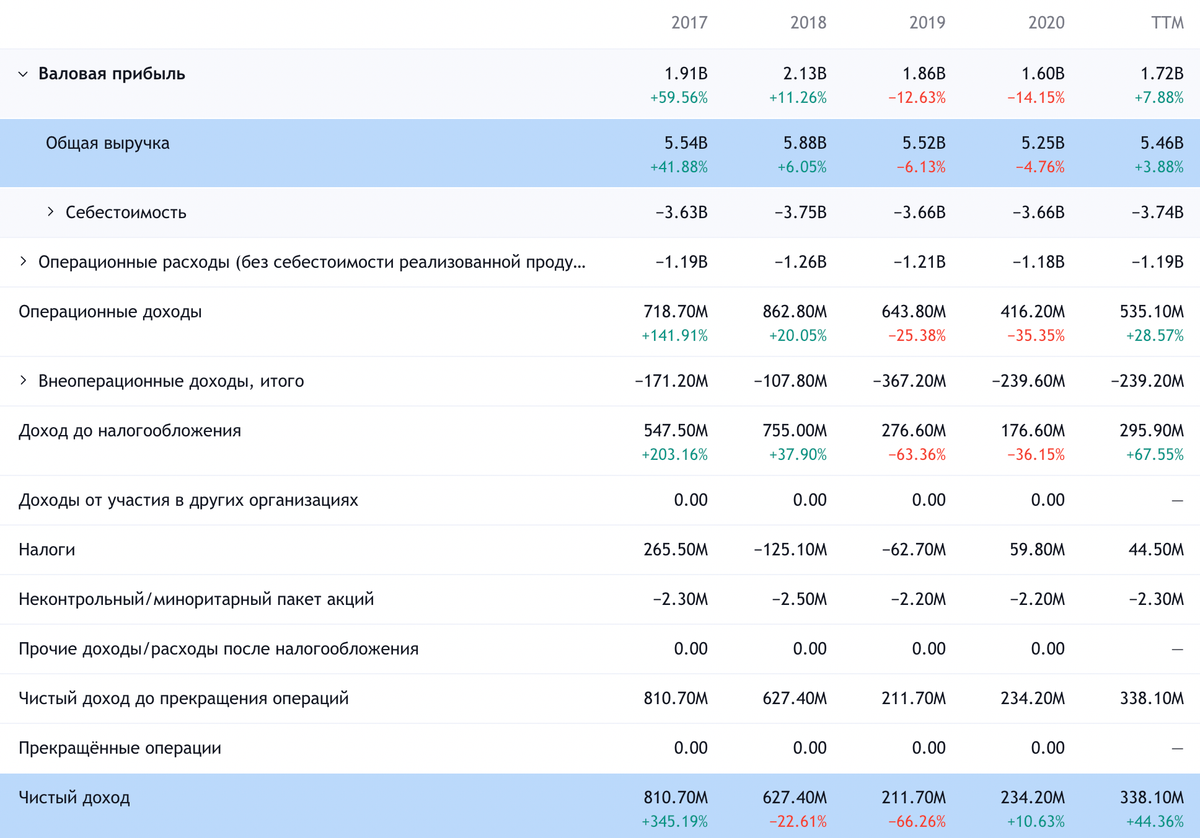

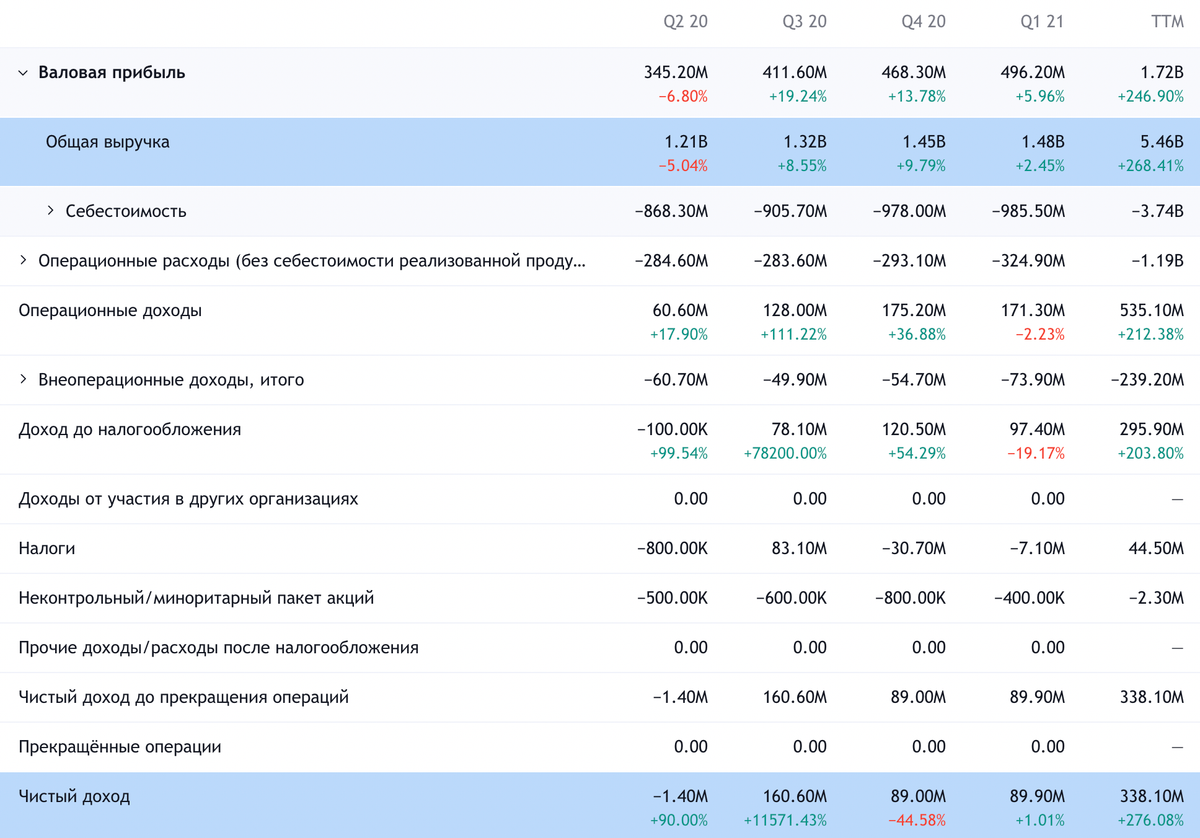

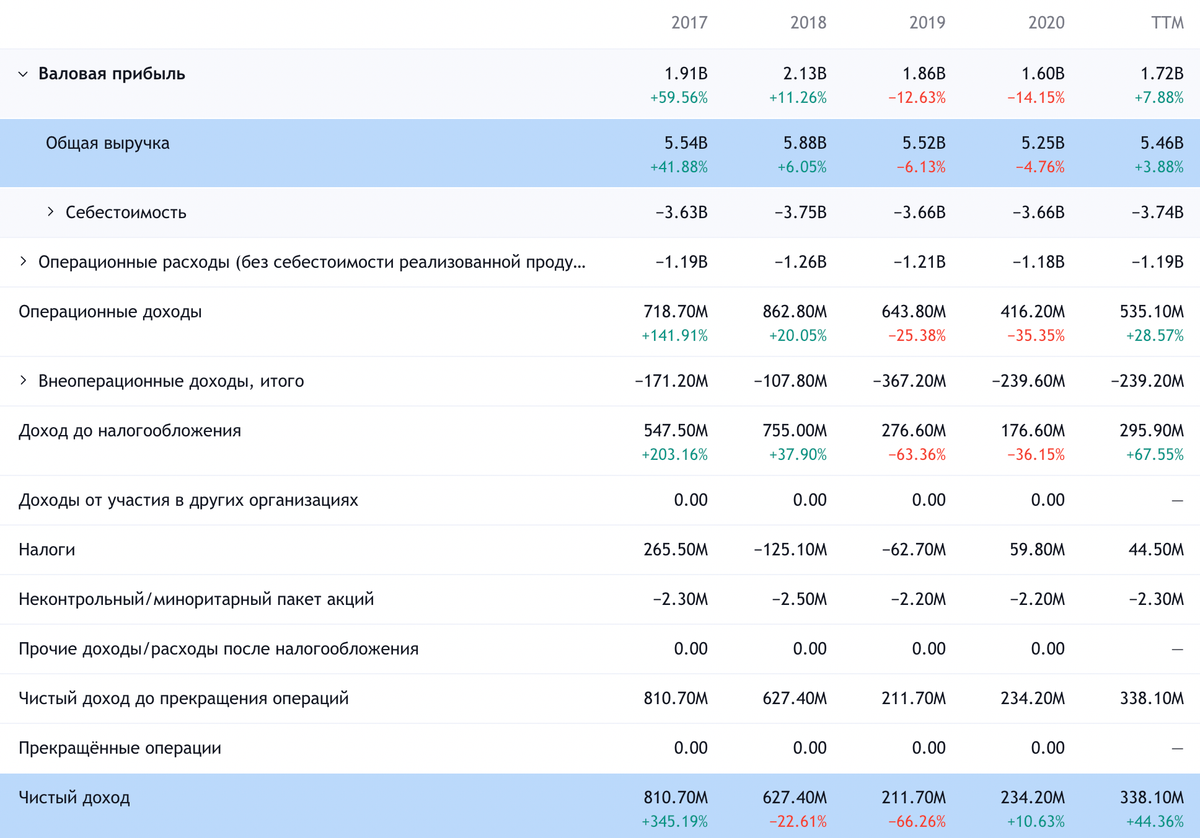

На чем компания зарабатывает

Компания производит полупроводниковые компоненты. Согласно отчету, по отраслям применения ее продукция распределяется следующим образом:

автомобильная отрасль — 32%;

промышленность — 25%;

коммуникации — 20%;

потребительская электроника — 11%;

компьютерные вычисления — 12%.

По каналам продаж выручка распределяется так:

распространители — 60%. Оптовые покупатели, которые занимаются перепродажей продукции компании конечным потребителям-производителям;

производители — 34%. Компания, минуя посредников, напрямую продает свою продукцию производственным предприятиям;

компании, оказывающие услуги в сфере производства электроники, — 6%.

Выручка по странам и регионам

Аргументы в пользу компании

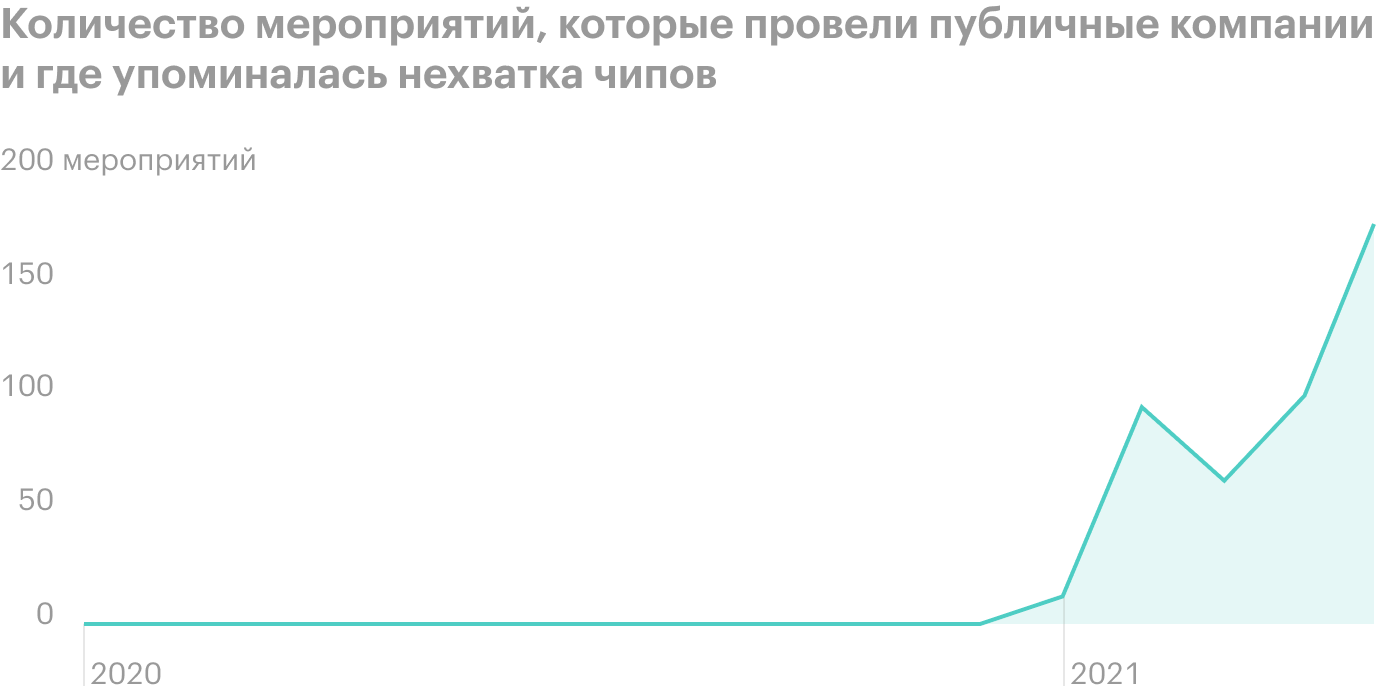

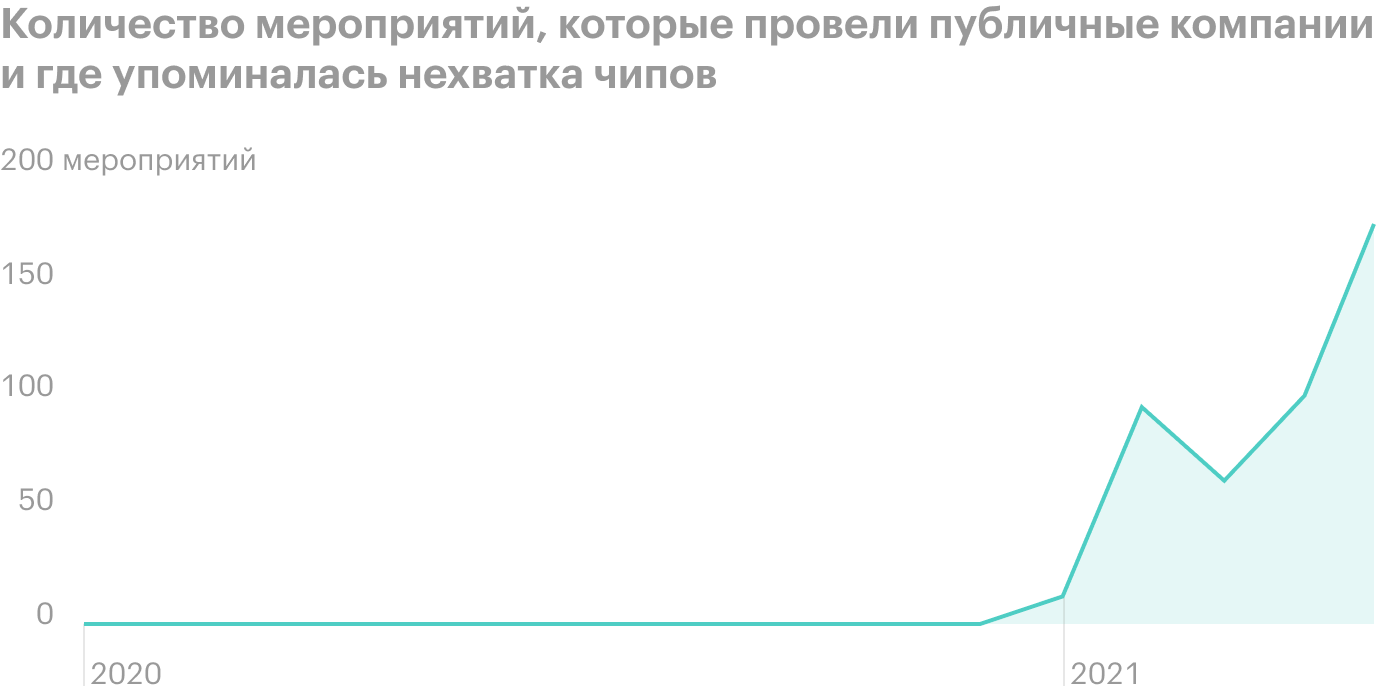

Спрос, спрос, спрос. В мире дефицит полупроводников, который сильно портит жизнь многим производственным предприятиям. Только в автомобильной промышленности Северной Америки в этом году из-за недостатка чипов срываются сроки производства свыше миллиона машин. А как мы помним из разбора отчетности ON, автопромышленность дает очень большую долю продаж компании. Так что здесь можно ждать притока заказов для нее. Как, впрочем, и во всех прочих секторах — потребителях продукции компании.

Также следует иметь в виду, что имеющий важнейшее значение для компании Китай как наращивает темпы производства полупроводников у себя, так и усердно импортирует соответствующие запчасти и оборудование из-за рубежа. Поэтому можно ждать увеличения продаж ON, кроме всего прочего, благодаря росту спроса на полупроводники в КНР.

Хотя в отчете не указана доля продаж в Китае, конечные потребители компании в массе своей работают в Китае, о чем говорит большой процент продаж ON в Сингапуре и Гонконге. Там производство электроники тесно завязано на КНР, и не забывайте о высокой доле перепродавцов в структуре выручки ON. Так что ON может и не продавать много товаров в континентальный Китай напрямую, но компания все же сильно зависит от ситуации с полупроводниками в этой стране.

В этой сфере полно косвенных признаков того, что дела идут очень хорошо. Так, голландский производитель оборудования для производства полупроводников ASML давеча отчитался гораздо лучше, чем ожидалось, а производитель чипов GlobalFoundries объявил о планах построить новый завод в США.

Так что ON может рассчитывать на рост заказов.

Что может помешать

Не доверяй никому, даже самому себе. Согласно отчету, 33% производства компании лежит на сторонних предприятиях. Это может стать проблемой из-за логистических нарушений в США: товар могут доставить не вовремя или для своевременной доставки придется доплатить. Впрочем, судя по запросам в Google, логистические затруднения в США уже не ощущаются так остро. Но все же следует быть морально готовыми к тому, что на отчетности может сказаться рост расходов на логистику.

Концентрация. Согласно отчету, у компании есть неназванный клиент, на которого приходится более 10% выручки. Изменение отношений с ним может негативно сказаться на финансовом результате ON.

«Забудь, Джейк. Это китайский квартал…» Основной рынок для компании, пусть и не напрямую, — это КНР. Это может стать проблемой из-за политических рисков. Для американских правящих кругов очевиден мощнейший спрос Китая на полупроводники — притом что значительную долю производства этого ценного высокотехнологичного сырья контролируют американцы и аффилированные с ними страны Азии и Европы.

В интересах Белого дома было бы ограничить значительно возросший за последние годы импорт полупроводниковой продукции из США в КНР, чтобы притормозить рост независимой китайской отрасли производства полупроводников.

Например, сейчас США мешают голландской ASML экспортировать в КНР продвинутое оборудование для производства полупроводников. Еще Штаты могут усложнить работу для ON, объявив ряд запретов на экспорт определенной продукции в КНР, что может крайне плохо сказаться на отчетности компании. Это нужно иметь в виду.

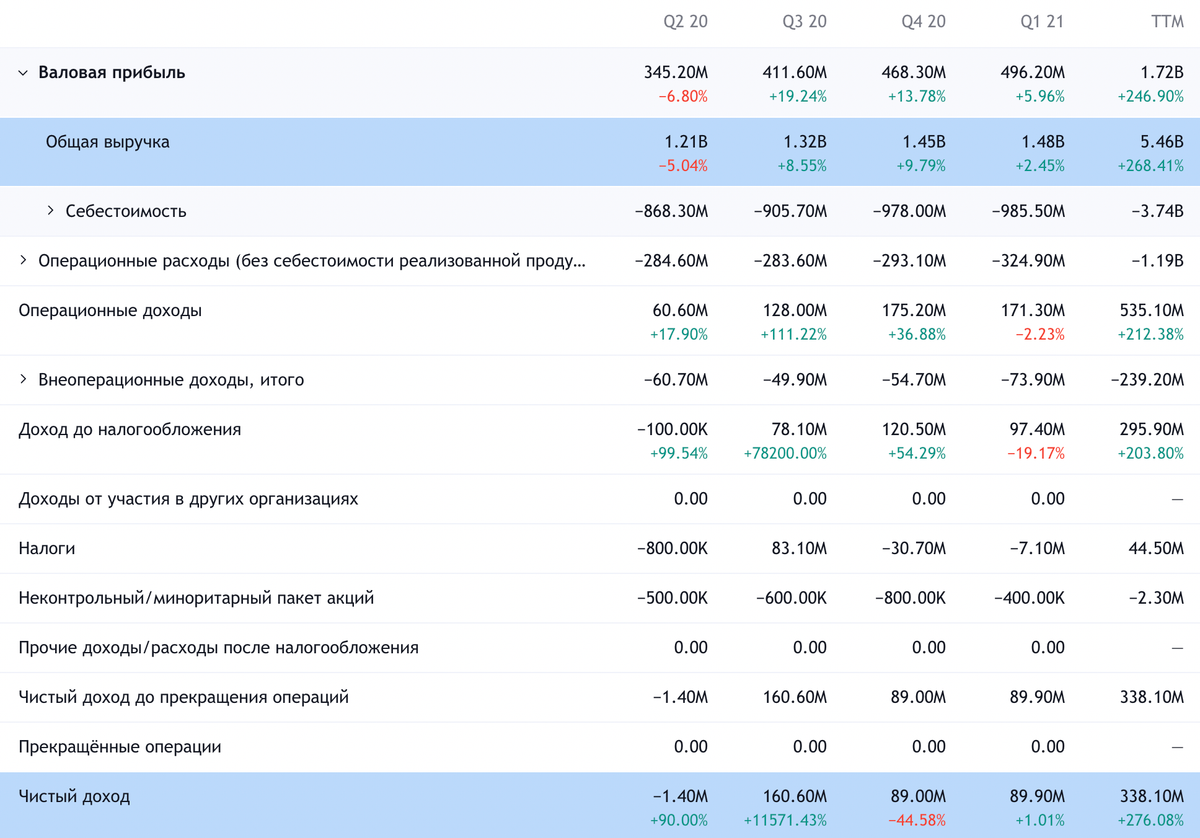

Бухгалтерия. У ON внушительный объем задолженностей: 4,98 млрд долларов, из которых 1,73 млрд нужно погасить в течение года. Денег в ее распоряжении достаточно: 1,042 млрд на счетах и 683,6 млн задолженностей контрагентов, да и занять компания, если что, всегда сможет.

Но все же объем задолженностей компании в преддверии повышения ставок не может не тревожить, ведь в перспективе долги станет тяжелее обслуживать. Все это может использоваться как довод в пользу продажи акций инвесторами в ходе очередной коррекции.

Цена. У компании относительно высокий P / E — 46,77, — и если продолжится коррекция, то котировки может потрепать.

Что в итоге

Берем акции сейчас по 36,87 $. Есть вероятность, что в течение следующих 14 месяцев акции достигнут отметки 42 $ — чуть ниже их исторического максимума в 43,8 $ в апреле этого года. Но нужно иметь в виду геополитические риски и следить за новостями.

Потенциал роста и срок действия: 13% за 14 месяцев.

Почему акции могут вырасти: спрос на полупроводники.

Как действуем: берем акции сейчас по 36,87 $.

На чем компания зарабатывает

Компания производит полупроводниковые компоненты. Согласно отчету, по отраслям применения ее продукция распределяется следующим образом:

автомобильная отрасль — 32%;

промышленность — 25%;

коммуникации — 20%;

потребительская электроника — 11%;

компьютерные вычисления — 12%.

По каналам продаж выручка распределяется так:

распространители — 60%. Оптовые покупатели, которые занимаются перепродажей продукции компании конечным потребителям-производителям;

производители — 34%. Компания, минуя посредников, напрямую продает свою продукцию производственным предприятиям;

компании, оказывающие услуги в сфере производства электроники, — 6%.

Выручка по странам и регионам

Аргументы в пользу компании

Спрос, спрос, спрос. В мире дефицит полупроводников, который сильно портит жизнь многим производственным предприятиям. Только в автомобильной промышленности Северной Америки в этом году из-за недостатка чипов срываются сроки производства свыше миллиона машин. А как мы помним из разбора отчетности ON, автопромышленность дает очень большую долю продаж компании. Так что здесь можно ждать притока заказов для нее. Как, впрочем, и во всех прочих секторах — потребителях продукции компании.

Также следует иметь в виду, что имеющий важнейшее значение для компании Китай как наращивает темпы производства полупроводников у себя, так и усердно импортирует соответствующие запчасти и оборудование из-за рубежа. Поэтому можно ждать увеличения продаж ON, кроме всего прочего, благодаря росту спроса на полупроводники в КНР.

Хотя в отчете не указана доля продаж в Китае, конечные потребители компании в массе своей работают в Китае, о чем говорит большой процент продаж ON в Сингапуре и Гонконге. Там производство электроники тесно завязано на КНР, и не забывайте о высокой доле перепродавцов в структуре выручки ON. Так что ON может и не продавать много товаров в континентальный Китай напрямую, но компания все же сильно зависит от ситуации с полупроводниками в этой стране.

В этой сфере полно косвенных признаков того, что дела идут очень хорошо. Так, голландский производитель оборудования для производства полупроводников ASML давеча отчитался гораздо лучше, чем ожидалось, а производитель чипов GlobalFoundries объявил о планах построить новый завод в США.

Так что ON может рассчитывать на рост заказов.

Что может помешать

Не доверяй никому, даже самому себе. Согласно отчету, 33% производства компании лежит на сторонних предприятиях. Это может стать проблемой из-за логистических нарушений в США: товар могут доставить не вовремя или для своевременной доставки придется доплатить. Впрочем, судя по запросам в Google, логистические затруднения в США уже не ощущаются так остро. Но все же следует быть морально готовыми к тому, что на отчетности может сказаться рост расходов на логистику.

Концентрация. Согласно отчету, у компании есть неназванный клиент, на которого приходится более 10% выручки. Изменение отношений с ним может негативно сказаться на финансовом результате ON.

«Забудь, Джейк. Это китайский квартал…» Основной рынок для компании, пусть и не напрямую, — это КНР. Это может стать проблемой из-за политических рисков. Для американских правящих кругов очевиден мощнейший спрос Китая на полупроводники — притом что значительную долю производства этого ценного высокотехнологичного сырья контролируют американцы и аффилированные с ними страны Азии и Европы.

В интересах Белого дома было бы ограничить значительно возросший за последние годы импорт полупроводниковой продукции из США в КНР, чтобы притормозить рост независимой китайской отрасли производства полупроводников.

Например, сейчас США мешают голландской ASML экспортировать в КНР продвинутое оборудование для производства полупроводников. Еще Штаты могут усложнить работу для ON, объявив ряд запретов на экспорт определенной продукции в КНР, что может крайне плохо сказаться на отчетности компании. Это нужно иметь в виду.

Бухгалтерия. У ON внушительный объем задолженностей: 4,98 млрд долларов, из которых 1,73 млрд нужно погасить в течение года. Денег в ее распоряжении достаточно: 1,042 млрд на счетах и 683,6 млн задолженностей контрагентов, да и занять компания, если что, всегда сможет.

Но все же объем задолженностей компании в преддверии повышения ставок не может не тревожить, ведь в перспективе долги станет тяжелее обслуживать. Все это может использоваться как довод в пользу продажи акций инвесторами в ходе очередной коррекции.

Цена. У компании относительно высокий P / E — 46,77, — и если продолжится коррекция, то котировки может потрепать.

Что в итоге

Берем акции сейчас по 36,87 $. Есть вероятность, что в течение следующих 14 месяцев акции достигнут отметки 42 $ — чуть ниже их исторического максимума в 43,8 $ в апреле этого года. Но нужно иметь в виду геополитические риски и следить за новостями.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба