26 июля 2021 goldenfront.ru Маклауд Аласдер

Текущие уровни фондовых рынков не только оторваны от лежащей в их основе экономической и деловой реальности, но также повторяют безумие толпы, приведшее к краху Уолл-стрит 1929-32 гг. Очевидное различие в деньгах: обеспеченные золотом доллары тогда в сравнении с необеспеченной бумажной валютой сегодня.

Сейчас уже можно увидеть, как могут развиваться рыночные и кредитно-денежные события в ближайшие месяцы, и эта статья приводит их грубый набросок. Очевидно, что пузырь финансовых активов лопнет из-за роста процентных ставок – следствия роста цен на потребительские товары первой необходимости. Тогда бумажные валюты начнут стремительно обесцениваться, потому что кредитно-денежные власти по всему миру удвоят усилия по предотвращению роста процентных ставок и доходности облигаций и обвала стоимости акций, принеся в жертву свои валюты.

Вскоре центральным банкирам не будет давать покоя призрак теории долговой дефляции Ирвинга Фишера (Irving Fisher), так что они будут следовать радикальному инфляционному курсу, независимо от последствий.

Текущие мнения о том, что должно быть инициировано ужесточение, чтобы взять ситуацию под контроль, оторваны от действительности. Последует еще больше количественного смягчения и даже прямые покупки облигаций и акций, и такая политика неизбежно обернется провалом.

Тем, кто хочет пережить разворачивающуюся сейчас ситуацию, стоит отложить немного твердых денег – физического золота и серебра.

Рис. 1. Промышленный индекс Доу – Джонса в золоте – янв. 2019 и 1929 г. = 100

Источник: Goldmoney Research

Введение

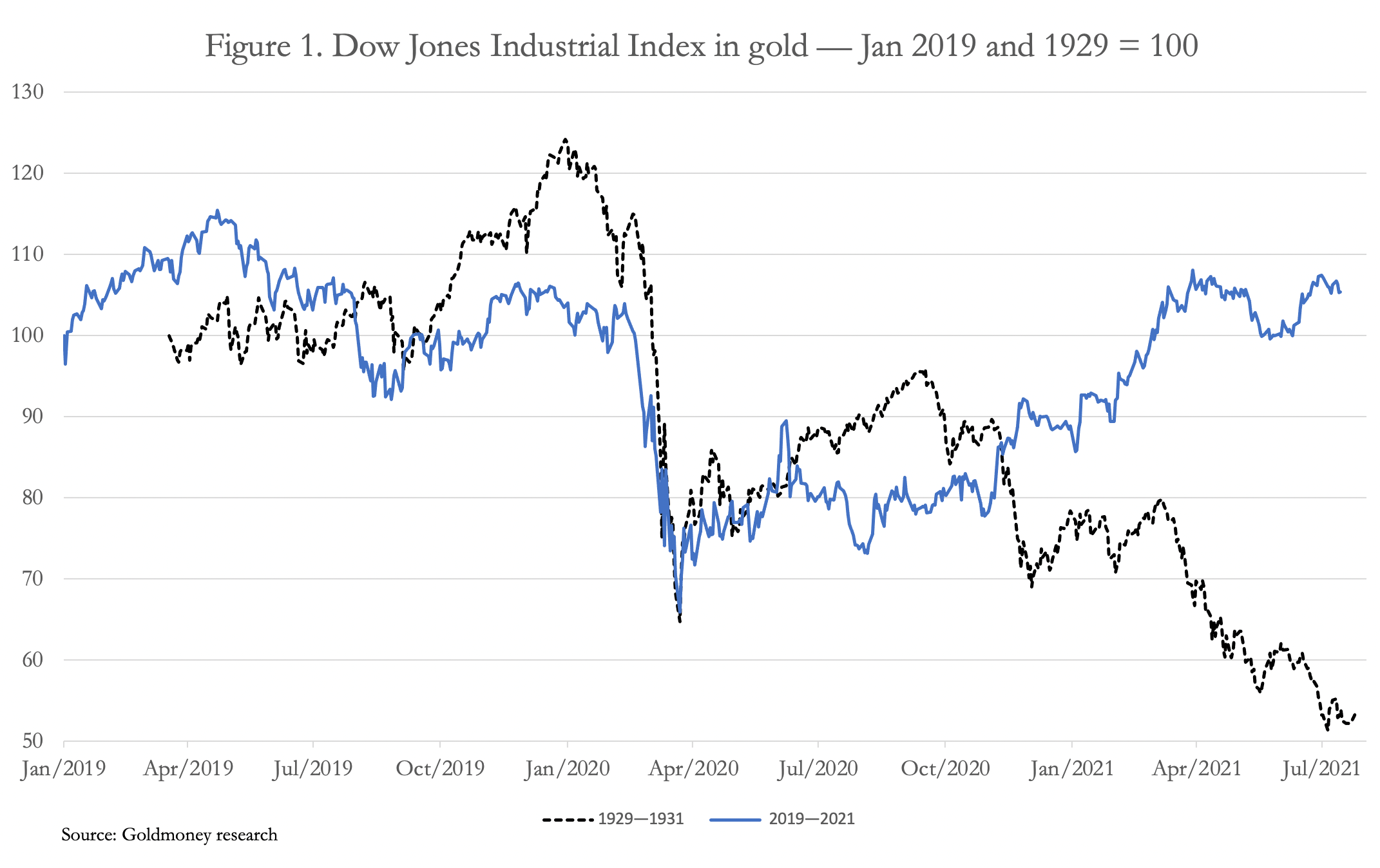

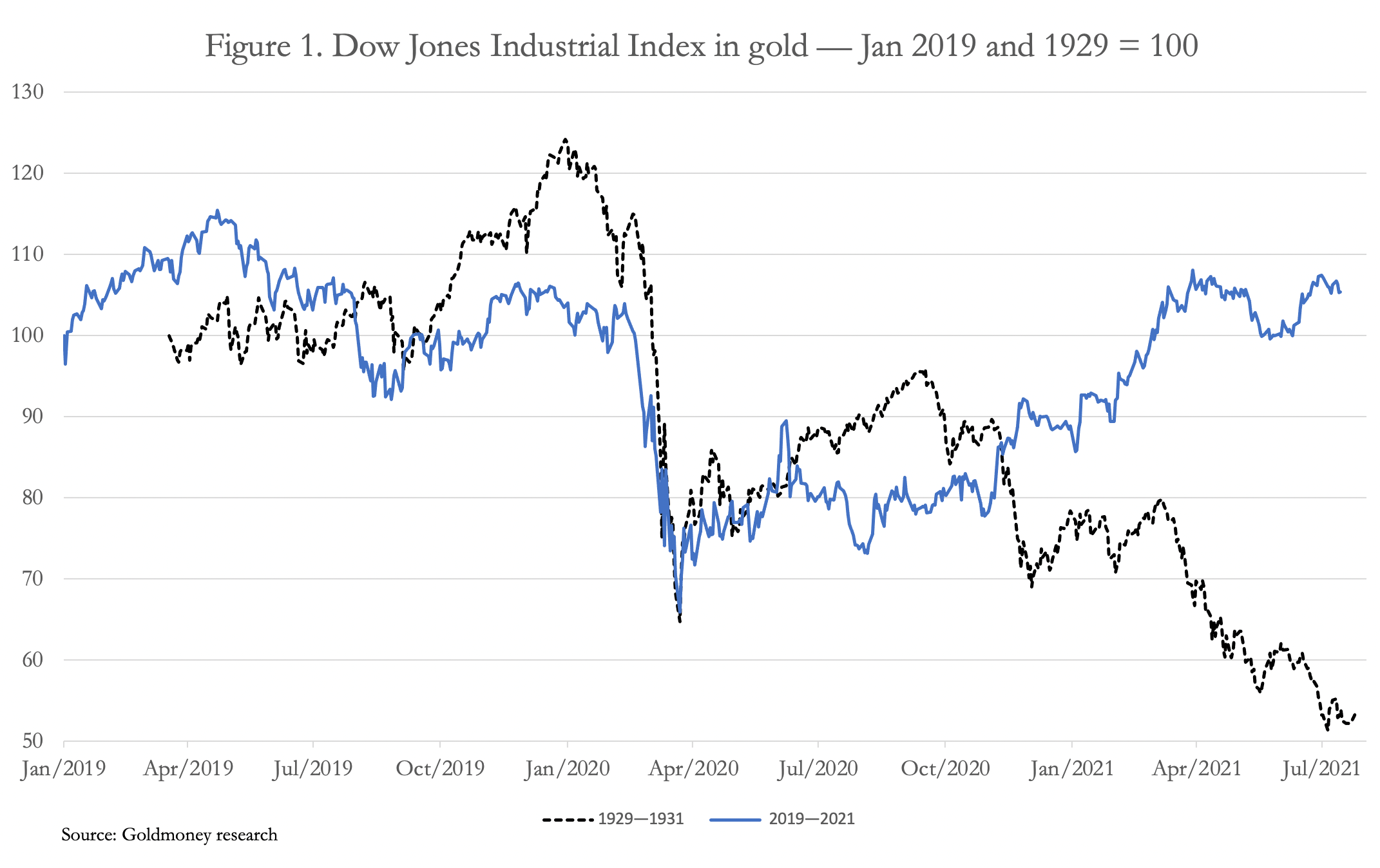

В прошлом я сравнивал текущую рыночную ситуацию с 1929 г., когда в октябре американский фондовый рынок крупно обвалился. Поскольку в наши дни у людей плохая память, многие, наверное, забыли даже, что с 12 февраля по 23 марта прошлого года, меньше чем за 6 недель, промышленный индекс Доу – Джонса обвалился на 38.4%, что зловеще напоминает падение на 66% с 4 сентября по 13 ноября 1929 г. На рис. 1 показан индекс Доу – Джонса 90-летней давности, наложенный на сегодняшний и сдвинутый так, чтобы ноябрь 1929 г. совпал с мартом прошлого года.

Главное различие – деньги. Поэтому на рис. 1 сегодняшний индекс Доу – Джонса откорректирован по цене золота. В 1929-33 гг. такая корректировка не требовалась, так как доллар был на золотом стандарте и свободно конвертировался по курсу $20.67 за унцию. Но, если скорректировать сегодняшние показатели по цене золота, то это говорит нам, что индекс Доу – Джонса, измеряемый в твердых деньгах, достиг пика в апреле 2019 г. А после изначального ралли вслед за обвалом в марте 2020 г. рост цены золота был недостаточным, чтобы подавить индекс Доу – Джонса с поправкой на золото.

Есть две возможности: либо ралли американских акций посреди медвежьего рынка длится намного дольше, чем то, что было с ноября 1929 г. по 21 апреля 1930 г., либо рост цены золота пока был недостаточным, чтобы перевесить эффект кредитно-денежной инфляции. У каждого может быть свое мнение, что из этого правда. Но ясно одно: учитывая нулевые процентные ставки, растущую ценовую инфляцию и, следовательно, перспективу роста процентных ставок, развивающиеся факторы, движущие рынками, могут быть только сильно отрицательными. В этот раз падение индекса Доу – Джонса почти наверняка будет катастрофическим как в золоте, так и в номинальном долларовом отношении. И разница с 1929-32 гг. в огромной экспансии денег и кредита, подпитывающей инфляцию финансовых активов.

Что касается предпосылок для трендов фондового рынка, то есть достаточно косвенных свидетельств, чтобы считать, что мир стоит на пороге серьезной финансовой катастрофы. Список отрицательных факторов растет. Всё началось с обвала американского рынка РЕПО в сентябре 2019 г., после чего последовало падение индекса Доу – Джонса на 35% в номинальных пунктах с 10 февраля по 23 марта 2020 г. (как упоминалось выше), прежде чем Федеральная резервная система (ФРС) вмешалась, чтобы спасти фондовый рынок, опустив ставку по федеральным фондам почти до нуля и вернув количественное смягчение в беспрецедентном размере $120 млрд ежемесячно, наряду с еще некоторыми мерами по улучшению рынка. Меры подействовали. По крайней мере, если проигнорировать издержки и последствия.

Задолго до тех сумасшедших прошлогодних мартовских дней ФРС пребывала в режиме кризисного управления – в сущности, еще со времени краха Lehman. При поддержке доброй воли рынков, чьи участники всё еще хотят избежать катастрофы не меньше, чем ФРС, центральный банк преуспевал. Он не дал излишествам в финансировании жилой недвижимости в конце 2000-х вылиться в масштабный разгром. Но ценой стало неустойчивое поведение с тех пор, когда инвесторы, следящие за центральными банками, периодически грозятся потерять шаткое равновесие и погрузиться в зияющую пропасть финансового хаоса.

Так как инвестиционный истеблишмент всё еще хочет верить в факторы, противоречащие здравому смыслу, такие как старые добрые фундаментальные показатели и человеческое право позволить другим оплатить твои глупости, экономическая реальность была полностью придушена. ФРС проводила свои махинации, печатая деньги и увеличив свой баланс с $847 млрд в месяц краха Lehman до $6,042 млрд сегодня, более чем в 6 раз.

ФРС сошли с рук ее «чрезвычайные меры» после кризиса Lehman, и, как и другие ключевые центральные банки, она смогла предотвратить несколько последующих кризисов благодаря осторожному управлению. И когда пришел коронавирус и мир ушел на карантин, ускорение кредитно-денежной инфляции, чтобы за всё это заплатить, было очевидным решением, потому что его главное следствие – рост цен – было под контролем.

Но это не совсем так, кроме как в чисто статистическом смысле. Более верным будет сказать, что статистика индекса потребительских цен была усмирена настолько, что стала бесполезной. Доказательство манипуляций со статистикой найти несложно, потому что выдающийся Джон Уильямс (John Williams) из Shadowstats.com продолжает рассчитывать полную версию 1980 г., без позднейших корректировок, внесенных в метод Бюро статистики труда, которые просто исключают из показателей инфляции повышение цен. Оценку ценовой инфляции Уильямса, которая последние 10 лет в основном была в диапазоне 5-10%, но сейчас намного выше, подтверждал индекс Chapwood, пока коронавирус не остановил сбор статистики для него.

Тогда как Уолл-стрит кутила на волне притока денег и кредита, простой народ страдал. Единственной компенсацией была доступность искусственно удешевленного финансирования. Возможно, кредиты без подтверждения дохода, как в нулевых, не вернулись фактически, но определенно вернулись в духе в виде искусственной поддержки образа жизни.

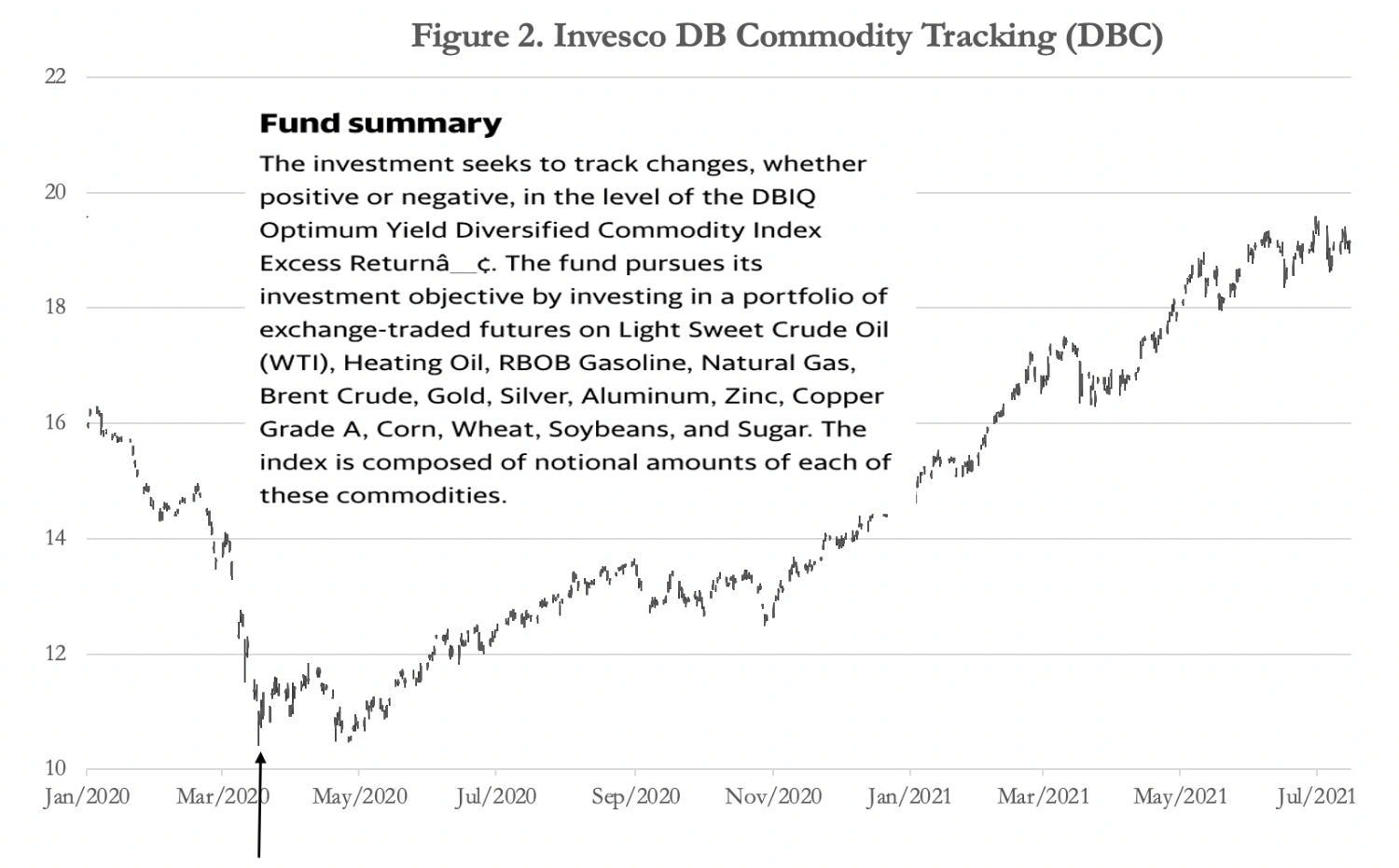

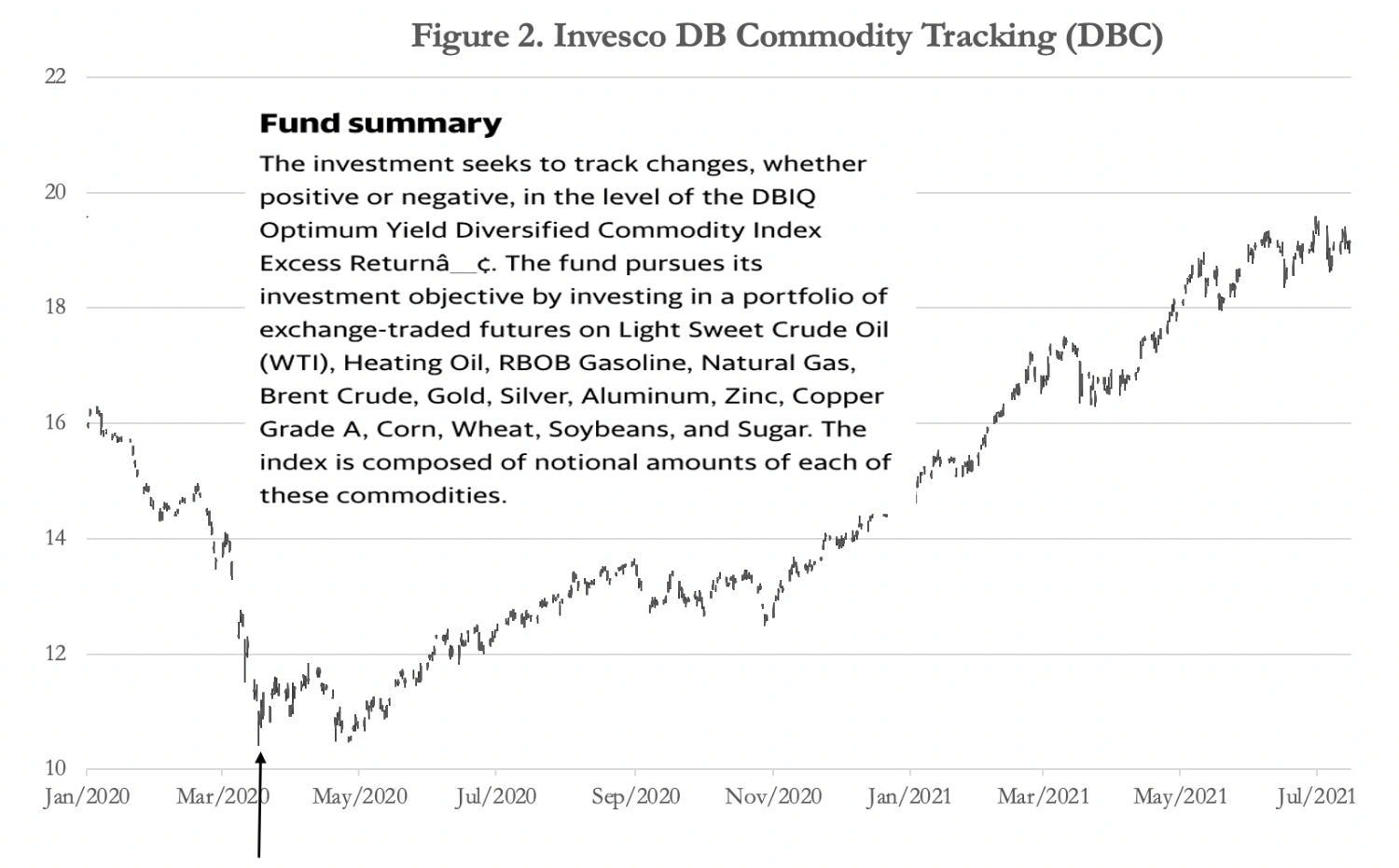

Но урок для быков таков, что дни, когда утверждалось, что инфляция ограничена примерно 2%, подходят к концу. Почти удвоившаяся денежная база ФРС со времени кризиса РЕПО в сентябре 2019 г. также сопровождалась взрывом цен на товарные ресурсы. Рис. 2 наглядно это иллюстрирует. Стрелка показывает точку, когда цены на товарные ресурсы повернули вверх, как раз когда ФРС отказалась от всяких кредитно-денежных ограничений.

Рис. 2. Invesco DB Commodity Tracking (DBC)

О фонде

Инвестиции стремятся отслеживать изменения, положительные или отрицательные, DBIQ Optimum Yield Diversified Commodity Index Excess Return. Фонд преследует свои инвестиционные цели, инвестируя в портфель биржевых фьючерсов на нефть LightSweet (WTI), мазут, бензин RBOB, природный газ, нефть Brent, золото, серебро, алюминий, цинк, медь высшего качества, кукурузу, пшеницу, сою и сахар. Индекс состоит из номинальных цен каждого из этих товарных ресурсов.

Помимо роста цен на товарные ресурсы, коронавирус вызвал хаос в логистике, который, согласно экспертам, не пройдет до следующего года. Резервных запасов нет из-за повсеместного управления продукцией по принципу «точно вовремя». Ко всему прочему безработные, поощряемые более щедрыми пособиями, стали неожиданно ленивыми.

Результат – существенная послекарантинная пропасть между расходами, финансируемыми растущим правительственным дефицитом, и доступностью товаров и услуг. Цены не только растут из-за всех этих факторов, но будут и дальше расти. Однако центральные банки утверждают, что рост цен лишь временный и что в следующем году цепочки поставок снова заработают, баланс производства и потребления нормализуется и мы вернемся к целевой инфляции на 2%. Но даже кейнсианские первосвященники сейчас предупреждают, что рост цен как минимум может задержаться надолго, а что касается сторонников современной денежной теории (помните их?), то они залегли на дно.

Те из нас, кто потратил время на изучение теорий денег и кредита, знают, что в будущем у властей будет два варианта. Первый – продолжать политику отсрочивания и притворства и наблюдать, как доллар и все другие бумажные валюты теряют покупательную способность. Или же центральные банки и правительства могут отказаться от дальнейшего увеличения количества денег и урезать свои расходы до минимума. И они должны разрешить банкам и бизнесам, ставшим банкротами, рухнуть.

К сожалению, центральные банки имеют предписание делать первое и не могут стоять в стороне и позволить частному сектору самому всё разрулить.

Быстро приближающаяся дилемма ФРС

Мы можем быть уверены, что всё больше членов входящего в состав ФРС Федерального комитета по открытым рынкам (FOMC) осознают, что было ошибкой игнорировать проблему инфляции. А в Великобритании Энди Халдейн (Andy Haldane) покидает пост главного экономиста Банка Англии вскоре после заявления, что инфляция очевидна, но ее предпочитают не замечать. Лорд Мервин Кинг (Mervyn King), бывший управляющий Банка Англии, сыграл ключевую роль в отчете Палаты лордов с критикой инфляционной политики количественного смягчения центрального банка.

Проблема, к которой быстро приближаются все основные центральные банки, заключается в том, что их ошибочная оценка ценовой инфляции приведет к росту процентных ставок, что непосредственно поставит под вопрос применение количественного смягчения для поддержки финансовых рынков и сохранения уверенности в экономике. А с исчезновением нулевых официальных процентных ставок для дальнейшей поддержки финансовых активов, чтобы компенсировать это, требуется увеличение количественного смягчения. Другими словами, денег, вливаемых в инвестиционные институты, должно быть еще больше, чтобы предотвратить падение стоимости рисковых активов.

Есть два способа, как ФРС может попытаться это провернуть. Первый – просто увеличить количественное смягчение с текущих $120 млрд в месяц, а второй – чтобы ФРС, Казначейство США и Валютный стабилизационный фонд дополнили существующее количественное смягчение, напрямую инвестируя в корпоративные облигации и акции для поддержки цен. Другими словами, инфляционная политика поддержки цен активов инфляционными средствами должна существенно ускориться, а не пойти на спад, как принято считать.

Как бы то ни было, исход уже предначертан. Дальнейшие корректировки кредитно-денежной политики лишь изменят сроки. Но единственная альтернатива, как уже отмечалось, – это если центральные банки отстранятся и предоставят рынки самим себе. С такой дилеммой в 1720 г. встретился Джон Ло (John Law), когда ему нужно было ускорить печатание денег для покупки акций его Миссисипской компании, продававшихся, когда подходили сроки взносов, теми, кто не мог или не хотел их платить. Он считал, что, наводнив рынки деньгами, можно подавить процентные ставки. Ричард Кантильон (Richard Cantillon) был с этим не согласен (больше о Кантильоне см. ниже).

Темпы, которыми Ло был вынужден производить инфляцию в попытке подавлять процентные ставки и поддерживать пузырь Миссисипи, в итоге уничтожили покупательную способность его необеспеченного ливра.

То, что ФРС ждет такая же проблема, быстро станет очевидным, когда она не будет спешить поднять процентные ставки, чтобы защитить доллар. И ФРС не одинока. Все основные центральные банки, за примечательным исключением Народного банка Китая, преследовали ту же политику манипуляции рынками финансовых активов, чтобы поддержать уверенность в них, путем инфляции своей валюты. Поэтому будет ошибкой просто смотреть на обменные курсы.

Ни один рынок и ни одна валюта не смогут избежать краха. Неограниченное ускорение денежной массы, чтобы не дать ожиданиям по процентным ставкам обрушить финансовые рынки, просто еще больше поднимет будущие ожидания процентных ставок. И когда фондовые рынки начнут рушиться, покупательная способность бумажных валют понесет еще больше потерь.

С тех пор как ФРС решила, что поддержка рынков – экономический приоритет, что даже признал политической целью Алан Гринспен (Alan Greenspan), пребывая на посту председателя ФРС, такой исход стал неизбежным.

Вехи на пути к валютному краху

Когда рыночный пузырь лопнет, ничто не сможет остановить последующее разрушение. Теперь стоит рассмотреть, как может разворачиваться это погружение в порочный медвежий рынок. Первое, что следует отметить, – это то, что потери будут усугубляться крахом средства обмена, и следует отбросить надежды, по крайней мере вначале, что облигации и акции рано или поздно найдут уровень своей истинной стоимости, потому что в отсутствие убедительного обеспечения бумажных денег золотом измерить конечную стоимость будет нечем.

Для начала следует рассмотреть факторы, связанные с крахом валюты. Процесс уже начался, как показано выше на рис. 2, где отмечен разворот цен на товарные ресурсы в марте 2020 г., когда ФРС ускорила кредитно-денежную инфляцию.

Есть хорошая причина полагать, что текущая ситуация отличается от европейских инфляций после Первой мировой войны. В отличие от условий, когда различные европейские валюты рухнули в 1920-х, сейчас нет другого средства обмена, кроме государственных бумажных валют. Например, нет сомнений, что в Германии экспортный бум, сделавший доступными доллары и другие валюты, более стабильные, чем бумажная марка, замедлял спад покупательной способности бумажной марки как минимум до весны 1923 г. Только тогда немецкое население массово осознало, что бумажная марка бесполезна.

Постепенно уничтожать покупательную способность валюты посредством ее инфляционной экспансии – это одно. Так было со времени никсоновского шока: 50 лет спустя доллар сохранил лишь 3% своей прежней покупательной способности относительно золота. Такую цифру подтверждают потери из-за увеличения широкой денежной массы M3 на 97.2%. Но когда разрушительный путь глобальной кредитно-денежной инфляции станет совершенно очевидным, общее взаимоотношение между экспансией денег и кредита и покупательной способностью валюты нарушится. Тогда вопрос будет лишь в том, насколько скоро население поймет инфляционные факты.

Использование количественного смягчения делает опыт Джона Ло трехсотлетней давности более актуальным для текущей ситуации, чем лучше задокументированная инфляция бумажной марки. Изучая эмпирические свидетельства, нам стоит отдельно учесть два элемента. Во-первых, цена акций Компании Миссисипи достигла пика чуть выше 10,000 ливров в январе 1720 г., упав до 4,500 ливров к следующему сентябрю. Но, немного ослабившись на валютных биржах в 1719 г., ливр оставался условно стабильным относительно британского фунта стерлингов по курсу 30 ливров за фунт до мая, прежде чем курс вырос примерно до 110 в начале сентября. Затем ливр стал бесполезным на валютных биржах Лондона и Амстердама.

Время, понадобившееся, чтобы ливр был отвергнут обществом как средство обмена, было примерно на месяц меньше окончательного краха бумажной марки. Хотя мы не знаем, сколько может потребоваться для глобального отказа от бумажных валют сегодня, опыт Джона Ло говорит нам, что цены финансовых активов начнут падать раньше валют, в которых они оцениваются. И смысл этого в том, что после начального обвала стоимости активов кредитно-денежная экспансия в ответ ускорится.

Так как сегодняшний потенциальный валютный крах глобален, мы не можем измерить эффект на цены активов в какой-либо валюте, кроме твердых денег. На протяжении истории твердыми деньгами было золото, и именно поэтому актуален рис. 1 в начале статьи. А как показывает рис. 3 ниже, опустившись с более высоких уровней, цена золота в этому году была стабильной, причем и золото, и серебро упали на скромных 4.5%.

Рис. 3. Золото и серебро в 2021 г., $

Золото

Серебро

1 янв. 2021 г.

Можно ли соотнести это с относительной стабильностью ливра в 1-й половине 1720 г., прежде чем он рухнул? Стоит избегать излишних интерпретаций, но кажется очень вероятным, что, когда бумажные валюты будут выпускаться в существенно возросших количествах, чтобы поддержать падающие цены финансовых активов, это отразится в стремительно растущей цене золота.

Отражающий потерю валютами покупательной способности дальнейший рост цен на товарные ресурсы, а также факторы цепочек поставок и дефицита трудовых ресурсов значительно поднимут потребительские цены. Изначальный эффект инфляции на производственные издержки приведет бизнесы к затруднениям с денежными потоками, еще больше ограничив производство товаров и услуг. И так как падающая производительность ведет к меньшей надежности рабочих мест и большей безработице, рост цен будет особо выражен в товарах первой необходимости, потому что расходы будут всё больше сосредоточены на них.

Будут полностью разоблачены противоречия неокейнсианской кредитно-денежной политики. С одной стороны, ценовая инфляция будет вызывать настоящие трудности у простых людей, что указывает на то, что процентным ставкам должно быть позволено вырасти, чтобы стабилизировать валюту. А с другой, растущее число банкротств из-за отвода денежного потока на финансирование последствий инфляции указывает на то, что они должны быть снижены. Но для долларов процентные ставки уже близки к нулю.

Практически нет сомнений, что, вопреки всякому здравому смыслу и эмпирическим свидетельствам, члены FOMC и их коллеги в других центральных банках естественным образом выберут продолжение кредитно-денежного смягчения и даже станут планировать контроль над ценами.

Теория долговой дефляции Фишера

Очевидно, что последствия обесценивания валют порождают определенные проблемы. Обвал цен активов порождает другие, и самое время пересмотреть взаимоотношение между чрезмерными займами и падением цены залога. Ни то, ни другое еще не означает катастрофу, но их комбинация – да. Кроме того, анализ Ирвинга Фишера значительно повлиял на экономическую и кредитно-денежную политику после депрессии в 1930-х, так что он почти наверняка снова станет актуальным для политических решений.

В тезисе Фишера было три ключевых элемента: сильно перегруженные балансы, падение уровня цен и очень высокие процентные ставки. Для сегодняшних условий нужно немного модифицировать, чтобы уровень цен относился к финансовым активам, хотя при оценке в золоте это также будет применимо к потребительским ценам. И также стоит отметить, что процентные ставки – это номинальные ставки, применимые к валютам, в которых банки ведут свои счета.

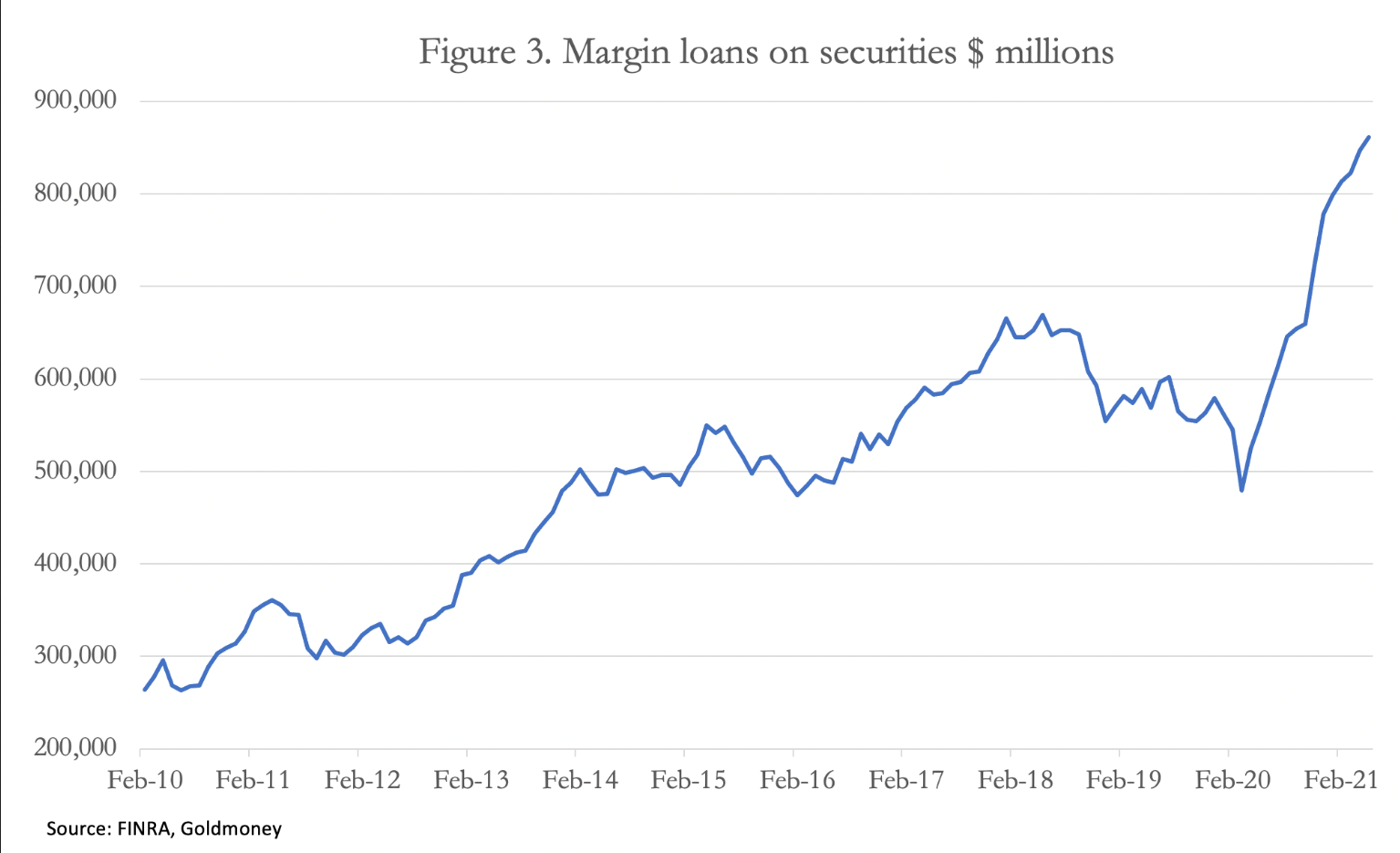

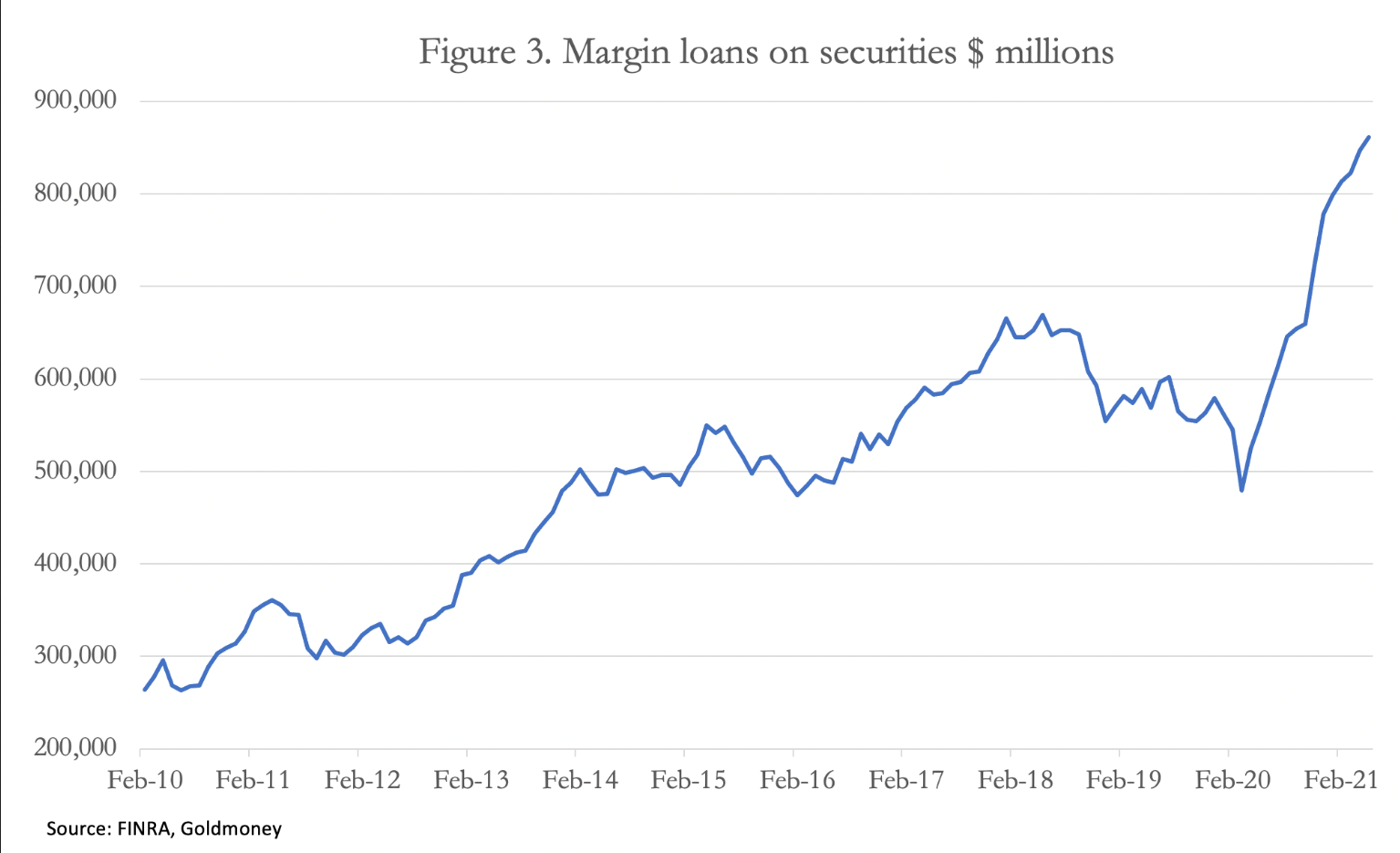

На ранних стадиях, по крайней мере, мы рассматриваем теорию долговой дефляции Фишера в применении к финансовым активам. Во время переполоха на фондовом рынке падение цены залога изначально затронет тех, кто брал взаймы, чтобы купить акции. И, как видно на рис. 4, эти займы на головокружительных уровнях, что соответствует экстремальному пузырю. Во время спада фондового рынка это выльется во внезапное давление продаж из-за маржинальных требований.

Рис. 4. Займы под залог ценных бумаг, млн $

Источники: FINRA, Goldmoney

Далее – доля американских ценных бумаг в иностранных портфелях, составлявшая в мае $12.941 трлн, согласно отчету TIC Казначейства США. Это часть их общих вложений во все ценные бумаги и банковские депозиты, $24.916 трлн и $6.552 трлн соответственно, суммарно $31.468 трлн. Из этих цифр видно, что, по мере того как наше повторение эксперимента Джона Ло будет продолжаться, удерживаемые иностранцами ценные бумаги почти на $13 трлн потенциально будут выставлены на продажу, учитывая, что первые инвестиции, продаваемые на любом медвежьем рынке, – это неосновные иностранные позиции, каковыми американские ценные бумаги являются для иностранных инвесторов.

Американцы держат похожее количество иностранных бумаг – $11.69 трлн, так что продажа американцами иностранных бумаг гарантирует, что дефляция цен активов на американских рынках экспортируется за границу.

Только теперь мы можем действительно протестировать отношение между чрезмерными займами и падением цен активов, потому что они формируют основу кредитования под залог. Таблица 2 в отчете H.8 ФРС подсказывает нам, где ликвидация залогов может произвести наибольший эффект. Из суммарного банковского кредита на $15.632 трлн только $2.468 трлн (15.8%) приходится на коммерческие и промышленные займы. Больше приходится на недвижимость ($4.644 трлн, 29.7%). Именно в этих двух секторах будет происходить ликвидация залогов.

Сегодняшняя американская банковская система кажется менее уязвимой к кризису долговой дефляции, чем в 1930-х, когда обанкротились тысячи банков. Тем не менее, судя по всему, всё достаточно плохо, чтобы в случае такого кризиса пришлось спасать всю банковскую систему.

Последствия развивающегося банковского кризиса могут ускорить склонность нефинансовых субъектов предусмотрительно сокращать свои банковские балансы. Развитие этой индустрии сделало приобретение физических банкнот непрактичным. Есть риск, что начнется гонка между темпом падения покупательной способности банковских депозитных счетов и ростом цен на отдельные активы и товары, что еще больше усугубит то, что продавцы товаров не будут хотеть переводить прирост на свои банковские счета. Вместо ажиотажного бума, подпитываемого задержками наличных выплат из-за нехватки доступных наличных, удобство электронных платежей указывает на то, что обвал покупательной способности бумажных валют будет значительно более быстрым.

Уроки Кантильона

Когда судьба играет людьми, как пешками, мы не можем остановить ход событий. Даже те, кто формально стоит у руля, ничего не могут сделать. И поскольку сейчас событиями распоряжается судьба, каждый будет сам за себя. Но мы можем извлечь кое-какие эмпирические уроки.

В 1714-17 гг. Ричард Кантильон обучался банковскому делу в Париже, работая на своего старшего двоюродного брата, тоже Ричарда Кантильона. Он увидел, чего на самом деле стоят предвосхитившие кейнсианство схемы Ло. Соответственно, он дважды от этого выиграл. Он ссужал деньги другим на покупку акций Ло, тут же их продавал, не говоря заемщикам, и почти наверняка какое-то время выглядел очень глупо. Но он выиграл по искам о погашении почти всех своих ссуд после краха пузыря Ло и также получил значительную прибыль с продажи акций. Второй раз он выиграл на том, что предсказал крах ливров Ло, продав их как можно больше на валютных биржах в Лондоне и Амстердаме. Урок здесь для нас в том, что, когда пузырь лопнет, не надо держать финансовые активы и также стоит избавиться от нетвердых денег.

Самый безопасный вариант действий всегда самый простой, к тому же мы не все такие беспринципные банкиры, как Кантильон. Аналогом продажи ливров за фунты стерлингов и нидерландские флорины будет приобретение достаточного количества физического золота и серебра, чтобы пережить неизбежный кредитно-денежный и экономический кризис.

Заключение

Можно увидеть параллели с финансовым кризисом 1929-32 гг., но есть также существенные различия. Самое очевидное – денежное: 90 лет назад индекс Доу – Джонса оценивался в золоте, а сегодня – в чистой бумажной валюте. Но на рис. 1 можно увидеть, что при оценке в золоте сегодняшний индекс Доу – Джонса достиг пика в апреле 2019 г.

Опыт финансового кризиса девяностолетней давности и его экономических последствий привел к постепенному отказу от твердых денег и принятию сегодняшней политики, основанной на неокейнсианском инфляционизме. В итоге центральные банки во главе с ФРС ведут кредитно-денежную политику так, чтобы создавать устойчивый эффект богатства посредством инфляции цен активов. Такая политика была впервые признана Аланом Гринспеном, и с каждым последующим кризисом она ускорялась – особенно когда Бену Бернанке (Ben Bernanke) пришлось иметь дело с крахом Lehman.

Наше путешествие было долгим, но благодаря похожему кризису во Франции 300 лет назад мы можем увидеть вероятный исход текущей кредитно-денежной политики. Вкупе с циклическим давлением, повторяющим излишества рыночных цен 1929 г., центральные банки также вызвали инфляцию цен, вышедшую теперь из-под их контроля. Процентные ставки скоро неизбежно должны вырасти, чему уже сейчас оказывается сильное сопротивление. Складываются все условия для краха финансовых активов, и можно не сомневаться, что кредитно-денежные власти будут делать всё, чтобы его предотвратить. Как вариант, они могли бы стать в сторонке и позволить свободным рынкам самим со всем разобраться, но это идет вразрез с их предписаниями.

Когда это наступит, сначала, скорее всего, развернется кризис цен на активы, ведущий к массовым попыткам ликвидации. Затем быстро последует обвал валюты, когда паникующие власти попытаются поддержать цены активов. По крайней мере, такую логику сейчас можно различить, что подтверждается эмпирическими свидетельствами опыта Джона Ло. Единственная гарантия в таких условиях, как обнаружили французские граждане, владение металлическими деньгами – золотыми и серебряными слитками и монетами.

Сейчас уже можно увидеть, как могут развиваться рыночные и кредитно-денежные события в ближайшие месяцы, и эта статья приводит их грубый набросок. Очевидно, что пузырь финансовых активов лопнет из-за роста процентных ставок – следствия роста цен на потребительские товары первой необходимости. Тогда бумажные валюты начнут стремительно обесцениваться, потому что кредитно-денежные власти по всему миру удвоят усилия по предотвращению роста процентных ставок и доходности облигаций и обвала стоимости акций, принеся в жертву свои валюты.

Вскоре центральным банкирам не будет давать покоя призрак теории долговой дефляции Ирвинга Фишера (Irving Fisher), так что они будут следовать радикальному инфляционному курсу, независимо от последствий.

Текущие мнения о том, что должно быть инициировано ужесточение, чтобы взять ситуацию под контроль, оторваны от действительности. Последует еще больше количественного смягчения и даже прямые покупки облигаций и акций, и такая политика неизбежно обернется провалом.

Тем, кто хочет пережить разворачивающуюся сейчас ситуацию, стоит отложить немного твердых денег – физического золота и серебра.

Рис. 1. Промышленный индекс Доу – Джонса в золоте – янв. 2019 и 1929 г. = 100

Источник: Goldmoney Research

Введение

В прошлом я сравнивал текущую рыночную ситуацию с 1929 г., когда в октябре американский фондовый рынок крупно обвалился. Поскольку в наши дни у людей плохая память, многие, наверное, забыли даже, что с 12 февраля по 23 марта прошлого года, меньше чем за 6 недель, промышленный индекс Доу – Джонса обвалился на 38.4%, что зловеще напоминает падение на 66% с 4 сентября по 13 ноября 1929 г. На рис. 1 показан индекс Доу – Джонса 90-летней давности, наложенный на сегодняшний и сдвинутый так, чтобы ноябрь 1929 г. совпал с мартом прошлого года.

Главное различие – деньги. Поэтому на рис. 1 сегодняшний индекс Доу – Джонса откорректирован по цене золота. В 1929-33 гг. такая корректировка не требовалась, так как доллар был на золотом стандарте и свободно конвертировался по курсу $20.67 за унцию. Но, если скорректировать сегодняшние показатели по цене золота, то это говорит нам, что индекс Доу – Джонса, измеряемый в твердых деньгах, достиг пика в апреле 2019 г. А после изначального ралли вслед за обвалом в марте 2020 г. рост цены золота был недостаточным, чтобы подавить индекс Доу – Джонса с поправкой на золото.

Есть две возможности: либо ралли американских акций посреди медвежьего рынка длится намного дольше, чем то, что было с ноября 1929 г. по 21 апреля 1930 г., либо рост цены золота пока был недостаточным, чтобы перевесить эффект кредитно-денежной инфляции. У каждого может быть свое мнение, что из этого правда. Но ясно одно: учитывая нулевые процентные ставки, растущую ценовую инфляцию и, следовательно, перспективу роста процентных ставок, развивающиеся факторы, движущие рынками, могут быть только сильно отрицательными. В этот раз падение индекса Доу – Джонса почти наверняка будет катастрофическим как в золоте, так и в номинальном долларовом отношении. И разница с 1929-32 гг. в огромной экспансии денег и кредита, подпитывающей инфляцию финансовых активов.

Что касается предпосылок для трендов фондового рынка, то есть достаточно косвенных свидетельств, чтобы считать, что мир стоит на пороге серьезной финансовой катастрофы. Список отрицательных факторов растет. Всё началось с обвала американского рынка РЕПО в сентябре 2019 г., после чего последовало падение индекса Доу – Джонса на 35% в номинальных пунктах с 10 февраля по 23 марта 2020 г. (как упоминалось выше), прежде чем Федеральная резервная система (ФРС) вмешалась, чтобы спасти фондовый рынок, опустив ставку по федеральным фондам почти до нуля и вернув количественное смягчение в беспрецедентном размере $120 млрд ежемесячно, наряду с еще некоторыми мерами по улучшению рынка. Меры подействовали. По крайней мере, если проигнорировать издержки и последствия.

Задолго до тех сумасшедших прошлогодних мартовских дней ФРС пребывала в режиме кризисного управления – в сущности, еще со времени краха Lehman. При поддержке доброй воли рынков, чьи участники всё еще хотят избежать катастрофы не меньше, чем ФРС, центральный банк преуспевал. Он не дал излишествам в финансировании жилой недвижимости в конце 2000-х вылиться в масштабный разгром. Но ценой стало неустойчивое поведение с тех пор, когда инвесторы, следящие за центральными банками, периодически грозятся потерять шаткое равновесие и погрузиться в зияющую пропасть финансового хаоса.

Так как инвестиционный истеблишмент всё еще хочет верить в факторы, противоречащие здравому смыслу, такие как старые добрые фундаментальные показатели и человеческое право позволить другим оплатить твои глупости, экономическая реальность была полностью придушена. ФРС проводила свои махинации, печатая деньги и увеличив свой баланс с $847 млрд в месяц краха Lehman до $6,042 млрд сегодня, более чем в 6 раз.

ФРС сошли с рук ее «чрезвычайные меры» после кризиса Lehman, и, как и другие ключевые центральные банки, она смогла предотвратить несколько последующих кризисов благодаря осторожному управлению. И когда пришел коронавирус и мир ушел на карантин, ускорение кредитно-денежной инфляции, чтобы за всё это заплатить, было очевидным решением, потому что его главное следствие – рост цен – было под контролем.

Но это не совсем так, кроме как в чисто статистическом смысле. Более верным будет сказать, что статистика индекса потребительских цен была усмирена настолько, что стала бесполезной. Доказательство манипуляций со статистикой найти несложно, потому что выдающийся Джон Уильямс (John Williams) из Shadowstats.com продолжает рассчитывать полную версию 1980 г., без позднейших корректировок, внесенных в метод Бюро статистики труда, которые просто исключают из показателей инфляции повышение цен. Оценку ценовой инфляции Уильямса, которая последние 10 лет в основном была в диапазоне 5-10%, но сейчас намного выше, подтверждал индекс Chapwood, пока коронавирус не остановил сбор статистики для него.

Тогда как Уолл-стрит кутила на волне притока денег и кредита, простой народ страдал. Единственной компенсацией была доступность искусственно удешевленного финансирования. Возможно, кредиты без подтверждения дохода, как в нулевых, не вернулись фактически, но определенно вернулись в духе в виде искусственной поддержки образа жизни.

Но урок для быков таков, что дни, когда утверждалось, что инфляция ограничена примерно 2%, подходят к концу. Почти удвоившаяся денежная база ФРС со времени кризиса РЕПО в сентябре 2019 г. также сопровождалась взрывом цен на товарные ресурсы. Рис. 2 наглядно это иллюстрирует. Стрелка показывает точку, когда цены на товарные ресурсы повернули вверх, как раз когда ФРС отказалась от всяких кредитно-денежных ограничений.

Рис. 2. Invesco DB Commodity Tracking (DBC)

О фонде

Инвестиции стремятся отслеживать изменения, положительные или отрицательные, DBIQ Optimum Yield Diversified Commodity Index Excess Return. Фонд преследует свои инвестиционные цели, инвестируя в портфель биржевых фьючерсов на нефть LightSweet (WTI), мазут, бензин RBOB, природный газ, нефть Brent, золото, серебро, алюминий, цинк, медь высшего качества, кукурузу, пшеницу, сою и сахар. Индекс состоит из номинальных цен каждого из этих товарных ресурсов.

Помимо роста цен на товарные ресурсы, коронавирус вызвал хаос в логистике, который, согласно экспертам, не пройдет до следующего года. Резервных запасов нет из-за повсеместного управления продукцией по принципу «точно вовремя». Ко всему прочему безработные, поощряемые более щедрыми пособиями, стали неожиданно ленивыми.

Результат – существенная послекарантинная пропасть между расходами, финансируемыми растущим правительственным дефицитом, и доступностью товаров и услуг. Цены не только растут из-за всех этих факторов, но будут и дальше расти. Однако центральные банки утверждают, что рост цен лишь временный и что в следующем году цепочки поставок снова заработают, баланс производства и потребления нормализуется и мы вернемся к целевой инфляции на 2%. Но даже кейнсианские первосвященники сейчас предупреждают, что рост цен как минимум может задержаться надолго, а что касается сторонников современной денежной теории (помните их?), то они залегли на дно.

Те из нас, кто потратил время на изучение теорий денег и кредита, знают, что в будущем у властей будет два варианта. Первый – продолжать политику отсрочивания и притворства и наблюдать, как доллар и все другие бумажные валюты теряют покупательную способность. Или же центральные банки и правительства могут отказаться от дальнейшего увеличения количества денег и урезать свои расходы до минимума. И они должны разрешить банкам и бизнесам, ставшим банкротами, рухнуть.

К сожалению, центральные банки имеют предписание делать первое и не могут стоять в стороне и позволить частному сектору самому всё разрулить.

Быстро приближающаяся дилемма ФРС

Мы можем быть уверены, что всё больше членов входящего в состав ФРС Федерального комитета по открытым рынкам (FOMC) осознают, что было ошибкой игнорировать проблему инфляции. А в Великобритании Энди Халдейн (Andy Haldane) покидает пост главного экономиста Банка Англии вскоре после заявления, что инфляция очевидна, но ее предпочитают не замечать. Лорд Мервин Кинг (Mervyn King), бывший управляющий Банка Англии, сыграл ключевую роль в отчете Палаты лордов с критикой инфляционной политики количественного смягчения центрального банка.

Проблема, к которой быстро приближаются все основные центральные банки, заключается в том, что их ошибочная оценка ценовой инфляции приведет к росту процентных ставок, что непосредственно поставит под вопрос применение количественного смягчения для поддержки финансовых рынков и сохранения уверенности в экономике. А с исчезновением нулевых официальных процентных ставок для дальнейшей поддержки финансовых активов, чтобы компенсировать это, требуется увеличение количественного смягчения. Другими словами, денег, вливаемых в инвестиционные институты, должно быть еще больше, чтобы предотвратить падение стоимости рисковых активов.

Есть два способа, как ФРС может попытаться это провернуть. Первый – просто увеличить количественное смягчение с текущих $120 млрд в месяц, а второй – чтобы ФРС, Казначейство США и Валютный стабилизационный фонд дополнили существующее количественное смягчение, напрямую инвестируя в корпоративные облигации и акции для поддержки цен. Другими словами, инфляционная политика поддержки цен активов инфляционными средствами должна существенно ускориться, а не пойти на спад, как принято считать.

Как бы то ни было, исход уже предначертан. Дальнейшие корректировки кредитно-денежной политики лишь изменят сроки. Но единственная альтернатива, как уже отмечалось, – это если центральные банки отстранятся и предоставят рынки самим себе. С такой дилеммой в 1720 г. встретился Джон Ло (John Law), когда ему нужно было ускорить печатание денег для покупки акций его Миссисипской компании, продававшихся, когда подходили сроки взносов, теми, кто не мог или не хотел их платить. Он считал, что, наводнив рынки деньгами, можно подавить процентные ставки. Ричард Кантильон (Richard Cantillon) был с этим не согласен (больше о Кантильоне см. ниже).

Темпы, которыми Ло был вынужден производить инфляцию в попытке подавлять процентные ставки и поддерживать пузырь Миссисипи, в итоге уничтожили покупательную способность его необеспеченного ливра.

То, что ФРС ждет такая же проблема, быстро станет очевидным, когда она не будет спешить поднять процентные ставки, чтобы защитить доллар. И ФРС не одинока. Все основные центральные банки, за примечательным исключением Народного банка Китая, преследовали ту же политику манипуляции рынками финансовых активов, чтобы поддержать уверенность в них, путем инфляции своей валюты. Поэтому будет ошибкой просто смотреть на обменные курсы.

Ни один рынок и ни одна валюта не смогут избежать краха. Неограниченное ускорение денежной массы, чтобы не дать ожиданиям по процентным ставкам обрушить финансовые рынки, просто еще больше поднимет будущие ожидания процентных ставок. И когда фондовые рынки начнут рушиться, покупательная способность бумажных валют понесет еще больше потерь.

С тех пор как ФРС решила, что поддержка рынков – экономический приоритет, что даже признал политической целью Алан Гринспен (Alan Greenspan), пребывая на посту председателя ФРС, такой исход стал неизбежным.

Вехи на пути к валютному краху

Когда рыночный пузырь лопнет, ничто не сможет остановить последующее разрушение. Теперь стоит рассмотреть, как может разворачиваться это погружение в порочный медвежий рынок. Первое, что следует отметить, – это то, что потери будут усугубляться крахом средства обмена, и следует отбросить надежды, по крайней мере вначале, что облигации и акции рано или поздно найдут уровень своей истинной стоимости, потому что в отсутствие убедительного обеспечения бумажных денег золотом измерить конечную стоимость будет нечем.

Для начала следует рассмотреть факторы, связанные с крахом валюты. Процесс уже начался, как показано выше на рис. 2, где отмечен разворот цен на товарные ресурсы в марте 2020 г., когда ФРС ускорила кредитно-денежную инфляцию.

Есть хорошая причина полагать, что текущая ситуация отличается от европейских инфляций после Первой мировой войны. В отличие от условий, когда различные европейские валюты рухнули в 1920-х, сейчас нет другого средства обмена, кроме государственных бумажных валют. Например, нет сомнений, что в Германии экспортный бум, сделавший доступными доллары и другие валюты, более стабильные, чем бумажная марка, замедлял спад покупательной способности бумажной марки как минимум до весны 1923 г. Только тогда немецкое население массово осознало, что бумажная марка бесполезна.

Постепенно уничтожать покупательную способность валюты посредством ее инфляционной экспансии – это одно. Так было со времени никсоновского шока: 50 лет спустя доллар сохранил лишь 3% своей прежней покупательной способности относительно золота. Такую цифру подтверждают потери из-за увеличения широкой денежной массы M3 на 97.2%. Но когда разрушительный путь глобальной кредитно-денежной инфляции станет совершенно очевидным, общее взаимоотношение между экспансией денег и кредита и покупательной способностью валюты нарушится. Тогда вопрос будет лишь в том, насколько скоро население поймет инфляционные факты.

Использование количественного смягчения делает опыт Джона Ло трехсотлетней давности более актуальным для текущей ситуации, чем лучше задокументированная инфляция бумажной марки. Изучая эмпирические свидетельства, нам стоит отдельно учесть два элемента. Во-первых, цена акций Компании Миссисипи достигла пика чуть выше 10,000 ливров в январе 1720 г., упав до 4,500 ливров к следующему сентябрю. Но, немного ослабившись на валютных биржах в 1719 г., ливр оставался условно стабильным относительно британского фунта стерлингов по курсу 30 ливров за фунт до мая, прежде чем курс вырос примерно до 110 в начале сентября. Затем ливр стал бесполезным на валютных биржах Лондона и Амстердама.

Время, понадобившееся, чтобы ливр был отвергнут обществом как средство обмена, было примерно на месяц меньше окончательного краха бумажной марки. Хотя мы не знаем, сколько может потребоваться для глобального отказа от бумажных валют сегодня, опыт Джона Ло говорит нам, что цены финансовых активов начнут падать раньше валют, в которых они оцениваются. И смысл этого в том, что после начального обвала стоимости активов кредитно-денежная экспансия в ответ ускорится.

Так как сегодняшний потенциальный валютный крах глобален, мы не можем измерить эффект на цены активов в какой-либо валюте, кроме твердых денег. На протяжении истории твердыми деньгами было золото, и именно поэтому актуален рис. 1 в начале статьи. А как показывает рис. 3 ниже, опустившись с более высоких уровней, цена золота в этому году была стабильной, причем и золото, и серебро упали на скромных 4.5%.

Рис. 3. Золото и серебро в 2021 г., $

Золото

Серебро

1 янв. 2021 г.

Можно ли соотнести это с относительной стабильностью ливра в 1-й половине 1720 г., прежде чем он рухнул? Стоит избегать излишних интерпретаций, но кажется очень вероятным, что, когда бумажные валюты будут выпускаться в существенно возросших количествах, чтобы поддержать падающие цены финансовых активов, это отразится в стремительно растущей цене золота.

Отражающий потерю валютами покупательной способности дальнейший рост цен на товарные ресурсы, а также факторы цепочек поставок и дефицита трудовых ресурсов значительно поднимут потребительские цены. Изначальный эффект инфляции на производственные издержки приведет бизнесы к затруднениям с денежными потоками, еще больше ограничив производство товаров и услуг. И так как падающая производительность ведет к меньшей надежности рабочих мест и большей безработице, рост цен будет особо выражен в товарах первой необходимости, потому что расходы будут всё больше сосредоточены на них.

Будут полностью разоблачены противоречия неокейнсианской кредитно-денежной политики. С одной стороны, ценовая инфляция будет вызывать настоящие трудности у простых людей, что указывает на то, что процентным ставкам должно быть позволено вырасти, чтобы стабилизировать валюту. А с другой, растущее число банкротств из-за отвода денежного потока на финансирование последствий инфляции указывает на то, что они должны быть снижены. Но для долларов процентные ставки уже близки к нулю.

Практически нет сомнений, что, вопреки всякому здравому смыслу и эмпирическим свидетельствам, члены FOMC и их коллеги в других центральных банках естественным образом выберут продолжение кредитно-денежного смягчения и даже станут планировать контроль над ценами.

Теория долговой дефляции Фишера

Очевидно, что последствия обесценивания валют порождают определенные проблемы. Обвал цен активов порождает другие, и самое время пересмотреть взаимоотношение между чрезмерными займами и падением цены залога. Ни то, ни другое еще не означает катастрофу, но их комбинация – да. Кроме того, анализ Ирвинга Фишера значительно повлиял на экономическую и кредитно-денежную политику после депрессии в 1930-х, так что он почти наверняка снова станет актуальным для политических решений.

В тезисе Фишера было три ключевых элемента: сильно перегруженные балансы, падение уровня цен и очень высокие процентные ставки. Для сегодняшних условий нужно немного модифицировать, чтобы уровень цен относился к финансовым активам, хотя при оценке в золоте это также будет применимо к потребительским ценам. И также стоит отметить, что процентные ставки – это номинальные ставки, применимые к валютам, в которых банки ведут свои счета.

На ранних стадиях, по крайней мере, мы рассматриваем теорию долговой дефляции Фишера в применении к финансовым активам. Во время переполоха на фондовом рынке падение цены залога изначально затронет тех, кто брал взаймы, чтобы купить акции. И, как видно на рис. 4, эти займы на головокружительных уровнях, что соответствует экстремальному пузырю. Во время спада фондового рынка это выльется во внезапное давление продаж из-за маржинальных требований.

Рис. 4. Займы под залог ценных бумаг, млн $

Источники: FINRA, Goldmoney

Далее – доля американских ценных бумаг в иностранных портфелях, составлявшая в мае $12.941 трлн, согласно отчету TIC Казначейства США. Это часть их общих вложений во все ценные бумаги и банковские депозиты, $24.916 трлн и $6.552 трлн соответственно, суммарно $31.468 трлн. Из этих цифр видно, что, по мере того как наше повторение эксперимента Джона Ло будет продолжаться, удерживаемые иностранцами ценные бумаги почти на $13 трлн потенциально будут выставлены на продажу, учитывая, что первые инвестиции, продаваемые на любом медвежьем рынке, – это неосновные иностранные позиции, каковыми американские ценные бумаги являются для иностранных инвесторов.

Американцы держат похожее количество иностранных бумаг – $11.69 трлн, так что продажа американцами иностранных бумаг гарантирует, что дефляция цен активов на американских рынках экспортируется за границу.

Только теперь мы можем действительно протестировать отношение между чрезмерными займами и падением цен активов, потому что они формируют основу кредитования под залог. Таблица 2 в отчете H.8 ФРС подсказывает нам, где ликвидация залогов может произвести наибольший эффект. Из суммарного банковского кредита на $15.632 трлн только $2.468 трлн (15.8%) приходится на коммерческие и промышленные займы. Больше приходится на недвижимость ($4.644 трлн, 29.7%). Именно в этих двух секторах будет происходить ликвидация залогов.

Сегодняшняя американская банковская система кажется менее уязвимой к кризису долговой дефляции, чем в 1930-х, когда обанкротились тысячи банков. Тем не менее, судя по всему, всё достаточно плохо, чтобы в случае такого кризиса пришлось спасать всю банковскую систему.

Последствия развивающегося банковского кризиса могут ускорить склонность нефинансовых субъектов предусмотрительно сокращать свои банковские балансы. Развитие этой индустрии сделало приобретение физических банкнот непрактичным. Есть риск, что начнется гонка между темпом падения покупательной способности банковских депозитных счетов и ростом цен на отдельные активы и товары, что еще больше усугубит то, что продавцы товаров не будут хотеть переводить прирост на свои банковские счета. Вместо ажиотажного бума, подпитываемого задержками наличных выплат из-за нехватки доступных наличных, удобство электронных платежей указывает на то, что обвал покупательной способности бумажных валют будет значительно более быстрым.

Уроки Кантильона

Когда судьба играет людьми, как пешками, мы не можем остановить ход событий. Даже те, кто формально стоит у руля, ничего не могут сделать. И поскольку сейчас событиями распоряжается судьба, каждый будет сам за себя. Но мы можем извлечь кое-какие эмпирические уроки.

В 1714-17 гг. Ричард Кантильон обучался банковскому делу в Париже, работая на своего старшего двоюродного брата, тоже Ричарда Кантильона. Он увидел, чего на самом деле стоят предвосхитившие кейнсианство схемы Ло. Соответственно, он дважды от этого выиграл. Он ссужал деньги другим на покупку акций Ло, тут же их продавал, не говоря заемщикам, и почти наверняка какое-то время выглядел очень глупо. Но он выиграл по искам о погашении почти всех своих ссуд после краха пузыря Ло и также получил значительную прибыль с продажи акций. Второй раз он выиграл на том, что предсказал крах ливров Ло, продав их как можно больше на валютных биржах в Лондоне и Амстердаме. Урок здесь для нас в том, что, когда пузырь лопнет, не надо держать финансовые активы и также стоит избавиться от нетвердых денег.

Самый безопасный вариант действий всегда самый простой, к тому же мы не все такие беспринципные банкиры, как Кантильон. Аналогом продажи ливров за фунты стерлингов и нидерландские флорины будет приобретение достаточного количества физического золота и серебра, чтобы пережить неизбежный кредитно-денежный и экономический кризис.

Заключение

Можно увидеть параллели с финансовым кризисом 1929-32 гг., но есть также существенные различия. Самое очевидное – денежное: 90 лет назад индекс Доу – Джонса оценивался в золоте, а сегодня – в чистой бумажной валюте. Но на рис. 1 можно увидеть, что при оценке в золоте сегодняшний индекс Доу – Джонса достиг пика в апреле 2019 г.

Опыт финансового кризиса девяностолетней давности и его экономических последствий привел к постепенному отказу от твердых денег и принятию сегодняшней политики, основанной на неокейнсианском инфляционизме. В итоге центральные банки во главе с ФРС ведут кредитно-денежную политику так, чтобы создавать устойчивый эффект богатства посредством инфляции цен активов. Такая политика была впервые признана Аланом Гринспеном, и с каждым последующим кризисом она ускорялась – особенно когда Бену Бернанке (Ben Bernanke) пришлось иметь дело с крахом Lehman.

Наше путешествие было долгим, но благодаря похожему кризису во Франции 300 лет назад мы можем увидеть вероятный исход текущей кредитно-денежной политики. Вкупе с циклическим давлением, повторяющим излишества рыночных цен 1929 г., центральные банки также вызвали инфляцию цен, вышедшую теперь из-под их контроля. Процентные ставки скоро неизбежно должны вырасти, чему уже сейчас оказывается сильное сопротивление. Складываются все условия для краха финансовых активов, и можно не сомневаться, что кредитно-денежные власти будут делать всё, чтобы его предотвратить. Как вариант, они могли бы стать в сторонке и позволить свободным рынкам самим со всем разобраться, но это идет вразрез с их предписаниями.

Когда это наступит, сначала, скорее всего, развернется кризис цен на активы, ведущий к массовым попыткам ликвидации. Затем быстро последует обвал валюты, когда паникующие власти попытаются поддержать цены активов. По крайней мере, такую логику сейчас можно различить, что подтверждается эмпирическими свидетельствами опыта Джона Ло. Единственная гарантия в таких условиях, как обнаружили французские граждане, владение металлическими деньгами – золотыми и серебряными слитками и монетами.

http://goldenfront.ru/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба