«Быки» по EUR/USD решили не дожидаться ФРС.

Рынок рассчитывает на терпение ФРС, но сам отказывается быть терпеливым. Выход котировок EUR/USD за пределы диапазона консолидации 1,1755-1,1825 – прямое тому доказательство. «Быков» по доллару настолько напугала идея возвращения Федрезерва к прежней политике пассивного созерцания из-за распространения Дельты и серии разочаровывающих данных по экономике США, что некоторые из них не стали ждать результатов июльского заседания FOMC. Полезли вперед батьки в пекло. Посмотрим, чем все это закончится.

В течение 5,5 месяцев с начала 2021 Федрезерв сидел на обочине, не желая реагировать на ускорение инфляции, и индекс USD падал. В середине июня центробанк начал медленно подниматься на ноги, и короткие позиции по гринбэку стали таять как дым. Если регулятору вновь захочется присесть, инвесторам придется возвращаться к старым стратегиям, что станет настоящим ударом для «медведей» по EUR/USD. Вопрос в том, сделает ли это ФРС?

На первый взгляд, оснований у нее предостаточно. Численность инфицированных COVID-19 в США растет, а темпы вакцинации серьезно замедляются. Америка уже не лидер: при текущей скорости прививочной компании, 75% ее населения будет вакцинировано через 8-9 месяцев. Для сравнения, ЕС потребуется всего 2. Одновременно инфляционные ожидания замедляются, а инвесторов беспокоят разговоры, что экономика достигла пика во втором квартале.

На мой взгляд, аргументов недостаточно. Во-первых, Штаты по-прежнему очень сильны. Заказы на товары длительного пользования растут на протяжении 13-ти из последних 14-ти месяцев, цены на жилье достигли нового рекорда, а индекс потребительского доверия – нового пандемического пика. МВФ повысил прогноз по ВВП США на 2021 с 6,4% до 7%, сохранив при этом оценки по экономикам Германии и Франции на прежнем уровне. По Испании они были ухудшены, по Италии – улучшены.

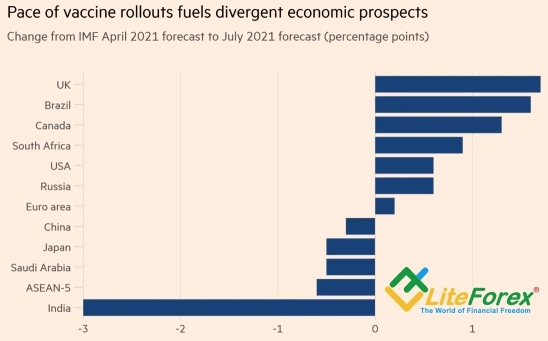

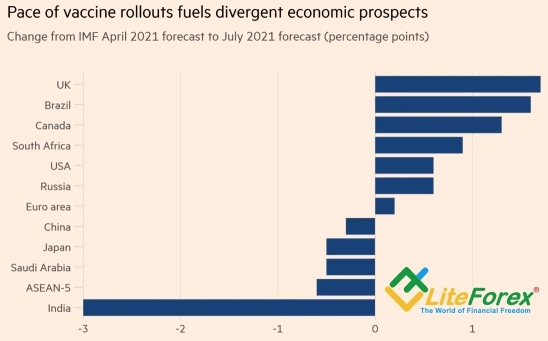

Изменение прогнозов МВФ на 2021

Когда в комнате слон, трудно думать о чем-то другом. Международный валютный фонд заявил, что пандемия по-прежнему является главным риском для мировой экономики, а доступ к вакцинам стал линией разлома, по которой восстановление глобального ВВП распадается на два блока. В результате прогноз по развитым странам был повышен с 5,1% до 5,6%, по развивающимся снижен с 6,7% до 6,3%. Позвольте, но разве асинхронное возвращение мировой экономики к тренду и американская исключительность – не «бычьи» факторы для гринбэка?

Во-вторых, как отреагируют рынки, если ФРС будет метаться из стороны в сторону? В июне она намекает на повышение ставки в 2022, в июле возвращается к политике пассивного созерцания, а осенью вновь начинает использовать «ястребиную» риторику? На мой взгляд, Федрезерв останется оптимистом, но не оставит без внимания связанные с Дельтой риски. Он действуют строго по плану, и сейчас этот план предусматривает сворачивание QE.

По моему мнению, взлет EUR/USD накануне оглашения результатов заседания FOMC напоминает фальстарт. Решения нужно принимать по факту, и неспособность пары удержаться выше 1,1825 после пресс-конференции Джерома Пауэлла станет веским аргументом для ее продаж.

Рынок рассчитывает на терпение ФРС, но сам отказывается быть терпеливым. Выход котировок EUR/USD за пределы диапазона консолидации 1,1755-1,1825 – прямое тому доказательство. «Быков» по доллару настолько напугала идея возвращения Федрезерва к прежней политике пассивного созерцания из-за распространения Дельты и серии разочаровывающих данных по экономике США, что некоторые из них не стали ждать результатов июльского заседания FOMC. Полезли вперед батьки в пекло. Посмотрим, чем все это закончится.

В течение 5,5 месяцев с начала 2021 Федрезерв сидел на обочине, не желая реагировать на ускорение инфляции, и индекс USD падал. В середине июня центробанк начал медленно подниматься на ноги, и короткие позиции по гринбэку стали таять как дым. Если регулятору вновь захочется присесть, инвесторам придется возвращаться к старым стратегиям, что станет настоящим ударом для «медведей» по EUR/USD. Вопрос в том, сделает ли это ФРС?

На первый взгляд, оснований у нее предостаточно. Численность инфицированных COVID-19 в США растет, а темпы вакцинации серьезно замедляются. Америка уже не лидер: при текущей скорости прививочной компании, 75% ее населения будет вакцинировано через 8-9 месяцев. Для сравнения, ЕС потребуется всего 2. Одновременно инфляционные ожидания замедляются, а инвесторов беспокоят разговоры, что экономика достигла пика во втором квартале.

На мой взгляд, аргументов недостаточно. Во-первых, Штаты по-прежнему очень сильны. Заказы на товары длительного пользования растут на протяжении 13-ти из последних 14-ти месяцев, цены на жилье достигли нового рекорда, а индекс потребительского доверия – нового пандемического пика. МВФ повысил прогноз по ВВП США на 2021 с 6,4% до 7%, сохранив при этом оценки по экономикам Германии и Франции на прежнем уровне. По Испании они были ухудшены, по Италии – улучшены.

Изменение прогнозов МВФ на 2021

Когда в комнате слон, трудно думать о чем-то другом. Международный валютный фонд заявил, что пандемия по-прежнему является главным риском для мировой экономики, а доступ к вакцинам стал линией разлома, по которой восстановление глобального ВВП распадается на два блока. В результате прогноз по развитым странам был повышен с 5,1% до 5,6%, по развивающимся снижен с 6,7% до 6,3%. Позвольте, но разве асинхронное возвращение мировой экономики к тренду и американская исключительность – не «бычьи» факторы для гринбэка?

Во-вторых, как отреагируют рынки, если ФРС будет метаться из стороны в сторону? В июне она намекает на повышение ставки в 2022, в июле возвращается к политике пассивного созерцания, а осенью вновь начинает использовать «ястребиную» риторику? На мой взгляд, Федрезерв останется оптимистом, но не оставит без внимания связанные с Дельтой риски. Он действуют строго по плану, и сейчас этот план предусматривает сворачивание QE.

По моему мнению, взлет EUR/USD накануне оглашения результатов заседания FOMC напоминает фальстарт. Решения нужно принимать по факту, и неспособность пары удержаться выше 1,1825 после пресс-конференции Джерома Пауэлла станет веским аргументом для ее продаж.

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба