3 августа 2021 Альфа-Капитал

Небольшая коррекция после сильнейшей недели. На этот раз реванш акций стоимости.

Сезон отчетности продолжает удивлять. Прогнозы прибыли на 3-й квартал 2021 года пересматриваются вверх.

Значения производственных PMI указывают на замедление восстановления.

Спрос на рубль и рублевый долг растет. Возможно, это признак спроса со стороны нерезидентов.

Набиуллина: высокая инфляция с нами надолго. Но рынок верит в способность ЦБ РФ обуздать рост цен.

Высокий спрос в новых размещениях ОФЗ. Еще один сигнал уверенности рынка.

Цены на нефть держатся на высоком уровне. Увеличение добычи в рамках ОПЕК+ уже в цене.

Спотовые цены на сырьевые товары близки к максимуму за последние 10 лет. Сильный проинфляционный фактор.

Рубль продолжает укрепляться. Пока без явно выраженной волны carry trade.

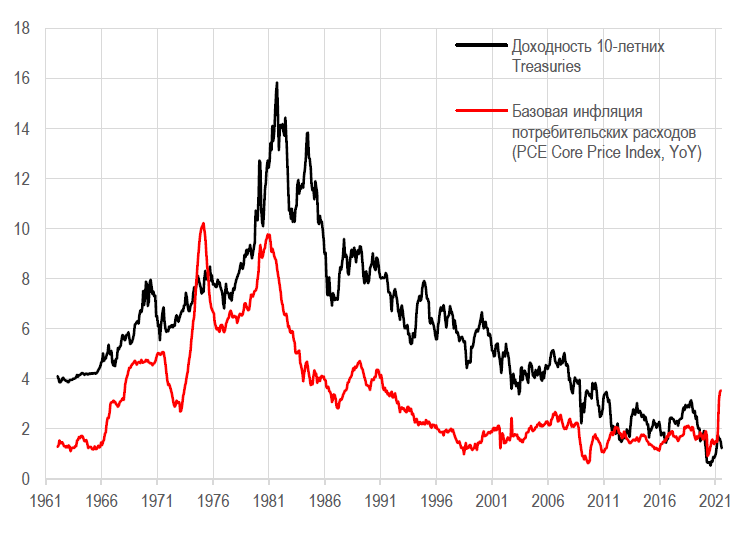

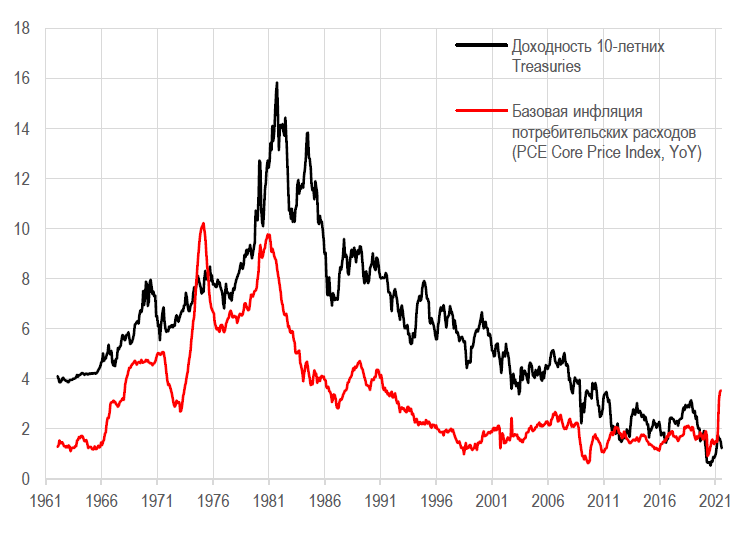

Инфляция и доходность гособлигаций США

Наблюдаемое ускорение инфляции, причем на уровне «базовых» индексов, исключающих компоненты с высокой волатильностью, стоит рассматривать как источник повышенного риска для экономики. Если ФРС и рынок окажутся не правы в оценке инфляции как временного явления, связанного с переходом экономики в состояние бурного роста, то это обернется необходимостью ужесточения фискальной и/или монетарной политики.

Ситуация усложняется тем, что из-за низких доходностей казначейских облигаций ужесточение политики ФРС может привести к серьезному росту базовых ставок с соответствующими последствиями для всего рынка валютных облигаций.

Впрочем, пока это лишь риск. До осени будет сложно отделить влияние на инфляцию фактора «низкой базы прошлого года» и фундаментальных факторов.

АКЦИИ

Небольшая коррекция после одной из лучших недель в году

На фоне исключительно сильной недели ранее, прошедшая отметилась небольшим снижением основных индексов, немного отступивших от исторических максимумов.

На фоне сезона отчетности за 2-й квартал динамика субиндексов внутри S&P 500 была очень разношерстной. Так, несмотря на лидерские позиции в превышении прибыли над прогнозами, слабейшие результаты за неделю показали Товары длительного потребления (–2,6%), Коммуникации (–0,97%) и Информационные технологии (–0,7%). Продолжившееся восстановление нефтяных цен пока не привело к соответствующему росту акций нефтяных компаний в S&P 500 – отставание субиндекса за последние две недели оказалось довольно внушительным.

В другой части мира словесные интервенции китайских властей пока не внушают уверенности международным инвесторам. Несмотря на небольшой отскок, индекс CSI 300 за неделю потерял более 5%. Риски дальнейшего усиления регулирования по-прежнему оцениваются как высокие.

Сезон отчетности приносит новые сюрпризы

На сегодняшний день почти 60% компаний из S&P 500 раскрыли результаты за 2-й квартал 2021 года. Более 88% превысили консенсус-прогнозы как по прибыли, так и по выручке, что на данный момент является наибольшим превышением с 2008 года. Относительное превышение составляет почти 18%, что почти втрое больше, чем в среднем за пять лет.

Результаты оказались даже сильнее, чем в отчетностях неделей ранее. В этом помогли более внушительные превышения выручки и прибыли в следующих секторах: Коммуникации, Информационные технологии и Нефть и газ.

В результате публикации результатов аналитики пересматривают прогнозы за 3-й квартал. С начала июля консенсус-прогноз по медианной прибыли в S&P 500 за этот период вырос уже на 3,7%. Отмечаем, что, в отличие от периода посткризисного восстановления, обычно во время сезона отчетности рынок переоценивает прогнозы в меньшую сторону. Так, за последние 10 лет снижение прогноза на следующий за отчетным квартал составляло 2,1%. Текущий отчетный период является уже пятым по счету, когда прогноз на следующий пересматривается в большую сторону, однако с другой стороны – первым, когда повышение прогноза меньше предыдущего. Полагаем, что последнее отражает отношение рынка к завершению периода ускоренного посткризисного восстановления.

Кстати, сами компании более сдержанно оценивают будущие результаты. Так, из 48 компаний из S&P 500, обновивших цели по прибыли за 3-й квартал 2021 года, 19 понизили прогнозы по сравнению с ранее опубликованными.

Сейчас по прогнозному (на следующие 12 месяцев) показателю P/E индекс S&P 500 оценивается в 21,2х, что, хотя и заметно выше среднего за пять лет (18,1х), сложно назвать сильно переоцененным. Особенно учитывая очередной сезон отчетности, заставляющий пересмотреть прогнозы в большую сторону.

PMI указывают на замедление посткризисного восстановления

Окончательные показатели PMI почти повсеместно оказываются чуть ниже ожиданий, это сигнал о том, что пик посткризисного восстановлеия уже позади. Также это может быть результатом с сохранением сложностей на рынке труда и перебоями в поставках компонентов во многих отраслях.

PMI обрабатывающей промышленности Китая оказался на уровне 50,3 (ожидался 51) против 51,3 в июне. Значение оказалось на самом низком уровне с самого начала кризиса.

Аналогичный PMI еврозоны также оказался чуть ниже ожиданий (62,8), но держится на рекордно высоких уровнях с марта 2021-го. В Германии показатель даже вырос по сравнению с майским и июньским уровнями (65,9 против 64,5 и 64,2 соответственно). Несмотря на высокую безработицу, стране удалось показать один из самых высоких темпов роста производственной активности и предварительных заказов в истории. Задержки поставок и сложности с наймом сотрудников указываются как основные причины, сдерживающие и без того впечатляющие показатели производственной активности.

РЫНОК ОБЛИГАЦИЙ

Спрос на рублевый долг и рубль растет

На прошлой неделе цены рублевых облигаций росли, несмотря на жесткую риторику регулятора накануне. При этом рост котировок сопровождался укреплением рубля. Это может говорить о том, что нерезиденты начали увеличивать свои позиции в рублевом госдолге РФ. Возможно, это первые предвестники волны carry trade.

Одни из самых сильных размещений ОФЗ даже без особых премий

Аукционы Минфина прошли очень успешно на прошлой неделе. На фоне сильного роста цен ОФЗ на вторичке был и внушительный спрос на первичке. Учитывая конъюнктуру, Минфин предложил два длинных выпуска без лимитов на объем размещения. В итоге выпуск ОФЗ 26240 (погашение в 2036 году) был размещен на 36 млрд рублей при спросе в 62 млрд рублей, а выпуск ОФЗ 26237 (погашение в 2029 году) – на 71 млрд рублей при спросе в 96 млрд рублей. Примечательно, что Минфин не давал существенных премий, а результат аукционов оказался самым сильным за долгое время.

Набиуллина: инфляция с нами надолго

Инфляция в России с 20 по 26 июля была нулевой, но нулевой она была и в прошлом году, что дает все те же 6,5% год к году, по нашим подсчетам.

Глава ЦБ РФ Эльвира Набиуллина считает, что инфляция в России будет долгосрочным явлением. «Мы не считаем, что наша политика сейчас жесткая. Денежно-кредитные условия с учетом лагов даже скорее мягкие, они еще продолжают оставаться мягкими. Судя по кредитным ставкам, по депозитным ставкам. Они ниже текущей инфляции и тем более – инфляционных ожиданий. Они воспринимаются людьми как мягкие и недостаточные для сбережений», – заявила она. Риторика регулятора остается жесткой, но это не мешает инвесторам, в том числе и иностранным, существенно увеличивать свои позиции в российских рублевых госбумагах.

Вкладам еще далеко до облигации по доходности

Средняя максимальная ставка по вкладам топ-10 банков РФ, по данным ЦБ, выросла во 2-й декаде июля до 5,46% c 5,30% в 1-й декаде июля. Тенденция есть, но очень медленная. В этом свете облигации выглядят несравненно более привлекательными.

Спокойная неделя для рынка еврооблигаций

На прошлой неделе прошло очередное заседание ФРС США, по результатам которого регулятор ожидаемо оставил ставку без изменений. Тон заявления ФРС сохранился мягким, регулятор по-прежнему не видит необходимости в преждевременном ужесточении денежной политики. Также ФРС ввела новый механизм постоянно действующей операции РЕПО как для локальных, так и для иностранных участников, призванный улучшить доступ участников рынка к ликвидности в периоды нестабильности.

В целом ситуация на рынке еврооблигаций на прошлой неделе оставалась достаточно стабильной. В отсутствие сильных движений базовых доходностей и событий, касающихся кредитных рисков, рынок обошелся и без выраженной направленности ценовых движений.

Точки напряжения на рынке валютного долга

На развивающихся рынках облигации китайских застройщиков продолжали оставаться под сильным давлением на фоне продолжающегося потока негативных новостей вокруг компании Evergrande. Распродажа также наблюдалась на рынке Перу, где объявление нового состава кабинета министров привело к массовым народным протестам.

СЫРЬЕ И ВАЛЮТЫ

Цены на нефть держатся

В отсутствие значимых новостей цены не нефть продолжали расти, цена баррея Brent достигла отметки 76,4 долл., что немного ниже предыдущего максимума. Сегодня утром, правда, цена откатывалась вниз до 74 долл., что, впрочем, находится в рамках обычной рыночной волатильности. К тому же могли сказаться факторы вступления в силу решения об увеличении квот на добычу в рамках ОПЕК+, вступление в силу положения о потолке долга США, что потенциально может создать проблемы для финансового рынка, а также активность китайских властей по ужесточению регулирования, способная сказываться и на экономической активности в целом.

Со стороны предложения пока сюрпризов нет. Значимых новостей от ОПЕК+ не было, что говорит о достаточной дисциплине выполнения договоренностей. Число активных буровых установок в США даже несколько снизилось за неделю, хотя общая тенденция остается растущей. Правда, как мы уже отмечали, скорость роста буровой активности в нефтяной отрасли США остается намного меньше, чем в ходе прошлого цикла.

На этом фоне, несмотря на то что цены на нефть уже находятся выше оптимистичных прогнозов на этот год, риски сильной и устойчивой коррекции выглядят невысокими.

Сырьевые цены двигаются к историческим максимумам

На прошлой неделе индекс Bloomberg сырьевых товаров (Bloomberg Commodity Spot Index), рассчитываемый на основе котировок фьючерсов 23 товаров, достиг 493,6 пункта и обновил 10-летний максимум. Причем недотянул до исторического максимума в 512,7 пунтка, установленного в апреле 2011 года, менее 4%.

Высокий спрос на сырье и соответствующий рост цен, причем по широкому кругу позиций, – это важный проинфляционный фактор. Продолжение роста сырьевых цен серьезно затруднит регуляторам задачу стабилизации инфляции.

Рубль продолжает укрепляться

Рубль продолжил укрепляться по отношению к доллару США, курс сегодня утром был ниже USD/RUB 73,0. И это пока в отсутствие явной волны carry trade, которая должна возникнуть при стабилизации инфляции и, соответственно, параметров денежно-кредитной политки ЦБ РФ. Видимо, рынок уже переварил последнюю волну санкционной риторики и в отсутствие новых угроз санкций стал больше ориентироваться на фундаментальные факторы. А они в случае РФ остаются исключительно сильными.

Сезон отчетности продолжает удивлять. Прогнозы прибыли на 3-й квартал 2021 года пересматриваются вверх.

Значения производственных PMI указывают на замедление восстановления.

Спрос на рубль и рублевый долг растет. Возможно, это признак спроса со стороны нерезидентов.

Набиуллина: высокая инфляция с нами надолго. Но рынок верит в способность ЦБ РФ обуздать рост цен.

Высокий спрос в новых размещениях ОФЗ. Еще один сигнал уверенности рынка.

Цены на нефть держатся на высоком уровне. Увеличение добычи в рамках ОПЕК+ уже в цене.

Спотовые цены на сырьевые товары близки к максимуму за последние 10 лет. Сильный проинфляционный фактор.

Рубль продолжает укрепляться. Пока без явно выраженной волны carry trade.

Инфляция и доходность гособлигаций США

Наблюдаемое ускорение инфляции, причем на уровне «базовых» индексов, исключающих компоненты с высокой волатильностью, стоит рассматривать как источник повышенного риска для экономики. Если ФРС и рынок окажутся не правы в оценке инфляции как временного явления, связанного с переходом экономики в состояние бурного роста, то это обернется необходимостью ужесточения фискальной и/или монетарной политики.

Ситуация усложняется тем, что из-за низких доходностей казначейских облигаций ужесточение политики ФРС может привести к серьезному росту базовых ставок с соответствующими последствиями для всего рынка валютных облигаций.

Впрочем, пока это лишь риск. До осени будет сложно отделить влияние на инфляцию фактора «низкой базы прошлого года» и фундаментальных факторов.

АКЦИИ

Небольшая коррекция после одной из лучших недель в году

На фоне исключительно сильной недели ранее, прошедшая отметилась небольшим снижением основных индексов, немного отступивших от исторических максимумов.

На фоне сезона отчетности за 2-й квартал динамика субиндексов внутри S&P 500 была очень разношерстной. Так, несмотря на лидерские позиции в превышении прибыли над прогнозами, слабейшие результаты за неделю показали Товары длительного потребления (–2,6%), Коммуникации (–0,97%) и Информационные технологии (–0,7%). Продолжившееся восстановление нефтяных цен пока не привело к соответствующему росту акций нефтяных компаний в S&P 500 – отставание субиндекса за последние две недели оказалось довольно внушительным.

В другой части мира словесные интервенции китайских властей пока не внушают уверенности международным инвесторам. Несмотря на небольшой отскок, индекс CSI 300 за неделю потерял более 5%. Риски дальнейшего усиления регулирования по-прежнему оцениваются как высокие.

Сезон отчетности приносит новые сюрпризы

На сегодняшний день почти 60% компаний из S&P 500 раскрыли результаты за 2-й квартал 2021 года. Более 88% превысили консенсус-прогнозы как по прибыли, так и по выручке, что на данный момент является наибольшим превышением с 2008 года. Относительное превышение составляет почти 18%, что почти втрое больше, чем в среднем за пять лет.

Результаты оказались даже сильнее, чем в отчетностях неделей ранее. В этом помогли более внушительные превышения выручки и прибыли в следующих секторах: Коммуникации, Информационные технологии и Нефть и газ.

В результате публикации результатов аналитики пересматривают прогнозы за 3-й квартал. С начала июля консенсус-прогноз по медианной прибыли в S&P 500 за этот период вырос уже на 3,7%. Отмечаем, что, в отличие от периода посткризисного восстановления, обычно во время сезона отчетности рынок переоценивает прогнозы в меньшую сторону. Так, за последние 10 лет снижение прогноза на следующий за отчетным квартал составляло 2,1%. Текущий отчетный период является уже пятым по счету, когда прогноз на следующий пересматривается в большую сторону, однако с другой стороны – первым, когда повышение прогноза меньше предыдущего. Полагаем, что последнее отражает отношение рынка к завершению периода ускоренного посткризисного восстановления.

Кстати, сами компании более сдержанно оценивают будущие результаты. Так, из 48 компаний из S&P 500, обновивших цели по прибыли за 3-й квартал 2021 года, 19 понизили прогнозы по сравнению с ранее опубликованными.

Сейчас по прогнозному (на следующие 12 месяцев) показателю P/E индекс S&P 500 оценивается в 21,2х, что, хотя и заметно выше среднего за пять лет (18,1х), сложно назвать сильно переоцененным. Особенно учитывая очередной сезон отчетности, заставляющий пересмотреть прогнозы в большую сторону.

PMI указывают на замедление посткризисного восстановления

Окончательные показатели PMI почти повсеместно оказываются чуть ниже ожиданий, это сигнал о том, что пик посткризисного восстановлеия уже позади. Также это может быть результатом с сохранением сложностей на рынке труда и перебоями в поставках компонентов во многих отраслях.

PMI обрабатывающей промышленности Китая оказался на уровне 50,3 (ожидался 51) против 51,3 в июне. Значение оказалось на самом низком уровне с самого начала кризиса.

Аналогичный PMI еврозоны также оказался чуть ниже ожиданий (62,8), но держится на рекордно высоких уровнях с марта 2021-го. В Германии показатель даже вырос по сравнению с майским и июньским уровнями (65,9 против 64,5 и 64,2 соответственно). Несмотря на высокую безработицу, стране удалось показать один из самых высоких темпов роста производственной активности и предварительных заказов в истории. Задержки поставок и сложности с наймом сотрудников указываются как основные причины, сдерживающие и без того впечатляющие показатели производственной активности.

РЫНОК ОБЛИГАЦИЙ

Спрос на рублевый долг и рубль растет

На прошлой неделе цены рублевых облигаций росли, несмотря на жесткую риторику регулятора накануне. При этом рост котировок сопровождался укреплением рубля. Это может говорить о том, что нерезиденты начали увеличивать свои позиции в рублевом госдолге РФ. Возможно, это первые предвестники волны carry trade.

Одни из самых сильных размещений ОФЗ даже без особых премий

Аукционы Минфина прошли очень успешно на прошлой неделе. На фоне сильного роста цен ОФЗ на вторичке был и внушительный спрос на первичке. Учитывая конъюнктуру, Минфин предложил два длинных выпуска без лимитов на объем размещения. В итоге выпуск ОФЗ 26240 (погашение в 2036 году) был размещен на 36 млрд рублей при спросе в 62 млрд рублей, а выпуск ОФЗ 26237 (погашение в 2029 году) – на 71 млрд рублей при спросе в 96 млрд рублей. Примечательно, что Минфин не давал существенных премий, а результат аукционов оказался самым сильным за долгое время.

Набиуллина: инфляция с нами надолго

Инфляция в России с 20 по 26 июля была нулевой, но нулевой она была и в прошлом году, что дает все те же 6,5% год к году, по нашим подсчетам.

Глава ЦБ РФ Эльвира Набиуллина считает, что инфляция в России будет долгосрочным явлением. «Мы не считаем, что наша политика сейчас жесткая. Денежно-кредитные условия с учетом лагов даже скорее мягкие, они еще продолжают оставаться мягкими. Судя по кредитным ставкам, по депозитным ставкам. Они ниже текущей инфляции и тем более – инфляционных ожиданий. Они воспринимаются людьми как мягкие и недостаточные для сбережений», – заявила она. Риторика регулятора остается жесткой, но это не мешает инвесторам, в том числе и иностранным, существенно увеличивать свои позиции в российских рублевых госбумагах.

Вкладам еще далеко до облигации по доходности

Средняя максимальная ставка по вкладам топ-10 банков РФ, по данным ЦБ, выросла во 2-й декаде июля до 5,46% c 5,30% в 1-й декаде июля. Тенденция есть, но очень медленная. В этом свете облигации выглядят несравненно более привлекательными.

Спокойная неделя для рынка еврооблигаций

На прошлой неделе прошло очередное заседание ФРС США, по результатам которого регулятор ожидаемо оставил ставку без изменений. Тон заявления ФРС сохранился мягким, регулятор по-прежнему не видит необходимости в преждевременном ужесточении денежной политики. Также ФРС ввела новый механизм постоянно действующей операции РЕПО как для локальных, так и для иностранных участников, призванный улучшить доступ участников рынка к ликвидности в периоды нестабильности.

В целом ситуация на рынке еврооблигаций на прошлой неделе оставалась достаточно стабильной. В отсутствие сильных движений базовых доходностей и событий, касающихся кредитных рисков, рынок обошелся и без выраженной направленности ценовых движений.

Точки напряжения на рынке валютного долга

На развивающихся рынках облигации китайских застройщиков продолжали оставаться под сильным давлением на фоне продолжающегося потока негативных новостей вокруг компании Evergrande. Распродажа также наблюдалась на рынке Перу, где объявление нового состава кабинета министров привело к массовым народным протестам.

СЫРЬЕ И ВАЛЮТЫ

Цены на нефть держатся

В отсутствие значимых новостей цены не нефть продолжали расти, цена баррея Brent достигла отметки 76,4 долл., что немного ниже предыдущего максимума. Сегодня утром, правда, цена откатывалась вниз до 74 долл., что, впрочем, находится в рамках обычной рыночной волатильности. К тому же могли сказаться факторы вступления в силу решения об увеличении квот на добычу в рамках ОПЕК+, вступление в силу положения о потолке долга США, что потенциально может создать проблемы для финансового рынка, а также активность китайских властей по ужесточению регулирования, способная сказываться и на экономической активности в целом.

Со стороны предложения пока сюрпризов нет. Значимых новостей от ОПЕК+ не было, что говорит о достаточной дисциплине выполнения договоренностей. Число активных буровых установок в США даже несколько снизилось за неделю, хотя общая тенденция остается растущей. Правда, как мы уже отмечали, скорость роста буровой активности в нефтяной отрасли США остается намного меньше, чем в ходе прошлого цикла.

На этом фоне, несмотря на то что цены на нефть уже находятся выше оптимистичных прогнозов на этот год, риски сильной и устойчивой коррекции выглядят невысокими.

Сырьевые цены двигаются к историческим максимумам

На прошлой неделе индекс Bloomberg сырьевых товаров (Bloomberg Commodity Spot Index), рассчитываемый на основе котировок фьючерсов 23 товаров, достиг 493,6 пункта и обновил 10-летний максимум. Причем недотянул до исторического максимума в 512,7 пунтка, установленного в апреле 2011 года, менее 4%.

Высокий спрос на сырье и соответствующий рост цен, причем по широкому кругу позиций, – это важный проинфляционный фактор. Продолжение роста сырьевых цен серьезно затруднит регуляторам задачу стабилизации инфляции.

Рубль продолжает укрепляться

Рубль продолжил укрепляться по отношению к доллару США, курс сегодня утром был ниже USD/RUB 73,0. И это пока в отсутствие явной волны carry trade, которая должна возникнуть при стабилизации инфляции и, соответственно, параметров денежно-кредитной политки ЦБ РФ. Видимо, рынок уже переварил последнюю волну санкционной риторики и в отсутствие новых угроз санкций стал больше ориентироваться на фундаментальные факторы. А они в случае РФ остаются исключительно сильными.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба