Предложенные ЦБ РФ меры по борьбе с монополизацией финансовых рынков из-за возникновения сверхмощных экосистем пока базируются на имеющихся у российского финансового регулятора полномочиях. В этом виде они выглядят обоснованными и в какой-то мере целесообразными. Но большинство уже существующих в России крупных экосистем не подпадает под предложенные ограничения или с лёгкостью могут их обойти.

В чём смысл ограничений?

В опубликованном в конце июня докладе Банка России указано, что в течение ближайших трёх-пяти лет регулятор намерен значительно ограничить коммерческие банки в их инвестициях на создание экосистем. В ЦБ считают, что неконтролируемое вливание средств в такие «непрофильные» проекты создаёт значительные риски для банковского сектора.

В связи с этим Банк России недавно предложил три варианта регулирования банковских вложений в экосистему: институциональное разделение банковской и нефинансовой деятельности, введение заградительного коэффициента риска 1250% для новых вложений в иммобилизованные активы (ИА) или установление риск-чувствительного лимита в размере 30% от капитала банка.

Смысл ограничений в том, чтобы финансовые организации не осуществляли масштабных вложений в нефинансовый сектор, где уровень их компетенций может быть ниже, чем в финансовом секторе, и где ЦБ не сможет оценить риски, которые берёт на себя банк.

Это касается всех непрофильных активов. Но с базирующимися на цифровых платформах экосистемами, по мнению аналитиков ЦБ, дело обстоит особенно тревожно, потому что убыточность новых платформ на первом этапе их существования чаще всего является осознанной стратегией по быстрому привлечению клиентов — как потребителей, так и продавцов.

Создатели платформы планируют в дальнейшем использовать возникающие сетевые эффекты и эффекты масштаба, которые выводят платформенный бизнес в прибыль. Например, Uber (UBER) никогда не имел положительного финансового результата, что, однако, не препятствовало росту стоимости акций компании (капитализации). Инвесторы рассчитывали на то, что компания станет прибыльной в будущем, и размер этой прибыли будет зависеть от того, какое количество клиентов и поставщиков услуг компания наберёт к этому времени. Если перспективы компании оценивают сторонние инвесторы, через покупку её акций, их риски остаются на их же совести.

Какие риски создают иммобилизованные активы

В случае с банками ситуация иная. Ключевой риск для банка, с точки зрения ЦБ, — формирование на его балансе вложений в компании экосистемы и другие активы, не создающие требований по возврату денежных средств. Такие активы иммобилизуют капитал банка, снижая его способность абсорбировать убытки. Если ИА (иммобилизованные активы) недостаточно покрыты капиталом, риски их обесценения могут нести угрозу для финансовой устойчивости банка и для интересов его кредиторов и вкладчиков.

В случае хронической убыточности отдельных направлений или в результате разовых крупных потерь из-за иных рисков в деятельности отдельных элементов экосистемы банк может продолжать их финансирование, чтобы защитить интересы своего основного бизнеса. Однако, если ресурсов окажется недостаточно, это может привести к потере банком финансовой устойчивости.

Банк России констатирует, что некоторые российские банки аккумулировали существенные объёмы ИА, что создаёт для них повышенные риски. Один из факторов риска заключается в том, что для подобных активов часто нет ликвидного рынка. Это дополнительно затрудняет их оценку, а в необходимости их реализации увеличивает на неопределённый срок время продажи.

По оценке ЦБ, суммарная чистая балансовая стоимость вложений топ-30 банков в нефинансовые организации, основные средства (ОС) и непрофильную недвижимость, а также в инвестиционные фонды, имущество которых тоже в значительной степени может быть иммобилизованным, составляет 2,4 трлн руб. (около 20% капитала). При этом такие ИА покрыты регуляторным капиталом только на 0,4 трлн руб. (15% от балансовой стоимости), что «негативно влияет на качество капитала банков и их способность абсорбировать убытки».

Компании, которых коснутся ограничения

Среди крупнейших российских цифровых экосистем под новые регуляторные правила ЦБ подпадут только «Сбер» (SBER) и частично — «Тинькофф» (TCS).

В шестёрке крупнейших российских цифровых экосистем («Сбер», «ВТБ», «Тинькофф», «Яндекс», Mail.ru Group и «МТС») только у «Сбера» основные элементы экосистемы находятся в собственности банка. «Тинькофф Банк» входит в состав TCS Group, поэтому на его балансе нет иммобилизованных активов (по крайней мере, связанных с другими элементами цифровой экосистемы, а не с собственно банковским бизнесом «Тинькофф Банка»). У «ВТБ» развитие небанковских направлений цифровой экосистемы пока что только в планах, и большинство планируемых ЦБ ограничений его пока не коснутся.

Рис. 1. Российские цифровые экосистемы. Источник: cbr.ru

Собственный банк «МТС» («МТС Банк», до 2021 г. — «Московский банк реконструкции и развития») является на сегодня дочерним банком телекоммуникационной компании (99,7% уставного капитала). Его деятельность сосредоточена на развитии чисто банковского бизнеса и платёжном обслуживании клиентов экосистемы «МТС».

«Яндекс», одно время сотрудничавший со «Сбербанком», в 2020 г. пытался купить «Тинькофф Банк» (речь шла о покупке всей TCS Group за 5,47 млрд долл.). После срыва этой сделки для обслуживания расчётов внутри своей экосистемы «Яндекс» купил банк средних размеров «Акрополь» за 1,1 млрд руб. (сделка закрыта 16 июля 2021 г.), на балансе которого тоже нет иммобилизованных активов, связанных с экосистемой «Яндекса».

По оценке ЦБ, у «МТС Банка» существуют только операционные риски и риск концентрации.

Операционный риск может возникать в результате сбоев в процедурах управления организацией, недобросовестности её работников, при отказе информационных систем или из-за влияния негативных внешних событий. В контексте экосистем операционный риск усиливается из-за необходимости координации между участниками, отсутствия у банка достаточного контроля за действиями партнёров, а также из-за сложной архитектуры информационных технологий и бизнес-процессов. Интенсивный обмен информацией внутри экосистемы, в том числе персональными данными и информацией, составляющей банковскую тайну, увеличивает риски утечки или несанкционированного использования этих данных.

У «Тинькофф Банка» в дополнение к этим рискам присутствуют бизнес-риски взаимодействия с другими участниками группы и риск их вынужденной поддержки. В то же время не очень понятно, почему, с точки зрения ЦБ, этих рисков нет у полностью подконтрольного своей материнской компании «МТС Банка».

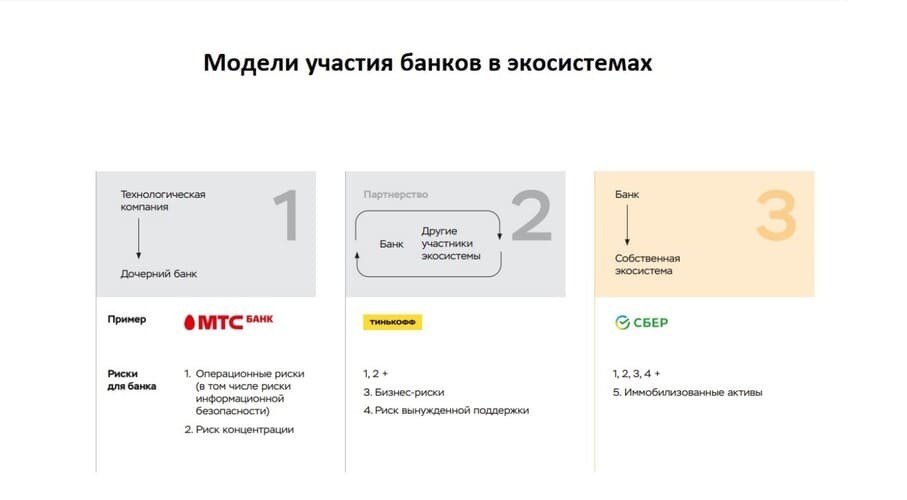

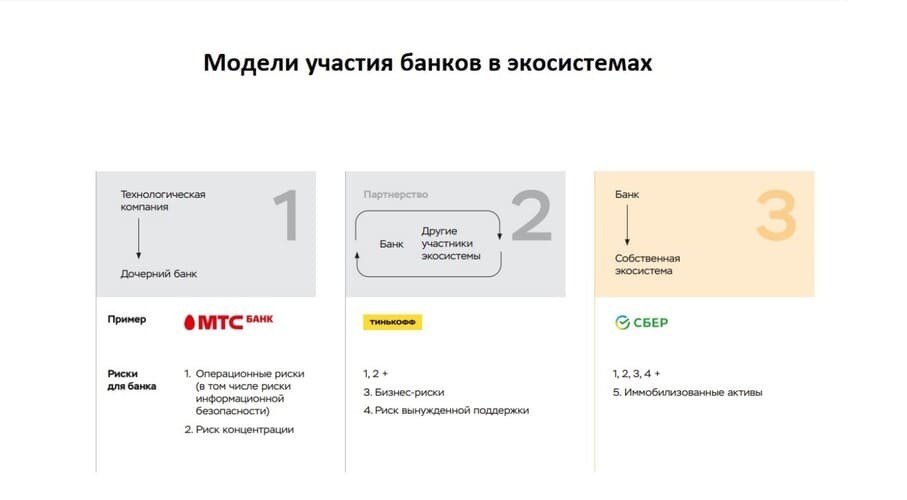

Рис. 2. Модели участия российских банков в экосистемах. Источник: cbr.ru

«Сбер»: сценарии развития

На балансе у «Сбера» присутствуют все небанковские элементы сберовской экосистемы (которые и предложено считать иммобилизованными активами).

Если учитывать общий объём активов «Сбера», доля нефинансовых сервисов банка составляет около 3% и приносит ему менее 5% в операционном доходе. Но председатель правления «Сбербанка» Герман Греф объявил о планах к 2030 г. нарастить долю доходов от нефинансовых сервисов до 30%. Если эти цели будут достигнуты, то стоимость приносящих такие доходы активов тоже вырастет, и их доля в активах «Сбера» возрастёт до 25–50%. Это соответствует озвученным Грефом намерениям превратить «Сбер» из традиционного финансового института «в универсальную технологическую компанию, способную вступить в конкуренцию за клиентов с Google, Apple, Facebook, Amazon».

Но именно этот сценарий мог бы вывести «Сбер» из-под непосредственного регулирования ЦБ, то есть значительная часть бизнеса компании оказалась бы вынесена в нефинансовый сектор, где ЦБ не является регулятором. Видимо, разные взгляды на будущее «Сбербанка» и послужили настоящей причиной продажи Центробанком акций «Сбера» Правительству РФ весной 2020 г. (50% акций за 2,139 трлн руб.).

Сейчас ЦБ вводит нормы регулирования, которые делают для банка невозможным этот сценарий, если только Герман Греф не проведёт полную реструктуризацию «Сбербанка», превратив его из собственника холдинга в один из его элементов. Сделать это (ввиду того, что «Сбербанк» принадлежит государству) будет значительно сложнее, чем Олегу Тинькову преобразовать свою группу компаний. Но предправления «Сбера» обладает одним из самых высоких в России лоббистских потенциалов. А планы конкуренции с Google, Apple и Facebook должны вызвать у российского руководства только полное одобрение и поддержку.

Реструктуризация неизбежна?

В перспективе реструктуризация «Сбера» в технологический холдинг может стать ещё одним выгодным вариантом приватизации, в зависимости от того, какой сценарий реструктуризации будет выбран. Но сейчас говорить об этом преждевременно. Пока остаётся неясным, какие из нефинансовых сервисов «Сбера» вырастут настолько, что смогут составить ядро нового холдинга, и как быстро это произойдёт. Но если планы ЦБ по регулированию участия банков в экосистемах будут реализованы, такая реструктуризация станет неизбежной.

В чём смысл ограничений?

В опубликованном в конце июня докладе Банка России указано, что в течение ближайших трёх-пяти лет регулятор намерен значительно ограничить коммерческие банки в их инвестициях на создание экосистем. В ЦБ считают, что неконтролируемое вливание средств в такие «непрофильные» проекты создаёт значительные риски для банковского сектора.

В связи с этим Банк России недавно предложил три варианта регулирования банковских вложений в экосистему: институциональное разделение банковской и нефинансовой деятельности, введение заградительного коэффициента риска 1250% для новых вложений в иммобилизованные активы (ИА) или установление риск-чувствительного лимита в размере 30% от капитала банка.

Смысл ограничений в том, чтобы финансовые организации не осуществляли масштабных вложений в нефинансовый сектор, где уровень их компетенций может быть ниже, чем в финансовом секторе, и где ЦБ не сможет оценить риски, которые берёт на себя банк.

Это касается всех непрофильных активов. Но с базирующимися на цифровых платформах экосистемами, по мнению аналитиков ЦБ, дело обстоит особенно тревожно, потому что убыточность новых платформ на первом этапе их существования чаще всего является осознанной стратегией по быстрому привлечению клиентов — как потребителей, так и продавцов.

Создатели платформы планируют в дальнейшем использовать возникающие сетевые эффекты и эффекты масштаба, которые выводят платформенный бизнес в прибыль. Например, Uber (UBER) никогда не имел положительного финансового результата, что, однако, не препятствовало росту стоимости акций компании (капитализации). Инвесторы рассчитывали на то, что компания станет прибыльной в будущем, и размер этой прибыли будет зависеть от того, какое количество клиентов и поставщиков услуг компания наберёт к этому времени. Если перспективы компании оценивают сторонние инвесторы, через покупку её акций, их риски остаются на их же совести.

Какие риски создают иммобилизованные активы

В случае с банками ситуация иная. Ключевой риск для банка, с точки зрения ЦБ, — формирование на его балансе вложений в компании экосистемы и другие активы, не создающие требований по возврату денежных средств. Такие активы иммобилизуют капитал банка, снижая его способность абсорбировать убытки. Если ИА (иммобилизованные активы) недостаточно покрыты капиталом, риски их обесценения могут нести угрозу для финансовой устойчивости банка и для интересов его кредиторов и вкладчиков.

В случае хронической убыточности отдельных направлений или в результате разовых крупных потерь из-за иных рисков в деятельности отдельных элементов экосистемы банк может продолжать их финансирование, чтобы защитить интересы своего основного бизнеса. Однако, если ресурсов окажется недостаточно, это может привести к потере банком финансовой устойчивости.

Банк России констатирует, что некоторые российские банки аккумулировали существенные объёмы ИА, что создаёт для них повышенные риски. Один из факторов риска заключается в том, что для подобных активов часто нет ликвидного рынка. Это дополнительно затрудняет их оценку, а в необходимости их реализации увеличивает на неопределённый срок время продажи.

По оценке ЦБ, суммарная чистая балансовая стоимость вложений топ-30 банков в нефинансовые организации, основные средства (ОС) и непрофильную недвижимость, а также в инвестиционные фонды, имущество которых тоже в значительной степени может быть иммобилизованным, составляет 2,4 трлн руб. (около 20% капитала). При этом такие ИА покрыты регуляторным капиталом только на 0,4 трлн руб. (15% от балансовой стоимости), что «негативно влияет на качество капитала банков и их способность абсорбировать убытки».

Компании, которых коснутся ограничения

Среди крупнейших российских цифровых экосистем под новые регуляторные правила ЦБ подпадут только «Сбер» (SBER) и частично — «Тинькофф» (TCS).

В шестёрке крупнейших российских цифровых экосистем («Сбер», «ВТБ», «Тинькофф», «Яндекс», Mail.ru Group и «МТС») только у «Сбера» основные элементы экосистемы находятся в собственности банка. «Тинькофф Банк» входит в состав TCS Group, поэтому на его балансе нет иммобилизованных активов (по крайней мере, связанных с другими элементами цифровой экосистемы, а не с собственно банковским бизнесом «Тинькофф Банка»). У «ВТБ» развитие небанковских направлений цифровой экосистемы пока что только в планах, и большинство планируемых ЦБ ограничений его пока не коснутся.

Рис. 1. Российские цифровые экосистемы. Источник: cbr.ru

Собственный банк «МТС» («МТС Банк», до 2021 г. — «Московский банк реконструкции и развития») является на сегодня дочерним банком телекоммуникационной компании (99,7% уставного капитала). Его деятельность сосредоточена на развитии чисто банковского бизнеса и платёжном обслуживании клиентов экосистемы «МТС».

«Яндекс», одно время сотрудничавший со «Сбербанком», в 2020 г. пытался купить «Тинькофф Банк» (речь шла о покупке всей TCS Group за 5,47 млрд долл.). После срыва этой сделки для обслуживания расчётов внутри своей экосистемы «Яндекс» купил банк средних размеров «Акрополь» за 1,1 млрд руб. (сделка закрыта 16 июля 2021 г.), на балансе которого тоже нет иммобилизованных активов, связанных с экосистемой «Яндекса».

По оценке ЦБ, у «МТС Банка» существуют только операционные риски и риск концентрации.

Операционный риск может возникать в результате сбоев в процедурах управления организацией, недобросовестности её работников, при отказе информационных систем или из-за влияния негативных внешних событий. В контексте экосистем операционный риск усиливается из-за необходимости координации между участниками, отсутствия у банка достаточного контроля за действиями партнёров, а также из-за сложной архитектуры информационных технологий и бизнес-процессов. Интенсивный обмен информацией внутри экосистемы, в том числе персональными данными и информацией, составляющей банковскую тайну, увеличивает риски утечки или несанкционированного использования этих данных.

У «Тинькофф Банка» в дополнение к этим рискам присутствуют бизнес-риски взаимодействия с другими участниками группы и риск их вынужденной поддержки. В то же время не очень понятно, почему, с точки зрения ЦБ, этих рисков нет у полностью подконтрольного своей материнской компании «МТС Банка».

Рис. 2. Модели участия российских банков в экосистемах. Источник: cbr.ru

«Сбер»: сценарии развития

На балансе у «Сбера» присутствуют все небанковские элементы сберовской экосистемы (которые и предложено считать иммобилизованными активами).

Если учитывать общий объём активов «Сбера», доля нефинансовых сервисов банка составляет около 3% и приносит ему менее 5% в операционном доходе. Но председатель правления «Сбербанка» Герман Греф объявил о планах к 2030 г. нарастить долю доходов от нефинансовых сервисов до 30%. Если эти цели будут достигнуты, то стоимость приносящих такие доходы активов тоже вырастет, и их доля в активах «Сбера» возрастёт до 25–50%. Это соответствует озвученным Грефом намерениям превратить «Сбер» из традиционного финансового института «в универсальную технологическую компанию, способную вступить в конкуренцию за клиентов с Google, Apple, Facebook, Amazon».

Но именно этот сценарий мог бы вывести «Сбер» из-под непосредственного регулирования ЦБ, то есть значительная часть бизнеса компании оказалась бы вынесена в нефинансовый сектор, где ЦБ не является регулятором. Видимо, разные взгляды на будущее «Сбербанка» и послужили настоящей причиной продажи Центробанком акций «Сбера» Правительству РФ весной 2020 г. (50% акций за 2,139 трлн руб.).

Сейчас ЦБ вводит нормы регулирования, которые делают для банка невозможным этот сценарий, если только Герман Греф не проведёт полную реструктуризацию «Сбербанка», превратив его из собственника холдинга в один из его элементов. Сделать это (ввиду того, что «Сбербанк» принадлежит государству) будет значительно сложнее, чем Олегу Тинькову преобразовать свою группу компаний. Но предправления «Сбера» обладает одним из самых высоких в России лоббистских потенциалов. А планы конкуренции с Google, Apple и Facebook должны вызвать у российского руководства только полное одобрение и поддержку.

Реструктуризация неизбежна?

В перспективе реструктуризация «Сбера» в технологический холдинг может стать ещё одним выгодным вариантом приватизации, в зависимости от того, какой сценарий реструктуризации будет выбран. Но сейчас говорить об этом преждевременно. Пока остаётся неясным, какие из нефинансовых сервисов «Сбера» вырастут настолько, что смогут составить ядро нового холдинга, и как быстро это произойдёт. Но если планы ЦБ по регулированию участия банков в экосистемах будут реализованы, такая реструктуризация станет неизбежной.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба