Сегодня у нас умеренно спекулятивная идея: взять акции производителя двигателей внутреннего сгорания Cummins (NYSE: CMI), чтобы заработать на росте заказов.

Потенциал роста и срок действия: 11% за 12 месяцев; 9% в год на протяжении 10 лет. Все без учета дивидендов.

Почему акции могут вырасти: можно ожидать роста спроса на продукцию компании в ближайшее время.

Как действуем: берем сейчас за 233,77 $.

На чем компания зарабатывает

Компания проектирует и производит двигатели, а также занимается их обслуживанием.

Согласно крайне подробному отчету Cummins, выручка распределяется на пять сегментов.

Двигатели — 41%. Компания производит газовые и дизельные двигатели. Маржа EBITDA сегмента — 15,39%. По направлениям выручка сегмента распределяется так:

33% — тяжелые грузовики;

25,75% — средние грузовики и автобусы;

19,28% — машины для транспортировки пассажиров или небольших грузов;

21,97% — транспорт для работы в условиях бездорожья.

Распространение — 36%. Компания продает двигатели и оказывает услуги их обслуживания. Маржа EBITDA сегмента — 9,31%.

Компоненты — 31%. Это запчасти и системы обслуживания для техники, которую компания производит. Маржа EBITDA сегмента — 15,95%.

Питание — 18%. Компания занимается производством генераторов и движков для секторов за пределами перевозки грузов. Маржа EBITDA сегмента — 9,44%. Выручка сегмента распределяется так:

поставки энергии — 59,68%. Компания производит генераторы для электропитания в огромном количестве отраслей: от аренды и дата-центров до промышленности и нефтегазовой добычи;

промышленность — 32,71%. Это газовые и дизельные двигатели для применения в добыче полезных ископаемых, морском транспорте, обороне и железнодорожной отрасли;

производство генераторов для нужд компании, а также тех генераторов, что продаются под брендами Stamford и AvK, — 7,62%.

Новая энергия — 0,36%. Компания занимается производством и обслуживанием систем питания транспорта, работающего на водороде и электричестве. Это единственный убыточный сегмент компании: отрицательная EBITDA там почти в 2,5 раза превышает объем выручки.

Итоговая сумма тут получается больше 100%, потому что в указанных цифрах продаж по сегментам учитываются и расчеты между самими сегментами.

Географическое распределение выручки:

США — 53,53%;

Китай — 14,29%;

Индия — 3,43%;

другие, неназванные страны — 28,75%.

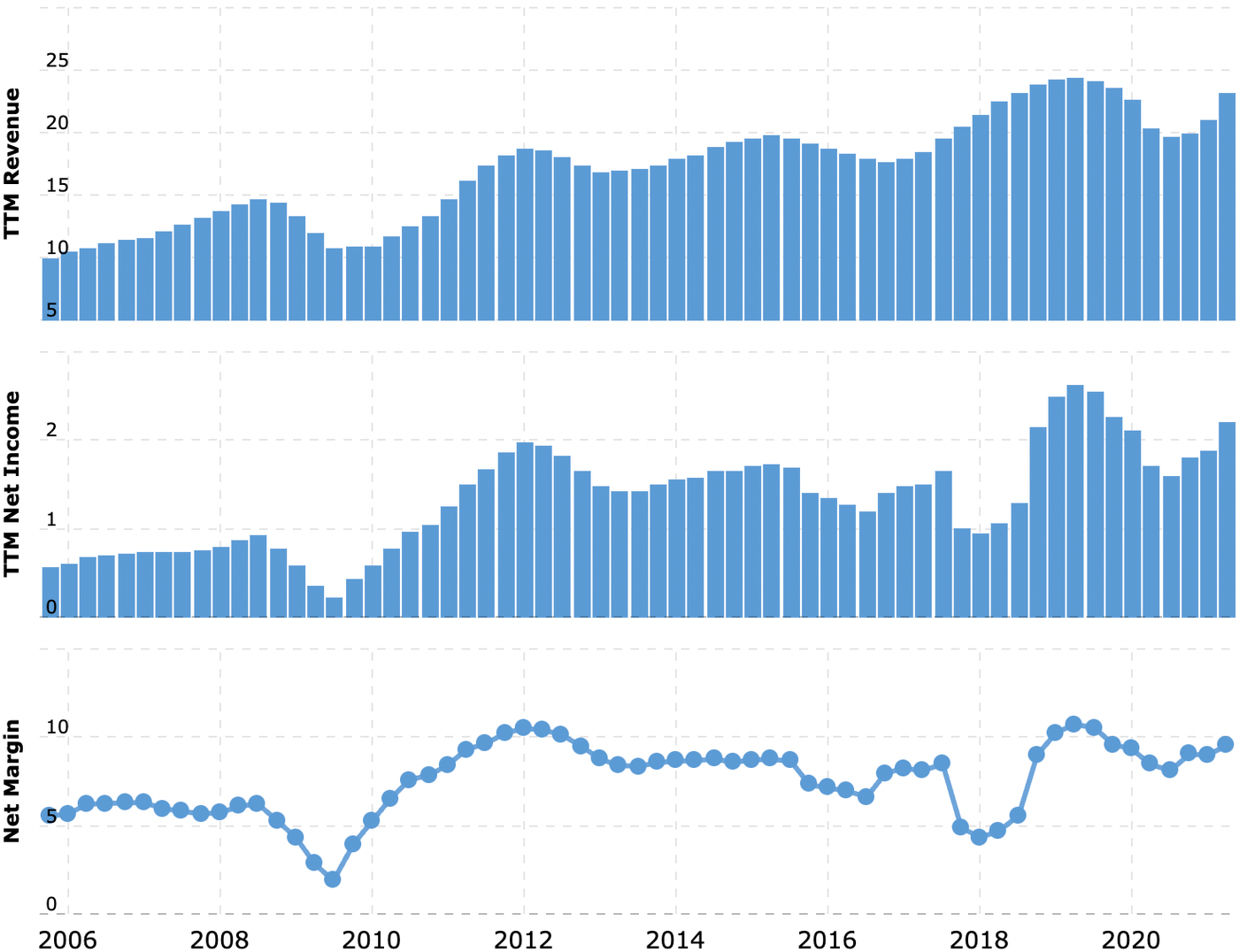

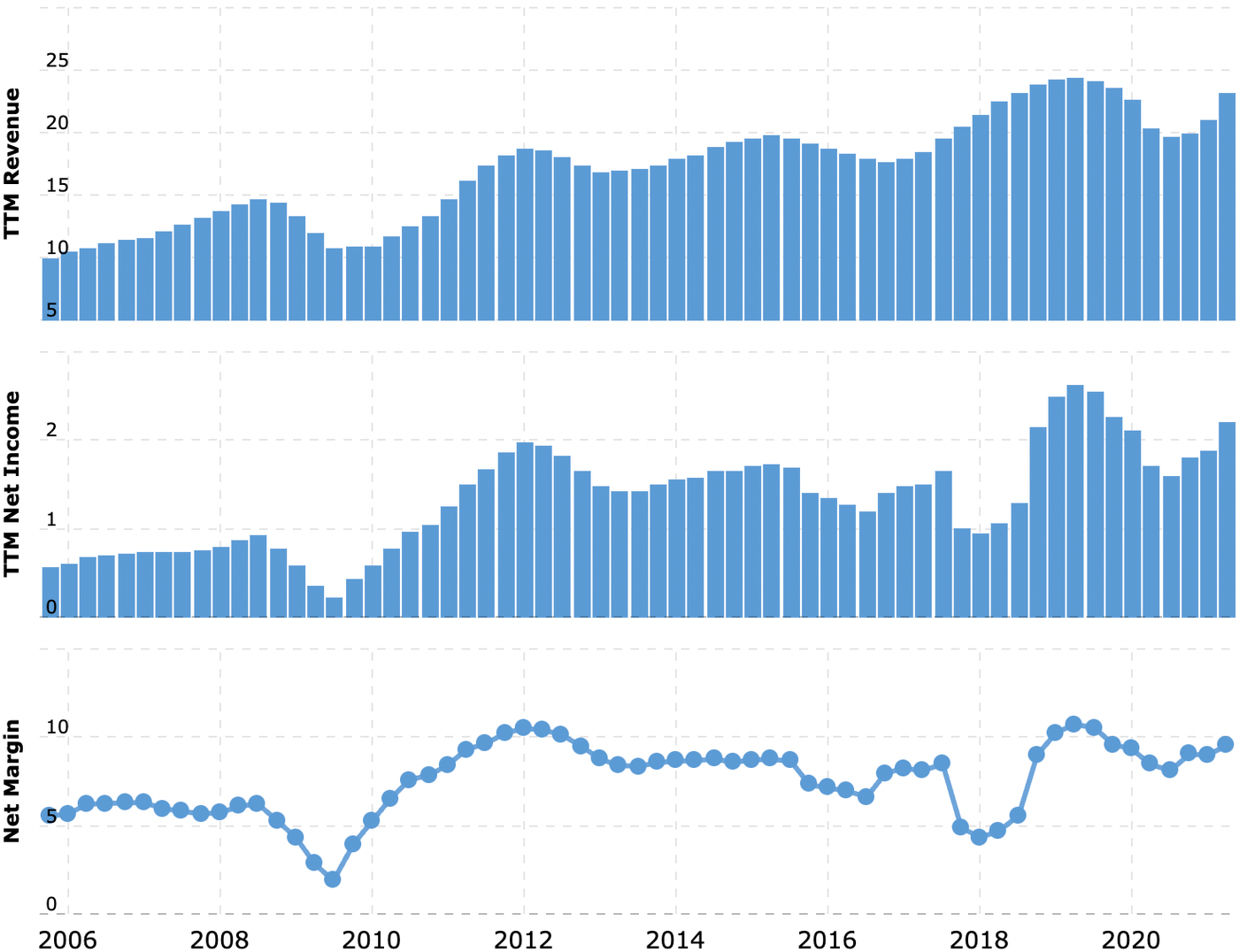

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Газ до отказа, он непобедим. В минувшем квартале компания показала отличный результат: выручка выросла на 58,64%, а прибыль — на 117%, в основном за счет операционных показателей. Выросла и маржинальность бизнеса: валовая маржа — с 23,1 до 24,2%, а EBITDA — с 14,3 до 15,9%. При этом рынок отреагировал на эти новости примерно никак, хотя результаты оказались лучше ожиданий.

Я считаю, что мы можем взять акции сейчас в ожидании, что инвесторы скоро обратят на компанию внимание. Тем более у нее не очень высокий P / E — 15,71 — гораздо ниже, чем у компаний, работающих в смежных отраслях, хотя полноценных аналогов у Cummins в США нет.

Газ до отказа, а там поглядим. Ранее мы публиковали цикл логистических инвестидей: Knight-Swift, Schneider National, Saia, J. B. Hunt Transport Services и C. H. Robinson. В этих идеях мы подробно рассказывали о предпосылках логистического бума в США. Анализ недавних отчетностей указанных компаний показывает, что дела у них идут отлично, а значит, можно ожидать увеличения объема заказов на новые грузовики. И следовательно, Cummins от этого тоже кое-что перепадет, поскольку значительная доля заказов у нее формируется логистическим сектором.

Дребеденды. Я очень плохо отношусь к дивидендным идеям, но не стану отрицать, что дивиденды часто позволяют накачать котировки за счет наплыва тех, кто свято уверен в том, что «деньги должны работать!». Cummins платит 5,8 $ на акцию в год, что с нынешней ценой акций 233,77 $ дает 2,48% годовых. Это не очень много, но больше средней доходности по S&P 500 в 1,3% годовых. Так что будет разумно предположить, что дивидендные инвесторы не обойдут компанию вниманием. Но это всего лишь фактор поддержки — в основном ожидается рост акций Cummins за счет улучшения финансовых показателей бизнеса.

Просто Байден, просто стимул. В США могут в ближайшее время принять программу инфраструктурных вложений на 550 млрд долларов. Если это случится, то возникнет большой спрос на услуги тяжелого машиностроения, что поддержит «промышленную» часть бизнеса компании, ту, что занимается не только движками для грузоперевозчиков и их обслуживанием. Эффект от этого для компании, впрочем, будет виден только на промежутке в несколько лет, поэтому в первую очередь можно ждать спекулятивного роста котировок оттого, что инвесторы будут ждать потока заказов для Cummins. Ну а если программу не примут, то ничего страшного: основной упор в нашей идее делается на рост вложений перевозчиков в обновление основных фондов.

Что может помешать

Бухгалтерия. Согласно последнему отчету, у компании 13,185 млрд долларов задолженностей, из которых 6,604 млрд нужно погасить в течение года. При этом денег в ее распоряжении не так много: 2,481 млрд на счетах и 3,67 млрд задолженностей контрагентов.

На дивиденды компания тратит примерно 852 млн в год — 38,55% от ее прибыли за последние 12 месяцев. Учитывая необходимость закрывать задолженности и инвестировать в бизнес, есть вероятность того, что выплаты порежут. Впрочем, она не очень велика, поскольку компания совсем недавно эти выплаты увеличила — и, наверное, менеджмент Cummins отдает себе отчет в том, что делает. Скорее всего, недостающие деньги займут или получат, продав имеющиеся ценные бумаги.

И все же большой объем задолженностей компании не может не беспокоить сейчас, когда инвесторы морально готовятся к поднятию ставок и подорожанию кредитов.

Расходы. Компания ожидает, что расходы на транспортировку и логистику в этом году у нее вырастут на 55% по сравнению с ранними прогнозами — это может негативно отразиться на отчетности. Возможно, инвесторы учитывают эту информацию и не спешат брать акции Cummins, чтобы позже посмотреть, сильно ли эти расходы подпортили отчетность.

Электрические сны Павлика Морозова. Истеблишмент и аффилированные с ним экономисты уже забили всю информационную сферу прогнозами того, как электротранспорт вытеснит традиционный. Даже если экономических предпосылок к этому нет, то могущественное лобби «этичных инвесторов» будет усиленно накачивать котировки компаний, работающих в сфере чистого транспорта.

А еще, возможно, портить жизнь тем, кто работает с двигателями внутреннего сгорания, как Cummins. Очень вероятно, что в ближайшем будущем Cummins столкнется с невозможностью получить заем на инвестиции в свой основной бизнес под вменяемый процент. Может быть, ее акции будут подвергаться остракизму со стороны крупных институциональных инвесторов. Правда, она уже пытается задобрить кровожадных богов ESG тратами на свой бессмысленный и убыточный сегмент «новой энергии», но его доля в продажах компании ничтожно мала — так что есть большие сомнения, что это сильно улучшит ее имидж.

Cummins периодически всплывает в новостях как предприятие, которое помогает компаниям с разработками в области использования водорода для транспорта, и даже участвует во всяких проектах в сфере «устойчивого развития». Так что, может, Cummins даже поощрят за поворот в сторону чистой энергии. Но угроза травли компании «за экологию» остается. По этой же причине я не стал бы рассчитывать на то, что Cummins кто-то купит: нынче инвесторы поощряют компании за развитие чистой энергии — и карают за нежелание этим развитием заниматься. В этой парадигме покупка Cummins кем-то крупнее выглядит маловероятно.

Что в итоге

Можно взять акции сейчас за 233,77 $. С учетом всех позитивных моментов можно рассчитывать на возврат акций в течение следующих 12 месяцев к цене 260 $, которые за них просили еще в июне.

Также можно рискнуть и взять акции на 10 лет: фундаментально это очень хороший бизнес. Но этот вариант видится более рискованным, чем краткосрочное инвестирование. Если экстраполировать наш нынешний опыт с усилением ESG-инвестирования на будущее, то я бы опасался, что компанию подвергнут травле за «несоответствие линии партии» без оглядки на ее бизнес-показатели. Хотя я, конечно, был бы рад ошибиться.

Также не будет лишним поглядывать на сайт компании: там могут появиться новости о сокращении дивидендов. Это поможет оперативно сбросить акции на Санкт-Петербургской бирже до того, как на эти новости отреагирует рынок.

Потенциал роста и срок действия: 11% за 12 месяцев; 9% в год на протяжении 10 лет. Все без учета дивидендов.

Почему акции могут вырасти: можно ожидать роста спроса на продукцию компании в ближайшее время.

Как действуем: берем сейчас за 233,77 $.

На чем компания зарабатывает

Компания проектирует и производит двигатели, а также занимается их обслуживанием.

Согласно крайне подробному отчету Cummins, выручка распределяется на пять сегментов.

Двигатели — 41%. Компания производит газовые и дизельные двигатели. Маржа EBITDA сегмента — 15,39%. По направлениям выручка сегмента распределяется так:

33% — тяжелые грузовики;

25,75% — средние грузовики и автобусы;

19,28% — машины для транспортировки пассажиров или небольших грузов;

21,97% — транспорт для работы в условиях бездорожья.

Распространение — 36%. Компания продает двигатели и оказывает услуги их обслуживания. Маржа EBITDA сегмента — 9,31%.

Компоненты — 31%. Это запчасти и системы обслуживания для техники, которую компания производит. Маржа EBITDA сегмента — 15,95%.

Питание — 18%. Компания занимается производством генераторов и движков для секторов за пределами перевозки грузов. Маржа EBITDA сегмента — 9,44%. Выручка сегмента распределяется так:

поставки энергии — 59,68%. Компания производит генераторы для электропитания в огромном количестве отраслей: от аренды и дата-центров до промышленности и нефтегазовой добычи;

промышленность — 32,71%. Это газовые и дизельные двигатели для применения в добыче полезных ископаемых, морском транспорте, обороне и железнодорожной отрасли;

производство генераторов для нужд компании, а также тех генераторов, что продаются под брендами Stamford и AvK, — 7,62%.

Новая энергия — 0,36%. Компания занимается производством и обслуживанием систем питания транспорта, работающего на водороде и электричестве. Это единственный убыточный сегмент компании: отрицательная EBITDA там почти в 2,5 раза превышает объем выручки.

Итоговая сумма тут получается больше 100%, потому что в указанных цифрах продаж по сегментам учитываются и расчеты между самими сегментами.

Географическое распределение выручки:

США — 53,53%;

Китай — 14,29%;

Индия — 3,43%;

другие, неназванные страны — 28,75%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Газ до отказа, он непобедим. В минувшем квартале компания показала отличный результат: выручка выросла на 58,64%, а прибыль — на 117%, в основном за счет операционных показателей. Выросла и маржинальность бизнеса: валовая маржа — с 23,1 до 24,2%, а EBITDA — с 14,3 до 15,9%. При этом рынок отреагировал на эти новости примерно никак, хотя результаты оказались лучше ожиданий.

Я считаю, что мы можем взять акции сейчас в ожидании, что инвесторы скоро обратят на компанию внимание. Тем более у нее не очень высокий P / E — 15,71 — гораздо ниже, чем у компаний, работающих в смежных отраслях, хотя полноценных аналогов у Cummins в США нет.

Газ до отказа, а там поглядим. Ранее мы публиковали цикл логистических инвестидей: Knight-Swift, Schneider National, Saia, J. B. Hunt Transport Services и C. H. Robinson. В этих идеях мы подробно рассказывали о предпосылках логистического бума в США. Анализ недавних отчетностей указанных компаний показывает, что дела у них идут отлично, а значит, можно ожидать увеличения объема заказов на новые грузовики. И следовательно, Cummins от этого тоже кое-что перепадет, поскольку значительная доля заказов у нее формируется логистическим сектором.

Дребеденды. Я очень плохо отношусь к дивидендным идеям, но не стану отрицать, что дивиденды часто позволяют накачать котировки за счет наплыва тех, кто свято уверен в том, что «деньги должны работать!». Cummins платит 5,8 $ на акцию в год, что с нынешней ценой акций 233,77 $ дает 2,48% годовых. Это не очень много, но больше средней доходности по S&P 500 в 1,3% годовых. Так что будет разумно предположить, что дивидендные инвесторы не обойдут компанию вниманием. Но это всего лишь фактор поддержки — в основном ожидается рост акций Cummins за счет улучшения финансовых показателей бизнеса.

Просто Байден, просто стимул. В США могут в ближайшее время принять программу инфраструктурных вложений на 550 млрд долларов. Если это случится, то возникнет большой спрос на услуги тяжелого машиностроения, что поддержит «промышленную» часть бизнеса компании, ту, что занимается не только движками для грузоперевозчиков и их обслуживанием. Эффект от этого для компании, впрочем, будет виден только на промежутке в несколько лет, поэтому в первую очередь можно ждать спекулятивного роста котировок оттого, что инвесторы будут ждать потока заказов для Cummins. Ну а если программу не примут, то ничего страшного: основной упор в нашей идее делается на рост вложений перевозчиков в обновление основных фондов.

Что может помешать

Бухгалтерия. Согласно последнему отчету, у компании 13,185 млрд долларов задолженностей, из которых 6,604 млрд нужно погасить в течение года. При этом денег в ее распоряжении не так много: 2,481 млрд на счетах и 3,67 млрд задолженностей контрагентов.

На дивиденды компания тратит примерно 852 млн в год — 38,55% от ее прибыли за последние 12 месяцев. Учитывая необходимость закрывать задолженности и инвестировать в бизнес, есть вероятность того, что выплаты порежут. Впрочем, она не очень велика, поскольку компания совсем недавно эти выплаты увеличила — и, наверное, менеджмент Cummins отдает себе отчет в том, что делает. Скорее всего, недостающие деньги займут или получат, продав имеющиеся ценные бумаги.

И все же большой объем задолженностей компании не может не беспокоить сейчас, когда инвесторы морально готовятся к поднятию ставок и подорожанию кредитов.

Расходы. Компания ожидает, что расходы на транспортировку и логистику в этом году у нее вырастут на 55% по сравнению с ранними прогнозами — это может негативно отразиться на отчетности. Возможно, инвесторы учитывают эту информацию и не спешат брать акции Cummins, чтобы позже посмотреть, сильно ли эти расходы подпортили отчетность.

Электрические сны Павлика Морозова. Истеблишмент и аффилированные с ним экономисты уже забили всю информационную сферу прогнозами того, как электротранспорт вытеснит традиционный. Даже если экономических предпосылок к этому нет, то могущественное лобби «этичных инвесторов» будет усиленно накачивать котировки компаний, работающих в сфере чистого транспорта.

А еще, возможно, портить жизнь тем, кто работает с двигателями внутреннего сгорания, как Cummins. Очень вероятно, что в ближайшем будущем Cummins столкнется с невозможностью получить заем на инвестиции в свой основной бизнес под вменяемый процент. Может быть, ее акции будут подвергаться остракизму со стороны крупных институциональных инвесторов. Правда, она уже пытается задобрить кровожадных богов ESG тратами на свой бессмысленный и убыточный сегмент «новой энергии», но его доля в продажах компании ничтожно мала — так что есть большие сомнения, что это сильно улучшит ее имидж.

Cummins периодически всплывает в новостях как предприятие, которое помогает компаниям с разработками в области использования водорода для транспорта, и даже участвует во всяких проектах в сфере «устойчивого развития». Так что, может, Cummins даже поощрят за поворот в сторону чистой энергии. Но угроза травли компании «за экологию» остается. По этой же причине я не стал бы рассчитывать на то, что Cummins кто-то купит: нынче инвесторы поощряют компании за развитие чистой энергии — и карают за нежелание этим развитием заниматься. В этой парадигме покупка Cummins кем-то крупнее выглядит маловероятно.

Что в итоге

Можно взять акции сейчас за 233,77 $. С учетом всех позитивных моментов можно рассчитывать на возврат акций в течение следующих 12 месяцев к цене 260 $, которые за них просили еще в июне.

Также можно рискнуть и взять акции на 10 лет: фундаментально это очень хороший бизнес. Но этот вариант видится более рискованным, чем краткосрочное инвестирование. Если экстраполировать наш нынешний опыт с усилением ESG-инвестирования на будущее, то я бы опасался, что компанию подвергнут травле за «несоответствие линии партии» без оглядки на ее бизнес-показатели. Хотя я, конечно, был бы рад ошибиться.

Также не будет лишним поглядывать на сайт компании: там могут появиться новости о сокращении дивидендов. Это поможет оперативно сбросить акции на Санкт-Петербургской бирже до того, как на эти новости отреагирует рынок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба