Не так давно мы писали о компании Mechel PAO (MCX:MTLR) в контексте сокращения долговой нагрузки.

Решили более подробно рассмотреть ситуацию с некогда легендарным российским «металлургом» и полагаем, что данный кейс может быть как минимум небезынтересным.

Предварительно можем сказать, что «префы» Мечела (MCX:MTLR_p) потенциально могут стать одной из лучших дивидендных историй в РФ.

Изложим наши соображения и выводы в наиболее удобном для читателя формате, то есть тезисно.

Что мы имеем?

• Рост цен на сталь и уголь. Мечел, наравне с остальными российскими металлургами — основной бенефициар сильного рынка. Цены на сталь с начала года выросли примерно на 30%, а на коксующийся уголь – на 45%. Напомним, что стальной прокат занимает в совокупной выручке Мечела порядка 65%, а уголь (коксующийся, энергетический и кокс) – около 20%.

• Улучшение финансовых показателей также происходит на фоне роста цен. Так, по прогнозам Bloomberg, в 2021 г. Мечел может увеличить выручку на 30% до 340 млрд руб., а EBITDA – в 2 раза до 80 млрд руб. Чистая прибыль может составить около 40 млрд руб. по сравнению с убытком за 2020 г. Свободный денежный поток может утроиться до 30 млрд руб.

• Долговая нагрузка ощутимо падает. Это стало возможным благодаря двум факторам: 1) постепенное погашение обязательств; 2) резкое увеличение финансовых показателей, в частности, EBITDA, как знаменателя в коэффициенте Net debt/EBITDA. По нашим прогнозам, на конец 2021 г. это соотношение может составить порядка 2,0х, что будет многолетним минимумом и позволит практически закрыть вопрос о Мечеле как о компании, обремененной долгом.

• Компания может снова начать выплачивать дивиденды. Текущая ситуация – отличная возможность для того, чтобы акционеры вернулись к теме дивидендных выплат. Финансовая ситуация позволяет это сделать.

Предположим консервативно, что по итогам 1 полугодия чистая прибыль Мечела составит около 25 млрд руб. (на самом деле, скорее всего, больше). Согласно дивидендной политике, компания платит 20% из чистой прибыли на «префа». По нашим расчетам, это получится порядка 36 руб. на акцию, что соответствует годовой доходности на уровне 48%.

По нашему мнению, история Мечела может стать настоящим возрождением легенды со времен памятного всем «доктора» в 2008 г. Добавьте к этому тот факт, что акции компании экстремально дешево выглядят по рыночным мультипликаторам, а также существенно отстали в росте от российских аналогов. Так, если ММК (MCX:MAGN), НЛМК (MCX:NLMK), Северсталь (MCX:CHMF) и Evraz Group (LON:EVRE) выросли с начала года в среднем на 25%, то «обычка» Мечела — лишь на 6%.

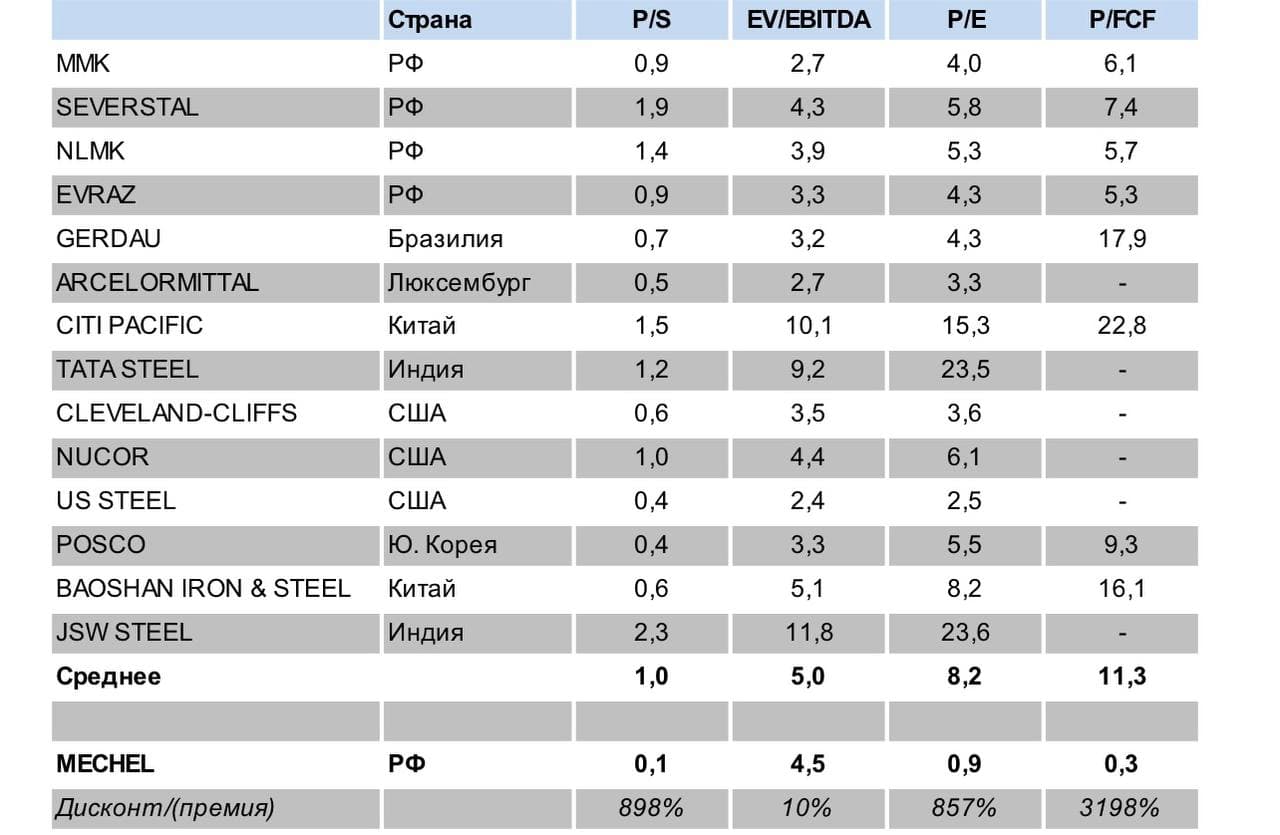

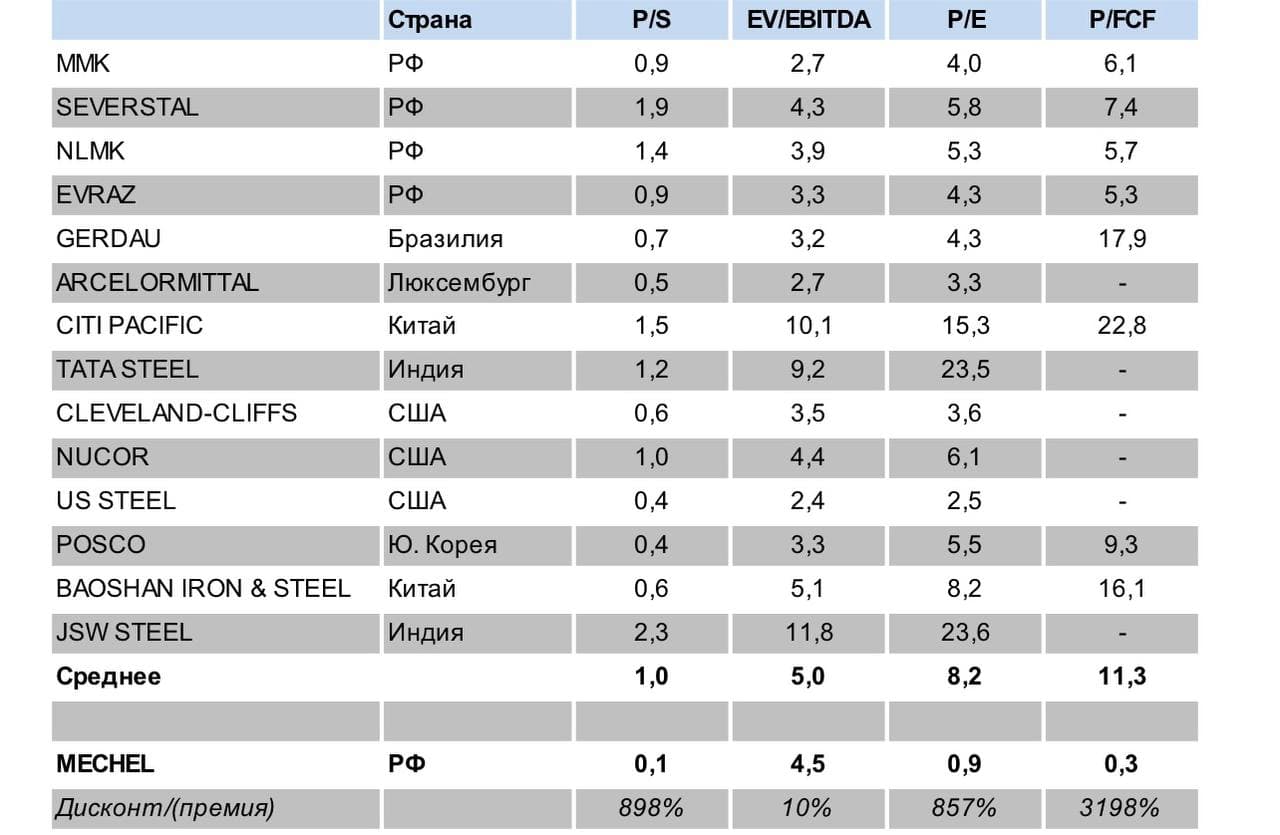

Что касается мультипликаторов, то здесь форвардные P/S, P/E и P/FCF поистине впечатляют: 0,1х, 0,9х и 0,3х соответственно. Это предполагает огромный дисконт к сектору (см. таблицу). EV/EBITDA не попал в этот список только потому, что в абсолютном выражении долг компании пока по-прежнему велик.

Конечно, риски есть. Это и то, что во 2 полугодии рынки металлов могут несколько сдуться, да и дивиденды – это пока еще далеко не факт. Но выглядит весьма интересно. 27 августа компания опубликует финансовую отчетность за 2 квартал 2021 г. Посмотрим, будут ли там хорошие новости помимо ожидаемо сильных результатов.

Решили более подробно рассмотреть ситуацию с некогда легендарным российским «металлургом» и полагаем, что данный кейс может быть как минимум небезынтересным.

Предварительно можем сказать, что «префы» Мечела (MCX:MTLR_p) потенциально могут стать одной из лучших дивидендных историй в РФ.

Изложим наши соображения и выводы в наиболее удобном для читателя формате, то есть тезисно.

Что мы имеем?

• Рост цен на сталь и уголь. Мечел, наравне с остальными российскими металлургами — основной бенефициар сильного рынка. Цены на сталь с начала года выросли примерно на 30%, а на коксующийся уголь – на 45%. Напомним, что стальной прокат занимает в совокупной выручке Мечела порядка 65%, а уголь (коксующийся, энергетический и кокс) – около 20%.

• Улучшение финансовых показателей также происходит на фоне роста цен. Так, по прогнозам Bloomberg, в 2021 г. Мечел может увеличить выручку на 30% до 340 млрд руб., а EBITDA – в 2 раза до 80 млрд руб. Чистая прибыль может составить около 40 млрд руб. по сравнению с убытком за 2020 г. Свободный денежный поток может утроиться до 30 млрд руб.

• Долговая нагрузка ощутимо падает. Это стало возможным благодаря двум факторам: 1) постепенное погашение обязательств; 2) резкое увеличение финансовых показателей, в частности, EBITDA, как знаменателя в коэффициенте Net debt/EBITDA. По нашим прогнозам, на конец 2021 г. это соотношение может составить порядка 2,0х, что будет многолетним минимумом и позволит практически закрыть вопрос о Мечеле как о компании, обремененной долгом.

• Компания может снова начать выплачивать дивиденды. Текущая ситуация – отличная возможность для того, чтобы акционеры вернулись к теме дивидендных выплат. Финансовая ситуация позволяет это сделать.

Предположим консервативно, что по итогам 1 полугодия чистая прибыль Мечела составит около 25 млрд руб. (на самом деле, скорее всего, больше). Согласно дивидендной политике, компания платит 20% из чистой прибыли на «префа». По нашим расчетам, это получится порядка 36 руб. на акцию, что соответствует годовой доходности на уровне 48%.

По нашему мнению, история Мечела может стать настоящим возрождением легенды со времен памятного всем «доктора» в 2008 г. Добавьте к этому тот факт, что акции компании экстремально дешево выглядят по рыночным мультипликаторам, а также существенно отстали в росте от российских аналогов. Так, если ММК (MCX:MAGN), НЛМК (MCX:NLMK), Северсталь (MCX:CHMF) и Evraz Group (LON:EVRE) выросли с начала года в среднем на 25%, то «обычка» Мечела — лишь на 6%.

Что касается мультипликаторов, то здесь форвардные P/S, P/E и P/FCF поистине впечатляют: 0,1х, 0,9х и 0,3х соответственно. Это предполагает огромный дисконт к сектору (см. таблицу). EV/EBITDA не попал в этот список только потому, что в абсолютном выражении долг компании пока по-прежнему велик.

Конечно, риски есть. Это и то, что во 2 полугодии рынки металлов могут несколько сдуться, да и дивиденды – это пока еще далеко не факт. Но выглядит весьма интересно. 27 августа компания опубликует финансовую отчетность за 2 квартал 2021 г. Посмотрим, будут ли там хорошие новости помимо ожидаемо сильных результатов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба