J. P. Morgan Chase (NYSE: JPM) — это крупнейшая американская компания по версии Forbes Global 2000, которая предоставляет финансовые услуги по всему миру. Фирма — один из мировых лидеров в области инвестиционного банкинга, финансовых услуг для бизнеса, коммерческого банкинга, обработки финансовых транзакций. Под управлением банка находится более 3,6 трлн долларов.

Как устроен бизнес

Бизнес J. P. Morgan Chase можно разделить на 4 части:

Корпоративно-инвестиционные услуги — 41%.

Банковское обслуживание — 39%.

Управление активами — 12%.

Коммерческий банкинг — 8%.

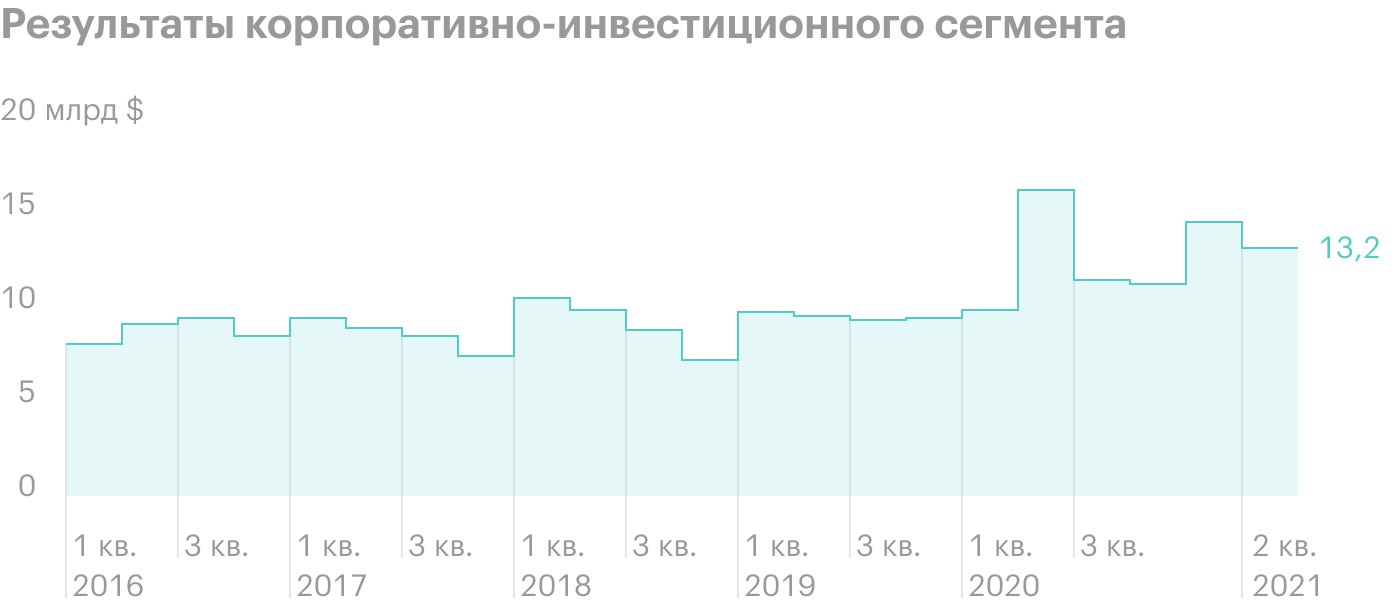

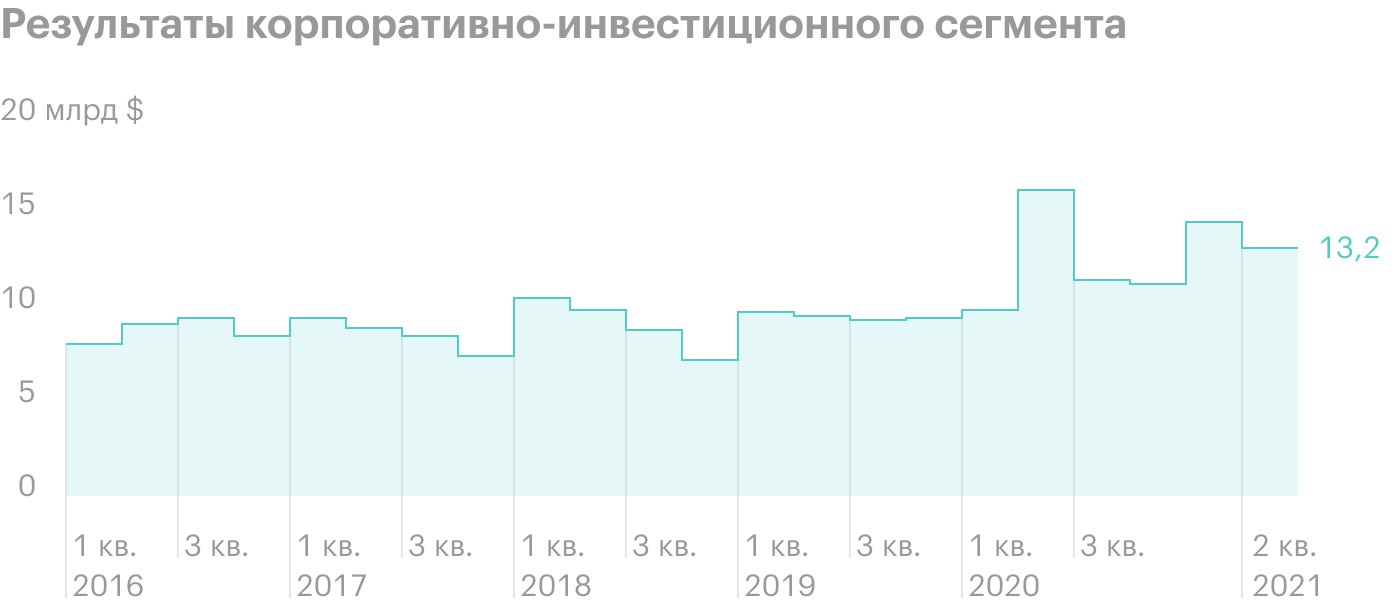

Корпоративно-инвестиционные услуги. Сегмент состоит из двух разделов: банковское дело и услуги по рынку ценных бумаг. Банковское дело предлагает весь спектр инвестиционно-банковских продуктов на всех рынках, включая консультирование по корпоративной стратегии и структуре, привлечение капитала и заемных денег и многое другое. Услуги по рынку ценных бумаг — это брокерские услуги и исследования, услуги глобального маркетмейкера, а также сложные решения в сфере управления рисками.

Сегмент показал самую слабую динамику в сравнении с остальными направлениями J. P. Morgan Chase во 2 квартале 2021 года. Выручка упала на 19% по сравнению с аналогичным периодом прошлого года. Основная причина — очень слабые показатели банка в инвестиционной деятельности, особенно по рынку фиксированного дохода. Результаты направления обвалились сразу на 44% из-за высокой базы прошлого года и более благоприятных условий. При этом чистая прибыль всего сегмента упала только на 9%: это объясняется большим количеством положительных корректировок.

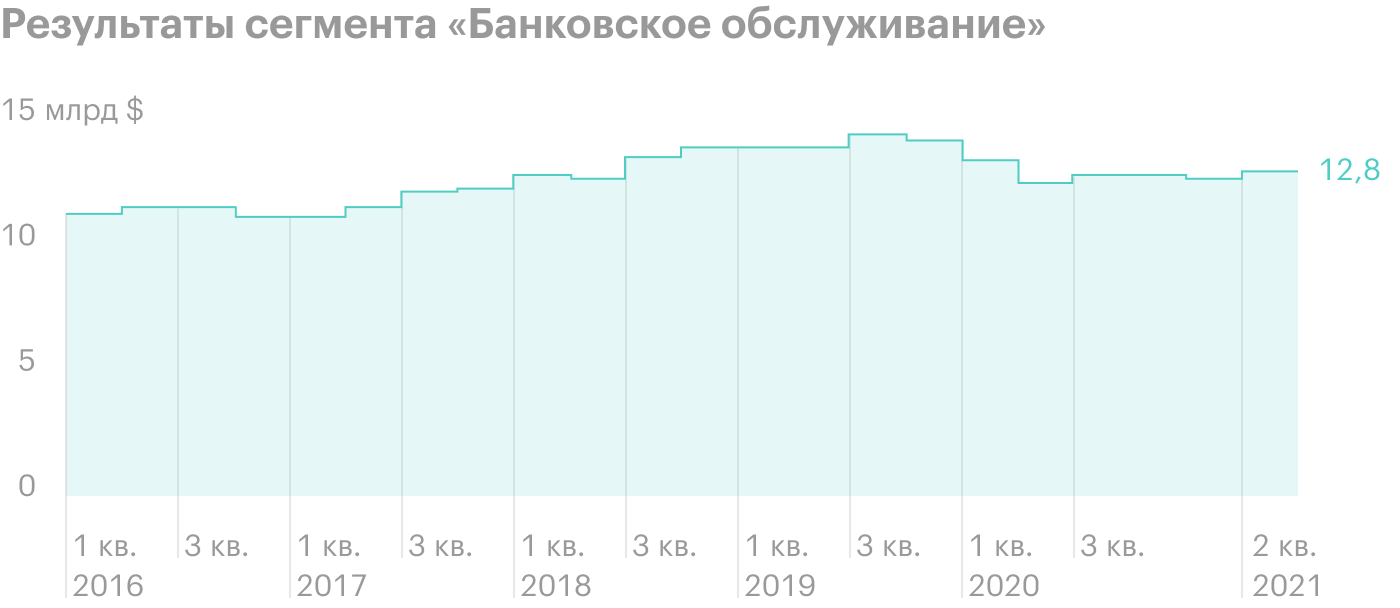

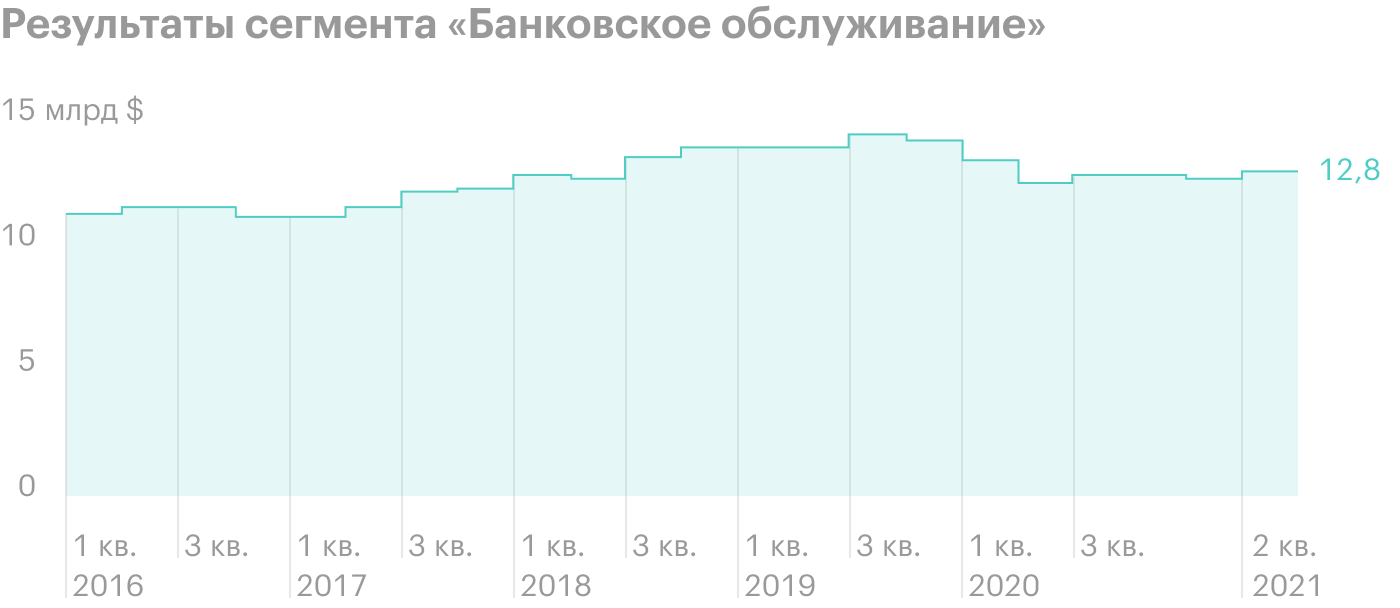

Банковское обслуживание. J. P. Morgan Chase предоставляет свои услуги потребителям через банковские отделения, банкоматы и цифровые каналы связи. Сегмент, в свою очередь, делится на три направления: потребительский и бизнес-банкинг, карточное и автомобильное кредитование, ипотечный отдел. Потребительский и бизнес-банкинг — это основной отдел, который занимает около 50% в общих результатах.

Текущие результаты сегмента остались на уровне прошлого года из-за сильных показателей основного отдела: потребительский и бизнес-банкинг вырос на 15%. Небольшой ипотечный отдел показал снижение результатов на 20% в сравнении с прошлым годом. При этом текущая динамика все еще хуже результатов 2019 года, отставание составляет около 10%. Чистая прибыль всего сегмента во втором квартале 2021 года составила 5,6 млрд против убытка в 0,176 млрд долларов годом ранее — главным образом за счет роспуска резервов.

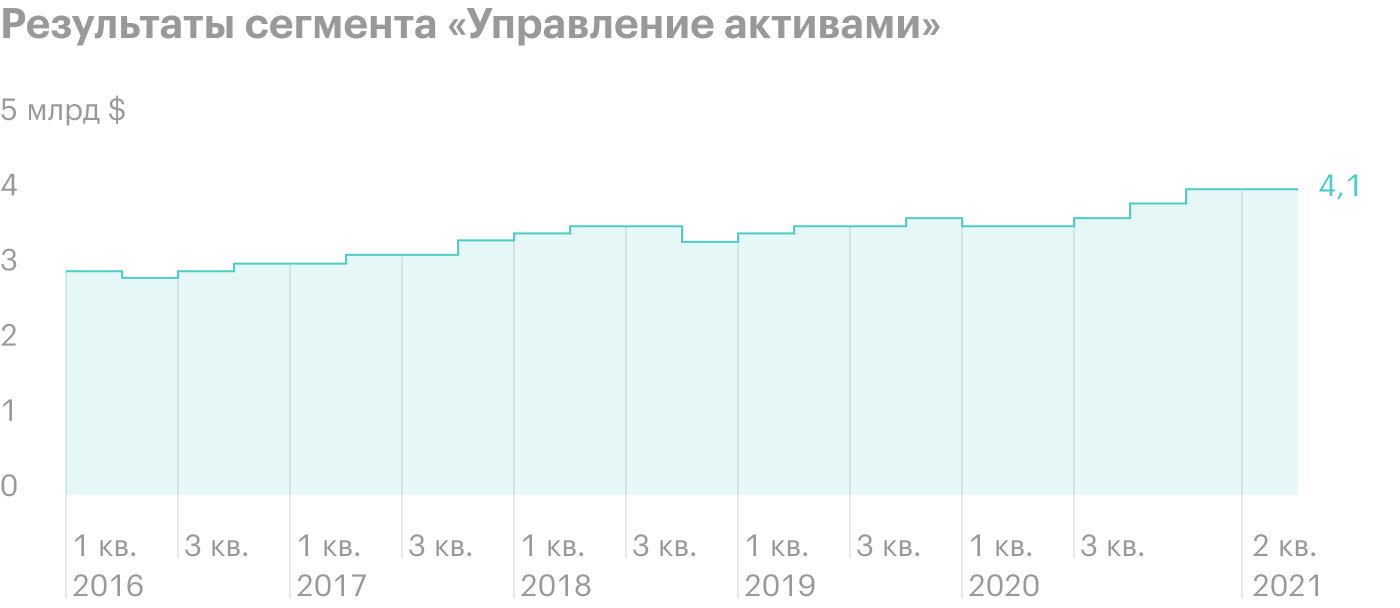

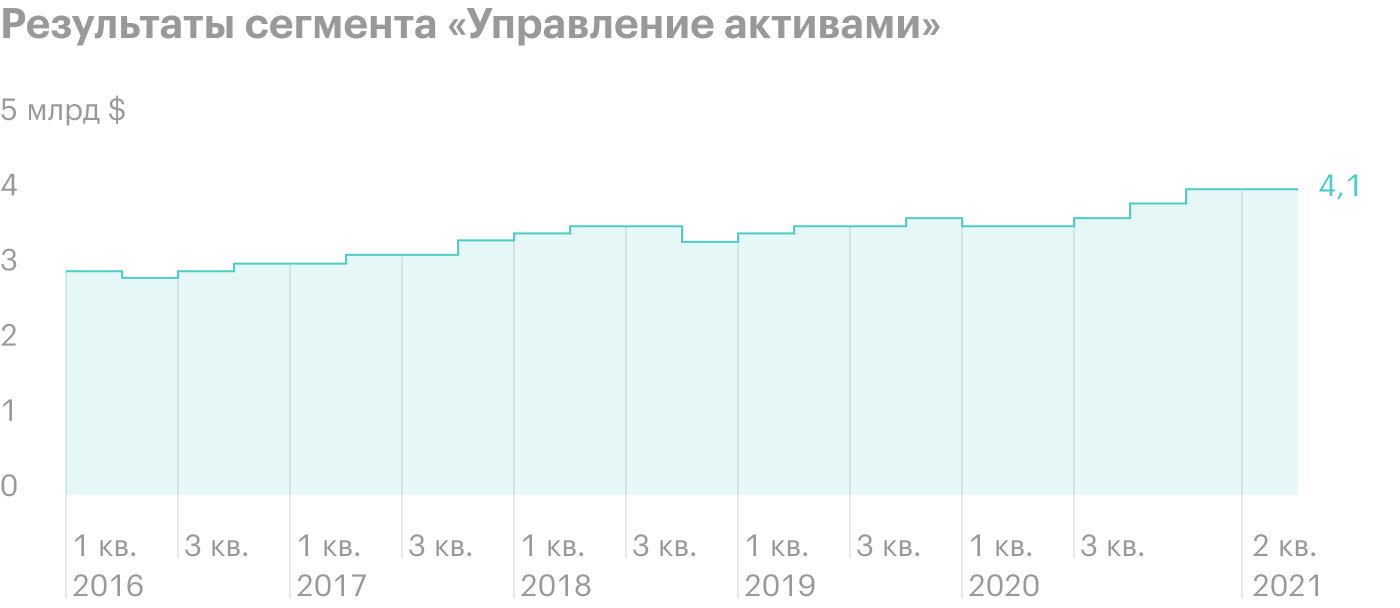

Управление активами. Быстрорастущий сегмент J. P. Morgan Chase, который ведет бизнес с 56% крупнейших финансовых организаций. У банка есть свыше 183 фондов с рейтингами более 4 звезд из 5.

У сегмента выдался хороший второй квартал 2021 года благодаря повышенному спросу на услуги банка. Выручка год к году выросла на 20% — в основном за счет более высоких комиссий за менеджмент. Чистая прибыль увеличилась на 74% из-за роста активов под управлением на 21%.

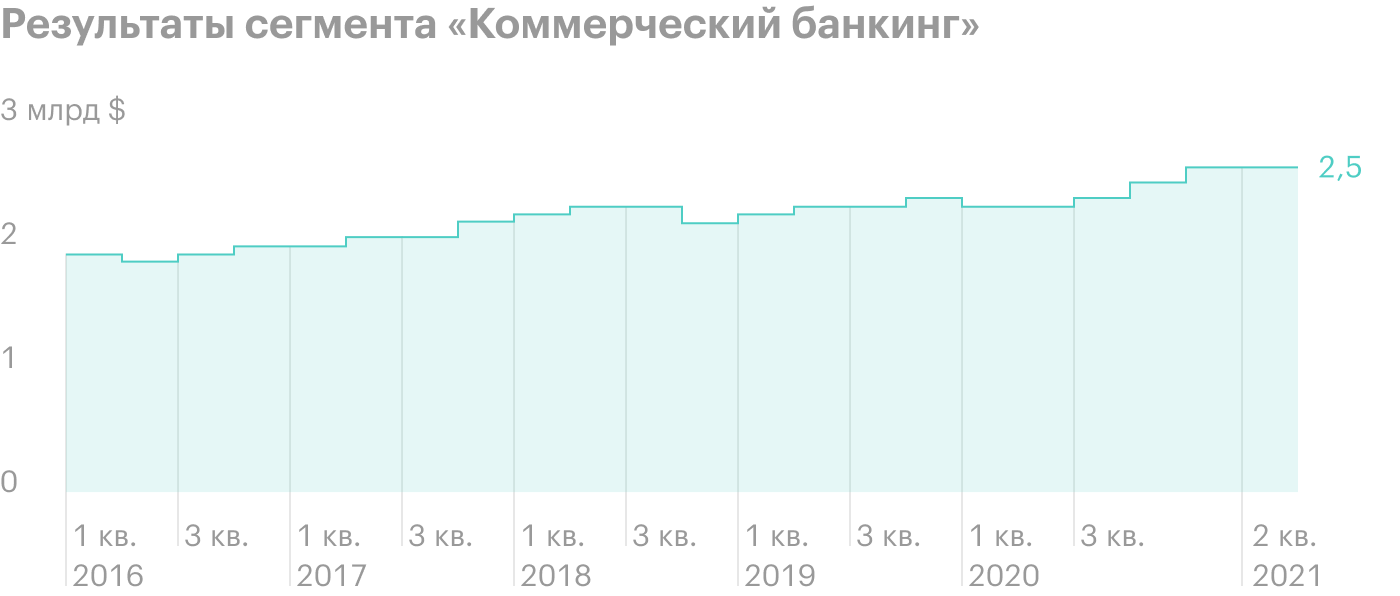

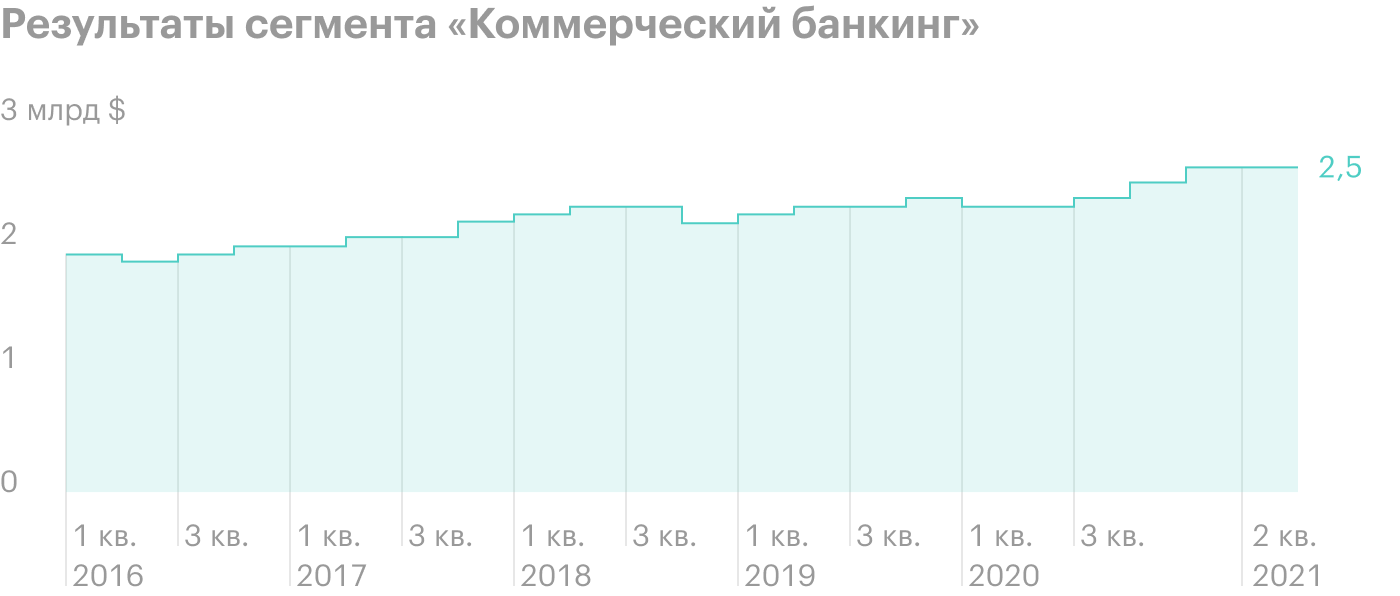

Коммерческий банкинг. Сегмент предоставляет комплексные финансовые услуги малым и крупным компаниям, местным органам власти, а также владельцам коммерческой недвижимости. Основные направления деятельности: различные формы финансирования под залог, работа с платежами и поступлениями, инвестиционные услуги, например привлечение капитала или управление балансом и рисками.

Сегмент в 2 квартале 2021 года представил неплохие показатели. Чистая прибыль увеличилась на 2,1 млрд долларов и составила 1,4 млрд долларов на фоне высвобождения чистых резервов. В 2 квартале 2020 года в сегменте был убыток в 681 млн долларов. Выручка осталась на уровне прошлого года из-за снижения доходов от депозитов.

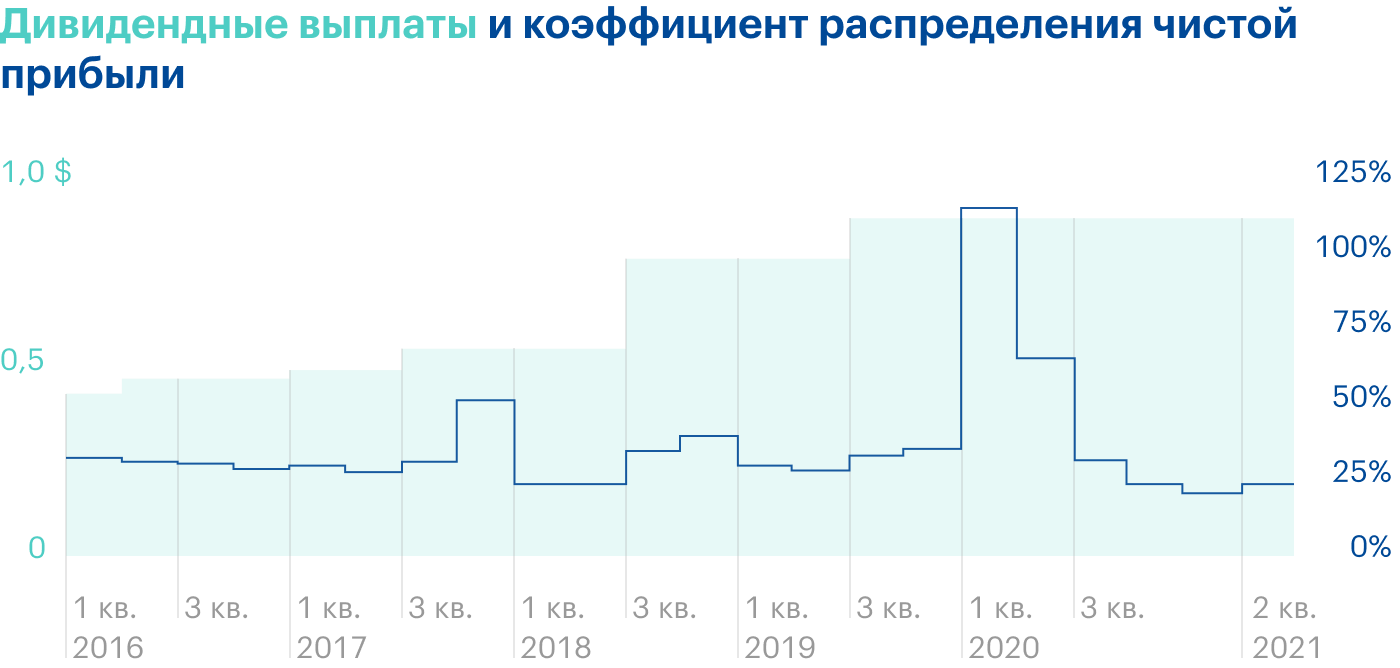

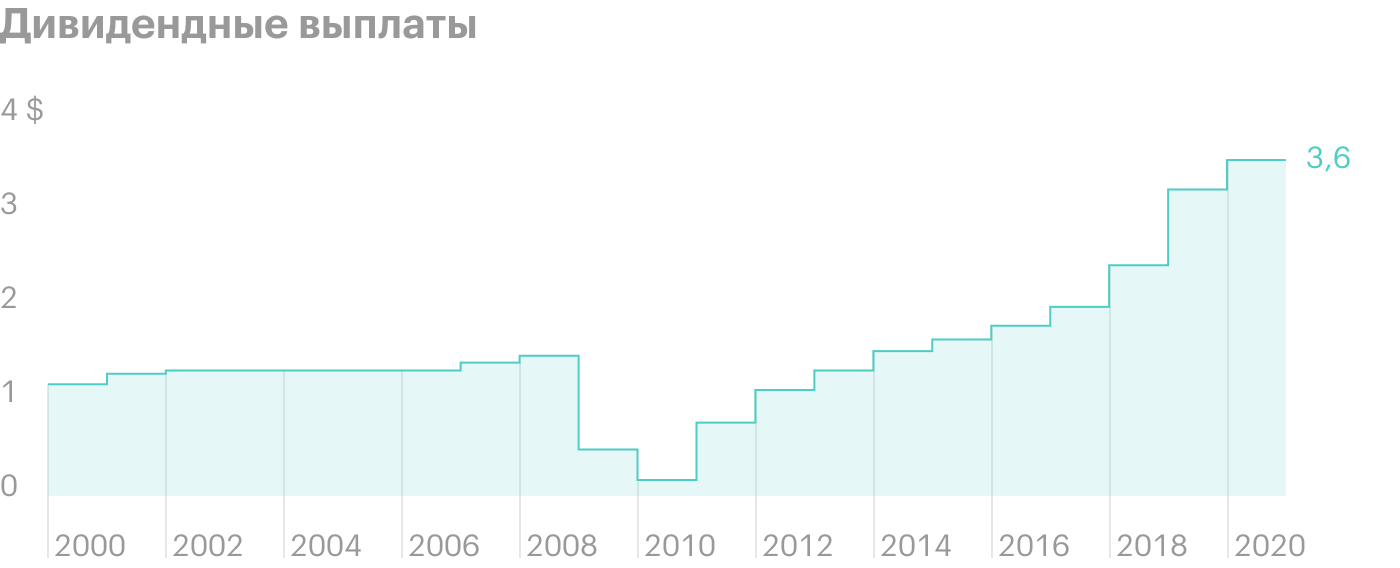

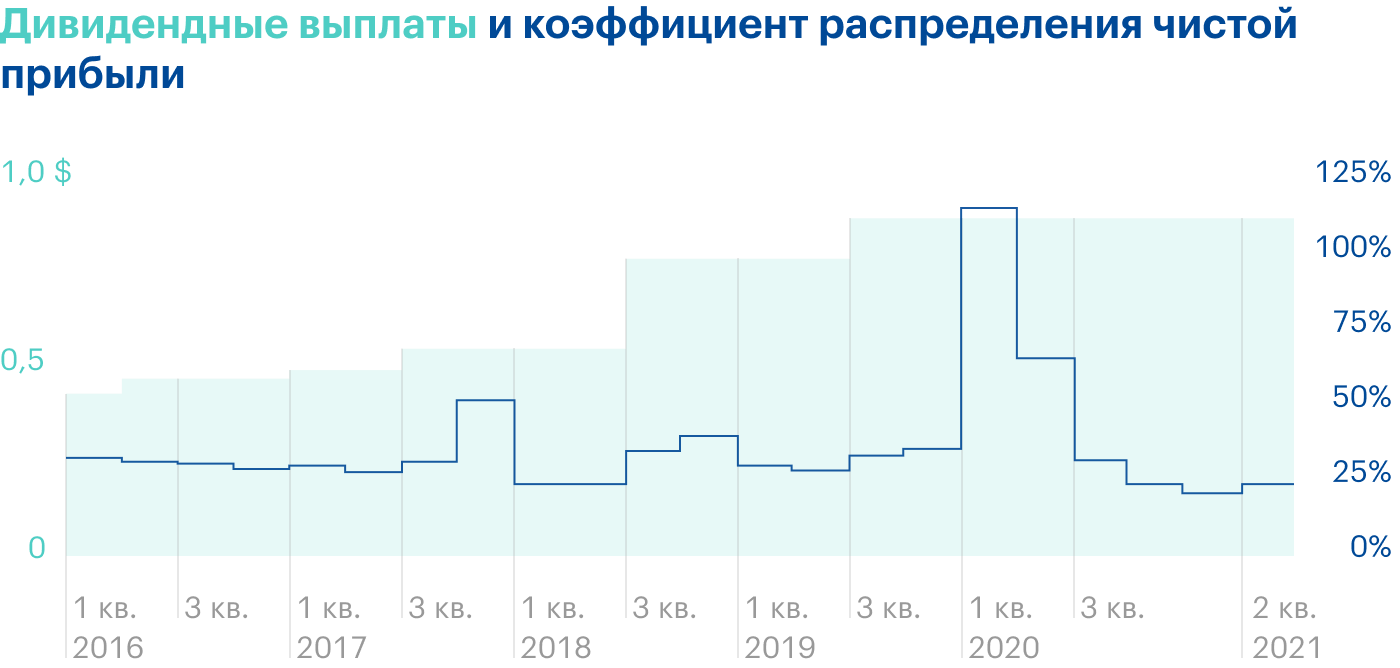

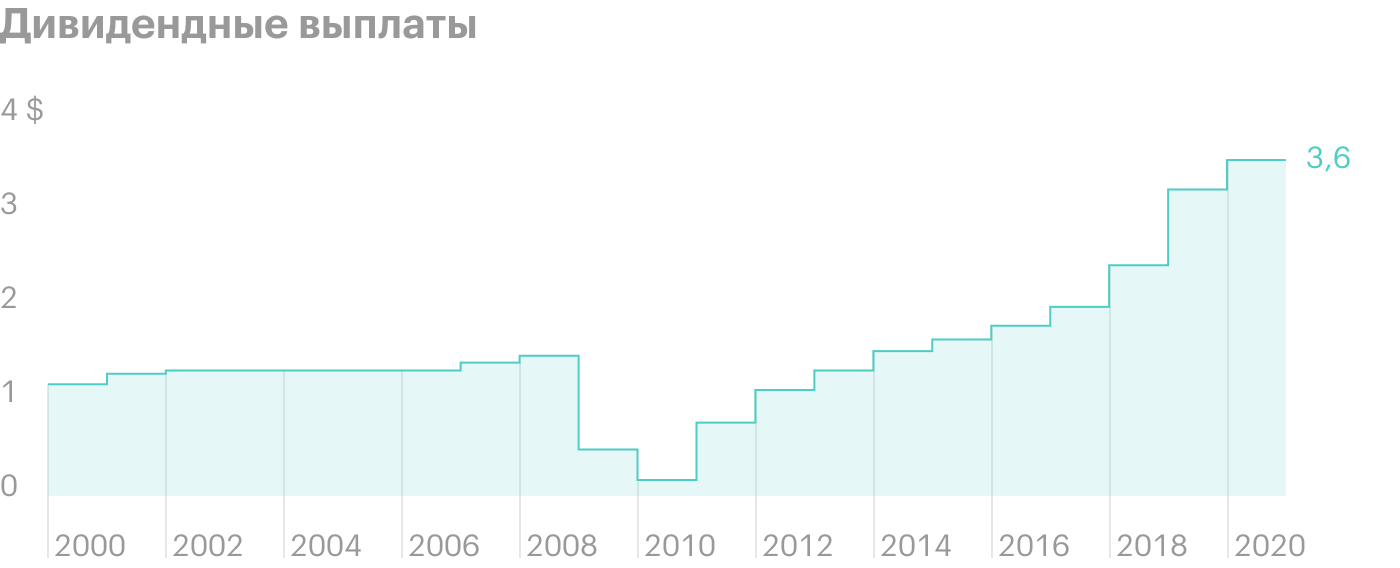

Дивиденды

Компания заинтересована в устойчивых выплатах, поэтому менеджмент предупреждает, что не стоит ждать сильного роста дивидендов. Коэффициент распределения чистой прибыли останется приблизительно на прежнем уровне около 25—30% чистой прибыли, увеличения до 50% чистой прибыли не планируется. Основная причина этого решения — большой CapEx, банк планирует и дальше много инвестировать в свой будущий рост.

Конкуренты

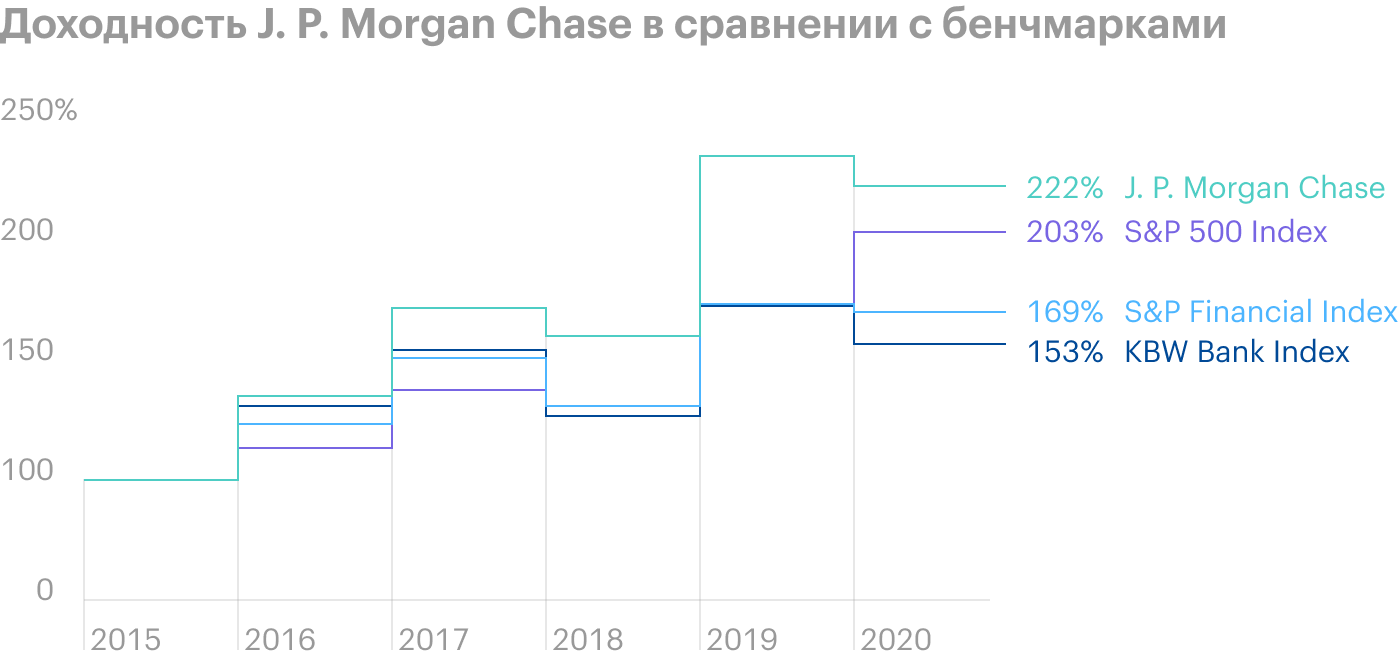

На текущий момент J. P. Morgan Chase — один из наиболее эффективных банков Америки по показателю ROTCE. Показатель рассчитывается путем деления чистой прибыли, относящейся к акционерам, на среднемесячный капитал.

Сравнение с конкурентами

Прогнозы и взгляд руководства

Банк представил следующие цели на 2021 год:

Компания планирует заработать 52,5 млрд долларов чистого процентного дохода. Это значение было негативно воспринято рынком.

J. P. Morgan Chase ожидает, что чистая ставка списаний по картам не превысит 2,5%. Чистая ставка списаний — это отношение чистых годовых списаний к среднему объему непогашенных кредитов.

Годовые скорректированные расходы будут на уровне 71 млрд долларов.

«J. P. Morgan Chase показал сильные результаты, продолжая при этом активно инвестировать. В 2 квартале мы снова извлекли выгоду из высвобождения резервов, поскольку мы становимся все более уверенными в экономике в свете продолжающегося улучшения ситуации с COVID-19 в США. Особо следует отметить, что в этом квартале наблюдается ускорение роста расходов по картам, и поэтому, хотя количество выданных карт остается ниже, чем до пандемии, тенденции этого квартала вселяют в нас оптимизм. Общие расходы по картам выросли на 45% в годовом исчислении и, что важнее, на 22% по сравнению с 2 кварталом 2019 года.

Стратегия J. P. Morgan Chase остается прежней: во-первых, инвестировать и развивать наши ведущие на рынке предприятия, во-вторых, выплачивать устойчивые дивиденды и, в-третьих, возвращать любой оставшийся избыточный капитал акционерам путем выкупа акций, который мы планируем продолжить в соответствии с нашим существующим разрешением», — заявил Джейми Даймон, CEO J. P. Morgan Chase.

Аргументы за

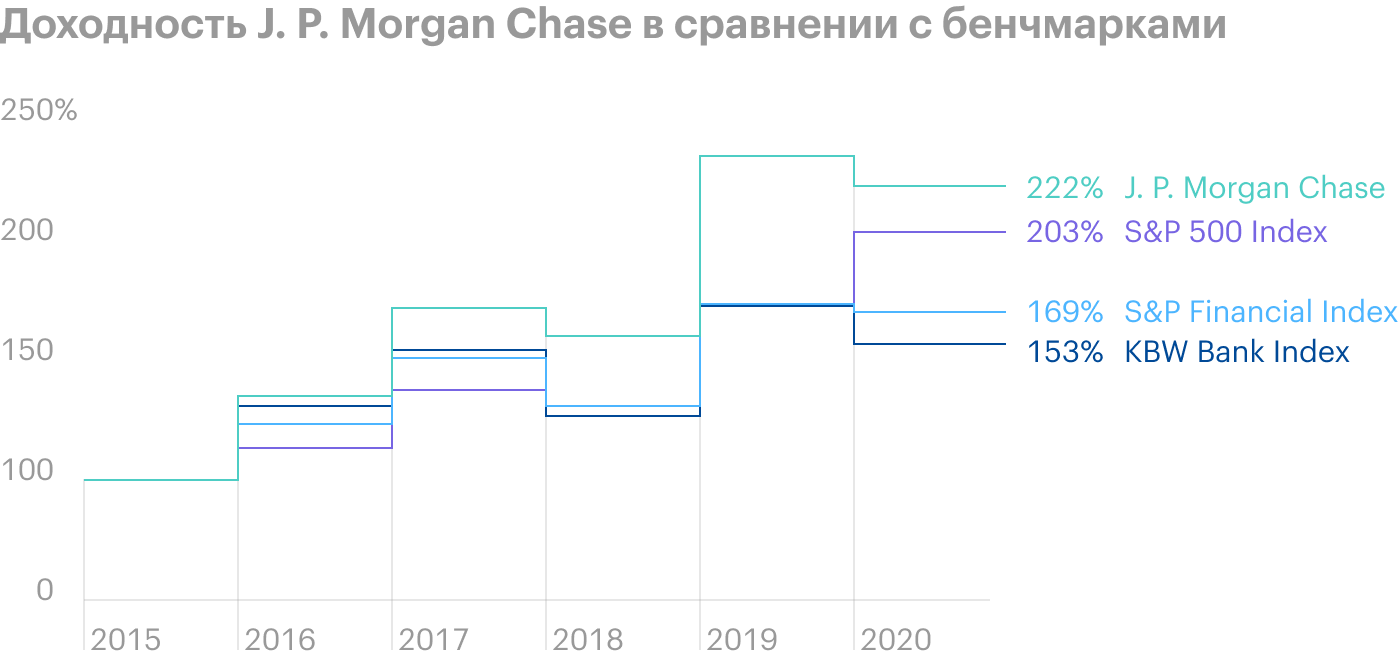

Сильные финансовые результаты. J. P. Morgan Chase обладает лучшей рентабельностью в сравнении с другими крупными банками.

Buyback. Банк на 2021 год одобрил обратный выкуп своих акций на сумму 30 млрд долларов.

Рост квартального дивиденда. Руководство компании планирует с 3 квартала 2021 года увеличить квартальную выплату с 0,9 до 1 $.

Высокие темпы вакцинации. По состоянию на начало августа 2021 года в США вакцинировалось около 50% населения. Выработка коллективного иммунитета приведет к снятию всех карантинных ограничений, что, в свою очередь, может еще больше увеличить прибыль банков на фоне отложенного спроса.

Аргументы против

Низкая дивидендная доходность. Текущая годовая дивдоходность банка — 2,3%.

Высокие мультипликаторы. В сравнении с другими банками у J. P. Morgan Chase дорогая оценка.

Что в итоге

J. P. Morgan Chase — интересная компания для инвестирования вдолгую из-за сильной бизнес-стратегии, высокой рентабельности и лидирующего положения в отрасли.

Если смотреть краткосрочно-среднесрочно, то у котировок банка нет большого потенциала роста. В идеале было бы купить бумаги компании по оценке в капитал или ниже, текущее значение акционерного капитала на акцию — 95,84 $. В последний раз акции банка торговались ниже его капитала в 1 квартале 2020 года.

Как устроен бизнес

Бизнес J. P. Morgan Chase можно разделить на 4 части:

Корпоративно-инвестиционные услуги — 41%.

Банковское обслуживание — 39%.

Управление активами — 12%.

Коммерческий банкинг — 8%.

Корпоративно-инвестиционные услуги. Сегмент состоит из двух разделов: банковское дело и услуги по рынку ценных бумаг. Банковское дело предлагает весь спектр инвестиционно-банковских продуктов на всех рынках, включая консультирование по корпоративной стратегии и структуре, привлечение капитала и заемных денег и многое другое. Услуги по рынку ценных бумаг — это брокерские услуги и исследования, услуги глобального маркетмейкера, а также сложные решения в сфере управления рисками.

Сегмент показал самую слабую динамику в сравнении с остальными направлениями J. P. Morgan Chase во 2 квартале 2021 года. Выручка упала на 19% по сравнению с аналогичным периодом прошлого года. Основная причина — очень слабые показатели банка в инвестиционной деятельности, особенно по рынку фиксированного дохода. Результаты направления обвалились сразу на 44% из-за высокой базы прошлого года и более благоприятных условий. При этом чистая прибыль всего сегмента упала только на 9%: это объясняется большим количеством положительных корректировок.

Банковское обслуживание. J. P. Morgan Chase предоставляет свои услуги потребителям через банковские отделения, банкоматы и цифровые каналы связи. Сегмент, в свою очередь, делится на три направления: потребительский и бизнес-банкинг, карточное и автомобильное кредитование, ипотечный отдел. Потребительский и бизнес-банкинг — это основной отдел, который занимает около 50% в общих результатах.

Текущие результаты сегмента остались на уровне прошлого года из-за сильных показателей основного отдела: потребительский и бизнес-банкинг вырос на 15%. Небольшой ипотечный отдел показал снижение результатов на 20% в сравнении с прошлым годом. При этом текущая динамика все еще хуже результатов 2019 года, отставание составляет около 10%. Чистая прибыль всего сегмента во втором квартале 2021 года составила 5,6 млрд против убытка в 0,176 млрд долларов годом ранее — главным образом за счет роспуска резервов.

Управление активами. Быстрорастущий сегмент J. P. Morgan Chase, который ведет бизнес с 56% крупнейших финансовых организаций. У банка есть свыше 183 фондов с рейтингами более 4 звезд из 5.

У сегмента выдался хороший второй квартал 2021 года благодаря повышенному спросу на услуги банка. Выручка год к году выросла на 20% — в основном за счет более высоких комиссий за менеджмент. Чистая прибыль увеличилась на 74% из-за роста активов под управлением на 21%.

Коммерческий банкинг. Сегмент предоставляет комплексные финансовые услуги малым и крупным компаниям, местным органам власти, а также владельцам коммерческой недвижимости. Основные направления деятельности: различные формы финансирования под залог, работа с платежами и поступлениями, инвестиционные услуги, например привлечение капитала или управление балансом и рисками.

Сегмент в 2 квартале 2021 года представил неплохие показатели. Чистая прибыль увеличилась на 2,1 млрд долларов и составила 1,4 млрд долларов на фоне высвобождения чистых резервов. В 2 квартале 2020 года в сегменте был убыток в 681 млн долларов. Выручка осталась на уровне прошлого года из-за снижения доходов от депозитов.

Дивиденды

Компания заинтересована в устойчивых выплатах, поэтому менеджмент предупреждает, что не стоит ждать сильного роста дивидендов. Коэффициент распределения чистой прибыли останется приблизительно на прежнем уровне около 25—30% чистой прибыли, увеличения до 50% чистой прибыли не планируется. Основная причина этого решения — большой CapEx, банк планирует и дальше много инвестировать в свой будущий рост.

Конкуренты

На текущий момент J. P. Morgan Chase — один из наиболее эффективных банков Америки по показателю ROTCE. Показатель рассчитывается путем деления чистой прибыли, относящейся к акционерам, на среднемесячный капитал.

Сравнение с конкурентами

Прогнозы и взгляд руководства

Банк представил следующие цели на 2021 год:

Компания планирует заработать 52,5 млрд долларов чистого процентного дохода. Это значение было негативно воспринято рынком.

J. P. Morgan Chase ожидает, что чистая ставка списаний по картам не превысит 2,5%. Чистая ставка списаний — это отношение чистых годовых списаний к среднему объему непогашенных кредитов.

Годовые скорректированные расходы будут на уровне 71 млрд долларов.

«J. P. Morgan Chase показал сильные результаты, продолжая при этом активно инвестировать. В 2 квартале мы снова извлекли выгоду из высвобождения резервов, поскольку мы становимся все более уверенными в экономике в свете продолжающегося улучшения ситуации с COVID-19 в США. Особо следует отметить, что в этом квартале наблюдается ускорение роста расходов по картам, и поэтому, хотя количество выданных карт остается ниже, чем до пандемии, тенденции этого квартала вселяют в нас оптимизм. Общие расходы по картам выросли на 45% в годовом исчислении и, что важнее, на 22% по сравнению с 2 кварталом 2019 года.

Стратегия J. P. Morgan Chase остается прежней: во-первых, инвестировать и развивать наши ведущие на рынке предприятия, во-вторых, выплачивать устойчивые дивиденды и, в-третьих, возвращать любой оставшийся избыточный капитал акционерам путем выкупа акций, который мы планируем продолжить в соответствии с нашим существующим разрешением», — заявил Джейми Даймон, CEO J. P. Morgan Chase.

Аргументы за

Сильные финансовые результаты. J. P. Morgan Chase обладает лучшей рентабельностью в сравнении с другими крупными банками.

Buyback. Банк на 2021 год одобрил обратный выкуп своих акций на сумму 30 млрд долларов.

Рост квартального дивиденда. Руководство компании планирует с 3 квартала 2021 года увеличить квартальную выплату с 0,9 до 1 $.

Высокие темпы вакцинации. По состоянию на начало августа 2021 года в США вакцинировалось около 50% населения. Выработка коллективного иммунитета приведет к снятию всех карантинных ограничений, что, в свою очередь, может еще больше увеличить прибыль банков на фоне отложенного спроса.

Аргументы против

Низкая дивидендная доходность. Текущая годовая дивдоходность банка — 2,3%.

Высокие мультипликаторы. В сравнении с другими банками у J. P. Morgan Chase дорогая оценка.

Что в итоге

J. P. Morgan Chase — интересная компания для инвестирования вдолгую из-за сильной бизнес-стратегии, высокой рентабельности и лидирующего положения в отрасли.

Если смотреть краткосрочно-среднесрочно, то у котировок банка нет большого потенциала роста. В идеале было бы купить бумаги компании по оценке в капитал или ниже, текущее значение акционерного капитала на акцию — 95,84 $. В последний раз акции банка торговались ниже его капитала в 1 квартале 2020 года.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба