30 августа 2021 БКС Экспресс Холоденко Оксана

Продолжаем цикл обзоров по секторам. Всего их 11. Начнем с технологичного сектора, в котором выделим топ-5 бумаг.

С начала года Technology Select Sector ETF в плюсе на 22%. При этом индекс S&P 500 вырос на 19%.

Оценим 5 технологичных бумаг из IT-сектора с наивысшей капитализацией. Речь идет о компаниях с рыночной стоимостью от $250 млрд до $2,5 трлн. Из списка исключили операторов платежных систем.

В выборку вошли Apple (AAPL), Microsoft (MSFT), NVIDIA (NVDA), Adobe (ADBE), Cisco System (CSCO). Эти акции торгуются на NASDAQ, но и на Санкт-Петербургской бирже, а значит доступны для покупок на индивидуальный инвестиционный счет.

Общие тенденции

• Доходы. Согласно оценкам FactSet, во II квартале консолидированная прибыль на акцию (EPS) сектора информационных технологий выросла на 46,6% относительно аналогичного периода годом ранее. Фактический рост прибыли оказался выше, чем ожидалось (прогноз на 30 июня: 30,5%). Сводная прибыль на акцию S&P 500 при этом увеличилась на 89,3%.

Согласно прогнозу FactSet, по итогам 2021 г. консолидированная EPS сектора информационных технологий может вырасти на 25,7%.

• Последствия пандемии. С весны 2020 г. население перешло в онлайн. Эпидемия коронавируса повысила интерес к «облачному» сегменту, сервисам видеоконференций, электронной торговле и платежам. В 2021 г. резко вырос спрос на домашние ПК и полупроводники.

• Инновационные тренды. Речь идет о технологиях искусственного интеллекта, big data, в «облачном» сегменте, 3D-печати, подписке на сервисы по модели SAAS.

• Китайские риски. Регуляторы КНР планируют запретить компаниям, собирающим и владеющим большим объемом конфиденциальных данных о потребителях, проводить IPO в США, сообщил Wall Street Journal со ссылкой на информированные источники. Возросшие китайские риски — это часть общей тенденции регуляторов, то есть общерыночный риск для технологичных бумаг.

• Дефицит полупроводников. Производная от высокого спроса на чипы в 2021 г. и нарушения производственных цепочек в Азии. В феврале об этом сообщали AMD, Qualcomm, Sony, Apple. Вполне вероятно, что во II полугодии ситуация улучшится. В последствии это может ударить по чипмейкерам, нарастившим производственные мощности.

• Дивиденды и байбеки. Технологичные акции — как правило, истории роста. При этом многие из IT-компаний прибегают к байбекам. Это касается предприятий, которые богаты на «кэш», готовы поддержать котировки и вознаградить акционеров, не беря на себя излишних обязательств с точки зрения сигнальной теории.

Финансовые показатели

За последние пять лет доходы топ-5 технологичных акций умеренно выросли. Исключение — Adobe, EPS которого без учета скорректированных факторов заметно просела в ближайшие два квартала.

Самая высокая рентабельность собственного капитала (ROE) у Apple, но и долговая нагрузка наибольшая.

Интересный момент: прогноз Refinitiv предполагает, что в ближайшие 5 лет прибыль на акцию NVIDIA будет увеличиваться на 32,6% среднем в год. Cisco Systems в аутсайдерах по этому показателю (+6,5%), при этом это дивидендная бумага (дивдоходность — 2,5%).

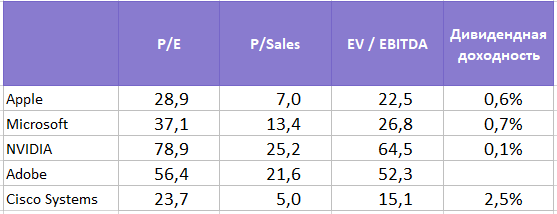

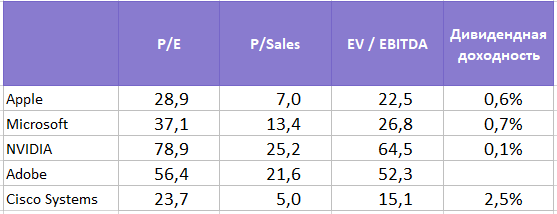

Оценка по мультипликаторам

Если посмотреть показатели с учетом данных за последние 12 мес., то «дешевле» всего торгуется Cisco Systems, что вполне оправдано слабыми финансовыми показателями. «Дороже» всех NVIDIA.

По форвардным мультипликаторам (с учетом ожиданий по доходам) также ниже Cisco.

Вывод: если посмотреть, насколько низкие значения мультипликаторов оправданы слабыми финансовыми показателями, оптимально выглядит Microsoft.

Возможный потенциал роста

Оценим возможный потенциал роста бумаг на 12 месяцев с точки зрения медианных таргетов аналитиков. По данным на 29.08.2021, наибольший потенциал (+13%) у Apple, наименьший — у Adobe (-2,8%).

Вывод

Американская экономика восстанавливается. Ранее пандемия коронавируса благоприятно сказалась на доходах технологичных компаний. Основной фактор давления — возросшие китайские риски. Долгосрочный взгляд на сектор — умеренно–позитивный. В нем сконцентрировано наибольшее количество историй роста.

По совокупности факторов, в качестве наиболее интересной истории отмечу Microsoft, потенциально привлекательная история роста — NVIDIA. Для покупки подождала бы просадки MSFT в район $272 (котировка на пятницу — $299,7), NVDA в район $180 (котировка на пятницу — $226,4).

С начала года Technology Select Sector ETF в плюсе на 22%. При этом индекс S&P 500 вырос на 19%.

Оценим 5 технологичных бумаг из IT-сектора с наивысшей капитализацией. Речь идет о компаниях с рыночной стоимостью от $250 млрд до $2,5 трлн. Из списка исключили операторов платежных систем.

В выборку вошли Apple (AAPL), Microsoft (MSFT), NVIDIA (NVDA), Adobe (ADBE), Cisco System (CSCO). Эти акции торгуются на NASDAQ, но и на Санкт-Петербургской бирже, а значит доступны для покупок на индивидуальный инвестиционный счет.

Общие тенденции

• Доходы. Согласно оценкам FactSet, во II квартале консолидированная прибыль на акцию (EPS) сектора информационных технологий выросла на 46,6% относительно аналогичного периода годом ранее. Фактический рост прибыли оказался выше, чем ожидалось (прогноз на 30 июня: 30,5%). Сводная прибыль на акцию S&P 500 при этом увеличилась на 89,3%.

Согласно прогнозу FactSet, по итогам 2021 г. консолидированная EPS сектора информационных технологий может вырасти на 25,7%.

• Последствия пандемии. С весны 2020 г. население перешло в онлайн. Эпидемия коронавируса повысила интерес к «облачному» сегменту, сервисам видеоконференций, электронной торговле и платежам. В 2021 г. резко вырос спрос на домашние ПК и полупроводники.

• Инновационные тренды. Речь идет о технологиях искусственного интеллекта, big data, в «облачном» сегменте, 3D-печати, подписке на сервисы по модели SAAS.

• Китайские риски. Регуляторы КНР планируют запретить компаниям, собирающим и владеющим большим объемом конфиденциальных данных о потребителях, проводить IPO в США, сообщил Wall Street Journal со ссылкой на информированные источники. Возросшие китайские риски — это часть общей тенденции регуляторов, то есть общерыночный риск для технологичных бумаг.

• Дефицит полупроводников. Производная от высокого спроса на чипы в 2021 г. и нарушения производственных цепочек в Азии. В феврале об этом сообщали AMD, Qualcomm, Sony, Apple. Вполне вероятно, что во II полугодии ситуация улучшится. В последствии это может ударить по чипмейкерам, нарастившим производственные мощности.

• Дивиденды и байбеки. Технологичные акции — как правило, истории роста. При этом многие из IT-компаний прибегают к байбекам. Это касается предприятий, которые богаты на «кэш», готовы поддержать котировки и вознаградить акционеров, не беря на себя излишних обязательств с точки зрения сигнальной теории.

Финансовые показатели

За последние пять лет доходы топ-5 технологичных акций умеренно выросли. Исключение — Adobe, EPS которого без учета скорректированных факторов заметно просела в ближайшие два квартала.

Самая высокая рентабельность собственного капитала (ROE) у Apple, но и долговая нагрузка наибольшая.

Интересный момент: прогноз Refinitiv предполагает, что в ближайшие 5 лет прибыль на акцию NVIDIA будет увеличиваться на 32,6% среднем в год. Cisco Systems в аутсайдерах по этому показателю (+6,5%), при этом это дивидендная бумага (дивдоходность — 2,5%).

Оценка по мультипликаторам

Если посмотреть показатели с учетом данных за последние 12 мес., то «дешевле» всего торгуется Cisco Systems, что вполне оправдано слабыми финансовыми показателями. «Дороже» всех NVIDIA.

По форвардным мультипликаторам (с учетом ожиданий по доходам) также ниже Cisco.

Вывод: если посмотреть, насколько низкие значения мультипликаторов оправданы слабыми финансовыми показателями, оптимально выглядит Microsoft.

Возможный потенциал роста

Оценим возможный потенциал роста бумаг на 12 месяцев с точки зрения медианных таргетов аналитиков. По данным на 29.08.2021, наибольший потенциал (+13%) у Apple, наименьший — у Adobe (-2,8%).

Вывод

Американская экономика восстанавливается. Ранее пандемия коронавируса благоприятно сказалась на доходах технологичных компаний. Основной фактор давления — возросшие китайские риски. Долгосрочный взгляд на сектор — умеренно–позитивный. В нем сконцентрировано наибольшее количество историй роста.

По совокупности факторов, в качестве наиболее интересной истории отмечу Microsoft, потенциально привлекательная история роста — NVIDIA. Для покупки подождала бы просадки MSFT в район $272 (котировка на пятницу — $299,7), NVDA в район $180 (котировка на пятницу — $226,4).

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба