O’KEY Group S. A. (АО «О’КЕЙ ГРУПП») входит в десятку крупнейших ритейлеров в России и объединяет розничную сеть гипермаркетов «О’КЕЙ», а также сеть магазинов-дискаунтеров «Да!». Компания также входит в тройку крупнейших ритейлеров по количеству гипермаркетов. Материнская компания зарегистрирована в Люксембурге, штаб-квартира предприятия находится в Санкт-Петербурге.

Обзор рынка

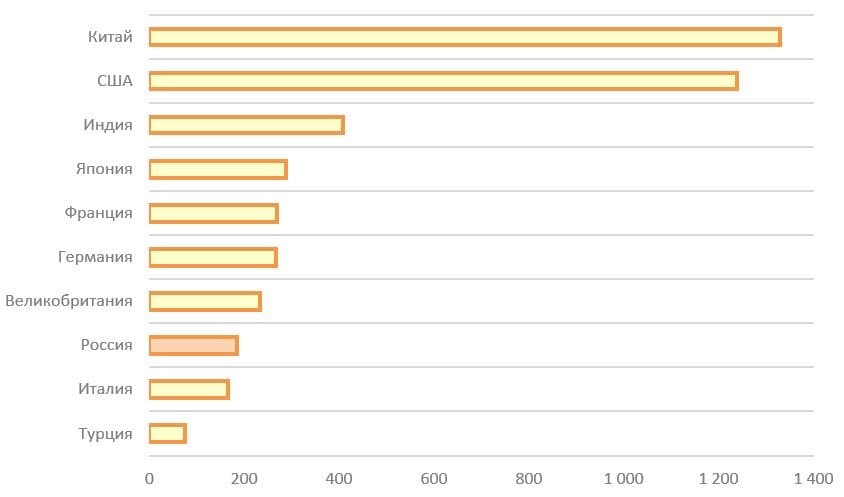

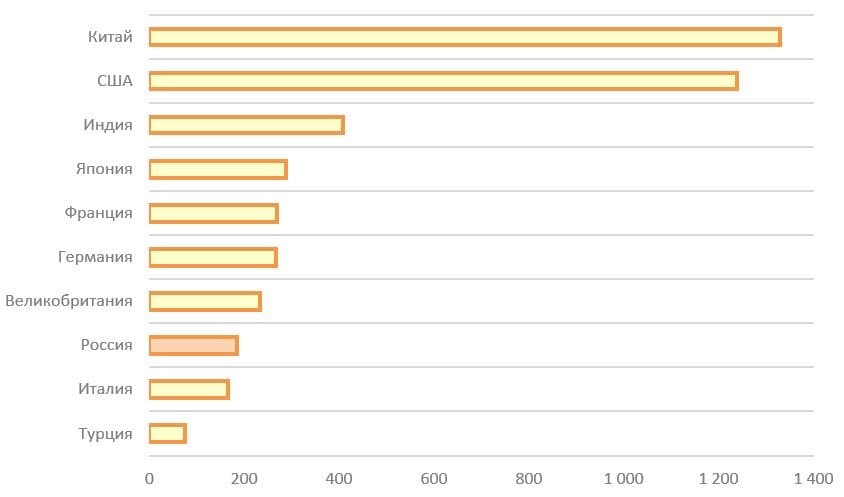

Основная деятельность компании связана с розничной торговлей продовольственными товарами на территории РФ. Ритейл — одна из важнейших отраслей и зависит от общей экономической ситуации в стране и мире, а также динамики реально располагаемых доходов населения. При этом российский рынок розничной торговли продовольственными товарами является одним из крупнейших в мире по торговому обороту.

Рынок розничной торговли продовольственными товарами в 2020 г., млрд долл.

Рис. 2. Источник: данные Euromonitor, 2020 г.

С 2014 г. ситуация на российском розничном рынке остаётся нестабильной из-за сложной экономической ситуации и слабой динамики реально располагаемых доходов населения, что негативно отражается на индексе потребительской уверенности.

На фоне коронакризиса и ограничительных мер в 2020 г. произошло сокращение оборота продуктового ритейла на 2,6% в реальном выражении.

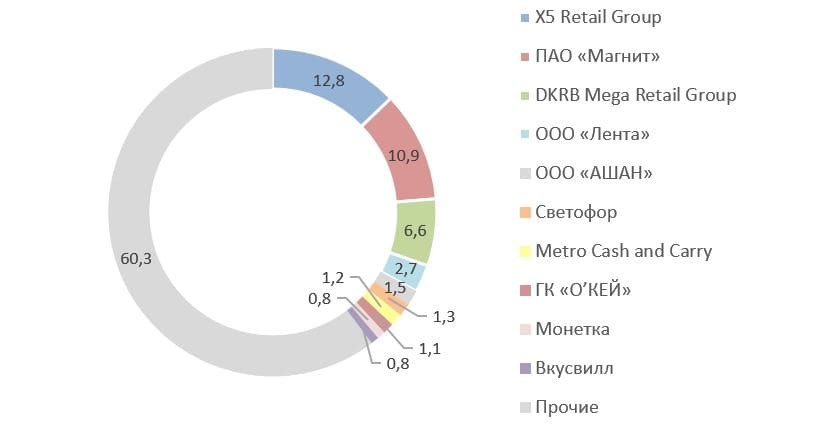

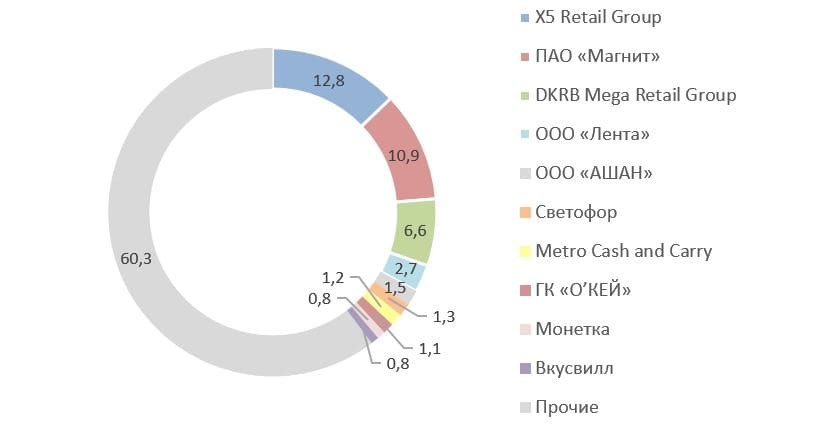

Для российского продуктового ритейла характерна высокая конкуренция и наличие нескольких сильных участников, которые управляют крупными торговыми сетями.

К основным конкурентам «О’КЕЙ» можно отнести X5 Group, «Магнит», «Лента», «АШАН» и «Светофор».

Доля розничных сетей в России в 2020 г., %

Рис. 3. Источник: данные Infoline, исследование «Магнита» за 2020 г.

Обзор бизнеса

«О’КЕЙ» объединяет одноимённую торговую сеть гипермаркетов, а также сеть дискаунтеров (формат магазинов с низкими ценами) под брендом «Да!».

Рис. 4. Источник: сайт компании

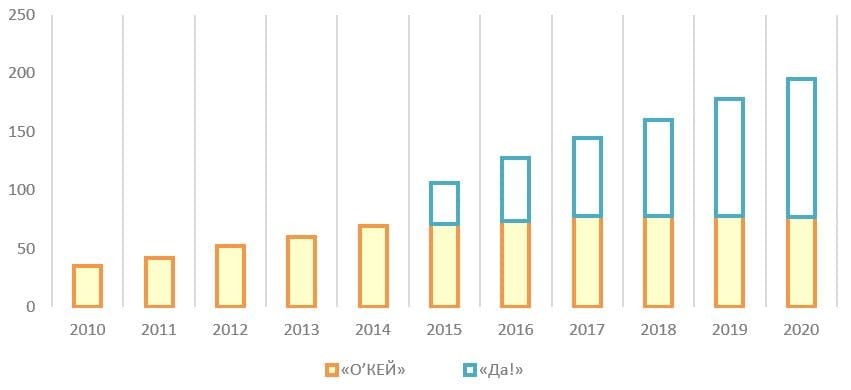

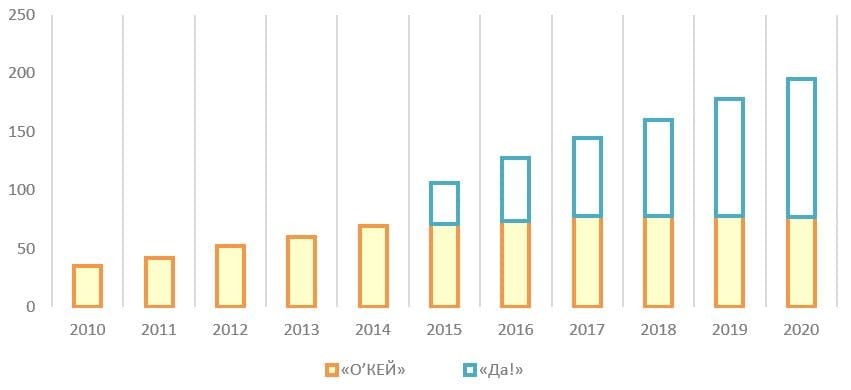

Общее количество магазинов торговых сетей «О’КЕЙ» и «Да!» в 2020 г. достигло 195, при этом с 2015 г. основной прирост осуществляется за счёт расширения сети «Да!». В 2020 г. количество гипермаркетов «О’КЕЙ» сократилось до 77, а число дискаунтеров «Да!» выросло до 118 магазинов. Общая торговая площадь под управлением компании составляет 600 тыс. м2.

Динамика торговых сетей «О’КЕЙ» и «Да!», кол-во магазинов

Рис. 5. Источник: годовой отчёт ГК «О’КЕЙ»

Сеть гипермаркетов «О’КЕЙ» — это розничная торговая сеть, которая специализируется на торговле продуктами питания. Первый гипермаркет сети был открыт в 2002 г. в Санкт-Петербурге, а на конец 2020 г. сеть насчитывает 77 гипермаркетов, расположенных в крупных городах в основном в Северо-Западном и Центральном регионах России. Средняя торговая площадь гипермаркетов составляет 6,8 тыс. м2, а средний ассортимент магазина достигает 3 тыс. различных наименований. В общей структуре продаж в 2020 г. продажи товаров под собственными брендами составили 8,1%.

Сеть дискаунтеров «Да!» — это розничная сеть магазинов с низкими ценами. Данный формат предполагает ограниченный ассортимент товаров с относительно невысокой ценой. Первые 35 магазинов сети были открыты в 2015 г., и с тех пор сеть успешно расширяет своё присутствие. Средняя торговая площадь магазинов составляет 700 м2, а средний ассортимент достигает 2,8 тыс. наименований. В 2020 г. на долю товаров под собственным брендом пришлось 49% всех продаж.

Компания развивает собственную платформу для онлайн-торговли в ключевых городах — Москве и Санкт-Петербурге, а в остальных регионах присутствия сотрудничает с операторами доставки. За первую половину 2021 г. доходы компании от онлайн-продаж выросли на 60% и достигли 2,8% от всей выручки предприятия.

Кроме того, компания развивает категории fresh и ultra-fresh, кулинарии и выпечки, а также наращивает долю продаж продукции под собственным брендом.

Логистическое управление бизнесом осуществляется через централизованную систему. В распоряжении компании находится пять распределительных центров, расположенных в Москве и Санкт-Петербурге.

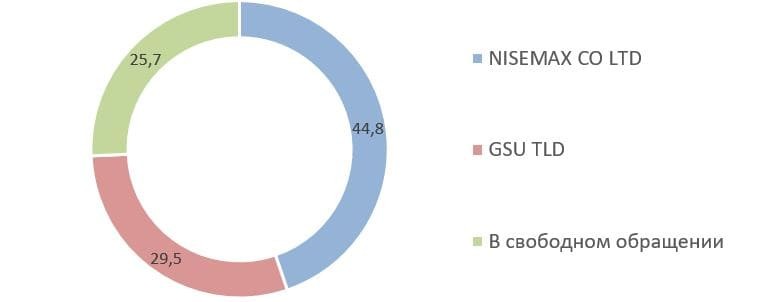

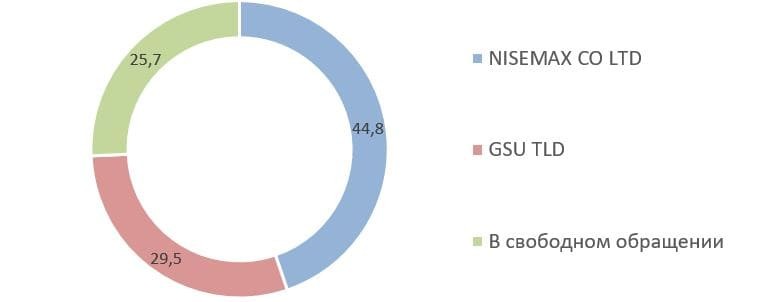

Структура акционерного капитала О’КЕЙ на 31.12.2020, %

Рис. 6. Источник: презентация «О’КЕЙ» для инвесторов, стр. 23

Основные непрямые владельцы компании — её учредители: Дмитрий Троицкий (косвенно владеет 33,1% компании), Дмитрий Коржев (косвенно владеет 11,7% компании) и Борис Волчек (косвенно владеет 29,5% компании).

Дмитрий Коржев и Дмитрий Троицкий являются бенефициарами компании Nisemax Co Limited, которая владеет 44,8% акций O’KEY Group S. A. Борис Волчек является бенефициаром компании Gsu Limited, которой в свою очередь принадлежит 29,5% акций O’KEY Group S. A.

В свободном обращении находятся 25,7% акций компании.

Финансовые показатели О’КЕЙ (по МСФО)

Динамика активов

Активы компании резко выросли в 2019 г. до рекордных 87,1 млрд руб. из-за изменений в учёте арендуемых площадей в консолидированной финансовой отчётности. С 1 января 2019 г. аренда стала признаваться в качестве актива в форме права пользования с отражением соответствующего обязательства.

Капитал и обязательства

В 2019 г. обязательства компании также резко выросли из-за того, что в отчётности возникли обязательства по аренде на сумму 33 млрд руб. Капитал компании в 2019−2020 гг. оказался отрицательным из-за большого накопленного убытка.

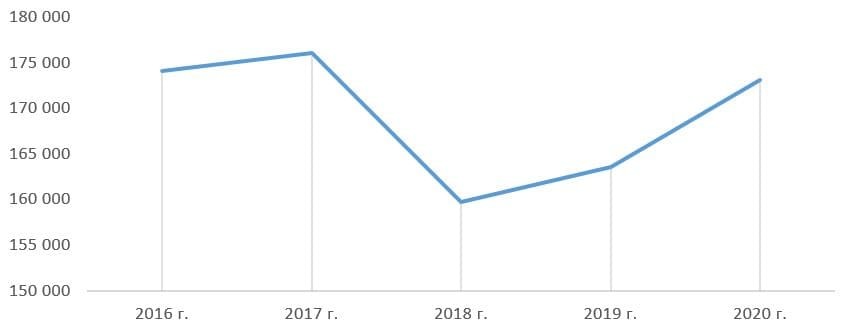

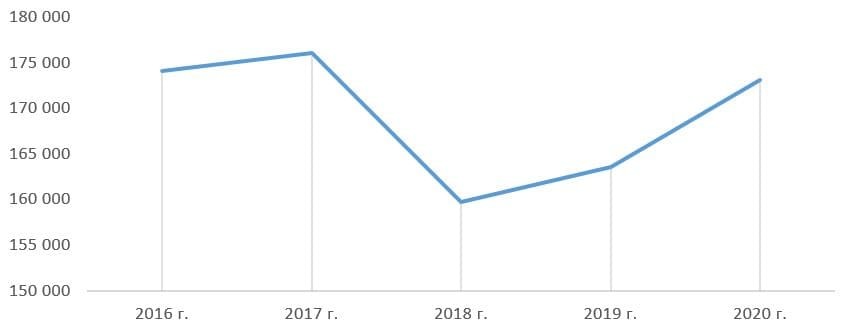

Выручка, млн руб.

Выручка компании снизилась в 2018 г. и с тех пор демонстрирует восстановительный рост. В 2020 г. выручка составила 173,1 млрд руб.

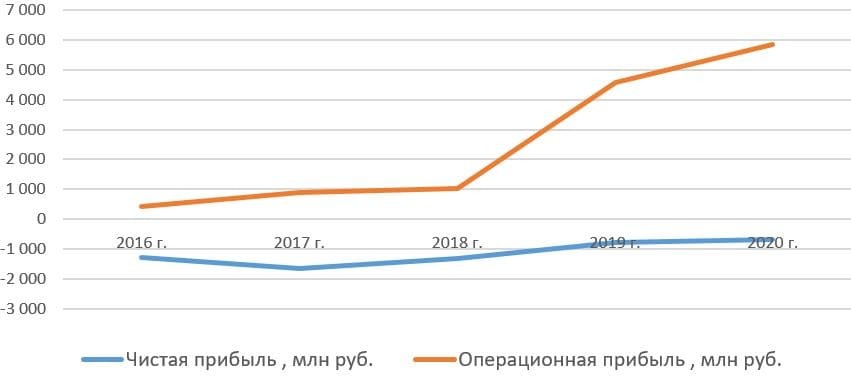

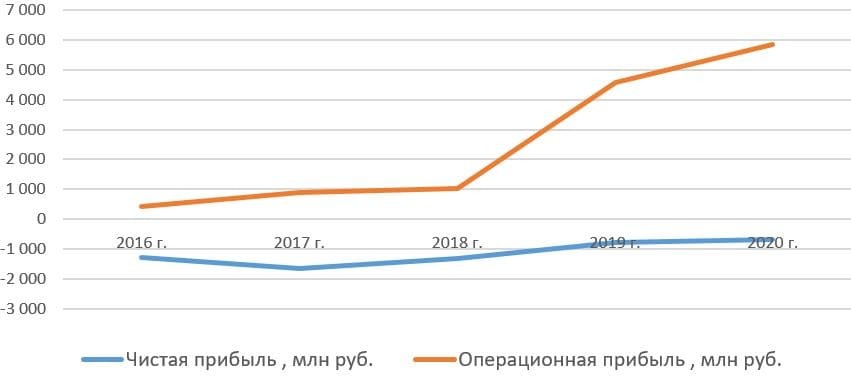

Чистая и операционная прибыль

Операционная прибыль компании растёт на протяжении последних пяти лет и в 2020 г. достигла 5,86 млрд руб. При этом на протяжении пяти последних лет бизнес демонстрирует чистый убыток по результатам своей деятельности. В 2020 г. чистый убыток составил 0,7 млрд руб.

Денежный поток, млн руб.

Операционный денежный поток растёт с 2017 г. и достиг 13,6 млрд руб. в 2020 г. Свободный денежный поток был отрицательным в 2018−2019 гг., но вернулся в положительную область в 2020 г.

История дивидендных выплат

У О‘КЕЙ нет прозрачной дивидендной политики с понятными критериями расчёта будущих дивидендов. В презентации компании на декабрь 2020 г. сказано, что размер дивидендов остаётся на усмотрение совета директоров и будет зависеть от ситуации на рынке, а также потребностей бизнеса в финансировании. Тем не менее компания распределяет часть прибыли в виде дивидендов своим акционерам на протяжении десяти последних лет. Размер выплат с 2018 по 2020 г. снижался.

Основные риски для миноритарных акционеров

Экономический кризис, рост инфляции и падение реально располагаемых доходов населения.

Высокая конкуренция в отрасли и консолидация рынка наиболее сильными участниками.

Изменение покупательских привычек и рост популярности онлайн-покупок и новых форматов ритейл-бизнеса.

Рост издержек и падение рентабельности продаж.

Увеличение долговой нагрузки.

Стратегические ошибки менеджмента при управлении компанией.

Игнорирование интересов миноритарных акционеров со стороны владельцев крупных пакетов акций.

Обзор рынка

Основная деятельность компании связана с розничной торговлей продовольственными товарами на территории РФ. Ритейл — одна из важнейших отраслей и зависит от общей экономической ситуации в стране и мире, а также динамики реально располагаемых доходов населения. При этом российский рынок розничной торговли продовольственными товарами является одним из крупнейших в мире по торговому обороту.

Рынок розничной торговли продовольственными товарами в 2020 г., млрд долл.

Рис. 2. Источник: данные Euromonitor, 2020 г.

С 2014 г. ситуация на российском розничном рынке остаётся нестабильной из-за сложной экономической ситуации и слабой динамики реально располагаемых доходов населения, что негативно отражается на индексе потребительской уверенности.

На фоне коронакризиса и ограничительных мер в 2020 г. произошло сокращение оборота продуктового ритейла на 2,6% в реальном выражении.

Для российского продуктового ритейла характерна высокая конкуренция и наличие нескольких сильных участников, которые управляют крупными торговыми сетями.

К основным конкурентам «О’КЕЙ» можно отнести X5 Group, «Магнит», «Лента», «АШАН» и «Светофор».

Доля розничных сетей в России в 2020 г., %

Рис. 3. Источник: данные Infoline, исследование «Магнита» за 2020 г.

Обзор бизнеса

«О’КЕЙ» объединяет одноимённую торговую сеть гипермаркетов, а также сеть дискаунтеров (формат магазинов с низкими ценами) под брендом «Да!».

Рис. 4. Источник: сайт компании

Общее количество магазинов торговых сетей «О’КЕЙ» и «Да!» в 2020 г. достигло 195, при этом с 2015 г. основной прирост осуществляется за счёт расширения сети «Да!». В 2020 г. количество гипермаркетов «О’КЕЙ» сократилось до 77, а число дискаунтеров «Да!» выросло до 118 магазинов. Общая торговая площадь под управлением компании составляет 600 тыс. м2.

Динамика торговых сетей «О’КЕЙ» и «Да!», кол-во магазинов

Рис. 5. Источник: годовой отчёт ГК «О’КЕЙ»

Сеть гипермаркетов «О’КЕЙ» — это розничная торговая сеть, которая специализируется на торговле продуктами питания. Первый гипермаркет сети был открыт в 2002 г. в Санкт-Петербурге, а на конец 2020 г. сеть насчитывает 77 гипермаркетов, расположенных в крупных городах в основном в Северо-Западном и Центральном регионах России. Средняя торговая площадь гипермаркетов составляет 6,8 тыс. м2, а средний ассортимент магазина достигает 3 тыс. различных наименований. В общей структуре продаж в 2020 г. продажи товаров под собственными брендами составили 8,1%.

Сеть дискаунтеров «Да!» — это розничная сеть магазинов с низкими ценами. Данный формат предполагает ограниченный ассортимент товаров с относительно невысокой ценой. Первые 35 магазинов сети были открыты в 2015 г., и с тех пор сеть успешно расширяет своё присутствие. Средняя торговая площадь магазинов составляет 700 м2, а средний ассортимент достигает 2,8 тыс. наименований. В 2020 г. на долю товаров под собственным брендом пришлось 49% всех продаж.

Компания развивает собственную платформу для онлайн-торговли в ключевых городах — Москве и Санкт-Петербурге, а в остальных регионах присутствия сотрудничает с операторами доставки. За первую половину 2021 г. доходы компании от онлайн-продаж выросли на 60% и достигли 2,8% от всей выручки предприятия.

Кроме того, компания развивает категории fresh и ultra-fresh, кулинарии и выпечки, а также наращивает долю продаж продукции под собственным брендом.

Логистическое управление бизнесом осуществляется через централизованную систему. В распоряжении компании находится пять распределительных центров, расположенных в Москве и Санкт-Петербурге.

Структура акционерного капитала О’КЕЙ на 31.12.2020, %

Рис. 6. Источник: презентация «О’КЕЙ» для инвесторов, стр. 23

Основные непрямые владельцы компании — её учредители: Дмитрий Троицкий (косвенно владеет 33,1% компании), Дмитрий Коржев (косвенно владеет 11,7% компании) и Борис Волчек (косвенно владеет 29,5% компании).

Дмитрий Коржев и Дмитрий Троицкий являются бенефициарами компании Nisemax Co Limited, которая владеет 44,8% акций O’KEY Group S. A. Борис Волчек является бенефициаром компании Gsu Limited, которой в свою очередь принадлежит 29,5% акций O’KEY Group S. A.

В свободном обращении находятся 25,7% акций компании.

Финансовые показатели О’КЕЙ (по МСФО)

Динамика активов

Активы компании резко выросли в 2019 г. до рекордных 87,1 млрд руб. из-за изменений в учёте арендуемых площадей в консолидированной финансовой отчётности. С 1 января 2019 г. аренда стала признаваться в качестве актива в форме права пользования с отражением соответствующего обязательства.

Капитал и обязательства

В 2019 г. обязательства компании также резко выросли из-за того, что в отчётности возникли обязательства по аренде на сумму 33 млрд руб. Капитал компании в 2019−2020 гг. оказался отрицательным из-за большого накопленного убытка.

Выручка, млн руб.

Выручка компании снизилась в 2018 г. и с тех пор демонстрирует восстановительный рост. В 2020 г. выручка составила 173,1 млрд руб.

Чистая и операционная прибыль

Операционная прибыль компании растёт на протяжении последних пяти лет и в 2020 г. достигла 5,86 млрд руб. При этом на протяжении пяти последних лет бизнес демонстрирует чистый убыток по результатам своей деятельности. В 2020 г. чистый убыток составил 0,7 млрд руб.

Денежный поток, млн руб.

Операционный денежный поток растёт с 2017 г. и достиг 13,6 млрд руб. в 2020 г. Свободный денежный поток был отрицательным в 2018−2019 гг., но вернулся в положительную область в 2020 г.

История дивидендных выплат

У О‘КЕЙ нет прозрачной дивидендной политики с понятными критериями расчёта будущих дивидендов. В презентации компании на декабрь 2020 г. сказано, что размер дивидендов остаётся на усмотрение совета директоров и будет зависеть от ситуации на рынке, а также потребностей бизнеса в финансировании. Тем не менее компания распределяет часть прибыли в виде дивидендов своим акционерам на протяжении десяти последних лет. Размер выплат с 2018 по 2020 г. снижался.

Основные риски для миноритарных акционеров

Экономический кризис, рост инфляции и падение реально располагаемых доходов населения.

Высокая конкуренция в отрасли и консолидация рынка наиболее сильными участниками.

Изменение покупательских привычек и рост популярности онлайн-покупок и новых форматов ритейл-бизнеса.

Рост издержек и падение рентабельности продаж.

Увеличение долговой нагрузки.

Стратегические ошибки менеджмента при управлении компанией.

Игнорирование интересов миноритарных акционеров со стороны владельцев крупных пакетов акций.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба