Герман Греф продолжает предостерегать от последствий для России при переходе Европы на зелёную энергетику и отказе от углеродного топлива. Основываясь на заявлениях европейских политиков о достижении углеродной нейтральности к середине XXI века, аналитики «Сбербанка» подсчитали, что уже к 2035 г. бюджет России потеряет 5 трлн руб., а доходы населения упадут на 14%.

Пугающий прогноз

К 2050 г. нефтегазовые гиганты России могут обанкротиться. По подсчётам аналитиков «Сбербанка», энергетический экспорт РФ в результате зелёного перехода может сократиться на 179 млрд долл. к 2035 г. и на 192 млрд долл. к 2050 г. Эти оценки Герман Греф привёл в ходе панельной сессии «Сбера» в рамках Восточного экономического форума (ВЭФ-2021).

Энергопереход может привести к потенциальному падению производства нефти и газового конденсата в России к 2050 г. на 72%, газа — на 52%, энергетического угля — на 90%.

Как формируется цена на газ

Сейчас цены на газ на спотовом рынке в Европе бьют рекорд за рекордом. «Газпром» влияет на этот рост, отказываясь поставлять в Европу сверхплановые объёмы газа и ограничиваясь лишь выполнением своих контрактных обязательств. Газ компании является самым дешёвым, и только часть её контрактов с европейскими газовыми компаниями привязана к текущим спотовым ценам. Раньше в контрактах с «Газпромом» стоимость газа определялась по формуле с привязкой к стоимости нефти с лагом по времени в шесть или девять месяцев, и можно было заранее понять, какая будет формироваться цена на газ. Это позволяло планировать действия и газодобывающим компаниям, и европейским компаниям-поставщикам, и конечным потребителям. Создание газовых бирж привело к более высокой волатильности цен на топливо.

На данный момент только 13% контрактов «Газпрома» остаются привязанными к нефти. Остальные 87% привязаны к газовым фьючерсам разной длины и с разных хабов (газораспределительные центры). Это помогает уменьшить эффект от финансовых манипуляций на спотовом рынке: контракты оказываются привязаны к ценам на газ в целом, при этом дальние фьючерсы (например, на год) значительно менее волатильны, чем текущие спотовые цены.

Пока спотовый рынок только формировался, цены на нём были ниже — иначе зачем потребителям отказываться от гарантированных поставок трубопроводного газа по фиксированной на определённый период цене. Но после того, как он заработал в полную силу, отклонения начались как в ту, так и в другую сторону. А с лета 2021 г. спотовые рынки устремились вверх.

Глобализация газового рынка

Когда в Европе только собирались повлиять на механизм долгосрочного фиксирования газовых цен, считалось, что биржевой механизм торговли газом будет способствовать их снижению. Но это происходит только когда речь идёт о рынке покупателя, а не о рынке продавца (то есть когда существует профицит предложения). При этих условиях создание инфраструктуры для приёма сжиженного природного газа (СПГ) и введение антимонопольных правил должно было привлечь и дополнительные объёмы сжиженного газа, и дополнительных поставщиков.

Однако рынок сжиженного газа, в отличие от газа трубопроводного, — глобальный. И цены на нём формируются исходя из глобального, а не регионального баланса спроса и предложения.

В 2020 г., в разгар пандемии и массовых локдаунов, спрос на газ упал везде. И поставщики СПГ выстроились в очередь к терминалам, обвалив цены на газ в Европе (в отдельные моменты до 40 долл. за 1000 м3). В Азии тоже упали и цены, и объёмы потребления.

Но в 2021 г. потребление газа и цены на него в Азии стали резко расти. Поставщикам СПГ Европа стала неинтересна, газа в европейские хабы стало поступать меньше. Сразу же сработали созданные биржевые механизмы: цена на газ стала подниматься, превысив 900 долл. за 1000 м3 и продолжая расти дальше.

Это стало бы хорошей новостью для американских поставщиков сжиженного газа, который был слишком дорогим для прежней европейской ценовой конъюнктуры. Но теперь и американским поставщикам выгоднее везти его в Азию.

Рис. 1. Спотовые цены на газ в Европе

Не газом единым. Уголь

Дефицит газа в Европе и его цена как производная от величины дефицита оказались меньше, чем могли бы быть, ведь в Европе всё ещё функционируют электростанции, способные использовать разное топливо. Как только использовать газ для работы электростанций экономически стало менее выгодно, потребление угля в Европе начало возрастать, несмотря на все разногласия Польши и Брюсселя по поводу закрытия польских шахт.

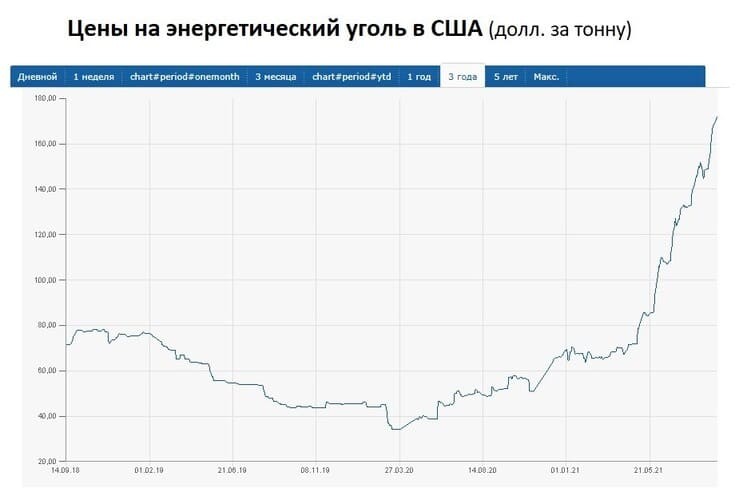

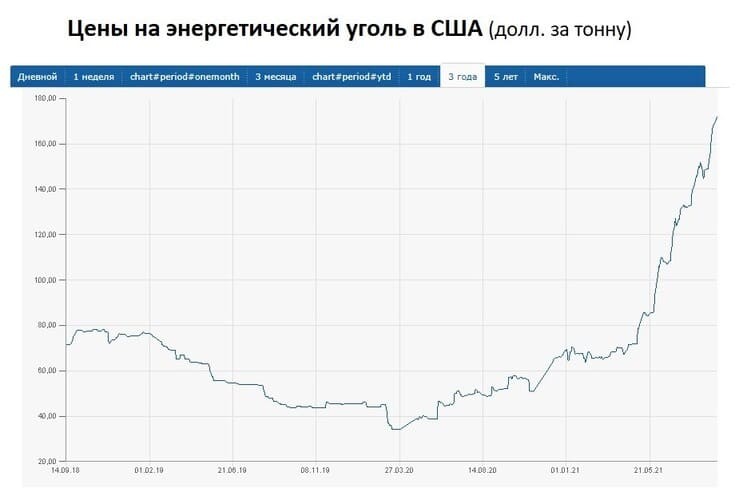

Рис 2. Биржевые цены на энергетический уголь. Источник: www.finanz.ru

Рост цен на уголь вызван не только замещением подорожавшего газа. Этот год ознаменовался целым рядом аварий, которые сказались на угольной отрасли. В Австралии вышли из строя сразу несколько погрузчиков в угольных портах и затопило железную дорогу к ним. В Индонезии затопило регионы добычи. В ЮАР поезд сошёл с рельсов и перекрыл на месяц дорогу в порт. В Колумбии прошли забастовки шахтёров. В Китае техническими аудиторами за нарушение техники безопасности были закрыты сразу несколько шахт и рудников. В Индии спад в энергетической отрасли привёл к банкротству 48 из 67 угольных рудников, а поиск новых инвесторов, готовых вложиться в восстановление добычи угля, — дело не быстрое. Беспорядки в ЮАР после заключения в тюрьму экс-президента Джейкоба Зумы в июле 2021 г. привели к временной приостановке отгрузки на экспорт южноафриканского угля (а также к приостановке отгрузки цитрусовых).

Что будет, когда последствия этих ЧП будут ликвидированы? Председатель Счётной палаты РФ Алексей Кудрин летом 2021 г., прогнозируя спад мирового спроса на энергоносители, утверждал, что пик мирового спроса на уголь уже пройден. И если для Европы и Северной Америки (с оговоркой о возможной корректировке энергетической политики США в случае победы трампистов) этот прогноз верен, то для Азии дела обстоят иначе.

В конце прошлого года Индия попросила Россию рассмотреть возможность поставлять ей 44 млн тонн коксующегося угля в год, в то время как весь объём добычи коксующегося угля в России в 2019 г. составил 56 млн тонн и был распродан.

Что касается энергетического угля, то до 2030 г. только в Китае, Индии, Южной Корее, Малайзии, Индонезии и Вьетнаме запланировано строительство тысячи новых угольных электростанций. В 2020 г. Китай построил в три раза больше новых угольных электростанций, чем весь остальной мир, сдавая в эксплуатацию примерно по одной электростанции в неделю.

Не газом единым. Нефть

После отрицательных значений, до которых опустились котировки нефти в Америке летом 2020 г., нефть приходится рассматривать как более волатильный актив, чем уголь и даже газ.

Во-первых, нефть легче перевозить и хранить. В пик пандемии в океане стояли сотни танкеров в ожидании разгрузки, которая была приостановлена из-за переполненных нефтехранилищ. Хранить сжиженный газ значительно сложнее: надо как минимуму обеспечивать его охлаждение. Природный газ тоже надо закачивать в подземные хранилища, что сложнее, чем качать нефть в металлическую ёмкость, да и сооружение газохранилищ обходится значительно дороже. Во-вторых, рынок нефтяных фьючерсов имеет значительно больший финансовый объём, а следовательно, и больший потенциал для финансовых спекуляций.

Рис. 3. Цена на нефть Brent. Источник: www.finanz.ru

Подводя итоги 2020 г., ОПЕК сделала следующие прогнозы: если к концу 2021 г. пандемию удастся удержать под контролем, уже в 2022 г. спрос на нефть вернётся на доковидный уровень — 99,7 млн баррелей в сутки. В 2030 г. он составит уже 107,2 млн баррелей в сутки, в 2040 — 109,3 млн баррелей в сутки. И после этого выйдет на плато. Но в оценке ОПЕК весь рост спроса приходится на развивающиеся страны, а для развитых стран эпоху нефти уже можно считать законченной. Спрос на нефть в них вряд ли восстановится до уровня 2019 г., а в среднесрочной перспективе перейдёт к постепенному снижению. Планируемый запрет на производство бензиновых и дизельных автомобилей в Европе внесёт в это свою лепту.

Но несмотря ни на что, по прогнозу ОПЕК, в середине XXI века главными первичными энергоресурсами останутся нефть (27%), газ (25%) и уголь (20%). Даже при опережающем росте доля альтернативных источников энергии в мировом энергобалансе достигнет всего лишь 8,7% (сегодня — 2,1%).

Отраслевая пятая колонна в коридорах Еврокомиссии

Все прогнозы относительно быстрого отказа от угля, нефти и газа строятся на экстраполяции успехов по развитию использования ВИЭ в странах, являющихся инициаторами декарбонизации экономики. При этом развитие возобновляемой энергетики в Европе поощряется специальными тарифами и целевыми субсидиями.

По мере тиражирования технологий стоимость солнечных батарей и ветрогенераторов снижается, однако себестоимость киловатт-часа возобновляемой энергии по-прежнему остаётся намного выше, чем при традиционной генерации.

Введение углеродного налога должно отчасти помочь оплатить эти дотации, а отслеживание углеродного следа — заставить производителей металлов, удобрений и другой энергоёмкой продукции тоже начинать переходить на использование ВИЭ.

Однако общая цена вопроса перехода на ВИЭ может оказаться неподъёмной даже для экономики Евросоюза. К тому же Европа — это не только огромный рынок, потребляющий энергоресурсы и продукцию базовых отраслей с большим углеродным следом, но ещё и экспортёр высокотехнологичной продукции. Как только планы введения углеродного налога в ЕС из разряда политических лозунгов начали переходить в плоскость подготовки законодательных актов, активизировались отраслевые лоббисты.

Представители экспортных отраслей всерьёз обеспокоились вопросом себестоимости собственной продукции в случае введения углеродного налога на используемое ими сырьё. Было образовано восемь отраслевых рабочих групп, которые стали работать с Еврокомиссией, объясняя чиновникам, во что для той или иной отрасли выльется введение нового налога. Автомобилестроителям не понравилось неизбежное в случае введения налога подорожание импортной стали. Европейским аграриям — подорожание удобрений. В результате стратегия декарбонизации, опубликованная Еврокомиссией в июне 2021 г., не содержит никаких конкретных положений о размере и сроках введения углеродного налога. Пока остановились на том, что производители алюминия, стали, цемента и электроэнергии с 2023 г. будут обязаны отчитываться об углеродном следе своей продукции.

В более отдалённой перспективе существуют только общие декларации о целях декарбонизации на 2035 и 2050 гг. Но в 2022 г. предстоят выборы в Европарламент, и очень многое в дальнейшей политике декарбонизации будет зависеть от успехов зелёных партий на них.

Зелёный переход поддержит цены на ископаемые углеводороды

Даже если стратегический курс на расширение использования ВИЭ в ЕС сохранится, реализация этого курса возможна только в коридоре некоторых граничных условий.

В условиях рыночной экономики сложно заставить перейти с дешёвого газа на дорогую ветроэнергетику или ещё более дорогую водородную. Для этого нужны нерационально большие субсидии или драконовские запретительные меры. Если же цена на ископаемые энергоресурсы будет достаточно высокой, переход на ВИЭ будет легче обосновать, и внедрение зелёной энергетики будет происходить более органично.

В перспективе цена на газ в Европе будет коррелировать с азиатской, оставаясь ниже, так как в Европе больше доля трубопроводного газа, цена на который обычно меньше, чем на СПГ, и не настолько волатильна. Кроме того, на рассогласование европейских и азиатских цен могут повлиять климатические факторы и заполненность европейских газовых хранилищ. Но глобальный характер рынка СПГ не даст возможности ценам на газ в Европе полностью оторваться от цен на него в Азии.

Доля угля из экологических соображений будет постепенно снижаться, а цена на него будет определяться мировой конъюнктурой. Рост спроса на уголь в Азии будет поддерживать цены на достаточно высоком уровне. Политическая риторика в пользу декарбонизации и поощрение инвестиций в зелёную энергетику окажут сдерживающее влияние на инвестиции в угледобычу, что будет замедлять возможное понижение цен из-за превышения предложения над спросом. Тем более сокращение угледобычи в Европе может стать одной из целей европейской политики декарбонизации.

Нефть останется самым волатильным из ископаемых энергоресурсов. В ближайшей перспективе возможна существенная коррекция цен на неё. Причиной этого может стать достижение нового соглашения по иранской ядерной программе. Последующее снятие санкций с Ирана позволит ему начать легальный экспорт нефти, что может нарушить существующий баланс спроса и предложения.

В долгосрочной перспективе на нефтяные цены будут давить переход транспорта с двигателей внутреннего сгорания на электрические или водородные двигатели и возможность наращивания добычи отдельными участниками рынка. Но действующая сделка ОПЕК+ показала, что возможность координации действий ведущих участников позволяет поддерживать ценовую стабильность на текущем уровне. А причины для этого есть как у производителей нефти, так и у приверженцев идей зелёной энергетики.

Пугающий прогноз

К 2050 г. нефтегазовые гиганты России могут обанкротиться. По подсчётам аналитиков «Сбербанка», энергетический экспорт РФ в результате зелёного перехода может сократиться на 179 млрд долл. к 2035 г. и на 192 млрд долл. к 2050 г. Эти оценки Герман Греф привёл в ходе панельной сессии «Сбера» в рамках Восточного экономического форума (ВЭФ-2021).

Энергопереход может привести к потенциальному падению производства нефти и газового конденсата в России к 2050 г. на 72%, газа — на 52%, энергетического угля — на 90%.

Как формируется цена на газ

Сейчас цены на газ на спотовом рынке в Европе бьют рекорд за рекордом. «Газпром» влияет на этот рост, отказываясь поставлять в Европу сверхплановые объёмы газа и ограничиваясь лишь выполнением своих контрактных обязательств. Газ компании является самым дешёвым, и только часть её контрактов с европейскими газовыми компаниями привязана к текущим спотовым ценам. Раньше в контрактах с «Газпромом» стоимость газа определялась по формуле с привязкой к стоимости нефти с лагом по времени в шесть или девять месяцев, и можно было заранее понять, какая будет формироваться цена на газ. Это позволяло планировать действия и газодобывающим компаниям, и европейским компаниям-поставщикам, и конечным потребителям. Создание газовых бирж привело к более высокой волатильности цен на топливо.

На данный момент только 13% контрактов «Газпрома» остаются привязанными к нефти. Остальные 87% привязаны к газовым фьючерсам разной длины и с разных хабов (газораспределительные центры). Это помогает уменьшить эффект от финансовых манипуляций на спотовом рынке: контракты оказываются привязаны к ценам на газ в целом, при этом дальние фьючерсы (например, на год) значительно менее волатильны, чем текущие спотовые цены.

Пока спотовый рынок только формировался, цены на нём были ниже — иначе зачем потребителям отказываться от гарантированных поставок трубопроводного газа по фиксированной на определённый период цене. Но после того, как он заработал в полную силу, отклонения начались как в ту, так и в другую сторону. А с лета 2021 г. спотовые рынки устремились вверх.

Глобализация газового рынка

Когда в Европе только собирались повлиять на механизм долгосрочного фиксирования газовых цен, считалось, что биржевой механизм торговли газом будет способствовать их снижению. Но это происходит только когда речь идёт о рынке покупателя, а не о рынке продавца (то есть когда существует профицит предложения). При этих условиях создание инфраструктуры для приёма сжиженного природного газа (СПГ) и введение антимонопольных правил должно было привлечь и дополнительные объёмы сжиженного газа, и дополнительных поставщиков.

Однако рынок сжиженного газа, в отличие от газа трубопроводного, — глобальный. И цены на нём формируются исходя из глобального, а не регионального баланса спроса и предложения.

В 2020 г., в разгар пандемии и массовых локдаунов, спрос на газ упал везде. И поставщики СПГ выстроились в очередь к терминалам, обвалив цены на газ в Европе (в отдельные моменты до 40 долл. за 1000 м3). В Азии тоже упали и цены, и объёмы потребления.

Но в 2021 г. потребление газа и цены на него в Азии стали резко расти. Поставщикам СПГ Европа стала неинтересна, газа в европейские хабы стало поступать меньше. Сразу же сработали созданные биржевые механизмы: цена на газ стала подниматься, превысив 900 долл. за 1000 м3 и продолжая расти дальше.

Это стало бы хорошей новостью для американских поставщиков сжиженного газа, который был слишком дорогим для прежней европейской ценовой конъюнктуры. Но теперь и американским поставщикам выгоднее везти его в Азию.

Рис. 1. Спотовые цены на газ в Европе

Не газом единым. Уголь

Дефицит газа в Европе и его цена как производная от величины дефицита оказались меньше, чем могли бы быть, ведь в Европе всё ещё функционируют электростанции, способные использовать разное топливо. Как только использовать газ для работы электростанций экономически стало менее выгодно, потребление угля в Европе начало возрастать, несмотря на все разногласия Польши и Брюсселя по поводу закрытия польских шахт.

Рис 2. Биржевые цены на энергетический уголь. Источник: www.finanz.ru

Рост цен на уголь вызван не только замещением подорожавшего газа. Этот год ознаменовался целым рядом аварий, которые сказались на угольной отрасли. В Австралии вышли из строя сразу несколько погрузчиков в угольных портах и затопило железную дорогу к ним. В Индонезии затопило регионы добычи. В ЮАР поезд сошёл с рельсов и перекрыл на месяц дорогу в порт. В Колумбии прошли забастовки шахтёров. В Китае техническими аудиторами за нарушение техники безопасности были закрыты сразу несколько шахт и рудников. В Индии спад в энергетической отрасли привёл к банкротству 48 из 67 угольных рудников, а поиск новых инвесторов, готовых вложиться в восстановление добычи угля, — дело не быстрое. Беспорядки в ЮАР после заключения в тюрьму экс-президента Джейкоба Зумы в июле 2021 г. привели к временной приостановке отгрузки на экспорт южноафриканского угля (а также к приостановке отгрузки цитрусовых).

Что будет, когда последствия этих ЧП будут ликвидированы? Председатель Счётной палаты РФ Алексей Кудрин летом 2021 г., прогнозируя спад мирового спроса на энергоносители, утверждал, что пик мирового спроса на уголь уже пройден. И если для Европы и Северной Америки (с оговоркой о возможной корректировке энергетической политики США в случае победы трампистов) этот прогноз верен, то для Азии дела обстоят иначе.

В конце прошлого года Индия попросила Россию рассмотреть возможность поставлять ей 44 млн тонн коксующегося угля в год, в то время как весь объём добычи коксующегося угля в России в 2019 г. составил 56 млн тонн и был распродан.

Что касается энергетического угля, то до 2030 г. только в Китае, Индии, Южной Корее, Малайзии, Индонезии и Вьетнаме запланировано строительство тысячи новых угольных электростанций. В 2020 г. Китай построил в три раза больше новых угольных электростанций, чем весь остальной мир, сдавая в эксплуатацию примерно по одной электростанции в неделю.

Не газом единым. Нефть

После отрицательных значений, до которых опустились котировки нефти в Америке летом 2020 г., нефть приходится рассматривать как более волатильный актив, чем уголь и даже газ.

Во-первых, нефть легче перевозить и хранить. В пик пандемии в океане стояли сотни танкеров в ожидании разгрузки, которая была приостановлена из-за переполненных нефтехранилищ. Хранить сжиженный газ значительно сложнее: надо как минимуму обеспечивать его охлаждение. Природный газ тоже надо закачивать в подземные хранилища, что сложнее, чем качать нефть в металлическую ёмкость, да и сооружение газохранилищ обходится значительно дороже. Во-вторых, рынок нефтяных фьючерсов имеет значительно больший финансовый объём, а следовательно, и больший потенциал для финансовых спекуляций.

Рис. 3. Цена на нефть Brent. Источник: www.finanz.ru

Подводя итоги 2020 г., ОПЕК сделала следующие прогнозы: если к концу 2021 г. пандемию удастся удержать под контролем, уже в 2022 г. спрос на нефть вернётся на доковидный уровень — 99,7 млн баррелей в сутки. В 2030 г. он составит уже 107,2 млн баррелей в сутки, в 2040 — 109,3 млн баррелей в сутки. И после этого выйдет на плато. Но в оценке ОПЕК весь рост спроса приходится на развивающиеся страны, а для развитых стран эпоху нефти уже можно считать законченной. Спрос на нефть в них вряд ли восстановится до уровня 2019 г., а в среднесрочной перспективе перейдёт к постепенному снижению. Планируемый запрет на производство бензиновых и дизельных автомобилей в Европе внесёт в это свою лепту.

Но несмотря ни на что, по прогнозу ОПЕК, в середине XXI века главными первичными энергоресурсами останутся нефть (27%), газ (25%) и уголь (20%). Даже при опережающем росте доля альтернативных источников энергии в мировом энергобалансе достигнет всего лишь 8,7% (сегодня — 2,1%).

Отраслевая пятая колонна в коридорах Еврокомиссии

Все прогнозы относительно быстрого отказа от угля, нефти и газа строятся на экстраполяции успехов по развитию использования ВИЭ в странах, являющихся инициаторами декарбонизации экономики. При этом развитие возобновляемой энергетики в Европе поощряется специальными тарифами и целевыми субсидиями.

По мере тиражирования технологий стоимость солнечных батарей и ветрогенераторов снижается, однако себестоимость киловатт-часа возобновляемой энергии по-прежнему остаётся намного выше, чем при традиционной генерации.

Введение углеродного налога должно отчасти помочь оплатить эти дотации, а отслеживание углеродного следа — заставить производителей металлов, удобрений и другой энергоёмкой продукции тоже начинать переходить на использование ВИЭ.

Однако общая цена вопроса перехода на ВИЭ может оказаться неподъёмной даже для экономики Евросоюза. К тому же Европа — это не только огромный рынок, потребляющий энергоресурсы и продукцию базовых отраслей с большим углеродным следом, но ещё и экспортёр высокотехнологичной продукции. Как только планы введения углеродного налога в ЕС из разряда политических лозунгов начали переходить в плоскость подготовки законодательных актов, активизировались отраслевые лоббисты.

Представители экспортных отраслей всерьёз обеспокоились вопросом себестоимости собственной продукции в случае введения углеродного налога на используемое ими сырьё. Было образовано восемь отраслевых рабочих групп, которые стали работать с Еврокомиссией, объясняя чиновникам, во что для той или иной отрасли выльется введение нового налога. Автомобилестроителям не понравилось неизбежное в случае введения налога подорожание импортной стали. Европейским аграриям — подорожание удобрений. В результате стратегия декарбонизации, опубликованная Еврокомиссией в июне 2021 г., не содержит никаких конкретных положений о размере и сроках введения углеродного налога. Пока остановились на том, что производители алюминия, стали, цемента и электроэнергии с 2023 г. будут обязаны отчитываться об углеродном следе своей продукции.

В более отдалённой перспективе существуют только общие декларации о целях декарбонизации на 2035 и 2050 гг. Но в 2022 г. предстоят выборы в Европарламент, и очень многое в дальнейшей политике декарбонизации будет зависеть от успехов зелёных партий на них.

Зелёный переход поддержит цены на ископаемые углеводороды

Даже если стратегический курс на расширение использования ВИЭ в ЕС сохранится, реализация этого курса возможна только в коридоре некоторых граничных условий.

В условиях рыночной экономики сложно заставить перейти с дешёвого газа на дорогую ветроэнергетику или ещё более дорогую водородную. Для этого нужны нерационально большие субсидии или драконовские запретительные меры. Если же цена на ископаемые энергоресурсы будет достаточно высокой, переход на ВИЭ будет легче обосновать, и внедрение зелёной энергетики будет происходить более органично.

В перспективе цена на газ в Европе будет коррелировать с азиатской, оставаясь ниже, так как в Европе больше доля трубопроводного газа, цена на который обычно меньше, чем на СПГ, и не настолько волатильна. Кроме того, на рассогласование европейских и азиатских цен могут повлиять климатические факторы и заполненность европейских газовых хранилищ. Но глобальный характер рынка СПГ не даст возможности ценам на газ в Европе полностью оторваться от цен на него в Азии.

Доля угля из экологических соображений будет постепенно снижаться, а цена на него будет определяться мировой конъюнктурой. Рост спроса на уголь в Азии будет поддерживать цены на достаточно высоком уровне. Политическая риторика в пользу декарбонизации и поощрение инвестиций в зелёную энергетику окажут сдерживающее влияние на инвестиции в угледобычу, что будет замедлять возможное понижение цен из-за превышения предложения над спросом. Тем более сокращение угледобычи в Европе может стать одной из целей европейской политики декарбонизации.

Нефть останется самым волатильным из ископаемых энергоресурсов. В ближайшей перспективе возможна существенная коррекция цен на неё. Причиной этого может стать достижение нового соглашения по иранской ядерной программе. Последующее снятие санкций с Ирана позволит ему начать легальный экспорт нефти, что может нарушить существующий баланс спроса и предложения.

В долгосрочной перспективе на нефтяные цены будут давить переход транспорта с двигателей внутреннего сгорания на электрические или водородные двигатели и возможность наращивания добычи отдельными участниками рынка. Но действующая сделка ОПЕК+ показала, что возможность координации действий ведущих участников позволяет поддерживать ценовую стабильность на текущем уровне. А причины для этого есть как у производителей нефти, так и у приверженцев идей зелёной энергетики.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба