Билл Экман называет себя активным инвестором, но на деле он скорее умелый манипулятор и хитрый стратег. Вместо книг по трейдингу он изучал психологию, что позволило ему выработать железный самоконтроль и научило играть по-крупному. Теперь Экман заставляет людей волноваться и переживать, чтобы они допускали ошибки, а он получал прибыль за их счёт.

В истории Билла Экмана нет восхождения с низов на вершины — это человек, который родился в обеспеченной семье. Он основал собственный фонд Pershing Square Capital, который спустя годы стал довольно успешным. Несколько миллиардов долларов Экман заработал во время кризиса, вызванного пандемией коронавируса. Правильные вложения и использование так называемой «страховки» привели его к высокой прибыли.

В истории Билла Экмана и фонда Pershing Square Capital были как победы, так и поражения. Например, можно вспомнить громкие дела с Herbalife (Экман потерял около 1 млрд долл.), а также с Valeant Pharmaceuticals (потери составили 3 млрд долл.).

Но, несмотря на это, к 1 августа 2021 г. состояние Билла Экмана было оценено в 2,9 млрд долл., а дела у его компании шли хорошо. Инвестиционный фонд обгоняет индекс Dow Jones на 42%, а S&P 500 — на 30%. От технологичного индекса NASDAQ Билл пока отстаёт, но, возможно, скоро его предприятие вырастет и в эту сторону. А как складывалась жизнь инвестора и чему он обязан своим успехом, расскажем в статье.

Детство, образование и первая работа

Билл Экман родился 11 мая 1966 г. в достаточно богатой еврейской семье. Его отец Лоуренс Дэвид Экман был председателем нью-йоркской компании по финансированию недвижимости Ackman-Ziff Real Estate Group. В детстве Билл считался способным мальчиком, однако не проявлял никакого интереса к финансам, предпочитая искусства.

В юности Экман был склонен к риску. Однажды он поспорил со своим отцом, что сдаст тест в колледже на максимальные 800 баллов. Сумма спора составила 2 тыс. долл. Это были практически все деньги Билла! Отец пожалел его и отменил пари за день до теста. Как оказалось, не зря — будущий инвестор немного не дотянул до заданной планки, получив всего 780 баллов.

Билл учился в Гарварде и в 1988 г. получил степень бакалавра искусствоведения с отличием по истории. Обучение ему оплачивал отец. Тема его диссертации — «Взбираясь по стене плюща: опыт евреев и американцев азиатского происхождения при приёме в Гарвард».

Во время учёбы Билл увлекался академической греблей. Однажды перед соревнованиями он посмеялся над соперниками и нарядил всю свою команду в новую форму со значком доллара. Такое украшение нанесли и на лодку, в которой плавали участники. Это действие привело к повышенному вниманию судей в сторону Экмана. Такое отношение будущему инвестору понравилось, и он выбрал эпатаж и манипуляции своим образом действий.

Рис. 2. Билл Экман в студенческие годы

После получения диплома Билл решил продолжить обучение и поступил в магистратуру бизнес-школы Гарварда. Именно в это время он начинает интересоваться сферой инвестиций. Вместе с друзьями он организует фонд Gotham Partners.

В первое время денег у фонда было немного. Однако со стартом снова помог отец Экмана. Благодаря его связям, в Gotham Partners вложили деньги крупные компании, занимающиеся страхованием недвижимости: Leucadia National и Rockefeller Center. К 1988 г. фонд Билла уже заработал неплохую репутацию. Это было связано в первую очередь с противодействием кризисам, которые бушевали в стране. Под управлением Gotham Partners имелось уже 500 млн долл.

В 2002 г. Экман поссорился с партнёрами и предпочёл покинуть Gotham Partners. Точная причина их разногласий неизвестна. Спустя два года, в 2004 г., вместе со своей женой Карен Билл основал свой главный проект — хедж-фонд Pershing Square Capital Management. В первое время он развивался на деньги, полученные от Leucadia National: инвестор остался с ними в хороших отношениях, несмотря на выход из фонда Gotham Partners. Начальный капитал новой компании составил 54 млн долл., но через пару лет он вырос до нескольких миллиардов.

Работа в Pershing Square Capital Management и стратегия инвестирования

У Билла Экмана есть чёткая стратегия инвестирования, основанная на минимальной диверсификации. Он тщательно изучает потенциал и эффективность компании и только после этого покупает крупные пакеты акций исключительно у надёжных корпораций. Для каждого вложения Экман выбирает оптимальные сроки, после чего фиксирует и декларирует прибыль.

Он предпочитает не стартапы, а зарекомендовавшие себя крупные корпорации, которые давно торгуют на бирже. Кроме того, Билл не любит бизнесы, в которых все средства сосредоточены в руках малого количества владельцев. Также он утверждал, что «компании без достаточной ценности годятся только для спекуляций».

В то же время есть истории, когда вложения Экмана благотворно повлияли на недооценённые компании. Например, он вложил 40% своего капитала, купив 10% акций производителя ботокса Allergan. Став акционером, Билл смог добиться смены руководства, после чего выстроил более эффективную систему управления. Это принесло ему прибыль в 2,4 млрд долл.

Неприятные ситуации тоже случались. Например, потеря 500 млн долл. в 2013 г. на сделке с ритейлером J. C. Penney. Тогда Билл способствовал смене высшего руководства компании и посадил на этот пост Рона Джонсона, вице-президента Apple. Однако продажи компании упали почти на 25%, после чего Экману пришлось уйти из совета директоров.

2016 г. считается самым худшим в истории Pershing Square Capital Management. Тогда фонд потерял около 4 млрд долл. Причиной стала фармацевтическая компания Valeant. В портфеле инвестора было 8% её акций, которые за год упали на 88%.

Одна из особенностей Билла Экмана — особый подход к подбору персонала. Он приглашает на работу людей из разных профессий и практически без опыта. В его компании успешно трудились водитель такси, тренер по теннису и инструктор по рыбалке.

Коллеги Экмана с Уолл-стрит отмечают, что он самоуверенный и заносчивый человек. Многие не любят его и смело указывают на его ошибки в инвестировании. Как говорил глава Chapman Capital Роберт Чапман, «такое ощущение, что у Экмана комплекс супермена. Он из тех, кто спрыгнет с небоскрёба в надежде, что суперсила позволит ему парить над городом. Когда же он грохнется на землю, то, уверен, обвинит в неудаче непредвиденную и, конечно, нечестную по отношению к нему силу притяжения».

Экман инвестирует преимущественно в голубые фишки США, покупая их во время просадки. Он является инвестором компании Уоррена Баффетта Berkshire Hathaway, сети отелей Hilton Worldwide, девелоперской компании Howard Hughes Corporation, Lowe’s и Restaurant Brands, сети кофеен Starbucks. Также Билл инвестировал в Covaxx — дочернюю компанию United Biomedical. Она производит тесты на антитела к коронавирусу, так что в будущем прибыль миллионера может вырасти.

История с Herbalife

Это одно из самых ярких событий в биографии Билла Экмана. В 2012 г. миллиардер объявил войну производителю специального питания. Он назвал компанию пирамидой и сказал, что «доведёт её до края земли». В планах у Билла была масштабная травля корпорации.

Сразу после этого Экман начал активные действия. Он проводил длинные презентации, в которых рассказывал о методах ведения бизнеса и доказывал, что основной целью компании является привлечение новых людей в их сеть. В одном из выступлений Билл даже сравнил Herbalife с мафией.

В первое время инвестор получил поддержку общественности. Netflix снял документальный фильм, а Криштиану Роналду и экс-госсекретарь США Мадлен Олбрайт высказывали критику компании. В то же время Экман заявил, что скоро цена акций Herbalife упадёт, и вложил в компанию 1 млрд долл., сыграв на снижение котировок. Это вложение составило 9% от его фонда.

Рис. 3. Билл Экман на телевидении

Тогда стоимость бумаг находилась на уровне 47 долл. за акцию, однако в следующие два дня она упала на 21%. Однако выступления Экмана не смогли убедить инвесторов, и они продолжили покупать ценные бумаги. В борьбу против Билла вступили также некоторые обитатели Уолл-стрит, например, Карл Айкан и хедж-фонд Third Point.

Некоторый эффект действия Экмана всё же возымели. Была проведена тщательная проверка компании Herbalife со стороны Комиссии по ценным бумагам. В целом следов мошенничества найдено не было, поэтому корпорацию не признали финансовой пирамидой. Однако был наложен штраф в 200 млн долл. за то, что Herbalife неправильно доносит информацию о возможностях заработка для вкладчиков. В 2018 г. Билл закрыл позицию с их акциями, из-за чего потерял несколько сотен миллионов долларов.

Заработок на коронавирусе

В феврале 2020 г. мир оказался перед угрозой пандемии. Все инвесторы обеспокоились тем, как выйти из этой ситуации с минимальными потерями. У Билла было два варианта: продать свои акции сейчас и зафиксировать прибыль или застраховать их, чтобы ничего не потерять в случае просадки. Как долгосрочный инвестор, Экман выбрал второй вариант. Такое решение имело под собой логическое обоснование: даже в случае кризиса через какое-то время акции восстановятся. А чтобы ещё больше обезопасить себя, Билл решил использовать страхование.

3 марта 2020 г. Экман выпустил послание акционерам, в котором рассказал, что вложился в кредитные дефолтные свопы (англ. CDS, credit default swap). На тот момент со времени покупки прошло десять дней.

Билл Экман приобрёл свопы на индекс корпоративных облигаций. Сумма покрытия, по одним источникам, составляла 65 млрд долл. и 71 млрд долл. — по другим. В любом случае это значение было в несколько раз больше того, что находилось под управлением Pershing Square Capital Management.

Премия была небольшой и составляла 0,5% от номинала. На тот момент никто не мог предположить, что начнётся дефолт. Процентные ставки были низкими, а рынок рос, поэтому Билл сделал ставку на понижение. Акционерам он сказал, что риски у купленного инструмента минимальные, а потенциал роста, наоборот, большой. Если бы негативный сценарий не случился, Экман понёс бы убытки в размере 81 млн долл.

CDS — это финансовый инструмент, в котором продавец берёт на себя обязательства третьей стороны. Например, покупатель приобретает облигацию и хочет гарантированно получать купоны. Тогда он должен вложиться в своп и регулярно платить премию продавцу. Взамен в случае банкротства компании, выпустившей акцию, продавец берёт на себя обязательства по погашению купонов. При этом свопы можно купить, чтобы в будущем продать за более высокую цену, ведь они дорожают, когда растут кредитные риски.

Однако кризис начал развиваться быстрее, чем ожидали финансисты. Пандемия захватила мир, а вместе с ней росли премии по CDS и стоимость свопов. 9 марта 2020 г. Билл сообщил акционерам, что стоимость контракта выросла до 1,8 млрд долл. Эта сумма покрывала просадку по другим акциям, которая была вызвана вирусом. Ещё через три дня стоимость свопа достигла 2,75 млрд долл., после чего Экман решил, что его нужно продавать. На этот момент это было 40% от стоимости портфеля Pershing Square Capital Management.

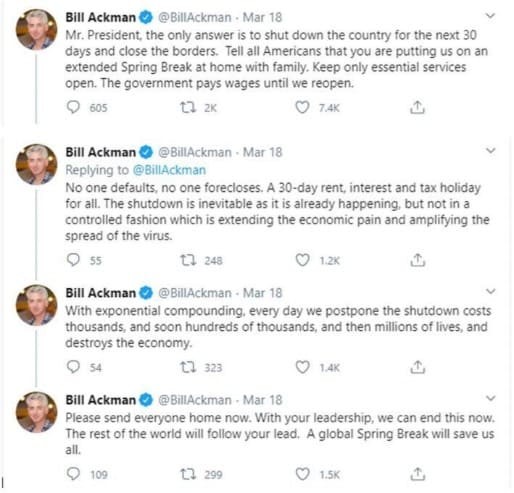

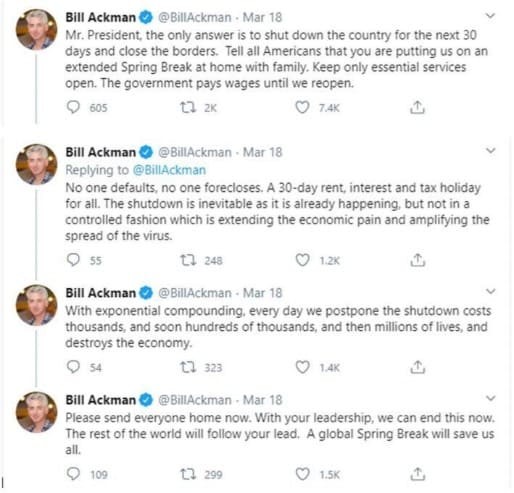

18 марта 2020 г. Билл Экман выступил на CNBC и объявил, что ситуация в стране плачевная и нужно вводить локдаун. О том же он заявлял на своей странице в Twitter. Неизвестно, действительно ли Билл переживал за будущее страны или просто нагонял панику, однако эффект его действия возымели. Сразу после программы индекс Dow Jones упал на 4%. Экман распродал уже половину свопов, а в скором времени избавился и от второй половины.

Рис. 4. Сообщения Билла Экмана в Twitter

На этом Экман не закончил. Все вырученные деньги он вложил в свои портфельные акции, так как на тот момент они находились в просадке. Когда рынки восстановились, он дополнительно заработал около 1 млрд долл.

Благотворительность

Билл Экман — известный филантроп. Например, он жертвовал средства для Центра еврейской истории, у которого был долг в 300 млн долл. Стремясь его погасить, Билл лично внёс 6,8 млн долл.

1,1 млн долл. Билла пошли на проекты Innocence Project в Нью-Йорке и Centurion Ministries в Принстоне, штат Нью-Джерси. Из своего фонда он выделил более 400 млн долл. в виде грантов, пожертвований и социальных инвестиций. В 2011 г. семья Экманов попала в список самых щедрых филантропов в журнале The Chronicle of Philanthropy.

На президентских выборах 2016 г. Билл поддерживал кандидата Майкла Блумберга. Финансист также выступает за демократические организации, например Демократический национальный комитет и Демократический сенаторский комитет.

Экман подписал клятву дарения, согласно которой 50% его наследства должны пойти на благотворительность.

Семья

О личной жизни Билла Экмана известно немного. 10 июля 1994 г. он женился на ландшафтном архитекторе Карен Энн Херсковиц, однако 22 декабря 2016 г. стало известно, что пара развелась. У супругов за время брака родилось трое детей.

Цитаты Билла Экмана

«Я думаю, что криптовалюты никуда не исчезнут. Они действительно интересны с точки зрения возможностей для бизнеса, но я не стал бы инвестировать в биткойн или другой актив, который является чисто спекулятивным».

«Он [биткойн] стоит ровно столько, за сколько кто-то другой готов его у вас купить».

«Осенью 2021 года экономика США переживёт „массовый бум“, несмотря на стремительное распространение дельта-штамма COVID-19».

В истории Билла Экмана нет восхождения с низов на вершины — это человек, который родился в обеспеченной семье. Он основал собственный фонд Pershing Square Capital, который спустя годы стал довольно успешным. Несколько миллиардов долларов Экман заработал во время кризиса, вызванного пандемией коронавируса. Правильные вложения и использование так называемой «страховки» привели его к высокой прибыли.

В истории Билла Экмана и фонда Pershing Square Capital были как победы, так и поражения. Например, можно вспомнить громкие дела с Herbalife (Экман потерял около 1 млрд долл.), а также с Valeant Pharmaceuticals (потери составили 3 млрд долл.).

Но, несмотря на это, к 1 августа 2021 г. состояние Билла Экмана было оценено в 2,9 млрд долл., а дела у его компании шли хорошо. Инвестиционный фонд обгоняет индекс Dow Jones на 42%, а S&P 500 — на 30%. От технологичного индекса NASDAQ Билл пока отстаёт, но, возможно, скоро его предприятие вырастет и в эту сторону. А как складывалась жизнь инвестора и чему он обязан своим успехом, расскажем в статье.

Детство, образование и первая работа

Билл Экман родился 11 мая 1966 г. в достаточно богатой еврейской семье. Его отец Лоуренс Дэвид Экман был председателем нью-йоркской компании по финансированию недвижимости Ackman-Ziff Real Estate Group. В детстве Билл считался способным мальчиком, однако не проявлял никакого интереса к финансам, предпочитая искусства.

В юности Экман был склонен к риску. Однажды он поспорил со своим отцом, что сдаст тест в колледже на максимальные 800 баллов. Сумма спора составила 2 тыс. долл. Это были практически все деньги Билла! Отец пожалел его и отменил пари за день до теста. Как оказалось, не зря — будущий инвестор немного не дотянул до заданной планки, получив всего 780 баллов.

Билл учился в Гарварде и в 1988 г. получил степень бакалавра искусствоведения с отличием по истории. Обучение ему оплачивал отец. Тема его диссертации — «Взбираясь по стене плюща: опыт евреев и американцев азиатского происхождения при приёме в Гарвард».

Во время учёбы Билл увлекался академической греблей. Однажды перед соревнованиями он посмеялся над соперниками и нарядил всю свою команду в новую форму со значком доллара. Такое украшение нанесли и на лодку, в которой плавали участники. Это действие привело к повышенному вниманию судей в сторону Экмана. Такое отношение будущему инвестору понравилось, и он выбрал эпатаж и манипуляции своим образом действий.

Рис. 2. Билл Экман в студенческие годы

После получения диплома Билл решил продолжить обучение и поступил в магистратуру бизнес-школы Гарварда. Именно в это время он начинает интересоваться сферой инвестиций. Вместе с друзьями он организует фонд Gotham Partners.

В первое время денег у фонда было немного. Однако со стартом снова помог отец Экмана. Благодаря его связям, в Gotham Partners вложили деньги крупные компании, занимающиеся страхованием недвижимости: Leucadia National и Rockefeller Center. К 1988 г. фонд Билла уже заработал неплохую репутацию. Это было связано в первую очередь с противодействием кризисам, которые бушевали в стране. Под управлением Gotham Partners имелось уже 500 млн долл.

В 2002 г. Экман поссорился с партнёрами и предпочёл покинуть Gotham Partners. Точная причина их разногласий неизвестна. Спустя два года, в 2004 г., вместе со своей женой Карен Билл основал свой главный проект — хедж-фонд Pershing Square Capital Management. В первое время он развивался на деньги, полученные от Leucadia National: инвестор остался с ними в хороших отношениях, несмотря на выход из фонда Gotham Partners. Начальный капитал новой компании составил 54 млн долл., но через пару лет он вырос до нескольких миллиардов.

Работа в Pershing Square Capital Management и стратегия инвестирования

У Билла Экмана есть чёткая стратегия инвестирования, основанная на минимальной диверсификации. Он тщательно изучает потенциал и эффективность компании и только после этого покупает крупные пакеты акций исключительно у надёжных корпораций. Для каждого вложения Экман выбирает оптимальные сроки, после чего фиксирует и декларирует прибыль.

Он предпочитает не стартапы, а зарекомендовавшие себя крупные корпорации, которые давно торгуют на бирже. Кроме того, Билл не любит бизнесы, в которых все средства сосредоточены в руках малого количества владельцев. Также он утверждал, что «компании без достаточной ценности годятся только для спекуляций».

В то же время есть истории, когда вложения Экмана благотворно повлияли на недооценённые компании. Например, он вложил 40% своего капитала, купив 10% акций производителя ботокса Allergan. Став акционером, Билл смог добиться смены руководства, после чего выстроил более эффективную систему управления. Это принесло ему прибыль в 2,4 млрд долл.

Неприятные ситуации тоже случались. Например, потеря 500 млн долл. в 2013 г. на сделке с ритейлером J. C. Penney. Тогда Билл способствовал смене высшего руководства компании и посадил на этот пост Рона Джонсона, вице-президента Apple. Однако продажи компании упали почти на 25%, после чего Экману пришлось уйти из совета директоров.

2016 г. считается самым худшим в истории Pershing Square Capital Management. Тогда фонд потерял около 4 млрд долл. Причиной стала фармацевтическая компания Valeant. В портфеле инвестора было 8% её акций, которые за год упали на 88%.

Одна из особенностей Билла Экмана — особый подход к подбору персонала. Он приглашает на работу людей из разных профессий и практически без опыта. В его компании успешно трудились водитель такси, тренер по теннису и инструктор по рыбалке.

Коллеги Экмана с Уолл-стрит отмечают, что он самоуверенный и заносчивый человек. Многие не любят его и смело указывают на его ошибки в инвестировании. Как говорил глава Chapman Capital Роберт Чапман, «такое ощущение, что у Экмана комплекс супермена. Он из тех, кто спрыгнет с небоскрёба в надежде, что суперсила позволит ему парить над городом. Когда же он грохнется на землю, то, уверен, обвинит в неудаче непредвиденную и, конечно, нечестную по отношению к нему силу притяжения».

Экман инвестирует преимущественно в голубые фишки США, покупая их во время просадки. Он является инвестором компании Уоррена Баффетта Berkshire Hathaway, сети отелей Hilton Worldwide, девелоперской компании Howard Hughes Corporation, Lowe’s и Restaurant Brands, сети кофеен Starbucks. Также Билл инвестировал в Covaxx — дочернюю компанию United Biomedical. Она производит тесты на антитела к коронавирусу, так что в будущем прибыль миллионера может вырасти.

История с Herbalife

Это одно из самых ярких событий в биографии Билла Экмана. В 2012 г. миллиардер объявил войну производителю специального питания. Он назвал компанию пирамидой и сказал, что «доведёт её до края земли». В планах у Билла была масштабная травля корпорации.

Сразу после этого Экман начал активные действия. Он проводил длинные презентации, в которых рассказывал о методах ведения бизнеса и доказывал, что основной целью компании является привлечение новых людей в их сеть. В одном из выступлений Билл даже сравнил Herbalife с мафией.

В первое время инвестор получил поддержку общественности. Netflix снял документальный фильм, а Криштиану Роналду и экс-госсекретарь США Мадлен Олбрайт высказывали критику компании. В то же время Экман заявил, что скоро цена акций Herbalife упадёт, и вложил в компанию 1 млрд долл., сыграв на снижение котировок. Это вложение составило 9% от его фонда.

Рис. 3. Билл Экман на телевидении

Тогда стоимость бумаг находилась на уровне 47 долл. за акцию, однако в следующие два дня она упала на 21%. Однако выступления Экмана не смогли убедить инвесторов, и они продолжили покупать ценные бумаги. В борьбу против Билла вступили также некоторые обитатели Уолл-стрит, например, Карл Айкан и хедж-фонд Third Point.

Некоторый эффект действия Экмана всё же возымели. Была проведена тщательная проверка компании Herbalife со стороны Комиссии по ценным бумагам. В целом следов мошенничества найдено не было, поэтому корпорацию не признали финансовой пирамидой. Однако был наложен штраф в 200 млн долл. за то, что Herbalife неправильно доносит информацию о возможностях заработка для вкладчиков. В 2018 г. Билл закрыл позицию с их акциями, из-за чего потерял несколько сотен миллионов долларов.

Заработок на коронавирусе

В феврале 2020 г. мир оказался перед угрозой пандемии. Все инвесторы обеспокоились тем, как выйти из этой ситуации с минимальными потерями. У Билла было два варианта: продать свои акции сейчас и зафиксировать прибыль или застраховать их, чтобы ничего не потерять в случае просадки. Как долгосрочный инвестор, Экман выбрал второй вариант. Такое решение имело под собой логическое обоснование: даже в случае кризиса через какое-то время акции восстановятся. А чтобы ещё больше обезопасить себя, Билл решил использовать страхование.

3 марта 2020 г. Экман выпустил послание акционерам, в котором рассказал, что вложился в кредитные дефолтные свопы (англ. CDS, credit default swap). На тот момент со времени покупки прошло десять дней.

Билл Экман приобрёл свопы на индекс корпоративных облигаций. Сумма покрытия, по одним источникам, составляла 65 млрд долл. и 71 млрд долл. — по другим. В любом случае это значение было в несколько раз больше того, что находилось под управлением Pershing Square Capital Management.

Премия была небольшой и составляла 0,5% от номинала. На тот момент никто не мог предположить, что начнётся дефолт. Процентные ставки были низкими, а рынок рос, поэтому Билл сделал ставку на понижение. Акционерам он сказал, что риски у купленного инструмента минимальные, а потенциал роста, наоборот, большой. Если бы негативный сценарий не случился, Экман понёс бы убытки в размере 81 млн долл.

CDS — это финансовый инструмент, в котором продавец берёт на себя обязательства третьей стороны. Например, покупатель приобретает облигацию и хочет гарантированно получать купоны. Тогда он должен вложиться в своп и регулярно платить премию продавцу. Взамен в случае банкротства компании, выпустившей акцию, продавец берёт на себя обязательства по погашению купонов. При этом свопы можно купить, чтобы в будущем продать за более высокую цену, ведь они дорожают, когда растут кредитные риски.

Однако кризис начал развиваться быстрее, чем ожидали финансисты. Пандемия захватила мир, а вместе с ней росли премии по CDS и стоимость свопов. 9 марта 2020 г. Билл сообщил акционерам, что стоимость контракта выросла до 1,8 млрд долл. Эта сумма покрывала просадку по другим акциям, которая была вызвана вирусом. Ещё через три дня стоимость свопа достигла 2,75 млрд долл., после чего Экман решил, что его нужно продавать. На этот момент это было 40% от стоимости портфеля Pershing Square Capital Management.

18 марта 2020 г. Билл Экман выступил на CNBC и объявил, что ситуация в стране плачевная и нужно вводить локдаун. О том же он заявлял на своей странице в Twitter. Неизвестно, действительно ли Билл переживал за будущее страны или просто нагонял панику, однако эффект его действия возымели. Сразу после программы индекс Dow Jones упал на 4%. Экман распродал уже половину свопов, а в скором времени избавился и от второй половины.

Рис. 4. Сообщения Билла Экмана в Twitter

На этом Экман не закончил. Все вырученные деньги он вложил в свои портфельные акции, так как на тот момент они находились в просадке. Когда рынки восстановились, он дополнительно заработал около 1 млрд долл.

Благотворительность

Билл Экман — известный филантроп. Например, он жертвовал средства для Центра еврейской истории, у которого был долг в 300 млн долл. Стремясь его погасить, Билл лично внёс 6,8 млн долл.

1,1 млн долл. Билла пошли на проекты Innocence Project в Нью-Йорке и Centurion Ministries в Принстоне, штат Нью-Джерси. Из своего фонда он выделил более 400 млн долл. в виде грантов, пожертвований и социальных инвестиций. В 2011 г. семья Экманов попала в список самых щедрых филантропов в журнале The Chronicle of Philanthropy.

На президентских выборах 2016 г. Билл поддерживал кандидата Майкла Блумберга. Финансист также выступает за демократические организации, например Демократический национальный комитет и Демократический сенаторский комитет.

Экман подписал клятву дарения, согласно которой 50% его наследства должны пойти на благотворительность.

Семья

О личной жизни Билла Экмана известно немного. 10 июля 1994 г. он женился на ландшафтном архитекторе Карен Энн Херсковиц, однако 22 декабря 2016 г. стало известно, что пара развелась. У супругов за время брака родилось трое детей.

Цитаты Билла Экмана

«Я думаю, что криптовалюты никуда не исчезнут. Они действительно интересны с точки зрения возможностей для бизнеса, но я не стал бы инвестировать в биткойн или другой актив, который является чисто спекулятивным».

«Он [биткойн] стоит ровно столько, за сколько кто-то другой готов его у вас купить».

«Осенью 2021 года экономика США переживёт „массовый бум“, несмотря на стремительное распространение дельта-штамма COVID-19».

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба