Если вы закончили год с убытком по операциям с обращающимися ценными бумагами или производными финансовыми инструментами, то вы можете перенести его на будущие прибыльные года и тем самым вернуть 13% от суммы убытка. Чтобы это сделать, следует применить специальный налоговый вычет (ст. 220.1 НК РФ).

В течение календарного года брокер, являясь вашим налоговым агентом, сальдирует ваши финансовые результаты согласно нормам Налогового кодекса. До окончания календарного года (он же налоговый период по НДФЛ) нельзя однозначно определить, получили вы прибыль или убыток. Таким образом, основные документы по подсчёту вашей налогооблагаемой базы, прибыли и убытка формируются только по окончании года.

Но как в таком случае узнать сумму убытка, которую в рамках вычета можно перенести на будущие прибыльные года? Согласно нормам заполнения справки 2-НДФЛ, эта информация в ней не указывается. Однако это основной документ, подтверждающий прибыль, которую вы можете уменьшить с помощью вычета.

Суммы убытков вы можете найти в налоговом регистре, который формирует ваш налоговый агент. Каждый налоговый агент самостоятельно разрабатывает форму налогового регистра, унифицированной формы нет (ст. 230 НК РФ). В данной статье мы рассмотрим, где можно найти сумму убытка в налоговом регистре от «Открытие Инвестиции» (в ваших личных кабинетах данный документ называется «Справка об убытках»).

Налоговый регистр формируется отдельно для каждого календарного года. Поэтому если у вас убытки получены за несколько налоговых периодов, то необходимо заказать справки об убытках за каждый год.

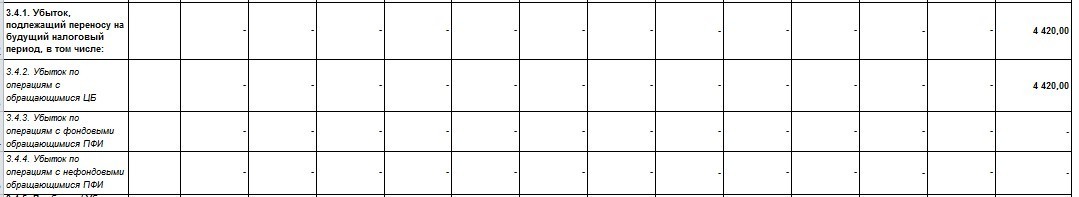

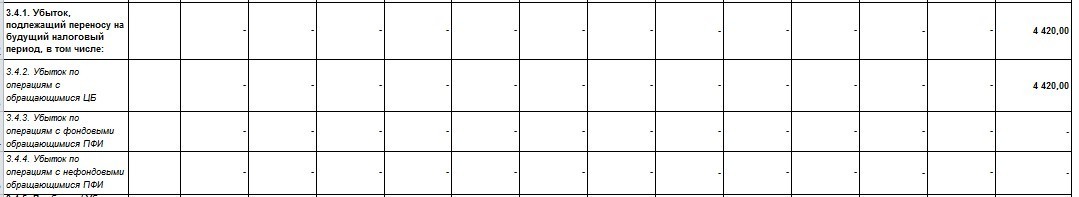

Если вы заказываете налоговый регистр (справку об убытках) за 2010–2019 гг., то сумму убытка, которая подлежит переносу, вы найдёте в разделе 3.4.1.

Из данного регистра видно, что физлицо вправе перенести убыток, который образовался у него по операциям с обращающимися ценными бумагами. Однако убыток, полученный по операциям с ценными бумагами, может уменьшать налоговую базу только по операциям с ценными бумагами. То же самое и с производными финансовыми инструментами (ПФИ) — убыток, полученный по операциям с ПФИ, может уменьшать налоговую базу только по операциям с ПФИ. В последнем случае базовый актив не имеет значения. Не допускается перенос убытков, полученных по операциям с ценными бумагами и с ПФИ, не обращающимися на организованном рынке ценных бумаг.

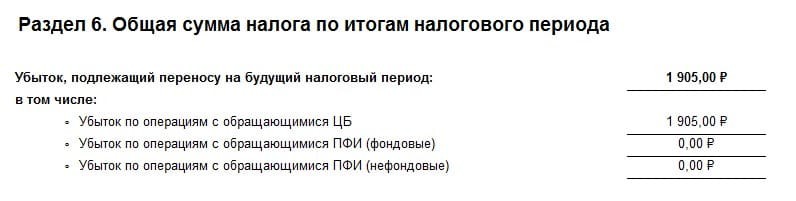

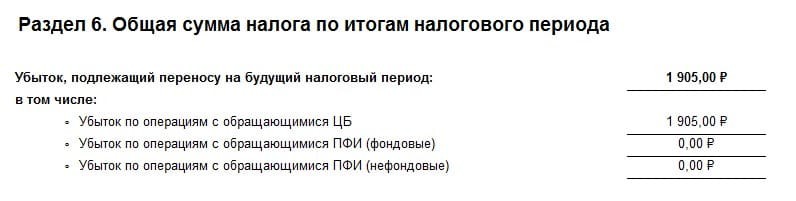

Если вы заказываете налоговый регистр за 2020–2021 гг., то сумму убытка, которая подлежит переносу, вы найдёте в разделе 6.

Брокер не вправе предоставить вычет по переносу убытков на будущее. Получить его можно только через налоговую инспекцию, представив декларацию 3-НДФЛ за прибыльный год, на результаты которого вы будете переносить полученный ранее убыток (п. 5 ст. 220.1 НК РФ). Основным документом, который подтвердит сумму убытка, является налоговый регистр (справка об убытках).

В течение календарного года брокер, являясь вашим налоговым агентом, сальдирует ваши финансовые результаты согласно нормам Налогового кодекса. До окончания календарного года (он же налоговый период по НДФЛ) нельзя однозначно определить, получили вы прибыль или убыток. Таким образом, основные документы по подсчёту вашей налогооблагаемой базы, прибыли и убытка формируются только по окончании года.

Но как в таком случае узнать сумму убытка, которую в рамках вычета можно перенести на будущие прибыльные года? Согласно нормам заполнения справки 2-НДФЛ, эта информация в ней не указывается. Однако это основной документ, подтверждающий прибыль, которую вы можете уменьшить с помощью вычета.

Суммы убытков вы можете найти в налоговом регистре, который формирует ваш налоговый агент. Каждый налоговый агент самостоятельно разрабатывает форму налогового регистра, унифицированной формы нет (ст. 230 НК РФ). В данной статье мы рассмотрим, где можно найти сумму убытка в налоговом регистре от «Открытие Инвестиции» (в ваших личных кабинетах данный документ называется «Справка об убытках»).

Налоговый регистр формируется отдельно для каждого календарного года. Поэтому если у вас убытки получены за несколько налоговых периодов, то необходимо заказать справки об убытках за каждый год.

Если вы заказываете налоговый регистр (справку об убытках) за 2010–2019 гг., то сумму убытка, которая подлежит переносу, вы найдёте в разделе 3.4.1.

Из данного регистра видно, что физлицо вправе перенести убыток, который образовался у него по операциям с обращающимися ценными бумагами. Однако убыток, полученный по операциям с ценными бумагами, может уменьшать налоговую базу только по операциям с ценными бумагами. То же самое и с производными финансовыми инструментами (ПФИ) — убыток, полученный по операциям с ПФИ, может уменьшать налоговую базу только по операциям с ПФИ. В последнем случае базовый актив не имеет значения. Не допускается перенос убытков, полученных по операциям с ценными бумагами и с ПФИ, не обращающимися на организованном рынке ценных бумаг.

Если вы заказываете налоговый регистр за 2020–2021 гг., то сумму убытка, которая подлежит переносу, вы найдёте в разделе 6.

Брокер не вправе предоставить вычет по переносу убытков на будущее. Получить его можно только через налоговую инспекцию, представив декларацию 3-НДФЛ за прибыльный год, на результаты которого вы будете переносить полученный ранее убыток (п. 5 ст. 220.1 НК РФ). Основным документом, который подтвердит сумму убытка, является налоговый регистр (справка об убытках).

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба