Чтобы начать инвестировать, не нужны большие деньги — так обычно говорят финансовые консультанты и люди, которые давно занимаются инвестированием. Человеку, не погружённому в эту тему, бывает сложно поверить, что даже небольшие усилия способны принести ощутимый результат.

В инвестициях хорошо работает сложный процент, который позволяет превращать малые суммы в существенные. И чем больше срок, тем лучший результат вас ждёт.

Предлагаем рассчитать, какой результат можно получить, если отправлять на свой брокерский счёт по 5000 руб. раз в месяц, или же 15 000 руб. раз в квартал.

Расчёт

Рассмотрим консервативный вариант портфеля: 80% инвестиций будет вкладываться в ОФЗ, а 20% — в фонд, в составе которого российские акции.

По ОФЗ для расчёта будем опираться на выпуски с датой погашения через десять и более лет. Исходя из текущих предложений, в нашем расчёте будем использовать среднюю доходность в 7% годовых и выплату купонов два раза в год. Стоимость облигации — 1000 руб. В алгоритме не будет учитываться изменение стоимости облигаций.

Стоимость фонда с российскими акциями рассчитана на основе фонда FXRL1. Для расчёта берём стоимость фонда, равную 4495 руб. Чтобы спрогнозировать изменения, рассмотрим динамику фонда за последние пять лет и возьмём средний прирост стоимости акций фонда, равный 18% в год. Падение стоимости учитываться не будет.

Купоны, которые приходят на счёт, будем реинвестировать в те же ОФЗ в следующем квартале. А весь остаток после покупки ОФЗ направим на покупку акций фонда в текущем или следующем квартале.

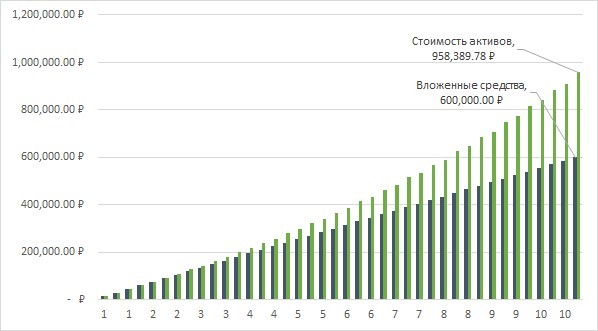

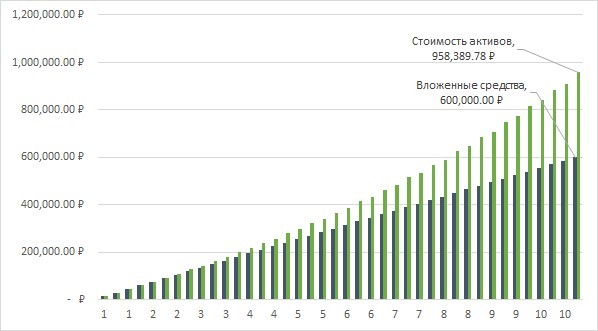

Рис. 1. График вложенных средств и стоимости активов на протяжении 10 лет

Вложено средств: 600 000 руб.

Стоимость портфеля через десять лет: 958 389,78 руб.

Итого

Процент прибыли на вложенную сумму за весь период: 60%

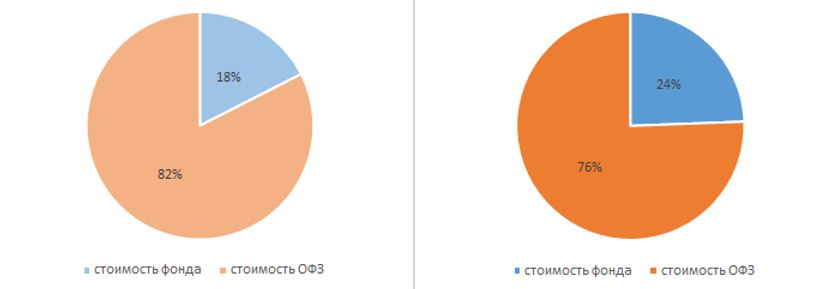

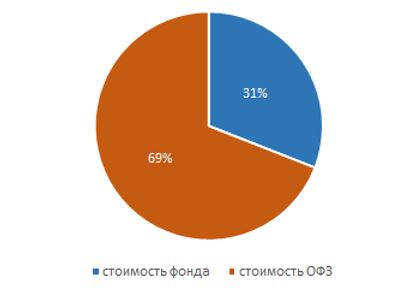

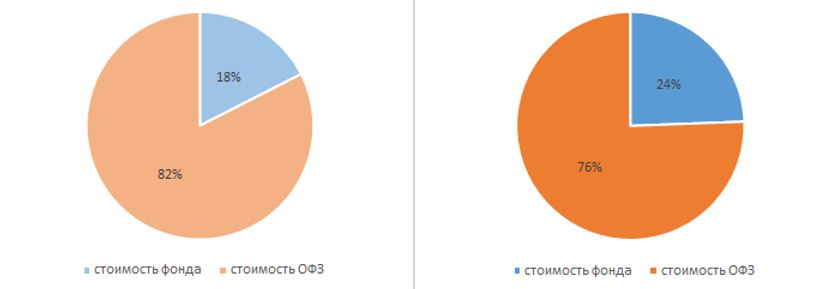

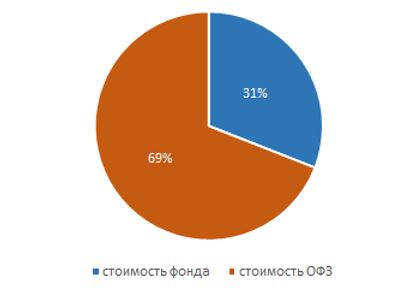

Хотя бо́льшая часть средств была вложена в покупку ОФЗ, рост стоимости акций фонда привёл к тому, что соотношение стоимости ОФЗ и акций фонда за 10 лет изменилось с 82% и 18% до 69% и 31% соответственно.

Рис. 2. Соотношение в портфеле средств, вложенных в ОФЗ и в фонд, через год и через 5 лет

Рис. 3. Соотношение в портфеле средств, вложенных в ОФЗ и в фонд, через 10 лет

Общий итог

Какими будут следующие пять, десять, двадцать лет, никто предсказать не сможет. Но можно предположить, на какую доходность на рынке ценных бумаг можно рассчитывать в части ОФЗ.

Если убрать из итоговой суммы стоимость акций фонда, то стоимость портфеля вряд ли обнулится, хотя при определённых обстоятельствах такое тоже может произойти. В этом случае стоимость купленных и реинвестированных ОФЗ составит 662 152,63 руб., то есть будет больше, чем общая сумма вложенных средства.

При продолжении этой схемы уже к концу 14-го года инвестирования стоимость портфеля будет в два раза больше вложенных средств, а к концу 20-го — в три раза больше.

Справка

Фонд FXRL — ISIN = IE00BQ1Y6480.

Источник цен — сайт Московской биржи.

В инвестициях хорошо работает сложный процент, который позволяет превращать малые суммы в существенные. И чем больше срок, тем лучший результат вас ждёт.

Предлагаем рассчитать, какой результат можно получить, если отправлять на свой брокерский счёт по 5000 руб. раз в месяц, или же 15 000 руб. раз в квартал.

Расчёт

Рассмотрим консервативный вариант портфеля: 80% инвестиций будет вкладываться в ОФЗ, а 20% — в фонд, в составе которого российские акции.

По ОФЗ для расчёта будем опираться на выпуски с датой погашения через десять и более лет. Исходя из текущих предложений, в нашем расчёте будем использовать среднюю доходность в 7% годовых и выплату купонов два раза в год. Стоимость облигации — 1000 руб. В алгоритме не будет учитываться изменение стоимости облигаций.

Стоимость фонда с российскими акциями рассчитана на основе фонда FXRL1. Для расчёта берём стоимость фонда, равную 4495 руб. Чтобы спрогнозировать изменения, рассмотрим динамику фонда за последние пять лет и возьмём средний прирост стоимости акций фонда, равный 18% в год. Падение стоимости учитываться не будет.

Купоны, которые приходят на счёт, будем реинвестировать в те же ОФЗ в следующем квартале. А весь остаток после покупки ОФЗ направим на покупку акций фонда в текущем или следующем квартале.

Рис. 1. График вложенных средств и стоимости активов на протяжении 10 лет

Вложено средств: 600 000 руб.

Стоимость портфеля через десять лет: 958 389,78 руб.

Итого

Процент прибыли на вложенную сумму за весь период: 60%

Хотя бо́льшая часть средств была вложена в покупку ОФЗ, рост стоимости акций фонда привёл к тому, что соотношение стоимости ОФЗ и акций фонда за 10 лет изменилось с 82% и 18% до 69% и 31% соответственно.

Рис. 2. Соотношение в портфеле средств, вложенных в ОФЗ и в фонд, через год и через 5 лет

Рис. 3. Соотношение в портфеле средств, вложенных в ОФЗ и в фонд, через 10 лет

Общий итог

Какими будут следующие пять, десять, двадцать лет, никто предсказать не сможет. Но можно предположить, на какую доходность на рынке ценных бумаг можно рассчитывать в части ОФЗ.

Если убрать из итоговой суммы стоимость акций фонда, то стоимость портфеля вряд ли обнулится, хотя при определённых обстоятельствах такое тоже может произойти. В этом случае стоимость купленных и реинвестированных ОФЗ составит 662 152,63 руб., то есть будет больше, чем общая сумма вложенных средства.

При продолжении этой схемы уже к концу 14-го года инвестирования стоимость портфеля будет в два раза больше вложенных средств, а к концу 20-го — в три раза больше.

Справка

Фонд FXRL — ISIN = IE00BQ1Y6480.

Источник цен — сайт Московской биржи.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба