Кому знакома игра «Чики-брики-пальчик-выкинь»? Смысл заключается в том, чтобы убрать палец, на котором остановился счёт. Это игра, из которой трудно выйти победителем, потому что в ней всё зависит от случая.

Фондовый рынок чем-то похож на такие детские игры и так устроен, что кто-то получает прибыль, а кто-то терпит убытки. Ни один анализ не может с вероятностью 100% предсказать движение рынка, конкретной акции, индекса или другого финансового инструмента. Можно только предположить, какой будет цена на акцию, исходя из будущих дивидендов, прибыли, выручки, денежного потока, сделок по слиянию или поглощению.

В течение последного года мы видим бурный рост цен на сырьё и его производные, в результате чего во многих компаниях ожидаются большие дивиденды. Однако бизнес может распорядиться прибылью не только для выплат инвесторам, но и для снижения долга.

«Мечел» (MTLR) — крупнейшая российская металлургическая и горнодобывающая компания, в состав которой входит около 20 промышленных предприятий. Благоприятная конъюнктура, которая складывается сейчас в металлургической отрасли, — шанс на финансовое оздоровление компании и повод сказать рынку: «Забудьте о великолепной троице, теперь фантастическая четвёрка в полном составе». То есть появилась возможность присоединиться к лидерам этого сегмента, к которым относятся «ММК» (MAGN), «НЛМК» (NLMK) и «Северсталь» (CHMF).

Однако пока без ответа остаётся вопрос, будут ли дивиденды.

Попутный тренд

За последние шесть лет чистый долг «Мечела» уменьшился благодаря действиям компании, например продаже Эльгинского угольного комплекса. Предприятие работает со своей задолженностью и стремится показать положительную динамику операционной деятельности. Это подтверждают слова генерального директора «Мечела» Олега Коржова, сказанные в одном из интервью.

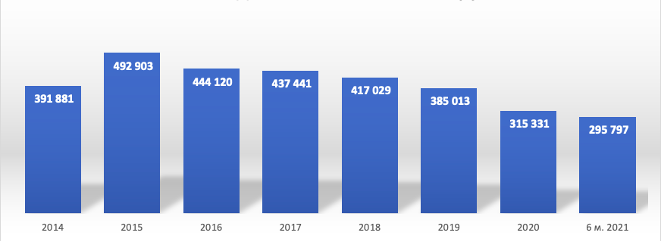

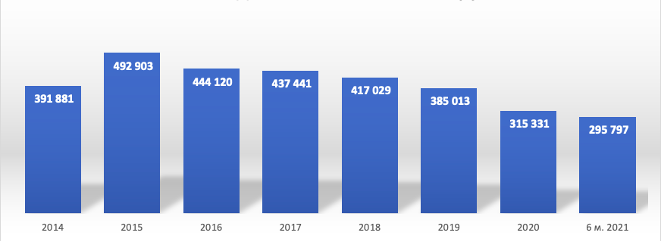

Чистый долг ПАО «Мечел», млн руб.

Рис. 1. Диаграмма построена автором на основании отчётности компании по МСФО

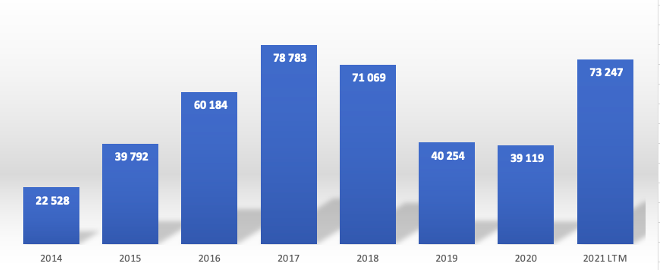

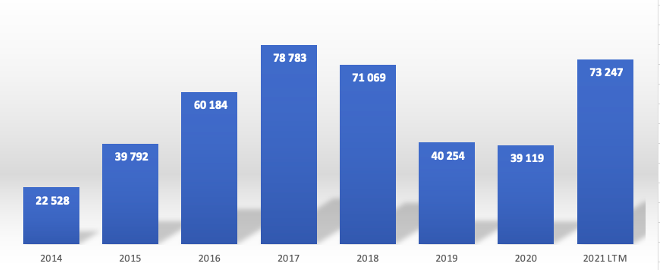

EBITDA ПАО «Мечел», млн руб.

Рис. 2. Диаграмма построена автором на основании отчётности компании по МСФО

Последние два года были довольно сложными. «Мечелу» пришлось продать Эльгу, потому что компания была не в состоянии наращивать инвестиции (СAPEX) в проект. Эта продажа снизила риски, финансовые расходы «Мечела» стали меньше, а благоприятная рыночная конъюнктура позволяет размышлять о возможном удвоении EBITDA по итогам 2021 г.

О подходящей ситуации на рынке говорит и рост такого биржевого индикатора, как FOB US East Coast (по данным информационного портала ARGUS), к которому правительство РФ предлагало привязать ставки по налогу на добычу полезных ископаемых (НДПИ) для производителей коксующегося угля. Кроме того, на бирже в Даляне в январе 2021 г. фьючерс с поставкой вышел за отметку в 532 долл. за тонну. А стоимость угольного концентрата на российском рынке в III квартале текущего года достигла 12 тыс. руб. за тонну.

Для сравнения: «Распадская» (RASP) опубликовала свои операционные результаты за полугодие, и в них средневзвешенная цена на концентрат в II квартале 2021 г. составила 6,3 тыс. руб. за тонну.

Таким образом, по итогам девяти месяцев и всего 2021 года «Мечелу» стоит ждать хороших финансовых результатов.

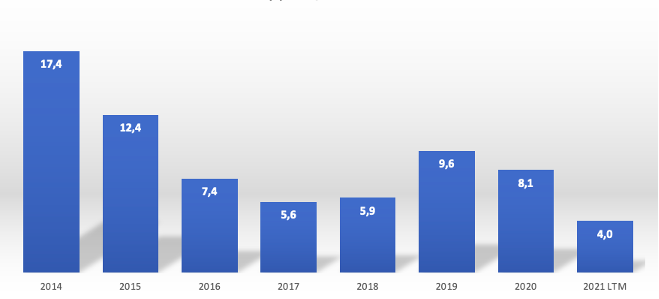

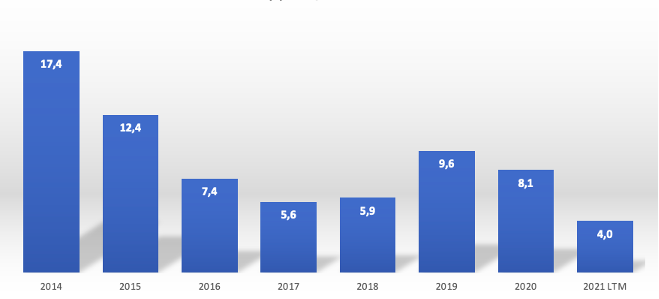

Коэффициент «чистый долг / EBITDA» ПАО «Мечел»

Рис. 3. Диаграмма построена автором на основании отчётности компании по МСФО

Текущее значение чистого долга к EBITDA LTM находится на минимальном уровне за последние шесть-семь лет.

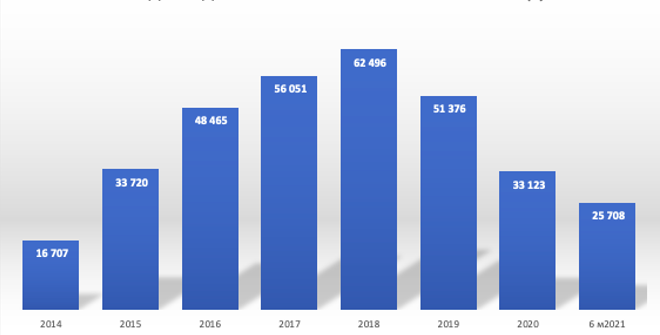

Цены на сырьевые товары продолжают расти, поэтому можно предположить, что свободный денежный поток «Мечела» будет как минимум выше уровня 2020 г. и окажется сопоставим со значениями 2018–2019 гг.

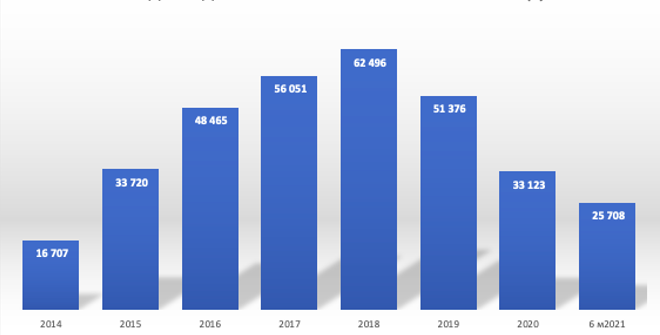

Свободный денежный поток ПАО «Мечел», млн руб.

Рис. 4. Источник: диаграмма построена автором на основании отчётности компании по МСФО

У компании остаётся большой долг — около 295 млрд руб., но по итогам девяти месяцев текущего года ожидаются хорошие финансовые результаты, и можно думать о положительных годовых значениях.

Самые худшие времена для компании (2019–2020) остались позади: «Мечел» выжил. Рисков стало меньше, можно ожидать дальнейшего снижения коэффициента «чистый долг / EBITDA», ситуация на рынке благоприятная для поставщиков сырья. Но всё ли при этом так гладко?

Префы вышли?

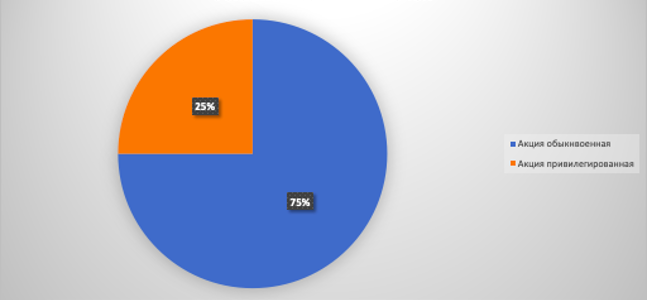

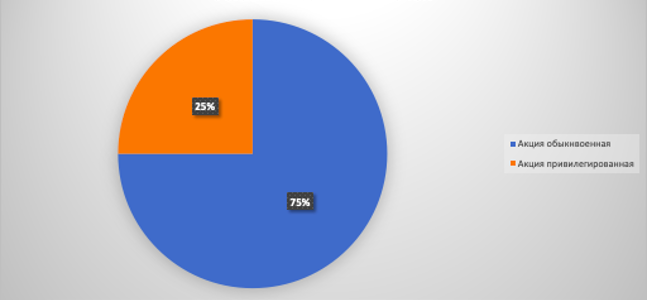

На сегодняшний день уставной капитал «Мечела» разделён на 416 270 745 обыкновенных и 138 756 915 привилегированных акций. Номинальная стоимость каждого типа акций равна 10 руб. (Запомните, это важно). 25% уставного капитала компании — привилегированные акции, остальные 75% — обыкновенные.

Уставной капитал ПАО «Мечел», кол-во обыкновенных и привилегированных акций, %

Рис. 5. Диаграмма построена автором на основании данных с сайта компании

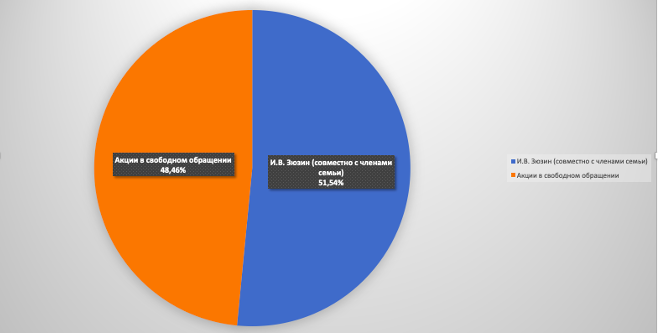

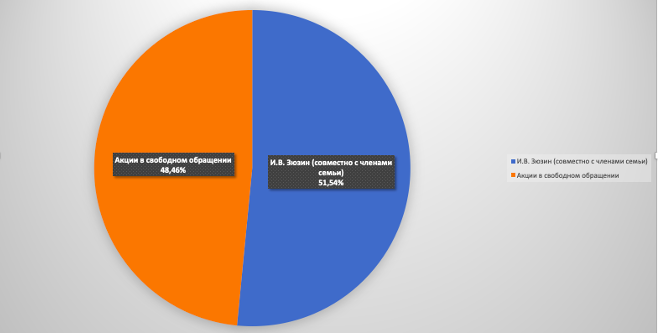

51,54% обыкновенных акций принадлежит председателю совета директоров «Мечела» Игорю Зюзину и членам его семьи, 48,46% находятся в свободном обращении.

Структура акционерного капитала ПАО «Мечел», %

Рис. 6. Диаграмма построена автором на основании данных с сайта компании

В отчёте за II квартал 2021 г. среди крупных акционеров компании числился «Газпромбанк» с долей принадлежащих ему обыкновенных акций в 9,08%, что эквивалентно 38 930 097 обыкновенным акциям.

15 сентября на сайте Центра раскрытия корпоративной информации «Мечела» сообщалось о проведении заседания совета директоров. На повестку выносились вопросы:

Об определении цены отчуждаемого либо приобретаемого имущества или услуг по сделке.

О согласии на совершение сделки, в которой имеется заинтересованность.

16 сентября состоялось заседание совета директоров, где по вопросу о совершении сделок, в отношении которых имеется заинтересованность, было принято решение — «за». При этом члены совета директоров Игорь Зюзин, Олег Коржов и Ирина Ипеева не принимали участия в голосовании на основании ст. 83 Федерального закона «Об акционерных обществах» № 208-ФЗ от 26.12.95.

Также на заседании было принято решение не раскрывать информацию об условиях сделки, в том числе о цене сделки, о лицах, являющихся её сторонами, выгодоприобретателями, на основании п. 16 ст. 30 Федерального закона «О рынке ценных бумаг» № 39-ФЗ от 22.04.96.

Акции, которые были во владении у «Газпромбанка», не могли уйти в рынок, поэтому я не удивлюсь, если доля Зюзина увеличилась.

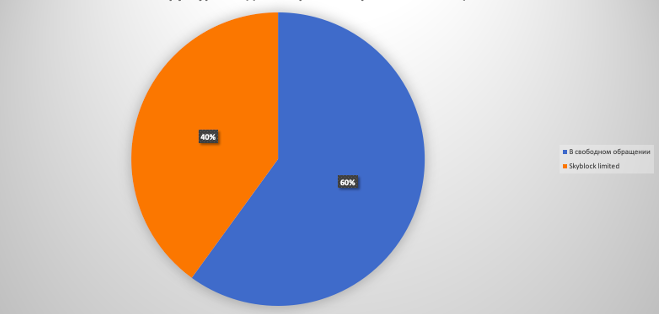

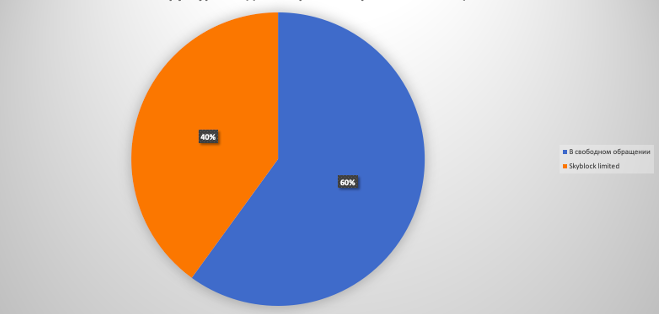

Привилегированные акции, которые составляют 25% уставного капитала «Мечела», распределены следующим образом: 40% принадлежит Skyblock Limited, дочерней компании «Мечела», остальные находятся в свободном обращении. 60% привилегированных акций — это 83 254 149 бумаг, или 15% уставного капитала.

Структура владения привилегированными акциями ПАО «Мечел», %

Рис. 7. Диаграмма построена автором на основании данных с сайта компании

Те, кто инвестирует в «Мечел», покупают в основном привилегированные акции, что связано с защитной оговоркой для их владельцев в уставе компании о размере дивидендов. Если в определённом году размер дивиденда по одной обыкновенной акции превышает размер дивиденда, подлежащего выплате по одной привилегированной акции в этом же году, то последний должен быть увеличен до размера дивиденда, объявленного по одной обыкновенной акции.

В версии устава от 30.06.2017 в п. 10.11 была такая строчка: «Конвертация привилегированных акций Общества в облигации и иные ценные бумаги, в том числе в обыкновенные акции Общества, не допускается». Казалось бы, владельцы привилегированных акций защищены со всех сторон.

Однако в свежей редакция устава от 30.06.2020 п. 10.14 говорится о том, что не допускается «конвертация привилегированных акций в обыкновенные акции или привилегированных акций определённого типа в привилегированные акции другого типа, если совокупная номинальная стоимость конвертируемых привилегированных акций (привилегированных акций определённого типа) не соответствует совокупной номинальной стоимости дополнительных обыкновенных акций или привилегированных акций другого типа, в которые конвертируются соответствующие привилегированные акции».

Таким образом, держатели привилегированных акций не защищены от конвертации. Теперь она возможна, а номинальная стоимость привилегированных акций (10 руб. — я просил вас запомнить) соответствует номинальной стоимости обыкновенных.

Защита держателей привилегированных акций оказывается не такой уж надёжной, а учитывая спред, который образовался на 14 октября 2021 г. (308 руб. за привилегированные акции и 163 руб. за обыкновенные), есть ли она вообще?

Не похоже ли это на ту самую детскую считалочку, где после слов «Мечел выжил», последует «префы вышли»?

Зачем «Мечелу» привилегированные акции?

Разберёмся, зачем «Мечелу» префы, если для компании важнее рассчитываться с долгами, чем платить дивиденды.

С юридической точки зрения отказ от выплат дивидендов по привилегированным акциям не так страшен. Устав допускает, что они могут стать обыкновенными. Но привилегированные акции сами по себе не гарантируют дивидендов. Подобное заблуждение связано с неправильным толкованием ст. 32 Федерального закона «Об акционерных обществах» № 208-ФЗ от 26.12.95.

На этот счёт есть Определение Конституционного суда от 17 января 2017 г. «Об отказе в принятии к рассмотрению жалобы акционерного общества «Управляющая компания «Арсагера» на нарушение конституционных прав и свобод статьями 32 и 42 Федерального закона «Об акционерных обществах». Само по себе закрепление в уставе правила выплаты 20% чистой прибыли держателям привилегированных акций не гарантирует миноритарным акционерам получения этих дивидендов. Кроме того, судя по списку аффилированных лиц «Мечела», сам менеджмент компании покупает обыкновенные акции. Так откуда и для чего появились привилегированные акции?

Назад к Bluestone Coal

В 2008 г. «Мечел» планировал купить американскую компанию Bluestone Coal. Финансировать сделку предполагалось за счёт выпуска привилегированных акций.

Изначально компания собиралась выпустить 55 млн префов, но в последующем их выпуск постоянно приостанавливался. В итоге 24 октября 2008 г. на сайте Центра раскрытия корпоративной информации «Мечела» появилась новость о возобновлении размещения эмиссионных ценных бумаг, но вместо 55 млн выпускаемый объём уже равнялся 138 756 915 штукам. Bluestone Coal была куплена, в уставе появилась оговорка, которая позволяет конвертировать привилегированные акции в обыкновенные: есть ли сейчас смысл в привилегированных акциях?

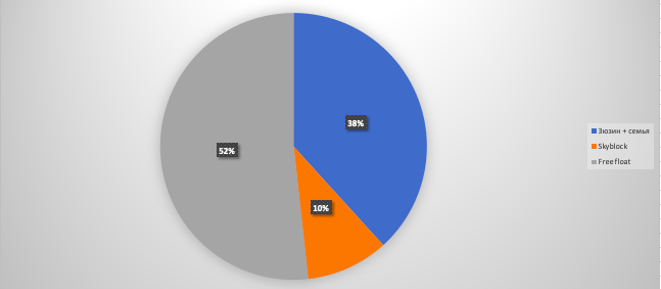

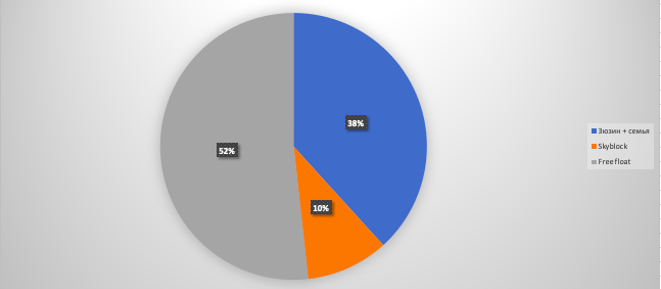

Что будет, если вдруг все акции станут обыкновенными

Если допустить конвертацию сейчас, то уставной капитал будет равен 555 027 660 акциям. Из них 283 064 107 акций в свободном обращении и 271 963 553 — у Игоря Зюзина, его семьи и в квазиказначейском пакете (так как бо́льшая часть префов находится у Skyblock Limited). Если разбить акции таким образом, то получается, что председатель совета директоров «Мечела» не владеет долей более 51%, а значит, основная масса акций находится в свободном обращении. И остаётся открытым вопрос, кому продал свой пакет «Газпромбанк»?

Уставной капитал ПАО «Мечел» по долям, %

Рис. 8. Диаграмма построена автором на основании данных с сайта компании

При текущем росте цен на продукцию и снижении финансовых расходов «Мечел» может показать хорошие финансовые результаты, которые будут выше, чем в 2017 и 2018 гг., когда на прибыль компании давил большой долг.

Финансовые расходы в 2017–2018 гг. были на уровне 47,6 и 42 млрд руб. соответственно. По итогам 2020 г. они составили 25,1 млрд, а по итогам I полугодия 2021 г. — 10,9 млрд. Учитывая это, в дальнейшем вполне реально увидеть 17 млрд и более чистой прибыли по МСФО, а это примерно 24,5 руб. на одну привилегированную акцию. Желание будущих дивидендов заставляет рынок толкать префы «Мечела» к новым пикам: 308 руб. привилегированную акцию и всего 163 руб. за обыкновенную. Готов ли миноритарный акционер так рисковать ради 8% годовых?

Из 24,5 руб. Зюзину ничего не достанется, получит только дочерняя Skyblock Limited. Игорь Зюзин и его семья держат 212 298 080 обыкновенных акций, поэтому «Мечел» вполне может не выплачивать дивиденды по итогам 2021 г. и конвертировать привилегированные акции в обыкновенные. Если это сделать и направить в будущем на дивиденды 50% по МСФО, тогда выплаты на одну обыкновенную акцию могут составить 15,3 руб., что даст примерно 9,3% дивидендной доходности. Но из них Зюзину и его семье придёт уже 3,25 млрд. Почувствуйте разницу, либо ничего, либо 3,25 млрд руб.

Будет ли конвертация привилегированных акций в обыкновенные?

На этот вопрос пока нельзя дать однозначного ответа. Но случайно ли в уставе появилась возможность конвертации привилегированных акций в обыкновенные? Нужно ли «Мечелу» выплачивать дивиденды по привилегированным акциям, если при этом основному мажоритарному акционеру от этих выплат ничего не достанется, и не лучше было бы в таком случае направить деньги на гашение долга?

Настоящий момент выглядит удачным для конвертации, так как она позволит не выплачивать дивиденды, а направить денежный поток на погашение задолженности перед кредиторами. В таком случае вполне может получиться, как в упомянутой считалочке: «Мечел» выжил, а префы вышли. Думайте, как владельцы бизнесы, как учат нас стоимостные инвесторы. Что бы владелец бизнеса сделал сейчас или может быть уже делает, и что если первая часть считалочки уже отсчитывает чьи-то пальчики.

Фондовый рынок чем-то похож на такие детские игры и так устроен, что кто-то получает прибыль, а кто-то терпит убытки. Ни один анализ не может с вероятностью 100% предсказать движение рынка, конкретной акции, индекса или другого финансового инструмента. Можно только предположить, какой будет цена на акцию, исходя из будущих дивидендов, прибыли, выручки, денежного потока, сделок по слиянию или поглощению.

В течение последного года мы видим бурный рост цен на сырьё и его производные, в результате чего во многих компаниях ожидаются большие дивиденды. Однако бизнес может распорядиться прибылью не только для выплат инвесторам, но и для снижения долга.

«Мечел» (MTLR) — крупнейшая российская металлургическая и горнодобывающая компания, в состав которой входит около 20 промышленных предприятий. Благоприятная конъюнктура, которая складывается сейчас в металлургической отрасли, — шанс на финансовое оздоровление компании и повод сказать рынку: «Забудьте о великолепной троице, теперь фантастическая четвёрка в полном составе». То есть появилась возможность присоединиться к лидерам этого сегмента, к которым относятся «ММК» (MAGN), «НЛМК» (NLMK) и «Северсталь» (CHMF).

Однако пока без ответа остаётся вопрос, будут ли дивиденды.

Попутный тренд

За последние шесть лет чистый долг «Мечела» уменьшился благодаря действиям компании, например продаже Эльгинского угольного комплекса. Предприятие работает со своей задолженностью и стремится показать положительную динамику операционной деятельности. Это подтверждают слова генерального директора «Мечела» Олега Коржова, сказанные в одном из интервью.

Чистый долг ПАО «Мечел», млн руб.

Рис. 1. Диаграмма построена автором на основании отчётности компании по МСФО

EBITDA ПАО «Мечел», млн руб.

Рис. 2. Диаграмма построена автором на основании отчётности компании по МСФО

Последние два года были довольно сложными. «Мечелу» пришлось продать Эльгу, потому что компания была не в состоянии наращивать инвестиции (СAPEX) в проект. Эта продажа снизила риски, финансовые расходы «Мечела» стали меньше, а благоприятная рыночная конъюнктура позволяет размышлять о возможном удвоении EBITDA по итогам 2021 г.

О подходящей ситуации на рынке говорит и рост такого биржевого индикатора, как FOB US East Coast (по данным информационного портала ARGUS), к которому правительство РФ предлагало привязать ставки по налогу на добычу полезных ископаемых (НДПИ) для производителей коксующегося угля. Кроме того, на бирже в Даляне в январе 2021 г. фьючерс с поставкой вышел за отметку в 532 долл. за тонну. А стоимость угольного концентрата на российском рынке в III квартале текущего года достигла 12 тыс. руб. за тонну.

Для сравнения: «Распадская» (RASP) опубликовала свои операционные результаты за полугодие, и в них средневзвешенная цена на концентрат в II квартале 2021 г. составила 6,3 тыс. руб. за тонну.

Таким образом, по итогам девяти месяцев и всего 2021 года «Мечелу» стоит ждать хороших финансовых результатов.

Коэффициент «чистый долг / EBITDA» ПАО «Мечел»

Рис. 3. Диаграмма построена автором на основании отчётности компании по МСФО

Текущее значение чистого долга к EBITDA LTM находится на минимальном уровне за последние шесть-семь лет.

Цены на сырьевые товары продолжают расти, поэтому можно предположить, что свободный денежный поток «Мечела» будет как минимум выше уровня 2020 г. и окажется сопоставим со значениями 2018–2019 гг.

Свободный денежный поток ПАО «Мечел», млн руб.

Рис. 4. Источник: диаграмма построена автором на основании отчётности компании по МСФО

У компании остаётся большой долг — около 295 млрд руб., но по итогам девяти месяцев текущего года ожидаются хорошие финансовые результаты, и можно думать о положительных годовых значениях.

Самые худшие времена для компании (2019–2020) остались позади: «Мечел» выжил. Рисков стало меньше, можно ожидать дальнейшего снижения коэффициента «чистый долг / EBITDA», ситуация на рынке благоприятная для поставщиков сырья. Но всё ли при этом так гладко?

Префы вышли?

На сегодняшний день уставной капитал «Мечела» разделён на 416 270 745 обыкновенных и 138 756 915 привилегированных акций. Номинальная стоимость каждого типа акций равна 10 руб. (Запомните, это важно). 25% уставного капитала компании — привилегированные акции, остальные 75% — обыкновенные.

Уставной капитал ПАО «Мечел», кол-во обыкновенных и привилегированных акций, %

Рис. 5. Диаграмма построена автором на основании данных с сайта компании

51,54% обыкновенных акций принадлежит председателю совета директоров «Мечела» Игорю Зюзину и членам его семьи, 48,46% находятся в свободном обращении.

Структура акционерного капитала ПАО «Мечел», %

Рис. 6. Диаграмма построена автором на основании данных с сайта компании

В отчёте за II квартал 2021 г. среди крупных акционеров компании числился «Газпромбанк» с долей принадлежащих ему обыкновенных акций в 9,08%, что эквивалентно 38 930 097 обыкновенным акциям.

15 сентября на сайте Центра раскрытия корпоративной информации «Мечела» сообщалось о проведении заседания совета директоров. На повестку выносились вопросы:

Об определении цены отчуждаемого либо приобретаемого имущества или услуг по сделке.

О согласии на совершение сделки, в которой имеется заинтересованность.

16 сентября состоялось заседание совета директоров, где по вопросу о совершении сделок, в отношении которых имеется заинтересованность, было принято решение — «за». При этом члены совета директоров Игорь Зюзин, Олег Коржов и Ирина Ипеева не принимали участия в голосовании на основании ст. 83 Федерального закона «Об акционерных обществах» № 208-ФЗ от 26.12.95.

Также на заседании было принято решение не раскрывать информацию об условиях сделки, в том числе о цене сделки, о лицах, являющихся её сторонами, выгодоприобретателями, на основании п. 16 ст. 30 Федерального закона «О рынке ценных бумаг» № 39-ФЗ от 22.04.96.

Акции, которые были во владении у «Газпромбанка», не могли уйти в рынок, поэтому я не удивлюсь, если доля Зюзина увеличилась.

Привилегированные акции, которые составляют 25% уставного капитала «Мечела», распределены следующим образом: 40% принадлежит Skyblock Limited, дочерней компании «Мечела», остальные находятся в свободном обращении. 60% привилегированных акций — это 83 254 149 бумаг, или 15% уставного капитала.

Структура владения привилегированными акциями ПАО «Мечел», %

Рис. 7. Диаграмма построена автором на основании данных с сайта компании

Те, кто инвестирует в «Мечел», покупают в основном привилегированные акции, что связано с защитной оговоркой для их владельцев в уставе компании о размере дивидендов. Если в определённом году размер дивиденда по одной обыкновенной акции превышает размер дивиденда, подлежащего выплате по одной привилегированной акции в этом же году, то последний должен быть увеличен до размера дивиденда, объявленного по одной обыкновенной акции.

В версии устава от 30.06.2017 в п. 10.11 была такая строчка: «Конвертация привилегированных акций Общества в облигации и иные ценные бумаги, в том числе в обыкновенные акции Общества, не допускается». Казалось бы, владельцы привилегированных акций защищены со всех сторон.

Однако в свежей редакция устава от 30.06.2020 п. 10.14 говорится о том, что не допускается «конвертация привилегированных акций в обыкновенные акции или привилегированных акций определённого типа в привилегированные акции другого типа, если совокупная номинальная стоимость конвертируемых привилегированных акций (привилегированных акций определённого типа) не соответствует совокупной номинальной стоимости дополнительных обыкновенных акций или привилегированных акций другого типа, в которые конвертируются соответствующие привилегированные акции».

Таким образом, держатели привилегированных акций не защищены от конвертации. Теперь она возможна, а номинальная стоимость привилегированных акций (10 руб. — я просил вас запомнить) соответствует номинальной стоимости обыкновенных.

Защита держателей привилегированных акций оказывается не такой уж надёжной, а учитывая спред, который образовался на 14 октября 2021 г. (308 руб. за привилегированные акции и 163 руб. за обыкновенные), есть ли она вообще?

Не похоже ли это на ту самую детскую считалочку, где после слов «Мечел выжил», последует «префы вышли»?

Зачем «Мечелу» привилегированные акции?

Разберёмся, зачем «Мечелу» префы, если для компании важнее рассчитываться с долгами, чем платить дивиденды.

С юридической точки зрения отказ от выплат дивидендов по привилегированным акциям не так страшен. Устав допускает, что они могут стать обыкновенными. Но привилегированные акции сами по себе не гарантируют дивидендов. Подобное заблуждение связано с неправильным толкованием ст. 32 Федерального закона «Об акционерных обществах» № 208-ФЗ от 26.12.95.

На этот счёт есть Определение Конституционного суда от 17 января 2017 г. «Об отказе в принятии к рассмотрению жалобы акционерного общества «Управляющая компания «Арсагера» на нарушение конституционных прав и свобод статьями 32 и 42 Федерального закона «Об акционерных обществах». Само по себе закрепление в уставе правила выплаты 20% чистой прибыли держателям привилегированных акций не гарантирует миноритарным акционерам получения этих дивидендов. Кроме того, судя по списку аффилированных лиц «Мечела», сам менеджмент компании покупает обыкновенные акции. Так откуда и для чего появились привилегированные акции?

Назад к Bluestone Coal

В 2008 г. «Мечел» планировал купить американскую компанию Bluestone Coal. Финансировать сделку предполагалось за счёт выпуска привилегированных акций.

Изначально компания собиралась выпустить 55 млн префов, но в последующем их выпуск постоянно приостанавливался. В итоге 24 октября 2008 г. на сайте Центра раскрытия корпоративной информации «Мечела» появилась новость о возобновлении размещения эмиссионных ценных бумаг, но вместо 55 млн выпускаемый объём уже равнялся 138 756 915 штукам. Bluestone Coal была куплена, в уставе появилась оговорка, которая позволяет конвертировать привилегированные акции в обыкновенные: есть ли сейчас смысл в привилегированных акциях?

Что будет, если вдруг все акции станут обыкновенными

Если допустить конвертацию сейчас, то уставной капитал будет равен 555 027 660 акциям. Из них 283 064 107 акций в свободном обращении и 271 963 553 — у Игоря Зюзина, его семьи и в квазиказначейском пакете (так как бо́льшая часть префов находится у Skyblock Limited). Если разбить акции таким образом, то получается, что председатель совета директоров «Мечела» не владеет долей более 51%, а значит, основная масса акций находится в свободном обращении. И остаётся открытым вопрос, кому продал свой пакет «Газпромбанк»?

Уставной капитал ПАО «Мечел» по долям, %

Рис. 8. Диаграмма построена автором на основании данных с сайта компании

При текущем росте цен на продукцию и снижении финансовых расходов «Мечел» может показать хорошие финансовые результаты, которые будут выше, чем в 2017 и 2018 гг., когда на прибыль компании давил большой долг.

Финансовые расходы в 2017–2018 гг. были на уровне 47,6 и 42 млрд руб. соответственно. По итогам 2020 г. они составили 25,1 млрд, а по итогам I полугодия 2021 г. — 10,9 млрд. Учитывая это, в дальнейшем вполне реально увидеть 17 млрд и более чистой прибыли по МСФО, а это примерно 24,5 руб. на одну привилегированную акцию. Желание будущих дивидендов заставляет рынок толкать префы «Мечела» к новым пикам: 308 руб. привилегированную акцию и всего 163 руб. за обыкновенную. Готов ли миноритарный акционер так рисковать ради 8% годовых?

Из 24,5 руб. Зюзину ничего не достанется, получит только дочерняя Skyblock Limited. Игорь Зюзин и его семья держат 212 298 080 обыкновенных акций, поэтому «Мечел» вполне может не выплачивать дивиденды по итогам 2021 г. и конвертировать привилегированные акции в обыкновенные. Если это сделать и направить в будущем на дивиденды 50% по МСФО, тогда выплаты на одну обыкновенную акцию могут составить 15,3 руб., что даст примерно 9,3% дивидендной доходности. Но из них Зюзину и его семье придёт уже 3,25 млрд. Почувствуйте разницу, либо ничего, либо 3,25 млрд руб.

Будет ли конвертация привилегированных акций в обыкновенные?

На этот вопрос пока нельзя дать однозначного ответа. Но случайно ли в уставе появилась возможность конвертации привилегированных акций в обыкновенные? Нужно ли «Мечелу» выплачивать дивиденды по привилегированным акциям, если при этом основному мажоритарному акционеру от этих выплат ничего не достанется, и не лучше было бы в таком случае направить деньги на гашение долга?

Настоящий момент выглядит удачным для конвертации, так как она позволит не выплачивать дивиденды, а направить денежный поток на погашение задолженности перед кредиторами. В таком случае вполне может получиться, как в упомянутой считалочке: «Мечел» выжил, а префы вышли. Думайте, как владельцы бизнесы, как учат нас стоимостные инвесторы. Что бы владелец бизнеса сделал сейчас или может быть уже делает, и что если первая часть считалочки уже отсчитывает чьи-то пальчики.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба