Мы уже рассматривали, какой доход можно получить, инвестируя небольшие суммы в течение продолжительного времени. А что будет, если увеличить сумму и изменить состав портфеля?

Предлагаем рассчитать, каким будет результат, если отправлять на свой брокерский счёт 10 000 руб. раз в месяц, или 30 000 руб. раз в квартал.

Расчёт

В этот раз сделаем инвестиционный план менее консервативным. Рассмотрим портфель, в котором 30% средств будет вложено в ОФЗ, ещё 40% — в корпоративные облигации, а оставшиеся 30% — в несколько фондов.

По ОФЗ, как и в прошлый раз, для расчёта будем опираться на выпуски с датой погашения через десять и более лет. В расчёте по ОФЗ будет использоваться средняя доходность в 7% годовых и выплата купонов два раза в год.

По корпоративным облигациям также будем рассматривать предложения с датой погашения через девять-десять лет. Обычно по корпоративным облигациям из-за большего риска предлагают относительно ОФЗ более высокий купон, поэтому в расчёте по этому инструменту будет использоваться средняя доходность в 8,5% годовых и выплата купонов два раза в год. Стоимость ОФЗ и корпоративных облигаций одинаковая — 1000 руб. В алгоритме не будет учитываться изменение стоимости облигаций и ОФЗ за весь период.

Купоны, которые приходят на счёт, будем реинвестировать в те же ОФЗ и облигации в следующем квартале. А остаток после их покупки — использовать для покупки фондов.

Для учёта фондов в расчёте предлагаем отталкиваться от средней стоимости и среднего годового дохода нескольких торгуемых сейчас на бирже фондов1. В качестве стоимости возьмём 100 руб. Есть фонды, которые стоят дешевле или дороже, но в среднем для покупки можно уложиться в эту сумму. Хотя стоимость фондов меняется в течение года, для простоты расчёта предположим, что в среднем стоимость фондов будет всегда расти, и возьмём прирост, равный 22% годовых2.

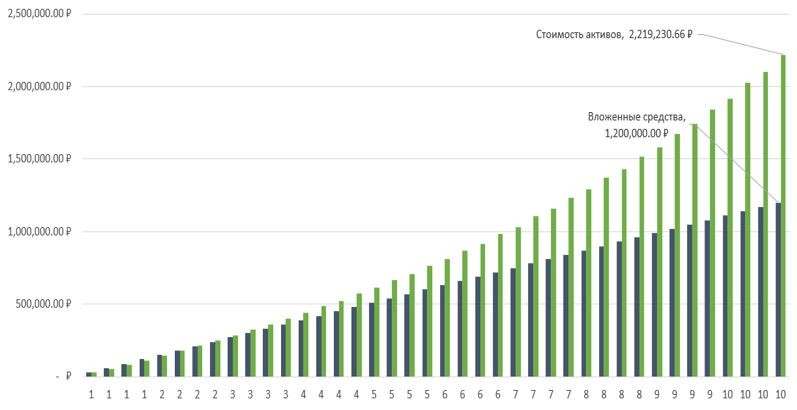

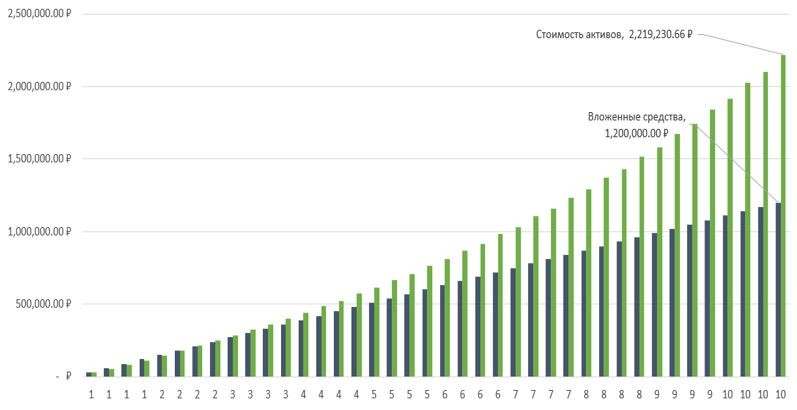

Рис. 1. График вложенных средств и стоимости активов на протяжении 10 лет

Итого

Вложено средств: 1 200 000 руб.

Стоимость портфеля через десять лет: 2 219 230,66 руб.

Процент прибыли на вложенную сумму за весь период: 85%.

Каким образом произошло распределение средств в зависимости от года, когда в портфеле стало три составляющих?

Как и в прошлом расчёте, через десять лет стоимость фондов составит бо́льшую долю портфеля. При этом в течение всего периода в фонд вкладывалось 30% от общей суммы активов.

Рис. 2. Соотношение средств, вложенных в разные инструменты, через год и через 5 лет

Рис. 3. Соотношение средств, вложенных в разные инструменты, через 10 лет

Общий итог

В текущем расчёте мы увеличили риск, поэтому возросла и доходность портфеля. Однако можно ещё немного повысить доходность, при этом дополнительно не увеличивая риски.

Если такой портфель не закрывать и не распродавать в течение десяти лет, то можно собирать его на ИИС. Тогда, кроме собственных вложений, можно вкладывать полученные налоговые вычеты на внесённые на ИИС средства.

В данном случае это будут дополнительные 15 600 руб. каждый год, начиная со второго года, или 140 400 руб. за десять лет. В результате общая доходность достигнет 108% за весь период, то есть через десять лет можно будет удвоить вложенные средства.

Справка

1Источник информации о стоимости и доходности фондов — FinEx.

2Источник цен — сайт Московской биржи.

Предлагаем рассчитать, каким будет результат, если отправлять на свой брокерский счёт 10 000 руб. раз в месяц, или 30 000 руб. раз в квартал.

Расчёт

В этот раз сделаем инвестиционный план менее консервативным. Рассмотрим портфель, в котором 30% средств будет вложено в ОФЗ, ещё 40% — в корпоративные облигации, а оставшиеся 30% — в несколько фондов.

По ОФЗ, как и в прошлый раз, для расчёта будем опираться на выпуски с датой погашения через десять и более лет. В расчёте по ОФЗ будет использоваться средняя доходность в 7% годовых и выплата купонов два раза в год.

По корпоративным облигациям также будем рассматривать предложения с датой погашения через девять-десять лет. Обычно по корпоративным облигациям из-за большего риска предлагают относительно ОФЗ более высокий купон, поэтому в расчёте по этому инструменту будет использоваться средняя доходность в 8,5% годовых и выплата купонов два раза в год. Стоимость ОФЗ и корпоративных облигаций одинаковая — 1000 руб. В алгоритме не будет учитываться изменение стоимости облигаций и ОФЗ за весь период.

Купоны, которые приходят на счёт, будем реинвестировать в те же ОФЗ и облигации в следующем квартале. А остаток после их покупки — использовать для покупки фондов.

Для учёта фондов в расчёте предлагаем отталкиваться от средней стоимости и среднего годового дохода нескольких торгуемых сейчас на бирже фондов1. В качестве стоимости возьмём 100 руб. Есть фонды, которые стоят дешевле или дороже, но в среднем для покупки можно уложиться в эту сумму. Хотя стоимость фондов меняется в течение года, для простоты расчёта предположим, что в среднем стоимость фондов будет всегда расти, и возьмём прирост, равный 22% годовых2.

Рис. 1. График вложенных средств и стоимости активов на протяжении 10 лет

Итого

Вложено средств: 1 200 000 руб.

Стоимость портфеля через десять лет: 2 219 230,66 руб.

Процент прибыли на вложенную сумму за весь период: 85%.

Каким образом произошло распределение средств в зависимости от года, когда в портфеле стало три составляющих?

Как и в прошлом расчёте, через десять лет стоимость фондов составит бо́льшую долю портфеля. При этом в течение всего периода в фонд вкладывалось 30% от общей суммы активов.

Рис. 2. Соотношение средств, вложенных в разные инструменты, через год и через 5 лет

Рис. 3. Соотношение средств, вложенных в разные инструменты, через 10 лет

Общий итог

В текущем расчёте мы увеличили риск, поэтому возросла и доходность портфеля. Однако можно ещё немного повысить доходность, при этом дополнительно не увеличивая риски.

Если такой портфель не закрывать и не распродавать в течение десяти лет, то можно собирать его на ИИС. Тогда, кроме собственных вложений, можно вкладывать полученные налоговые вычеты на внесённые на ИИС средства.

В данном случае это будут дополнительные 15 600 руб. каждый год, начиная со второго года, или 140 400 руб. за десять лет. В результате общая доходность достигнет 108% за весь период, то есть через десять лет можно будет удвоить вложенные средства.

Справка

1Источник информации о стоимости и доходности фондов — FinEx.

2Источник цен — сайт Московской биржи.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба