«Не является индивидуальной инвестиционной рекомендацией» — такую фразу часто можно встретить в статьях об инвестировании. И это правильно: наши деньги — наши решения и ответственность за их последствия.

И всё-таки из любого правила есть исключения, особенно когда речь идёт о людях, чьи жизненные обстоятельства нам известны и чьё благополучие небезразлично. Тогда (и только тогда) финансовые советы имеют право на жизнь.

Есть у меня подруга Аня. Она моя ровесница и так же, как и я, задумалась, как обеспечить себе финансово спокойную жизнь к старости. Весной Аня уволилась из офиса, и сейчас она начинающий фрилансер с небольшими и нестабильными доходами. Накоплений у неё нет, деньги от продажи квартиры целиком вложены в постройку загородного дома. Муж поддерживает Аню морально и материально, но ещё не один год все свободные деньги будут вкладываться в дом.

Можно ли сформировать себе капитал при таких исходных данных? Пожалуй, да. Итак, что я бы предприняла на месте подруги...

Шаг 1. Поменять стратегии заработка

Сейчас у Ани два клиента, которым она помогает продвигаться в Instagram и YouTube: ведёт их каналы, монтирует видео, размещает сторис. Однако два клиента — это как портфель из двух акций. Баланса мало, рисков много.

Диверсификация в данном случае — это поток клиентов, которые приходят за небольшой разовой услугой. Например, Аня монтирует ролики из видео и фотографий, а многие люди привозят из отпусков и то и другое. Раньше в моде были фотокниги о путешествиях — так почему бы не шагнуть дальше в цифровое будущее и не сделать клип? К тому же, кроме отпусков, в жизни достаточно памятных событий: дни рождения, юбилеи, первый раз в первый класс...

Шаг 2. Выработать привычку откладывать часть любого дохода

После того, как денежный ручеёк потёк, нужно устроить для него запруду. Скрупулёзно вести бюджет, как я, Аня не будет — у неё другой склад характера. Ей больше подойдёт метод «получил денежку — положи 10% в копилку». Пришли деньги — сразу десятую часть на отдельный счёт. Без раздумий, на автомате.

Шаг 3. Накопить подушку безопасности

На этом этапе уже начали формироваться накопления, но прежде, чем нести их на биржу, нужно обеспечить себе запас финансовой прочности. Стандартный совет — накопить денег на три-шесть месяцев жизни (самые тревожные увеличивают резерв до двух лет) и положить их на депозит. Но, учитывая необходимость обустраивать дом, Ане и её мужу бессмысленно замораживать на счетах большую сумму. Достаточно держать в резерве один месячный бюджет на обязательные расходы (продукты, коммунальные платежи, бензин, сотовая связь и интернет, бытовые расходы, а также платежи по кредитам, если они есть) — это поможет спокойно пережить нестабильность заработков и убережёт от искушения опустошить брокерский счёт.

Итак, с каждого дохода откладываем 10% на инвестиции, затем формируем бюджет на следующий месяц и уже потом всё, что заработано сверх того, тратим куда захотим.

Шаг 4. Завести брокерский счёт или ИИС

Здесь мы с Аней солидарны: чем меньше комиссии у брокера, тем лучше. Но могут сыграть роль и другие параметры, доступность офиса или наличие учебного центра. Изучаем условия обслуживания у разных брокеров и выбираем.

Когда формальности по открытию счёта улажены, запоминаем ещё одно важное правило: инвестиции и деньги на жизнь — два разных финансовых контура. Пока мы не достигли стадии, на которой возможна жизнь с капитала, нельзя забирать деньги с фондового рынка для затыкания дыр в личном бюджете. Единственное исключение — когда это в буквальном смысле вопрос жизни и смерти, например в случае затяжной тяжёлой болезни.

И обратное: мы не ущемляем себя ради инвестиций (если только не разделяем идеологию движения FIRE, сторонники которого стремятся выйти на пенсию как можно раньше) и никогда, ни под каким предлогом, не несём на биржу заёмные средства.

Шаг 5. Начать покупать активы

И только теперь мы добрались до инвестиций. Я предпочитаю всем инструментам дивидендные акции, но Ане посоветовала бы сосредоточиться на биржевых фондах.

Во-первых, взносы на брокерский счёт будут небольшими. Но если пять лет назад на 3000 руб. можно было купить несколько лотов «Газпрома» и «АЛРОСА» на сдачу, то сегодня на рынке с такой суммой вариантов немного: и «Газпром», и «Сбербанк» уже стоят дороже, а о других голубых фишках и говорить нечего. Копить — тоже не выход. Пока Аня будет копить деньги на инвестиции, акции с высокой вероятностью ещё подорожают. А в биржевые фонды порог входа ощутимо меньше: лот можно купить буквально за несколько рублей.

Во-вторых, отдельные акции требуют от инвестора много внимания: нужно думать, что и когда покупать (а иногда и продавать), вникать в фундаментальный анализ, хотя бы немного следить за новостным фоном. В случае ETF и БПИФ всю работу, в том числе реинвестирование дивидендов, делают профессионалы. За свои услуги они берут комиссию, но это приемлемая плата для инвестора, который не может или не хочет посвящать много времени торговле на бирже. Кроме того, это плата за меньший риск накупить хайповых акций и застрять в них после просадки.

Каким биржевым фондам отдать предпочтение? На сайте Московской биржи доступен полный список — их больше сотни.

Убрав ETF, сразу можно вычеркнуть и все фонды денежного рынка и фонды облигаций. Для новичка на бирже, которому нужно наращивать, а не сохранять капитал, покупка облигаций — не самая выгодная стратегия, и годится она только для тех, кто беспокоится даже из-за малейшего минуса на счёте.

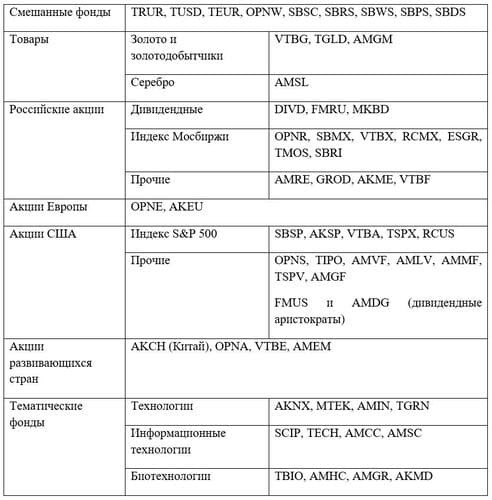

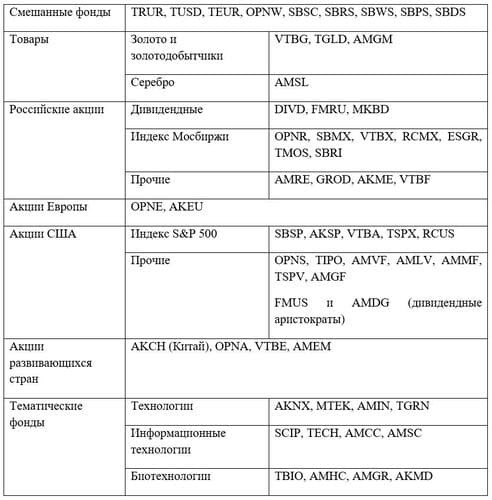

После применения этих фильтров остаётся список из полусотни БПИФ, и дальше всё зависит от того, какой уровень риска Аня считает для себя приемлемым. Самый простой путь — выбрать один из смешанных фондов, например «Всепогодный» от «Открытие Инвестиции» или какой-нибудь из линейки «Сбера», от «консервативного» до «динамичного». При этом помнить о том, что чем больше облигаций в составе фонда, тем меньше риск просадки, но также и скромнее прибыль.

Можно подойти к формированию портфеля более творчески, составив его из фондов акций и золота как защитного актива. Соотношение может быть любым, например 20/80. Если взять за основу БПИФ на золото с ценой лота (условно) 100 руб., то из каждой 1000 руб., заведённой на счёт, 200 руб. будет потрачено на золотой БПИФ, а 800 руб. — на БПИФы акций.

Среди акций выбор огромный. Обязательны — фонды дивидендных акций российских компаний, но нелишне будет диверсифицироваться по странам, а также приобрести немного бумаг высокотехнологичного сектора.

Всё вышесказанное не является призывом к действию и совершению операций на бирже. Но я знаю, что Аня тоже прочтёт эту статью. Так вот — дерзай, дорогая, ты справишься.

И всё-таки из любого правила есть исключения, особенно когда речь идёт о людях, чьи жизненные обстоятельства нам известны и чьё благополучие небезразлично. Тогда (и только тогда) финансовые советы имеют право на жизнь.

Есть у меня подруга Аня. Она моя ровесница и так же, как и я, задумалась, как обеспечить себе финансово спокойную жизнь к старости. Весной Аня уволилась из офиса, и сейчас она начинающий фрилансер с небольшими и нестабильными доходами. Накоплений у неё нет, деньги от продажи квартиры целиком вложены в постройку загородного дома. Муж поддерживает Аню морально и материально, но ещё не один год все свободные деньги будут вкладываться в дом.

Можно ли сформировать себе капитал при таких исходных данных? Пожалуй, да. Итак, что я бы предприняла на месте подруги...

Шаг 1. Поменять стратегии заработка

Сейчас у Ани два клиента, которым она помогает продвигаться в Instagram и YouTube: ведёт их каналы, монтирует видео, размещает сторис. Однако два клиента — это как портфель из двух акций. Баланса мало, рисков много.

Диверсификация в данном случае — это поток клиентов, которые приходят за небольшой разовой услугой. Например, Аня монтирует ролики из видео и фотографий, а многие люди привозят из отпусков и то и другое. Раньше в моде были фотокниги о путешествиях — так почему бы не шагнуть дальше в цифровое будущее и не сделать клип? К тому же, кроме отпусков, в жизни достаточно памятных событий: дни рождения, юбилеи, первый раз в первый класс...

Шаг 2. Выработать привычку откладывать часть любого дохода

После того, как денежный ручеёк потёк, нужно устроить для него запруду. Скрупулёзно вести бюджет, как я, Аня не будет — у неё другой склад характера. Ей больше подойдёт метод «получил денежку — положи 10% в копилку». Пришли деньги — сразу десятую часть на отдельный счёт. Без раздумий, на автомате.

Шаг 3. Накопить подушку безопасности

На этом этапе уже начали формироваться накопления, но прежде, чем нести их на биржу, нужно обеспечить себе запас финансовой прочности. Стандартный совет — накопить денег на три-шесть месяцев жизни (самые тревожные увеличивают резерв до двух лет) и положить их на депозит. Но, учитывая необходимость обустраивать дом, Ане и её мужу бессмысленно замораживать на счетах большую сумму. Достаточно держать в резерве один месячный бюджет на обязательные расходы (продукты, коммунальные платежи, бензин, сотовая связь и интернет, бытовые расходы, а также платежи по кредитам, если они есть) — это поможет спокойно пережить нестабильность заработков и убережёт от искушения опустошить брокерский счёт.

Итак, с каждого дохода откладываем 10% на инвестиции, затем формируем бюджет на следующий месяц и уже потом всё, что заработано сверх того, тратим куда захотим.

Шаг 4. Завести брокерский счёт или ИИС

Здесь мы с Аней солидарны: чем меньше комиссии у брокера, тем лучше. Но могут сыграть роль и другие параметры, доступность офиса или наличие учебного центра. Изучаем условия обслуживания у разных брокеров и выбираем.

Когда формальности по открытию счёта улажены, запоминаем ещё одно важное правило: инвестиции и деньги на жизнь — два разных финансовых контура. Пока мы не достигли стадии, на которой возможна жизнь с капитала, нельзя забирать деньги с фондового рынка для затыкания дыр в личном бюджете. Единственное исключение — когда это в буквальном смысле вопрос жизни и смерти, например в случае затяжной тяжёлой болезни.

И обратное: мы не ущемляем себя ради инвестиций (если только не разделяем идеологию движения FIRE, сторонники которого стремятся выйти на пенсию как можно раньше) и никогда, ни под каким предлогом, не несём на биржу заёмные средства.

Шаг 5. Начать покупать активы

И только теперь мы добрались до инвестиций. Я предпочитаю всем инструментам дивидендные акции, но Ане посоветовала бы сосредоточиться на биржевых фондах.

Во-первых, взносы на брокерский счёт будут небольшими. Но если пять лет назад на 3000 руб. можно было купить несколько лотов «Газпрома» и «АЛРОСА» на сдачу, то сегодня на рынке с такой суммой вариантов немного: и «Газпром», и «Сбербанк» уже стоят дороже, а о других голубых фишках и говорить нечего. Копить — тоже не выход. Пока Аня будет копить деньги на инвестиции, акции с высокой вероятностью ещё подорожают. А в биржевые фонды порог входа ощутимо меньше: лот можно купить буквально за несколько рублей.

Во-вторых, отдельные акции требуют от инвестора много внимания: нужно думать, что и когда покупать (а иногда и продавать), вникать в фундаментальный анализ, хотя бы немного следить за новостным фоном. В случае ETF и БПИФ всю работу, в том числе реинвестирование дивидендов, делают профессионалы. За свои услуги они берут комиссию, но это приемлемая плата для инвестора, который не может или не хочет посвящать много времени торговле на бирже. Кроме того, это плата за меньший риск накупить хайповых акций и застрять в них после просадки.

Каким биржевым фондам отдать предпочтение? На сайте Московской биржи доступен полный список — их больше сотни.

Убрав ETF, сразу можно вычеркнуть и все фонды денежного рынка и фонды облигаций. Для новичка на бирже, которому нужно наращивать, а не сохранять капитал, покупка облигаций — не самая выгодная стратегия, и годится она только для тех, кто беспокоится даже из-за малейшего минуса на счёте.

После применения этих фильтров остаётся список из полусотни БПИФ, и дальше всё зависит от того, какой уровень риска Аня считает для себя приемлемым. Самый простой путь — выбрать один из смешанных фондов, например «Всепогодный» от «Открытие Инвестиции» или какой-нибудь из линейки «Сбера», от «консервативного» до «динамичного». При этом помнить о том, что чем больше облигаций в составе фонда, тем меньше риск просадки, но также и скромнее прибыль.

Можно подойти к формированию портфеля более творчески, составив его из фондов акций и золота как защитного актива. Соотношение может быть любым, например 20/80. Если взять за основу БПИФ на золото с ценой лота (условно) 100 руб., то из каждой 1000 руб., заведённой на счёт, 200 руб. будет потрачено на золотой БПИФ, а 800 руб. — на БПИФы акций.

Среди акций выбор огромный. Обязательны — фонды дивидендных акций российских компаний, но нелишне будет диверсифицироваться по странам, а также приобрести немного бумаг высокотехнологичного сектора.

Всё вышесказанное не является призывом к действию и совершению операций на бирже. Но я знаю, что Аня тоже прочтёт эту статью. Так вот — дерзай, дорогая, ты справишься.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба