Центробанк повысил с 22 октября 2021 г. ключевую ставку до 7,5% годовых (сразу на 0,75 базисных пункта). Это решение объясняется тем, что «инфляция складывается значительно выше прогноза Банка России и по итогам 2021 г. ожидается в интервале 7,4–7,9%».

«Вклад в инфляцию со стороны устойчивых факторов остаётся существенным в связи с более быстрым расширением спроса по сравнению с возможностями наращивания выпуска», — говорится в решении совета директоров ЦБ.

В некоторых СМИ, комментируя выступление главы ЦБ РФ Эльвиры Набиуллиной, обратили внимание на выбранную ей в качестве аксессуара в этот день брошь в виде лука и стрелы, которая может символизировать «попадание в мишень, то есть target, таргетирование инфляции».

Таргетирование инфляции является одной из важнейших задач ЦБ, и акцентирование внимания на непростом искусстве попасть в цель в данном случае является весьма уместным.

Можно ли заставить «не переносить в цены возросшие издержки»?

Вынужденное решение ЦБ о повышении ключевой ставки вызвано тем, что «показатели, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, продолжают находиться значимо выше 4% в годовом выражении».

Классический вариант монетарного механизма разгона инфляции работает, когда устойчивый рост внутреннего спроса опережает возможности расширения производства по широкому кругу отраслей. «На этом фоне предприятиям легче переносить в цены возросшие издержки, в том числе связанные с ростом цен на мировых рынках», — говорится в пресс-релизе ЦБ.

Стоит проанализировать, за счёт чего в нынешних российских условиях предприятия могут «не переносить в цены возросшие издержки, связанные с ростом цен на мировых рынках». Либо за счёт роста оборотов, либо за счёт снижения прибыли. Идти одновременно обоими путями — прямая дорога к убыткам. Да, в условиях конкуренции участник, имеющий бóльшие ресурсы, может в результате увеличить свою долю рынка, просто демпингуя какое-то время. Причём целью такого временного демпинга является захват рынка, после чего цены возвращаются к «естественному» уровню. Или уходят ещё выше, чтобы победитель в ценовой войне мог компенсировать свои затраты.

У большинства российских производителей своих ресурсов для продолжительной ценовой войны нет. Об этом говорится и в пресс-релизе ЦБ: «в ряде отраслей усилились ограничения со стороны предложения». Но в этом случае повышение ставки по кредитам вряд ли будет способствовать росту производства и, соответственно, росту предложения.

Кроме того, по мнению ЦБ, «удорожание производства зарубежных товаров может отразиться и на нашей инфляции; например, это происходит, когда мы ввозим импортные станки, автомобили, произведённые за границей из подорожавших металлов». Плюс «дополнительное повышательное давление на цены могут оказывать сохраняющиеся затруднения в производственных и логистических цепочках».

Таким образом, значительная часть факторов, влияющих на рост инфляции, носит немонетарный характер и как минимум не уменьшит своё действие из-за повышения ключевой ставки.

Уменьшать полив или увеличивать расход воды?

«Дальнейшая динамика продовольственных цен будет во многом зависеть от объёма, качества и сохранности урожая сельскохозяйственных культур 2021 г. как внутри страны, так и за рубежом», — утверждают аналитики Банка России. Но повлиять монетарными факторами на погодные условия невозможно. Ситуация на рынке сельхозпродукции будет зависеть от работы агропромышленного сектора, а по ряду товарных позиций — от мировой конъюнктуры.

При существующих в России процентных ставках рост агропредприятий за счёт коммерческих кредитов осуществляется в редких случаях. В силу длительности инвестиционного цикла в сельском хозяйстве «обычные» кредиты для большинства сельхозпроизводителей слишком дороги. Можно успокаивать себя тем, что сельхозпроизводители не так много пользуются обычными кредитами, отдавая предпочтение федеральным и региональным программам льготного кредитования (не все, конечно). Проблема в том, что для небогатых регионов повышение ключевой ставки или потребует увеличить объёмы затрат на финансирование льготной ставки, или при сохранении суммы затрат на прежнем уровне приведёт к уменьшению объёма получаемых хозяйствами льготных кредитов. Это связано с тем, что многие механизмы поддержки аграрного сектора строятся на бюджетной компенсации процентной ставки по кредитам выше определённого в программе льготного уровня. То есть агрокомпания получает в рамках программы поддержки кредит, проценты за который в значительной степени платят за счёт бюджетных средств, а тело долга выплачивает заёмщик.

Гастарбайтеры и производительность труда

Ещё один инфляционный фактор Центробанк видит в дефиците трудовых ресурсов, а также в структурных изменениях на рынке труда в результате влияния пандемии. «Усиление структурного дефицита трудовых ресурсов может привести к отставанию темпов роста производительности труда от роста заработной платы», — говорится в комментарии ЦБ.

Классическая экономическая теория утверждает, что рост оплаты должен сопровождаться ростом производительности труда. При использовании гастарбайтеров роста производительности часто (но не всегда) можно добиться повышением интенсивности их труда. Но такая сверхэксплуатация имеет свои пределы. А чтобы повышать производительность с помощью механизации и автоматизации, требуются дополнительные затраты. Насколько легче будет идти этим путём в условиях подорожавших кредитов — большой вопрос. На рынке труда стало меньше мигрантов, готовых трудиться «за копейку» и работодателям приходится как-то заинтересовывать более дорогих местных соискателей работы.

Доходы населения растут быстрее, чем нужно?

«Ускоренный рост кредитования, единовременные бюджетные выплаты, рост реальных заработных плат и низкая склонность домашних хозяйств к сбережению, обусловленная повышенными инфляционными ожиданиями, поддерживают рост потребительской активности, особенно на рынках непродовольственных товаров», — называет в своём заявлении Эльвира Набиуллина ещё один инфляционный фактор. То есть на руках у населения стало больше денег. Так ли это? ЦБ в своих выкладках опирается на статистику, учитывающую реально произведённые единовременные выплаты, повышение пособий и рост зарплат различным категориям бюджетников. При этом среди населения распространены ощущения, что небогатым людям всё труднее сводить концы с концами.

Бюджетные выплаты ориентированы в первую очередь на самых малоимущих, страдающих в том числе и из-за растущей инфляции. Кто-то благодаря этим выплатам может поддержать приемлемый уровень потребления (но не увеличить). Локдауны, социальные ограничения, сложная ситуация в разных отраслях привели к тому, что многие семьи вынуждены менять свою структуру потребления. При этом кто-то вынужден отказываться от дорогих товаров и при походах в супермаркеты за продуктами «начинает обращать внимание на цены». А кто-то вынужден переходить с одних товаров на другие, ещё более дешёвые.

Траты домохозяйств и розничные цены

Один из немногих существенных в макроэкономическом плане факторов подобного рода — перераспределение в 2020 г. денег, которые россияне обычно тратили в зарубежных поездках. Закрытие границ в период пандемии заставило кого-то отправиться на черноморские курорты (где номера в гостиницах реально подорожали), а кого-то — заняться ремонтом дома или квартиры. Последнее обстоятельство привело к взлёту цен на стройматериалы летом 2020 г. до 2,5 раз (в США писали о подорожании стройматериалов в 4–5 раз). Сейчас цены несколько опустились, но не вернулись на доковидный уровень.

Повышение стоимости кредитов, возможно, заставит кого-то отложить дорогостоящий ремонт или строительство загородного дома. Но влияние этого эффекта на снижение темпов инфляции будет происходить в узких сегментах рынка и лишь незначительно повлияет на итоговую величину.

В России для сдерживания роста цен эффективнее используется административный ресурс. Но только в достаточно монополизированных (олигополизированных) отраслях. В Правительстве собирается совещание с представителями крупнейших нефтяных компаний (если речь идёт о бензине) или торговых сетей (если речь о подсолнечном масле, гречке или сахаре) и принимается решение о «добровольном» сдерживании цен. И политика Центробанка на это не влияет.

Потребительские кредиты vs сбережения домохозяйств

Область, которая теоретически подвержена влиянию монетарной политики — это кредитование населения и низкая склонность домашних хозяйств к сбережению. Но рост кредитования граждан вызван в первую очередь недостатком для российских банков привлекательных для кредитования коммерческих организаций и производственных предприятий. Существующие процентные ставки слишком высоки, чтобы компании могли использовать кредитные ресурсы для инвестиционного роста. Для большинства бизнесов кредитование — это, максимум, пополнение оборотных средств или обслуживание закупочно-сбытовых операций. А объём таких кредитов недостаточен, чтобы обеспечивать производительное использование банковского капитала. Поэтому банкам просто некуда идти, кроме как в кредитование населения.

«Низкой склонности домашних хозяйств к сбережению» в нашей стране способствуют не только низкие доходы и инфляционные ожидания, но также неудовлетворённость ставками по банковским вкладам и страх перед фондовым рынком. Многие российские граждане считают, что для торговли на бирже нужен бóльший профессионализм, чем, например, в США, где на длительных интервалах основные фондовые индексы демонстрируют доходность, опережающую и инфляцию, и банковские вклады.

Склонность к сбережениям обеспеченных американцев базируется на долгой истории роста фондового рынка, обеспечивавшего приумножения накоплений, будь они вложены напрямую в акции каких-то компаний (хотя были и обанкротившиеся) или через пенсионные или инвестиционные фонды. Там инвестиционные решения принимали профессиональные управляющие, а основанием для роста активов служил всё тот же рост фондового рынка.

Рост индекса Dow Jones Industrial Average 1981–2021

Рис. 2. Рост индекса Dow Jones с 1981 по 2021 г. Источник: google.com/finance/quote

Фонды инвестировали в американские компании, а те, получив инвестиции, расширяли своё производство, и их акции дальше росли в цене.

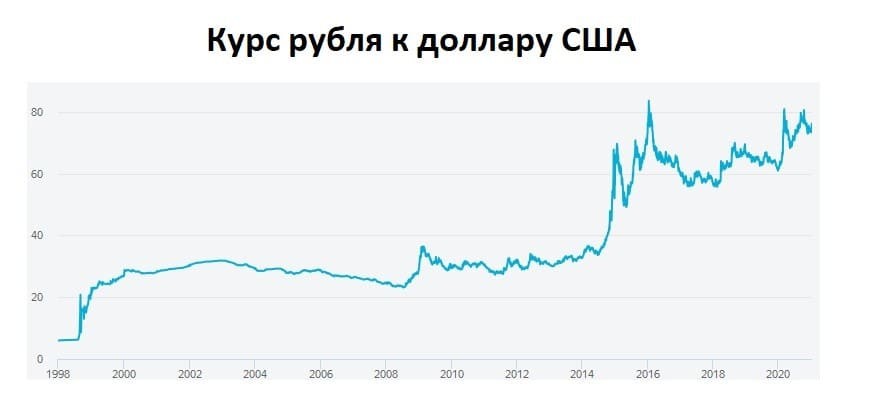

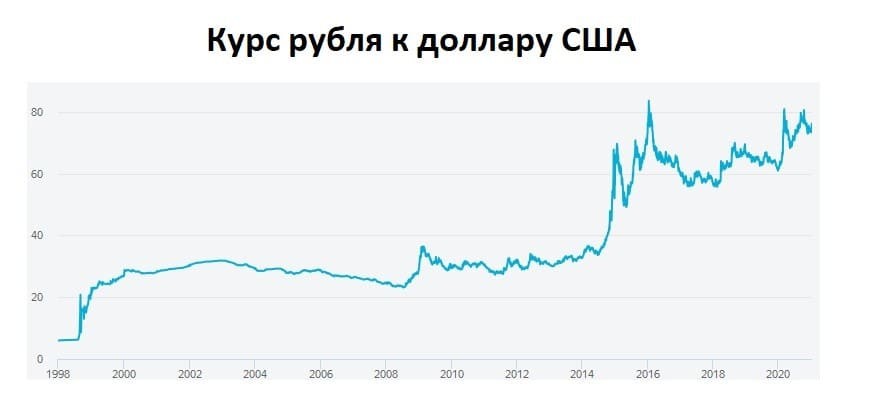

Курс рубля к доллару США 1998–2021

Рис. 3. Курс рубля к доллару в 1998 — 2021 гг. Источник данных: kurs-dollar-euro.ru

В России опыт гиперинфляции 1990-х и резких девальваций (в 3,6 раза с августа 1998 по апрель 1999 г. и в 1,8 раза в 2014 г., после объявления санкций за Крым) в совокупности с недостаточной финансовой грамотностью заставляют значительную часть населения с недоверием относиться к распространённым на Западе долгосрочным стратегиям сбережений. Впрочем, постепенно количество желающих вложить свои средства на фондовом рынке растёт, что подтверждает число открытых за последние два года брокерских счетов. Этому способствуют и брокерские компании, предлагая варианты по инвестированию в финансовые инструменты самого разного профиля. Однако, чтобы эти механизмы работали, инфляцию нужно удерживать в разумных пределах.

* * *

Экономический контур, на который повышение ключевой ставки подействует и приведёт к снижению некоторых составляющих инфляции, не слишком велик. Многие компоненты инфляции носят немонетарный характер и не подконтрольны Центробанку. Но других рыночных инструментов у российских денежных властей пока нет.

«Вклад в инфляцию со стороны устойчивых факторов остаётся существенным в связи с более быстрым расширением спроса по сравнению с возможностями наращивания выпуска», — говорится в решении совета директоров ЦБ.

В некоторых СМИ, комментируя выступление главы ЦБ РФ Эльвиры Набиуллиной, обратили внимание на выбранную ей в качестве аксессуара в этот день брошь в виде лука и стрелы, которая может символизировать «попадание в мишень, то есть target, таргетирование инфляции».

Таргетирование инфляции является одной из важнейших задач ЦБ, и акцентирование внимания на непростом искусстве попасть в цель в данном случае является весьма уместным.

Можно ли заставить «не переносить в цены возросшие издержки»?

Вынужденное решение ЦБ о повышении ключевой ставки вызвано тем, что «показатели, отражающие наиболее устойчивые процессы ценовой динамики, по оценкам Банка России, продолжают находиться значимо выше 4% в годовом выражении».

Классический вариант монетарного механизма разгона инфляции работает, когда устойчивый рост внутреннего спроса опережает возможности расширения производства по широкому кругу отраслей. «На этом фоне предприятиям легче переносить в цены возросшие издержки, в том числе связанные с ростом цен на мировых рынках», — говорится в пресс-релизе ЦБ.

Стоит проанализировать, за счёт чего в нынешних российских условиях предприятия могут «не переносить в цены возросшие издержки, связанные с ростом цен на мировых рынках». Либо за счёт роста оборотов, либо за счёт снижения прибыли. Идти одновременно обоими путями — прямая дорога к убыткам. Да, в условиях конкуренции участник, имеющий бóльшие ресурсы, может в результате увеличить свою долю рынка, просто демпингуя какое-то время. Причём целью такого временного демпинга является захват рынка, после чего цены возвращаются к «естественному» уровню. Или уходят ещё выше, чтобы победитель в ценовой войне мог компенсировать свои затраты.

У большинства российских производителей своих ресурсов для продолжительной ценовой войны нет. Об этом говорится и в пресс-релизе ЦБ: «в ряде отраслей усилились ограничения со стороны предложения». Но в этом случае повышение ставки по кредитам вряд ли будет способствовать росту производства и, соответственно, росту предложения.

Кроме того, по мнению ЦБ, «удорожание производства зарубежных товаров может отразиться и на нашей инфляции; например, это происходит, когда мы ввозим импортные станки, автомобили, произведённые за границей из подорожавших металлов». Плюс «дополнительное повышательное давление на цены могут оказывать сохраняющиеся затруднения в производственных и логистических цепочках».

Таким образом, значительная часть факторов, влияющих на рост инфляции, носит немонетарный характер и как минимум не уменьшит своё действие из-за повышения ключевой ставки.

Уменьшать полив или увеличивать расход воды?

«Дальнейшая динамика продовольственных цен будет во многом зависеть от объёма, качества и сохранности урожая сельскохозяйственных культур 2021 г. как внутри страны, так и за рубежом», — утверждают аналитики Банка России. Но повлиять монетарными факторами на погодные условия невозможно. Ситуация на рынке сельхозпродукции будет зависеть от работы агропромышленного сектора, а по ряду товарных позиций — от мировой конъюнктуры.

При существующих в России процентных ставках рост агропредприятий за счёт коммерческих кредитов осуществляется в редких случаях. В силу длительности инвестиционного цикла в сельском хозяйстве «обычные» кредиты для большинства сельхозпроизводителей слишком дороги. Можно успокаивать себя тем, что сельхозпроизводители не так много пользуются обычными кредитами, отдавая предпочтение федеральным и региональным программам льготного кредитования (не все, конечно). Проблема в том, что для небогатых регионов повышение ключевой ставки или потребует увеличить объёмы затрат на финансирование льготной ставки, или при сохранении суммы затрат на прежнем уровне приведёт к уменьшению объёма получаемых хозяйствами льготных кредитов. Это связано с тем, что многие механизмы поддержки аграрного сектора строятся на бюджетной компенсации процентной ставки по кредитам выше определённого в программе льготного уровня. То есть агрокомпания получает в рамках программы поддержки кредит, проценты за который в значительной степени платят за счёт бюджетных средств, а тело долга выплачивает заёмщик.

Гастарбайтеры и производительность труда

Ещё один инфляционный фактор Центробанк видит в дефиците трудовых ресурсов, а также в структурных изменениях на рынке труда в результате влияния пандемии. «Усиление структурного дефицита трудовых ресурсов может привести к отставанию темпов роста производительности труда от роста заработной платы», — говорится в комментарии ЦБ.

Классическая экономическая теория утверждает, что рост оплаты должен сопровождаться ростом производительности труда. При использовании гастарбайтеров роста производительности часто (но не всегда) можно добиться повышением интенсивности их труда. Но такая сверхэксплуатация имеет свои пределы. А чтобы повышать производительность с помощью механизации и автоматизации, требуются дополнительные затраты. Насколько легче будет идти этим путём в условиях подорожавших кредитов — большой вопрос. На рынке труда стало меньше мигрантов, готовых трудиться «за копейку» и работодателям приходится как-то заинтересовывать более дорогих местных соискателей работы.

Доходы населения растут быстрее, чем нужно?

«Ускоренный рост кредитования, единовременные бюджетные выплаты, рост реальных заработных плат и низкая склонность домашних хозяйств к сбережению, обусловленная повышенными инфляционными ожиданиями, поддерживают рост потребительской активности, особенно на рынках непродовольственных товаров», — называет в своём заявлении Эльвира Набиуллина ещё один инфляционный фактор. То есть на руках у населения стало больше денег. Так ли это? ЦБ в своих выкладках опирается на статистику, учитывающую реально произведённые единовременные выплаты, повышение пособий и рост зарплат различным категориям бюджетников. При этом среди населения распространены ощущения, что небогатым людям всё труднее сводить концы с концами.

Бюджетные выплаты ориентированы в первую очередь на самых малоимущих, страдающих в том числе и из-за растущей инфляции. Кто-то благодаря этим выплатам может поддержать приемлемый уровень потребления (но не увеличить). Локдауны, социальные ограничения, сложная ситуация в разных отраслях привели к тому, что многие семьи вынуждены менять свою структуру потребления. При этом кто-то вынужден отказываться от дорогих товаров и при походах в супермаркеты за продуктами «начинает обращать внимание на цены». А кто-то вынужден переходить с одних товаров на другие, ещё более дешёвые.

Траты домохозяйств и розничные цены

Один из немногих существенных в макроэкономическом плане факторов подобного рода — перераспределение в 2020 г. денег, которые россияне обычно тратили в зарубежных поездках. Закрытие границ в период пандемии заставило кого-то отправиться на черноморские курорты (где номера в гостиницах реально подорожали), а кого-то — заняться ремонтом дома или квартиры. Последнее обстоятельство привело к взлёту цен на стройматериалы летом 2020 г. до 2,5 раз (в США писали о подорожании стройматериалов в 4–5 раз). Сейчас цены несколько опустились, но не вернулись на доковидный уровень.

Повышение стоимости кредитов, возможно, заставит кого-то отложить дорогостоящий ремонт или строительство загородного дома. Но влияние этого эффекта на снижение темпов инфляции будет происходить в узких сегментах рынка и лишь незначительно повлияет на итоговую величину.

В России для сдерживания роста цен эффективнее используется административный ресурс. Но только в достаточно монополизированных (олигополизированных) отраслях. В Правительстве собирается совещание с представителями крупнейших нефтяных компаний (если речь идёт о бензине) или торговых сетей (если речь о подсолнечном масле, гречке или сахаре) и принимается решение о «добровольном» сдерживании цен. И политика Центробанка на это не влияет.

Потребительские кредиты vs сбережения домохозяйств

Область, которая теоретически подвержена влиянию монетарной политики — это кредитование населения и низкая склонность домашних хозяйств к сбережению. Но рост кредитования граждан вызван в первую очередь недостатком для российских банков привлекательных для кредитования коммерческих организаций и производственных предприятий. Существующие процентные ставки слишком высоки, чтобы компании могли использовать кредитные ресурсы для инвестиционного роста. Для большинства бизнесов кредитование — это, максимум, пополнение оборотных средств или обслуживание закупочно-сбытовых операций. А объём таких кредитов недостаточен, чтобы обеспечивать производительное использование банковского капитала. Поэтому банкам просто некуда идти, кроме как в кредитование населения.

«Низкой склонности домашних хозяйств к сбережению» в нашей стране способствуют не только низкие доходы и инфляционные ожидания, но также неудовлетворённость ставками по банковским вкладам и страх перед фондовым рынком. Многие российские граждане считают, что для торговли на бирже нужен бóльший профессионализм, чем, например, в США, где на длительных интервалах основные фондовые индексы демонстрируют доходность, опережающую и инфляцию, и банковские вклады.

Склонность к сбережениям обеспеченных американцев базируется на долгой истории роста фондового рынка, обеспечивавшего приумножения накоплений, будь они вложены напрямую в акции каких-то компаний (хотя были и обанкротившиеся) или через пенсионные или инвестиционные фонды. Там инвестиционные решения принимали профессиональные управляющие, а основанием для роста активов служил всё тот же рост фондового рынка.

Рост индекса Dow Jones Industrial Average 1981–2021

Рис. 2. Рост индекса Dow Jones с 1981 по 2021 г. Источник: google.com/finance/quote

Фонды инвестировали в американские компании, а те, получив инвестиции, расширяли своё производство, и их акции дальше росли в цене.

Курс рубля к доллару США 1998–2021

Рис. 3. Курс рубля к доллару в 1998 — 2021 гг. Источник данных: kurs-dollar-euro.ru

В России опыт гиперинфляции 1990-х и резких девальваций (в 3,6 раза с августа 1998 по апрель 1999 г. и в 1,8 раза в 2014 г., после объявления санкций за Крым) в совокупности с недостаточной финансовой грамотностью заставляют значительную часть населения с недоверием относиться к распространённым на Западе долгосрочным стратегиям сбережений. Впрочем, постепенно количество желающих вложить свои средства на фондовом рынке растёт, что подтверждает число открытых за последние два года брокерских счетов. Этому способствуют и брокерские компании, предлагая варианты по инвестированию в финансовые инструменты самого разного профиля. Однако, чтобы эти механизмы работали, инфляцию нужно удерживать в разумных пределах.

* * *

Экономический контур, на который повышение ключевой ставки подействует и приведёт к снижению некоторых составляющих инфляции, не слишком велик. Многие компоненты инфляции носят немонетарный характер и не подконтрольны Центробанку. Но других рыночных инструментов у российских денежных властей пока нет.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба