По итогам 2021 г. акционеры ПАО «Магнитогорский металлургический комбинат» должны остаться довольны: уже по результатам девяти месяцев компания выплатила по 7,99 руб. на акцию. При текущем курсе дивдоходность составит выше 10%. Но предприятие не собирается останавливаться на достигнутом, и на ближайшие годы утверждена обширная инвестиционная программа. Долгосрочные инвесторы могут только приветствовать это, однако те, кто рассчитывал на большие дивиденды здесь и сейчас, могут быть разочарованы. Попробуем разобраться, насколько крупными будут капитальные затраты в ближайшие годы и как это может отразиться на дивидендах.

Обзор инвестпрограммы

В презентации для инвесторов указана общая инвестиционная программа на период с 2016 по 2025 г. Будущие траты (рисунок 1) обведены красным. Согласно этой программе, в период 2021–2025 планируется потратить 2,4 млрд долл.

Рис. 1. Общая инвестпрограмма «ММК». Источник: сайт компании

Основные проекты «ММК»:

Комплекс по производству жести, холоднокатанного и оцинкованного проката — 2022–2026 гг., 520 млн долл.

Коксовая батарея и цех улавливания и подготовки химических продуктов — 2021–2023 гг., 800 млн долл.

Доменная печь, паровая турбинная электростанция — 2022–2025 гг., 700 млн долл.

Воздухоразделительная установка № 9 — 2021–2023 гг., 180 млн долл.

Прочие проекты — 2021–2025 гг., 190 млн долл.

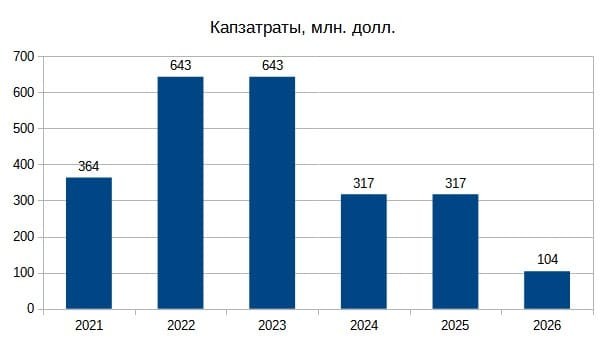

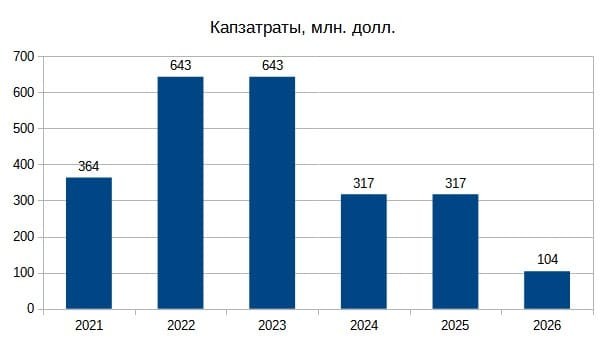

Если исходить из принципа равномерных трат и предположить, что каждый проект финансируется равными долями в течение всего времени реализации, получится примерно такой график затрат.

Рис. 2. Инвестиционная программа с разбивкой по годам

2021 год уже практически закончился, и как мы видим, «ММК» выплачивает щедрые дивиденды. 2022 и 2023 гг. будут самыми капиталоёмкими.

Капзатраты и дивиденды

Попробуем оценить, как размер инвестиций в ближайшие годы может отразиться на дивидендных выплатах. В настоящее время действуют следующие принципы определения дивидендной базы:

если коэффициент «чистый долг / EBITDA» меньше 1, на дивиденды направляется 100% свободного денежного потока;

если коэффициент «чистый долг / EBITDA» больше 1, на дивиденды направляется 50% и больше свободного денежного потока.

По итогам девяти месяцев 2021 г. EBITDA составила 3,3 млрд долл. Коэффициент «чистый долг / EBITDA» на конец III квартала 2021 г. составил 0,04.

Результаты 2021 г. можно объяснить хорошей ценовой конъюнктурой на рынках сбыта. При этом в конце 2024 г. соотношение «чистый долг / EBITDA» превысит 1, если предположить, что:

в 2022 и последующем годах цены снизятся вдвое, что приведёт к снижению EBITDA вдвое;

инвестиционная программа будет финансироваться исключительно за счёт долга, а не средств от операционной деятельности;

долг будет накапливаться и не будет гаситься, досрочно или своевременно.

Однако конец 2024 г. — это уже практически завершение инвестиционной программы, отдача от вложений первых лет уже будет ощущаться, и EBITDA увеличится.

Можно ожидать, что в ближайшие годы дивиденды не будут находиться под давлением и на выплаты акционерам будет направляться 100% свободного денежного потока.

Обзор инвестпрограммы

В презентации для инвесторов указана общая инвестиционная программа на период с 2016 по 2025 г. Будущие траты (рисунок 1) обведены красным. Согласно этой программе, в период 2021–2025 планируется потратить 2,4 млрд долл.

Рис. 1. Общая инвестпрограмма «ММК». Источник: сайт компании

Основные проекты «ММК»:

Комплекс по производству жести, холоднокатанного и оцинкованного проката — 2022–2026 гг., 520 млн долл.

Коксовая батарея и цех улавливания и подготовки химических продуктов — 2021–2023 гг., 800 млн долл.

Доменная печь, паровая турбинная электростанция — 2022–2025 гг., 700 млн долл.

Воздухоразделительная установка № 9 — 2021–2023 гг., 180 млн долл.

Прочие проекты — 2021–2025 гг., 190 млн долл.

Если исходить из принципа равномерных трат и предположить, что каждый проект финансируется равными долями в течение всего времени реализации, получится примерно такой график затрат.

Рис. 2. Инвестиционная программа с разбивкой по годам

2021 год уже практически закончился, и как мы видим, «ММК» выплачивает щедрые дивиденды. 2022 и 2023 гг. будут самыми капиталоёмкими.

Капзатраты и дивиденды

Попробуем оценить, как размер инвестиций в ближайшие годы может отразиться на дивидендных выплатах. В настоящее время действуют следующие принципы определения дивидендной базы:

если коэффициент «чистый долг / EBITDA» меньше 1, на дивиденды направляется 100% свободного денежного потока;

если коэффициент «чистый долг / EBITDA» больше 1, на дивиденды направляется 50% и больше свободного денежного потока.

По итогам девяти месяцев 2021 г. EBITDA составила 3,3 млрд долл. Коэффициент «чистый долг / EBITDA» на конец III квартала 2021 г. составил 0,04.

Результаты 2021 г. можно объяснить хорошей ценовой конъюнктурой на рынках сбыта. При этом в конце 2024 г. соотношение «чистый долг / EBITDA» превысит 1, если предположить, что:

в 2022 и последующем годах цены снизятся вдвое, что приведёт к снижению EBITDA вдвое;

инвестиционная программа будет финансироваться исключительно за счёт долга, а не средств от операционной деятельности;

долг будет накапливаться и не будет гаситься, досрочно или своевременно.

Однако конец 2024 г. — это уже практически завершение инвестиционной программы, отдача от вложений первых лет уже будет ощущаться, и EBITDA увеличится.

Можно ожидать, что в ближайшие годы дивиденды не будут находиться под давлением и на выплаты акционерам будет направляться 100% свободного денежного потока.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба