В прошлой публикации мы сравнивали финансовое положение и основные показатели лидеров возобновляемой электрогенерации на территории РФ — «РусГидро» (HYDR) и En+ Group (ENPG). Последняя уникальна тем, что около 78% её выручки приходится на металлургический сегмент. При этом более 98% алюминия произведено с использованием гидроэлектроэнергии.

Сегодня постараемся выяснить, насколько может быть выгодно держать в портфеле акции «энергетика-металлурга» En+ и справедливо ли компания называет себя лидером по производству низкоуглеродного алюминия? Для ответа на эти вопросы давайте разберёмся, что из себя представляет современный мировой рынок алюминия и каковы его ближайшие перспективы.

Металлургический сегмент En+ Group

Организационно металлургический сегмент En+ представлен компаний «РУСАЛ» (RUAL) и включает в себя:

En+ принадлежит 56,88% акций «РУСАЛа» по состоянию на октябрь 2021 г.

десять алюминиевых заводов общей мощностью 3,8 млн т в год;

десять глинозёмных заводов общей мощностью 10,6 млн т в год;

семь бокситовых рудников общей мощностью 20,6 млн т в год.

Как следует из годового отчёта En+ Group, производство алюминия в 2020 г. достигло уровня 100% от общей мощности, глинозёма — 77%, бокситов — 72%.

Глинозём является сырьём для выплавки первичного алюминия, а сам глинозём получают из бокситов. Иными словами, бокситы — это сырьё для сырья при производстве алюминия.

Глинозём также получают и на нефелиновых рудниках. Нефелин — второй по значимости минерал после бокситов, особо важный при выработке глинозёма, который является основой для получения чистого металла.

В 2020 г. на долю «РУСАЛа» пришлось около 5,8% мирового производства алюминия и около 6,5% — глинозёма.

При этом «РУСАЛ» не только полностью обеспечивает себя глинозёмом для производства алюминия, но и продаёт его третьим лицам и имеет возможность увеличивать эти поставки. Бокситами и нефелинами компания обеспечена на 80%.

«РУСАЛу» также принадлежат литейные цеха, предприятия по производству фольги, упаковочной продукции и колёсных дисков.

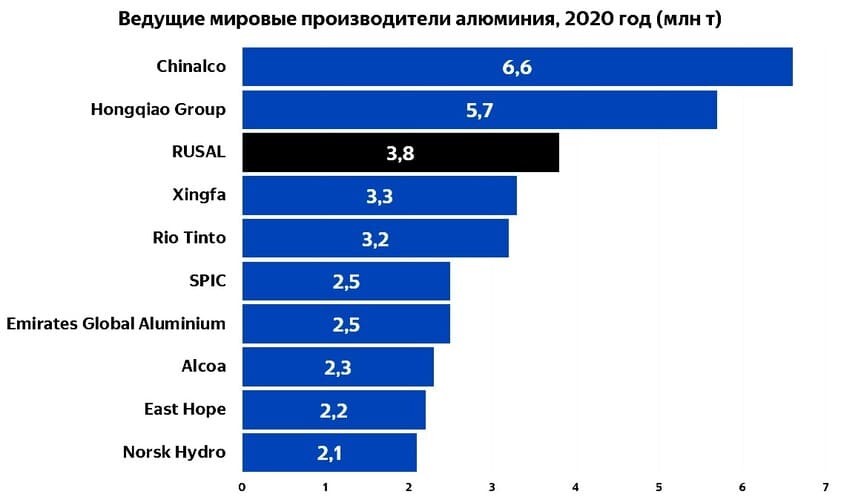

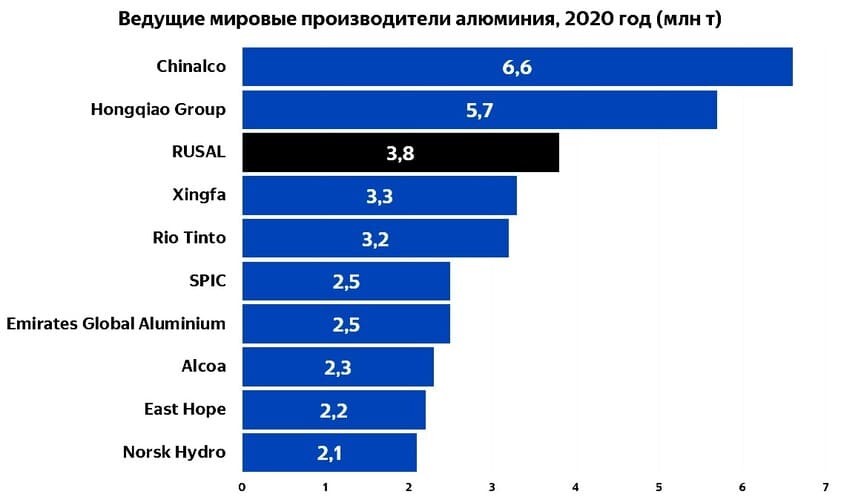

Поскольку реализация алюминия и его сплавов компанией приносит En+ около 68% выручки, резонно задаться вопросом: какое место в мире по производству алюминия занимает «РУСАЛ»?

Рис. 1. Ведущие мировые производители алюминия, 2020 г. Источник: сайт En+ Group

Первые две компании китайские, а потому можно утверждать, что «РУСАЛ» (и вместе с ним En+) является № 1 в мире по производству алюминия за пределами Китая.

Компания обошла китайские Xingfa, SPIC, East Hope, австралийско-британский концерн Rio Tinto, эмиратскую Emirates Global Aluminium, американскую Alcoa и норвежскую Norsk Hydro.

Тенденции и перспективы

В 2020 г. в алюминиевой промышленности произошло падение спроса конечных потребителей во всех крупнейших экономиках мира, за исключением Китая. Это было связано с распространением пандемии коронавируса и с перебоями в цепочках системы поставок.

С другой стороны, пандемия ускорила переход к зелёным технологиям. Развитие этих тенденций может привести к ускорению восстановления спроса на продукцию в 2021 г. и увеличению применения алюминия в долгосрочной перспективе.

Роль алюминия в зелёной экономике заключается в том, что для его производства используется экологически чистая энергия, а сам металл является легко перерабатываемым.

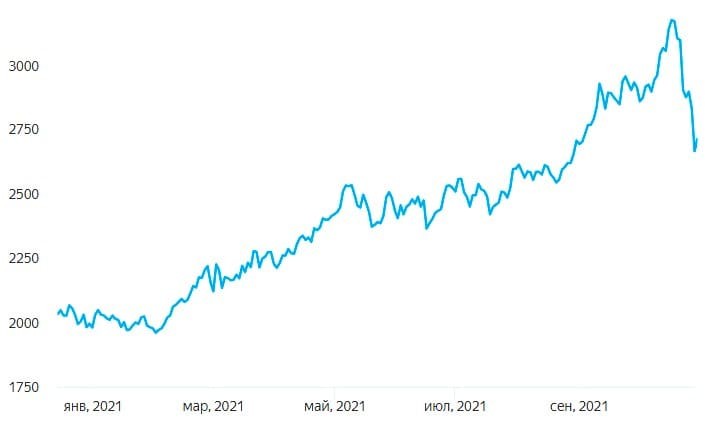

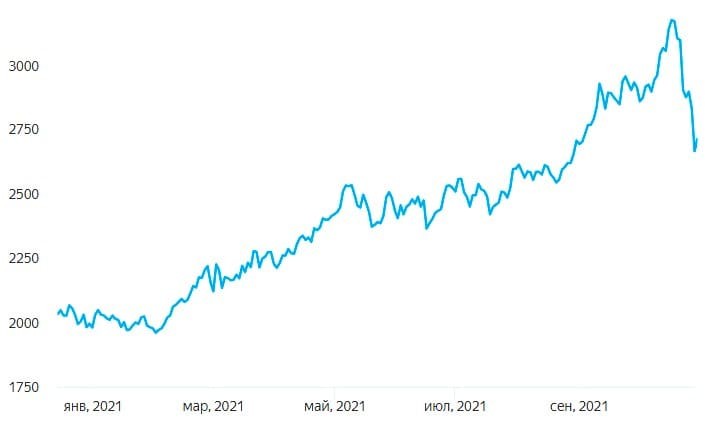

В целом за 2020 г. спрос на алюминий составил 63,9 млн т и снизился на 1,7% по сравнению с предыдущим годом. В текущем году динамика меняется в лучшую сторону. В III квартале цены на алюминий на Лондонской бирже обновляли исторические максимумы, однако уже в сентябре — значительно упали.

Как сообщают «Ведомости», снижение произошло на фоне вооружённого государственного переворота в Гвинее (Западная Африка). Об этом предупреждал и основатель «РУСАЛа» Олег Дерипаска.

Рис. 2. Динамика цен на алюминий на Лондонской бирже цветных металлов, долл. за тонну. Источник: сайт En+ Group

Что касается наметившихся долгосрочных трендов на рынке алюминия, то наиболее существенно на них повлияет экологическая повестка.

Автомобилестроение

Ускорение темпов алюминизации наблюдается в автопроме. Это подтверждается ростом доли электромобилей. Автопроизводители всё активнее ставят их на конвейеры.

Вес алюминия составляет всего одну треть по сравнению с железом или медью. Такой материал идеально подходит для производства электромобилей, в которых находятся тяжеловесные аккумуляторы. Он используется при производстве шасси, отсеков для аккумуляторов, дисков.

Согласно докладу Международного энергетического агентства (МЭА), по итогам 2020 г. в мире было зарегистрировано более 3 млн электромобилей, что стало рекордом. При этом общее количество эксплуатируемых электромобилей уже превысило отметку в 10 млн.

Данные аналитического агентства Canalys гласят, что уже в первой половине 2021 г. продано 2,6 млн электромобилей.

МЭА прогнозирует общее количество таких автомобилей в мире от 145 до 230 млн к концу десятилетия. Конкретная цифра будет зависеть ещё и от того, насколько правительства поддержат данную отрасль.

Эксперты аналитической компании Commoditi Market Analysis (CRU), а также аналитики «РУСАЛа» подтверждают, что доля автопрома в структуре прироста потребления алюминия за пределами Китая по итогам 2010–2020 гг. была наибольшей среди других отраслей и равнялась 31%. По их оценкам, в 2020–2030 гг. она составит 50%.

Снижению углеродного следа при производстве электромобилей также способствует и высокий уровень вторичной переработки алюминия.

За свой срок эксплуатации автомобили, построенные со значительной долей деталей из алюминия, имеют более низкий углеродный след — на 13% меньше по сравнению с машинами, в которых эти детали были бы стальными.

Если же применять низкоуглеродный алюминий, то этот показатель можно снизить на 17%. Алюминий марки ALLOW является гордостью «РУСАЛа» и может стать надёжным материалом при производстве электромобилей. Дополнительный потенциал влияния алюминия на автомобильную инфраструктуру связан с производством алюминиево-ионных аккумуляторов.

Законодательные инициативы

Сокращение углеродного следа не случайно стало ключевой целью современных корпораций. С 2015 г. действует Парижское соглашение — соглашение, принятое по итогам 21-й конференции Рамочной конвенции ООН об изменении климата, которое регулирует меры по снижению содержания углекислого газа в атмосфере с 2020 г.

Однако этот документ не является гарантом соблюдения регулирующих мер, и существует справедливая критика в его адрес. Например, текст соглашения не подразумевает санкций в случае недостижения поставленных целей.

Россия ратифицировала Парижское соглашение в 2019 г., а Соединённые Штаты Америки вышли из него в 2020 г. при Дональде Трампе, но вернулись 19 февраля 2021 г. по инициативе действующего президента Джо Байдена.

Инертные аноды — гордость Красноярска

Кроме внешних законодательных инициатив, у самой En+ Group также есть зелёные намерения — достичь нулевого баланса выбросов парниковых газов к 2050 г. и сократить их как минимум на 35% к 2030 г. Взятые обязательства являются беспрецедентными для мировой алюминиевой отрасли.

En+ вносит свой вклад в борьбу с изменением климата и тем, что добивается увеличения прозрачности со стороны производителей в проблеме углеродного следа. И это вопрос не только ценностей компании. Такие меры позволят потребителям металлов и покупателям готовой продукции делать информированный выбор, что будет стимулировать спрос на продукцию с низким углеродным следом.

Наиболее ярким проектом компании является революционная технология, по которой при производстве алюминия обычные углеродные аноды заменяют инертные аноды с использованием инертных, нерасходуемых материалов — керамики или сплавов. Эта технология была создана в инженерно-технологическом центре «РУСАЛа» в городе Красноярске. В результате её применения значительно сокращаются выбросы парниковых газов в процессе плавления.

Углеродный след алюминия, произведённого с применением инертных анодов, ниже среднего показателя выбросов по отрасли более чем на 85%. Ещё одним плюсом данной технологии является выделение кислорода в процессе получения алюминия: один инертный анод может вырабатывать такой же объём кислорода, как 70 га леса.

Каждая поставка алюминия марки ALLOW сопровождается выданным независимой организацией сертификатом об углеродном следе при производстве металла на конкретном предприятии. Это обеспечивает полную прозрачность для потребителя, что положительно сказывается на устойчивости цепочки поставок.

Вовлечение лома в производство как обязательное требование мировых брендов

Дефицит алюминиевого лома за пределами Китая поддерживает увеличение спроса на первичный алюминий. Этот тренд может стать долгосрочным, поскольку использование лома уже заложено в качестве норм при производстве на предприятиях мировых брендов:

Coca-Cola (50% переработанных материалов до 2030 г.);

Heineken (уровень рециклинга банки — 84%);

Apple (100% переработанных и возобновляемых материалов);

Toyota (содержание переработанного сырья в алюминиевых литых дисках — 30%);

Renault (содержание переработанных материалов в автомобилях —33%);

Tesla (содержание переработанного сырья в литейных сплавах — 60%);

Jaguar Land Rover (содержание переработанных материалов в панелях кузова автомобиля — до 75%).

Строительство

В мировой экономике строительная отрасль потребляет около 24% производимого алюминия. Использование низкоуглеродного алюминия может снизить углеродный след зданий на 20%. В промышленных зданиях традиционного типа применение этого материала приводит к уменьшению углеродного следа на 7%.

Алюминиевая тара

Значительное влияние на отрасль оказало и изменение отношения населения к использованию упаковки. Возросший спрос на напитки в банках вызвал дефицит алюминиевой тары, к которому индустрия оказалась не готова. По информации «РБК», алюминиевая банка как вид упаковки опередила стекло и вышла на второе место по частоте использования в пивной отрасли ещё в 2019 г.

В En+ Group подсчитали, что совокупный среднегодовой темп роста производства алюминиевых банок для напитков в ближайшие пять лет превысит 2%. Низкий углеродный след и достижения в области экологии и социальной политики позволяют «РУСАЛу» удовлетворить возрастающий спрос.

Алюминиевая банка является для потребителя более удобной. Не последнее значение при выборе тары имеет экологичность такой упаковки: она перерабатывается на 100%. Тренд на переход к алюминиевой таре может стать долгосрочным, так как пластик, который до сих пор лидирует на рынке упаковки, создаёт острую экологическую проблему загрязнения.

Одной из первых на вызовы отрасли откликнулась Coca-Cola. Ещё в 2019 г. компанией было принято решение опробовать «алюминиевое» решение для популярной выпускаемой питьевой воды Dasani.

Рис. 3. Различные варианты тары бренда Dasani. Источник: американская газета Packaging Digest

«РУСАЛ» или En+ Group?

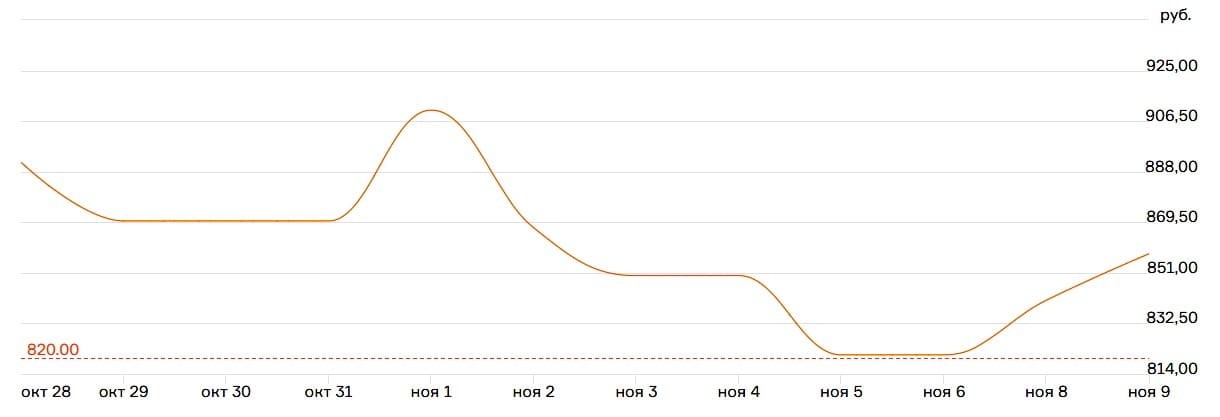

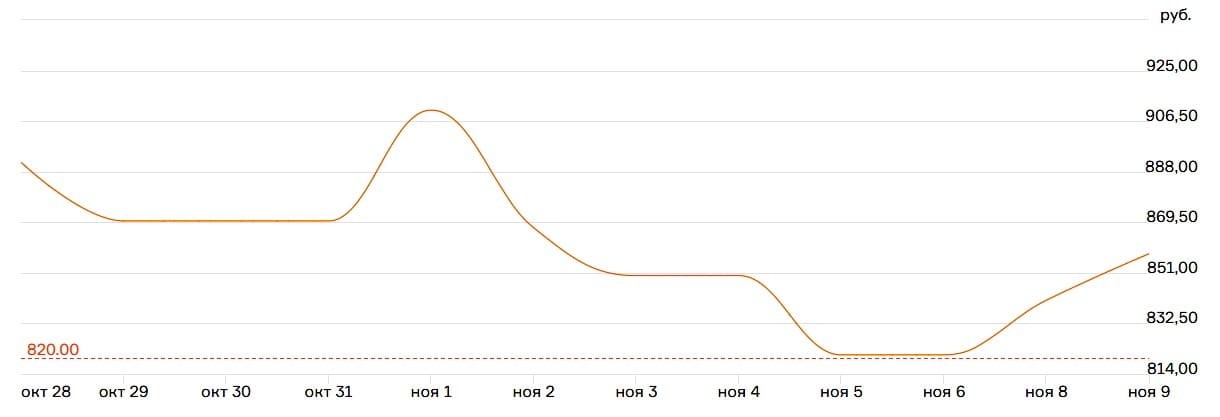

28 октября на «РБК» вышла новость о том, что на торгах в Гонконге акции «РУСАЛа» обвалились на 16,5%. Схожее движение котировок наблюдалось и на Московской бирже. Акции материнской En+ Group также отреагировали на последние новости.

Рис. 4. Динамика котировок акций En+ Group на Московской бирже октябрь—ноябрь 2021. Источник: сайт En+ Group

И пока держатели акций «РУСАЛа» или En+ Group переживают из—за падения, часть инвесторов, которые ещё не являются акционерами этих компаний, могут переживать эйфорию по поводу «низкого входа» в данные бумаги. Однако не стоит принимать поспешных и необдуманных решений. На фоне последних трёх лет цены на акции «РУСАЛа» и En+ Group не кажутся такими уж низкими. К тому же падение котировок может затянуться.

Рис. 5. Динамика котировок акций En+ Group на Московской бирже ноябрь 2020 — ноябрь 2021. Источник: ru.investing.com

У инвестора, решившегося инвестировать в российский алюминий, может возникнуть резонный вопрос, чьи акции «алюминиевой матрёшки» выбрать — «РУСАЛа» или En+ Group.

Энергетический и металлургический сегменты En+ Group делают бизнес более диверсифицированным и дополняют друг друга. В этом смысле En+ привлекательнее, чем «РУСАЛ». Также стоит учитывать и стратегию инвестора на фондовом рынке. Более ликвидные бумаги «РУСАЛа» лучше подходят для спекуляций. Однако для дивидендных инвесторов преимущества En+ Group и «РУСАЛа» могут быть перечёркнуты отсутствием регулярных выплат акционерам.

Также существует много сторонников инвестирования в компании с активным государственным участием. Они могут рассмотреть «РусГидро» — ещё одного лидера возобновляемой энергетики на территории РФ, которому будет посвящена отдельная статья.

Сегодня постараемся выяснить, насколько может быть выгодно держать в портфеле акции «энергетика-металлурга» En+ и справедливо ли компания называет себя лидером по производству низкоуглеродного алюминия? Для ответа на эти вопросы давайте разберёмся, что из себя представляет современный мировой рынок алюминия и каковы его ближайшие перспективы.

Металлургический сегмент En+ Group

Организационно металлургический сегмент En+ представлен компаний «РУСАЛ» (RUAL) и включает в себя:

En+ принадлежит 56,88% акций «РУСАЛа» по состоянию на октябрь 2021 г.

десять алюминиевых заводов общей мощностью 3,8 млн т в год;

десять глинозёмных заводов общей мощностью 10,6 млн т в год;

семь бокситовых рудников общей мощностью 20,6 млн т в год.

Как следует из годового отчёта En+ Group, производство алюминия в 2020 г. достигло уровня 100% от общей мощности, глинозёма — 77%, бокситов — 72%.

Глинозём является сырьём для выплавки первичного алюминия, а сам глинозём получают из бокситов. Иными словами, бокситы — это сырьё для сырья при производстве алюминия.

Глинозём также получают и на нефелиновых рудниках. Нефелин — второй по значимости минерал после бокситов, особо важный при выработке глинозёма, который является основой для получения чистого металла.

В 2020 г. на долю «РУСАЛа» пришлось около 5,8% мирового производства алюминия и около 6,5% — глинозёма.

При этом «РУСАЛ» не только полностью обеспечивает себя глинозёмом для производства алюминия, но и продаёт его третьим лицам и имеет возможность увеличивать эти поставки. Бокситами и нефелинами компания обеспечена на 80%.

«РУСАЛу» также принадлежат литейные цеха, предприятия по производству фольги, упаковочной продукции и колёсных дисков.

Поскольку реализация алюминия и его сплавов компанией приносит En+ около 68% выручки, резонно задаться вопросом: какое место в мире по производству алюминия занимает «РУСАЛ»?

Рис. 1. Ведущие мировые производители алюминия, 2020 г. Источник: сайт En+ Group

Первые две компании китайские, а потому можно утверждать, что «РУСАЛ» (и вместе с ним En+) является № 1 в мире по производству алюминия за пределами Китая.

Компания обошла китайские Xingfa, SPIC, East Hope, австралийско-британский концерн Rio Tinto, эмиратскую Emirates Global Aluminium, американскую Alcoa и норвежскую Norsk Hydro.

Тенденции и перспективы

В 2020 г. в алюминиевой промышленности произошло падение спроса конечных потребителей во всех крупнейших экономиках мира, за исключением Китая. Это было связано с распространением пандемии коронавируса и с перебоями в цепочках системы поставок.

С другой стороны, пандемия ускорила переход к зелёным технологиям. Развитие этих тенденций может привести к ускорению восстановления спроса на продукцию в 2021 г. и увеличению применения алюминия в долгосрочной перспективе.

Роль алюминия в зелёной экономике заключается в том, что для его производства используется экологически чистая энергия, а сам металл является легко перерабатываемым.

В целом за 2020 г. спрос на алюминий составил 63,9 млн т и снизился на 1,7% по сравнению с предыдущим годом. В текущем году динамика меняется в лучшую сторону. В III квартале цены на алюминий на Лондонской бирже обновляли исторические максимумы, однако уже в сентябре — значительно упали.

Как сообщают «Ведомости», снижение произошло на фоне вооружённого государственного переворота в Гвинее (Западная Африка). Об этом предупреждал и основатель «РУСАЛа» Олег Дерипаска.

Рис. 2. Динамика цен на алюминий на Лондонской бирже цветных металлов, долл. за тонну. Источник: сайт En+ Group

Что касается наметившихся долгосрочных трендов на рынке алюминия, то наиболее существенно на них повлияет экологическая повестка.

Автомобилестроение

Ускорение темпов алюминизации наблюдается в автопроме. Это подтверждается ростом доли электромобилей. Автопроизводители всё активнее ставят их на конвейеры.

Вес алюминия составляет всего одну треть по сравнению с железом или медью. Такой материал идеально подходит для производства электромобилей, в которых находятся тяжеловесные аккумуляторы. Он используется при производстве шасси, отсеков для аккумуляторов, дисков.

Согласно докладу Международного энергетического агентства (МЭА), по итогам 2020 г. в мире было зарегистрировано более 3 млн электромобилей, что стало рекордом. При этом общее количество эксплуатируемых электромобилей уже превысило отметку в 10 млн.

Данные аналитического агентства Canalys гласят, что уже в первой половине 2021 г. продано 2,6 млн электромобилей.

МЭА прогнозирует общее количество таких автомобилей в мире от 145 до 230 млн к концу десятилетия. Конкретная цифра будет зависеть ещё и от того, насколько правительства поддержат данную отрасль.

Эксперты аналитической компании Commoditi Market Analysis (CRU), а также аналитики «РУСАЛа» подтверждают, что доля автопрома в структуре прироста потребления алюминия за пределами Китая по итогам 2010–2020 гг. была наибольшей среди других отраслей и равнялась 31%. По их оценкам, в 2020–2030 гг. она составит 50%.

Снижению углеродного следа при производстве электромобилей также способствует и высокий уровень вторичной переработки алюминия.

За свой срок эксплуатации автомобили, построенные со значительной долей деталей из алюминия, имеют более низкий углеродный след — на 13% меньше по сравнению с машинами, в которых эти детали были бы стальными.

Если же применять низкоуглеродный алюминий, то этот показатель можно снизить на 17%. Алюминий марки ALLOW является гордостью «РУСАЛа» и может стать надёжным материалом при производстве электромобилей. Дополнительный потенциал влияния алюминия на автомобильную инфраструктуру связан с производством алюминиево-ионных аккумуляторов.

Законодательные инициативы

Сокращение углеродного следа не случайно стало ключевой целью современных корпораций. С 2015 г. действует Парижское соглашение — соглашение, принятое по итогам 21-й конференции Рамочной конвенции ООН об изменении климата, которое регулирует меры по снижению содержания углекислого газа в атмосфере с 2020 г.

Однако этот документ не является гарантом соблюдения регулирующих мер, и существует справедливая критика в его адрес. Например, текст соглашения не подразумевает санкций в случае недостижения поставленных целей.

Россия ратифицировала Парижское соглашение в 2019 г., а Соединённые Штаты Америки вышли из него в 2020 г. при Дональде Трампе, но вернулись 19 февраля 2021 г. по инициативе действующего президента Джо Байдена.

Инертные аноды — гордость Красноярска

Кроме внешних законодательных инициатив, у самой En+ Group также есть зелёные намерения — достичь нулевого баланса выбросов парниковых газов к 2050 г. и сократить их как минимум на 35% к 2030 г. Взятые обязательства являются беспрецедентными для мировой алюминиевой отрасли.

En+ вносит свой вклад в борьбу с изменением климата и тем, что добивается увеличения прозрачности со стороны производителей в проблеме углеродного следа. И это вопрос не только ценностей компании. Такие меры позволят потребителям металлов и покупателям готовой продукции делать информированный выбор, что будет стимулировать спрос на продукцию с низким углеродным следом.

Наиболее ярким проектом компании является революционная технология, по которой при производстве алюминия обычные углеродные аноды заменяют инертные аноды с использованием инертных, нерасходуемых материалов — керамики или сплавов. Эта технология была создана в инженерно-технологическом центре «РУСАЛа» в городе Красноярске. В результате её применения значительно сокращаются выбросы парниковых газов в процессе плавления.

Углеродный след алюминия, произведённого с применением инертных анодов, ниже среднего показателя выбросов по отрасли более чем на 85%. Ещё одним плюсом данной технологии является выделение кислорода в процессе получения алюминия: один инертный анод может вырабатывать такой же объём кислорода, как 70 га леса.

Каждая поставка алюминия марки ALLOW сопровождается выданным независимой организацией сертификатом об углеродном следе при производстве металла на конкретном предприятии. Это обеспечивает полную прозрачность для потребителя, что положительно сказывается на устойчивости цепочки поставок.

Вовлечение лома в производство как обязательное требование мировых брендов

Дефицит алюминиевого лома за пределами Китая поддерживает увеличение спроса на первичный алюминий. Этот тренд может стать долгосрочным, поскольку использование лома уже заложено в качестве норм при производстве на предприятиях мировых брендов:

Coca-Cola (50% переработанных материалов до 2030 г.);

Heineken (уровень рециклинга банки — 84%);

Apple (100% переработанных и возобновляемых материалов);

Toyota (содержание переработанного сырья в алюминиевых литых дисках — 30%);

Renault (содержание переработанных материалов в автомобилях —33%);

Tesla (содержание переработанного сырья в литейных сплавах — 60%);

Jaguar Land Rover (содержание переработанных материалов в панелях кузова автомобиля — до 75%).

Строительство

В мировой экономике строительная отрасль потребляет около 24% производимого алюминия. Использование низкоуглеродного алюминия может снизить углеродный след зданий на 20%. В промышленных зданиях традиционного типа применение этого материала приводит к уменьшению углеродного следа на 7%.

Алюминиевая тара

Значительное влияние на отрасль оказало и изменение отношения населения к использованию упаковки. Возросший спрос на напитки в банках вызвал дефицит алюминиевой тары, к которому индустрия оказалась не готова. По информации «РБК», алюминиевая банка как вид упаковки опередила стекло и вышла на второе место по частоте использования в пивной отрасли ещё в 2019 г.

В En+ Group подсчитали, что совокупный среднегодовой темп роста производства алюминиевых банок для напитков в ближайшие пять лет превысит 2%. Низкий углеродный след и достижения в области экологии и социальной политики позволяют «РУСАЛу» удовлетворить возрастающий спрос.

Алюминиевая банка является для потребителя более удобной. Не последнее значение при выборе тары имеет экологичность такой упаковки: она перерабатывается на 100%. Тренд на переход к алюминиевой таре может стать долгосрочным, так как пластик, который до сих пор лидирует на рынке упаковки, создаёт острую экологическую проблему загрязнения.

Одной из первых на вызовы отрасли откликнулась Coca-Cola. Ещё в 2019 г. компанией было принято решение опробовать «алюминиевое» решение для популярной выпускаемой питьевой воды Dasani.

Рис. 3. Различные варианты тары бренда Dasani. Источник: американская газета Packaging Digest

«РУСАЛ» или En+ Group?

28 октября на «РБК» вышла новость о том, что на торгах в Гонконге акции «РУСАЛа» обвалились на 16,5%. Схожее движение котировок наблюдалось и на Московской бирже. Акции материнской En+ Group также отреагировали на последние новости.

Рис. 4. Динамика котировок акций En+ Group на Московской бирже октябрь—ноябрь 2021. Источник: сайт En+ Group

И пока держатели акций «РУСАЛа» или En+ Group переживают из—за падения, часть инвесторов, которые ещё не являются акционерами этих компаний, могут переживать эйфорию по поводу «низкого входа» в данные бумаги. Однако не стоит принимать поспешных и необдуманных решений. На фоне последних трёх лет цены на акции «РУСАЛа» и En+ Group не кажутся такими уж низкими. К тому же падение котировок может затянуться.

Рис. 5. Динамика котировок акций En+ Group на Московской бирже ноябрь 2020 — ноябрь 2021. Источник: ru.investing.com

У инвестора, решившегося инвестировать в российский алюминий, может возникнуть резонный вопрос, чьи акции «алюминиевой матрёшки» выбрать — «РУСАЛа» или En+ Group.

Энергетический и металлургический сегменты En+ Group делают бизнес более диверсифицированным и дополняют друг друга. В этом смысле En+ привлекательнее, чем «РУСАЛ». Также стоит учитывать и стратегию инвестора на фондовом рынке. Более ликвидные бумаги «РУСАЛа» лучше подходят для спекуляций. Однако для дивидендных инвесторов преимущества En+ Group и «РУСАЛа» могут быть перечёркнуты отсутствием регулярных выплат акционерам.

Также существует много сторонников инвестирования в компании с активным государственным участием. Они могут рассмотреть «РусГидро» — ещё одного лидера возобновляемой энергетики на территории РФ, которому будет посвящена отдельная статья.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба