6 декабря 2021 investing.com Семенов Дмитрий

Многие обеспокоены замедлением темпов роста рынка труда. Давайте разберемся.

Во-первых, безработица в США.

До пандемии она была на уровне 3,5-3,7%. В начале локдауна резко выросла до 14,7% и ФРС поставила цель — достичь уровня безработицы в 4%. Сейчас она составила уже 4,2%. По сути, это можно назвать выполнением плана, так как уровень занятости стабильно растет последние 5 месяцев.

Во-вторых, рост числа занятых в несельскохозяйственном секторе.

Рынок разочаровался в пятницу, когда данные роста труда вышли довольно слабые — всего 210 тысяч рабочих мест было создано в ноябре при прогнозе в 550 тысяч. Однако можно ли считать, что это повлияет на решение ФРС?

В начале пандемии рынок США потерял 21,5 миллионов рабочих мест. На текущий момент восстановлено уже 17,8 миллионов, то есть рынок труда недосчитывает 3,7 миллионов рабочих мест.

Но нужно понимать, что темпы роста начали падать ещё в сентябре. После августа, во время которого были зафиксированы рекордные темпы заболеваемости, что вновь ударило по всей экономике. И до сих пор заболеваемость в США на высоком уровне. Это самая большая проблема для ФРС. И с одной стороны, это может послужить поводом проводить менее агрессивное сворачивание QE, нежели этого ждёт рынок.

Но есть и обратная сторона — инфляция

Свежие данные по ИПЦ США выйдут в пятницу, 10 декабря, а ФРС будет заседать 15-го. И тут уже появляются противоречивые данные.

С одной стороны — мы видим снижение цен на товарно-сырьевом рынке.

Индекс Commodity отъехал от максимумов на 8%.

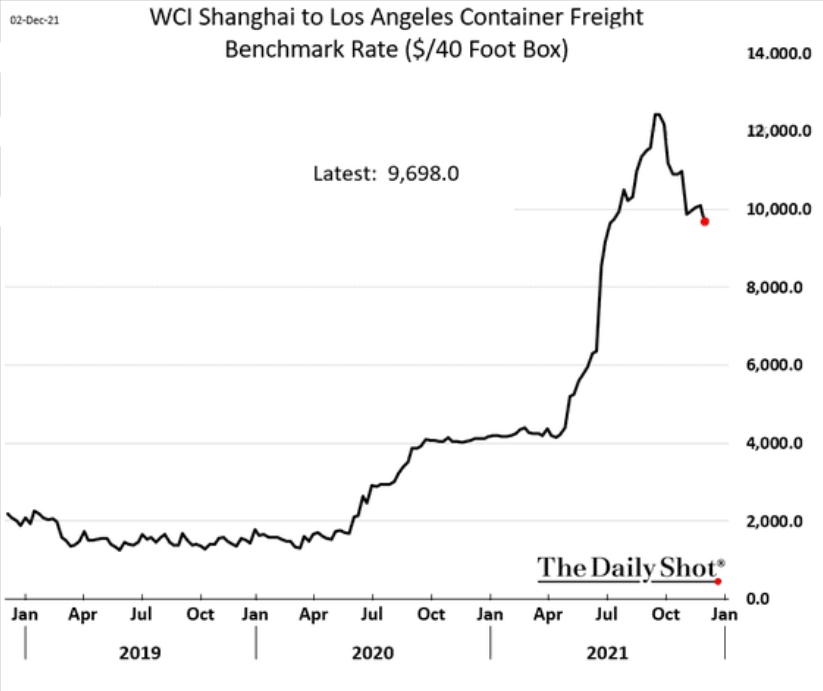

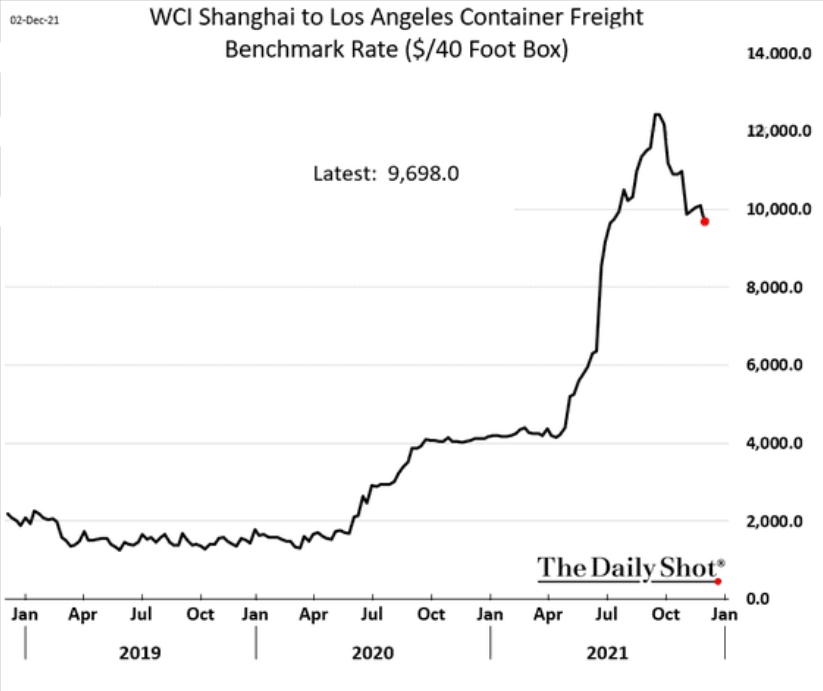

Также важно, что США все же смогли снизить цены на нефть, что было серьезным аргументом в пользу роста инфляции. И под конец недели вышли данные, что стоимость контейнерных перевозок также снизилась с максимума в октябре.

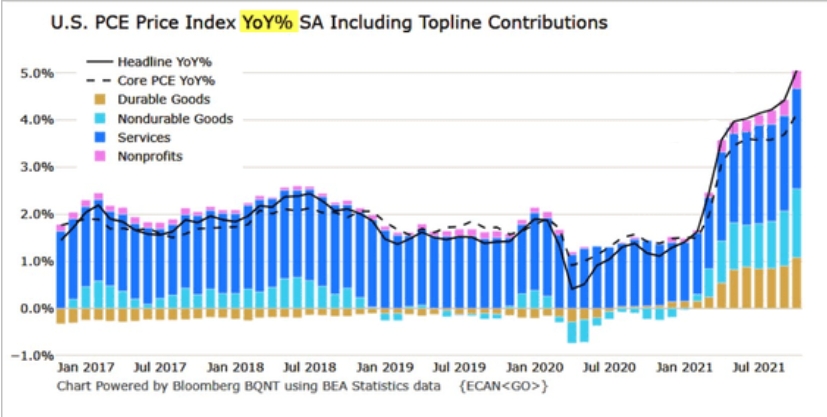

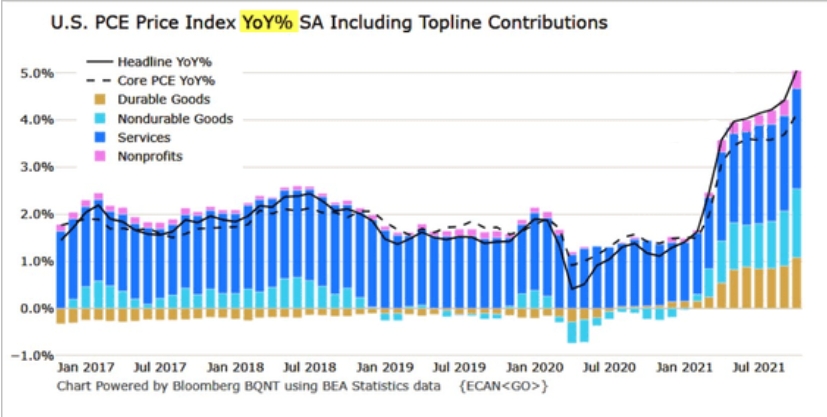

Но с другой стороны — буквально на прошлой неделе вышли аналитические данные, которые показали ускорение инфляции в самых весомых компонентах PCE (базовой инфляции).

инфляция в сша

Также, мы увидели колоссальный рост производственной инфляции в еврозоне, что указывает на сохраняющееся инфляционное давление в мире.

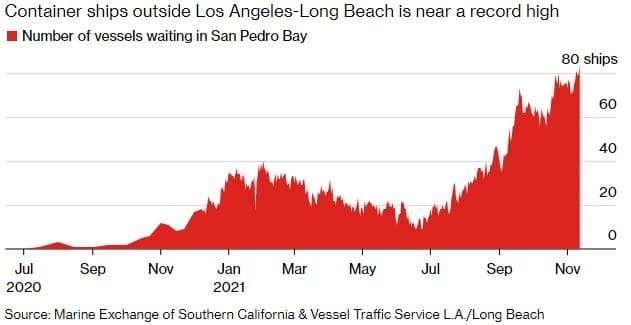

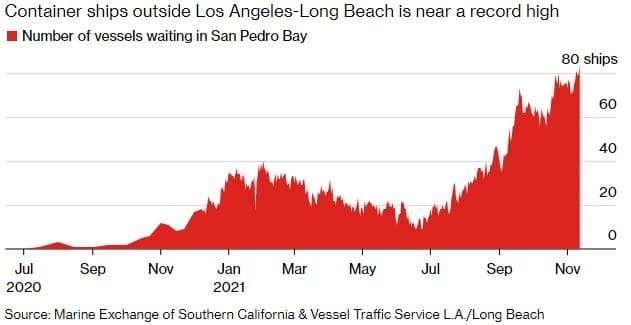

И, в противовес данным по сниженю цен на контейнеровозы, можно отметить данные о задержках в портах США. На данный момент количество кораблей "в очереди" на разгрузку достигло 80-90, а время ожидания увеличилось до 20 дней.

очередь

Есть некоторые тенденции, которые могут повлиять на охлаждение инфляции, но также немало остается проблем, которые указывают на её дальнейший рост. В связи с чем уже и сам Пауэлл заявил о том, что инфляционные риски растут, и, возможно, ФРС начнет действовать агрессивнее.

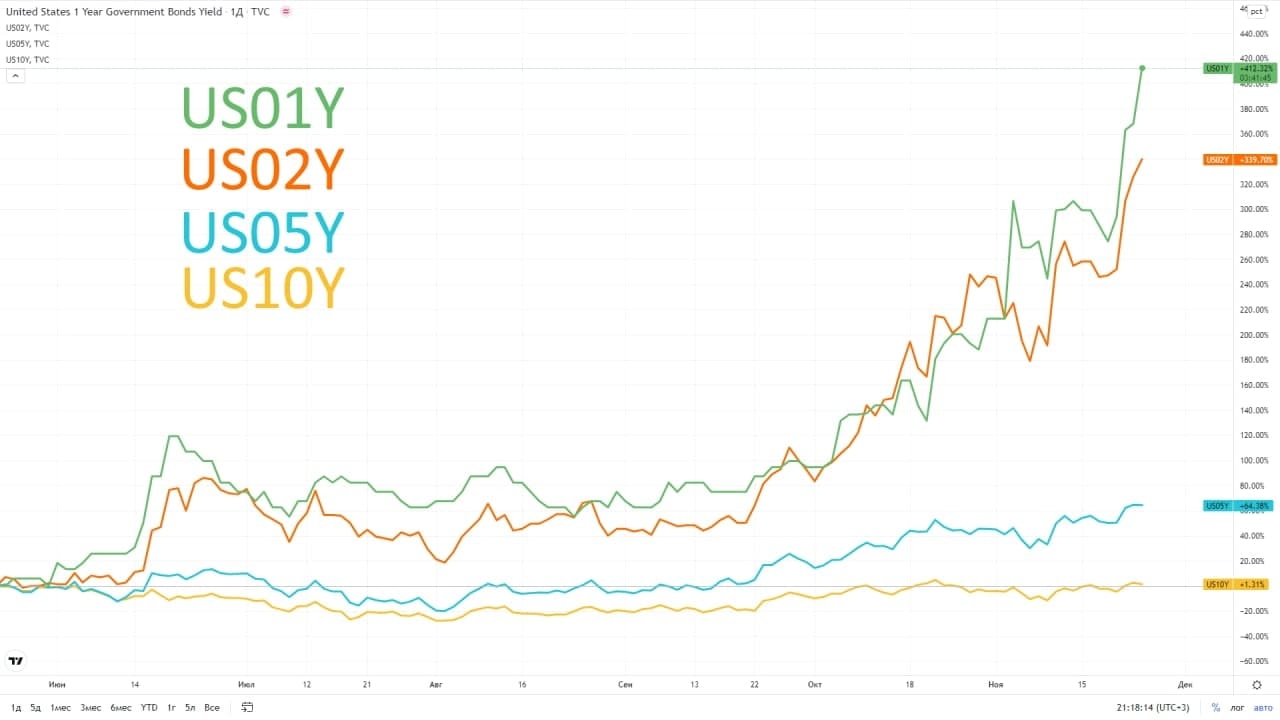

Продолжает сглаживаться кривая доходности

Многих может интересовать, почему стали падать доходности длинных облигаций, ведь многие ждали их роста. Это потому, что сменилась риторика. Раньше рынок ждал, что ФРС так и будет действовать крайне аккуратно, и росли инфляционные ожидания, подталкивая доходности десятилеток к росту.

Сейчас же, но фоне совсем другой риторики от Пауэлла долгосрочные инфляционные ожидания стали снижаться. Рынок считает, что ФРС в ближайший год-два возьмет ситуацию под контроль и поднимет ставку.

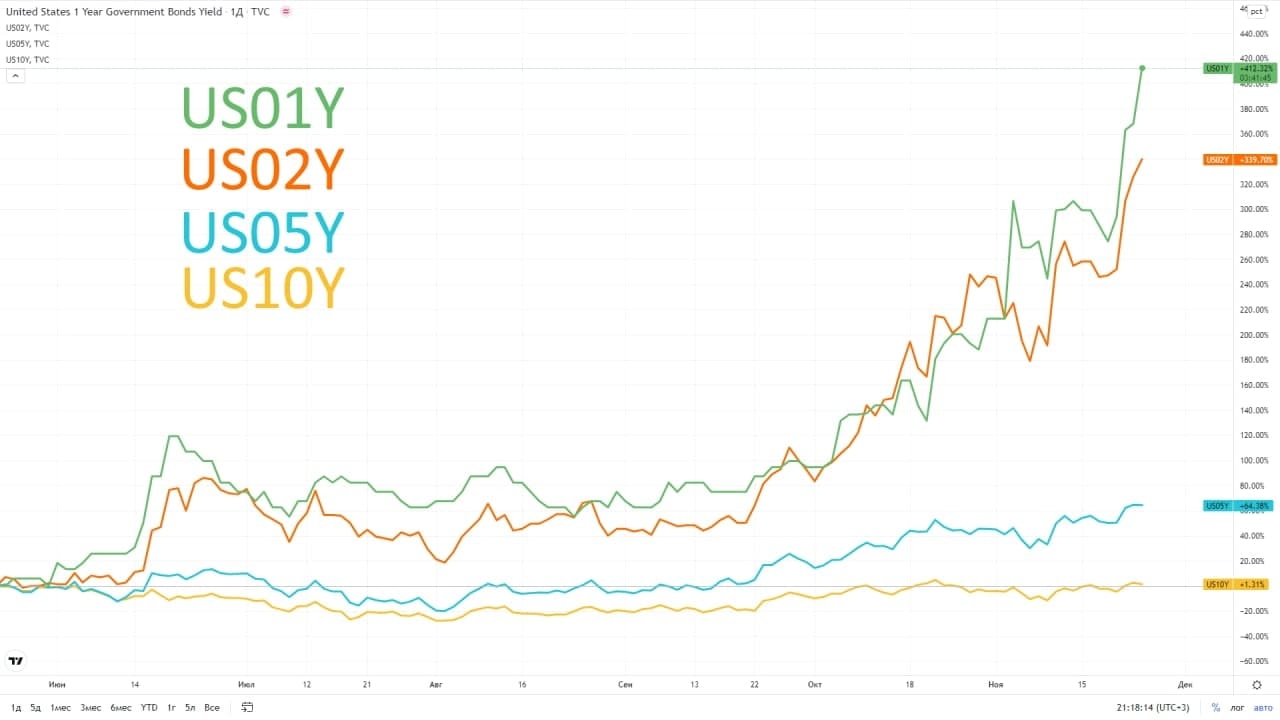

И это стало отражаться на доходности коротких облигаций.

доходности

Обратите внимание, какой рост за последние полгода показывают короткие облигации и какой — длинные.

Исторически так сложилось, что инверсная кривая доходности предсказывала начало рецессии на рынке США.

В данном случае, пока это только риск, а не факт. Но с каждым месяцем этот риск становится всё серьезнее. Соответственно, дальнейший рост инфляции является более серьезным аргументом для ФРС по ускорению тэйперинга, нежели снижение темпов роста рынка труда, потому что в ином случае медлительность приведет к рецессии. А значит, программа будет полностью свернута быстрее, чем все ждут. И, вероятнее всего, на ближайшем заседании мы увидим именно ястребиные выпады, которые могут быть агрессивнее, чем того ожидает рынок.

Во-первых, безработица в США.

До пандемии она была на уровне 3,5-3,7%. В начале локдауна резко выросла до 14,7% и ФРС поставила цель — достичь уровня безработицы в 4%. Сейчас она составила уже 4,2%. По сути, это можно назвать выполнением плана, так как уровень занятости стабильно растет последние 5 месяцев.

Во-вторых, рост числа занятых в несельскохозяйственном секторе.

Рынок разочаровался в пятницу, когда данные роста труда вышли довольно слабые — всего 210 тысяч рабочих мест было создано в ноябре при прогнозе в 550 тысяч. Однако можно ли считать, что это повлияет на решение ФРС?

В начале пандемии рынок США потерял 21,5 миллионов рабочих мест. На текущий момент восстановлено уже 17,8 миллионов, то есть рынок труда недосчитывает 3,7 миллионов рабочих мест.

Но нужно понимать, что темпы роста начали падать ещё в сентябре. После августа, во время которого были зафиксированы рекордные темпы заболеваемости, что вновь ударило по всей экономике. И до сих пор заболеваемость в США на высоком уровне. Это самая большая проблема для ФРС. И с одной стороны, это может послужить поводом проводить менее агрессивное сворачивание QE, нежели этого ждёт рынок.

Но есть и обратная сторона — инфляция

Свежие данные по ИПЦ США выйдут в пятницу, 10 декабря, а ФРС будет заседать 15-го. И тут уже появляются противоречивые данные.

С одной стороны — мы видим снижение цен на товарно-сырьевом рынке.

Индекс Commodity отъехал от максимумов на 8%.

Также важно, что США все же смогли снизить цены на нефть, что было серьезным аргументом в пользу роста инфляции. И под конец недели вышли данные, что стоимость контейнерных перевозок также снизилась с максимума в октябре.

Но с другой стороны — буквально на прошлой неделе вышли аналитические данные, которые показали ускорение инфляции в самых весомых компонентах PCE (базовой инфляции).

инфляция в сша

Также, мы увидели колоссальный рост производственной инфляции в еврозоне, что указывает на сохраняющееся инфляционное давление в мире.

И, в противовес данным по сниженю цен на контейнеровозы, можно отметить данные о задержках в портах США. На данный момент количество кораблей "в очереди" на разгрузку достигло 80-90, а время ожидания увеличилось до 20 дней.

очередь

Есть некоторые тенденции, которые могут повлиять на охлаждение инфляции, но также немало остается проблем, которые указывают на её дальнейший рост. В связи с чем уже и сам Пауэлл заявил о том, что инфляционные риски растут, и, возможно, ФРС начнет действовать агрессивнее.

Продолжает сглаживаться кривая доходности

Многих может интересовать, почему стали падать доходности длинных облигаций, ведь многие ждали их роста. Это потому, что сменилась риторика. Раньше рынок ждал, что ФРС так и будет действовать крайне аккуратно, и росли инфляционные ожидания, подталкивая доходности десятилеток к росту.

Сейчас же, но фоне совсем другой риторики от Пауэлла долгосрочные инфляционные ожидания стали снижаться. Рынок считает, что ФРС в ближайший год-два возьмет ситуацию под контроль и поднимет ставку.

И это стало отражаться на доходности коротких облигаций.

доходности

Обратите внимание, какой рост за последние полгода показывают короткие облигации и какой — длинные.

Исторически так сложилось, что инверсная кривая доходности предсказывала начало рецессии на рынке США.

В данном случае, пока это только риск, а не факт. Но с каждым месяцем этот риск становится всё серьезнее. Соответственно, дальнейший рост инфляции является более серьезным аргументом для ФРС по ускорению тэйперинга, нежели снижение темпов роста рынка труда, потому что в ином случае медлительность приведет к рецессии. А значит, программа будет полностью свернута быстрее, чем все ждут. И, вероятнее всего, на ближайшем заседании мы увидим именно ястребиные выпады, которые могут быть агрессивнее, чем того ожидает рынок.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба