«Селигдар» — относительно небольшой российский золотодобытчик, свою деятельность ведет по всей стране. Кроме золота компания добывает олово, через свою дочку «Русолово». Я подробно разобрал «Русолово» тут. В этой статье больше внимания буду уделять именно золотодобывающему дивизиону.

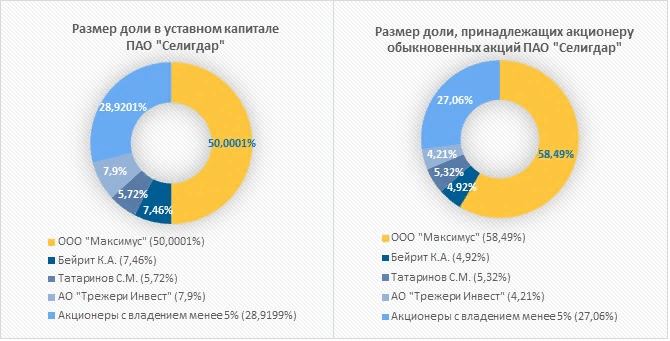

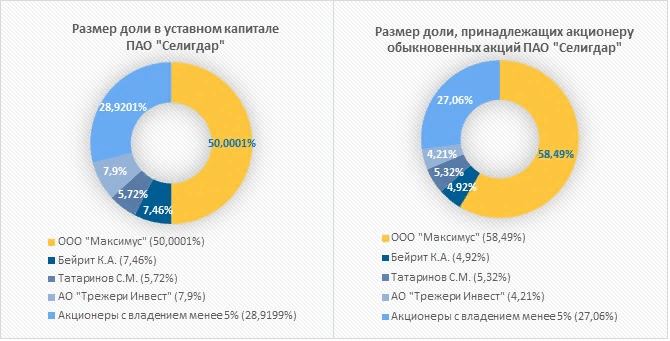

До недавнего времени у «Селигдара» было много акционеров, ни у кого не было контрольного пакета. В 2021 году ООО «Максимус» приобрел доли у других акционеров и собрал у себя 50%. Основные бенефициары ООО «Максимус» — Константин Бейрит, президент «Селигдара» и Сергей Татаринов. Причем как Бейрит, так и Татаринов владеют еще и напрямую небольшими долями 7,46% и 5,72% соответственно.

По итогам 1-го полугодия 2021 года «Селигдар» находится на 11 месте среди российских золотодобытчиков по производству.

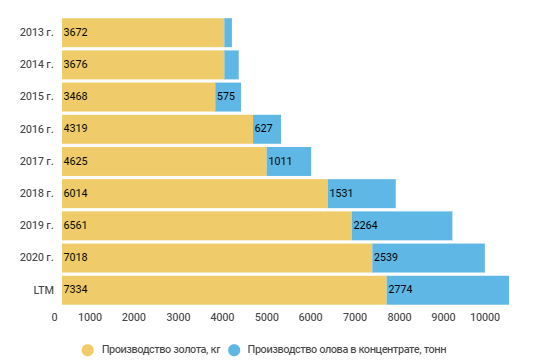

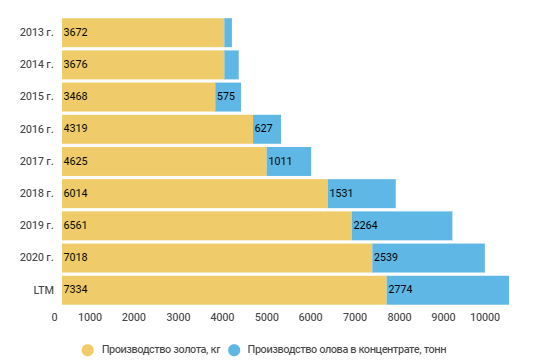

С 2016 года «Селигдар» начал активно наращивать производство. Добыча золота за 6 лет выросла в 2 раза, а олова в 5 раз.

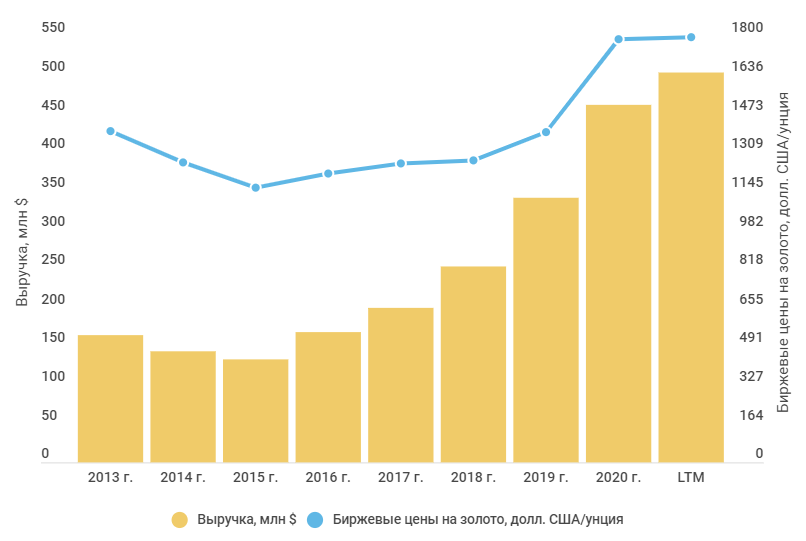

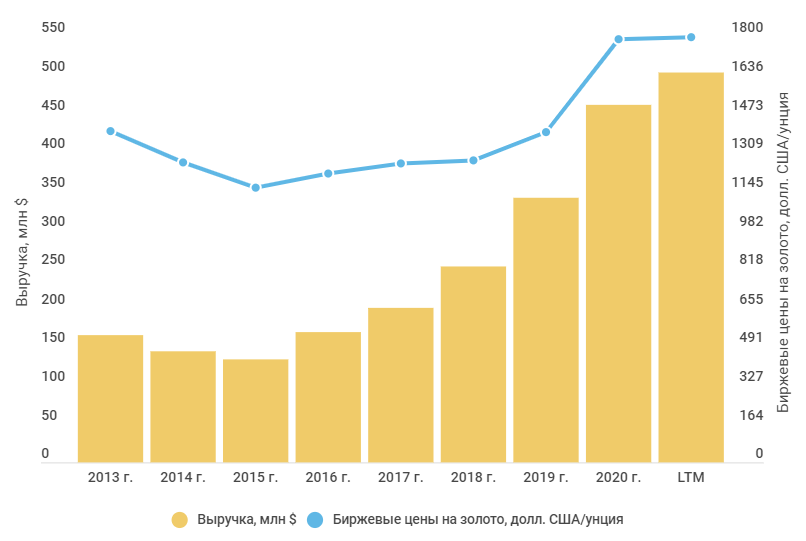

Выручка компании растет вместе с производством. Доля олова постепенно увеличивается и на данный момент составляет 13% от общей выручки.

Для того, чтобы лучше проследить связь цен на золото и доходов компании, я перевел выручку в доллары. Корреляция на лицо, но за счет роста производства финансовые показатели «Селигдара» растут намного быстрее. Так, в период с 2015 по 2018 годы цена на золото выросла на 10%, а выручка на 90%.

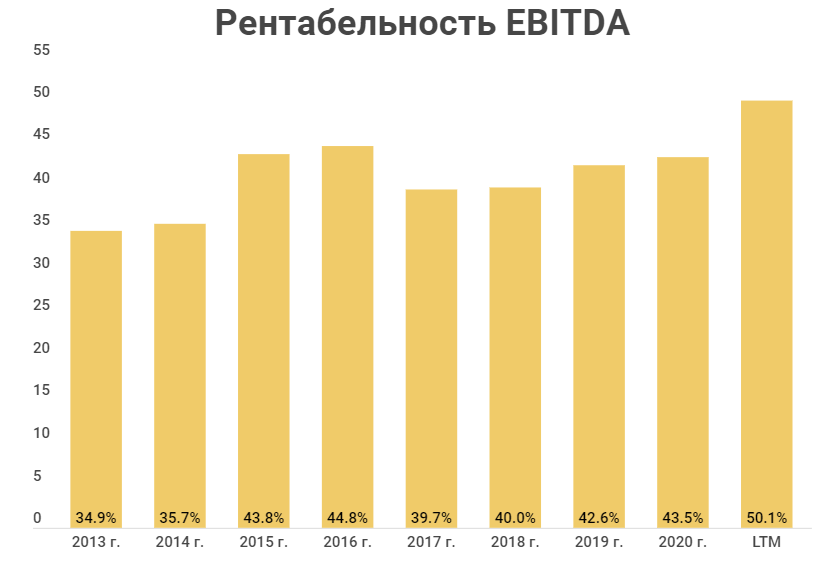

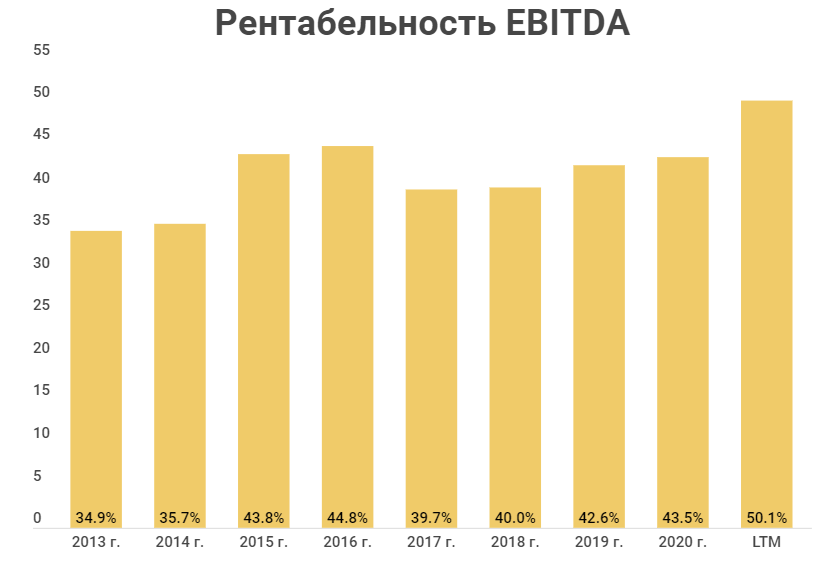

Рентабельность компании достаточно стабильна. С 2017 года есть постепенный рост.

Дивиденды

Рост акций «Селигдара» за последний год во многом связан именно с дивидендами. У компании есть действующая с 2016 года див. политика, согласно которой выплаты зависят от долговой нагрузки и величины чистой прибыли.

Минимальный размер дивидендов на привилегированную акцию — 2,25 руб.

Несмотря на достаточно четкую политику, компания особо ее не придерживается. Минимальный дивиденд на префы не платился в 2016 году, а в 2017 году был урезан. При этом чистая прибыль в эти периоды было положительной. На обычку начали платить в 2019 году, несмотря на то, что Чистый долг/EBITDA был равен 2,7х. В тот год на дивиденды ушло 100% чистой прибыли

В 2020 году «Селигдар» расщедрился и удвоил дивиденды по всем типам акций.

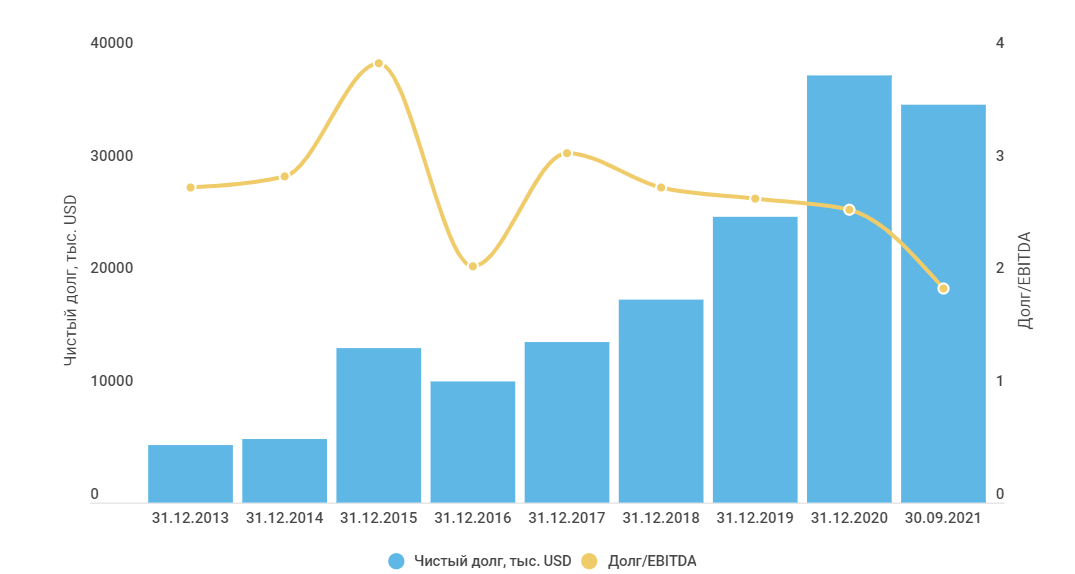

На данный момент Чистый долг/EBITDA снизился до 1,9х, что по идее должно предполагать выплату в 20% от чистой прибыли. Но не думаю, что «Селигдар» вдруг станет придерживаться див. политики.

В конце декабря должна завершиться конвертация привилегированных акций в обыкновенные, у компании останется только один тип акций. После этой новости стало понятно, зачем «Селигдар» начал выплачивать дивиденды на обычку. Это было нужно для того, чтобы уровнять стоимость акций и показать инвесторам, что они могут спокойно конвертировать свои префы и не бояться потери денежного потока.

Руководство озвучило, что пока идет конвертация промежуточные дивиденды выплачиваться не будут. Ожидаю, что в следующем году компания примет новую дивидендную политику, которая уже будет распространяться только на обычку и будет учитывать текущую долговую нагрузку.

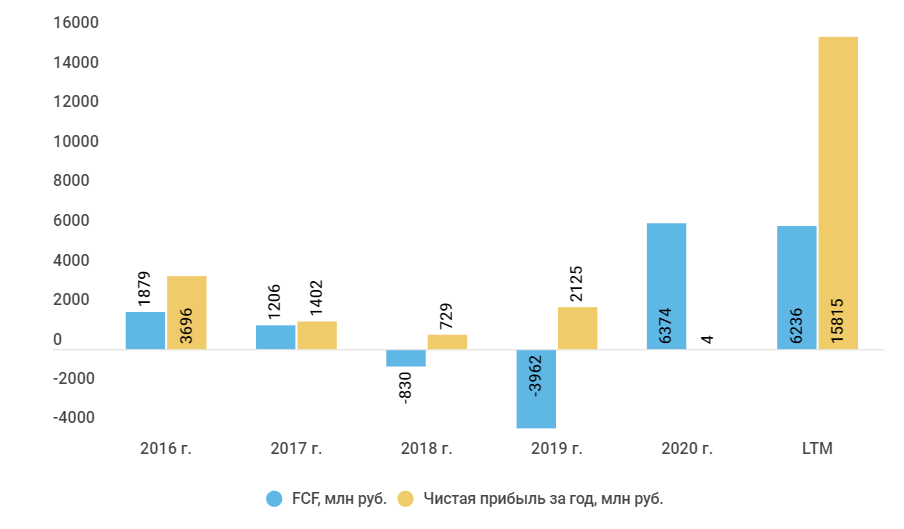

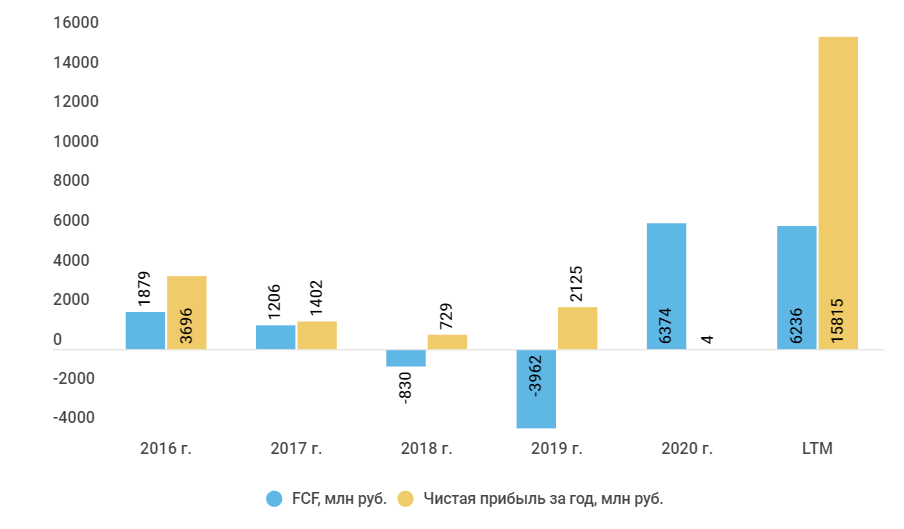

Возможно, компания возьмет за базу расчета дивидендов свободный денежный поток. Правда он достаточно нестабильный, а в ближайшее время ожидаются большие капитальные затраты. В то же время на прибыль влияют постоянные переоценки и курсовые разницы.

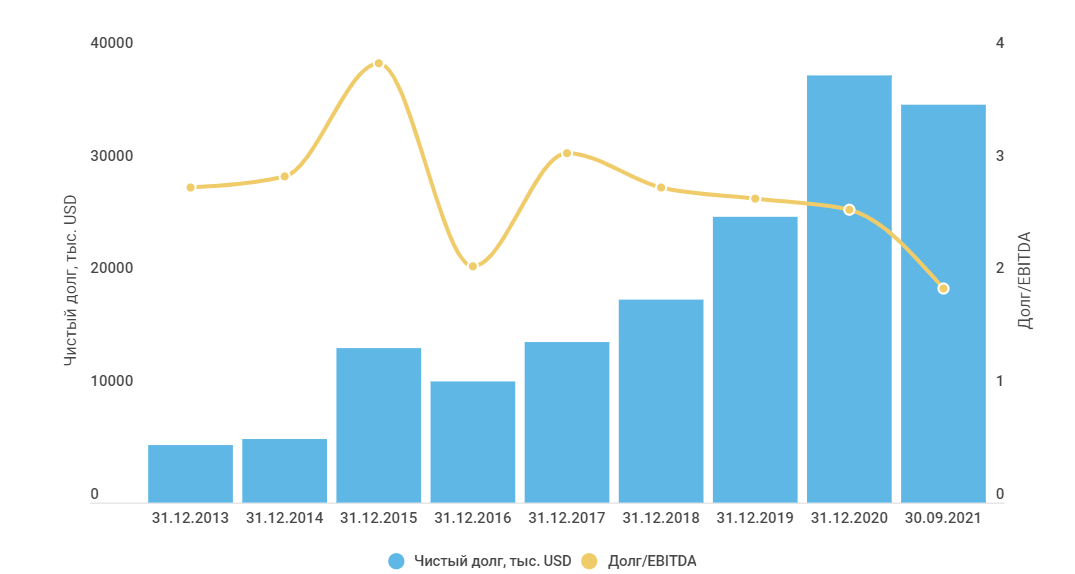

У «Селигдара» интересная ситуация с долгом: около 90% номинировано в золоте. В конце 2015 года компания взяла в займы у ВТБ 8 тонн золота. Теперь, когда цена на золото растет, растет долг «Селигдара» и наоборот.

С одной стороны, компания захеджировала риски падения цен, с другой платит больше процентов, когда цена растет. Также стоит учитывать, что золото номинировано в долларах США, поэтому рост курса также приводит к росту долга.

Стратегия 2018-2024

В 2018 году Селигдар принял новую стратегию устойчивого развития. В этой статье я подробно рассмотрю именно золотодобывающий дивизион.

Основные тезисы стратегии:

Рост добычи до 10 тонн золота к 2024 году (в 2020 году — 7 тонн).

Полная себестоимость золото (AISC) до 700 $ за унцию.

Чистый долг/EBITDA менее 2х.

Целевая дивидендная доходность акций — 5%.

За счет чего компания планирует увеличить производство? Один из проектов — это строительство золотоизвлекательной фабрики на месторождении Хвойное. Запуск производства ожидается в 2023 году, а мощность достигнет 2,5 тонн золота в год.

Следующий проект — обработка упорных руд на месторождении Самозоловское. Это уже какой-то тренд среди золотодобывающих компаний. Пока необходимые технологии для обработки упорных руд есть у «Петропавловска» и «Полиметалла». «Селигдар» использует немного другие технологии: биоокисление и терморудоподготовка. Установку для термической обработки руды уже построили, в 2021 году уже начали добывать первое золото из упорных руд.

Также проводятся разведки на участках Чулковская площадь, Хохойское рудное поле, Кириэстэх в Алданском районе.

Кючус

В октябре совместная компания «Селигдара» и «Ростеха» «Белое золото» выиграла аукцион на одно из крупнейших месторождений золота в РФ — Кючус. Итоговая стоимость лицензии составила 7,7 млрд руб.

Пока каких-то точных дат и планов нет. Компания планирует пересмотреть свою стратегию и включить в нее разработку Кючуса. Но можно примерно предположить производственные мощности и время запуска. Одним из условий приобретения лицензии была добыча на данном месторождении порядка 10 тонн в год. Второе условие — к 2028 году необходимо использовать электроэнергию с атомной станции в Якутии, которую начнут строить в 2024 году.

То есть Кючус в перспективе может увеличить производство «Селигдара» в два раза, до 20 тонн золота. А запуск месторождения приблизительно произойдет в 2028 году.

«Ростех» вполне может выйти из «Белого золота», продав свою долю «Селигдару», по мере развития проекта. Так, например, было с Сухим логом «Полюса».

Прогноз результатов

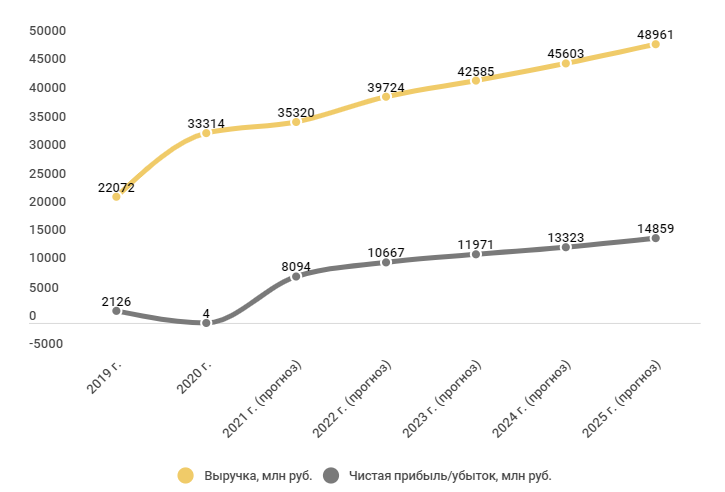

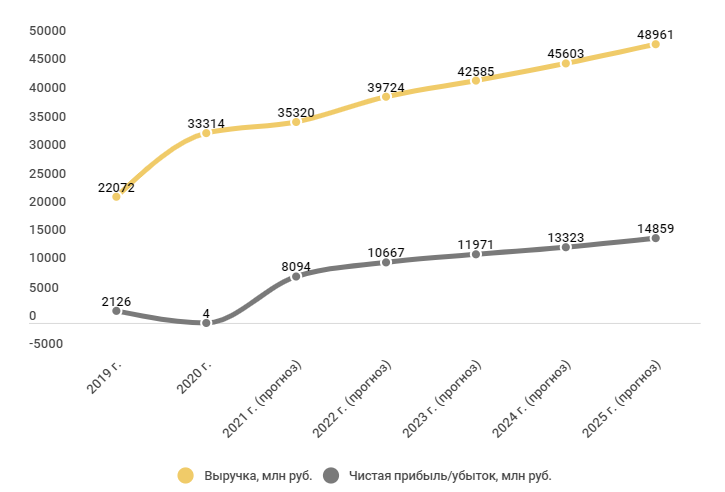

Согласно прогнозу Всемирного банка золото будет постепенно снижаться в цене в ближайшие 10 лет. Но за счет роста производства как олова, так и золота, финансовые показатели «Селигдара» будут расти. Расчет показателей оловянного дивизиона был взят из статьи про «Русолово».

Также, учитывая золотой заем в ВТБ, снижение цены на золото положительно скажется на переоценке и процентных расходах компании.

Из-за серьезных планов развития компании придется делать большие капитальные вложения. Уже за 9 мес. 2021 года инвестиции выросли более чем в 2 раза по сравнению с прошлым годом. Но если у «Селигдара» получится так же активно наращивать производство, сохраняя при этом рентабельность, то суммарные денежные потоки будут положительные.

Акции «Селигдара» по доходному подходу можно оценить в 103 руб.

Сравнение с конкурентами

Для сравнительного подхода были выбраны российские золотодобытчики. «Селигдар» с 2019 года не раскрывает затраты на производство золота (TCC, AISC). Поэтому для сравнения я добавил AISC за 2019 год.

Как мы видим, в тот год у «Селигдара» были одни из самых низких издержек в секторе.

В целом по мультипликаторам компания недооценена.

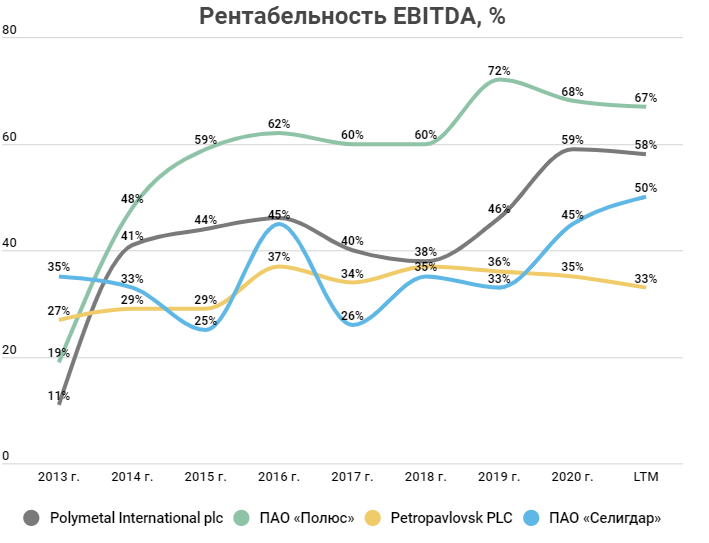

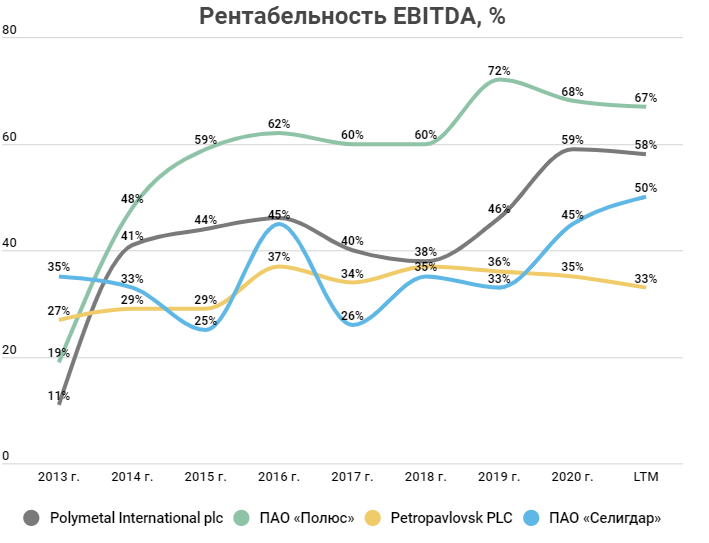

Ниже представлена динамика рентабельности EBITDA по компаниям. За последние 12 месяцев у «Селигдара» она выросла на 5%, в то время как у остальных золотодобытчиков снизилась.

Справедливая стоимость акции «Селигдара», полученная по сравнительному подходу — 118 руб.

Для определения итоговой стоимости акции доходный подход используется с весом 0,6, а сравнительный с весом 0,4. Итоговая оценка акций «Селигдара» — 109 руб.

Вывод

«Селигдар» относительно небольшой золотодобытчик, с не самыми стабильными результатами. Но у компании хорошие перспективы в плане увеличения добычи.

Помимо золота, «Селигдар» добывает олово, доля которого к 2025 году в выручке может составить уже 22%. Это положительный фактор, так как российские золотодобытчики редко диверсифицируют свою продуктовую линейку другими металлами.

Стратегия компании впечатляет, а если добавить ко всему этому еще и разработку месторождения Кючус, то мы получим одну из самых быстрорастущих золотодобывающих компаний в РФ. Конечно, планы планами, а реализация — это другое. Тут придется довериться руководству. За последние 5-6 лет ему удалось существенно нарастить добычу и выручку компании.

Но у компании есть определенные риски. Во-первых, это текущий долг. Компания в состоянии его обслуживать, но привлечение новых заемных средств под вопросом. А новые средства могут понадобиться. С этим связан второй риск. Потянет ли «Селигдар» реализацию своих планов? В ближайшие годы капитальные затраты только вырастут, особенно если учитывать Кючус. При благоприятной конъюнктуре скорее всего проблем не возникнет, но если цена на золото резко упадет, процентов 20-30, компании придется либо замораживать проекты, либо брать еще займы.

По дивидендам пока сложно что-то прогнозировать, после конвертации останутся только обыкновенные акции. Скорее всего компания примет новую дивидендную политику.

В статье про «Русолово» я писал, что компания сейчас стоит дорого, примерно как половина «Селигдара». Поэтому на мой взгляд, участвовать в истории роста оловянного дивизиона все-таки лучше через материнскую компанию.

До недавнего времени у «Селигдара» было много акционеров, ни у кого не было контрольного пакета. В 2021 году ООО «Максимус» приобрел доли у других акционеров и собрал у себя 50%. Основные бенефициары ООО «Максимус» — Константин Бейрит, президент «Селигдара» и Сергей Татаринов. Причем как Бейрит, так и Татаринов владеют еще и напрямую небольшими долями 7,46% и 5,72% соответственно.

По итогам 1-го полугодия 2021 года «Селигдар» находится на 11 месте среди российских золотодобытчиков по производству.

С 2016 года «Селигдар» начал активно наращивать производство. Добыча золота за 6 лет выросла в 2 раза, а олова в 5 раз.

Выручка компании растет вместе с производством. Доля олова постепенно увеличивается и на данный момент составляет 13% от общей выручки.

Для того, чтобы лучше проследить связь цен на золото и доходов компании, я перевел выручку в доллары. Корреляция на лицо, но за счет роста производства финансовые показатели «Селигдара» растут намного быстрее. Так, в период с 2015 по 2018 годы цена на золото выросла на 10%, а выручка на 90%.

Рентабельность компании достаточно стабильна. С 2017 года есть постепенный рост.

Дивиденды

Рост акций «Селигдара» за последний год во многом связан именно с дивидендами. У компании есть действующая с 2016 года див. политика, согласно которой выплаты зависят от долговой нагрузки и величины чистой прибыли.

Минимальный размер дивидендов на привилегированную акцию — 2,25 руб.

Несмотря на достаточно четкую политику, компания особо ее не придерживается. Минимальный дивиденд на префы не платился в 2016 году, а в 2017 году был урезан. При этом чистая прибыль в эти периоды было положительной. На обычку начали платить в 2019 году, несмотря на то, что Чистый долг/EBITDA был равен 2,7х. В тот год на дивиденды ушло 100% чистой прибыли

В 2020 году «Селигдар» расщедрился и удвоил дивиденды по всем типам акций.

На данный момент Чистый долг/EBITDA снизился до 1,9х, что по идее должно предполагать выплату в 20% от чистой прибыли. Но не думаю, что «Селигдар» вдруг станет придерживаться див. политики.

В конце декабря должна завершиться конвертация привилегированных акций в обыкновенные, у компании останется только один тип акций. После этой новости стало понятно, зачем «Селигдар» начал выплачивать дивиденды на обычку. Это было нужно для того, чтобы уровнять стоимость акций и показать инвесторам, что они могут спокойно конвертировать свои префы и не бояться потери денежного потока.

Руководство озвучило, что пока идет конвертация промежуточные дивиденды выплачиваться не будут. Ожидаю, что в следующем году компания примет новую дивидендную политику, которая уже будет распространяться только на обычку и будет учитывать текущую долговую нагрузку.

Возможно, компания возьмет за базу расчета дивидендов свободный денежный поток. Правда он достаточно нестабильный, а в ближайшее время ожидаются большие капитальные затраты. В то же время на прибыль влияют постоянные переоценки и курсовые разницы.

У «Селигдара» интересная ситуация с долгом: около 90% номинировано в золоте. В конце 2015 года компания взяла в займы у ВТБ 8 тонн золота. Теперь, когда цена на золото растет, растет долг «Селигдара» и наоборот.

С одной стороны, компания захеджировала риски падения цен, с другой платит больше процентов, когда цена растет. Также стоит учитывать, что золото номинировано в долларах США, поэтому рост курса также приводит к росту долга.

Стратегия 2018-2024

В 2018 году Селигдар принял новую стратегию устойчивого развития. В этой статье я подробно рассмотрю именно золотодобывающий дивизион.

Основные тезисы стратегии:

Рост добычи до 10 тонн золота к 2024 году (в 2020 году — 7 тонн).

Полная себестоимость золото (AISC) до 700 $ за унцию.

Чистый долг/EBITDA менее 2х.

Целевая дивидендная доходность акций — 5%.

За счет чего компания планирует увеличить производство? Один из проектов — это строительство золотоизвлекательной фабрики на месторождении Хвойное. Запуск производства ожидается в 2023 году, а мощность достигнет 2,5 тонн золота в год.

Следующий проект — обработка упорных руд на месторождении Самозоловское. Это уже какой-то тренд среди золотодобывающих компаний. Пока необходимые технологии для обработки упорных руд есть у «Петропавловска» и «Полиметалла». «Селигдар» использует немного другие технологии: биоокисление и терморудоподготовка. Установку для термической обработки руды уже построили, в 2021 году уже начали добывать первое золото из упорных руд.

Также проводятся разведки на участках Чулковская площадь, Хохойское рудное поле, Кириэстэх в Алданском районе.

Кючус

В октябре совместная компания «Селигдара» и «Ростеха» «Белое золото» выиграла аукцион на одно из крупнейших месторождений золота в РФ — Кючус. Итоговая стоимость лицензии составила 7,7 млрд руб.

Пока каких-то точных дат и планов нет. Компания планирует пересмотреть свою стратегию и включить в нее разработку Кючуса. Но можно примерно предположить производственные мощности и время запуска. Одним из условий приобретения лицензии была добыча на данном месторождении порядка 10 тонн в год. Второе условие — к 2028 году необходимо использовать электроэнергию с атомной станции в Якутии, которую начнут строить в 2024 году.

То есть Кючус в перспективе может увеличить производство «Селигдара» в два раза, до 20 тонн золота. А запуск месторождения приблизительно произойдет в 2028 году.

«Ростех» вполне может выйти из «Белого золота», продав свою долю «Селигдару», по мере развития проекта. Так, например, было с Сухим логом «Полюса».

Прогноз результатов

Согласно прогнозу Всемирного банка золото будет постепенно снижаться в цене в ближайшие 10 лет. Но за счет роста производства как олова, так и золота, финансовые показатели «Селигдара» будут расти. Расчет показателей оловянного дивизиона был взят из статьи про «Русолово».

Также, учитывая золотой заем в ВТБ, снижение цены на золото положительно скажется на переоценке и процентных расходах компании.

Из-за серьезных планов развития компании придется делать большие капитальные вложения. Уже за 9 мес. 2021 года инвестиции выросли более чем в 2 раза по сравнению с прошлым годом. Но если у «Селигдара» получится так же активно наращивать производство, сохраняя при этом рентабельность, то суммарные денежные потоки будут положительные.

Акции «Селигдара» по доходному подходу можно оценить в 103 руб.

Сравнение с конкурентами

Для сравнительного подхода были выбраны российские золотодобытчики. «Селигдар» с 2019 года не раскрывает затраты на производство золота (TCC, AISC). Поэтому для сравнения я добавил AISC за 2019 год.

Как мы видим, в тот год у «Селигдара» были одни из самых низких издержек в секторе.

В целом по мультипликаторам компания недооценена.

Ниже представлена динамика рентабельности EBITDA по компаниям. За последние 12 месяцев у «Селигдара» она выросла на 5%, в то время как у остальных золотодобытчиков снизилась.

Справедливая стоимость акции «Селигдара», полученная по сравнительному подходу — 118 руб.

Для определения итоговой стоимости акции доходный подход используется с весом 0,6, а сравнительный с весом 0,4. Итоговая оценка акций «Селигдара» — 109 руб.

Вывод

«Селигдар» относительно небольшой золотодобытчик, с не самыми стабильными результатами. Но у компании хорошие перспективы в плане увеличения добычи.

Помимо золота, «Селигдар» добывает олово, доля которого к 2025 году в выручке может составить уже 22%. Это положительный фактор, так как российские золотодобытчики редко диверсифицируют свою продуктовую линейку другими металлами.

Стратегия компании впечатляет, а если добавить ко всему этому еще и разработку месторождения Кючус, то мы получим одну из самых быстрорастущих золотодобывающих компаний в РФ. Конечно, планы планами, а реализация — это другое. Тут придется довериться руководству. За последние 5-6 лет ему удалось существенно нарастить добычу и выручку компании.

Но у компании есть определенные риски. Во-первых, это текущий долг. Компания в состоянии его обслуживать, но привлечение новых заемных средств под вопросом. А новые средства могут понадобиться. С этим связан второй риск. Потянет ли «Селигдар» реализацию своих планов? В ближайшие годы капитальные затраты только вырастут, особенно если учитывать Кючус. При благоприятной конъюнктуре скорее всего проблем не возникнет, но если цена на золото резко упадет, процентов 20-30, компании придется либо замораживать проекты, либо брать еще займы.

По дивидендам пока сложно что-то прогнозировать, после конвертации останутся только обыкновенные акции. Скорее всего компания примет новую дивидендную политику.

В статье про «Русолово» я писал, что компания сейчас стоит дорого, примерно как половина «Селигдара». Поэтому на мой взгляд, участвовать в истории роста оловянного дивизиона все-таки лучше через материнскую компанию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба