14 декабря 2021 Открытие Лукичева Оксана

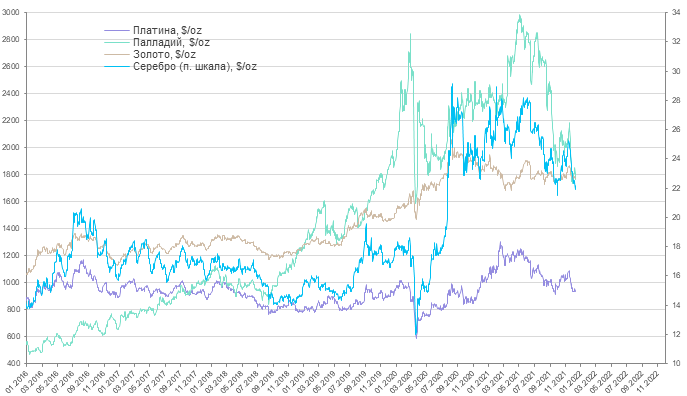

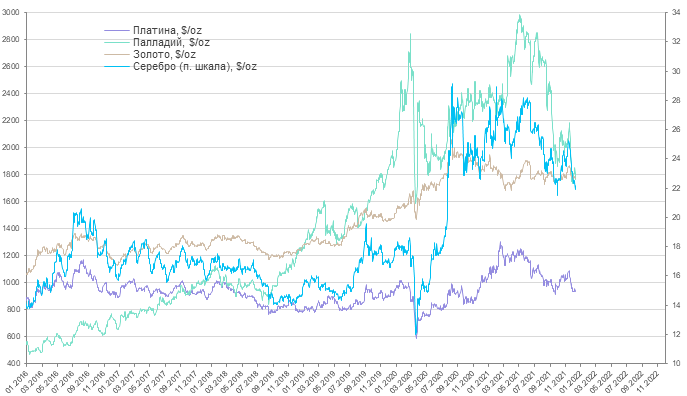

Рынки драгоценных металлов на прошедшей неделе оставались под давлением, но снижение цен замедлилось. На рынке золота продолжалась консолидация цен в диапазоне $1760-1790/унц в ожидании новых катализаторов движения. В центре внимания оставалась повышенная инфляция в США и предстоящее на этой неделе заседание ФРС США. Высокие цифры по инфляции в ноябре с учетом «ястребиных» заявлений представителей регулятора создавали опасения гораздо более быстрого ужесточения денежно-кредитной политики.

Новый штамм COVID-19-Omicron продолжал распространяться по земному шару и был обнаружен уже в 63 государствах. Это создает повышенную неопределенность для экономики, что может оказать влияние на действия регуляторов. Риски повышенной инфляции в 2022-23 годах остаются, и это будет поддерживать рынки драгоценных металлов в среднесрочной перспективе.

Текущая неделя отметится многочисленными заседаниями центральных банков, ключевым из которых будет заседание ФРС США. На этом фоне волатильность на рынках драгоценных металлов останется высокой.

Инфляция в США в ноябре составила 6,8% г/г, что стало максимальным уровнем с октября 1990 г. Высокие темпы роста цен поддержали перспективы более быстрого сворачивания программ стимулирования и повышения процентных ставок ФРС США. Например, по мнению аналитиков JPMorgan, регулятор может повысить процентные ставки три раза в 2022 г. и четыре раза в 2023 г., а главный экономист SGH Macro Advisors видит высокую вероятность повышения ставки в марте 2022 г.

Впрочем, уже завтра регулятор может прояснить дальнейшие шаги собственной денежно-кредитной политики. Обсуждение более быстрого сворачивания программы выкупа облигаций с рынка станет предметом обсуждения на предстоящем заседании 14-15 декабря 2021 г. Предположительно, темп сокращения программы могут удвоить.

Инвесторы также приготовились к заседаниям ЕЦБ, Банка Англии, Банка Японии и Банка России, которые состоятся на текущей неделе после заседания ФРС США.

ЕЦБ может воздержаться от ужесточения денежно-кредитной политики. Решение, которое будет обсуждаться на заседании 16 декабря, предусматривает выкуп облигаций даже после того, как антикризисная программа РЕРР на 1,85 трлн евро завершится. Банк может либо одобрить дополнение к АРР, действующее до конца 2022 г., с уточнением, что может быть использован не весь объем программы, либо кратковременно увеличить выкуп с обещанием продолжить покупки по истечении этого срока, но с последующим сокращением объемов по мере благоприятного развития ситуации в экономике. В любом случае, начиная с апреля, объем выкупа активов значительно понизится.

Банк Японии и Банк Англии, по ожиданиям рынка, сохранят денежно-кредитную политику неизменной, в то время как от Банка России ожидают повышения процентной ставки сразу на 1 п.п.

Невзирая на вероятные решения, которые примут центральные банки по поводу дальнейшей денежно-кредитной политики, наиболее вероятным результатом может стать нестабильность и повышенная волатильность на рынках.

Банк Китая продолжал политику смягчения: ставки рефинансирования снижены на 25 б.п. для поддержки малого и среднего бизнеса. Возможность снижения базовой кредитной ставки оценивается, как низкая. Также Банк Китая сократил норму обязательных резервов для коммерческих банков для поддерживания ликвидности и темпов экономического роста.

Данные МВФ показали, что центральные банки за 10 мес. 2021 г. закупили около 400 тонн золота в резервы (310 тонн за 3 кв. 2021 г.), а общий объем закупок за весь 2021 г. может составить около 450 тонн. Ранее неактивные на рынке золота центральные банки задавали тон в официальных закупках. Банк Сингапура добавил в резервы около 26 тонн золота, что стало первым приростом с начала 2000-х годов. Банк Ирландии в октябре добавил 2 тонны золота в резервы, впервые с 2009 г. Крупнейшими покупателями золота в резервы в 2021 г. стали центральные банки Таиланда, Японии, Индии, Венгрии, Бразилии и Узбекистана, продолжив диверсификацию золотовалютных резервов.

Отрицательная корреляция золота с долларом, его роль в качестве диверсифицирующего и защитного актива в периоды повышенной неопределенности, а также способность быть средством сбережения в долгосрочной перспективе сохраняют металл привлекательным альтернативным активом в портфелях официальных резервов.

Спрос на физическое золото в азиатских хабах на предыдущей неделе сохранялся высоким, т.к. внутренние цены на большинстве рынков снизились. В Индии дилеры продавали золото с премией в $2,0/унц к лондонским ценам на фоне замедления закупок ювелиров. По оценкам дилеров, потребители выжидают четкой ценовой тенденции. В остальных регионах наблюдался рост премий на покупку золота под влиянием роста спроса и сокращения предложения лома.

В Китае премии на покупку золота выросли до $7,0-10,0/унц, спрос на золото оживился на фоне упавших цен на металл. В Гонконге золото предлагалось с премией в $0,8-1,8/унц. Продажи золота в конце года подрастали на фоне дополнительных выплат населению.

В Сингапуре премии подросли до $1,4-1,8/унц, оптовый спрос на ювелирные изделия и инвестиционное золото оставался высоким. В Японии спрос на золото также подрастал, премии на покупку составили $0,5/унц.

Рынок золота на предыдущей неделе оставался в ценовом диапазоне $1770 – 1790/унц в ожидании решения ФРС США. Золото сохраняет свойства защитного актива с учетом вероятного перехода ФРС в цикл повышения ставок, что может привести к стрессовым ситуациям на фондовом рынке. Однако, объявление о более быстром повышении ставок может оказать давление на цены золота. Уровнями поддержки могут стать $1770-1750/унция, уровнями сопротивления - $1800-1850/унция.

Рынок серебра на прошедшей неделе торговался в диапазоне $21,80-22,40/унц. Соотношение цен между золотом и серебром составило 80,25 (среднее значение за 5 лет — 79,50), сигнализируя о значительной перепроданности металла. Соотношение платина/серебро составило 41,97 (среднее значение за 5 лет — 57).

Серебро оставалось на втором плане и показало динамику хуже, чем золото, в связи с рисками падения промышленного спроса. Фундаментальные данные поддерживали рынок: импорт серебра в Индию в октябре 2021 г. вырос до 1210 тонн, что стало максимальным значением с 2014 г. Китай возобновил импорт серебра после экспорта с 4 кв. 2020 г. по июль 2021 г., закупив в октябре 110 тонн металла.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю понизились на 0,2%, а инвестирующих в серебро – выросли на 0,2%.

Рынок платины оставался под давлением продаж на фоне падающего промышленного спроса. Цены на платину на прошедшей неделе понизились от уровня $958/унц до $930/унц. Спред между золотом и платиной составил $840,3/унц, между палладием и платиной сузился до $819/унц.

Импорт платины в Китай в последние месяцы оставался низким, но объем торгов платиной на бирже SGE в декабре 2021 г. вырос в 1,7 раза. Это, вероятно, связано с желанием покупателей физического металла воспользоваться упавшими ценами в преддверии сезона подарков, за которыми следует празднование Лунного Нового года.

Цены на палладий за прошедшую неделю понизились от уровня $1870/унц до уровня $1752/унц, двигаясь в падающем тренде. Динамика цен на палладий во многом обусловлена корреляций металла с рисковыми активами.

Предложение платиноидов из ЮАР продолжало расти. Данные статистического бюро показали прирост производства в октябре 2021 г. на 24% г/г после снижения на 7,5% г/г в сентябре 2021 г. Это также оказывало негативное влияние на рынки.

В то же время потребление платиноидов со стороны автомобильной промышленности продолжало снижаться. Продажи автомобилей в Китае в ноябре упали на 9,1% г/г до 2,52 млн единиц, показали данные Китайской ассоциации автопроизводителей. Продажи автомобилей снижались седьмой месяц подряд на фоне затяжного дефицита полупроводников, сократившего производство автомобилей.

По данным Refinitive, за прошедшую неделю вложения в крупнейшие ETF, инвестирующие в платину и палладий, не изменились.

Новый штамм COVID-19-Omicron продолжал распространяться по земному шару и был обнаружен уже в 63 государствах. Это создает повышенную неопределенность для экономики, что может оказать влияние на действия регуляторов. Риски повышенной инфляции в 2022-23 годах остаются, и это будет поддерживать рынки драгоценных металлов в среднесрочной перспективе.

Текущая неделя отметится многочисленными заседаниями центральных банков, ключевым из которых будет заседание ФРС США. На этом фоне волатильность на рынках драгоценных металлов останется высокой.

Инфляция в США в ноябре составила 6,8% г/г, что стало максимальным уровнем с октября 1990 г. Высокие темпы роста цен поддержали перспективы более быстрого сворачивания программ стимулирования и повышения процентных ставок ФРС США. Например, по мнению аналитиков JPMorgan, регулятор может повысить процентные ставки три раза в 2022 г. и четыре раза в 2023 г., а главный экономист SGH Macro Advisors видит высокую вероятность повышения ставки в марте 2022 г.

Впрочем, уже завтра регулятор может прояснить дальнейшие шаги собственной денежно-кредитной политики. Обсуждение более быстрого сворачивания программы выкупа облигаций с рынка станет предметом обсуждения на предстоящем заседании 14-15 декабря 2021 г. Предположительно, темп сокращения программы могут удвоить.

Инвесторы также приготовились к заседаниям ЕЦБ, Банка Англии, Банка Японии и Банка России, которые состоятся на текущей неделе после заседания ФРС США.

ЕЦБ может воздержаться от ужесточения денежно-кредитной политики. Решение, которое будет обсуждаться на заседании 16 декабря, предусматривает выкуп облигаций даже после того, как антикризисная программа РЕРР на 1,85 трлн евро завершится. Банк может либо одобрить дополнение к АРР, действующее до конца 2022 г., с уточнением, что может быть использован не весь объем программы, либо кратковременно увеличить выкуп с обещанием продолжить покупки по истечении этого срока, но с последующим сокращением объемов по мере благоприятного развития ситуации в экономике. В любом случае, начиная с апреля, объем выкупа активов значительно понизится.

Банк Японии и Банк Англии, по ожиданиям рынка, сохранят денежно-кредитную политику неизменной, в то время как от Банка России ожидают повышения процентной ставки сразу на 1 п.п.

Невзирая на вероятные решения, которые примут центральные банки по поводу дальнейшей денежно-кредитной политики, наиболее вероятным результатом может стать нестабильность и повышенная волатильность на рынках.

Банк Китая продолжал политику смягчения: ставки рефинансирования снижены на 25 б.п. для поддержки малого и среднего бизнеса. Возможность снижения базовой кредитной ставки оценивается, как низкая. Также Банк Китая сократил норму обязательных резервов для коммерческих банков для поддерживания ликвидности и темпов экономического роста.

Данные МВФ показали, что центральные банки за 10 мес. 2021 г. закупили около 400 тонн золота в резервы (310 тонн за 3 кв. 2021 г.), а общий объем закупок за весь 2021 г. может составить около 450 тонн. Ранее неактивные на рынке золота центральные банки задавали тон в официальных закупках. Банк Сингапура добавил в резервы около 26 тонн золота, что стало первым приростом с начала 2000-х годов. Банк Ирландии в октябре добавил 2 тонны золота в резервы, впервые с 2009 г. Крупнейшими покупателями золота в резервы в 2021 г. стали центральные банки Таиланда, Японии, Индии, Венгрии, Бразилии и Узбекистана, продолжив диверсификацию золотовалютных резервов.

Отрицательная корреляция золота с долларом, его роль в качестве диверсифицирующего и защитного актива в периоды повышенной неопределенности, а также способность быть средством сбережения в долгосрочной перспективе сохраняют металл привлекательным альтернативным активом в портфелях официальных резервов.

Спрос на физическое золото в азиатских хабах на предыдущей неделе сохранялся высоким, т.к. внутренние цены на большинстве рынков снизились. В Индии дилеры продавали золото с премией в $2,0/унц к лондонским ценам на фоне замедления закупок ювелиров. По оценкам дилеров, потребители выжидают четкой ценовой тенденции. В остальных регионах наблюдался рост премий на покупку золота под влиянием роста спроса и сокращения предложения лома.

В Китае премии на покупку золота выросли до $7,0-10,0/унц, спрос на золото оживился на фоне упавших цен на металл. В Гонконге золото предлагалось с премией в $0,8-1,8/унц. Продажи золота в конце года подрастали на фоне дополнительных выплат населению.

В Сингапуре премии подросли до $1,4-1,8/унц, оптовый спрос на ювелирные изделия и инвестиционное золото оставался высоким. В Японии спрос на золото также подрастал, премии на покупку составили $0,5/унц.

Рынок золота на предыдущей неделе оставался в ценовом диапазоне $1770 – 1790/унц в ожидании решения ФРС США. Золото сохраняет свойства защитного актива с учетом вероятного перехода ФРС в цикл повышения ставок, что может привести к стрессовым ситуациям на фондовом рынке. Однако, объявление о более быстром повышении ставок может оказать давление на цены золота. Уровнями поддержки могут стать $1770-1750/унция, уровнями сопротивления - $1800-1850/унция.

Рынок серебра на прошедшей неделе торговался в диапазоне $21,80-22,40/унц. Соотношение цен между золотом и серебром составило 80,25 (среднее значение за 5 лет — 79,50), сигнализируя о значительной перепроданности металла. Соотношение платина/серебро составило 41,97 (среднее значение за 5 лет — 57).

Серебро оставалось на втором плане и показало динамику хуже, чем золото, в связи с рисками падения промышленного спроса. Фундаментальные данные поддерживали рынок: импорт серебра в Индию в октябре 2021 г. вырос до 1210 тонн, что стало максимальным значением с 2014 г. Китай возобновил импорт серебра после экспорта с 4 кв. 2020 г. по июль 2021 г., закупив в октябре 110 тонн металла.

По данным Refinitive, объемы средств под управлением крупнейших ETF, инвестирующих в золото, за прошедшую неделю понизились на 0,2%, а инвестирующих в серебро – выросли на 0,2%.

Рынок платины оставался под давлением продаж на фоне падающего промышленного спроса. Цены на платину на прошедшей неделе понизились от уровня $958/унц до $930/унц. Спред между золотом и платиной составил $840,3/унц, между палладием и платиной сузился до $819/унц.

Импорт платины в Китай в последние месяцы оставался низким, но объем торгов платиной на бирже SGE в декабре 2021 г. вырос в 1,7 раза. Это, вероятно, связано с желанием покупателей физического металла воспользоваться упавшими ценами в преддверии сезона подарков, за которыми следует празднование Лунного Нового года.

Цены на палладий за прошедшую неделю понизились от уровня $1870/унц до уровня $1752/унц, двигаясь в падающем тренде. Динамика цен на палладий во многом обусловлена корреляций металла с рисковыми активами.

Предложение платиноидов из ЮАР продолжало расти. Данные статистического бюро показали прирост производства в октябре 2021 г. на 24% г/г после снижения на 7,5% г/г в сентябре 2021 г. Это также оказывало негативное влияние на рынки.

В то же время потребление платиноидов со стороны автомобильной промышленности продолжало снижаться. Продажи автомобилей в Китае в ноябре упали на 9,1% г/г до 2,52 млн единиц, показали данные Китайской ассоциации автопроизводителей. Продажи автомобилей снижались седьмой месяц подряд на фоне затяжного дефицита полупроводников, сократившего производство автомобилей.

По данным Refinitive, за прошедшую неделю вложения в крупнейшие ETF, инвестирующие в платину и палладий, не изменились.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба