Следующий год обещает фондовым площадкам высокую волатильность. Как жить с ней инвесторам, как правильно формировать и защищать портфель, рассказал Алексей Каминский.

Существует давняя мечта инвесторов сформировать такой инвестиционный портфель, чтобы деньги постоянно прирастали, а периоды падения были относительно короткими и совсем не страшными. Чтобы, имея инвестиционный портфель, можно было спать спокойно и не просыпаться среди ночи в холодном поту с мыслями "а как там мои деньги".

Решение было найдено довольно быстро и сводится к диверсификации активов в портфеле для минимизации риска и излишней волатильности. Существует ряд концепций и подходов к подобной диверсификации – от оптимизации соотношения риска/доходности активов в рамках портфеля до так называемого "паритета по риску", когда на первый план выносится требование примерно одинакового вклада доли риска в портфель от разных активов. Не углубляясь в теоретические детали, стоит отметить, что обе концепции имеют право на существование и являются предметом индивидуального выбора инвестора, исходя из степени его толерантности к риску, то есть, волатильности всего портфеля.

Если говорить о "портфеле консерватора", то на первый план выходит требование к минимальной волатильности портфеля, которая приносится в жертву доходности. Классически консервативным портфелем является тот портфель, большая часть которого состоит из облигаций, причем, в основном, высокого качества – таких как суверенные бонды ключевых развитых стран и надежные корпоративные облигации инвестиционного рейтинга.

Согласно индексу S&P Target Risk Conservative Index, при консервативном распределении средств (между двумя основными классами активов – облигациями и акциями) 70% отдается облигациям (инвестиционного рейтинга, минимум ВВВ) и лишь 30% — акциям.

Как отмечает само агентство S&P Dow Jones Indices, "Индекс S&P Target Risk Conservative Index предназначен для измерения эффективности консервативного распределения акций и облигаций с фиксированным доходом с целью получения текущего потока доходов и предотвращения чрезмерной волатильности такой доходности. Акции включены для защиты долгосрочной покупательной способности всего портфеля".

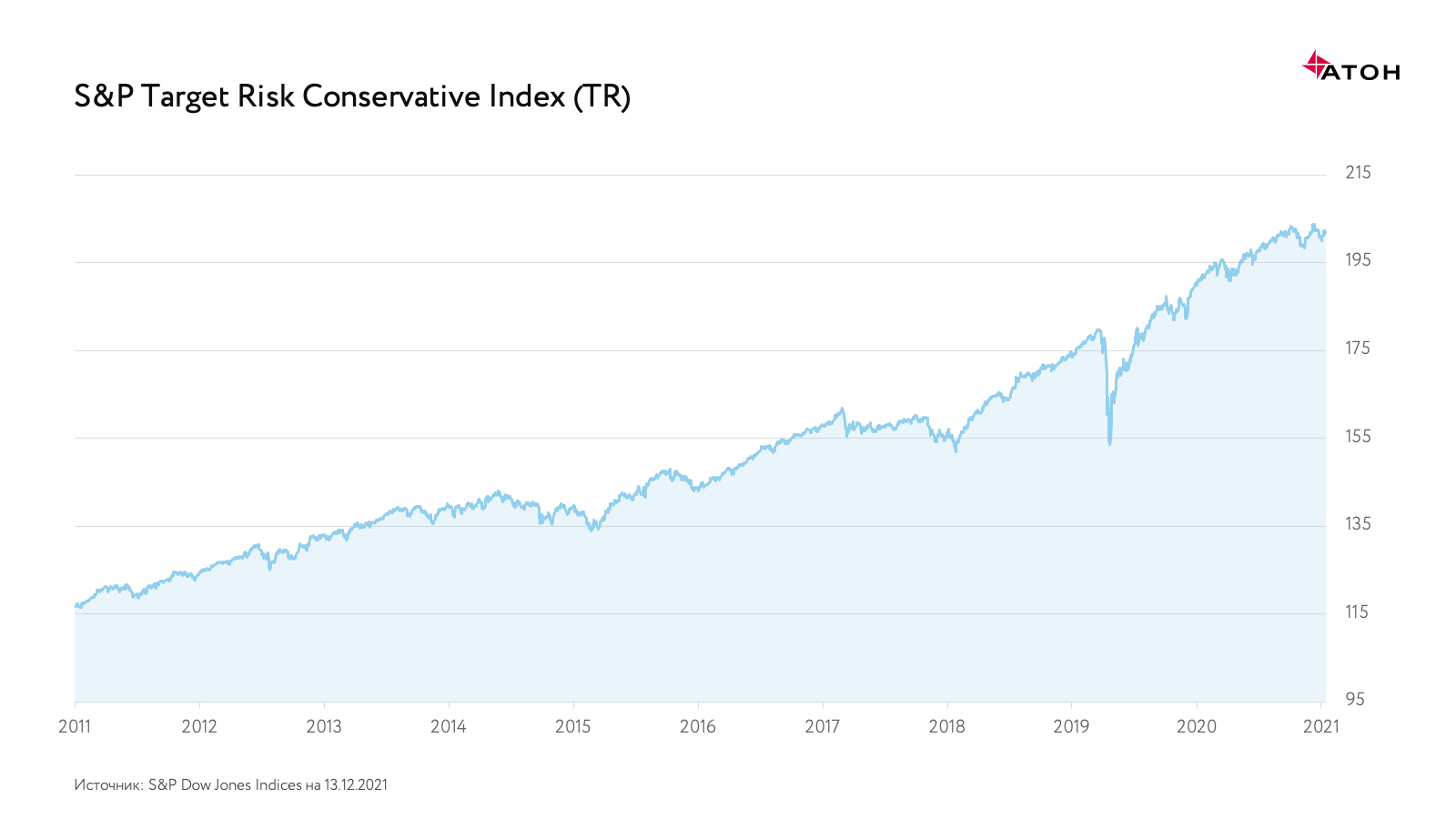

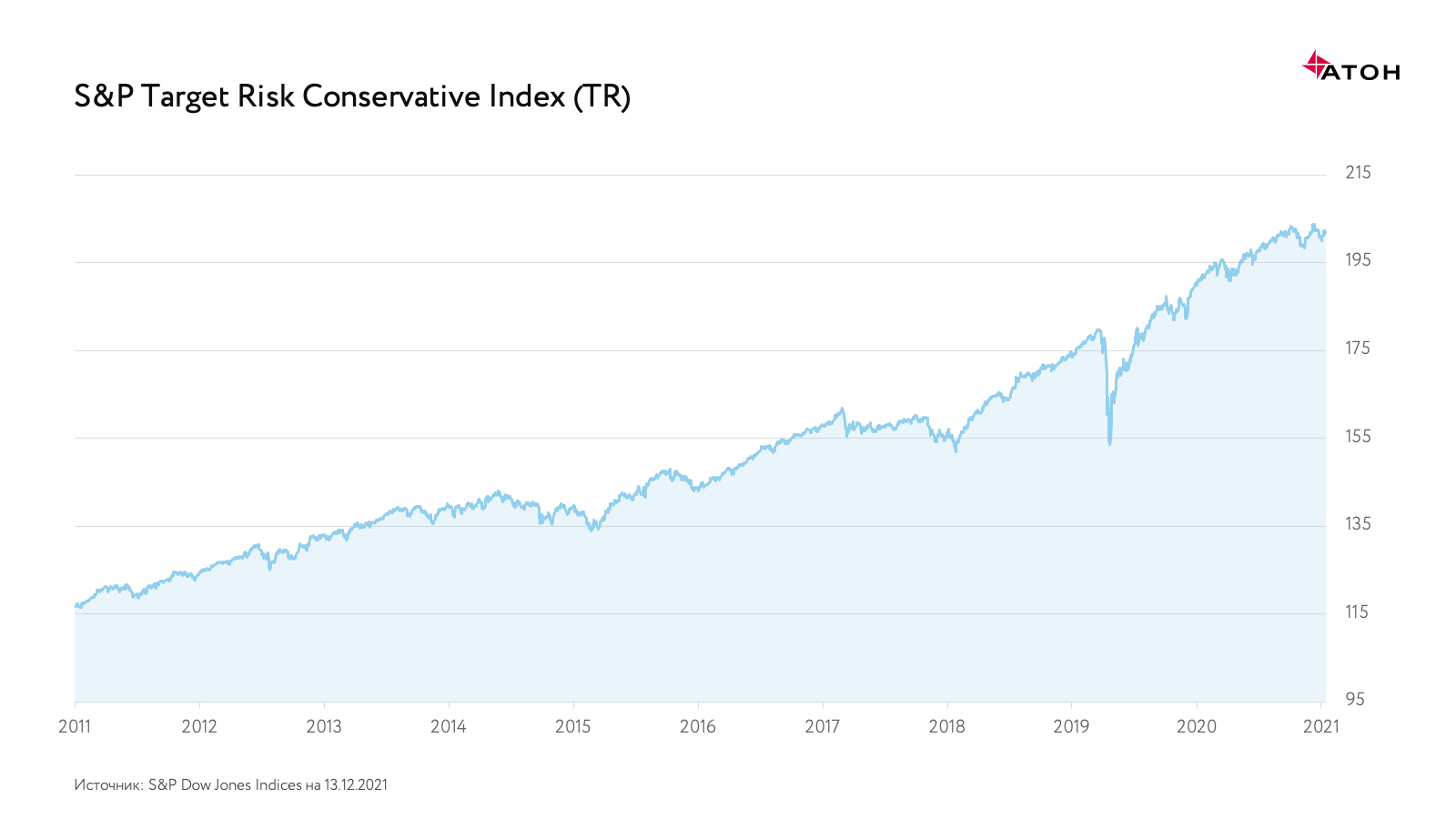

Глядя на график S&P Target Risk Conservative Index (полной доходности) за 10 лет, вполне можно проникнуться симпатией к подобному подходу при составлении портфеля:

Стоит отметить, что среднегодовая доходность индекса S&P Target Risk Conservative Index (TR) в долларах за последние 10 лет составила +5.65%, за 5 лет +7.03%, за 3 года +9.22% и даже за последний, далеко не самый лучший для облигаций год, +5.58%* (по состоянию на 13.12.21).

Среди классов активов, используемых в наполнении индекса, присутствуют:

• Total USD Bond Market

• International Aggregate Bonds

• S&P 500

• S&P MidCap 400

• S&P SmallCap 600

• MSCI International Developed Markets Ex-U.S.

• MSCI Emerging Markets

Все эти активы можно приобрести через соответствующие ETF. Индекс ребалансируется один раз в полгода – в апреле и октябре.

Подводя итог, можно сказать, что "портфелей консерватора" можно составить массу. Из разных классов активов или ограничившись одним активом (тогда портфель будет "консервативным" в рамках него). Но если уже существует проверенное временем решение, которое показало прекрасные результаты за как минимум последние 10 лет, то нужно ли "изобретать новый велосипед"?

Существует давняя мечта инвесторов сформировать такой инвестиционный портфель, чтобы деньги постоянно прирастали, а периоды падения были относительно короткими и совсем не страшными. Чтобы, имея инвестиционный портфель, можно было спать спокойно и не просыпаться среди ночи в холодном поту с мыслями "а как там мои деньги".

Решение было найдено довольно быстро и сводится к диверсификации активов в портфеле для минимизации риска и излишней волатильности. Существует ряд концепций и подходов к подобной диверсификации – от оптимизации соотношения риска/доходности активов в рамках портфеля до так называемого "паритета по риску", когда на первый план выносится требование примерно одинакового вклада доли риска в портфель от разных активов. Не углубляясь в теоретические детали, стоит отметить, что обе концепции имеют право на существование и являются предметом индивидуального выбора инвестора, исходя из степени его толерантности к риску, то есть, волатильности всего портфеля.

Если говорить о "портфеле консерватора", то на первый план выходит требование к минимальной волатильности портфеля, которая приносится в жертву доходности. Классически консервативным портфелем является тот портфель, большая часть которого состоит из облигаций, причем, в основном, высокого качества – таких как суверенные бонды ключевых развитых стран и надежные корпоративные облигации инвестиционного рейтинга.

Согласно индексу S&P Target Risk Conservative Index, при консервативном распределении средств (между двумя основными классами активов – облигациями и акциями) 70% отдается облигациям (инвестиционного рейтинга, минимум ВВВ) и лишь 30% — акциям.

Как отмечает само агентство S&P Dow Jones Indices, "Индекс S&P Target Risk Conservative Index предназначен для измерения эффективности консервативного распределения акций и облигаций с фиксированным доходом с целью получения текущего потока доходов и предотвращения чрезмерной волатильности такой доходности. Акции включены для защиты долгосрочной покупательной способности всего портфеля".

Глядя на график S&P Target Risk Conservative Index (полной доходности) за 10 лет, вполне можно проникнуться симпатией к подобному подходу при составлении портфеля:

Стоит отметить, что среднегодовая доходность индекса S&P Target Risk Conservative Index (TR) в долларах за последние 10 лет составила +5.65%, за 5 лет +7.03%, за 3 года +9.22% и даже за последний, далеко не самый лучший для облигаций год, +5.58%* (по состоянию на 13.12.21).

Среди классов активов, используемых в наполнении индекса, присутствуют:

• Total USD Bond Market

• International Aggregate Bonds

• S&P 500

• S&P MidCap 400

• S&P SmallCap 600

• MSCI International Developed Markets Ex-U.S.

• MSCI Emerging Markets

Все эти активы можно приобрести через соответствующие ETF. Индекс ребалансируется один раз в полгода – в апреле и октябре.

Подводя итог, можно сказать, что "портфелей консерватора" можно составить массу. Из разных классов активов или ограничившись одним активом (тогда портфель будет "консервативным" в рамках него). Но если уже существует проверенное временем решение, которое показало прекрасные результаты за как минимум последние 10 лет, то нужно ли "изобретать новый велосипед"?

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба