Не только монетарная политика двигает рынками.

История движется по спирали. В 1970-х правительства оказывали давление на центробанки для борьбы с инфляцией. Когда последнюю удалось прижать к ногтю, пришла эпоха сверхнизких процентных ставок, которая полностью устраивала действующую власть. Она перестала вмешиваться в деятельность регуляторов, поддерживая идею их независимости. Взлет инфляции в 2021 наводит на мысль, что старые времена возвращаются. И это может стать еще одним козырем гринбэка.

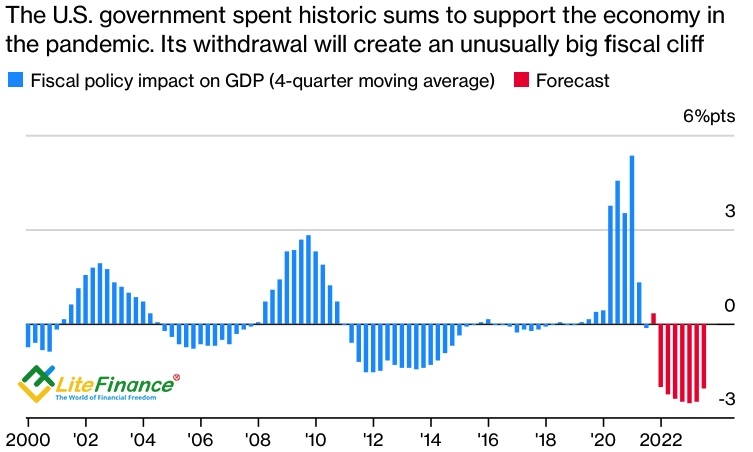

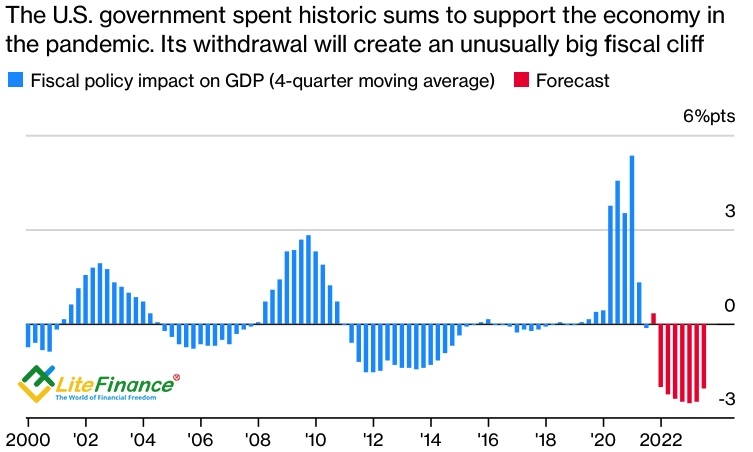

Когда экономика и финансовые рынки возвращаются к нормальному состоянию, приходит время нормализации не только монетарной, но и бюджетной политики. Истощение фискальных стимулов оказывает влияние на экономический рост. Согласно декабрьским прогнозам экспертов Reuters, ВВП США в первом квартале замедлится с 6% до 4%, в 2022 – с 5,6% до 3,9%. Оценки учитывали пакет дополнительной помощи в размере $1,75 трлн от Джо Байдена, однако если законопроект не сможет пройти через Конгресс, темпы роста экономики сократятся еще больше.

Динамика влияния стимулов на экономику США

Первоначально доллар США отреагировал снижением на сообщение, что ключевой сенатор-центрист Джо Манчин выступает против инициативы Джо Байдена. Причина – падение доходности казначейских облигаций. Обеспокоенные более сильным замедлением ВВП инвесторы стали активно скупать эти бумаги.

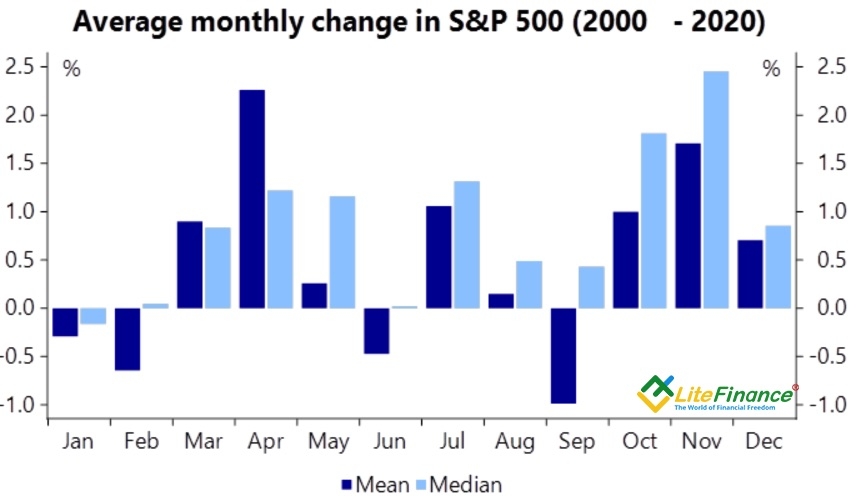

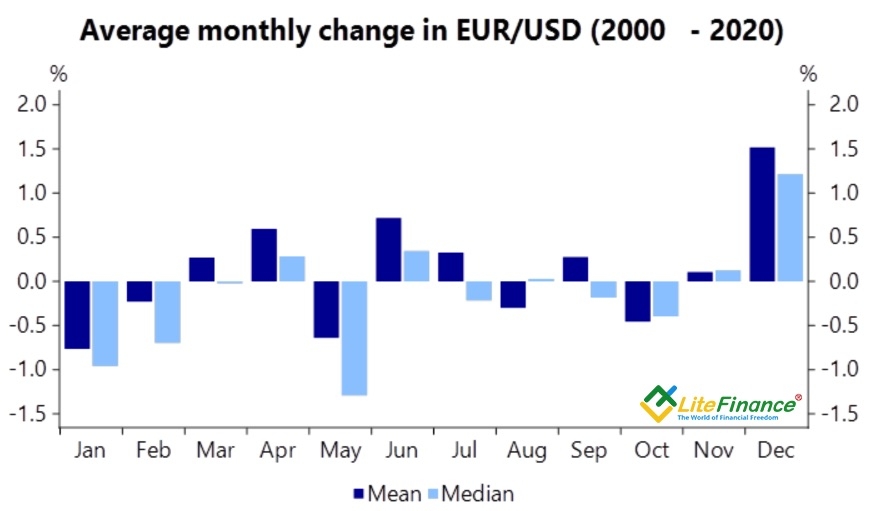

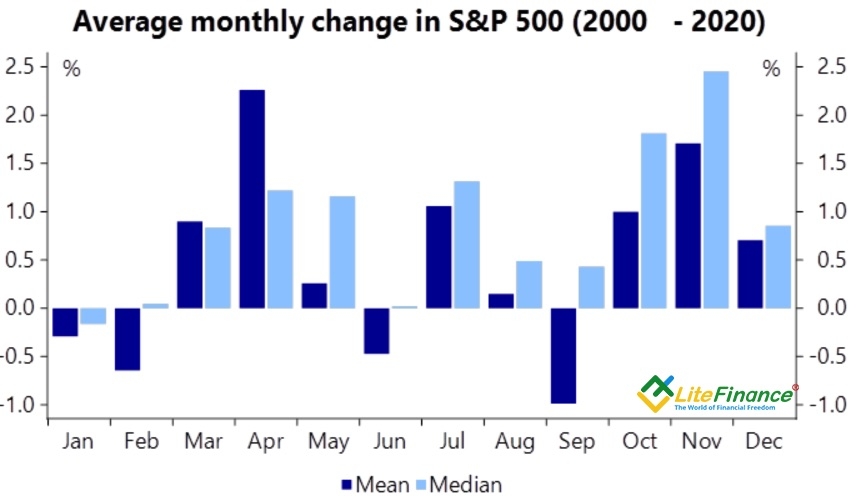

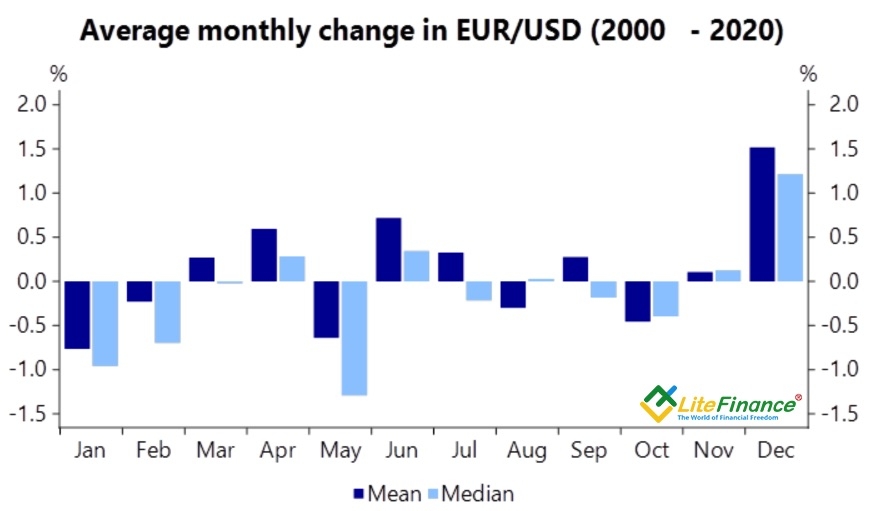

Вместе с тем, нужно понимать, что снижение темпов экономического роста, корпоративных прибылей и агрессивная монетарная рестрикция ФРС – веские аргументы в пользу коррекции S&P 500. Обычно это воспринимается как ухудшение глобального аппетита к риску и приводит к росту спроса на активы-убежища, к числу которых относится и доллар США. Исторически январь является худшим месяцем как для американского фондового индекса, так и для пары EUR/USD, что подчеркивает их взаимосвязь.

Сезонность в динамике S&P 500

Сезонность в динамике EUR/USD

Первым признаком приближающейся бури является тот факт, что популярные на протяжении всего 2021 стратегии покупок американских акций на провалах перестают работать. S&P 500 на исходе декабря дважды подряд падал на 1% и более, чего он ранее упорно избегал. До этого момента падение фондового индекса на 1% и более по итогам торговой сессии было полностью компенсировано его ростом на следующий день в 68% случаев.

На мой взгляд, главным драйвером укрепления доллара США против основных мировых валют в первой половине 2022 станут заниженные ожидания срочного рынка относительно сроков и скорости ужесточения денежно-кредитной политики ФРС. Смещение предполагаемой даты первого акта монетарной рестрикции с июня на март и повышение долгосрочных прогнозов по ставке по федеральным фондам с 1,5% до 2,5% будут способствовать восстановлению нисходящего тренда по EUR/USD. В то же время гринбэк получит дополнительный козырь в виде коррекции S&P 500.

Что касается ближайших перспектив пары, то они будут зависеть от способности «быков» удержаться выше 1,1225-1,123. Получится, будем рассчитывать на консолидацию в диапазоне 1,123-1,145. Нет, продолжению пике быть!

История движется по спирали. В 1970-х правительства оказывали давление на центробанки для борьбы с инфляцией. Когда последнюю удалось прижать к ногтю, пришла эпоха сверхнизких процентных ставок, которая полностью устраивала действующую власть. Она перестала вмешиваться в деятельность регуляторов, поддерживая идею их независимости. Взлет инфляции в 2021 наводит на мысль, что старые времена возвращаются. И это может стать еще одним козырем гринбэка.

Когда экономика и финансовые рынки возвращаются к нормальному состоянию, приходит время нормализации не только монетарной, но и бюджетной политики. Истощение фискальных стимулов оказывает влияние на экономический рост. Согласно декабрьским прогнозам экспертов Reuters, ВВП США в первом квартале замедлится с 6% до 4%, в 2022 – с 5,6% до 3,9%. Оценки учитывали пакет дополнительной помощи в размере $1,75 трлн от Джо Байдена, однако если законопроект не сможет пройти через Конгресс, темпы роста экономики сократятся еще больше.

Динамика влияния стимулов на экономику США

Первоначально доллар США отреагировал снижением на сообщение, что ключевой сенатор-центрист Джо Манчин выступает против инициативы Джо Байдена. Причина – падение доходности казначейских облигаций. Обеспокоенные более сильным замедлением ВВП инвесторы стали активно скупать эти бумаги.

Вместе с тем, нужно понимать, что снижение темпов экономического роста, корпоративных прибылей и агрессивная монетарная рестрикция ФРС – веские аргументы в пользу коррекции S&P 500. Обычно это воспринимается как ухудшение глобального аппетита к риску и приводит к росту спроса на активы-убежища, к числу которых относится и доллар США. Исторически январь является худшим месяцем как для американского фондового индекса, так и для пары EUR/USD, что подчеркивает их взаимосвязь.

Сезонность в динамике S&P 500

Сезонность в динамике EUR/USD

Первым признаком приближающейся бури является тот факт, что популярные на протяжении всего 2021 стратегии покупок американских акций на провалах перестают работать. S&P 500 на исходе декабря дважды подряд падал на 1% и более, чего он ранее упорно избегал. До этого момента падение фондового индекса на 1% и более по итогам торговой сессии было полностью компенсировано его ростом на следующий день в 68% случаев.

На мой взгляд, главным драйвером укрепления доллара США против основных мировых валют в первой половине 2022 станут заниженные ожидания срочного рынка относительно сроков и скорости ужесточения денежно-кредитной политики ФРС. Смещение предполагаемой даты первого акта монетарной рестрикции с июня на март и повышение долгосрочных прогнозов по ставке по федеральным фондам с 1,5% до 2,5% будут способствовать восстановлению нисходящего тренда по EUR/USD. В то же время гринбэк получит дополнительный козырь в виде коррекции S&P 500.

Что касается ближайших перспектив пары, то они будут зависеть от способности «быков» удержаться выше 1,1225-1,123. Получится, будем рассчитывать на консолидацию в диапазоне 1,123-1,145. Нет, продолжению пике быть!

/templates/new/dleimages/no_icon.gif

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба