2020 год впервые продемонстрировал феномен отрицательных цен на нефть, вызванный снижением спроса на энергоресурсы в условиях локдаунов и приостановки многих производств. В 2021 г. ожидалось возвращение экономики к нормальному функционированию и постепенному повышению цен на нефть до таких уровней, которые бы устроили её производителей.

Нефть уходит и возвращается

Договорённость между странами ОПЕК+ о сокращении добычи (логичная в условиях переполненности нефтехранилищ в 2020 г.) должна была ускорить такое возвращение. Однако существовали сомнения в том, что это реально, так как за 2020 г. доля нефти в мировом энергобалансе значительно уменьшилась в пользу возобновляемых источников энергии. Простая экстраполяция тенденции на 2021 г. и далее предсказывала абсолютное падение спроса на нефть. При этом реалистичность дальнейших сокращений нефтедобычи странами-членами ОПЕК+ вызывала большие сомнения.

В реальности в 2020 г. структура энергобалансов изменилась в основном за счёт разной загруженности генерирующих мощностей и снижения потребления углеводородного топлива транспортом. Это произошло как из-за приостановок авиаперелётов, так и по причине уменьшения использования автомобилей и другого личного и общественного транспорта при работе большого количества населения на удалённо.

Восстановление спроса на нефтепродукты в 2021 г. привело к подорожанию нефти. В начале года аналитики ожидали, что цена барреля стабилизируется на уровне 55–65 долл., и так бы по всей видимости и произошло, если бы рост спроса на нефть ограничился лишь возобновившимися потребностями транспорта.

Рис. 1. Цена на нефть марки Brent, которая, в отличие от WTI, не уходила в 2020 г. в отрицательную область. Источник данных: ru.tradingview.com

Изменение климата против возобновляемой энергетики

Однако случилось то, чего никто не ожидал: восстанавливающаяся мировая экономика начала испытывать дефицит электроэнергии.

В Европе предполагали, что возросшие потребности будут покрыты за счёт роста зелёной энергетики. В первой половине 2021 г. в Европе мощность возобновляемых источников энергии (ВИЭ) нарастили на 22 ТВт. За счёт этого произошло снижение углеродной эмиссии на 12% по сравнению с первой половиной 2019 г. С 2020-м, когда всё остановилось, сравнивать было бы некорректно.

Но этих усилий оказалось недостаточно. Причина крылась в изменении климата. Из-за опережающего повышения температуры в Арктике интенсивность переноса воздушных масс из экваториальных районов в приполярную область снизилась. Климатологи говорили об этом и раньше, но на скучные доклады об изменении движения воздушных масс политики обращали гораздо меньше внимания, чем на панические сообщения о повышении среднегодовой температуры.

Тем не менее из-за снижения средней скорости ветра и увеличивающейся продолжительности периодов безветренной погоды с 1 апреля по 22 сентября 2021 г. генерация электроэнергии расположенными в море ветрогенераторами упала в Великобритании на 32%. С такими же проблемами столкнулись и другие страны, сделавшие ставку в энергетике на создание морских ветропарков.

Европа оказалась не единственным пострадавшим регионом. Вызванное засухой обмеление бассейнов рек Парагвай и Парана снизило выработку электричества на ГЭС Южной Америки, от чего пострадали Бразилия и Парагвай. Из-за засухи в США выработка электроэнергии на американских ГЭС упала на 14%.

Солнечная энергетика пострадала из-за погоды не так сильно, хотя в уходящем году в Европе наблюдались периоды продолжительной облачности, когда эффективность солнечных батарей заметно падала. Но даже когда солнце светило, солнечная энергетика не могла компенсировать снижение выработки «ветряного» электричества. Поэтому задачу удовлетворения увеличивающегося спроса со стороны восстанавливающейся после пандемии экономики пришлось решать за счёт традиционной углеводородной генерации.

Уголь преткновения

Нехватка электроэнергии заставила европейские энергетические компании запускать на полную мощность ещё не ликвидированные теплоэлектростанции (и работающие на мазуте, и работающие на газе, и даже сохранившиеся угольные ТЭС).

Выбросы СО2 не перестали быть злом, и углеродные квоты не стали стоить меньше. Но если электроэнергия, производимая из угля, обходится дешевле, чем вырабатываемая на газе или на мазуте, выбор очевиден.

В Германии запустили на полную мощность уже почти остановленные, но ещё не ликвидированные угольные ТЭС и начали наращивать добычу угля, в том числе и бурого, который является самым «грязным». Но немецкие энергетические компании, активно вкладывающиеся в строительство ветропарков в Северном и Балтийском морях, выбили для себя право покрывать пики спроса любой, в том числе и угольной генерацией — плати только углеродный налог.

При этом Польшу, числящуюся в отстающих в ЕС по структуре генерации и выбросам СО2, заставляют закрыть пограничную угольную шахту Turow. А когда Варшава отказалась это сделать, политики стран ЕС добились от Европейского суда юстиции решения о наложении на Польшу штрафа в 0,5 млн евро за каждый день работы шахты.

Рост спроса на уголь не ограничился Европой. Восстановление китайской экономики, также нуждающейся во всё большем количестве электроэнергии, наложилось на торможение роста (да, да, торможение роста, а не сокращение добычи!) угольной отрасли КНР. Экономический отдел ЦК КПК инициировал проверку техники безопасности на основных шахтах, что ожидаемо привело к заключению о необходимости устранения множества недостатков и даже временному закрытию некоторых штолен. И это в условиях, когда потребность в угле серьёзно выросла. В 2020 г. Китай построил в три раза больше новых угольных электростанций, чем весь остальной мир, сдавая в эксплуатацию примерно по одной в неделю.

В Австралии вышли из строя сразу несколько погрузчиков в угольных портах, а также произошло затопление железной дороги, ведущей к ним, из-за чего более чем на месяц была приостановлена отгрузка угля.

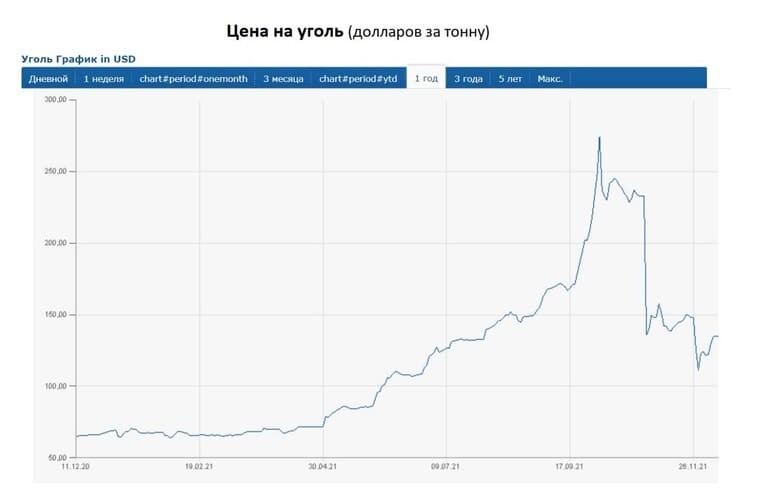

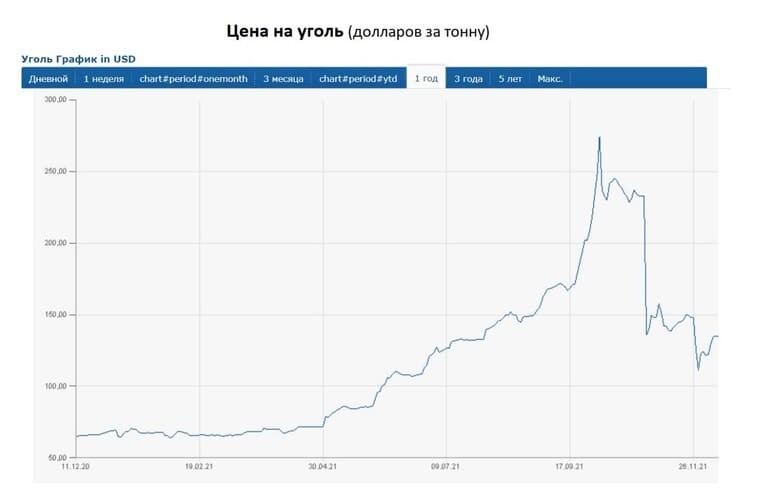

Рис. 2. Цена на уголь. Источник данных: finanz.ru

В Индонезии затопило регионы добычи, из-за чего мировой угольный рынок недополучил ещё несколько млн тонн. В ЮАР поезд сошёл с рельсов и перекрыл на месяц дорогу в порт. Позднее, в июле 2021 г., после того как экс-президент Джейкоб Зума был заключён в тюрьму, беспорядки в ЮАР привели к временной приостановке отгрузки на экспорт южноафриканского угля и цитрусовых. В Колумбии также прошли забастовки шахтёров.

В Китае за нарушение техники безопасности были закрыты сразу несколько десятков шахт и рудников. Кроме того, в результате наводнений затопило 27 шахт в провинции Шанси — основном угледобывающем регионе страны. В октябре 2021 г. китайское руководство распорядилось возобновить работу 72 угольных шахт в регионе Внутренняя Монголия, чтобы до конца года получить дополнительные 100 млн тонн угля.

Государства, конечно, смогли преодолеть временные трудности (а пиковые значения цены, похоже, уже пройдены), но тенденция такова, что до 2030 г. только в Китае, Индии, Южной Корее, Малайзии, Индонезии и Вьетнаме запланировано строительство тысячи новых угольных электростанций. Это значит, что спрос на уголь будет расти, даже если Европа преодолеет свой энергетический кризис.

«Газ до отказа…»

Неизбежное в условиях роста спроса на электроэнергию расширение газовой генерации в Европе привело к увеличению потребления газа. Раньше, когда «Газпром» поставлял его с привязкой по цене к нефтяному рынку с временным лагом в 6–9 месяцев, временный дефицит покрывался закупками СПГ по повышенным ценам, не влияя на стоимость основного объёма закупаемого газа. Но в условиях бума сланцевого газа в США и расширения экспорта СПГ из Катара и других стран Ближнего Востока и Северной Африки у брюссельских политиков появился соблазн «прогнуть» «Газпром», заставив его перевести долгосрочные контракты с фиксированных цен на цены спотового рынка. И сегодня удельный вес спотовых котировок в формуле цены газпромовских контрактов превышает 70%.

Пока существовали поставщики, готовые везти в Европу газ по ценам ниже, чем у «Газпрома», Евросоюз был в выигрыше. В 2020 г., в разгар пандемии и массовых локдаунов, спрос на газ упал везде, — и поставщики СПГ выстроились в очередь к терминалам, обвалив цены на голубое топливо в Европе. В отдельные моменты цена на газ снижалась до 40 долл. за 1000 м3. В Азии также упали и цены, и объёмы потребления.

Однако позже восстановление экономики началось с Азии, и с Азии же началось повышение спроса на СПГ.

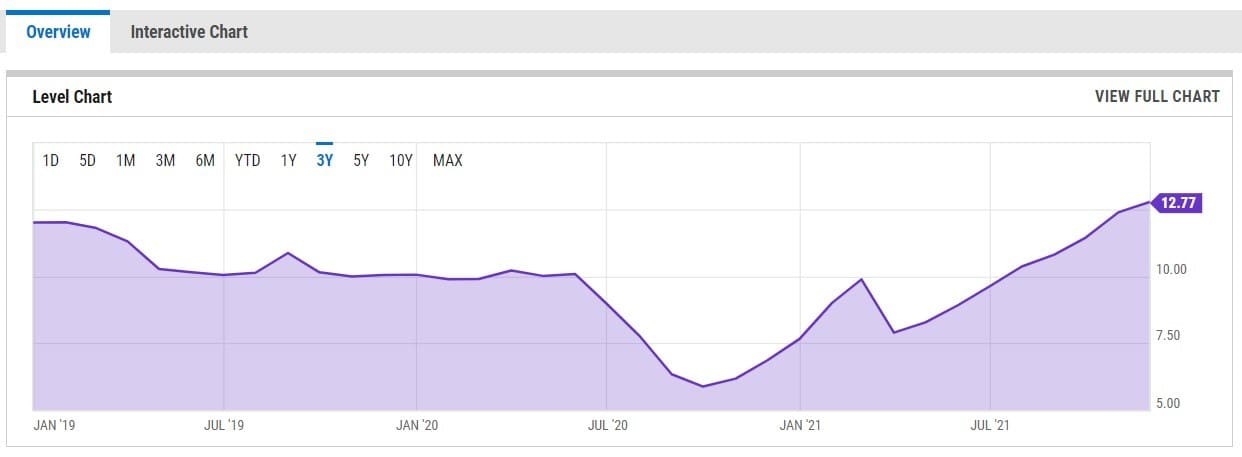

Рис. 3. Цена СПГ в Японии. Источник данных: ycharts.com

И если трубопроводный газ сложно перенаправить в другую сторону, то поставщики СПГ свободны в выборе рынка — они быстро переориентировали свои поставки на Азию. Причём это сделали как страны Персидского залива, так и американские производители. Поступление дополнительных объёмов газа ненадолго сбило рост котировок, но не смогло удовлетворить спрос до конца, и цены на азиатских рынках продолжили повышаться.

Пропорционально этому выросли цены и у поставщиков.

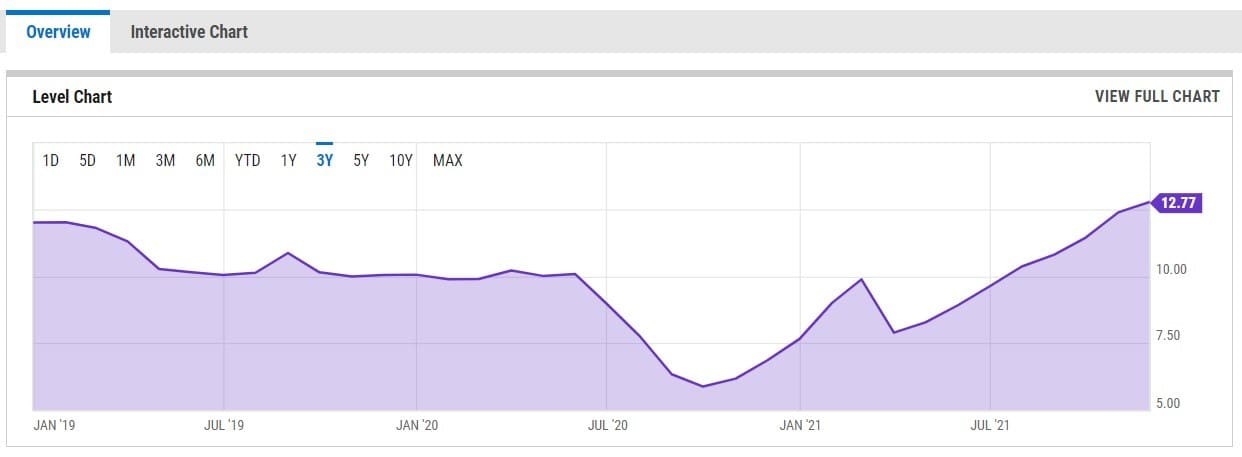

Рис. 4. Цена экспортного СПГ в США. Источник данных: ycharts.com

Цена у экспортёров коррелировала (с поправкой на транспортные расходы) с наиболее привлекательными рынками, которые, как оказалось, находятся в Азии. Главным образом это Китай, Япония и Индия.

Европа стала неинтересной для поставщиков СПГ, а нарастить поставки трубопроводного газа не так просто: в Северной Африке суточная добыча газовых месторождений последние несколько лет снижается, а в Северном море объёмы выработки падают уже давно и существенно.

Россия из-за бесконечных затяжек с разрешениями на строительство и сертификацией «Северного потока — 2» не проявляла желания сильно наращивать объёмы поставок газа сверх законтрактованных, тем более через Украину.

В результате дефицит газа спровоцировал беспрецедентный для Европы рост цен.

Снижение в ноябре цен относительно пиковых значений объясняется тем, что «Газпром» закачал приличные объёмы своего газа в европейские подземные хранилища. Это позволило европейским газовым компаниям более свободно распоряжаться своим газом из тех же ПХГ, сглаживая пики спроса. Такая политика привела к снижению запасов газа в подземных хранилищах.

Европа стала заложницей внедрявшегося в последние годы Еврокомиссией биржевого ценообразования на рынке газа. Когда страны Евросоюза только собирались повлиять на механизм расчёта газовых цен в долгосрочных контрактах, считалось, что биржевой механизм торговли газом будет способствовать их снижению.

Пока рынок газа оставался рынком покупателя, а не рынком продавца, то есть существовал профицит предложения газа, цены были ниже, чем по контрактам с привязкой к нефти. И это стало одним из оснований для Польши взыскать с «Газпрома» 1,5 млрд долл. по решению Стокгольмского арбитража.

В данных условиях создание инфраструктуры для приёма сжиженного природного газа (СПГ) и введение антимонопольных правил должны были привлечь и дополнительные объёмы СПГ, и новых поставщиков.

Это хорошо сработало и в 2019 г., когда у Катара был излишек СПГ, а США грозились обеспечить своим газом чуть ли не половину европейских потребностей. Ещё лучше стала ситуация в 2020 г., когда в разгар пандемии и массовых локдаунов спрос на газ упал везде, а действия поставщиков СПГ поспособствовали обвалу цен. Произошло снижение цен по долгосрочным контрактам «Газпрома», которые теперь тоже привязаны к спотовым ценам (их доля в формуле составляет в среднем 70%).

Однако рынок сжиженного газа, в отличие от рынка газа трубопроводного, является глобальным. И цены на нём формируются на основе глобального, а не регионального баланса спроса и предложения.

С восстановлением экономик азиатских стран в 2021 г. потребление газа и цены на него в Азии стали резко расти. Китай увеличил объёмы закупаемого газа на 17 млрд м3 (повышение на 30%). В Японии, Тайвани и Южной Корее его импорт вырос на 9 млрд м3. Вместе с ростом спроса с июля 2020 г. по июль 2021 г. цена на газ на азиатском рынке увеличилась в четыре раза.

Поставщики СПГ потеряли интерес к Европе, и газа в европейские хабы стало поступать меньше. Сразу же сработали созданные ранее биржевые механизмы: цена на газ принялась расти, превысив 1000 евро за 1000 м3 и временами поднимаясь почти до 2000 евро.

Причём, в соответствии с новой формулой цены, подорожал и трубопроводный газ, в том числе и поставляемый «Газпромом». Не до таких величин, но всё равно сильно.

Это привело к банкротству ряда газораспределительных европейских компаний и приостановке нескольких производств минеральных удобрений и ряда металлургических предприятий, где используется природный газ. Но их отказ от покупок газа кардинально не изменил ситуацию.

Борьба за безуглеродное будущее: ядерное или зелёное

В условиях резкого подорожания энергоресурсов целый ряд европейских (и не только) стран начал строить планы по развитию ядерной энергетики. Франция, воспользовавшись сменой правительства в Германии, начала кампанию за признание ядерной энергетики «чистой» и безуглеродной. Для Франции в этом был бы двойной выигрыш: она сразу бы оказалась в европейских передовиках безуглеродной энергетики и смогла бы заработать, строя АЭС в других европейских странах. Зелёные, напротив, настаивают на ускоренном развитии ВИЭ и сокращении ядерной генерации.

Факторы, которые будут влиять на цены в 2021 году

Ситуация на рынках энергоресурсов будет в большой степени зависеть от погодных условий. Но и политика может внести свой вклад.

Так, возобновление иранской ядерной сделки приведёт к появлению на рынке значительных объёмов иранской нефти, что окажет на цены сильное понижающее влияние.

На стоимость газа будут влиять не только сила и продолжительность зимних морозов в Европе, но и задержка запуска «Северного потока — 2», а также возможное ограничение импорта российских энергоресурсов из-за вероятного осложнения ситуации на Украине.

Стоимость угля будет определяться остротой дефицита электроэнергии и способностью зелёных добиться реального сокращения угольной генерации.

Но самым главным фактором, который определит ситуацию на европейском рынке энергоресурсов, станет результат борьбы двух альтернативных экономических стратегий. Если представителям традиционных отраслей жизненно необходима низкая стоимость газа, чтобы сохранять конкурентоспособность своей продукции, то отрасли, связанные с ВИЭ и будущей водородной энергетикой заинтересованы в дорогой энергии. Тогда их инновации не потребуют таких огромных дотаций и сильного политического напора для своего распространения. При дорогом газе они могут оказаться вполне конкурентоспособны. Но тогда надо не допустить запуска «Северного потока — 2». И это вполне объясняет поведение немецких зелёных. В отличие от Социал-демократической партии Германии (СДПГ), которой приходится учитывать мнение профсоюзов традиционных отраслей немецкой экономики.

Нефть уходит и возвращается

Договорённость между странами ОПЕК+ о сокращении добычи (логичная в условиях переполненности нефтехранилищ в 2020 г.) должна была ускорить такое возвращение. Однако существовали сомнения в том, что это реально, так как за 2020 г. доля нефти в мировом энергобалансе значительно уменьшилась в пользу возобновляемых источников энергии. Простая экстраполяция тенденции на 2021 г. и далее предсказывала абсолютное падение спроса на нефть. При этом реалистичность дальнейших сокращений нефтедобычи странами-членами ОПЕК+ вызывала большие сомнения.

В реальности в 2020 г. структура энергобалансов изменилась в основном за счёт разной загруженности генерирующих мощностей и снижения потребления углеводородного топлива транспортом. Это произошло как из-за приостановок авиаперелётов, так и по причине уменьшения использования автомобилей и другого личного и общественного транспорта при работе большого количества населения на удалённо.

Восстановление спроса на нефтепродукты в 2021 г. привело к подорожанию нефти. В начале года аналитики ожидали, что цена барреля стабилизируется на уровне 55–65 долл., и так бы по всей видимости и произошло, если бы рост спроса на нефть ограничился лишь возобновившимися потребностями транспорта.

Рис. 1. Цена на нефть марки Brent, которая, в отличие от WTI, не уходила в 2020 г. в отрицательную область. Источник данных: ru.tradingview.com

Изменение климата против возобновляемой энергетики

Однако случилось то, чего никто не ожидал: восстанавливающаяся мировая экономика начала испытывать дефицит электроэнергии.

В Европе предполагали, что возросшие потребности будут покрыты за счёт роста зелёной энергетики. В первой половине 2021 г. в Европе мощность возобновляемых источников энергии (ВИЭ) нарастили на 22 ТВт. За счёт этого произошло снижение углеродной эмиссии на 12% по сравнению с первой половиной 2019 г. С 2020-м, когда всё остановилось, сравнивать было бы некорректно.

Но этих усилий оказалось недостаточно. Причина крылась в изменении климата. Из-за опережающего повышения температуры в Арктике интенсивность переноса воздушных масс из экваториальных районов в приполярную область снизилась. Климатологи говорили об этом и раньше, но на скучные доклады об изменении движения воздушных масс политики обращали гораздо меньше внимания, чем на панические сообщения о повышении среднегодовой температуры.

Тем не менее из-за снижения средней скорости ветра и увеличивающейся продолжительности периодов безветренной погоды с 1 апреля по 22 сентября 2021 г. генерация электроэнергии расположенными в море ветрогенераторами упала в Великобритании на 32%. С такими же проблемами столкнулись и другие страны, сделавшие ставку в энергетике на создание морских ветропарков.

Европа оказалась не единственным пострадавшим регионом. Вызванное засухой обмеление бассейнов рек Парагвай и Парана снизило выработку электричества на ГЭС Южной Америки, от чего пострадали Бразилия и Парагвай. Из-за засухи в США выработка электроэнергии на американских ГЭС упала на 14%.

Солнечная энергетика пострадала из-за погоды не так сильно, хотя в уходящем году в Европе наблюдались периоды продолжительной облачности, когда эффективность солнечных батарей заметно падала. Но даже когда солнце светило, солнечная энергетика не могла компенсировать снижение выработки «ветряного» электричества. Поэтому задачу удовлетворения увеличивающегося спроса со стороны восстанавливающейся после пандемии экономики пришлось решать за счёт традиционной углеводородной генерации.

Уголь преткновения

Нехватка электроэнергии заставила европейские энергетические компании запускать на полную мощность ещё не ликвидированные теплоэлектростанции (и работающие на мазуте, и работающие на газе, и даже сохранившиеся угольные ТЭС).

Выбросы СО2 не перестали быть злом, и углеродные квоты не стали стоить меньше. Но если электроэнергия, производимая из угля, обходится дешевле, чем вырабатываемая на газе или на мазуте, выбор очевиден.

В Германии запустили на полную мощность уже почти остановленные, но ещё не ликвидированные угольные ТЭС и начали наращивать добычу угля, в том числе и бурого, который является самым «грязным». Но немецкие энергетические компании, активно вкладывающиеся в строительство ветропарков в Северном и Балтийском морях, выбили для себя право покрывать пики спроса любой, в том числе и угольной генерацией — плати только углеродный налог.

При этом Польшу, числящуюся в отстающих в ЕС по структуре генерации и выбросам СО2, заставляют закрыть пограничную угольную шахту Turow. А когда Варшава отказалась это сделать, политики стран ЕС добились от Европейского суда юстиции решения о наложении на Польшу штрафа в 0,5 млн евро за каждый день работы шахты.

Рост спроса на уголь не ограничился Европой. Восстановление китайской экономики, также нуждающейся во всё большем количестве электроэнергии, наложилось на торможение роста (да, да, торможение роста, а не сокращение добычи!) угольной отрасли КНР. Экономический отдел ЦК КПК инициировал проверку техники безопасности на основных шахтах, что ожидаемо привело к заключению о необходимости устранения множества недостатков и даже временному закрытию некоторых штолен. И это в условиях, когда потребность в угле серьёзно выросла. В 2020 г. Китай построил в три раза больше новых угольных электростанций, чем весь остальной мир, сдавая в эксплуатацию примерно по одной в неделю.

В Австралии вышли из строя сразу несколько погрузчиков в угольных портах, а также произошло затопление железной дороги, ведущей к ним, из-за чего более чем на месяц была приостановлена отгрузка угля.

Рис. 2. Цена на уголь. Источник данных: finanz.ru

В Индонезии затопило регионы добычи, из-за чего мировой угольный рынок недополучил ещё несколько млн тонн. В ЮАР поезд сошёл с рельсов и перекрыл на месяц дорогу в порт. Позднее, в июле 2021 г., после того как экс-президент Джейкоб Зума был заключён в тюрьму, беспорядки в ЮАР привели к временной приостановке отгрузки на экспорт южноафриканского угля и цитрусовых. В Колумбии также прошли забастовки шахтёров.

В Китае за нарушение техники безопасности были закрыты сразу несколько десятков шахт и рудников. Кроме того, в результате наводнений затопило 27 шахт в провинции Шанси — основном угледобывающем регионе страны. В октябре 2021 г. китайское руководство распорядилось возобновить работу 72 угольных шахт в регионе Внутренняя Монголия, чтобы до конца года получить дополнительные 100 млн тонн угля.

Государства, конечно, смогли преодолеть временные трудности (а пиковые значения цены, похоже, уже пройдены), но тенденция такова, что до 2030 г. только в Китае, Индии, Южной Корее, Малайзии, Индонезии и Вьетнаме запланировано строительство тысячи новых угольных электростанций. Это значит, что спрос на уголь будет расти, даже если Европа преодолеет свой энергетический кризис.

«Газ до отказа…»

Неизбежное в условиях роста спроса на электроэнергию расширение газовой генерации в Европе привело к увеличению потребления газа. Раньше, когда «Газпром» поставлял его с привязкой по цене к нефтяному рынку с временным лагом в 6–9 месяцев, временный дефицит покрывался закупками СПГ по повышенным ценам, не влияя на стоимость основного объёма закупаемого газа. Но в условиях бума сланцевого газа в США и расширения экспорта СПГ из Катара и других стран Ближнего Востока и Северной Африки у брюссельских политиков появился соблазн «прогнуть» «Газпром», заставив его перевести долгосрочные контракты с фиксированных цен на цены спотового рынка. И сегодня удельный вес спотовых котировок в формуле цены газпромовских контрактов превышает 70%.

Пока существовали поставщики, готовые везти в Европу газ по ценам ниже, чем у «Газпрома», Евросоюз был в выигрыше. В 2020 г., в разгар пандемии и массовых локдаунов, спрос на газ упал везде, — и поставщики СПГ выстроились в очередь к терминалам, обвалив цены на голубое топливо в Европе. В отдельные моменты цена на газ снижалась до 40 долл. за 1000 м3. В Азии также упали и цены, и объёмы потребления.

Однако позже восстановление экономики началось с Азии, и с Азии же началось повышение спроса на СПГ.

Рис. 3. Цена СПГ в Японии. Источник данных: ycharts.com

И если трубопроводный газ сложно перенаправить в другую сторону, то поставщики СПГ свободны в выборе рынка — они быстро переориентировали свои поставки на Азию. Причём это сделали как страны Персидского залива, так и американские производители. Поступление дополнительных объёмов газа ненадолго сбило рост котировок, но не смогло удовлетворить спрос до конца, и цены на азиатских рынках продолжили повышаться.

Пропорционально этому выросли цены и у поставщиков.

Рис. 4. Цена экспортного СПГ в США. Источник данных: ycharts.com

Цена у экспортёров коррелировала (с поправкой на транспортные расходы) с наиболее привлекательными рынками, которые, как оказалось, находятся в Азии. Главным образом это Китай, Япония и Индия.

Европа стала неинтересной для поставщиков СПГ, а нарастить поставки трубопроводного газа не так просто: в Северной Африке суточная добыча газовых месторождений последние несколько лет снижается, а в Северном море объёмы выработки падают уже давно и существенно.

Россия из-за бесконечных затяжек с разрешениями на строительство и сертификацией «Северного потока — 2» не проявляла желания сильно наращивать объёмы поставок газа сверх законтрактованных, тем более через Украину.

В результате дефицит газа спровоцировал беспрецедентный для Европы рост цен.

Снижение в ноябре цен относительно пиковых значений объясняется тем, что «Газпром» закачал приличные объёмы своего газа в европейские подземные хранилища. Это позволило европейским газовым компаниям более свободно распоряжаться своим газом из тех же ПХГ, сглаживая пики спроса. Такая политика привела к снижению запасов газа в подземных хранилищах.

Европа стала заложницей внедрявшегося в последние годы Еврокомиссией биржевого ценообразования на рынке газа. Когда страны Евросоюза только собирались повлиять на механизм расчёта газовых цен в долгосрочных контрактах, считалось, что биржевой механизм торговли газом будет способствовать их снижению.

Пока рынок газа оставался рынком покупателя, а не рынком продавца, то есть существовал профицит предложения газа, цены были ниже, чем по контрактам с привязкой к нефти. И это стало одним из оснований для Польши взыскать с «Газпрома» 1,5 млрд долл. по решению Стокгольмского арбитража.

В данных условиях создание инфраструктуры для приёма сжиженного природного газа (СПГ) и введение антимонопольных правил должны были привлечь и дополнительные объёмы СПГ, и новых поставщиков.

Это хорошо сработало и в 2019 г., когда у Катара был излишек СПГ, а США грозились обеспечить своим газом чуть ли не половину европейских потребностей. Ещё лучше стала ситуация в 2020 г., когда в разгар пандемии и массовых локдаунов спрос на газ упал везде, а действия поставщиков СПГ поспособствовали обвалу цен. Произошло снижение цен по долгосрочным контрактам «Газпрома», которые теперь тоже привязаны к спотовым ценам (их доля в формуле составляет в среднем 70%).

Однако рынок сжиженного газа, в отличие от рынка газа трубопроводного, является глобальным. И цены на нём формируются на основе глобального, а не регионального баланса спроса и предложения.

С восстановлением экономик азиатских стран в 2021 г. потребление газа и цены на него в Азии стали резко расти. Китай увеличил объёмы закупаемого газа на 17 млрд м3 (повышение на 30%). В Японии, Тайвани и Южной Корее его импорт вырос на 9 млрд м3. Вместе с ростом спроса с июля 2020 г. по июль 2021 г. цена на газ на азиатском рынке увеличилась в четыре раза.

Поставщики СПГ потеряли интерес к Европе, и газа в европейские хабы стало поступать меньше. Сразу же сработали созданные ранее биржевые механизмы: цена на газ принялась расти, превысив 1000 евро за 1000 м3 и временами поднимаясь почти до 2000 евро.

Причём, в соответствии с новой формулой цены, подорожал и трубопроводный газ, в том числе и поставляемый «Газпромом». Не до таких величин, но всё равно сильно.

Это привело к банкротству ряда газораспределительных европейских компаний и приостановке нескольких производств минеральных удобрений и ряда металлургических предприятий, где используется природный газ. Но их отказ от покупок газа кардинально не изменил ситуацию.

Борьба за безуглеродное будущее: ядерное или зелёное

В условиях резкого подорожания энергоресурсов целый ряд европейских (и не только) стран начал строить планы по развитию ядерной энергетики. Франция, воспользовавшись сменой правительства в Германии, начала кампанию за признание ядерной энергетики «чистой» и безуглеродной. Для Франции в этом был бы двойной выигрыш: она сразу бы оказалась в европейских передовиках безуглеродной энергетики и смогла бы заработать, строя АЭС в других европейских странах. Зелёные, напротив, настаивают на ускоренном развитии ВИЭ и сокращении ядерной генерации.

Факторы, которые будут влиять на цены в 2021 году

Ситуация на рынках энергоресурсов будет в большой степени зависеть от погодных условий. Но и политика может внести свой вклад.

Так, возобновление иранской ядерной сделки приведёт к появлению на рынке значительных объёмов иранской нефти, что окажет на цены сильное понижающее влияние.

На стоимость газа будут влиять не только сила и продолжительность зимних морозов в Европе, но и задержка запуска «Северного потока — 2», а также возможное ограничение импорта российских энергоресурсов из-за вероятного осложнения ситуации на Украине.

Стоимость угля будет определяться остротой дефицита электроэнергии и способностью зелёных добиться реального сокращения угольной генерации.

Но самым главным фактором, который определит ситуацию на европейском рынке энергоресурсов, станет результат борьбы двух альтернативных экономических стратегий. Если представителям традиционных отраслей жизненно необходима низкая стоимость газа, чтобы сохранять конкурентоспособность своей продукции, то отрасли, связанные с ВИЭ и будущей водородной энергетикой заинтересованы в дорогой энергии. Тогда их инновации не потребуют таких огромных дотаций и сильного политического напора для своего распространения. При дорогом газе они могут оказаться вполне конкурентоспособны. Но тогда надо не допустить запуска «Северного потока — 2». И это вполне объясняет поведение немецких зелёных. В отличие от Социал-демократической партии Германии (СДПГ), которой приходится учитывать мнение профсоюзов традиционных отраслей немецкой экономики.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба