10 января 2022 Conomy Полубояринов Анатолий

Внутри:

Казахстан.

Наши.

Не наши.

Казахстан

В статье про «Халык банк» отдельным пунктом обозначил, что смена элит — риск для компании.

Напомню, что банк принадлежит холдингу «Алмэкс» — это компания зятя и дочери Назарбаева. В СНГ смена власти часто проходит с проблемами у бывших руководителей и их родственников. Но в том же Узбекистане как-то без особых новостей. Кроме судов над дочерью Ислама Каримова нет ничего. А суды начались еще при жизни бывшего президента. Нынешний президент Узбекистана — это бывший премьер-министр.

Про оппозицию в Казахстане не слышно совсем. Последний шумный представитель — зять Назарбаева, который в 2015 году умер в тюрьме. Два зятя, но какая разная судьба.

В СМИ кроме действующего президента Токаева нет никого. В Украине и Беларуси как-то сразу возникали имена, а здесь ничего.

Ладно, есть Мухтар Аблязов, но его многие называют аферистом. Поэтому и исход, что ничего не поменяется, кажется вероятным. Дедушка уже ушел на пенсию, на созданную должность или улетел в Ростов (шутки в интернете). На деле вроде и не улетел.

Должность забрали, могут и новую создать, когда успокоятся. Премьер-министром стал бывший министр финансов.

Сам Токаев был на разных ветках власти: и на законодательной (до президентства был председателем сената) и на исполнительной, премьер-министром тоже был. Когда стал президентом первым делом переименовал «Столицу» именем бывшего президента. Все вышеперечисленное усиливает мое диванное: «ничего не поменяется».

Так если ничего не поменяется — надо откупать, ловить ножи, или, как сейчас модно: «байзедип».

Что откупать?

Для начала надо порадоваться, что сейчас информация эмитентов не доступна. «Казахтелеком» вырубил интернет.

Фактически есть 3 основных компании, которые торгуются на западных площадках, с большой ликвидностью и большим количеством иностранных акционеров. Kaspi.kz, «Халык банк» и «Казатомпром». Немного про каждого из них.

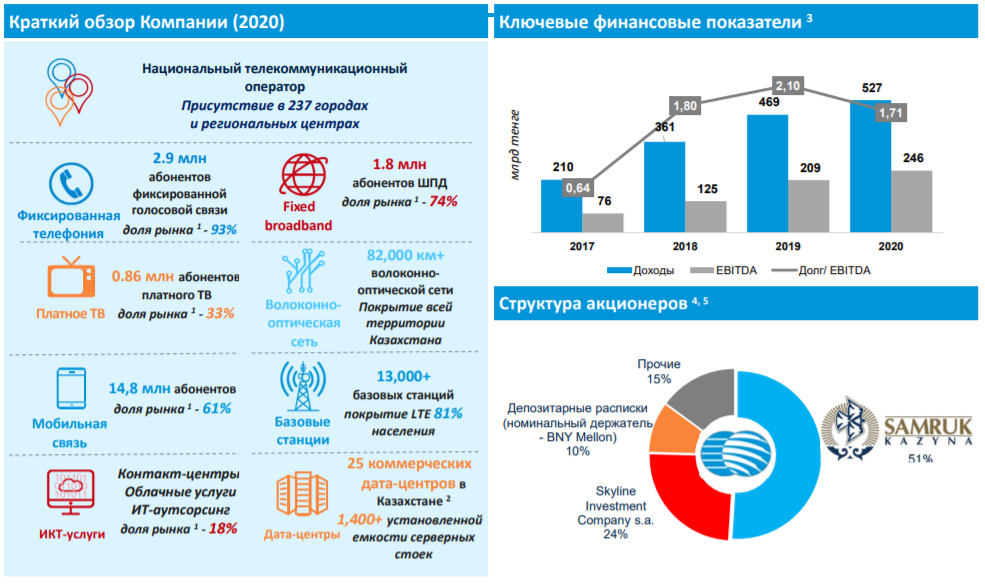

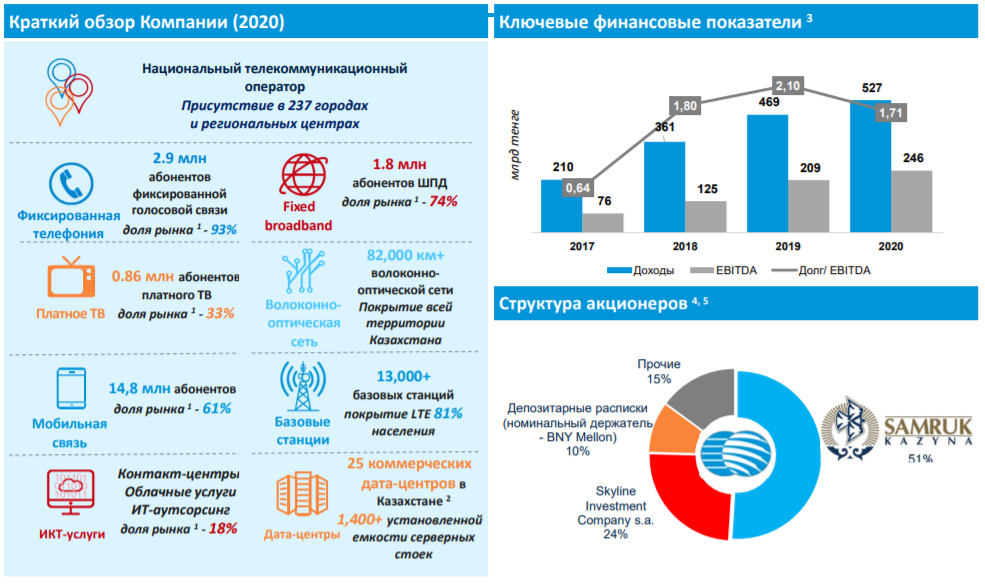

Государство как собственник из всех выглядит одним из самых безопасных с точки зрения возможного передела. В Казахстане государство владеет компаниями через «Самрук-Казына» — это что-то между нашим ФНБ и Росимуществом. Все что им принадлежит — условно безопасно. «Казахтелекомом» тоже владеют они, учитывая как они могут решить проблему — весьма стратегически важный актив. При протестах в Беларуси также вырубили интернет.

«Казахтелеком» торгуется только на внутренней бирже, но по сути у них монополия практически на всю связь внутри страны. Даже приличную долю облачных услуг контролируют.

Ну и еще в собственниках есть оффшор Skyline Investment, который принадлежит полному тёзке племянника Назарбаева.

«Халык банк»

Падения от докризисного уровня составило 11,4% (самое низкое было 24,3%).

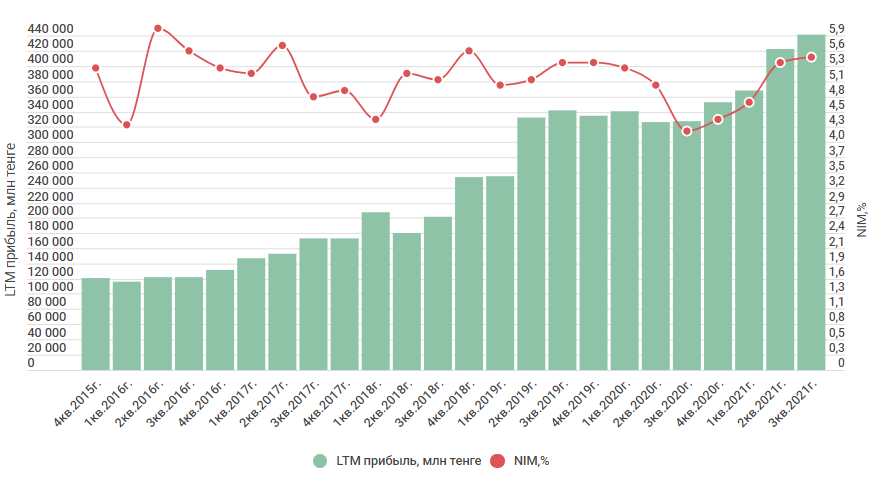

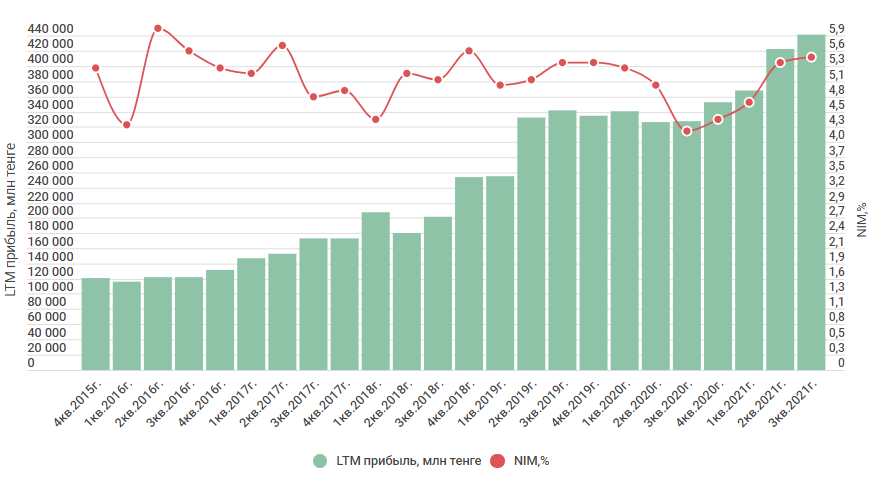

Годовая прибыль на конец 3-его квартала с сохранением процента на дивиденды дает 14% дивидендной доходности. Чистая процентная маржа на максимуме за 3 года, при том же уровне ключевой ставки. Разбор здесь. С того момента улучшилась маржинальность, плюс хотят делать байбэк акций (не путать с «Байбеком») и выкупить 7% — не мало.

Банк стоит 1,3 капитала при его рентабельности 28%, плохие долги практически дважды покрыты резервами. Но хотя показатели финансовой стабильности и выглядят хорошо в 3-ем квартале 2021 года (в 4-ом могут и улучшиться), после января ситуация вполне может ухудшиться.

Ставка по депозитам в банке приблизительно равна ключевой ставке, 9,75% (где-то смеется Герман Оскарович). Поэтому показатели наверняка ухудшатся, поэтому такого же роста прибыли как в 2021 году ждать не стоит.

Итого:

Ситуация ухудшилась, по показателям все отлично, но банк частный и принадлежит пока (ключевое слово) правильным людям. Если бы собственником был «Самрук-Казына» — было бы спокойней. С другой стороны оценен с небольшой премией относительно сверхрентабельного собственного капитала и в 4 годовых прибыли.

«Казатомпром»

«Казатомпром» — принадлежит «Самрук-Казына». Это, пожалуй, главный любимец публики. Про него чаще всего пишут (активно писали и до всех событий). Он подешевел на 17,4%, до 34,5 долларов, и торгуется на своих минимумах за последний месяц. Другое дело, что он за полтора года подорожал в 2,5 раза на фоне роста цен на уран. И здесь находится его ключевой драйвер роста. Как и в ценах на другое сырье — их прогнозировать примерно невозможно. Но я опишу несколько моментов, которые я для себя разбирал.

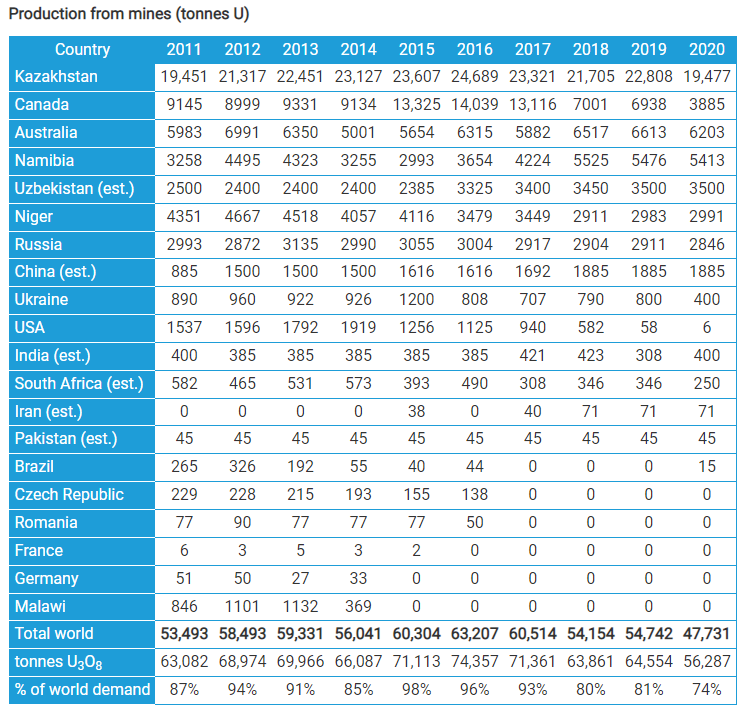

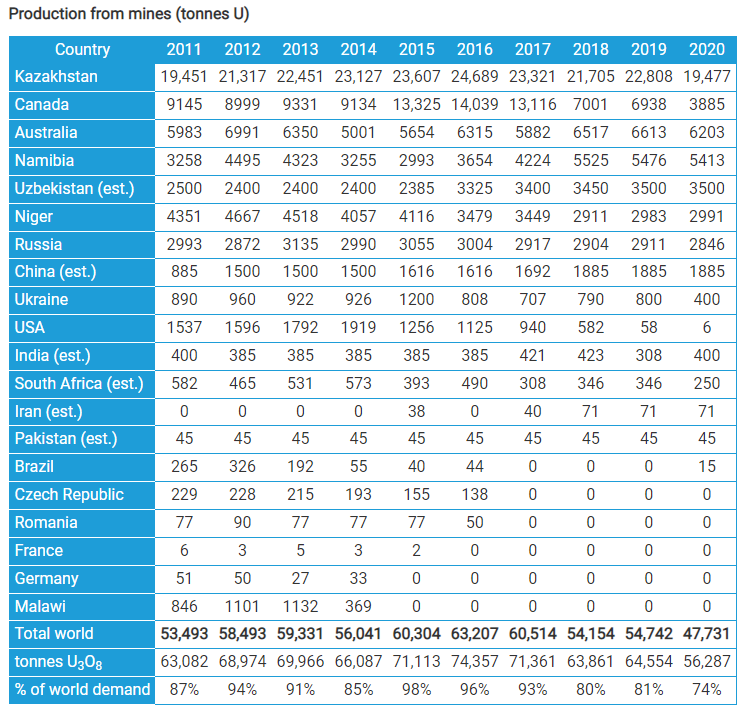

Спрос растет, для цены это хорошо. Вернее даже не насколько растет спрос, а насколько сократилось предложение. Но это настолько банально, что даже не хочется писать.

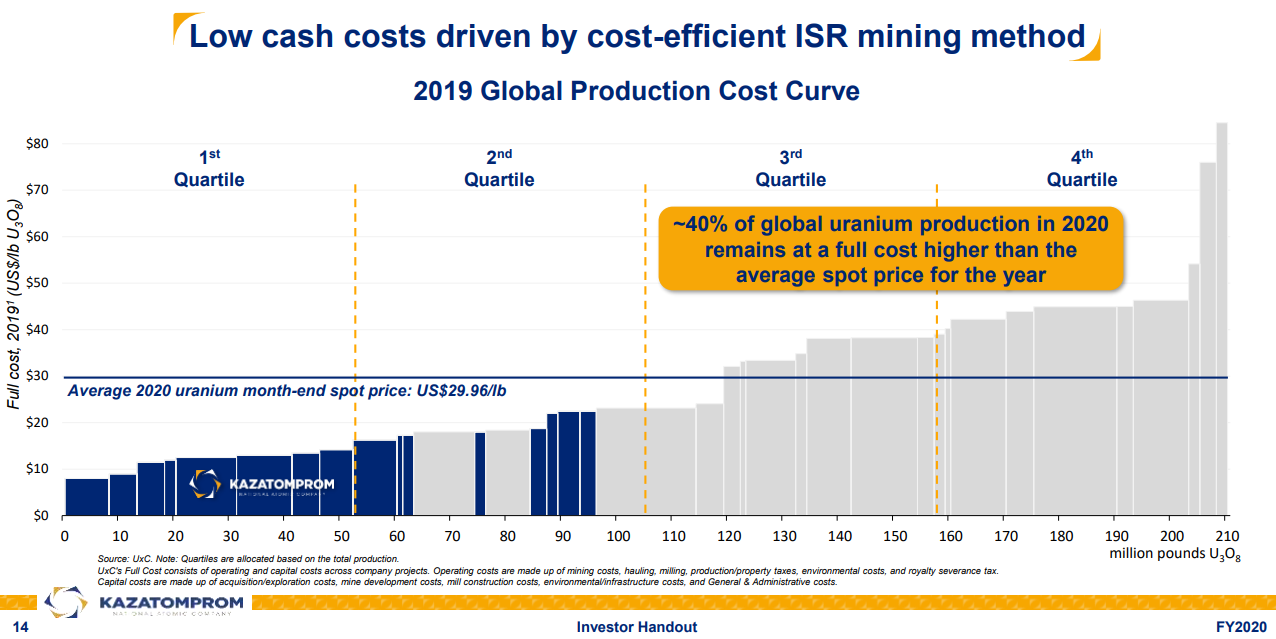

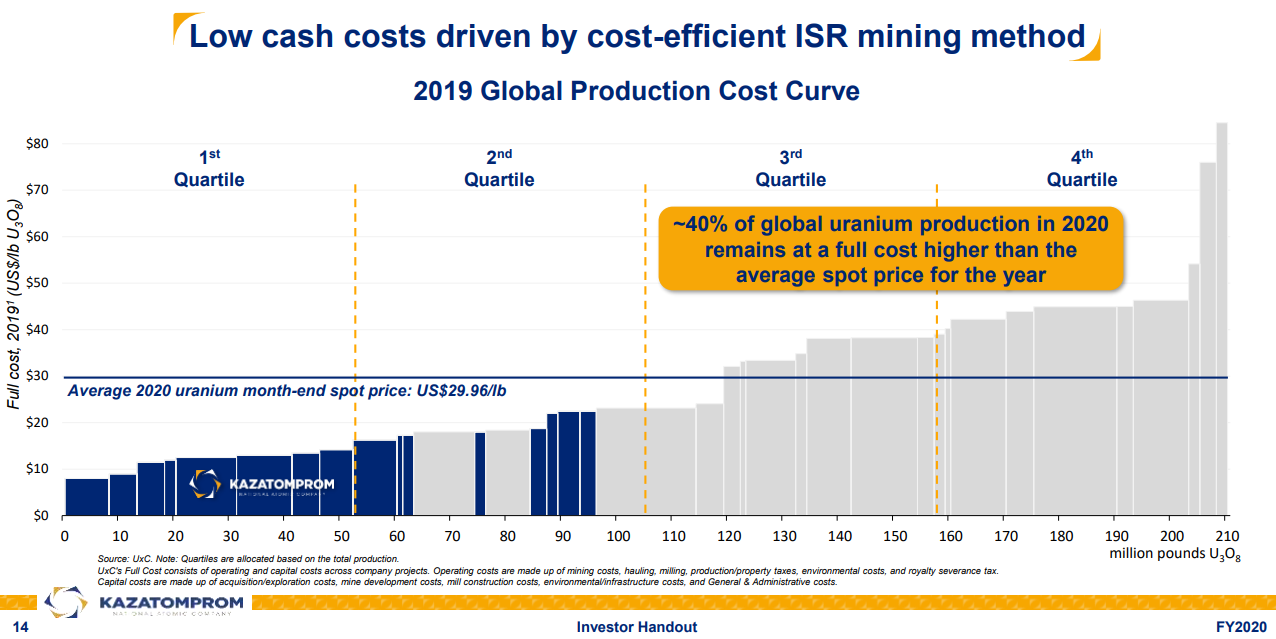

Другой момент — уровень себестоимости. У «Казатомпрома» он самый низкий в отрасли, самый низкий во многом из-за способа добычи через выщелачивание руды (вымывают из породы уран). Надо понимать, что у других способов себестоимость сильно выше (в статье про FXKZ есть график себестоимости добычи). То есть при высоких ценах «Казатомпром» и прочие просто теряют рынок, потому что приходят мелкие компании. 85% рынка занимают 10 компаний. Зачем им приход конкурентов? Не от хорошей жизни «Казатомпром» и Cameco пару лет назад специально снижали добычу, чтобы цены начали расти.

Следующая проблема — активность обогатителей и спрос на хвосты. Здесь небольшой рассказ дилетанта как используют уран. Ценный для человечества, которое любит комфорт (тепло и электричество) и взрывать уран с большой долей отдельного изотопа. Нужен не просто уран, а обогащенный. Через центрифуги из природного урана, который добывает «Казатомпром», убирают плохие изотопы, оставляя взрывоопасные. Это и есть обогащение. После обогащения образуются хвосты — это отходы. Но для кого отходы, а для кого возможность. На высоких ценах выше желание разубожить высокообогащенный уран из ракет. В ракетах доля изотопа в несколько раз больше, чем в стержнях для АЭС. Разубожить - обратный процесс обогащению. Это делают при помощи хвостов. Если очень грубо: к пустому, без правильных изотопов урана хвосту добавляют правильных изотопов из высокообогащенного снаряда. Лучшая упрощенная аналогия — чайный пакетик, в котором после заварки еще остается чай. И чем выше цена на новый чайный пакетик, тем больше желания заварить повторно старый.

Два года назад «Казатомпром» продал свою долю в совместном проекте по обогащению Росатому, не дождавшись восстановления цен. Зато сейчас Казахстан закупает у Росатома обогащенный уран, чтобы потом продавать его в Китай.

Из всего вышеперечисленного я сделал вывод, что для «Казатомпрома» не выгодна как низкая, так и высокая цена. Как и для других компаний, с которыми они контролируют рынок. Активизируется разведка новых руд, плюс станет рентабельным капиталоемкая добыча.

Что такое высокая цена сказать трудно, но по графику себестоимости — это все что выше 45-50 долларов. А это плюс-минус текущий уровень цен. Безусловно, если спрос растет, то и параметр «высокий» также может сдвигаться выше. Компания на мой взгляд стоит адекватно, но возможно, что все впереди.

Про атомную энергетику интересно и много разбирали на R2R. И Борис Марцинкевич в Саге о РОСАТОМе (на ютубе и в текстовом варианте).

Kaspi

Kaspi.kz я смотрел меньше предыдущих двух компаний.

Это самый пострадавший участник, акции упали на 21,2%. В какой-то момент было -40%. Из-за того, что упал сильнее остальных, компания стала достаточно популярной. За неделю вышло несколько обзоров на разных площадках (1 и 2, рекомендую к прочтению).

Kaspi.kz — это Тинькофф, Озон, немного Яндекса и Мир (платежная система) в одном флаконе. Такая реакция котировок — это скорее проблема растущей финтех компании на frontier market. У тебя все хорошо, ты раcтешь на 50% в год. А потом «Казахтелеком» решает вырубить все.

Состав акционеров — несколько предпринимателей без родственников во власти и главный помощник для растущих компаний в лице Baring Vostok. Про значимость и масштаб superapp и нестандартную для Казахстана структуру собственников упоминал здесь.

LTM P/E = 30 — для компании с высокими темпами роста это вполне можно обозначить как «дешево».

После отчета за 1 квартал 2021 года, я думал немного иначе. Там выручка выросла на 14%, а прибыль на 25%, показатели замедлились после пандемийного года, где подобные компании были основным бенефициаром. Тогда LTM P/E равнялся 50, а акции стоили 114 долларов (сейчас 82).

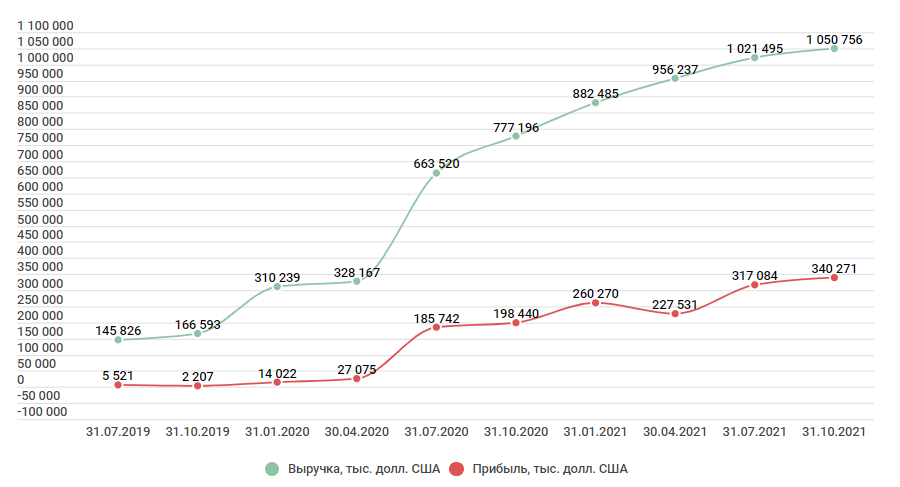

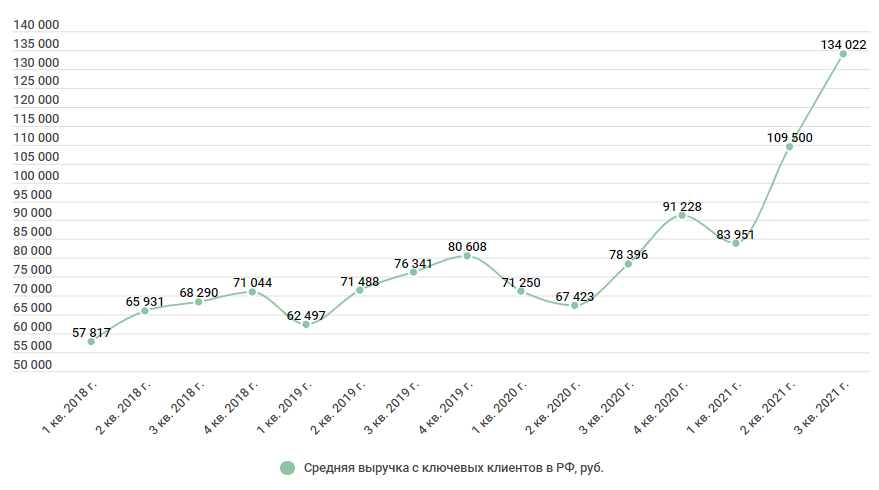

Но за 9 месяцев динамика ускорилась: выручка +41%, прибыль +69%. Месячная аудитория в 2021 году выросла с 9,1 млн до 10,8 млн (практически 85% взрослого населения страны).

Ловля ножей

Если считаете, что все преувеличено, а уже через неделю все нормализуется, то можно и поучаствовать. Самые простые варианты — Kaspi и KAP, они есть на СПБ бирже и не потребуют статус квалифицированного инвестора. HSBK сложнее. Так как KAP уже прилично вырос с момента начала роста цен на уран в середине 2020 года, мне субъективно кажется, что там слишком много уверенных, что он должен стоит 100+. Мне же кажется, что рынок будет делать так как удобно 10 компаниям-добытчикам и обогатителям. Им нужен баланс — продавать достаточно по хорошей цене. Продавать мало по высокой цене никто из них не хочет, как и продавать много по низкой цене.

Где этот баланс я не знаю, но не исключаю, что он уже есть.

Kaspi выглядит интересной для тех, кто осознал всю технологическую мощь компании слишком поздно и не хотел покупать дорого. Но трудно сказать насколько она может существовать в подобной частной форме на подобных рынках.

«Халык банк» также остался с пока правильным собственником, но огромное количество драйверов лежит внутри экономики страны, основной источник доходов которой — экспорт нефтепродуктов. «Все останется как есть» еще показывает то, что он упал меньше остальных.

В целом такие распродажи — это риск подобных стран. Если СМИ будут дальше кликбейтить, а интернет в стране не работать — акции компаний могут и дальше дешеветь.

На фоне истории беспорядков наш рынок решил остановить свои низколиквидные новогодние отскоки и вернулся к своему стандартному состоянию конца 2021 года. Поэтому ловить ножи можно не только «там», но и «здесь».

Наши компании приуныли

Есть ощущение, что «Казахтелеком» нашим техам тоже отключил все.

VK стоит 6,5Х EBITDA (если учитывать балансовые стоимости долей в совместных О2О и Aliexpress).

И даже не продает уголь. С другой стороны сам я захожу туда с каждым месяцем все реже и реже. С названием Mail проиграли рынок другим поисковикам. С названием VK, видимо, проиграют битву платформ. Но ощущение, что текущие 800 рублей — неприлично мало за компанию. Зависит от того, как считать акции с большим кол-вом голосов — это около 180 млрд рублей.

Все таки внутри есть доли в разных компаниях-лидерах отрасли. Ну и «Газпром» в контролирующих акционерах.

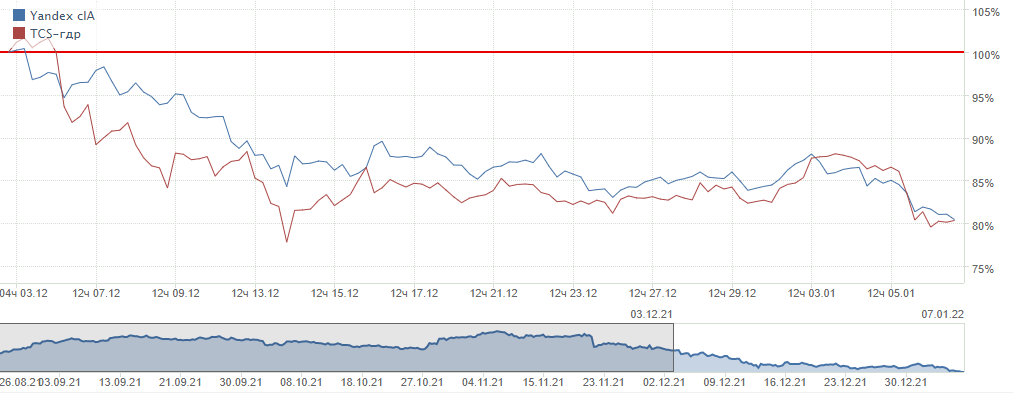

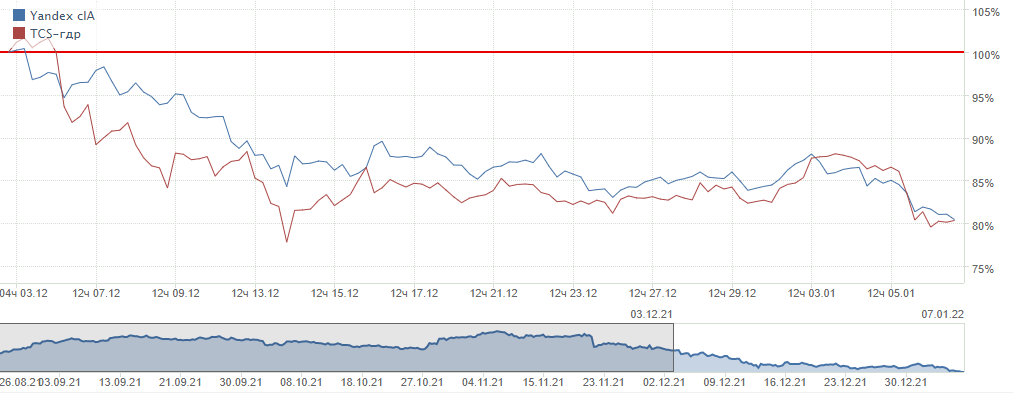

Яндекс и TCS за последний месяц подешевели на один VK.

Справедливости ради Тинькофф за полтора года +500%, Яндекс +150%.

«Озон» продолжает свое погружение ниже оценок IPO.

За месяц растерял 3/4 оценки VK.

Компания все еще растет безумными темпами и тратит собранные на IPO деньги.

«Мы бы хотели достичь оборота в 2025 году в 2,5 трлн рублей. Это уже довольно много. Это рост в 12 раз от нынешнего показателя», — говорил Александр Шульгин летом 2021 года.

Дешеветь, конечно может долго, для себя определил «неприлично» ниже 1600. Это комбинация высокой ставки дисконта (15%) и среднеотраслевого P/S, чтобы никто не подумал, что я с потолка взял.

В этом году нас ждет миттельшпиль в гонке за лидерство в e-commerce. По дебюту у Ozon позиция оказалась лучше Яндекса.

HHRU

HHRU также оказался под давлением, но относительно предыдущих не так сильно, за месяц -10%. По P/E близок к значениям на 1 квартал 2020 года (сейчас 38, было 35).

Здесь я хочу отметить, что ЦБ последнее заседание очень много говорил про высокий спрос на работников и дефицит рабочей силы. Это проинфляционный фактор, на стремлении обуздать инфляцию дефицит может рассосаться. Хоть HH и монополист, который диктует свой безумный ценник, на охлаждении этого рынка среднесрочные перспективы выглядят скорее спокойно.

Выбирать можно не только в Казахстане.

Не наши

На фоне упавших российских компаний, Apple пробил в начале года 3 трлн долларов. Лейтенант Дэн вместе с Форестом должны быть в 20-ке мирового Forbes. Хотя почти сразу всех испугали ставкой и котировки подсдулись. Сейчас примерно там же, где и были месяц назад.

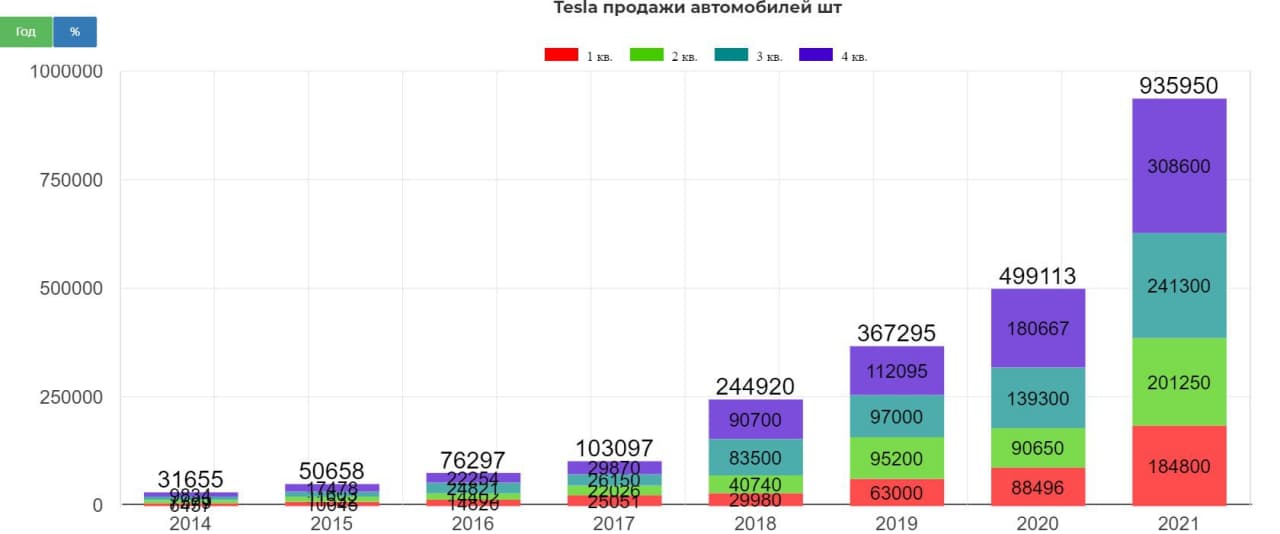

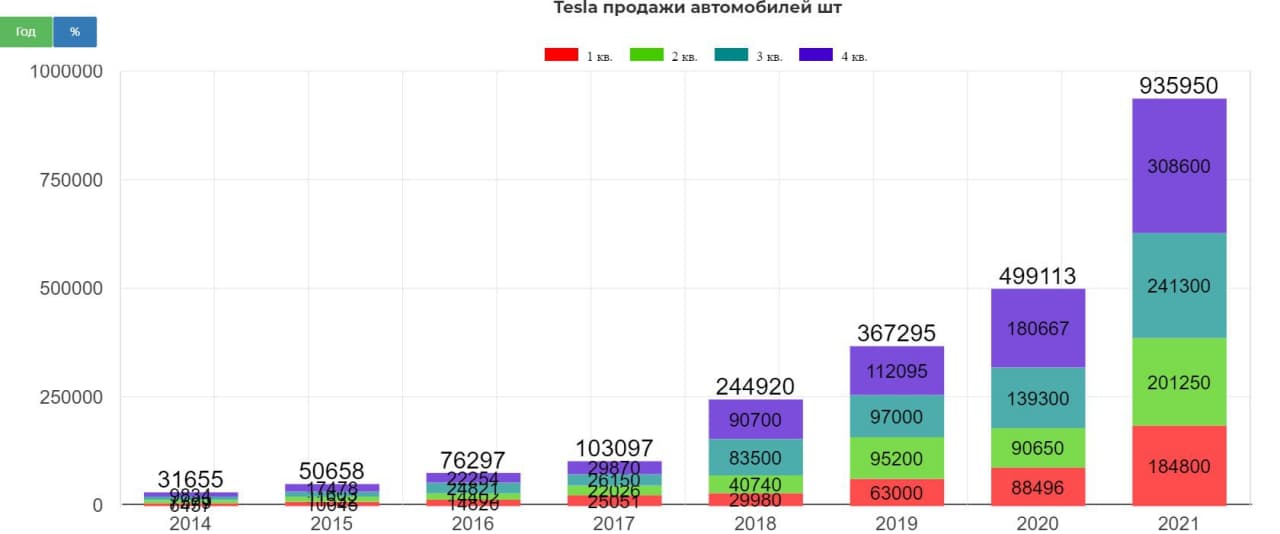

«Тесла» выпустила операционный отчет по продажам и производству автомобилей. За год продали 936 тыс. автомобилей.

График взял у https://investcommunity.ru/

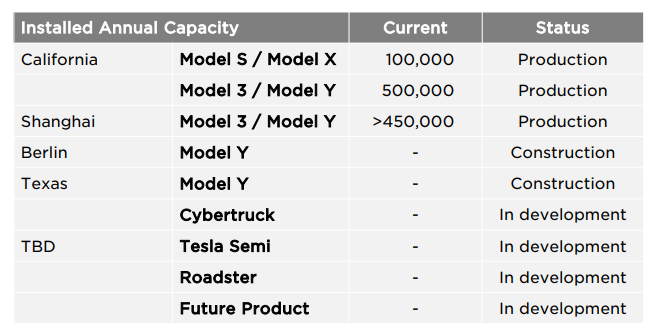

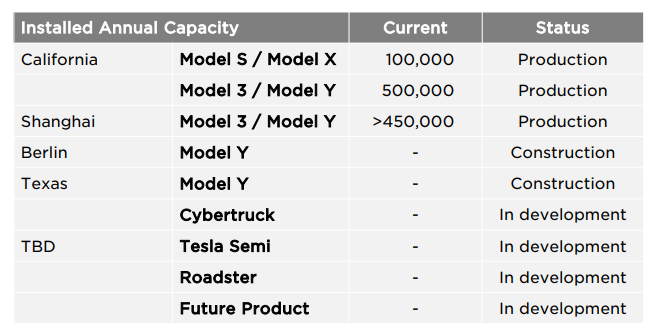

Продают все что производят, а мощности растут.

Zoom торгуется на значениях мая 2020 года, когда все только начали осознавать, что они основной бенефициар удаленной работы.

В последних результатах заметно, что рост остановился, квартал к кварталу выручка выросла на 3%.

Компания стоит 50 млрд долларов и это уже похоже на ценник, который какой-нибудь гигант вроде Microsoft способен заплатить.

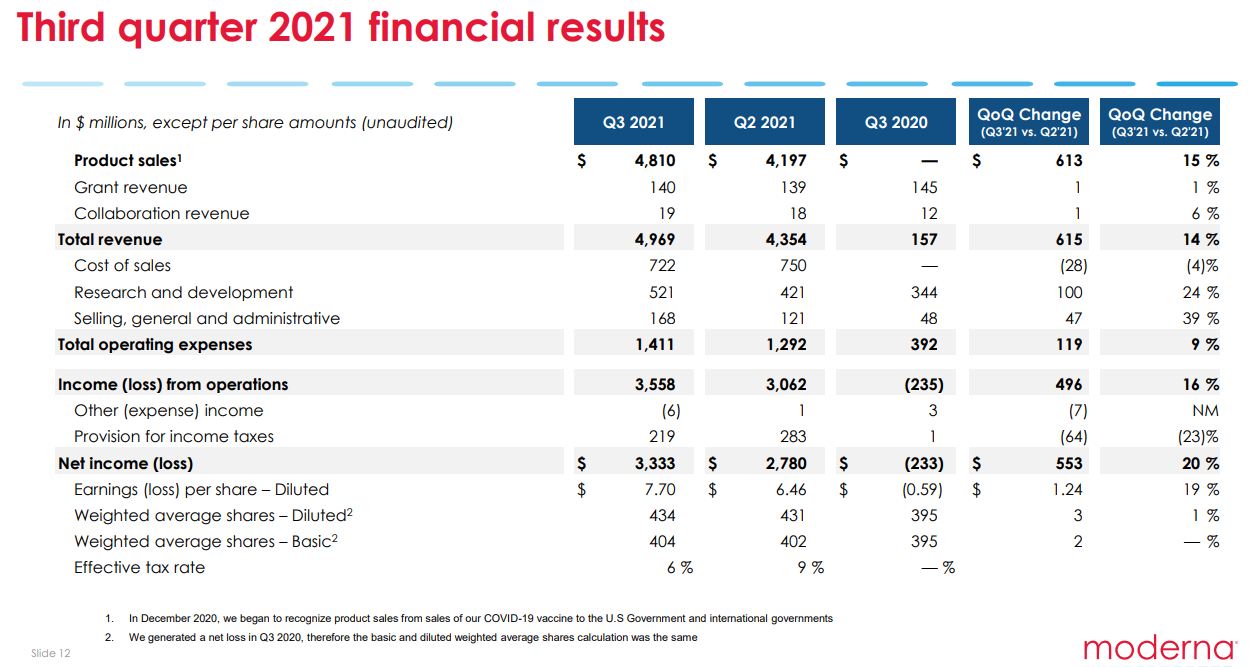

Следующий уходящий хайп — Moderna. Здесь без комментариев, просто посмотрите на эту рентабельность. LTM P/E = 13, видимо есть основания предполагать, что вакцины — это ненадолго. В новом году я свой QR показывал дважды — это на два раза больше чем в прошлом.

Уверен, что в новом году нас ждет масса интересных событий, поэтому желаю всем терпения и успехов!

Казахстан.

Наши.

Не наши.

Казахстан

В статье про «Халык банк» отдельным пунктом обозначил, что смена элит — риск для компании.

Напомню, что банк принадлежит холдингу «Алмэкс» — это компания зятя и дочери Назарбаева. В СНГ смена власти часто проходит с проблемами у бывших руководителей и их родственников. Но в том же Узбекистане как-то без особых новостей. Кроме судов над дочерью Ислама Каримова нет ничего. А суды начались еще при жизни бывшего президента. Нынешний президент Узбекистана — это бывший премьер-министр.

Про оппозицию в Казахстане не слышно совсем. Последний шумный представитель — зять Назарбаева, который в 2015 году умер в тюрьме. Два зятя, но какая разная судьба.

В СМИ кроме действующего президента Токаева нет никого. В Украине и Беларуси как-то сразу возникали имена, а здесь ничего.

Ладно, есть Мухтар Аблязов, но его многие называют аферистом. Поэтому и исход, что ничего не поменяется, кажется вероятным. Дедушка уже ушел на пенсию, на созданную должность или улетел в Ростов (шутки в интернете). На деле вроде и не улетел.

Должность забрали, могут и новую создать, когда успокоятся. Премьер-министром стал бывший министр финансов.

Сам Токаев был на разных ветках власти: и на законодательной (до президентства был председателем сената) и на исполнительной, премьер-министром тоже был. Когда стал президентом первым делом переименовал «Столицу» именем бывшего президента. Все вышеперечисленное усиливает мое диванное: «ничего не поменяется».

Так если ничего не поменяется — надо откупать, ловить ножи, или, как сейчас модно: «байзедип».

Что откупать?

Для начала надо порадоваться, что сейчас информация эмитентов не доступна. «Казахтелеком» вырубил интернет.

Фактически есть 3 основных компании, которые торгуются на западных площадках, с большой ликвидностью и большим количеством иностранных акционеров. Kaspi.kz, «Халык банк» и «Казатомпром». Немного про каждого из них.

Государство как собственник из всех выглядит одним из самых безопасных с точки зрения возможного передела. В Казахстане государство владеет компаниями через «Самрук-Казына» — это что-то между нашим ФНБ и Росимуществом. Все что им принадлежит — условно безопасно. «Казахтелекомом» тоже владеют они, учитывая как они могут решить проблему — весьма стратегически важный актив. При протестах в Беларуси также вырубили интернет.

«Казахтелеком» торгуется только на внутренней бирже, но по сути у них монополия практически на всю связь внутри страны. Даже приличную долю облачных услуг контролируют.

Ну и еще в собственниках есть оффшор Skyline Investment, который принадлежит полному тёзке племянника Назарбаева.

«Халык банк»

Падения от докризисного уровня составило 11,4% (самое низкое было 24,3%).

Годовая прибыль на конец 3-его квартала с сохранением процента на дивиденды дает 14% дивидендной доходности. Чистая процентная маржа на максимуме за 3 года, при том же уровне ключевой ставки. Разбор здесь. С того момента улучшилась маржинальность, плюс хотят делать байбэк акций (не путать с «Байбеком») и выкупить 7% — не мало.

Банк стоит 1,3 капитала при его рентабельности 28%, плохие долги практически дважды покрыты резервами. Но хотя показатели финансовой стабильности и выглядят хорошо в 3-ем квартале 2021 года (в 4-ом могут и улучшиться), после января ситуация вполне может ухудшиться.

Ставка по депозитам в банке приблизительно равна ключевой ставке, 9,75% (где-то смеется Герман Оскарович). Поэтому показатели наверняка ухудшатся, поэтому такого же роста прибыли как в 2021 году ждать не стоит.

Итого:

Ситуация ухудшилась, по показателям все отлично, но банк частный и принадлежит пока (ключевое слово) правильным людям. Если бы собственником был «Самрук-Казына» — было бы спокойней. С другой стороны оценен с небольшой премией относительно сверхрентабельного собственного капитала и в 4 годовых прибыли.

«Казатомпром»

«Казатомпром» — принадлежит «Самрук-Казына». Это, пожалуй, главный любимец публики. Про него чаще всего пишут (активно писали и до всех событий). Он подешевел на 17,4%, до 34,5 долларов, и торгуется на своих минимумах за последний месяц. Другое дело, что он за полтора года подорожал в 2,5 раза на фоне роста цен на уран. И здесь находится его ключевой драйвер роста. Как и в ценах на другое сырье — их прогнозировать примерно невозможно. Но я опишу несколько моментов, которые я для себя разбирал.

Спрос растет, для цены это хорошо. Вернее даже не насколько растет спрос, а насколько сократилось предложение. Но это настолько банально, что даже не хочется писать.

Другой момент — уровень себестоимости. У «Казатомпрома» он самый низкий в отрасли, самый низкий во многом из-за способа добычи через выщелачивание руды (вымывают из породы уран). Надо понимать, что у других способов себестоимость сильно выше (в статье про FXKZ есть график себестоимости добычи). То есть при высоких ценах «Казатомпром» и прочие просто теряют рынок, потому что приходят мелкие компании. 85% рынка занимают 10 компаний. Зачем им приход конкурентов? Не от хорошей жизни «Казатомпром» и Cameco пару лет назад специально снижали добычу, чтобы цены начали расти.

Следующая проблема — активность обогатителей и спрос на хвосты. Здесь небольшой рассказ дилетанта как используют уран. Ценный для человечества, которое любит комфорт (тепло и электричество) и взрывать уран с большой долей отдельного изотопа. Нужен не просто уран, а обогащенный. Через центрифуги из природного урана, который добывает «Казатомпром», убирают плохие изотопы, оставляя взрывоопасные. Это и есть обогащение. После обогащения образуются хвосты — это отходы. Но для кого отходы, а для кого возможность. На высоких ценах выше желание разубожить высокообогащенный уран из ракет. В ракетах доля изотопа в несколько раз больше, чем в стержнях для АЭС. Разубожить - обратный процесс обогащению. Это делают при помощи хвостов. Если очень грубо: к пустому, без правильных изотопов урана хвосту добавляют правильных изотопов из высокообогащенного снаряда. Лучшая упрощенная аналогия — чайный пакетик, в котором после заварки еще остается чай. И чем выше цена на новый чайный пакетик, тем больше желания заварить повторно старый.

Два года назад «Казатомпром» продал свою долю в совместном проекте по обогащению Росатому, не дождавшись восстановления цен. Зато сейчас Казахстан закупает у Росатома обогащенный уран, чтобы потом продавать его в Китай.

Из всего вышеперечисленного я сделал вывод, что для «Казатомпрома» не выгодна как низкая, так и высокая цена. Как и для других компаний, с которыми они контролируют рынок. Активизируется разведка новых руд, плюс станет рентабельным капиталоемкая добыча.

Что такое высокая цена сказать трудно, но по графику себестоимости — это все что выше 45-50 долларов. А это плюс-минус текущий уровень цен. Безусловно, если спрос растет, то и параметр «высокий» также может сдвигаться выше. Компания на мой взгляд стоит адекватно, но возможно, что все впереди.

Про атомную энергетику интересно и много разбирали на R2R. И Борис Марцинкевич в Саге о РОСАТОМе (на ютубе и в текстовом варианте).

Kaspi

Kaspi.kz я смотрел меньше предыдущих двух компаний.

Это самый пострадавший участник, акции упали на 21,2%. В какой-то момент было -40%. Из-за того, что упал сильнее остальных, компания стала достаточно популярной. За неделю вышло несколько обзоров на разных площадках (1 и 2, рекомендую к прочтению).

Kaspi.kz — это Тинькофф, Озон, немного Яндекса и Мир (платежная система) в одном флаконе. Такая реакция котировок — это скорее проблема растущей финтех компании на frontier market. У тебя все хорошо, ты раcтешь на 50% в год. А потом «Казахтелеком» решает вырубить все.

Состав акционеров — несколько предпринимателей без родственников во власти и главный помощник для растущих компаний в лице Baring Vostok. Про значимость и масштаб superapp и нестандартную для Казахстана структуру собственников упоминал здесь.

LTM P/E = 30 — для компании с высокими темпами роста это вполне можно обозначить как «дешево».

После отчета за 1 квартал 2021 года, я думал немного иначе. Там выручка выросла на 14%, а прибыль на 25%, показатели замедлились после пандемийного года, где подобные компании были основным бенефициаром. Тогда LTM P/E равнялся 50, а акции стоили 114 долларов (сейчас 82).

Но за 9 месяцев динамика ускорилась: выручка +41%, прибыль +69%. Месячная аудитория в 2021 году выросла с 9,1 млн до 10,8 млн (практически 85% взрослого населения страны).

Ловля ножей

Если считаете, что все преувеличено, а уже через неделю все нормализуется, то можно и поучаствовать. Самые простые варианты — Kaspi и KAP, они есть на СПБ бирже и не потребуют статус квалифицированного инвестора. HSBK сложнее. Так как KAP уже прилично вырос с момента начала роста цен на уран в середине 2020 года, мне субъективно кажется, что там слишком много уверенных, что он должен стоит 100+. Мне же кажется, что рынок будет делать так как удобно 10 компаниям-добытчикам и обогатителям. Им нужен баланс — продавать достаточно по хорошей цене. Продавать мало по высокой цене никто из них не хочет, как и продавать много по низкой цене.

Где этот баланс я не знаю, но не исключаю, что он уже есть.

Kaspi выглядит интересной для тех, кто осознал всю технологическую мощь компании слишком поздно и не хотел покупать дорого. Но трудно сказать насколько она может существовать в подобной частной форме на подобных рынках.

«Халык банк» также остался с пока правильным собственником, но огромное количество драйверов лежит внутри экономики страны, основной источник доходов которой — экспорт нефтепродуктов. «Все останется как есть» еще показывает то, что он упал меньше остальных.

В целом такие распродажи — это риск подобных стран. Если СМИ будут дальше кликбейтить, а интернет в стране не работать — акции компаний могут и дальше дешеветь.

На фоне истории беспорядков наш рынок решил остановить свои низколиквидные новогодние отскоки и вернулся к своему стандартному состоянию конца 2021 года. Поэтому ловить ножи можно не только «там», но и «здесь».

Наши компании приуныли

Есть ощущение, что «Казахтелеком» нашим техам тоже отключил все.

VK стоит 6,5Х EBITDA (если учитывать балансовые стоимости долей в совместных О2О и Aliexpress).

И даже не продает уголь. С другой стороны сам я захожу туда с каждым месяцем все реже и реже. С названием Mail проиграли рынок другим поисковикам. С названием VK, видимо, проиграют битву платформ. Но ощущение, что текущие 800 рублей — неприлично мало за компанию. Зависит от того, как считать акции с большим кол-вом голосов — это около 180 млрд рублей.

Все таки внутри есть доли в разных компаниях-лидерах отрасли. Ну и «Газпром» в контролирующих акционерах.

Яндекс и TCS за последний месяц подешевели на один VK.

Справедливости ради Тинькофф за полтора года +500%, Яндекс +150%.

«Озон» продолжает свое погружение ниже оценок IPO.

За месяц растерял 3/4 оценки VK.

Компания все еще растет безумными темпами и тратит собранные на IPO деньги.

«Мы бы хотели достичь оборота в 2025 году в 2,5 трлн рублей. Это уже довольно много. Это рост в 12 раз от нынешнего показателя», — говорил Александр Шульгин летом 2021 года.

Дешеветь, конечно может долго, для себя определил «неприлично» ниже 1600. Это комбинация высокой ставки дисконта (15%) и среднеотраслевого P/S, чтобы никто не подумал, что я с потолка взял.

В этом году нас ждет миттельшпиль в гонке за лидерство в e-commerce. По дебюту у Ozon позиция оказалась лучше Яндекса.

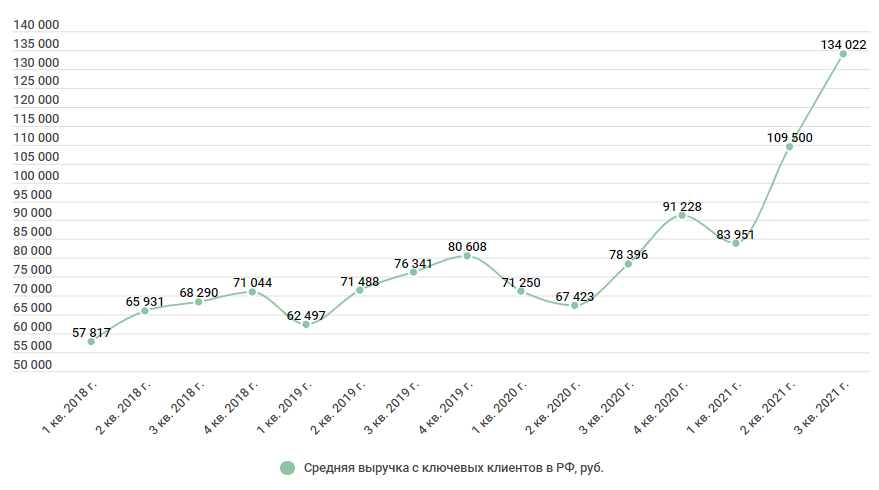

HHRU

HHRU также оказался под давлением, но относительно предыдущих не так сильно, за месяц -10%. По P/E близок к значениям на 1 квартал 2020 года (сейчас 38, было 35).

Здесь я хочу отметить, что ЦБ последнее заседание очень много говорил про высокий спрос на работников и дефицит рабочей силы. Это проинфляционный фактор, на стремлении обуздать инфляцию дефицит может рассосаться. Хоть HH и монополист, который диктует свой безумный ценник, на охлаждении этого рынка среднесрочные перспективы выглядят скорее спокойно.

Выбирать можно не только в Казахстане.

Не наши

На фоне упавших российских компаний, Apple пробил в начале года 3 трлн долларов. Лейтенант Дэн вместе с Форестом должны быть в 20-ке мирового Forbes. Хотя почти сразу всех испугали ставкой и котировки подсдулись. Сейчас примерно там же, где и были месяц назад.

«Тесла» выпустила операционный отчет по продажам и производству автомобилей. За год продали 936 тыс. автомобилей.

График взял у https://investcommunity.ru/

Продают все что производят, а мощности растут.

Zoom торгуется на значениях мая 2020 года, когда все только начали осознавать, что они основной бенефициар удаленной работы.

В последних результатах заметно, что рост остановился, квартал к кварталу выручка выросла на 3%.

Компания стоит 50 млрд долларов и это уже похоже на ценник, который какой-нибудь гигант вроде Microsoft способен заплатить.

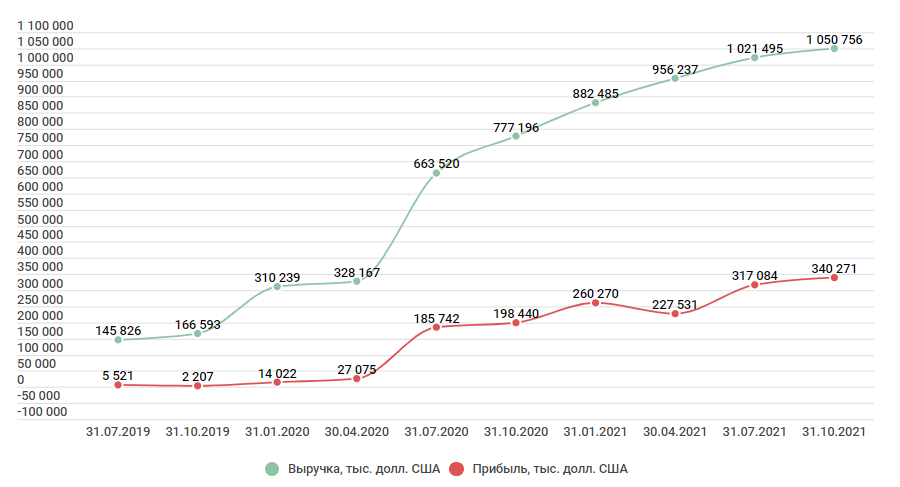

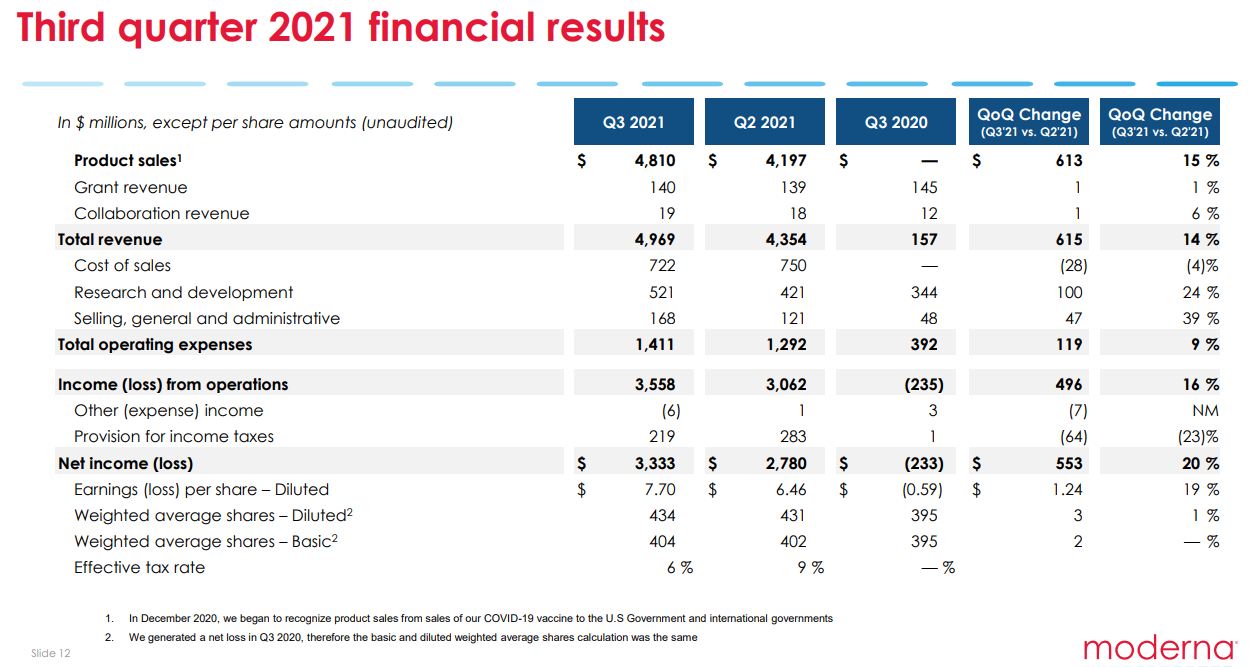

Следующий уходящий хайп — Moderna. Здесь без комментариев, просто посмотрите на эту рентабельность. LTM P/E = 13, видимо есть основания предполагать, что вакцины — это ненадолго. В новом году я свой QR показывал дважды — это на два раза больше чем в прошлом.

Уверен, что в новом году нас ждет масса интересных событий, поэтому желаю всем терпения и успехов!

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба