Сектор информационной безопасности (ИБ) сейчас является одним из самых перспективных для инвестиций, основных причин несколько:

Тренд на переход бизнеса из онлайна в оффлайн порождает спрос на услуги по защите данных.

Рост количества преступлений в IT как катализатор.

Государство в законодательном порядке уже начало принуждать банки и другие гос. корпорации обеспечивать определенный уровень информационной безопасности, скорее всего в будущем это коснется и других организации.

Ниже можно увидеть статистику МВД РФ по преступлениям в этой сфере, с 2016 года их количество увеличилось в 8,5 раз и продолжает стремительно расти. В совокупности с трендом на цифровизацию и законодательным стимулированием это будет драйвером для ускоренного роста всего сектора кибербезопасности еще долгие годы, что делает компанию Positive Technologies интересной для рассмотрения.

О компании

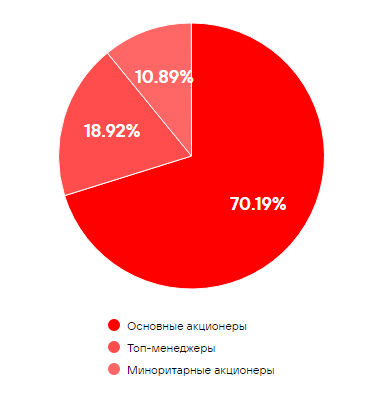

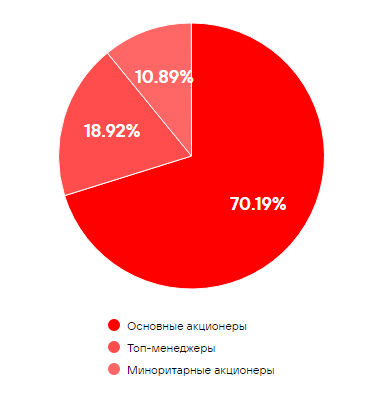

Positive Technologies (POSI) — российская IT-компания, занимается разработкой программного обеспечения в сфере ИБ (информационной безопасности) и предоставляет услуги с нею связанные. Крупнейшая доля компании принадлежит основным акционерам (70,19%), в их число входят: Максимов Юрий 47,08%, Киреев Евгений 8,81%, Максимов Дмитрий 8,8%, Симис Борис 5,5%. Остальное находится в распоряжении топ-менеджеров (18,92%) и миноритариев (10,89%).

В декабре компания провела прямое размещение с оценкой примерно в 900 млн долларов (1000 рублей за шт.), что в разы меньше озвученных менеджментом границ в 2-3 млрд долларов. Это связанно с тем, что во время размещения акции продавали преимущественно сотрудники компании другим физ. лицам, фонды в этом не участвовали. Если руководство сможет найти крупного покупателя по ранее озвученным ценам, то декабрьскую распродажу можно считать новогодним подарком с доходностью более 100%, но пока загадывать рано. Санкционная риторика США оставила след на планах по развитию, выход на рынок Европы теперь затруднен, а найдутся ли покупатели на других — большой вопрос.

Для справки: общее количество обыкновенных акций в компании 60 млн, привилегированных 6 млн.

Рынок, операционные и финансовые показатели

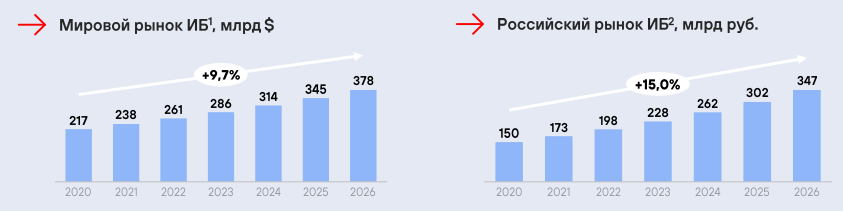

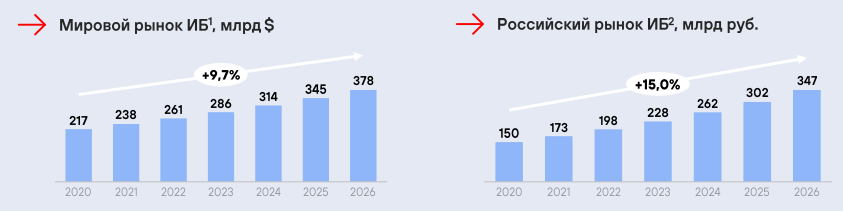

Сейчас можно с уверенностью сказать, что санкции на доходы Positive Technologies особо не влияют, так как 95% выручки приходится на российский рынок. В 2021 году он оценивался в 173 млрд рублей, что просто капля в море по сравнению с мировым рынком (около 17 трлн рублей). Однако, уровень проникновения услуг по кибер-безопасности в РФ достаточно низкий, что обеспечивает более быстрые темпы роста, 15% против 9,7%.

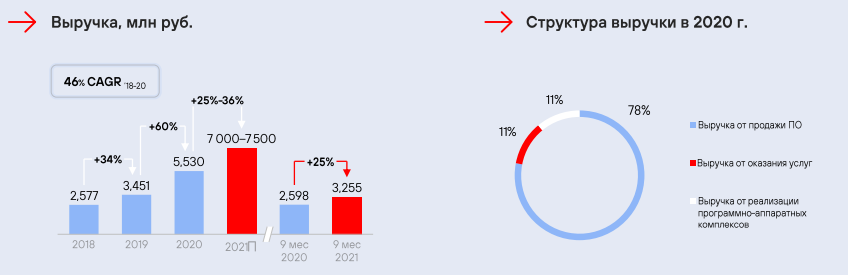

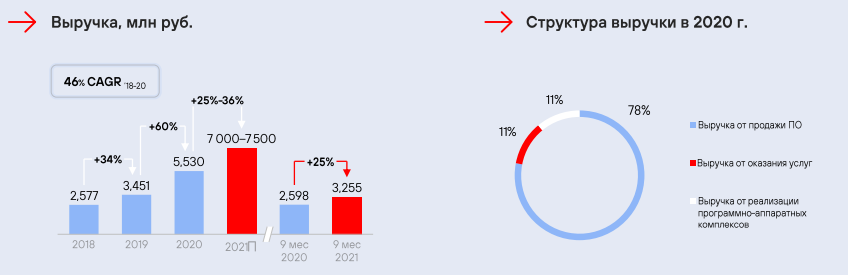

Сама же компания растет в два раза быстрее российского рынка, CAGR с 2017 по 2021 год по моим расчетам составит 34%. Интересным моментом для меня стало квартальное распределение выручки, примерно 50-60% приходится на 4 квартал. Это связанно с бизнес-циклом крупных клиентов (LE), в основном они осуществляют закупки и продлевают лицензии именно в этот период, отсюда такая диспропорция.

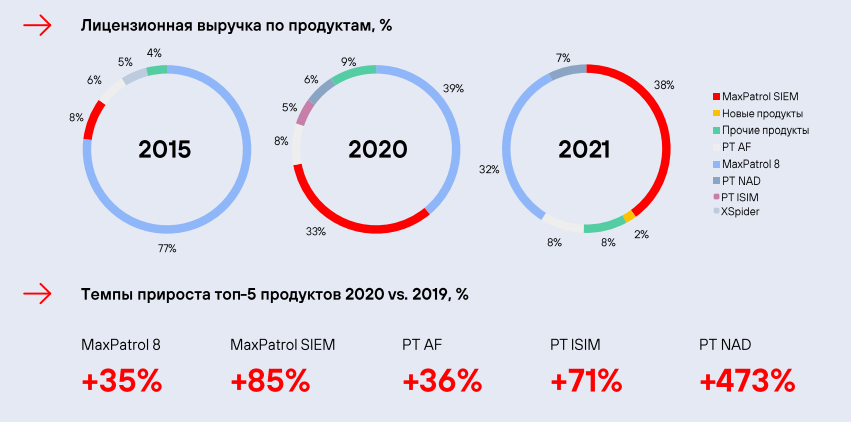

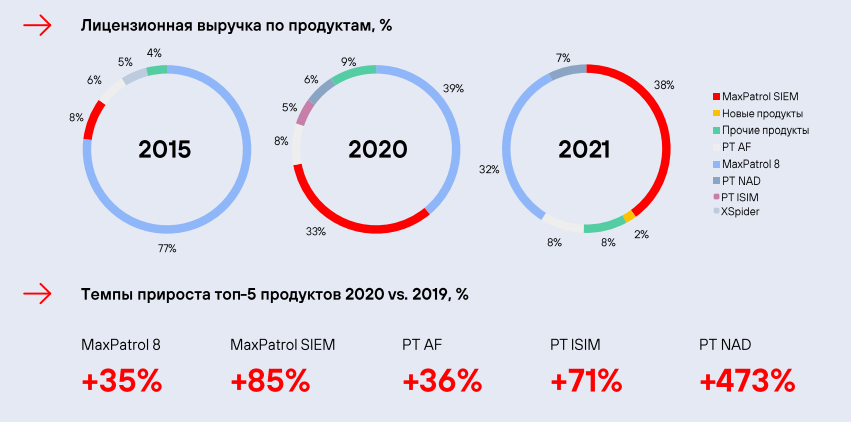

Основными продуктами Positive Technologies являются:

MaxPatrol SIEM — программа для выявления инцидентов ИБ в реальном времени (38% выручки).

MaxPatrol 8 — сканнер контролирующий защищенность и соответствие стандартам (32% выручки).

Основная задача этих программ — анализ рисков и угроз, но предотвращением атак они не занимаются. В связи с этим был создан продукт MaxPatrol 2, который по моим ожиданием через лет пять сможет занять свое почетное третье место в выручке. Его задача — автоматически обнаружить и остановить злоумышленника до того, как будет нанесен ущерб.

Помимо него еще ведется разработка комплексного решения, которое будет включать в себя все этапы защиты: анализ, предотвращение атаки, обеспечение безопасности. В дополнение к этому оно будет полностью автоматизировано. С таким продуктом, по словам руководства, можно было бы с ноги открыть дверь в Европу, но как это будет происходить после наложения санкций пока неясно. Тем не менее есть еще рынок СНГ, Азия, и Средний Восток, думаю с хорошим продуктом клиентов всегда можно найти.

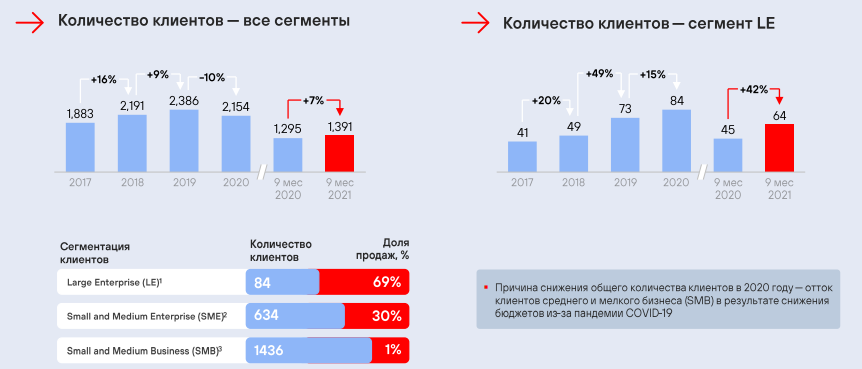

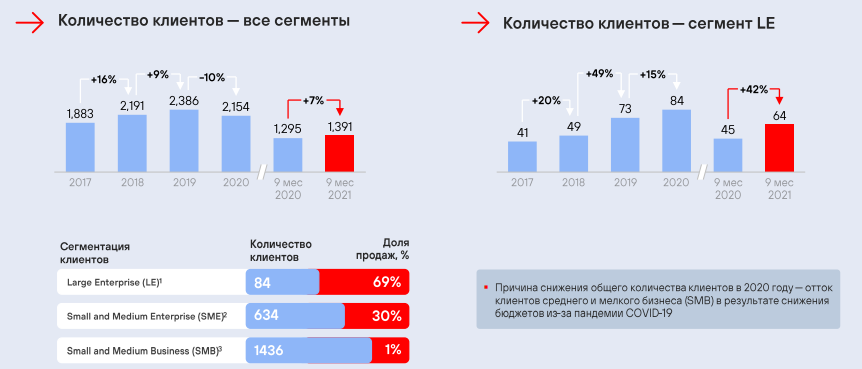

А вот что касается клиентов, то в 2020 году из-за COVID их общее число сократилось, с 2386 до 2154 компаний, но на доходы, как вы уже могли заметить, это не повлияло. Основная причина — рост базы крупных клиентов (LE), с 73 до 84 компаний, на них приходится большая часть выручки, около 69%. По итогам 2021 года скорее всего мы увидим рост числа клиентов на 5-7%, как результат восстановления экономики после кризиса.

На данный момент структура клиентов следующая:

Госсектор — 25%.

ТЭК — 17%.

Финансы — 17%.

Инфраструктура и транспорт — 17%.

Телеком и IT — 12%.

Промышленность и строительство — 6%.

Не знаю включен ли Сбер с ВТБ в госсектор, но мне кажется, что доля государства в базе клиентов может быть гораздо больше, чем показано на графике ниже. Хорошо это или плохо? На мой взгляд хорошо. Господдержка лишней не бывает.

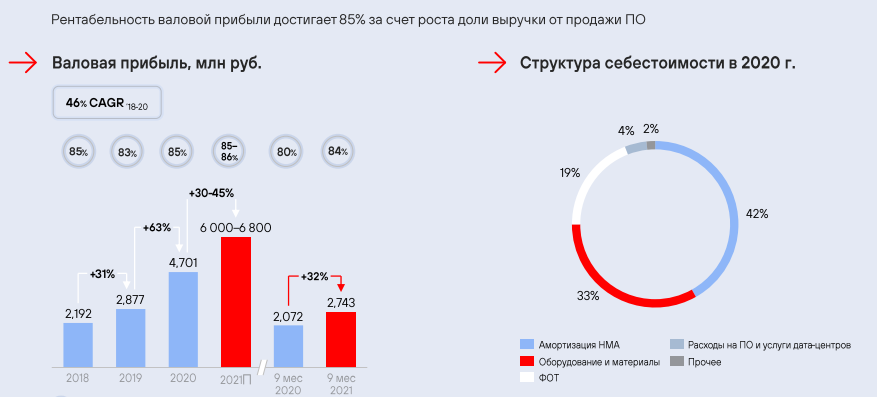

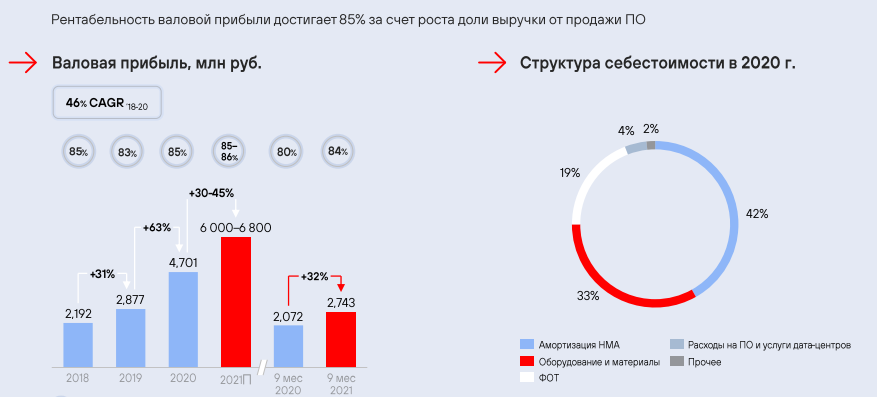

Одним из преимуществ компании является высокая рентабельность, так по валовой прибыли она оставляет больше 80%. Основную часть расходов ее съедающих составляет амортизация нематериальных активов (42%) и затраты на оборудование и материалы (33%).

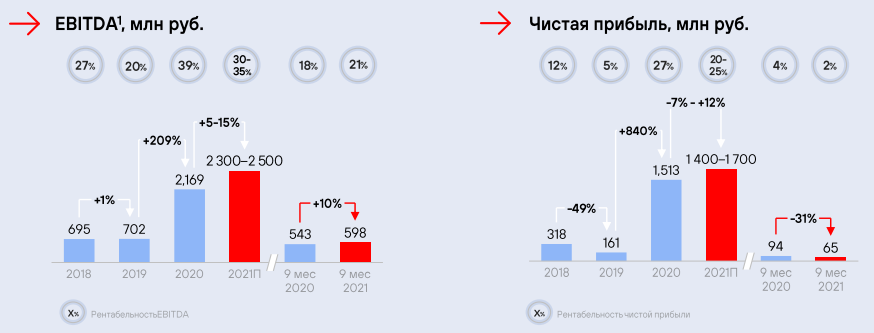

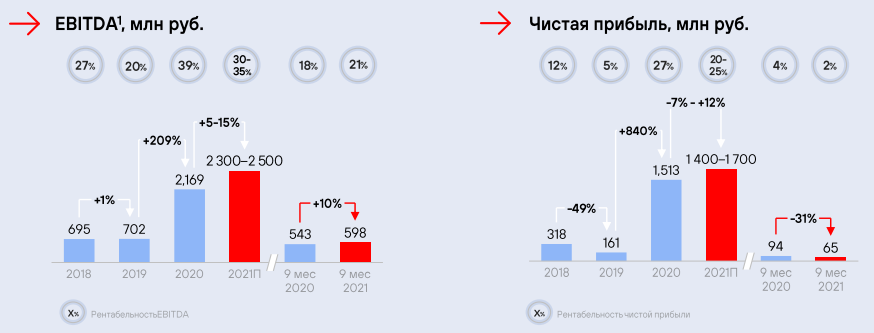

По EBITDA у компании тоже все хорошо, ее значение варьируется от 20 до 40%. Расходы на нее влияющие растут медленнее выручки, что позволяет ожидать улучшение рентабельности в ближайшем будущем. К основным тратам на нее влияющим относятся заработная плата (40%), расходы на исследование (32%) и маркетинг (26%).

С чистой прибылью не все так стабильно, но это следствие инвестиций в развитие. На самом деле, когда мы говорим о развивающихся IT компаниях, прибыль даже близко не так важна, как база клиентов. Хороший пример тому HeadHunter, они по сути являются монополистами на рынке найма, что позволяется им постоянно повышать цены. Рынок ИБ очень сегментирован и, если Positive Technologies займет свои ниши, то улучшение рентабельности это лишь вопрос времени.

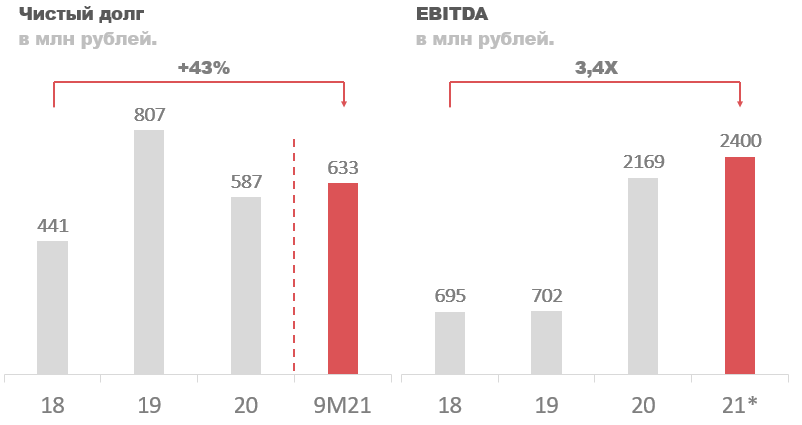

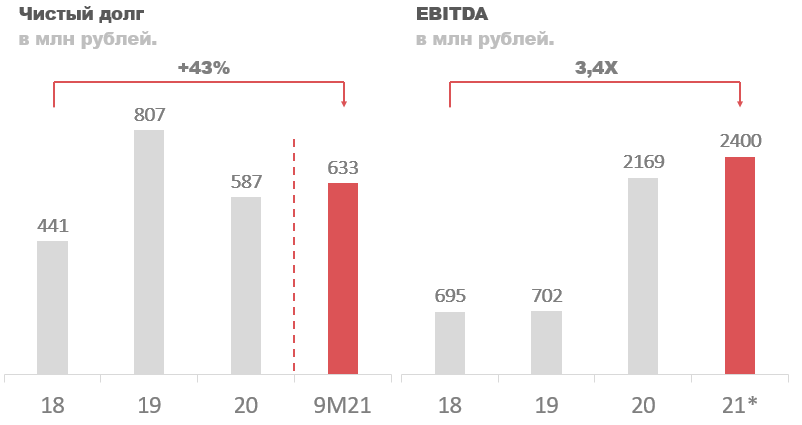

Долговая нагрузка у компании низкая, по результатам 3 квартала 21 года чистый долг составил 633 млн рублей, что почти в 4 раза меньше прогнозируемой EBITDA за 2021 год. Низкое соотношение чистого долго к EBITDA — главное условие выплаты дивидендов. Если вкратце, то политика компании выглядит следующим образом:

Если значение чистый долг/EBITDA меньше 1,5, то на выплату дивидендов может быть направленно более 100% скорректированного свободного денежного потока за период, но не более 100% чистой прибыли.

От 1,5 до 2,5 — выплачивают не больше 100%.

Больше 2,5 — могут не выплатить ничего или просто мало.

Сейчас соотношение значительно меньше 1,5, что позволяет ожидать выплату дивидендов уже в следующем году.

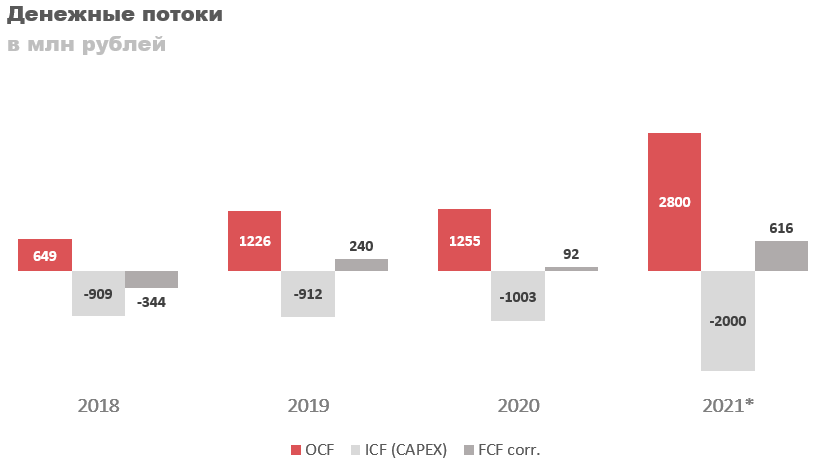

Согласно дивидендной политике скорректированный свободный денежный поток они определяют следующим образом:

Денежные средства, полученные от операционной деятельности – Денежные средства, использованные в инвестиционной деятельности – Платежи по договорам аренды – Расходы, связанные с размещением ценных бумаг — Расходы на выкуп акций Общества в рамках программы обратного выкупа акций (“buy-back”) для обеспечения программы долгосрочной мотивации персонала.

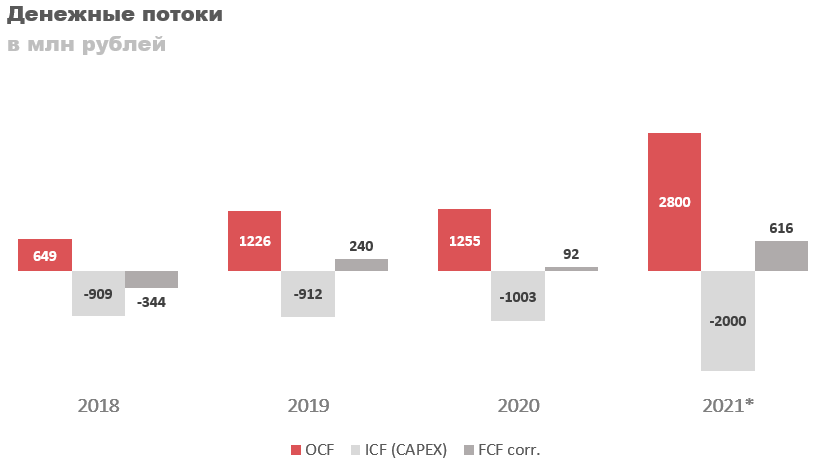

По моим расчетам FCF corr. за 2021 год может составить 616 млн рублей, что при 66 млн акций дает нам скромные 9,85 рубля, дивидендная доходность чуть больше 1%. Конечно, я могу ошибаться с моими ожиданиями по инвестициям в этом году (ICF), они могут оказаться гораздо меньше, например вместо 2 млрд всего 1,2, но цифра все равно получается скромной.

Хотя, кто инвестирует в IT ради дивидендов?

Оценка сравнительным анализом

Все инвестируют в IT ради хорошего роста акций, а достигается он в основном высокими темпами роста финансовых показателей. Так как на российском рынке нет аналогов Positive Technologies, то ниже я привел сравнительную таблицу с зарубежными аналогами. Компания явно эффективнее рынка по показателям маржинальности, темпам роста прибыли и выручки. И по текущей цене (см. синий столбец, 900 руб.) Positive Technologies дешевле своих аналогов в разы, но если мы посмотрим на планируемую цену IPO (2 столбец, 2200 руб.), то особо дешевым он и не кажется. Компания растет в разы быстрее средних значений, но если взять отдельную историю вроде Fortinet, то хочется сказать, что все-таки должен быть дисконт. Сравнительным подходом я бы оценил компанию в 1300 рублей за акцию или в 1,2 млрд долларов, что дает потенциальную доходность в 44%. Мультипликаторы при такой оценке следующие:

P/S 12.

P/E 57.

P/B 28.

Прогнозируемые мультипликаторы

В этом разделе я не буду придумывать ничего своего, просто возьму прогноз руководства на 2025 год по нижней границе. Прогнозируемая выручка 27 млрд рублей, при среднем P/S в районе 10 (см. таблицу выше) справедливой можно назвать оценку в 280 млрд рублей или в 4300 рублей за акцию.

Это была оценка исходя из выручки, теперь к прибыли. Руководство ожидает улучшение рентабельности по EBITDA c 35% до 50%, это позволяет нам ожидать, что рентабельность по прибыли тоже вырастет. Сейчас она составляет где-то 20%, предположим, что вырастет до 30%. В таком случае чистая прибыль составит 8,1 млрд рублей, а при среднем P/E в районе 55 компанию можно оценить в 440 млрд или 6800 рублей за акцию.

Кто-то может возразить и сказать, что это слишком дорого для российского рынка, но у меня в качестве примера есть HeadHunter (P/E 40) и YNDX (P/E 100+). Поэтому цена не кажется мне завышенной.

Вывод

Positive Technologies — первая публичная российская IT-компания в сфере информационной безопасности. Бизнес компании растет в 2 раза быстрее рынка. Руководство периодически расширяет линейку продуктов, тем самым привлекая новых клиентов и увеличивая продажи. На данный момент акции торгуются с большим дисконтом к предполагаемой цене IPO (2200 рублей), поэтому в будущем я ожидаю роста котировок. Основных драйвера для этого два:

Краткосрочный. Продажа доли компании крупному покупателю по цене в разы выше текущей.

Долгосрочный. Органический рост компании к цели на 2025 год.

Так как пока не ясно, найдется ли покупатель и будет ли компания расти прогнозируемыми темпами, то справедливую цену определяю по большей мере результатом сравнительного анализа (см. таблицу ниже). Итоговая прогнозная цена по акциям Positive Technologies — 2575 рублей за акцию.

Тренд на переход бизнеса из онлайна в оффлайн порождает спрос на услуги по защите данных.

Рост количества преступлений в IT как катализатор.

Государство в законодательном порядке уже начало принуждать банки и другие гос. корпорации обеспечивать определенный уровень информационной безопасности, скорее всего в будущем это коснется и других организации.

Ниже можно увидеть статистику МВД РФ по преступлениям в этой сфере, с 2016 года их количество увеличилось в 8,5 раз и продолжает стремительно расти. В совокупности с трендом на цифровизацию и законодательным стимулированием это будет драйвером для ускоренного роста всего сектора кибербезопасности еще долгие годы, что делает компанию Positive Technologies интересной для рассмотрения.

О компании

Positive Technologies (POSI) — российская IT-компания, занимается разработкой программного обеспечения в сфере ИБ (информационной безопасности) и предоставляет услуги с нею связанные. Крупнейшая доля компании принадлежит основным акционерам (70,19%), в их число входят: Максимов Юрий 47,08%, Киреев Евгений 8,81%, Максимов Дмитрий 8,8%, Симис Борис 5,5%. Остальное находится в распоряжении топ-менеджеров (18,92%) и миноритариев (10,89%).

В декабре компания провела прямое размещение с оценкой примерно в 900 млн долларов (1000 рублей за шт.), что в разы меньше озвученных менеджментом границ в 2-3 млрд долларов. Это связанно с тем, что во время размещения акции продавали преимущественно сотрудники компании другим физ. лицам, фонды в этом не участвовали. Если руководство сможет найти крупного покупателя по ранее озвученным ценам, то декабрьскую распродажу можно считать новогодним подарком с доходностью более 100%, но пока загадывать рано. Санкционная риторика США оставила след на планах по развитию, выход на рынок Европы теперь затруднен, а найдутся ли покупатели на других — большой вопрос.

Для справки: общее количество обыкновенных акций в компании 60 млн, привилегированных 6 млн.

Рынок, операционные и финансовые показатели

Сейчас можно с уверенностью сказать, что санкции на доходы Positive Technologies особо не влияют, так как 95% выручки приходится на российский рынок. В 2021 году он оценивался в 173 млрд рублей, что просто капля в море по сравнению с мировым рынком (около 17 трлн рублей). Однако, уровень проникновения услуг по кибер-безопасности в РФ достаточно низкий, что обеспечивает более быстрые темпы роста, 15% против 9,7%.

Сама же компания растет в два раза быстрее российского рынка, CAGR с 2017 по 2021 год по моим расчетам составит 34%. Интересным моментом для меня стало квартальное распределение выручки, примерно 50-60% приходится на 4 квартал. Это связанно с бизнес-циклом крупных клиентов (LE), в основном они осуществляют закупки и продлевают лицензии именно в этот период, отсюда такая диспропорция.

Основными продуктами Positive Technologies являются:

MaxPatrol SIEM — программа для выявления инцидентов ИБ в реальном времени (38% выручки).

MaxPatrol 8 — сканнер контролирующий защищенность и соответствие стандартам (32% выручки).

Основная задача этих программ — анализ рисков и угроз, но предотвращением атак они не занимаются. В связи с этим был создан продукт MaxPatrol 2, который по моим ожиданием через лет пять сможет занять свое почетное третье место в выручке. Его задача — автоматически обнаружить и остановить злоумышленника до того, как будет нанесен ущерб.

Помимо него еще ведется разработка комплексного решения, которое будет включать в себя все этапы защиты: анализ, предотвращение атаки, обеспечение безопасности. В дополнение к этому оно будет полностью автоматизировано. С таким продуктом, по словам руководства, можно было бы с ноги открыть дверь в Европу, но как это будет происходить после наложения санкций пока неясно. Тем не менее есть еще рынок СНГ, Азия, и Средний Восток, думаю с хорошим продуктом клиентов всегда можно найти.

А вот что касается клиентов, то в 2020 году из-за COVID их общее число сократилось, с 2386 до 2154 компаний, но на доходы, как вы уже могли заметить, это не повлияло. Основная причина — рост базы крупных клиентов (LE), с 73 до 84 компаний, на них приходится большая часть выручки, около 69%. По итогам 2021 года скорее всего мы увидим рост числа клиентов на 5-7%, как результат восстановления экономики после кризиса.

На данный момент структура клиентов следующая:

Госсектор — 25%.

ТЭК — 17%.

Финансы — 17%.

Инфраструктура и транспорт — 17%.

Телеком и IT — 12%.

Промышленность и строительство — 6%.

Не знаю включен ли Сбер с ВТБ в госсектор, но мне кажется, что доля государства в базе клиентов может быть гораздо больше, чем показано на графике ниже. Хорошо это или плохо? На мой взгляд хорошо. Господдержка лишней не бывает.

Одним из преимуществ компании является высокая рентабельность, так по валовой прибыли она оставляет больше 80%. Основную часть расходов ее съедающих составляет амортизация нематериальных активов (42%) и затраты на оборудование и материалы (33%).

По EBITDA у компании тоже все хорошо, ее значение варьируется от 20 до 40%. Расходы на нее влияющие растут медленнее выручки, что позволяет ожидать улучшение рентабельности в ближайшем будущем. К основным тратам на нее влияющим относятся заработная плата (40%), расходы на исследование (32%) и маркетинг (26%).

С чистой прибылью не все так стабильно, но это следствие инвестиций в развитие. На самом деле, когда мы говорим о развивающихся IT компаниях, прибыль даже близко не так важна, как база клиентов. Хороший пример тому HeadHunter, они по сути являются монополистами на рынке найма, что позволяется им постоянно повышать цены. Рынок ИБ очень сегментирован и, если Positive Technologies займет свои ниши, то улучшение рентабельности это лишь вопрос времени.

Долговая нагрузка у компании низкая, по результатам 3 квартала 21 года чистый долг составил 633 млн рублей, что почти в 4 раза меньше прогнозируемой EBITDA за 2021 год. Низкое соотношение чистого долго к EBITDA — главное условие выплаты дивидендов. Если вкратце, то политика компании выглядит следующим образом:

Если значение чистый долг/EBITDA меньше 1,5, то на выплату дивидендов может быть направленно более 100% скорректированного свободного денежного потока за период, но не более 100% чистой прибыли.

От 1,5 до 2,5 — выплачивают не больше 100%.

Больше 2,5 — могут не выплатить ничего или просто мало.

Сейчас соотношение значительно меньше 1,5, что позволяет ожидать выплату дивидендов уже в следующем году.

Согласно дивидендной политике скорректированный свободный денежный поток они определяют следующим образом:

Денежные средства, полученные от операционной деятельности – Денежные средства, использованные в инвестиционной деятельности – Платежи по договорам аренды – Расходы, связанные с размещением ценных бумаг — Расходы на выкуп акций Общества в рамках программы обратного выкупа акций (“buy-back”) для обеспечения программы долгосрочной мотивации персонала.

По моим расчетам FCF corr. за 2021 год может составить 616 млн рублей, что при 66 млн акций дает нам скромные 9,85 рубля, дивидендная доходность чуть больше 1%. Конечно, я могу ошибаться с моими ожиданиями по инвестициям в этом году (ICF), они могут оказаться гораздо меньше, например вместо 2 млрд всего 1,2, но цифра все равно получается скромной.

Хотя, кто инвестирует в IT ради дивидендов?

Оценка сравнительным анализом

Все инвестируют в IT ради хорошего роста акций, а достигается он в основном высокими темпами роста финансовых показателей. Так как на российском рынке нет аналогов Positive Technologies, то ниже я привел сравнительную таблицу с зарубежными аналогами. Компания явно эффективнее рынка по показателям маржинальности, темпам роста прибыли и выручки. И по текущей цене (см. синий столбец, 900 руб.) Positive Technologies дешевле своих аналогов в разы, но если мы посмотрим на планируемую цену IPO (2 столбец, 2200 руб.), то особо дешевым он и не кажется. Компания растет в разы быстрее средних значений, но если взять отдельную историю вроде Fortinet, то хочется сказать, что все-таки должен быть дисконт. Сравнительным подходом я бы оценил компанию в 1300 рублей за акцию или в 1,2 млрд долларов, что дает потенциальную доходность в 44%. Мультипликаторы при такой оценке следующие:

P/S 12.

P/E 57.

P/B 28.

Прогнозируемые мультипликаторы

В этом разделе я не буду придумывать ничего своего, просто возьму прогноз руководства на 2025 год по нижней границе. Прогнозируемая выручка 27 млрд рублей, при среднем P/S в районе 10 (см. таблицу выше) справедливой можно назвать оценку в 280 млрд рублей или в 4300 рублей за акцию.

Это была оценка исходя из выручки, теперь к прибыли. Руководство ожидает улучшение рентабельности по EBITDA c 35% до 50%, это позволяет нам ожидать, что рентабельность по прибыли тоже вырастет. Сейчас она составляет где-то 20%, предположим, что вырастет до 30%. В таком случае чистая прибыль составит 8,1 млрд рублей, а при среднем P/E в районе 55 компанию можно оценить в 440 млрд или 6800 рублей за акцию.

Кто-то может возразить и сказать, что это слишком дорого для российского рынка, но у меня в качестве примера есть HeadHunter (P/E 40) и YNDX (P/E 100+). Поэтому цена не кажется мне завышенной.

Вывод

Positive Technologies — первая публичная российская IT-компания в сфере информационной безопасности. Бизнес компании растет в 2 раза быстрее рынка. Руководство периодически расширяет линейку продуктов, тем самым привлекая новых клиентов и увеличивая продажи. На данный момент акции торгуются с большим дисконтом к предполагаемой цене IPO (2200 рублей), поэтому в будущем я ожидаю роста котировок. Основных драйвера для этого два:

Краткосрочный. Продажа доли компании крупному покупателю по цене в разы выше текущей.

Долгосрочный. Органический рост компании к цели на 2025 год.

Так как пока не ясно, найдется ли покупатель и будет ли компания расти прогнозируемыми темпами, то справедливую цену определяю по большей мере результатом сравнительного анализа (см. таблицу ниже). Итоговая прогнозная цена по акциям Positive Technologies — 2575 рублей за акцию.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба