CorEnergy (CORR) — REIT (Real Estate Investment Trust — инвестиционный фонд недвижимости), который инвестирует в недвижимые объекты нефтегазовой инфраструктуры: трубопроводы и хранилища нефти и газа.

Положение CorEnergy на рынке

С начала коронакризиса котировки компании упали почти в 20 раз от максимумов и до сих пор не восстановились. Более того, сейчас всё выглядит так, что о восстановлении не может быть и речи. При этом уже у многих компаний, которые сильно пострадали во время кризиса, акции восстановили свои докризисные уровни или приблизились к ним — пусть даже только на ожиданиях инвесторов.

Рис. 1. Котировки CorEnergy, январь 2017 — январь 2021. Источник: investing.com

Компания является REIT. Это подразумевает отсутствие бурного развития (хотя бывают исключения), поэтому на сильный рост котировок после обвала рассчитывать не стоит. Кроме того, если не знать некоторых особенностей инвестирования в REIT (читайте о них здесь и здесь), то результат инвестирования может неприятно удивить.

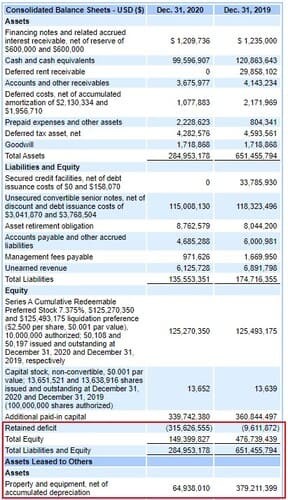

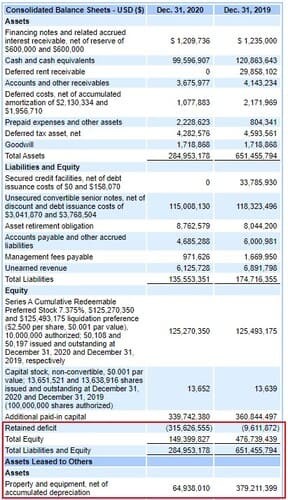

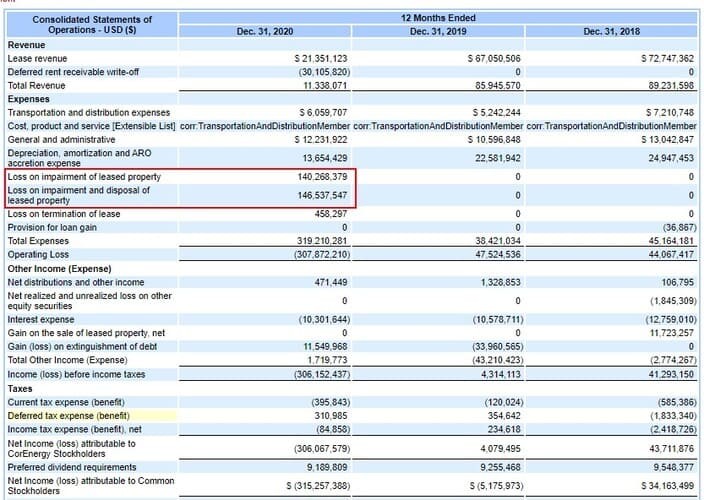

Огромный дефицит, внезапно появившийся в балансе за последний отчётный 2020 г. на фоне резкого сокращения выручки, — плохой признак.

Рис. 2. Баланс CorEnergy на 31 декабря 2020 г. Источник: EDGAR

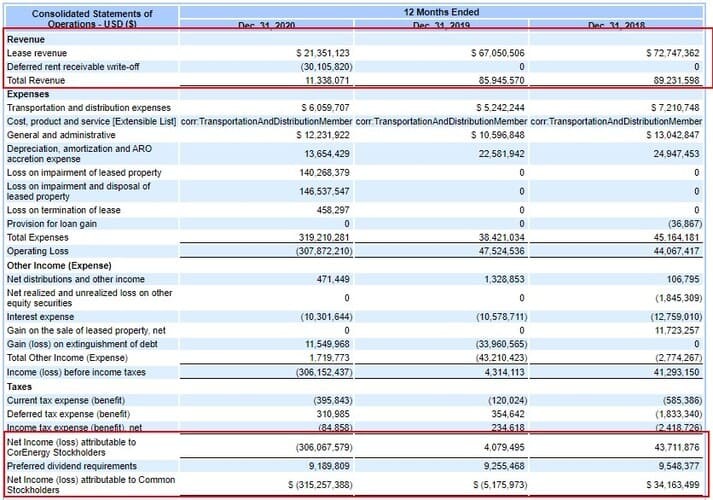

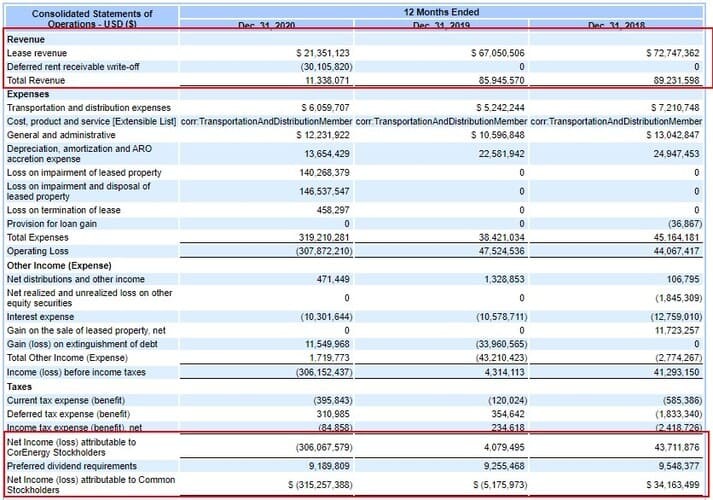

Рис. 3. Отчёт CorEnergy о прибылях и убытках за 2020 г. Источник: EDGAR

Финансовые показатели CorEnergy

На первый взгляд эмитент выглядит не очень привлекательно для инвесторов. Является ли такое положение дел стечением обстоятельств или компания плоха сама по себе? Есть ли у неё перспективы роста дивидендов и котировок? Рассмотрим финансовые показатели CorEnergy за последние пять лет.

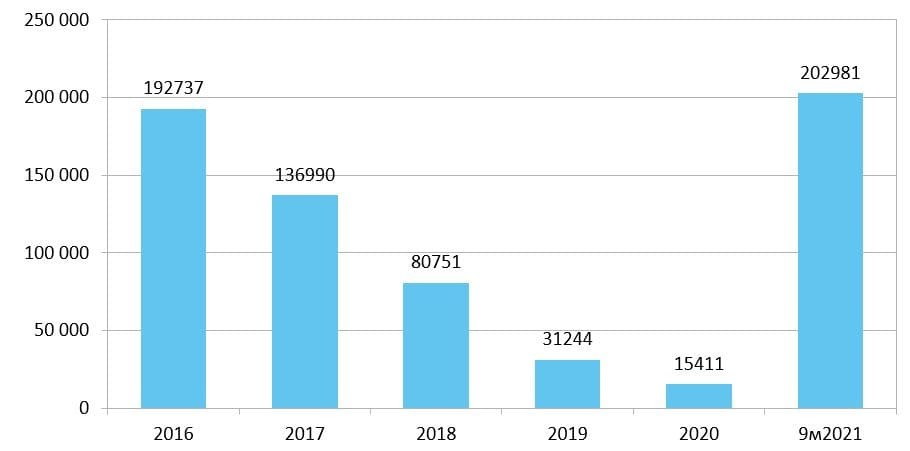

В целом CorEnergy — стабильный бизнес, не растущий, но и не деградирующий. Из диаграмм следует, что проблемы начались в 2019 г. (резкое снижение свободного денежного потока (FFO) при стабильной выручке и скорректированной прибыли), а в 2020 — положение ухудшилось. Кроме того, нераспределённая прибыль CorEnergy находится практически на нулевой отметке. Это стоит учитывать при анализе данного REIT, т.к. обычно в этой строке баланса у подобных компаний — стабильно увеличивающийся дефицит.

Количество акций эмитента за пять лет выросло на 14%. Для REIT такая картина довольно типична, а в случае с CorEnergy причина допэмиссий кроется в способе финансирования своей деятельности. Компания выпускает конвертируемые облигации, и их владельцы иногда конвертируют свои облигации в акции компании.

Рис. 4. Финансовые показатели CorEnergy за 2016–2020 гг. Источник: EDGAR, investing.com

Для построения диаграмм FFO рассчитывается как сумма чистой прибыли и амортизации (обесценивания), скорректированная операционная прибыль — как сумма операционной прибыли и амортизации (обесценивания).

С чем связано снижение показателей?

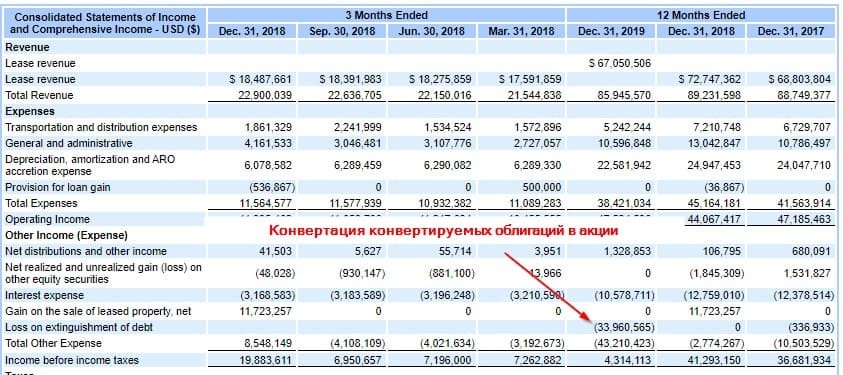

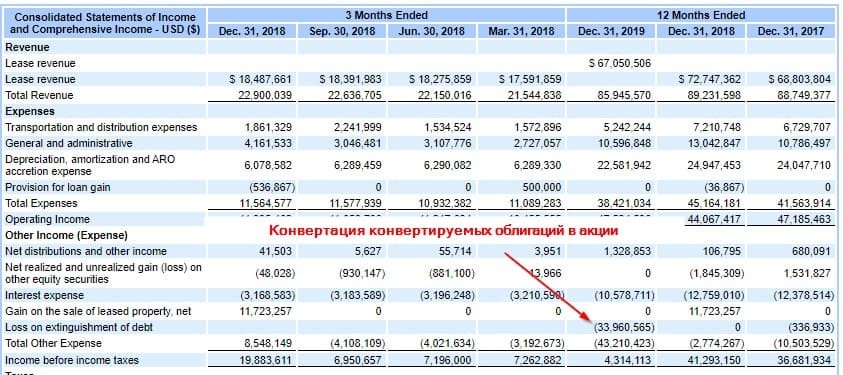

Анализ отчётности компании за 2019 г. показал, что резкое снижение FFO является особенностями бухгалтерского учёта. Дело в том, что владельцы конвертируемых облигаций использовали своё право на конвертацию облигаций в акции компании. Данная операция в отчёте о прибылях и убытках записана как убыток от списания долга, но фактически эти деньги остались в компании, и она сэкономила на обслуживании и погашении долга по конвертируемым облигациям. Соответственно, значительное снижение FFO в 2019 г. является результатом бумажных убытков.

Рис. 5. Отчёт о прибылях и убытках CorEnergy за 2019 г. Источник: EDGAR

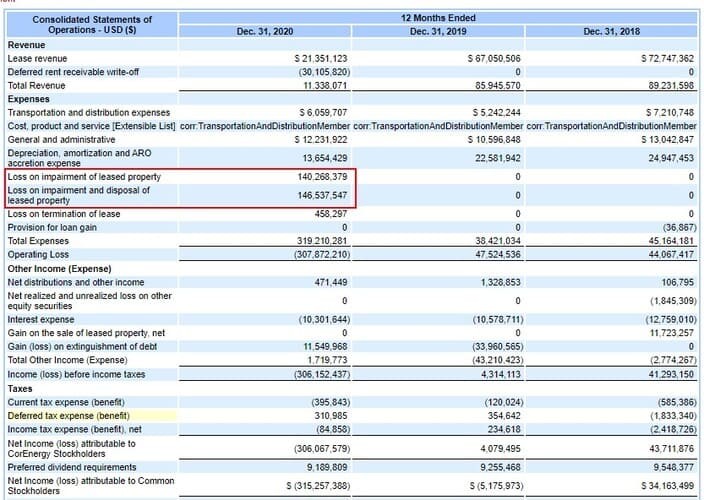

В 2020 г. ситуация с убытками усугубилась — компании пришлось признать убытки от обесценивания активов в Мексиканском заливе и Вайоминге.

Рис. 6. Отчёт о прибылях и убытках CorEnergy за 2020 г. Источник: EDGAR

Причиной стало банкротство основных арендаторов этих производственных мощностей в результате коронакризиса. В результате чего арендные платежи от них перестали поступать, и это негативно отразилось на общей выручке CorEnergy. Банкротство арендаторов заставило менеджмент компании пересмотреть балансовые стоимости активов и признать соответствующие убытки.

В 2020–2021 гг. CorEnergy избавилась от активов в Мексиканском заливе и Вайоминге и приобрела объекты нефтегазовой инфраструктуры в Калифорнии и в окрестностях Сент-Луиса.

С обслуживанием долгов у компании проблем не было. Долги стабильно гасились, но коронакризис и признание обесценивания активов вынудили компанию нарастить задолженность. Поскольку часть долга была представлена конвертируемыми облигациями, не исключено, что гашение долга осуществлялось за счёт конвертации облигаций в акции.

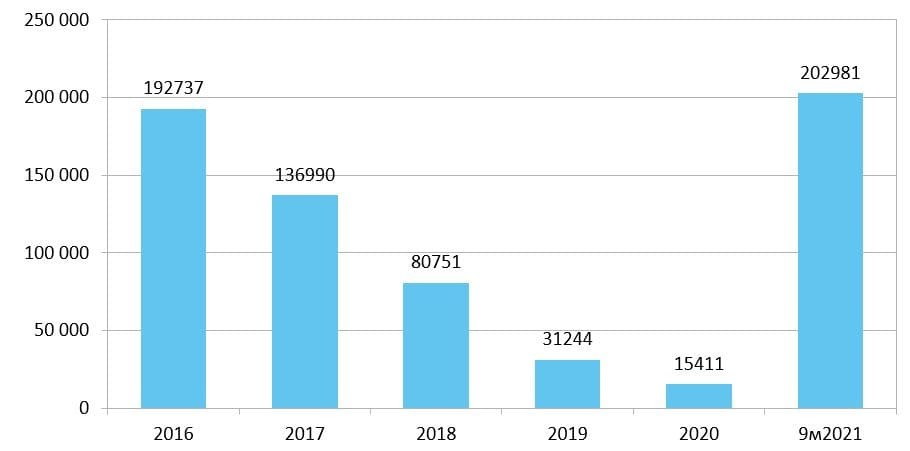

Динамика чистого долга, тыс. долл.

Рис. 7. Изменение чистого долга CorEnergy с 2016 г.

Перспективы CorEnergy

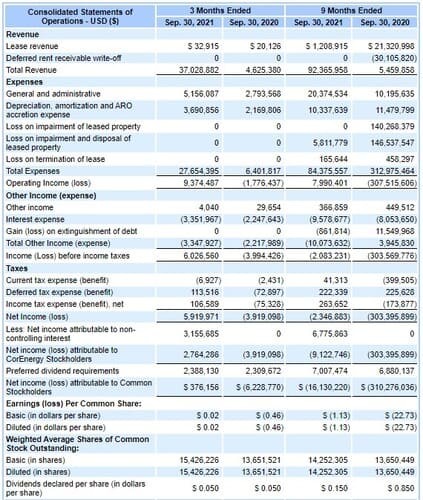

Обмен активов пошёл на пользу компании. По итогам 9 месяцев 2021 г. выручка CorEnergy уже значительно превысила выручку 2019 г. Хотя по итогам 9 месяцев компания убыточна, но на операционном уровне уже является прибыльной.

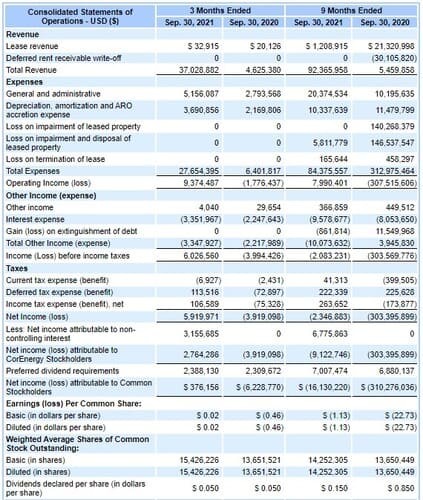

Рис. 8. Отчёт о прибылях и убытках CorEnergy за 9 месяцев 2021 г. Источник: EDGAR

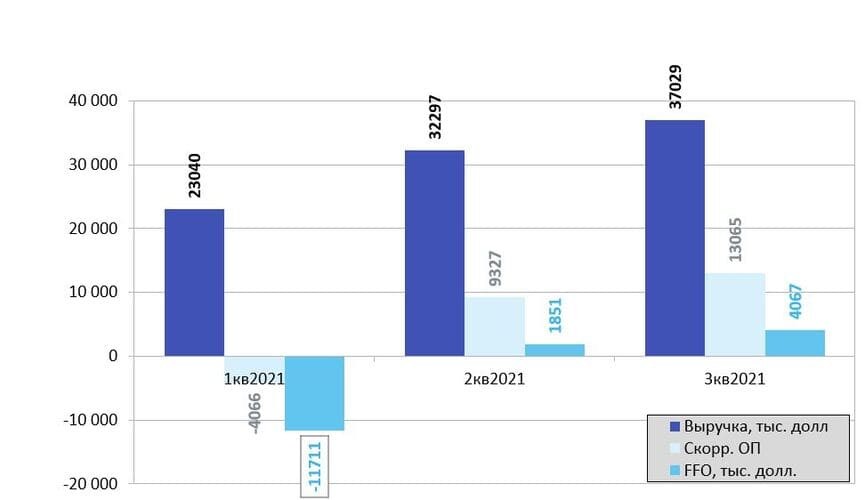

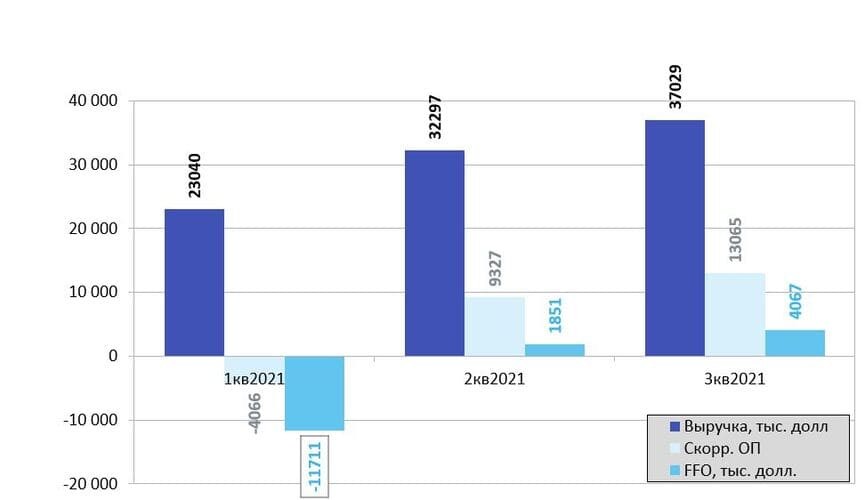

По итогам трёх кварталов компания также уже зарабатывает прибыль.

Рис. 9. Квартальные результаты CorEnergy в 2021 г. Источник: EDGAR

Результаты 2021 г. вряд ли можно будет назвать отличными, однако в 2022 г. финансовые показатели уже должны стать лучше. А если улучшатся финансовые показатели, то есть вероятность и увеличения дивидендов, что может быть драйвером роста цены акции.

В целом результаты 9 месяцев 2021 г. показывают, что у CorEnergy есть потенциал восстановления на докризисные уровни, а возможно — даже к более высоким показателям.

Риски для инвесторов

Всегда есть вероятность, что менеджмент решит не выплачивать дивиденды — особенно сейчас, когда у компании наиболее тяжёлое финансовое положение. Это может негативно повлиять на котировки.

Акции уже сейчас дают дивдоходность 5,5%, или около 4% после вычета налогов. Рынок может посчитать, что для компании в таком тяжёлом положении дивдоходность может быть, например, и 20%, тем более во время турбулентности на рынке. При неизменной сумме дивидендов это означает дальнейшее снижение котировок.

Увеличение дивидендов не обязательно приведёт к соответствующему изменению цены акции. Значительный рост дивидендных выплат — это хорошо для инвестора, однако если вы рассчитываете на рост цены акции, то можете быть разочарованы.

Положение CorEnergy на рынке

С начала коронакризиса котировки компании упали почти в 20 раз от максимумов и до сих пор не восстановились. Более того, сейчас всё выглядит так, что о восстановлении не может быть и речи. При этом уже у многих компаний, которые сильно пострадали во время кризиса, акции восстановили свои докризисные уровни или приблизились к ним — пусть даже только на ожиданиях инвесторов.

Рис. 1. Котировки CorEnergy, январь 2017 — январь 2021. Источник: investing.com

Компания является REIT. Это подразумевает отсутствие бурного развития (хотя бывают исключения), поэтому на сильный рост котировок после обвала рассчитывать не стоит. Кроме того, если не знать некоторых особенностей инвестирования в REIT (читайте о них здесь и здесь), то результат инвестирования может неприятно удивить.

Огромный дефицит, внезапно появившийся в балансе за последний отчётный 2020 г. на фоне резкого сокращения выручки, — плохой признак.

Рис. 2. Баланс CorEnergy на 31 декабря 2020 г. Источник: EDGAR

Рис. 3. Отчёт CorEnergy о прибылях и убытках за 2020 г. Источник: EDGAR

Финансовые показатели CorEnergy

На первый взгляд эмитент выглядит не очень привлекательно для инвесторов. Является ли такое положение дел стечением обстоятельств или компания плоха сама по себе? Есть ли у неё перспективы роста дивидендов и котировок? Рассмотрим финансовые показатели CorEnergy за последние пять лет.

В целом CorEnergy — стабильный бизнес, не растущий, но и не деградирующий. Из диаграмм следует, что проблемы начались в 2019 г. (резкое снижение свободного денежного потока (FFO) при стабильной выручке и скорректированной прибыли), а в 2020 — положение ухудшилось. Кроме того, нераспределённая прибыль CorEnergy находится практически на нулевой отметке. Это стоит учитывать при анализе данного REIT, т.к. обычно в этой строке баланса у подобных компаний — стабильно увеличивающийся дефицит.

Количество акций эмитента за пять лет выросло на 14%. Для REIT такая картина довольно типична, а в случае с CorEnergy причина допэмиссий кроется в способе финансирования своей деятельности. Компания выпускает конвертируемые облигации, и их владельцы иногда конвертируют свои облигации в акции компании.

Рис. 4. Финансовые показатели CorEnergy за 2016–2020 гг. Источник: EDGAR, investing.com

Для построения диаграмм FFO рассчитывается как сумма чистой прибыли и амортизации (обесценивания), скорректированная операционная прибыль — как сумма операционной прибыли и амортизации (обесценивания).

С чем связано снижение показателей?

Анализ отчётности компании за 2019 г. показал, что резкое снижение FFO является особенностями бухгалтерского учёта. Дело в том, что владельцы конвертируемых облигаций использовали своё право на конвертацию облигаций в акции компании. Данная операция в отчёте о прибылях и убытках записана как убыток от списания долга, но фактически эти деньги остались в компании, и она сэкономила на обслуживании и погашении долга по конвертируемым облигациям. Соответственно, значительное снижение FFO в 2019 г. является результатом бумажных убытков.

Рис. 5. Отчёт о прибылях и убытках CorEnergy за 2019 г. Источник: EDGAR

В 2020 г. ситуация с убытками усугубилась — компании пришлось признать убытки от обесценивания активов в Мексиканском заливе и Вайоминге.

Рис. 6. Отчёт о прибылях и убытках CorEnergy за 2020 г. Источник: EDGAR

Причиной стало банкротство основных арендаторов этих производственных мощностей в результате коронакризиса. В результате чего арендные платежи от них перестали поступать, и это негативно отразилось на общей выручке CorEnergy. Банкротство арендаторов заставило менеджмент компании пересмотреть балансовые стоимости активов и признать соответствующие убытки.

В 2020–2021 гг. CorEnergy избавилась от активов в Мексиканском заливе и Вайоминге и приобрела объекты нефтегазовой инфраструктуры в Калифорнии и в окрестностях Сент-Луиса.

С обслуживанием долгов у компании проблем не было. Долги стабильно гасились, но коронакризис и признание обесценивания активов вынудили компанию нарастить задолженность. Поскольку часть долга была представлена конвертируемыми облигациями, не исключено, что гашение долга осуществлялось за счёт конвертации облигаций в акции.

Динамика чистого долга, тыс. долл.

Рис. 7. Изменение чистого долга CorEnergy с 2016 г.

Перспективы CorEnergy

Обмен активов пошёл на пользу компании. По итогам 9 месяцев 2021 г. выручка CorEnergy уже значительно превысила выручку 2019 г. Хотя по итогам 9 месяцев компания убыточна, но на операционном уровне уже является прибыльной.

Рис. 8. Отчёт о прибылях и убытках CorEnergy за 9 месяцев 2021 г. Источник: EDGAR

По итогам трёх кварталов компания также уже зарабатывает прибыль.

Рис. 9. Квартальные результаты CorEnergy в 2021 г. Источник: EDGAR

Результаты 2021 г. вряд ли можно будет назвать отличными, однако в 2022 г. финансовые показатели уже должны стать лучше. А если улучшатся финансовые показатели, то есть вероятность и увеличения дивидендов, что может быть драйвером роста цены акции.

В целом результаты 9 месяцев 2021 г. показывают, что у CorEnergy есть потенциал восстановления на докризисные уровни, а возможно — даже к более высоким показателям.

Риски для инвесторов

Всегда есть вероятность, что менеджмент решит не выплачивать дивиденды — особенно сейчас, когда у компании наиболее тяжёлое финансовое положение. Это может негативно повлиять на котировки.

Акции уже сейчас дают дивдоходность 5,5%, или около 4% после вычета налогов. Рынок может посчитать, что для компании в таком тяжёлом положении дивдоходность может быть, например, и 20%, тем более во время турбулентности на рынке. При неизменной сумме дивидендов это означает дальнейшее снижение котировок.

Увеличение дивидендов не обязательно приведёт к соответствующему изменению цены акции. Значительный рост дивидендных выплат — это хорошо для инвестора, однако если вы рассчитываете на рост цены акции, то можете быть разочарованы.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба