17 января 2022 Bloomberg

Чтобы понять, почему выравнивание цен в сегменте высоких технологий способно напугать даже стойких биржевых быков, рассмотрим гиперспекулятивных производителей программного обеспечения, оказавшихся в эпицентре последней бури на фондовом рынке

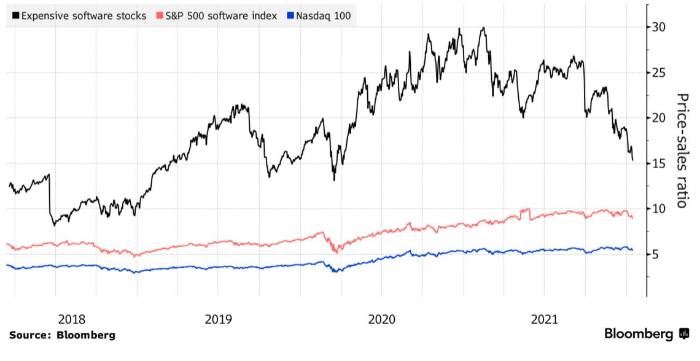

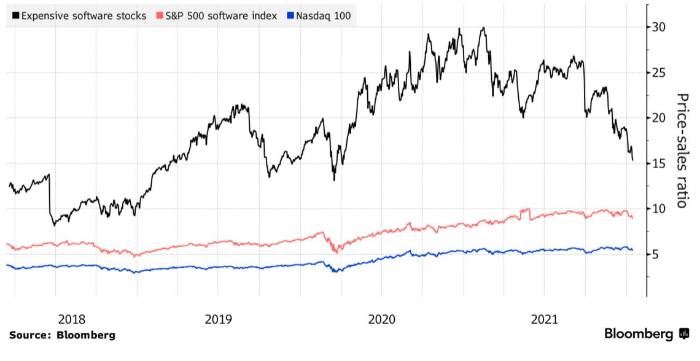

То, что довелось пережить этим компаниям, иначе как избиением младенцев не назовешь. Все началось несколько недель назад, после того, как стало очевидно, что Федрезерв всерьез настроен свернуть стимулы в финансовой системе. Если оценивать ценовую динамику при помощи специальных индексов, разработанных Goldman Sachs, акции технологических компаний потеряли треть стоимости. Но даже несмотря на эти потери, компании, которые в большинстве своем еще даже не начали приносить прибыль, стоят в 16 раз больше, чем зарабатывают.Это почти в три раза больше, чем индекс Nasdaq 100.

Акции более солидных компаний тоже еще не выгодно покупать. Соотношение цены к объему продаж у S&P 500 Software & Services Index равно 9, больше пятилетнего среднего значения 6,8, которое само по себе уже тоже завышено.

Акции высокотехнологичных компаний все еще переоценены

Но доходность облигаций растет, обещая рынку акций дни больших спадов. Быки все еще утешаются прогнозами по прибыли, но за три года ничем не оправданного роста акции Nasdaq 100 взлетели так высоко, что распродажи, связанные с переоценкой ценности компаний, могут больно ударить по карману инвесторов.

Более высокие процентные ставки предполагают здоровую экономику, но при этом они угнетают оценку будущих прибылей. Это беспокоит технологические компании, которым требуется много времени, чтобы заработать прибыль, подразумеваемую их рыночными ценами.

Участники прошлогоднего мемного безумия сочтут инструменты оценочной стоимости устаревшими, однако они точно указали на то, какие компании будут наиболее уязвимы, когда процентные ставки начнут расти. Федрезерв только начал цикл ужесточения, который, вероятно, затянется на годы, поэтому на оценочная стоимость — это показатель, на который стоит обратить внимание.

Существующие коэффициенты предполагают, что многие из этих компаний будут доминировать в своих отраслях — сценарий, который Майкл Первес с трудом может себе представить. Некоторые вообще ничего не зарабатывают. Они особенно уязвимы и первыми пострадают, когда у инвесторов изменятся предпочтения. А сейчас в моде дешевые акции.

«Делать вид, что каждая компания действительно потрясающая, и что она станет следующей Google, — это своего рода абсурд», — комментирует Первес, основатель Tallbacken Capital, Advisors. «ФРС вступает в новую фазу, и у этого ажиотажа по поводу взрывного роста рискованных активов появятся нюансы».

Привлекательность производителей программного обеспечения как предмета торговли, вызванного пандемией, спровоцировала безумный наплыв инвесторов, профессиональных, так розничных, в результате чего их оценочная стоимость взлетела до небес. По данным, собранным Morgan Stanley, в прошлом году на долю технологических компаний приходилось 20% всей экспозиции хедж-фондов.

Когда в спекулятивных секторах началась распродажа, управляющие хедж-фондами были вынуждены в бешеном темпе сокращать свои риски в этом сегменте. С тех пор экспозиция снизилась до минимального уровня за последние 18 месяцев.

Кэти Вуд, чей Флагманский ETF ARK Innovation (ARKK) потеряли почти половину стоимости по сравнению с пиком 2021 года, обвинила в разгроме ботов и трейдеров, использующих алгоритмы. В подкасте 7 января она заявила, что отраслевые инновации, такие как искусственный интеллект и технология блокчейна, «не остановить».

«То, что сейчас происходит, иррационально, — сказала Вуд. «Иногда рынок застревает в таком иррациональном состоянии, но когда начнут выходить отчеты и прогнозы по доходам за первый квартал, когда прояснится ситуация с запасами, мы увидим разворот. И он произойдет раньше, чем вы думаете».

Майк Уилсон, главный стратег по рынку акций США в Morgan Stanley, настроен менее оптимистично. Он подчеркнул, что недавняя распродажа акций в сегменте программного обеспечения совпала с тенденцией к пересмотру оценочной прибыли в сегменте в сторону понижения. Иными словами, паника, спровоцированная повышением ставок, подпитывала распродажи так же, как и настроения вокруг доходов.«Пока ситуация не изменится, сегмент производителей программного обеспечения в целом будет отставать, особенно на фоне повышения ставок», — написал Уилсон в записке для клиентов.

«На данном этапе мы бы не рекомендовали инвесторам действовать поспешно, учитывая, насколько экстремальными остаются оценки и позиционирование в секторе».

То, что довелось пережить этим компаниям, иначе как избиением младенцев не назовешь. Все началось несколько недель назад, после того, как стало очевидно, что Федрезерв всерьез настроен свернуть стимулы в финансовой системе. Если оценивать ценовую динамику при помощи специальных индексов, разработанных Goldman Sachs, акции технологических компаний потеряли треть стоимости. Но даже несмотря на эти потери, компании, которые в большинстве своем еще даже не начали приносить прибыль, стоят в 16 раз больше, чем зарабатывают.Это почти в три раза больше, чем индекс Nasdaq 100.

Акции более солидных компаний тоже еще не выгодно покупать. Соотношение цены к объему продаж у S&P 500 Software & Services Index равно 9, больше пятилетнего среднего значения 6,8, которое само по себе уже тоже завышено.

Акции высокотехнологичных компаний все еще переоценены

Но доходность облигаций растет, обещая рынку акций дни больших спадов. Быки все еще утешаются прогнозами по прибыли, но за три года ничем не оправданного роста акции Nasdaq 100 взлетели так высоко, что распродажи, связанные с переоценкой ценности компаний, могут больно ударить по карману инвесторов.

Более высокие процентные ставки предполагают здоровую экономику, но при этом они угнетают оценку будущих прибылей. Это беспокоит технологические компании, которым требуется много времени, чтобы заработать прибыль, подразумеваемую их рыночными ценами.

Участники прошлогоднего мемного безумия сочтут инструменты оценочной стоимости устаревшими, однако они точно указали на то, какие компании будут наиболее уязвимы, когда процентные ставки начнут расти. Федрезерв только начал цикл ужесточения, который, вероятно, затянется на годы, поэтому на оценочная стоимость — это показатель, на который стоит обратить внимание.

Существующие коэффициенты предполагают, что многие из этих компаний будут доминировать в своих отраслях — сценарий, который Майкл Первес с трудом может себе представить. Некоторые вообще ничего не зарабатывают. Они особенно уязвимы и первыми пострадают, когда у инвесторов изменятся предпочтения. А сейчас в моде дешевые акции.

«Делать вид, что каждая компания действительно потрясающая, и что она станет следующей Google, — это своего рода абсурд», — комментирует Первес, основатель Tallbacken Capital, Advisors. «ФРС вступает в новую фазу, и у этого ажиотажа по поводу взрывного роста рискованных активов появятся нюансы».

Привлекательность производителей программного обеспечения как предмета торговли, вызванного пандемией, спровоцировала безумный наплыв инвесторов, профессиональных, так розничных, в результате чего их оценочная стоимость взлетела до небес. По данным, собранным Morgan Stanley, в прошлом году на долю технологических компаний приходилось 20% всей экспозиции хедж-фондов.

Когда в спекулятивных секторах началась распродажа, управляющие хедж-фондами были вынуждены в бешеном темпе сокращать свои риски в этом сегменте. С тех пор экспозиция снизилась до минимального уровня за последние 18 месяцев.

Кэти Вуд, чей Флагманский ETF ARK Innovation (ARKK) потеряли почти половину стоимости по сравнению с пиком 2021 года, обвинила в разгроме ботов и трейдеров, использующих алгоритмы. В подкасте 7 января она заявила, что отраслевые инновации, такие как искусственный интеллект и технология блокчейна, «не остановить».

«То, что сейчас происходит, иррационально, — сказала Вуд. «Иногда рынок застревает в таком иррациональном состоянии, но когда начнут выходить отчеты и прогнозы по доходам за первый квартал, когда прояснится ситуация с запасами, мы увидим разворот. И он произойдет раньше, чем вы думаете».

Майк Уилсон, главный стратег по рынку акций США в Morgan Stanley, настроен менее оптимистично. Он подчеркнул, что недавняя распродажа акций в сегменте программного обеспечения совпала с тенденцией к пересмотру оценочной прибыли в сегменте в сторону понижения. Иными словами, паника, спровоцированная повышением ставок, подпитывала распродажи так же, как и настроения вокруг доходов.«Пока ситуация не изменится, сегмент производителей программного обеспечения в целом будет отставать, особенно на фоне повышения ставок», — написал Уилсон в записке для клиентов.

«На данном этапе мы бы не рекомендовали инвесторам действовать поспешно, учитывая, насколько экстремальными остаются оценки и позиционирование в секторе».

http://www.bloomberg.com/ Источник

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба