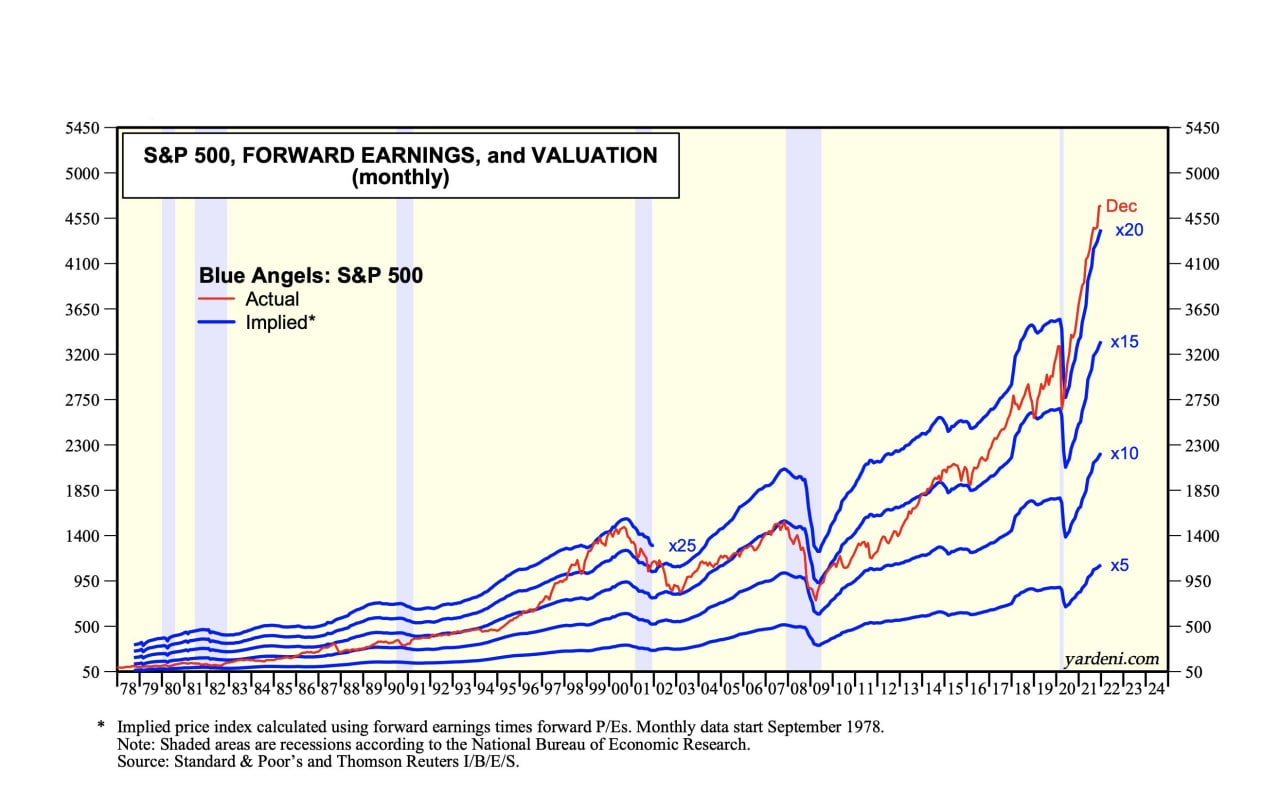

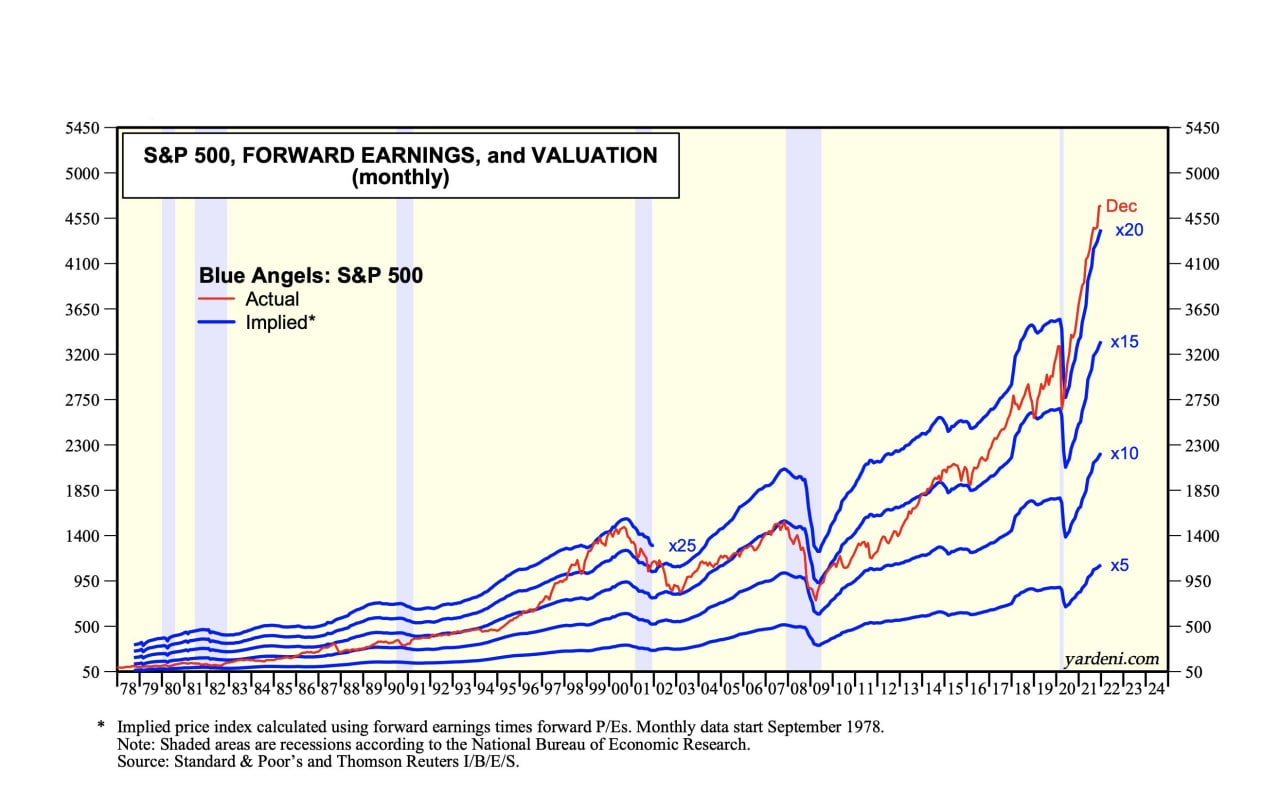

Поднятие ставок в США — сейчас самое обсуждаемое явление не только в профессиональном кругу, но и среди рядовых инвесторов. Рост ставки всегда негативное событие, так как за ним следует переоценка высокорисковых активов вниз, к чему относят и акции. После ковидного падения в феврале-марте 2020 года акции взлетели в небеса, в результате чего мы находимся на рекордных уровнях по оценкам форвардного P/E индекса широкого рынка S&P 500, что до этого наблюдалось только во время кризисов 2000 и 2008 годов.

В сегодняшней статье мы расскажем:

- почему рост ставки в США так озадачивает инвесторов;

- как проходит цикл поднятия ставки;

- как ведет себя рынок на разных временных горизонтах в это время.

Экскурс в теорию. Почему рост ставок давит на инфляцию?

История США знает множество циклов как поднятия ставки, так и её уменьшения. Наиболее важным для инвесторов выступает именно цикл поднятия, так как исторически ставку поднимают, чтобы экономика оставалась здоровой. Рост ставки — это ответ на рост инфляции значительно выше целевого «нормального» уровня.

За ростом ставки неминуемо растет ставка по депозитам и по кредитам. Рост ставки по депозитам приводит к тому, что домохозяйства и обычные люди начинают перекладывать деньги из высокорискованных активов в защитные депозиты, так как последние начинают давать более привлекательную доходность.

Из-за роста ставок банки начинают привлекать уже более дорогие деньги (рост компенсации вкладчикам), поэтому увеличивается ставка и по кредиту. В свою очередь выдача кредитов сокращается, так как всё большее число заёмщиков не могут привлекать деньги под бОльшие проценты.

Именно торможение экономического цикла через уменьшение выдачи кредита ведет к торможению инфляционных процессов в экономики.

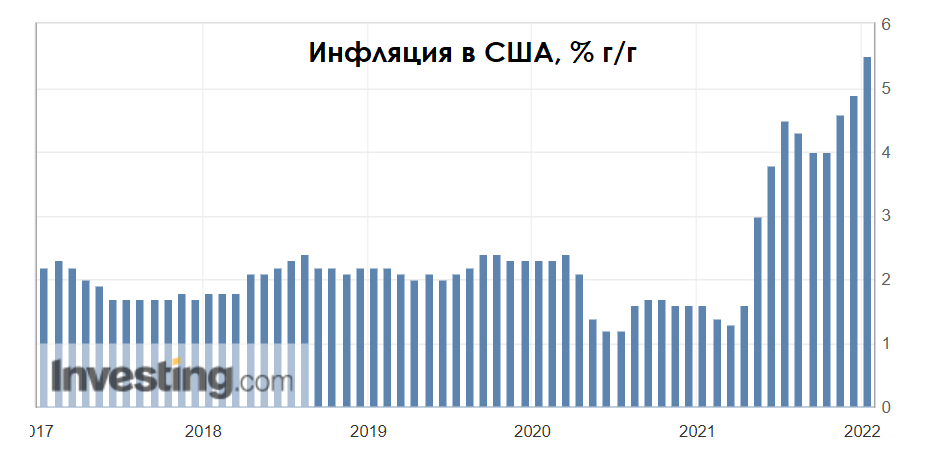

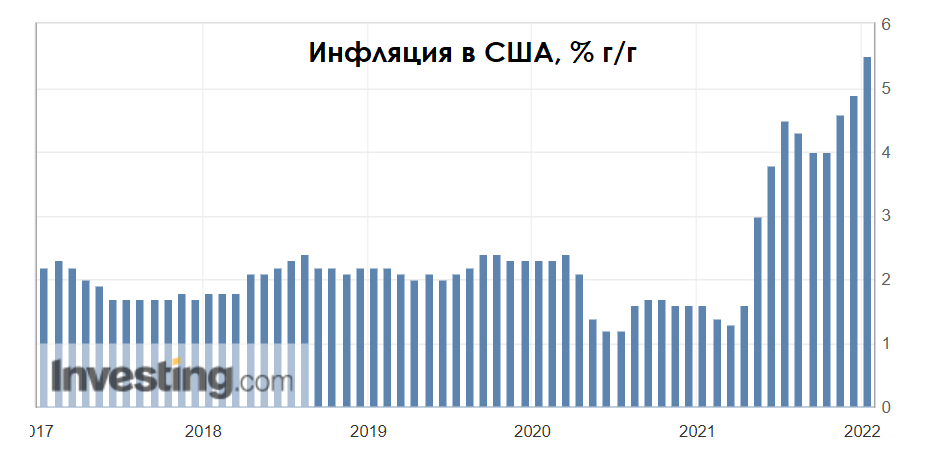

Сегодня целевой уровень инфляции ФРС составляет 2%. 12 января базовый индекс потребительских цен составил 5,5% г/г против предыдущего значения в 4,9% г/г и прогноза в 5,4% г/г:

МВФ прогнозирует, что пик инфляции будет наблюдаться в 1 кв. 2022 года, а к концу года она снизится до 3,4% г/г в результате мер по поднятию ставки.

Экскурс в теорию. Почему рост ставок пугает инвесторов?

Мы уже писали большую статью на эту тему с подробным обоснованием процесса влияния роста ставок на переоценку высокорискованных активов, в том числе акций.

Если кратко, то рост ставки влияет и на доходность облигаций США. Так как растет ставка по депозиту, то, чтобы привлекать инвесторов покупать государственный долг США, правительство также должно предложить более высокую ставку.

В базовой оценке активов безрисковым фактором дисконтирования выступает доходность 10-летних Treasuries. Так как растет безрисковая доходность, то растет и требуемая доходность от инвестиций в рискованные активы, поэтому инвесторы переоценивают их вниз. Несмотря на то, что это относится ко всем акциям, наиболее подвержены риску компании, которые еще не зарабатывают EBITDA или FCF — обычно это быстрорастущие техи и биотехи, где ставка делается на долгосрочный потенциал компании.

Сейчас рынок оценен дорого. Форвардный P/E индекса S&P 500 превысил показатель 20x, хотя исторически в нормальные времена показатель был ниже этого уровня.

Примечательно и то, что показатель доходил до 25х единожды во времена кризиса доткомов.

История подъёма ставки

Кризис доткомов

Во время кризиса доткомов ставку начали поднимать с 30 июня 1999 года — на 0,25% до 5%. Всего ставку подняли за год 6 раз с 5% до 6,5%. Последнее поднятие ставки в мае 2000 года было сразу на 0,5%.

Данный кейс интересен тем, что ставка и так не находилась на низком уровне, а во время первого поднятия инфляция составляла 2,2% г/г при росте ВВП на 4,8% г/г. В 2000 году ФРС действовал агрессивно, так как рост экономики замедлился до 4,1% г/г, а инфляция выросла до 3,4% г/г.

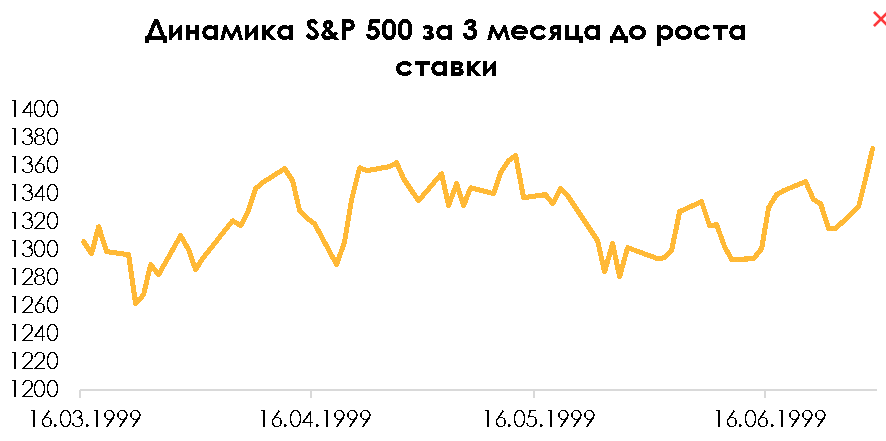

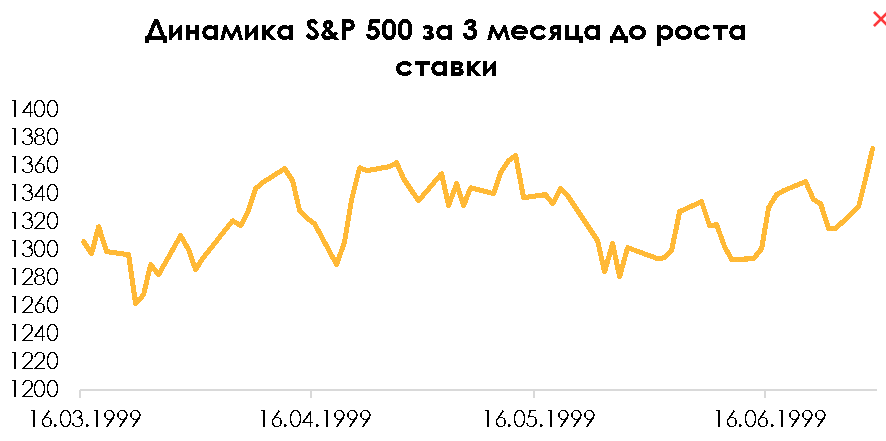

За 3 месяца до поднятия ставки рынок успел вырасти на 5%, но в целом видно, что рынок находился в боковике:

На цикле роста ставок индекс начинал снижение именно после анонса о повышении ставки:

После первого повышения ставки индекс за месяц снизился на 3%, но ко второму повышению почти восстановился до прежних уровней.

После второго повышения индекс за месяц упал уже на более существенные 6%. Но, как видно из графика, это был пик падения индекса на горизонте всего цикла роста ставок.

Итого до повышения ставки индекс находился в боковике. Суммарно индекс пал на 10% за 4 месяца во время первых двух повышений ставки. Далее последовал рост, и значимых последствий на горизонте года не наблюдалось.

Пузырь на рынке жилья

До пузыря на рынке жилья также были циклы сокращения и подъёма ставки, которые в первую очередь были связаны с войной в Афганистане и событиями 9/11. После событий 9/11 и во время афганской войны ставка резко опускалась с 6,5% до 1% в течение трех лет. Затем ставки начали медленно поднимать до нормальных значений, но это не было реакцией на значимые события.

Сейчас нас интересует цикл подъёма ставки, который полностью проходил в 2006 году, когда впервые ФРС решил ужесточить политику для сдерживания пузыря на рынке жилья.

На протяжении 2006 года ставку подняли 4 раза — с 4,25% до 5,25%.

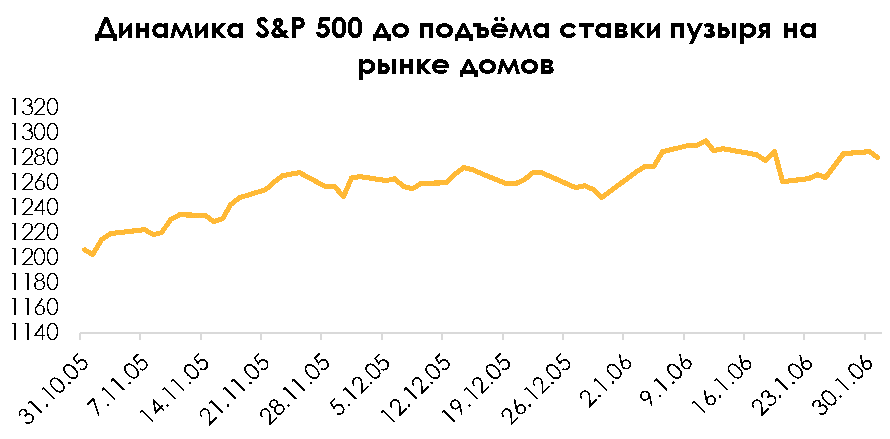

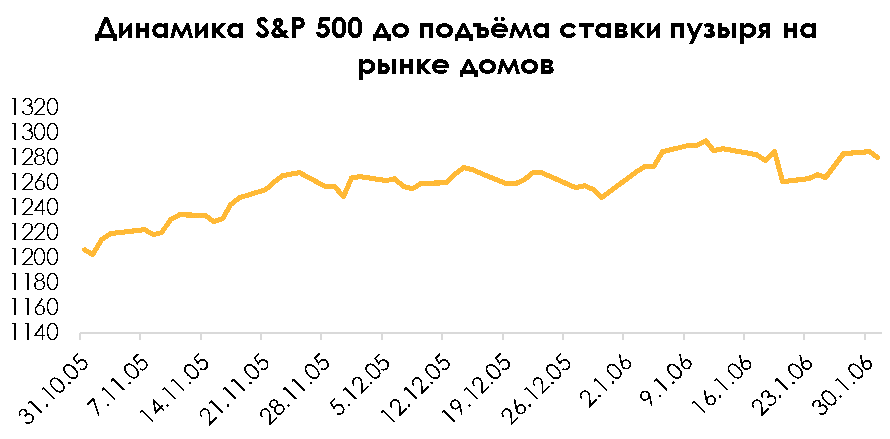

Динамика индекса за 3 месяца до подъёма ставки была положительной и не такой волатильной, как в аналогичный период кризиса доткомов. Индекс плавно вырос на 6%:

Реакция рынка на рост ставки во время пузыря рынка жилья была уже совсем другой, чем при реакции рынка во время роста ставки времен доткомов. В первых двух случаях повышения ставки рынок находился в боковике в периоде 4 месяцев. Падение рынок увидел только во время 3 и 4 подъёма ставки, и то рынок сократился на 5%, но через два месяца уже восстановился до уровней начала года. Итого на этом цикле рынок находился в боковике на всем периоде роста ставки на протяжении 6 месяцев, что можно увидеть и во время кризиса доткомов.

Когда рынок падал?

Кризис доткомов исторически развивался с 1995 года, а лопнул только 10 марта 2000 года. Закончился он в 2001 году.

Если анализировать период именно резких падений индекса во время кризиса доткомов, то в это время шел цикл понижения ставки. Цикл понижений ставки шел и 2001 год и 2002 год, суммарно произошло 13 понижений в 6,5% до 1%.

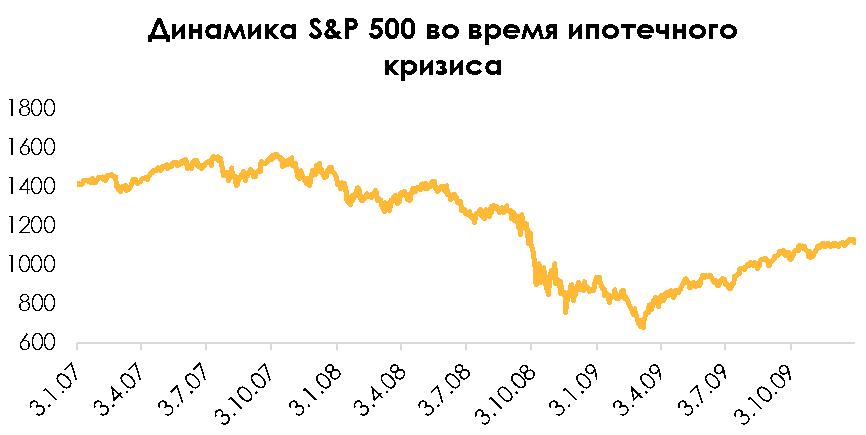

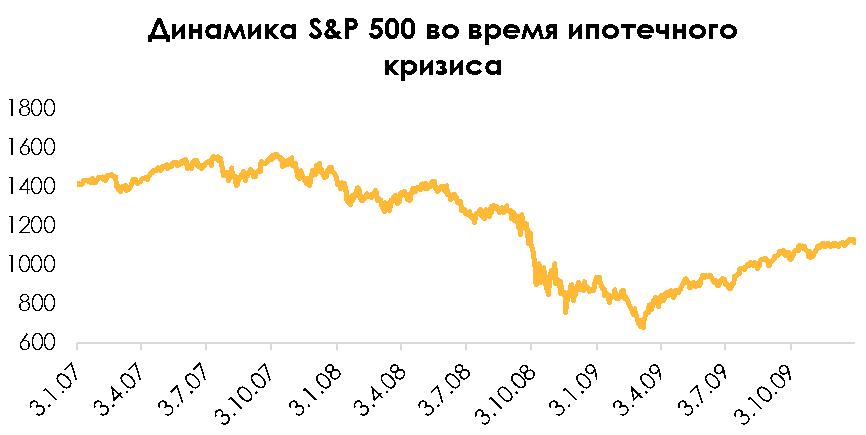

Ипотечный кризис происходил в период с 2007 по 2008 год. При этом индекс резко упал после банкротства Lehman Brothers 15 сентября 2008 года.

В период 2007/08 годов опять же наблюдался цикл понижений ставки, который начался 18 сентября 2007 года. Суммарно ставку опустили 10 раз за 1,5 года с 4,75% до 0,25%.

Вывод

Мы видим, что цикл роста ставки не затрагивает периодов значительного падения рынка. В периоды двух прошлых кризисов, когда ФРС повышал ставку, рынок находился в боковике на протяжении всего цикла.

Рынок падал резко в 2008 году на значимом событии банкротства Lehman Brothers. В кризисе же доткомов такого значимого события не было. Индекс NASDAQ до крупного падения почти вдвое достиг исторического максимума, удвоившись за год. Но какого-то конкретного события не происходило.

В результате можно сказать, что цикл роста ставок и само событие повышения ставки может оказать временный негативный эффект на индекс, так как это наблюдалось на истории. Однако цикл роста ставок не приводит к устойчивому падению индекса на горизонте 6-12 месяцев. Это показывают и наши более глубокие исследования анализа повышенной волатильности индекса в эти периоды — её не было.

Сам по себе цикл роста ставок не является триггером для резкого падения индекса. В прошлых циклах ставка росла не с экстремально низких значений, как сейчас, и при более высокой безработице.

На динамику индекса влияет совокупность факторов: сегодня это и рост ставки, и изъятие QE, и возможное QT (снижение баланса ФРС). Сам по себе рост ставок на индекс значимо не влияет.

В сегодняшней статье мы расскажем:

- почему рост ставки в США так озадачивает инвесторов;

- как проходит цикл поднятия ставки;

- как ведет себя рынок на разных временных горизонтах в это время.

Экскурс в теорию. Почему рост ставок давит на инфляцию?

История США знает множество циклов как поднятия ставки, так и её уменьшения. Наиболее важным для инвесторов выступает именно цикл поднятия, так как исторически ставку поднимают, чтобы экономика оставалась здоровой. Рост ставки — это ответ на рост инфляции значительно выше целевого «нормального» уровня.

За ростом ставки неминуемо растет ставка по депозитам и по кредитам. Рост ставки по депозитам приводит к тому, что домохозяйства и обычные люди начинают перекладывать деньги из высокорискованных активов в защитные депозиты, так как последние начинают давать более привлекательную доходность.

Из-за роста ставок банки начинают привлекать уже более дорогие деньги (рост компенсации вкладчикам), поэтому увеличивается ставка и по кредиту. В свою очередь выдача кредитов сокращается, так как всё большее число заёмщиков не могут привлекать деньги под бОльшие проценты.

Именно торможение экономического цикла через уменьшение выдачи кредита ведет к торможению инфляционных процессов в экономики.

Сегодня целевой уровень инфляции ФРС составляет 2%. 12 января базовый индекс потребительских цен составил 5,5% г/г против предыдущего значения в 4,9% г/г и прогноза в 5,4% г/г:

МВФ прогнозирует, что пик инфляции будет наблюдаться в 1 кв. 2022 года, а к концу года она снизится до 3,4% г/г в результате мер по поднятию ставки.

Экскурс в теорию. Почему рост ставок пугает инвесторов?

Мы уже писали большую статью на эту тему с подробным обоснованием процесса влияния роста ставок на переоценку высокорискованных активов, в том числе акций.

Если кратко, то рост ставки влияет и на доходность облигаций США. Так как растет ставка по депозиту, то, чтобы привлекать инвесторов покупать государственный долг США, правительство также должно предложить более высокую ставку.

В базовой оценке активов безрисковым фактором дисконтирования выступает доходность 10-летних Treasuries. Так как растет безрисковая доходность, то растет и требуемая доходность от инвестиций в рискованные активы, поэтому инвесторы переоценивают их вниз. Несмотря на то, что это относится ко всем акциям, наиболее подвержены риску компании, которые еще не зарабатывают EBITDA или FCF — обычно это быстрорастущие техи и биотехи, где ставка делается на долгосрочный потенциал компании.

Сейчас рынок оценен дорого. Форвардный P/E индекса S&P 500 превысил показатель 20x, хотя исторически в нормальные времена показатель был ниже этого уровня.

Примечательно и то, что показатель доходил до 25х единожды во времена кризиса доткомов.

История подъёма ставки

Кризис доткомов

Во время кризиса доткомов ставку начали поднимать с 30 июня 1999 года — на 0,25% до 5%. Всего ставку подняли за год 6 раз с 5% до 6,5%. Последнее поднятие ставки в мае 2000 года было сразу на 0,5%.

Данный кейс интересен тем, что ставка и так не находилась на низком уровне, а во время первого поднятия инфляция составляла 2,2% г/г при росте ВВП на 4,8% г/г. В 2000 году ФРС действовал агрессивно, так как рост экономики замедлился до 4,1% г/г, а инфляция выросла до 3,4% г/г.

За 3 месяца до поднятия ставки рынок успел вырасти на 5%, но в целом видно, что рынок находился в боковике:

На цикле роста ставок индекс начинал снижение именно после анонса о повышении ставки:

После первого повышения ставки индекс за месяц снизился на 3%, но ко второму повышению почти восстановился до прежних уровней.

После второго повышения индекс за месяц упал уже на более существенные 6%. Но, как видно из графика, это был пик падения индекса на горизонте всего цикла роста ставок.

Итого до повышения ставки индекс находился в боковике. Суммарно индекс пал на 10% за 4 месяца во время первых двух повышений ставки. Далее последовал рост, и значимых последствий на горизонте года не наблюдалось.

Пузырь на рынке жилья

До пузыря на рынке жилья также были циклы сокращения и подъёма ставки, которые в первую очередь были связаны с войной в Афганистане и событиями 9/11. После событий 9/11 и во время афганской войны ставка резко опускалась с 6,5% до 1% в течение трех лет. Затем ставки начали медленно поднимать до нормальных значений, но это не было реакцией на значимые события.

Сейчас нас интересует цикл подъёма ставки, который полностью проходил в 2006 году, когда впервые ФРС решил ужесточить политику для сдерживания пузыря на рынке жилья.

На протяжении 2006 года ставку подняли 4 раза — с 4,25% до 5,25%.

Динамика индекса за 3 месяца до подъёма ставки была положительной и не такой волатильной, как в аналогичный период кризиса доткомов. Индекс плавно вырос на 6%:

Реакция рынка на рост ставки во время пузыря рынка жилья была уже совсем другой, чем при реакции рынка во время роста ставки времен доткомов. В первых двух случаях повышения ставки рынок находился в боковике в периоде 4 месяцев. Падение рынок увидел только во время 3 и 4 подъёма ставки, и то рынок сократился на 5%, но через два месяца уже восстановился до уровней начала года. Итого на этом цикле рынок находился в боковике на всем периоде роста ставки на протяжении 6 месяцев, что можно увидеть и во время кризиса доткомов.

Когда рынок падал?

Кризис доткомов исторически развивался с 1995 года, а лопнул только 10 марта 2000 года. Закончился он в 2001 году.

Если анализировать период именно резких падений индекса во время кризиса доткомов, то в это время шел цикл понижения ставки. Цикл понижений ставки шел и 2001 год и 2002 год, суммарно произошло 13 понижений в 6,5% до 1%.

Ипотечный кризис происходил в период с 2007 по 2008 год. При этом индекс резко упал после банкротства Lehman Brothers 15 сентября 2008 года.

В период 2007/08 годов опять же наблюдался цикл понижений ставки, который начался 18 сентября 2007 года. Суммарно ставку опустили 10 раз за 1,5 года с 4,75% до 0,25%.

Вывод

Мы видим, что цикл роста ставки не затрагивает периодов значительного падения рынка. В периоды двух прошлых кризисов, когда ФРС повышал ставку, рынок находился в боковике на протяжении всего цикла.

Рынок падал резко в 2008 году на значимом событии банкротства Lehman Brothers. В кризисе же доткомов такого значимого события не было. Индекс NASDAQ до крупного падения почти вдвое достиг исторического максимума, удвоившись за год. Но какого-то конкретного события не происходило.

В результате можно сказать, что цикл роста ставок и само событие повышения ставки может оказать временный негативный эффект на индекс, так как это наблюдалось на истории. Однако цикл роста ставок не приводит к устойчивому падению индекса на горизонте 6-12 месяцев. Это показывают и наши более глубокие исследования анализа повышенной волатильности индекса в эти периоды — её не было.

Сам по себе цикл роста ставок не является триггером для резкого падения индекса. В прошлых циклах ставка росла не с экстремально низких значений, как сейчас, и при более высокой безработице.

На динамику индекса влияет совокупность факторов: сегодня это и рост ставки, и изъятие QE, и возможное QT (снижение баланса ФРС). Сам по себе рост ставок на индекс значимо не влияет.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба