1 февраля 2022 ITI Capital

Восстановление российского рынка

На прошлой неделе российский фондовый рынок впервые оживился с начала года после нескольких недель распродаж из-за геополитической напряженности. В целом уровень напряженности и неопределенности остается высоким, возможны провокации как со стороны Украины, так и со стороны Запада, но вероятность военного конфликта и «жестких» санкций, таких как отключение России от SWIFT и введение ограничений на экспорт нефти и газа, снизилась. Звонки Эммануэля Макрона Владимиру Путину и Владимиру Зеленскому, похоже, не привели к прорыву и не сделали ситуацию более ясной. На выходных СМИ в основном сообщали о новых законопроектах о санкциях, как в США, так и в Великобритании.

Скорее всего, американские санкции будут умеренными, коснутся госбанков (за исключением Сбербанка), а также ОФЗ на вторичном рынке и экспорта мелких товаров, таких как микроэлектроника.

Законопроект Великобритании, как сообщается, нацелен на собственность «представляющих интерес для Кремля юрлиц и физлиц» в королевстве.

Неясно, как правительство намерено определить значимость таких лиц – в Великобритании не осталось собственности суверенных или даже квазисуверенных российских организаций (кроме дипломатических).

Попытки арестовать активы российских энергетических компаний, работающих в Европе, поставили бы под угрозу интересы Запада, относящиеся к российскому энергетическому сектору, включая почти 20%-ую долю BP в Роснефти и крупные проекты американских супермейджоров на Дальнем Востоке, в частности 31%-ую долю Exxon в проекте на шельфе Сахалина.

РТС вырос на 12,5% с 24 по 28 января, но с начала года снизился на 10% и на 25% – с пикового уровня 25 октября 2021 г., тогда цены на нефть были на 6% ниже, чем сейчас. После ралли цен на нефть в начале декабря 2021 г. разрыв динамики цен на нефть с российским фондовым рынком достиг рекордных 40% из-за геополитической премии, которая продолжит снижаться, в то время как цены на нефть в рублях достигли ₽7180, подскочив на 40% с начала декабря, что соответствует текущей геополитической премии.

Среди наших любимых акций, отражающих динамику российского рынка, – Сбербанк, Лукойл, Сургут ап, Норникель и Газпром. Текущая средняя дивидендная доходность (12%) российских «голубых фишек» вдвое выше, чем по итогам 2020 г.

В лидеры роста за неделю вышли Алроса (+15%), Газпром (+14), Сбербанк (+13%), Татнефть (+13%) и Лукойл (+10%).

Мы считаем, что потенциал роста цены десятилетних российских ОФЗ, которые торгуются на уровне 9,5% (февраль 2016 г.) и отражают положительную реальную ставку в 1%, составляет 10% в ближайшей перспективе, в то время как внутренние облигации России упали на 18% с 52-недельного максимума.

Лучшие акции на российском рынке исходя из потенциала роста и дивидендной доходности

-354.jpg)

Нефтяное ралли и распродажа ИТ

Цены на нефть за неделю поднялись на 5,7%, превысив $90/барр., что в значительной степени обусловлено напряженными отношениями между Россией и НАТО и сокращением мировых запасов нефти. Предложение от ОПЕК+ остается ограниченным, на уровне 400 тыс. б/с, и может уменьшиться в долгосрочной перспективе из-за узких мест в поставках, снижения капитальных расходов и декарбонизации. Таким образом, из-за структурного дефицита нефть может подорожать до $100/барр., после чего, по нашим прогнозам, цена снизится до $70-80/барр. в долгосрочной перспективе из-за падения спроса ввиду роста цен, которое оказало значительное влияние на повышение розничных цен и цен производителей.

После ралли нефти в декабре котировки американских нефтесервисных компаний продолжили расти, прибавив 18,5% с начала года и 7,5% – за неделю, акции бразильской Petrobras подскочили на 22%.

За неделю, помимо России, рынок Украины вырос на 5,2%, Турции – на 3,5%, Бразилии – на 3%.

В число аутсайдеров вошел Казахстан (-7%), Китай (-6%), Южная Корея и страны ЮВА (-5%), включая Японию и Индию.

Соотношение мировых акций стоимости и роста

Азиатские рынки снижаются из-за оттока средств из ИТ-сектора

Индекс развивающихся рынков (EM) отступил на 3% из-за распродажи в Азии, на которую приходится 70% индекса MSCI EM. Распродажа в Китае была вызвана распродажей бумаг ИТ-компаний и производителей товаров массового потребления, которые подешевели на 10% из-за перетока средств из акций роста в акции стоимости, так как все больше инвесторов ждут более резкой траектории повышения ставки ФРС. Регулятор может в этом году шесть раз поднять бенчмарк по сравнению с четырьмя повышениями, ожидавшимися перед январским заседанием Комитета по операциям на открытых рынках ФРС две недели назад.

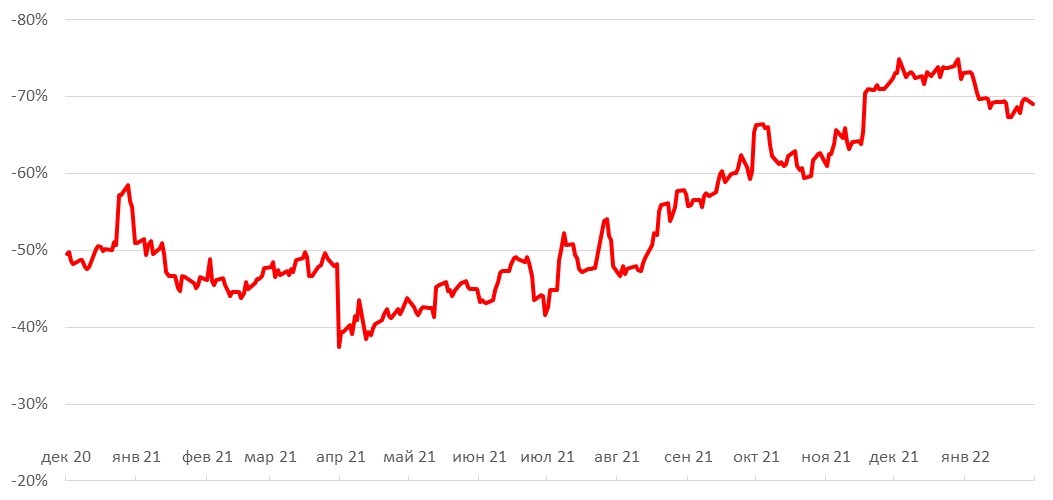

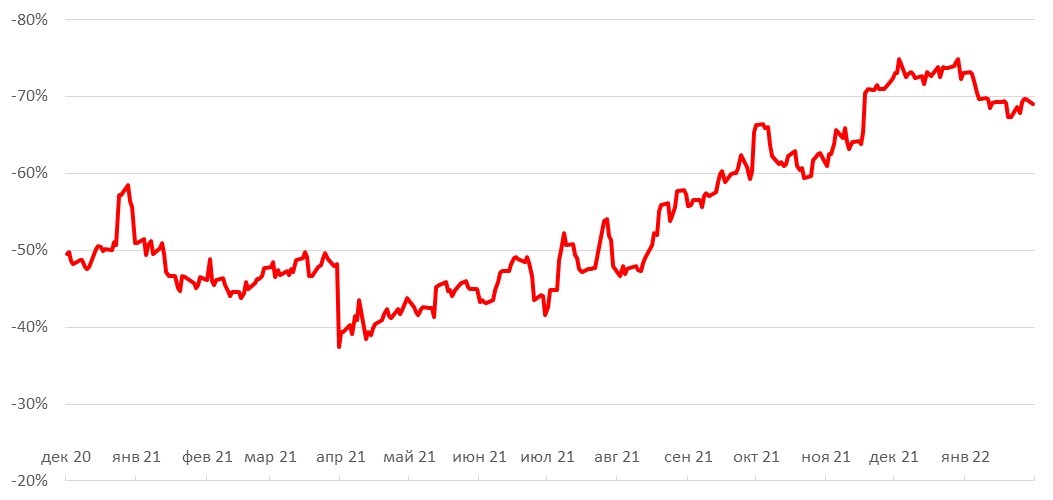

Доля ИТ-сектора на рынке Китая составляет 29% по сравнению с 25% в США. Китайский ИТ-сектор уже упал на 67% с пикового уровня февраля 2021 г., дисконт всего рынка сейчас составляет 20% по сравнению с мировым MSCI. Для некоторых компаний дисконт к сопоставимым компаниям сейчас составляет беспрецедентные 75% (в частности у Alibaba к Amazon), тогда как ранее Alibaba, крупнейший в мире онлайн-ретейлер, торговался с премией к американскому конкуренту.

Помимо удорожания нефти, из-за дефицита растут цены на коксующийся уголь (+7,7%), при этом его стоимость по-прежнему на 30% ниже пиковых уровней октября 2021 г.

Alibaba против Amazon: дисконт по мультипликатору P/E 2022 г., %

Обзор финотчетности США

В 4К21 (33% компаний, входящих в S&P 500, представили финрезультаты) у 77% отчитавшихся компаний прибыль превзошла прогнозы, у 75% – выручка. В 4К21 комбинированная прибыль S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) выросла на 24,3%. Если после публикации результатов оставшимися компаниями рост составит 24,3%, то рост показателя выше 20% охватит четыре квартала.

Зарубежные рынки – предстоящая неделя

Банк Англии и ЕЦБ 3 февраля объявят о своих решениях по денежно-кредитной политике.

Доводы в пользу того, что Банк Англии повысит процентные ставки, усилились после неожиданного скачка инфляции в декабре.

Экономисты, опрошенные Bloomberg, ожидают повышения ставки на 25 б.п., до 0,5%.

Ожидается, что председатель ЕЦБ Кристин Лагард даст комментарии, чтобы сориентировать инвесторов по поводу перспектив повышения процентных ставок.

Лагард, вероятно, подтвердит, что регулятор вряд ли пойдет на повышение ставки в 2022 г., но не станет ставить под сомнение прогнозы ужесточения ДКП в 2023 г.

В США 4 февраля Министерство труда опубликует ежемесячный отчет о занятости.

Январские данные вряд ли полностью отразят воздействие на экономику омикрон-штамма коронавируса, который быстро распространился по стране.

Трейдеры будут анализировать, как статистика повлияет на ужесточение ДКП ФРС.

В Пекине 4 февраля откроются Зимние Олимпийские игры.

Сезон отчетности продолжается, и на неделе финрезультаты представят европейские банки, а также технологические и промышленные компании:

ABB, Activision Blizzard, AMD, Alphabet, Amazon, AON,

BBVA, Banco Santander, Eli Lilly, Enel, Estee Lauder, ExxonMobil, Ferrari, Ford Motor, General Motors, Gilead, Hitachi, Honeywell, Infineon, ING, Intesa Sanpaolo, Itochu, Merck, Meta Platforms, MetLife, Mitsubishi, Mitsubishi UFJ Financial Group, Mitsui, Mizuho Financial Group, Nintendo, Nordea Bank Abp, Novartis, Qualcomm, Roche Holding, Royal Dutch Shell, Sanofi, Snap, SoftBank, Sony, Spotify, Starbucks, Sumitomo Mitsui Financial Group, UBS Group, UPS.

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и укрепился к евро до 77,8 руб. и 86,65 руб., соответственно. Индекс Мосбиржи вырос на 1,43%, РТС - на 0,37%.

Лидеры роста и падения

-862.png)

Лидерами роста стали Headhunter (+24,19%), TCS Group (+11,44%), Лукойл (+5,22%), Татнефть (ао +5,41%), Газпром (+4,92%), Сбербанк (ао +4,23%), МТС (ао +2,8%).

В число аутсайдеров вошли ПИК (-15,5%), Полиметалл (-14,79%), Mail.Ru (-11,22%), М.Видео (-8,11%), Лента (-7,39%), Петропавловск (-6,85%), АФК Система (-6,76%).

Долговой рынок

Рынок ОФЗ завершил прошлую неделю без заметных изменений. Впрочем, это не означало, что волатильность снизилась. Напротив, колебания котировок оставались весьма существенными. В первой половине недели под влиянием фактора геополитики и опасений разрастания противоречий между Россией, Украиной и НАТО доходность гособлигаций на коротком отрезке превысила 10%. Продажи проходили на существенных оборотах широким фронтом. Спреды вдоль кривой расширялись равномерно, что указывало на бегство инвесторов от российского риска из-за возможного начала вооруженного конфликта в любой момент. Позже, по мере того, как риторика стала чуть более спокойной, рынок получил возможность небольшой передышки и смог отыграть большую часть потерь за неделю. Дополнительную поддержку котировкам «классических» ОФЗ также оказала благоприятная конъюнктура рынка энергоносителей и повторная отмена первичных аукционов Минфином. Таким образом, 10-летний рублевый бенчмарк вернулся к доходности YTM 9,5%. Форма кривой остается инвертированной, что отражает ожидания инвесторов относительно дальнейшего изменения ДКП. Пока доходность коротких гособлигаций указывает на вероятный подъем ключевой ставки «широким» шагом в 100 б.п., до 9,5%. Выходящие оперативные статданные по еженедельной инфляции в России также подтверждают это предположение. Согласно Росстату, на неделе с 15 по 21 января (первый полный подходящий для сопоставления период в этом году) составила 0,22%. Таким образом, годовая инфляция по-прежнему находится на пике и оценивается в 8,64% годовых. Текущая неделя станет последней перед наступлением «недели тишины», традиционно предшествующей заседанию Банка России по монетарной политике. Вполне возможно, что представители регулятора выступят с заявлениями, чтобы послать рынку более четкий сигнал относительно перспектив изменения монетарной политики. Также большое значение будет иметь новая статистика по инфляции, которая выйдет в две ближайшие среды. Наш базовый прогноз по-прежнему совпадает с консенсус-оценкой большинства инвесторов и предполагает, что 11 февраля стоимость кредитования будет доведена до 9,5%.

Важным событием локального долгового рынка на прошлой неделе также стало выступление замминистра финансов Тимура Максимова, касающееся планов привлечения внутренних заимствований в текущих условиях. Ведомство не планирует полностью отказываться от наращивания госдолга даже при условии заметно возросшей стоимости фондирования, то есть при необходимости будет готово занимать и с двузначной ставкой. При этом чтобы диверсифицировать линейку предложения и снизить давление на кривую ОФЗ-ПД рассматривается возможность возврата к практике продажи флоатеров в рамках первичных аукционов. Этот инструмент был мало использован в прошлом году из-за потребности снижения рыночного риска. Сейчас доля флоатеров в общем портфеле Минфина опустилась до 26,6%. В ближайшее время планируется анонсировать новые выпуски ОФЗ с плавающим купоном и предложить их рынку.

На внешних рынках, несмотря на еще усилившиеся ожидания скорого подъема ставки ФРС после прошедшего заседания регулятора, доходность 10-летних казначейских облигаций (КО) вновь скорректировалась с локальных максимумов (YTM 1,77%). Это сдержало давление на активы развивающихся рынков. Торги на EM по итогам недели закрылись разнонаправленным движением суверенных бондов. Российский сегмент выглядел чуть более уверенно на фоне несколько снизившихся геополитических рисков и снижения стоимости пятилетнего CDS контракта (227 п.п. на данный момент по сравнению с максимумом в 255 п.п.). Стоимость наиболее длинных выпусков гособлигаций повысилась в пределах 2% (Russia 47 YTM 4,65%).

Новости

Норникель представил нейтрально позитивные производственные результаты за 4К21.

Негативная динамика производства по итогам года была вызвана приостановкой и проведением последующих восстановительных работ на рудниках Октябрьский и Таймырский, а также на Норильской обогатительной фабрике. В настоящее время активы восстановлены и работают на полную мощность.

Никель В 4К21 объем производства никеля увеличился на 25% к/к (-7% г/г), до 63 тыс. т.

По итогам 2021 г. производство никеля сократилось на 18% г/г, до 193 тыс. т, при ранее обнародованном прогнозе компании в диапазоне 190-200 тыс. т.

Медь В 4К21 объем производства меди увеличился на 3% к/к (-8% г/г), до 119 тыс. т.

По итогам 2021 г. производство меди уменьшилось на 16% г/г, до 407 тыс. т, при ранее обнародованном прогнозе компании в 400-425 тыс. т.

Металлы платиновой группы (МПГ) В 4К21 производство палладия выросло на 18% к/к (-9% г/г), до 704 тыс. унций, а платины – на 23% к/к (-2% г/г), до 178 тыс. унций.

По итогам 2021 г. производство палладия и платины сократилось на 7% г/г, до 2 616 тыс. унций, и на 8% г/г, до 641 тыс. унций, соответственно. При этом годовой объём производства палладия превысил верхнюю границу прогноза на 9%, платины – на 0,2%.

Самолет выкупит до 500 тыс. собственных акций в 2022 г. на 3 млрд руб. (около 1% капитализации). В ходе IPO в 4К20 Самолет разместил 5% на Московской бирже, затем увеличив free-float до 15%, рассматривая его дальнейший рост до 30-35%.

Газпром, Новатэк Цены на газ в Европе превысили $1100 за тысячу кубометров на лондонской бирже ICE. Цена февральских фьючерсов на европейском хабе TTF выросла до $1108 за тысячу кубометров. С начала дня 24 января котировки выросли на 19%.

VK (MAIL) в компаниях Skillbox и Geekbrains, которые входят в образовательный холдинг VK, прошли сокращения в ноябре-декабре 2021 г. EdTech-компании покинули порядка 300 человек, сообщили Ведомости.

В середине декабря новым гендиректором VK (MAIL) стал Владимир Кириенко, бывший первый вице-президент Ростелекома. Назначение очевидно связано с недавним вхождением влиятельных акционеров в капитал VK (СОГАЗ, Газпромбанк).

Разграничение бизнес-сегментов… Увольнения, по всей видимости, начались до назначения нового CEO, что несколько снижает шансы того, что сокращения связаны с тем, что государственный Ростелеком активно развивает собственное EdTech-направление, включая образовательный школьный проект. Опасения инвесторов могут возникнуть из-за того, что отдельные EdTech-компании Китая столкнулись с давлением со стороны местного регулятора из-за чувствительности определенных сегментов образования к прогосударственному влиянию. В данном контексте более сфокусированная сегментация EdTech-рынка со стороны VK могла бы снизить риски. Ростелеком и VK рассматривали кооперацию в сфере образования еще в 2020 г., более чем за год до назначения нового CEO.

…или post-M&A реорганизация? VK активно развивало EdTech направление через приобретения (Skillbox, GeekBrains, SkillFactory, Тетрика, Учи.ру, Алгоритмика и т.д.), что обычно требует post-M&A реорганизации ввиду дублирования компаниями части функционала. Компания еще летом 2021 г. планировала объединить Skillbox и GeekBrains на базе Skillbox. Контролирующим акционером холдинга оставалась VK с долей 50,06%.

По данным компании, объем рынка образования в России в последние годы составлял около $41 млрд, при этом на онлайн-сегмент приходился лишь $1 млрд. Ожидается, что онлайн-сегмент образования увеличится почти в три раза в 2019-23 гг.

Хотя стратегия VK пока не подтверждена новыми руководством и акционерами, вероятность продолжения развития EdTech-направления велика, на наш взгляд.

Softline Продукты Microsoft составляют чуть менее половины оборота Softline. Соответственно, сильные результаты Microsoft создают положительный read-across для акций Softline. В финансовом 2К22 (октябрь-декабрь) показатели Microsoft значительно выросли и превзошли ожидания аналитиков:

Выручка выросла на 20% г/г, до $52 млрд: +2% vs консенсус-прогноз FactSet (по данным Интерфакса);

Выручка выросла на фоне сильной динамики облачных сервисов (+32% г/г, до $22 млрд), при этом операционная норма прибыли сегмента чуть снизилась, но осталась высокой, на уровне 70% в 2К22 vs 71% в 2К21.

чистая прибыль увеличилась на 21% г/г, до $19 млрд. Прибыль в расчете на акцию повысилась до $2,48, +6,9% vs консенсус-прогноз FactSet.

Во 2К22 Microsoft потратила $10,9 млрд (+9% г/г) на дивиденды и выкуп своих акций.

Softline подтвердил планы по запуску долгосрочной программы поощрения для всех сотрудников в 2022 финансовом году.

Новая программа предусматривает получение опционов на акции Softline на сумму до 45% от годовой заработной платы ($130 млн, согласно отчетности 2020 г.) по усмотрению совета директоров при достижении целевого показателя цены акции. Период реализации опционов составит до пяти лет. Помимо этого, компания предоставит сотрудникам возможность покупки акций на сумму до 15% годовой зарплаты со скидкой 15% на момент покупки.

В случае реализации новой программы при достижении целевой эффективности в виде среднегодового роста акций от 30%, размытие капитала составит около 4% в год.

У Softline действует программа выкупа акций на сумму до $10 млн (1% текущей капитализации) до 13 декабря 2022 г. Максимальное количество выкупленных ГДР не превысит 18,3 млн (9% от 200 млн акций с учетом эффекта действующей опционной программы).

Softline: M&A на марше В соответствии с планами, объявленными в ходе IPO, Softline сообщила еще о двух приобретениях в этом году: SoftClub и MMTR Technology. Ранее в январе Softline приобрела учебно-консалтинговый центр Академия АйТи.

В результате приобретений Softline, в дополнение к уже имеющейся команде из более чем 1000 инженеров-программистов, общая численность программистов составит около 2500 человек. Это означает, что компания достигла 50% своего плана по доведению своего штата инженеров-программистов до 5000.

Приобретения соответствуют концепции развития Softline по контролю над «последней милей» доступа к клиентам, знанию их потребностей, что в сочетании с относительно низкими издержками (обусловленными присутствием на EM) позволяет активнее разрабатывать собственное ПО (IP), снижая таким образом риски захвата доли рынка в подсегменте Develop & Build. Данный сегмент традиционно оценивается инвесторами по более высоким мультипликаторам по сравнению с сегментом реселлеров программного обеспечения и IT-интеграторов.

В качестве примера можно привести успех EPAM, компании офшорного программирования (на заказ) с белорусскими корнями, которая выросла в разработчика с капитализацией $25 млрд.

MMTR основана в 2000 г., является системным интегратором и провайдером ИТ-услуг полного цикла. Компания предлагает аналитику, проектирование архитектуры, разработку программного обеспечения, тестирование и обеспечение качества, услуги DevOps и техническую поддержку пользователей. MMTR работает на глобальном рынке и предоставляет услуги клиентам в разных странах, разрабатывая программные проекты для широкого спектра отраслей, делает упор на повышение качества внутренних процессов. DevOps основана на идее взаимозависимости создания программного продукта, его тестирования и эксплуатации, что соответствует концепции развития Softline в сегменте Develop & Build, на наш взгляд.

SoftClub специализируется на разработке интегрируемых решений для банков, бирж и eСommerce Центральной и Восточной Европы. Портфель SoftClub насчитывает более 50 собственных продуктов, в том числе более 15 – для банковских систем.

SoftClub основана в 1993 г., ее продукты и решения внедрены в более чем 80 банках и госорганах разных стран мира. Крупнейшие центры разработки SoftClub находятся в Минске и Киеве, офисы присутствуют в России, Литве, Польше. Скорректированная EBITDA SoftClub в финансовом году, завершившемся в июне 2021 г., составила около $11 млн.

Самолет планирует в 2022 г. выплатить в виде дивидендов 10 млрд руб. (дивидендная доходность 3,5%) двумя траншами (за 2П21 и 1П22) vs 5 млрд руб. в 2021 г., когда компания выплатила 2,5 млрд руб. по итогам 2020 г. и столько же – за 1П21.

Дивидендная политика Самолета предусматривает выплату не менее 50% чистой прибыли по МСФО при чистом долге/EBITDA менее 1x и не менее 33% - при 1-2х, но не менее 5 млрд руб. в год.

Полиметалл представил нейтрально позитивные операционные результаты за 4К21

Объем производства увеличился на 7% к/к (+24% г/г), до 467 тыс. унций золотого эквивалента;

Выручка компании снизилась на 3% к/к (-6% г/г), до $819 млн, что обусловлено падением цен на золото и серебро в 4К21.

Чистый долг Полиметалла на конец декабря составил $1,6 млрд, за квартал он снизился на 16% к/к. Компания ожидает, что уровень денежных затрат (TCC) за полный 2021 г. будет соответствовать объявленному прогнозу в $700-750 на унцию золотого эквивалента.

Производство в 2021 г. выросло на 2% по сравнению с 2020 г. и на 5% превысило первоначальный производственный план в 1,6 млн унций, составив 1 677 тыс. унций в золотом эквиваленте. Полиметалл подтверждает текущий годовой производственный план в объеме 1,7 млн унций золотого эквивалента на 2022 г. и 1,75 млн унций золотого эквивалента на 2023 г.

Фосагро Компания представила сильные результаты по итогам 4К21

Выпуск удобрений в 4К21 вырос на 12,8% г/г (+10,5% к/к) и составил 2,8 млн т. По итогам 2021 г. объем производства вырос на 3,3% и составил 10,3 млн т благодаря наращиванию производства DAP/MAP, NPK и сульфата аммония.

Продажи удобрений за 4К21 выросли на 20,8% г/г (-6,1% к/к), до 2,5 млн т, снижение в 3К21 обусловлено сезонными колебаниями спроса на удобрения. Общие продажи удобрений за весь 2021 г. увеличились на 3% г/г и составили около 10,3 млн т.

Мы продолжаем позитивно смотреть на бумаги Фосагро и ожидаем сильных финансовых результатов на фоне высоких цен на удобрения во всем мире. Рост цен на удобрения может продолжится в 2022 г., так как закрытие или приостановка производства многих производителей удобрений на фоне энергокризиса приводит к снижению предложения на ключевых рынках сбыта компании.

Детский мир Годовые темпы роста оборота и чистой выручки в 4К21 замедлились почти в два раза относительно 3К21, продемонстрировав отрицательную динамику сопоставимых продаж из-за падения трафика в России по причине COVID-ограничений в октябре - ноябре. При этом рост онлайн-направления, продолжается, несмотря на замедление. Несмотря на динамику операционных показателей 4К21, развитие компании оставляет положительное впечатления.

По итогам 4К21:

Общий объём продаж группы (GMV): +7,7% к/к, +8,5 г/г (vs +16,4% г/г в 3К21), до 53,3 млрд руб.;

Общий объем онлайн-продаж: +48,5% к/к, +35% г/г (vs +45% г/г в 3К21), до 19,3 млрд руб.

Соответственно, доля онлайн-продаж резко выросла и составила 36,1% в 4К21 vs 26,2% в 3К21 и 29,1% в 4К20.

Чистая выручка: +7,6% к/к, +6,3% г/г (vs +14% г/г в 3К21), до 44,3 млрд руб. (89% GMV).

Рост сопоставимых L-f-L продаж: -2,3% г/г (vs +6,3% г/г в 3К21) из-за падения трафика на 8,5% г/г (-9,2% г/г в России), нивелирующего рост среднего чека на 6,8% г/г.

По итогам 2021 г.:

Общий объём продаж группы (GMV): +17% г/г, до 184 млрд руб.;

Объем онлайн-продаж: +39% г/г, до 54 млрд руб. (31% выручки);

Чистая выручка: +15% г/г, до 164 млрд руб.

Компания открыла 251 новый магазин в 2021 г. (105 в 4К21), доведя общее количество до 1119 магазинов.

Доля собственных марок и прямого импорта в GMV: +1,7 п.п. г/г, до 46,2%.

Лента Операционные показатели ретейл-сети значительно выросли за 4К21.

Выручка: +18,6% г/г (рост ускорился с 13,3% г/г в 3К21), до 147,3 млрд руб. Для сравнения, X5 и Fix Price выросли, соответственно, на 14,9% г/г и 14,5% г/г.

При этом сопоставимые продажи магазинов (LfL) выросли на 7% г/г на фоне увеличения среднего чека на 10,4% при снижении трафика на 3% из-за ограничительных мер. Для сравнения, рост Lfl X5 и Fix Price составил, соответственно, 9% г/г и 3,2% г/г.

В соответствии с рыночными трендами, компания ускорила запуск нового формата Мини Лента, открыв 85 магазинов в 4К21 и доведя их число до 503 магазинов, при этом выручка магазинов малых форматов выросла на 127% г/г, составив 15,6% в структуре выручки.

Онлайн-продажи увеличились на 128% г/г и значительные 59% к/к, до 7 млрд руб., или 5% общей выручки. Средний чек вырос на 11% к/к до 2083 руб. (по сравнению со средним чеком гипермаркетов в 1469 руб.), при этом собственные онлайн-продажи составили 49% от общего объема онлайн-продаж.

За весь 2021 г. выручка Ленты выросла на 8,6% г/г (+11,4% г/г у X5), до 483,6 млрд руб.

Менеджмент Ленты также сохранил ранее объявленный прогноз на 2021 г.:

Рентабельность по EBITDA: %

Капитальные вложения: до 5% от объема продаж, без учета M&A.

О’кей представил операционные данные за 4К21 – темпы роста уступают основным конкурентам ретейлера

Выручка ретейлера выросла на 10,4% г/г (рост незначительно ускорился с 10,1% г/г в 3К21) и составила 54 млрд руб. Для сравнения, Лента, X5 и Fix Price выросли, на 18,6% г/г, 14,9% г/г и 14,5% г/г, соответственно.

Сопоставимые продажи магазинов (like-for-like – LFL) выросли на 7% г/г за счет увеличения среднего чека на 8,2%, рост был частично нивелирован снижением трафика на 1,3%. Для сравнения, рост LFL Ленты, X5 и Fix Price составил 10,4% г/г, 9% г/г и 3,2% г/г, соответственно.

Онлайн-продажи выросли в 2,3 раза г/г, до 1,665 млрд руб., и составили 3,8% от выручки гипермаркетов.

За весь 2021 г. выручка О'Кей выросла на 7,2% г/г, до 185,2 млрд руб., (+11,4% г/г у X5 и 8,6% у Ленты) до 483,6 млрд руб.

Сопоставимые продажи в 2021 г. увеличились на 3,7% за счет роста среднего чека на 2,4% и покупательского трафика – на 1,3%.

За 2021 г. О’кей открыл 34 новых дискаунтера (чистый показатель с учетом закрытий), общее количество магазинов сети выросло до 152 с 118 на конец 2020 г. Торговая площадь магазинов компании выросла на 4,4% г/г, до 625,6 тыс. кв. м, в том числе торговая площадь сети дискаунтеров - на 28,5%, до 102,9 тыс. кв. м. Торговая площадь гипермаркетов увеличилась на 0,6%, до 5227 тыс. кв.м.

М.Видео Компания представила сильные операционные данные по итогам 4К21

Общие продажи (GMV) выросли на 31,9% к/к (+8,1% г/г) и составили 177,6 млрд руб. с НДС.

Онлайн-продажи выросли на 35,9% к/к (17,3% г/г), до 123,9 млрд руб. (с НДС), составив 69,8% от GMV компании (против 64,3% в 4К20). Оборот мобильной платформы вырос до 83,9 млрд руб. и составил 67,7% от общих онлайн-продаж.

Средний чек клиентов снизился на 1,1% к/к (+7,3% г/г) и составил 10 914 руб.

Количество активных идентифицированных клиентов увеличилось на 6,8% к/к (+17,1% г/г) и составило 19,7 млн.

М.Видео в 2021 г. открыла 184 новых магазина и вышла в 92 новых города.

Евраз представил нейтрально-позитивные операционные данные за 4К21

Выплавка стали снизилась на 0,6% к/к (-2% г/г), до 3,384 млн т, в основном это было обусловлено приостановкой работы оборудования для проведения ремонтных работ в Североамериканском дивизионе компании в ноябре.

Продажи стальной продукции выросли на 7% к/к (+7% г/г), до 3,188 млн т (против снижения продаж на 8% к/к в 3К21).

Производство рядового коксующегося угля выросло на 34,4 к/к (+11% г/г), до 6,7 млн т. Продажи угольной продукции увеличились на 4% к/к (-8% г/г) и составили 2,6 млн т (против снижения на 19,2% к/к в 3К21).

По итогам 2021 г. производство стали снизилось на 0,4%, до 13,569 млн т, вследствие сокращения объемов производства на российских активах компании после введения экспортных пошлин (рок действия истек в конце 2021 г.). За 2021 г. продажи стали сократились на 4,5% г/г, до 12,469 млн т.

Русагро Положительные операционные данные за 4К21. Выручка 4К21 выросла на 27% г/г (vs 43% г/г в 3К21), до 77,8 млрд руб. (до учета межсегментных статей). Темп роста относительно 3К21 ускорился в сахарном и сельскохозяйственном (зерновой) сегментах:

Масложировой сегмент: +24% г/г (vs +82% г/г в 3К21), до 31,3 млрд руб. (40% в структуре выручки vs 57% в 3К21).

Выручка мясного сегмента: +17% г/г (vs +17% г/г в 3К21), до 11,2 млрд руб. (14% выручки).

Сахарный сегмент: + 74% г/г (vs +13% г/г в 3К21), до 12,2 млрд руб. (16% выручки).

Выручка сельскохозяйственного сегмента (зерновые и масличные культуры): +18% (vs +1% г/г в 3К21), до 23,2 млрд руб. (доля 30%).

Защитный по своей природе аграрный сегмент, растет вследствие общего роста инфляции в мировой экономике и, на наш взгляд, продолжит пользоваться спросом со стороны инвесторов.

На прошлой неделе российский фондовый рынок впервые оживился с начала года после нескольких недель распродаж из-за геополитической напряженности. В целом уровень напряженности и неопределенности остается высоким, возможны провокации как со стороны Украины, так и со стороны Запада, но вероятность военного конфликта и «жестких» санкций, таких как отключение России от SWIFT и введение ограничений на экспорт нефти и газа, снизилась. Звонки Эммануэля Макрона Владимиру Путину и Владимиру Зеленскому, похоже, не привели к прорыву и не сделали ситуацию более ясной. На выходных СМИ в основном сообщали о новых законопроектах о санкциях, как в США, так и в Великобритании.

Скорее всего, американские санкции будут умеренными, коснутся госбанков (за исключением Сбербанка), а также ОФЗ на вторичном рынке и экспорта мелких товаров, таких как микроэлектроника.

Законопроект Великобритании, как сообщается, нацелен на собственность «представляющих интерес для Кремля юрлиц и физлиц» в королевстве.

Неясно, как правительство намерено определить значимость таких лиц – в Великобритании не осталось собственности суверенных или даже квазисуверенных российских организаций (кроме дипломатических).

Попытки арестовать активы российских энергетических компаний, работающих в Европе, поставили бы под угрозу интересы Запада, относящиеся к российскому энергетическому сектору, включая почти 20%-ую долю BP в Роснефти и крупные проекты американских супермейджоров на Дальнем Востоке, в частности 31%-ую долю Exxon в проекте на шельфе Сахалина.

РТС вырос на 12,5% с 24 по 28 января, но с начала года снизился на 10% и на 25% – с пикового уровня 25 октября 2021 г., тогда цены на нефть были на 6% ниже, чем сейчас. После ралли цен на нефть в начале декабря 2021 г. разрыв динамики цен на нефть с российским фондовым рынком достиг рекордных 40% из-за геополитической премии, которая продолжит снижаться, в то время как цены на нефть в рублях достигли ₽7180, подскочив на 40% с начала декабря, что соответствует текущей геополитической премии.

Среди наших любимых акций, отражающих динамику российского рынка, – Сбербанк, Лукойл, Сургут ап, Норникель и Газпром. Текущая средняя дивидендная доходность (12%) российских «голубых фишек» вдвое выше, чем по итогам 2020 г.

В лидеры роста за неделю вышли Алроса (+15%), Газпром (+14), Сбербанк (+13%), Татнефть (+13%) и Лукойл (+10%).

Мы считаем, что потенциал роста цены десятилетних российских ОФЗ, которые торгуются на уровне 9,5% (февраль 2016 г.) и отражают положительную реальную ставку в 1%, составляет 10% в ближайшей перспективе, в то время как внутренние облигации России упали на 18% с 52-недельного максимума.

Лучшие акции на российском рынке исходя из потенциала роста и дивидендной доходности

-354.jpg)

Нефтяное ралли и распродажа ИТ

Цены на нефть за неделю поднялись на 5,7%, превысив $90/барр., что в значительной степени обусловлено напряженными отношениями между Россией и НАТО и сокращением мировых запасов нефти. Предложение от ОПЕК+ остается ограниченным, на уровне 400 тыс. б/с, и может уменьшиться в долгосрочной перспективе из-за узких мест в поставках, снижения капитальных расходов и декарбонизации. Таким образом, из-за структурного дефицита нефть может подорожать до $100/барр., после чего, по нашим прогнозам, цена снизится до $70-80/барр. в долгосрочной перспективе из-за падения спроса ввиду роста цен, которое оказало значительное влияние на повышение розничных цен и цен производителей.

После ралли нефти в декабре котировки американских нефтесервисных компаний продолжили расти, прибавив 18,5% с начала года и 7,5% – за неделю, акции бразильской Petrobras подскочили на 22%.

За неделю, помимо России, рынок Украины вырос на 5,2%, Турции – на 3,5%, Бразилии – на 3%.

В число аутсайдеров вошел Казахстан (-7%), Китай (-6%), Южная Корея и страны ЮВА (-5%), включая Японию и Индию.

Соотношение мировых акций стоимости и роста

Азиатские рынки снижаются из-за оттока средств из ИТ-сектора

Индекс развивающихся рынков (EM) отступил на 3% из-за распродажи в Азии, на которую приходится 70% индекса MSCI EM. Распродажа в Китае была вызвана распродажей бумаг ИТ-компаний и производителей товаров массового потребления, которые подешевели на 10% из-за перетока средств из акций роста в акции стоимости, так как все больше инвесторов ждут более резкой траектории повышения ставки ФРС. Регулятор может в этом году шесть раз поднять бенчмарк по сравнению с четырьмя повышениями, ожидавшимися перед январским заседанием Комитета по операциям на открытых рынках ФРС две недели назад.

Доля ИТ-сектора на рынке Китая составляет 29% по сравнению с 25% в США. Китайский ИТ-сектор уже упал на 67% с пикового уровня февраля 2021 г., дисконт всего рынка сейчас составляет 20% по сравнению с мировым MSCI. Для некоторых компаний дисконт к сопоставимым компаниям сейчас составляет беспрецедентные 75% (в частности у Alibaba к Amazon), тогда как ранее Alibaba, крупнейший в мире онлайн-ретейлер, торговался с премией к американскому конкуренту.

Помимо удорожания нефти, из-за дефицита растут цены на коксующийся уголь (+7,7%), при этом его стоимость по-прежнему на 30% ниже пиковых уровней октября 2021 г.

Alibaba против Amazon: дисконт по мультипликатору P/E 2022 г., %

Обзор финотчетности США

В 4К21 (33% компаний, входящих в S&P 500, представили финрезультаты) у 77% отчитавшихся компаний прибыль превзошла прогнозы, у 75% – выручка. В 4К21 комбинированная прибыль S&P 500 (включает фактические результаты компаний, которые отчитались, и оценочные результаты компаний, которые еще не отчитались) выросла на 24,3%. Если после публикации результатов оставшимися компаниями рост составит 24,3%, то рост показателя выше 20% охватит четыре квартала.

Зарубежные рынки – предстоящая неделя

Банк Англии и ЕЦБ 3 февраля объявят о своих решениях по денежно-кредитной политике.

Доводы в пользу того, что Банк Англии повысит процентные ставки, усилились после неожиданного скачка инфляции в декабре.

Экономисты, опрошенные Bloomberg, ожидают повышения ставки на 25 б.п., до 0,5%.

Ожидается, что председатель ЕЦБ Кристин Лагард даст комментарии, чтобы сориентировать инвесторов по поводу перспектив повышения процентных ставок.

Лагард, вероятно, подтвердит, что регулятор вряд ли пойдет на повышение ставки в 2022 г., но не станет ставить под сомнение прогнозы ужесточения ДКП в 2023 г.

В США 4 февраля Министерство труда опубликует ежемесячный отчет о занятости.

Январские данные вряд ли полностью отразят воздействие на экономику омикрон-штамма коронавируса, который быстро распространился по стране.

Трейдеры будут анализировать, как статистика повлияет на ужесточение ДКП ФРС.

В Пекине 4 февраля откроются Зимние Олимпийские игры.

Сезон отчетности продолжается, и на неделе финрезультаты представят европейские банки, а также технологические и промышленные компании:

ABB, Activision Blizzard, AMD, Alphabet, Amazon, AON,

BBVA, Banco Santander, Eli Lilly, Enel, Estee Lauder, ExxonMobil, Ferrari, Ford Motor, General Motors, Gilead, Hitachi, Honeywell, Infineon, ING, Intesa Sanpaolo, Itochu, Merck, Meta Platforms, MetLife, Mitsubishi, Mitsubishi UFJ Financial Group, Mitsui, Mizuho Financial Group, Nintendo, Nordea Bank Abp, Novartis, Qualcomm, Roche Holding, Royal Dutch Shell, Sanofi, Snap, SoftBank, Sony, Spotify, Starbucks, Sumitomo Mitsui Financial Group, UBS Group, UPS.

Российский рынок за неделю

За прошлую неделю рубль ослаб к доллару и укрепился к евро до 77,8 руб. и 86,65 руб., соответственно. Индекс Мосбиржи вырос на 1,43%, РТС - на 0,37%.

Лидеры роста и падения

-862.png)

Лидерами роста стали Headhunter (+24,19%), TCS Group (+11,44%), Лукойл (+5,22%), Татнефть (ао +5,41%), Газпром (+4,92%), Сбербанк (ао +4,23%), МТС (ао +2,8%).

В число аутсайдеров вошли ПИК (-15,5%), Полиметалл (-14,79%), Mail.Ru (-11,22%), М.Видео (-8,11%), Лента (-7,39%), Петропавловск (-6,85%), АФК Система (-6,76%).

Долговой рынок

Рынок ОФЗ завершил прошлую неделю без заметных изменений. Впрочем, это не означало, что волатильность снизилась. Напротив, колебания котировок оставались весьма существенными. В первой половине недели под влиянием фактора геополитики и опасений разрастания противоречий между Россией, Украиной и НАТО доходность гособлигаций на коротком отрезке превысила 10%. Продажи проходили на существенных оборотах широким фронтом. Спреды вдоль кривой расширялись равномерно, что указывало на бегство инвесторов от российского риска из-за возможного начала вооруженного конфликта в любой момент. Позже, по мере того, как риторика стала чуть более спокойной, рынок получил возможность небольшой передышки и смог отыграть большую часть потерь за неделю. Дополнительную поддержку котировкам «классических» ОФЗ также оказала благоприятная конъюнктура рынка энергоносителей и повторная отмена первичных аукционов Минфином. Таким образом, 10-летний рублевый бенчмарк вернулся к доходности YTM 9,5%. Форма кривой остается инвертированной, что отражает ожидания инвесторов относительно дальнейшего изменения ДКП. Пока доходность коротких гособлигаций указывает на вероятный подъем ключевой ставки «широким» шагом в 100 б.п., до 9,5%. Выходящие оперативные статданные по еженедельной инфляции в России также подтверждают это предположение. Согласно Росстату, на неделе с 15 по 21 января (первый полный подходящий для сопоставления период в этом году) составила 0,22%. Таким образом, годовая инфляция по-прежнему находится на пике и оценивается в 8,64% годовых. Текущая неделя станет последней перед наступлением «недели тишины», традиционно предшествующей заседанию Банка России по монетарной политике. Вполне возможно, что представители регулятора выступят с заявлениями, чтобы послать рынку более четкий сигнал относительно перспектив изменения монетарной политики. Также большое значение будет иметь новая статистика по инфляции, которая выйдет в две ближайшие среды. Наш базовый прогноз по-прежнему совпадает с консенсус-оценкой большинства инвесторов и предполагает, что 11 февраля стоимость кредитования будет доведена до 9,5%.

Важным событием локального долгового рынка на прошлой неделе также стало выступление замминистра финансов Тимура Максимова, касающееся планов привлечения внутренних заимствований в текущих условиях. Ведомство не планирует полностью отказываться от наращивания госдолга даже при условии заметно возросшей стоимости фондирования, то есть при необходимости будет готово занимать и с двузначной ставкой. При этом чтобы диверсифицировать линейку предложения и снизить давление на кривую ОФЗ-ПД рассматривается возможность возврата к практике продажи флоатеров в рамках первичных аукционов. Этот инструмент был мало использован в прошлом году из-за потребности снижения рыночного риска. Сейчас доля флоатеров в общем портфеле Минфина опустилась до 26,6%. В ближайшее время планируется анонсировать новые выпуски ОФЗ с плавающим купоном и предложить их рынку.

На внешних рынках, несмотря на еще усилившиеся ожидания скорого подъема ставки ФРС после прошедшего заседания регулятора, доходность 10-летних казначейских облигаций (КО) вновь скорректировалась с локальных максимумов (YTM 1,77%). Это сдержало давление на активы развивающихся рынков. Торги на EM по итогам недели закрылись разнонаправленным движением суверенных бондов. Российский сегмент выглядел чуть более уверенно на фоне несколько снизившихся геополитических рисков и снижения стоимости пятилетнего CDS контракта (227 п.п. на данный момент по сравнению с максимумом в 255 п.п.). Стоимость наиболее длинных выпусков гособлигаций повысилась в пределах 2% (Russia 47 YTM 4,65%).

Новости

Норникель представил нейтрально позитивные производственные результаты за 4К21.

Негативная динамика производства по итогам года была вызвана приостановкой и проведением последующих восстановительных работ на рудниках Октябрьский и Таймырский, а также на Норильской обогатительной фабрике. В настоящее время активы восстановлены и работают на полную мощность.

Никель В 4К21 объем производства никеля увеличился на 25% к/к (-7% г/г), до 63 тыс. т.

По итогам 2021 г. производство никеля сократилось на 18% г/г, до 193 тыс. т, при ранее обнародованном прогнозе компании в диапазоне 190-200 тыс. т.

Медь В 4К21 объем производства меди увеличился на 3% к/к (-8% г/г), до 119 тыс. т.

По итогам 2021 г. производство меди уменьшилось на 16% г/г, до 407 тыс. т, при ранее обнародованном прогнозе компании в 400-425 тыс. т.

Металлы платиновой группы (МПГ) В 4К21 производство палладия выросло на 18% к/к (-9% г/г), до 704 тыс. унций, а платины – на 23% к/к (-2% г/г), до 178 тыс. унций.

По итогам 2021 г. производство палладия и платины сократилось на 7% г/г, до 2 616 тыс. унций, и на 8% г/г, до 641 тыс. унций, соответственно. При этом годовой объём производства палладия превысил верхнюю границу прогноза на 9%, платины – на 0,2%.

Самолет выкупит до 500 тыс. собственных акций в 2022 г. на 3 млрд руб. (около 1% капитализации). В ходе IPO в 4К20 Самолет разместил 5% на Московской бирже, затем увеличив free-float до 15%, рассматривая его дальнейший рост до 30-35%.

Газпром, Новатэк Цены на газ в Европе превысили $1100 за тысячу кубометров на лондонской бирже ICE. Цена февральских фьючерсов на европейском хабе TTF выросла до $1108 за тысячу кубометров. С начала дня 24 января котировки выросли на 19%.

VK (MAIL) в компаниях Skillbox и Geekbrains, которые входят в образовательный холдинг VK, прошли сокращения в ноябре-декабре 2021 г. EdTech-компании покинули порядка 300 человек, сообщили Ведомости.

В середине декабря новым гендиректором VK (MAIL) стал Владимир Кириенко, бывший первый вице-президент Ростелекома. Назначение очевидно связано с недавним вхождением влиятельных акционеров в капитал VK (СОГАЗ, Газпромбанк).

Разграничение бизнес-сегментов… Увольнения, по всей видимости, начались до назначения нового CEO, что несколько снижает шансы того, что сокращения связаны с тем, что государственный Ростелеком активно развивает собственное EdTech-направление, включая образовательный школьный проект. Опасения инвесторов могут возникнуть из-за того, что отдельные EdTech-компании Китая столкнулись с давлением со стороны местного регулятора из-за чувствительности определенных сегментов образования к прогосударственному влиянию. В данном контексте более сфокусированная сегментация EdTech-рынка со стороны VK могла бы снизить риски. Ростелеком и VK рассматривали кооперацию в сфере образования еще в 2020 г., более чем за год до назначения нового CEO.

…или post-M&A реорганизация? VK активно развивало EdTech направление через приобретения (Skillbox, GeekBrains, SkillFactory, Тетрика, Учи.ру, Алгоритмика и т.д.), что обычно требует post-M&A реорганизации ввиду дублирования компаниями части функционала. Компания еще летом 2021 г. планировала объединить Skillbox и GeekBrains на базе Skillbox. Контролирующим акционером холдинга оставалась VK с долей 50,06%.

По данным компании, объем рынка образования в России в последние годы составлял около $41 млрд, при этом на онлайн-сегмент приходился лишь $1 млрд. Ожидается, что онлайн-сегмент образования увеличится почти в три раза в 2019-23 гг.

Хотя стратегия VK пока не подтверждена новыми руководством и акционерами, вероятность продолжения развития EdTech-направления велика, на наш взгляд.

Softline Продукты Microsoft составляют чуть менее половины оборота Softline. Соответственно, сильные результаты Microsoft создают положительный read-across для акций Softline. В финансовом 2К22 (октябрь-декабрь) показатели Microsoft значительно выросли и превзошли ожидания аналитиков:

Выручка выросла на 20% г/г, до $52 млрд: +2% vs консенсус-прогноз FactSet (по данным Интерфакса);

Выручка выросла на фоне сильной динамики облачных сервисов (+32% г/г, до $22 млрд), при этом операционная норма прибыли сегмента чуть снизилась, но осталась высокой, на уровне 70% в 2К22 vs 71% в 2К21.

чистая прибыль увеличилась на 21% г/г, до $19 млрд. Прибыль в расчете на акцию повысилась до $2,48, +6,9% vs консенсус-прогноз FactSet.

Во 2К22 Microsoft потратила $10,9 млрд (+9% г/г) на дивиденды и выкуп своих акций.

Softline подтвердил планы по запуску долгосрочной программы поощрения для всех сотрудников в 2022 финансовом году.

Новая программа предусматривает получение опционов на акции Softline на сумму до 45% от годовой заработной платы ($130 млн, согласно отчетности 2020 г.) по усмотрению совета директоров при достижении целевого показателя цены акции. Период реализации опционов составит до пяти лет. Помимо этого, компания предоставит сотрудникам возможность покупки акций на сумму до 15% годовой зарплаты со скидкой 15% на момент покупки.

В случае реализации новой программы при достижении целевой эффективности в виде среднегодового роста акций от 30%, размытие капитала составит около 4% в год.

У Softline действует программа выкупа акций на сумму до $10 млн (1% текущей капитализации) до 13 декабря 2022 г. Максимальное количество выкупленных ГДР не превысит 18,3 млн (9% от 200 млн акций с учетом эффекта действующей опционной программы).

Softline: M&A на марше В соответствии с планами, объявленными в ходе IPO, Softline сообщила еще о двух приобретениях в этом году: SoftClub и MMTR Technology. Ранее в январе Softline приобрела учебно-консалтинговый центр Академия АйТи.

В результате приобретений Softline, в дополнение к уже имеющейся команде из более чем 1000 инженеров-программистов, общая численность программистов составит около 2500 человек. Это означает, что компания достигла 50% своего плана по доведению своего штата инженеров-программистов до 5000.

Приобретения соответствуют концепции развития Softline по контролю над «последней милей» доступа к клиентам, знанию их потребностей, что в сочетании с относительно низкими издержками (обусловленными присутствием на EM) позволяет активнее разрабатывать собственное ПО (IP), снижая таким образом риски захвата доли рынка в подсегменте Develop & Build. Данный сегмент традиционно оценивается инвесторами по более высоким мультипликаторам по сравнению с сегментом реселлеров программного обеспечения и IT-интеграторов.

В качестве примера можно привести успех EPAM, компании офшорного программирования (на заказ) с белорусскими корнями, которая выросла в разработчика с капитализацией $25 млрд.

MMTR основана в 2000 г., является системным интегратором и провайдером ИТ-услуг полного цикла. Компания предлагает аналитику, проектирование архитектуры, разработку программного обеспечения, тестирование и обеспечение качества, услуги DevOps и техническую поддержку пользователей. MMTR работает на глобальном рынке и предоставляет услуги клиентам в разных странах, разрабатывая программные проекты для широкого спектра отраслей, делает упор на повышение качества внутренних процессов. DevOps основана на идее взаимозависимости создания программного продукта, его тестирования и эксплуатации, что соответствует концепции развития Softline в сегменте Develop & Build, на наш взгляд.

SoftClub специализируется на разработке интегрируемых решений для банков, бирж и eСommerce Центральной и Восточной Европы. Портфель SoftClub насчитывает более 50 собственных продуктов, в том числе более 15 – для банковских систем.

SoftClub основана в 1993 г., ее продукты и решения внедрены в более чем 80 банках и госорганах разных стран мира. Крупнейшие центры разработки SoftClub находятся в Минске и Киеве, офисы присутствуют в России, Литве, Польше. Скорректированная EBITDA SoftClub в финансовом году, завершившемся в июне 2021 г., составила около $11 млн.

Самолет планирует в 2022 г. выплатить в виде дивидендов 10 млрд руб. (дивидендная доходность 3,5%) двумя траншами (за 2П21 и 1П22) vs 5 млрд руб. в 2021 г., когда компания выплатила 2,5 млрд руб. по итогам 2020 г. и столько же – за 1П21.

Дивидендная политика Самолета предусматривает выплату не менее 50% чистой прибыли по МСФО при чистом долге/EBITDA менее 1x и не менее 33% - при 1-2х, но не менее 5 млрд руб. в год.

Полиметалл представил нейтрально позитивные операционные результаты за 4К21

Объем производства увеличился на 7% к/к (+24% г/г), до 467 тыс. унций золотого эквивалента;

Выручка компании снизилась на 3% к/к (-6% г/г), до $819 млн, что обусловлено падением цен на золото и серебро в 4К21.

Чистый долг Полиметалла на конец декабря составил $1,6 млрд, за квартал он снизился на 16% к/к. Компания ожидает, что уровень денежных затрат (TCC) за полный 2021 г. будет соответствовать объявленному прогнозу в $700-750 на унцию золотого эквивалента.

Производство в 2021 г. выросло на 2% по сравнению с 2020 г. и на 5% превысило первоначальный производственный план в 1,6 млн унций, составив 1 677 тыс. унций в золотом эквиваленте. Полиметалл подтверждает текущий годовой производственный план в объеме 1,7 млн унций золотого эквивалента на 2022 г. и 1,75 млн унций золотого эквивалента на 2023 г.

Фосагро Компания представила сильные результаты по итогам 4К21

Выпуск удобрений в 4К21 вырос на 12,8% г/г (+10,5% к/к) и составил 2,8 млн т. По итогам 2021 г. объем производства вырос на 3,3% и составил 10,3 млн т благодаря наращиванию производства DAP/MAP, NPK и сульфата аммония.

Продажи удобрений за 4К21 выросли на 20,8% г/г (-6,1% к/к), до 2,5 млн т, снижение в 3К21 обусловлено сезонными колебаниями спроса на удобрения. Общие продажи удобрений за весь 2021 г. увеличились на 3% г/г и составили около 10,3 млн т.

Мы продолжаем позитивно смотреть на бумаги Фосагро и ожидаем сильных финансовых результатов на фоне высоких цен на удобрения во всем мире. Рост цен на удобрения может продолжится в 2022 г., так как закрытие или приостановка производства многих производителей удобрений на фоне энергокризиса приводит к снижению предложения на ключевых рынках сбыта компании.

Детский мир Годовые темпы роста оборота и чистой выручки в 4К21 замедлились почти в два раза относительно 3К21, продемонстрировав отрицательную динамику сопоставимых продаж из-за падения трафика в России по причине COVID-ограничений в октябре - ноябре. При этом рост онлайн-направления, продолжается, несмотря на замедление. Несмотря на динамику операционных показателей 4К21, развитие компании оставляет положительное впечатления.

По итогам 4К21:

Общий объём продаж группы (GMV): +7,7% к/к, +8,5 г/г (vs +16,4% г/г в 3К21), до 53,3 млрд руб.;

Общий объем онлайн-продаж: +48,5% к/к, +35% г/г (vs +45% г/г в 3К21), до 19,3 млрд руб.

Соответственно, доля онлайн-продаж резко выросла и составила 36,1% в 4К21 vs 26,2% в 3К21 и 29,1% в 4К20.

Чистая выручка: +7,6% к/к, +6,3% г/г (vs +14% г/г в 3К21), до 44,3 млрд руб. (89% GMV).

Рост сопоставимых L-f-L продаж: -2,3% г/г (vs +6,3% г/г в 3К21) из-за падения трафика на 8,5% г/г (-9,2% г/г в России), нивелирующего рост среднего чека на 6,8% г/г.

По итогам 2021 г.:

Общий объём продаж группы (GMV): +17% г/г, до 184 млрд руб.;

Объем онлайн-продаж: +39% г/г, до 54 млрд руб. (31% выручки);

Чистая выручка: +15% г/г, до 164 млрд руб.

Компания открыла 251 новый магазин в 2021 г. (105 в 4К21), доведя общее количество до 1119 магазинов.

Доля собственных марок и прямого импорта в GMV: +1,7 п.п. г/г, до 46,2%.

Лента Операционные показатели ретейл-сети значительно выросли за 4К21.

Выручка: +18,6% г/г (рост ускорился с 13,3% г/г в 3К21), до 147,3 млрд руб. Для сравнения, X5 и Fix Price выросли, соответственно, на 14,9% г/г и 14,5% г/г.

При этом сопоставимые продажи магазинов (LfL) выросли на 7% г/г на фоне увеличения среднего чека на 10,4% при снижении трафика на 3% из-за ограничительных мер. Для сравнения, рост Lfl X5 и Fix Price составил, соответственно, 9% г/г и 3,2% г/г.

В соответствии с рыночными трендами, компания ускорила запуск нового формата Мини Лента, открыв 85 магазинов в 4К21 и доведя их число до 503 магазинов, при этом выручка магазинов малых форматов выросла на 127% г/г, составив 15,6% в структуре выручки.

Онлайн-продажи увеличились на 128% г/г и значительные 59% к/к, до 7 млрд руб., или 5% общей выручки. Средний чек вырос на 11% к/к до 2083 руб. (по сравнению со средним чеком гипермаркетов в 1469 руб.), при этом собственные онлайн-продажи составили 49% от общего объема онлайн-продаж.

За весь 2021 г. выручка Ленты выросла на 8,6% г/г (+11,4% г/г у X5), до 483,6 млрд руб.

Менеджмент Ленты также сохранил ранее объявленный прогноз на 2021 г.:

Рентабельность по EBITDA: %

Капитальные вложения: до 5% от объема продаж, без учета M&A.

О’кей представил операционные данные за 4К21 – темпы роста уступают основным конкурентам ретейлера

Выручка ретейлера выросла на 10,4% г/г (рост незначительно ускорился с 10,1% г/г в 3К21) и составила 54 млрд руб. Для сравнения, Лента, X5 и Fix Price выросли, на 18,6% г/г, 14,9% г/г и 14,5% г/г, соответственно.

Сопоставимые продажи магазинов (like-for-like – LFL) выросли на 7% г/г за счет увеличения среднего чека на 8,2%, рост был частично нивелирован снижением трафика на 1,3%. Для сравнения, рост LFL Ленты, X5 и Fix Price составил 10,4% г/г, 9% г/г и 3,2% г/г, соответственно.

Онлайн-продажи выросли в 2,3 раза г/г, до 1,665 млрд руб., и составили 3,8% от выручки гипермаркетов.

За весь 2021 г. выручка О'Кей выросла на 7,2% г/г, до 185,2 млрд руб., (+11,4% г/г у X5 и 8,6% у Ленты) до 483,6 млрд руб.

Сопоставимые продажи в 2021 г. увеличились на 3,7% за счет роста среднего чека на 2,4% и покупательского трафика – на 1,3%.

За 2021 г. О’кей открыл 34 новых дискаунтера (чистый показатель с учетом закрытий), общее количество магазинов сети выросло до 152 с 118 на конец 2020 г. Торговая площадь магазинов компании выросла на 4,4% г/г, до 625,6 тыс. кв. м, в том числе торговая площадь сети дискаунтеров - на 28,5%, до 102,9 тыс. кв. м. Торговая площадь гипермаркетов увеличилась на 0,6%, до 5227 тыс. кв.м.

М.Видео Компания представила сильные операционные данные по итогам 4К21

Общие продажи (GMV) выросли на 31,9% к/к (+8,1% г/г) и составили 177,6 млрд руб. с НДС.

Онлайн-продажи выросли на 35,9% к/к (17,3% г/г), до 123,9 млрд руб. (с НДС), составив 69,8% от GMV компании (против 64,3% в 4К20). Оборот мобильной платформы вырос до 83,9 млрд руб. и составил 67,7% от общих онлайн-продаж.

Средний чек клиентов снизился на 1,1% к/к (+7,3% г/г) и составил 10 914 руб.

Количество активных идентифицированных клиентов увеличилось на 6,8% к/к (+17,1% г/г) и составило 19,7 млн.

М.Видео в 2021 г. открыла 184 новых магазина и вышла в 92 новых города.

Евраз представил нейтрально-позитивные операционные данные за 4К21

Выплавка стали снизилась на 0,6% к/к (-2% г/г), до 3,384 млн т, в основном это было обусловлено приостановкой работы оборудования для проведения ремонтных работ в Североамериканском дивизионе компании в ноябре.

Продажи стальной продукции выросли на 7% к/к (+7% г/г), до 3,188 млн т (против снижения продаж на 8% к/к в 3К21).

Производство рядового коксующегося угля выросло на 34,4 к/к (+11% г/г), до 6,7 млн т. Продажи угольной продукции увеличились на 4% к/к (-8% г/г) и составили 2,6 млн т (против снижения на 19,2% к/к в 3К21).

По итогам 2021 г. производство стали снизилось на 0,4%, до 13,569 млн т, вследствие сокращения объемов производства на российских активах компании после введения экспортных пошлин (рок действия истек в конце 2021 г.). За 2021 г. продажи стали сократились на 4,5% г/г, до 12,469 млн т.

Русагро Положительные операционные данные за 4К21. Выручка 4К21 выросла на 27% г/г (vs 43% г/г в 3К21), до 77,8 млрд руб. (до учета межсегментных статей). Темп роста относительно 3К21 ускорился в сахарном и сельскохозяйственном (зерновой) сегментах:

Масложировой сегмент: +24% г/г (vs +82% г/г в 3К21), до 31,3 млрд руб. (40% в структуре выручки vs 57% в 3К21).

Выручка мясного сегмента: +17% г/г (vs +17% г/г в 3К21), до 11,2 млрд руб. (14% выручки).

Сахарный сегмент: + 74% г/г (vs +13% г/г в 3К21), до 12,2 млрд руб. (16% выручки).

Выручка сельскохозяйственного сегмента (зерновые и масличные культуры): +18% (vs +1% г/г в 3К21), до 23,2 млрд руб. (доля 30%).

Защитный по своей природе аграрный сегмент, растет вследствие общего роста инфляции в мировой экономике и, на наш взгляд, продолжит пользоваться спросом со стороны инвесторов.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба