2 февраля 2022 Financial Times

ФРС по-прежнему проводит мягкую политику, хотя восстановление и рост инфляции уже давно очевидны

22 ноября президент США Джо Байден снова назначил Джея Пауэлла на пост председателя Федеральной резервной системы. Через восемь дней Пауэлл заявил Конгрессу, что «вероятно, пора отказаться от этого слова и попытаться более четко объяснить, что мы имеем в виду». Под волшебным словом он подразумевал «временную» инфляцию. Это заклинание позволило ФРС по-прежнему проводить стимулирующую монетарную политику во время уверенного восстановления, сопровождавшегося стремительным ростом инфляции. Циники могли бы подумать, что время для отказа от этого слова выбрано не случайно. Остается надеяться, что еще не слишком поздно.

В 1955 году председатель ФРС Уильям Макчесни Мартин заметил, что ЦБ «находится в положении наставника, который распорядился закончить вечеринку в разгар веселья». Как показали потрясения, начавшиеся примерно через двадцать лет, это был хороший совет. Потеря контроля над инфляцией наносит политический и экономический ущерб: обычно для восстановления контроля требуется серьезная рецессия. Тем не менее, в последнее время ФРС сильно рискует, так как она пока даже не пытается закончить эту вечеринку.

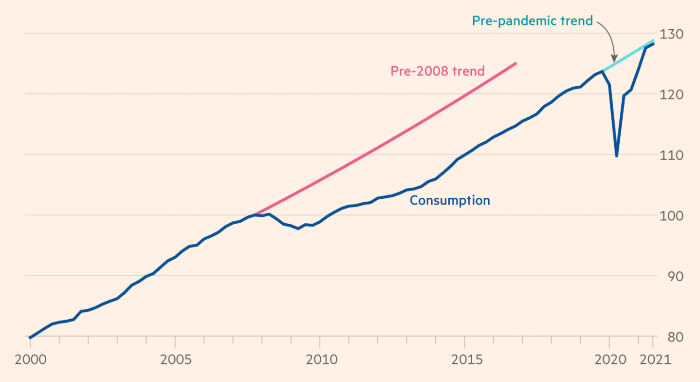

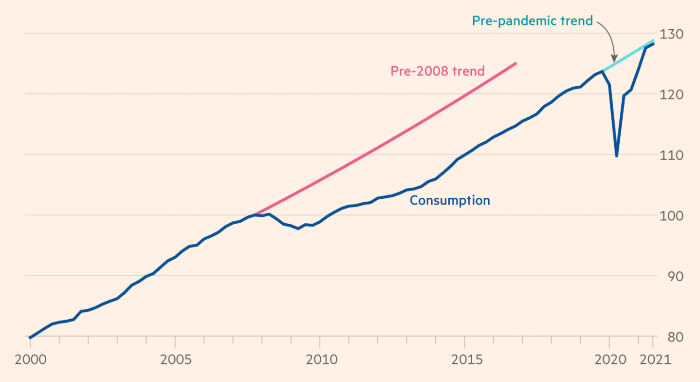

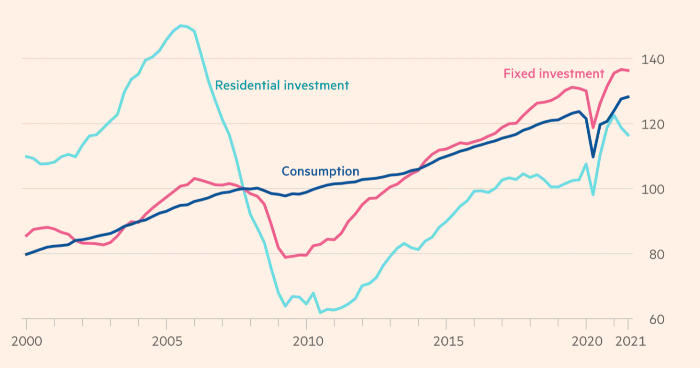

Потребление в США вернулось к доковидным уровням

Характер инфляции в основном зависит от условий, при которых возникают подобные потрясения, а не от того, что происходит на тех или иных рынках. Риск в том, что на фоне довольно благоприятной политики, как сегодня, ценовой шок может слишком легко распространиться по экономике, поскольку работники и производители отчаянно пытаются компенсировать убытки.

Позитивные факторы

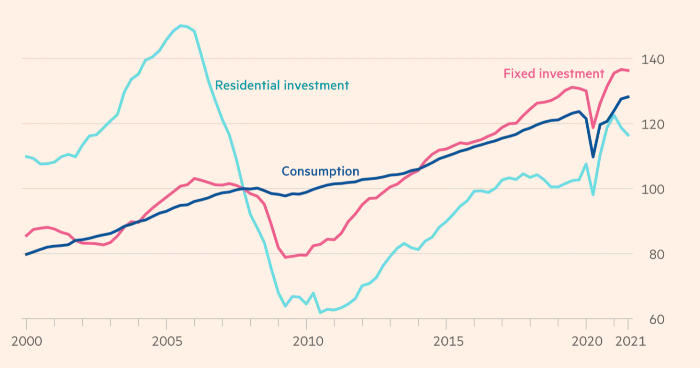

Поэтому следует исходить из состояния экономики. Институт международных финансов (IIF) отмечает, что реальное потребление в США к настоящему времени полностью вернулось к допандемийным трендам. Такого не было после финансового кризиса 2008 года. Инвестиции в бизнес и жилую недвижимость также крайне устойчивы. Восстановление происходит увереннее, чем в других крупных странах с высоким уровнем дохода. По словам IIF, основной причиной такого хорошего состояния стали финансовые стимулы.

Ситуация на рынке труда также улучшилась и, судя по некоторым показателям, он близок к перегреву. В недавней статье для Института международной экономики Петерсона Джейсон Фурман и Уилсон Пауэлл показали, что уровень незанятости среди трудоспособного населения, уровень безработицы, число безработных на вакансию и процент уволившихся выше, чем в среднем в 2001-2018 годах. Последние два показателя находятся на рекордном уровне. Как отметил Джей Пауэлл на пресс-конференции на прошлой неделе, «условия на рынке труда соответствуют максимальной занятости в плане обеспечения самого высокого уровня занятости, который согласуется с ценовой стабильностью». Другими словами, ФРС уже выполнила мандат по созданию рабочих мест.

Рынок ценных бумаг с фиксированной доходностью по темпам восстановления опережает другие рынки

Об устойчивом положении на рынке труда говорит и быстрый рост номинальных зарплат, при этом совокупная компенсация гражданским работникам превышает тенденцию, существовавшую до пандемии. Тем не менее, в декабре 2021 года реальная компенсация была на 3.6% ниже тренда. Это связано с тем, что годовая инфляция потребительских цен достигла 7%, что является самым высоким показателем за последние сорок лет. Даже базовая инфляция (без учета таких нестабильных товаров, как энергоносители и продовольствие) достигла 5.5%. Более того, вопреки мнению, что рост инфляции связан всего с несколькими пунктами, IIF показал, что инфляция составляет более 2% для более чем 70% взвешенного индекса. Этот скачок цен — не ограниченное явление.

Невозможное возможно?

Темпы роста цен на самые дефицитные товары замедлятся, а многие цены даже упадут. Но этого будет недостаточно. Одна из причин в том, что пострадавшие предприятия и работники будут стремиться компенсировать убытки, рискуя запустить инфляционную спираль. Другая причина — политика по-прежнему остается слишком мягкой, учитывая продолжающуюся покупку активов и ставку по федеральным фондам на уровне 0.25%. Несмотря на перебои в поставках, центральному банку приходится корректировать политику с учетом спроса. Тем не менее, ФРС продолжает вечеринку, хотя она уже превращается в оргию.

Кроме того, учитывая «длительные и изменяющиеся разрывы» в согласовании монетарной политики, экономики и инфляции, описанные Милтоном Фридманом, трудно поверить, что ФРС близка к тому, где она должна быть. ФРС согласна: она уже планирует ужесточение. Но вопрос в том, сможет ли она по-прежнему сдерживать инфляционную спираль и поддерживать стабильные ожидания, не вызывая рецессию. Это будет крайне сложно. У политиков просто недостаточно информации об экономике после пандемии, чтобы внести соответствующие изменения в политику, тем более что они явно опоздали.

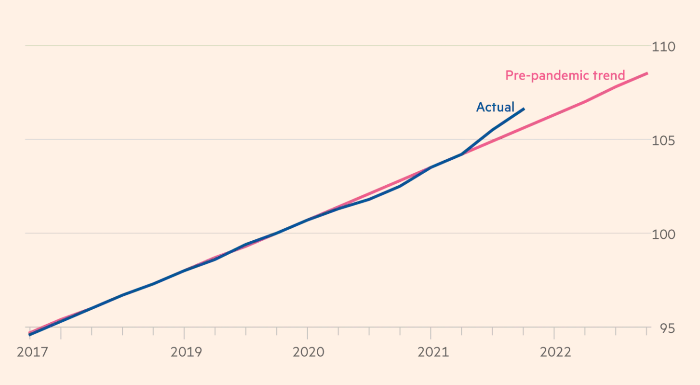

Номинальные затраты на рабочую силу выше тренда

На этом фоне декабрьские прогнозы ФРС вызывают недоумение. Средняя оценка предполагает, что базовая инфляция потребительских цен снизится до 2.7% в этом году и 2.3% в 2023 году, поскольку уровень безработицы стабилизируется на уровне 3.5%. В то же время, по прогнозам, ставка по федеральным фондам составит от 0.6 до 0.9% в этом году и от 1.4 до 1.9% в 2023 году (если не учитывать три самых высоких и самых низких показателя). Стоит отметить, что эти прогнозы ниже оценки ФРС в отношении нейтральной процентной ставки, которая составляет 2.5%. Более того, предполагаемые реальные процентные ставки тоже являются отрицательными. Возможно, правление полагает, что агрессивная продажа активов обеспечит необходимое ужесточение за счет более высоких долгосрочных ставок. Или же они должны верить, что экономика и инфляция постепенно стабилизируются, даже если при этом монетарная политика останется стимулирующей.

Это было бы идеально. Вполне вероятно, что политический курс, выбранный во время кризиса Covid, оправдан и сегодня. Также возможно, что ужесточение прогноза обеспечит устойчивый рост и плавное снижение инфляции. И то, и другое не кажется совсем абсурдным. Но возможно ли это? Вряд ли.

22 ноября президент США Джо Байден снова назначил Джея Пауэлла на пост председателя Федеральной резервной системы. Через восемь дней Пауэлл заявил Конгрессу, что «вероятно, пора отказаться от этого слова и попытаться более четко объяснить, что мы имеем в виду». Под волшебным словом он подразумевал «временную» инфляцию. Это заклинание позволило ФРС по-прежнему проводить стимулирующую монетарную политику во время уверенного восстановления, сопровождавшегося стремительным ростом инфляции. Циники могли бы подумать, что время для отказа от этого слова выбрано не случайно. Остается надеяться, что еще не слишком поздно.

В 1955 году председатель ФРС Уильям Макчесни Мартин заметил, что ЦБ «находится в положении наставника, который распорядился закончить вечеринку в разгар веселья». Как показали потрясения, начавшиеся примерно через двадцать лет, это был хороший совет. Потеря контроля над инфляцией наносит политический и экономический ущерб: обычно для восстановления контроля требуется серьезная рецессия. Тем не менее, в последнее время ФРС сильно рискует, так как она пока даже не пытается закончить эту вечеринку.

Потребление в США вернулось к доковидным уровням

Характер инфляции в основном зависит от условий, при которых возникают подобные потрясения, а не от того, что происходит на тех или иных рынках. Риск в том, что на фоне довольно благоприятной политики, как сегодня, ценовой шок может слишком легко распространиться по экономике, поскольку работники и производители отчаянно пытаются компенсировать убытки.

Позитивные факторы

Поэтому следует исходить из состояния экономики. Институт международных финансов (IIF) отмечает, что реальное потребление в США к настоящему времени полностью вернулось к допандемийным трендам. Такого не было после финансового кризиса 2008 года. Инвестиции в бизнес и жилую недвижимость также крайне устойчивы. Восстановление происходит увереннее, чем в других крупных странах с высоким уровнем дохода. По словам IIF, основной причиной такого хорошего состояния стали финансовые стимулы.

Ситуация на рынке труда также улучшилась и, судя по некоторым показателям, он близок к перегреву. В недавней статье для Института международной экономики Петерсона Джейсон Фурман и Уилсон Пауэлл показали, что уровень незанятости среди трудоспособного населения, уровень безработицы, число безработных на вакансию и процент уволившихся выше, чем в среднем в 2001-2018 годах. Последние два показателя находятся на рекордном уровне. Как отметил Джей Пауэлл на пресс-конференции на прошлой неделе, «условия на рынке труда соответствуют максимальной занятости в плане обеспечения самого высокого уровня занятости, который согласуется с ценовой стабильностью». Другими словами, ФРС уже выполнила мандат по созданию рабочих мест.

Рынок ценных бумаг с фиксированной доходностью по темпам восстановления опережает другие рынки

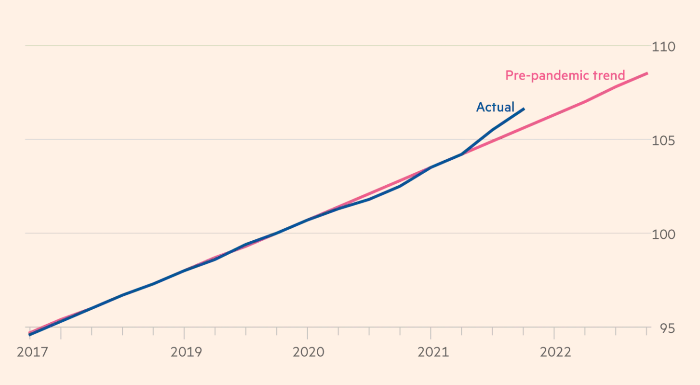

Об устойчивом положении на рынке труда говорит и быстрый рост номинальных зарплат, при этом совокупная компенсация гражданским работникам превышает тенденцию, существовавшую до пандемии. Тем не менее, в декабре 2021 года реальная компенсация была на 3.6% ниже тренда. Это связано с тем, что годовая инфляция потребительских цен достигла 7%, что является самым высоким показателем за последние сорок лет. Даже базовая инфляция (без учета таких нестабильных товаров, как энергоносители и продовольствие) достигла 5.5%. Более того, вопреки мнению, что рост инфляции связан всего с несколькими пунктами, IIF показал, что инфляция составляет более 2% для более чем 70% взвешенного индекса. Этот скачок цен — не ограниченное явление.

Невозможное возможно?

Темпы роста цен на самые дефицитные товары замедлятся, а многие цены даже упадут. Но этого будет недостаточно. Одна из причин в том, что пострадавшие предприятия и работники будут стремиться компенсировать убытки, рискуя запустить инфляционную спираль. Другая причина — политика по-прежнему остается слишком мягкой, учитывая продолжающуюся покупку активов и ставку по федеральным фондам на уровне 0.25%. Несмотря на перебои в поставках, центральному банку приходится корректировать политику с учетом спроса. Тем не менее, ФРС продолжает вечеринку, хотя она уже превращается в оргию.

Кроме того, учитывая «длительные и изменяющиеся разрывы» в согласовании монетарной политики, экономики и инфляции, описанные Милтоном Фридманом, трудно поверить, что ФРС близка к тому, где она должна быть. ФРС согласна: она уже планирует ужесточение. Но вопрос в том, сможет ли она по-прежнему сдерживать инфляционную спираль и поддерживать стабильные ожидания, не вызывая рецессию. Это будет крайне сложно. У политиков просто недостаточно информации об экономике после пандемии, чтобы внести соответствующие изменения в политику, тем более что они явно опоздали.

Номинальные затраты на рабочую силу выше тренда

На этом фоне декабрьские прогнозы ФРС вызывают недоумение. Средняя оценка предполагает, что базовая инфляция потребительских цен снизится до 2.7% в этом году и 2.3% в 2023 году, поскольку уровень безработицы стабилизируется на уровне 3.5%. В то же время, по прогнозам, ставка по федеральным фондам составит от 0.6 до 0.9% в этом году и от 1.4 до 1.9% в 2023 году (если не учитывать три самых высоких и самых низких показателя). Стоит отметить, что эти прогнозы ниже оценки ФРС в отношении нейтральной процентной ставки, которая составляет 2.5%. Более того, предполагаемые реальные процентные ставки тоже являются отрицательными. Возможно, правление полагает, что агрессивная продажа активов обеспечит необходимое ужесточение за счет более высоких долгосрочных ставок. Или же они должны верить, что экономика и инфляция постепенно стабилизируются, даже если при этом монетарная политика останется стимулирующей.

Это было бы идеально. Вполне вероятно, что политический курс, выбранный во время кризиса Covid, оправдан и сегодня. Также возможно, что ужесточение прогноза обеспечит устойчивый рост и плавное снижение инфляции. И то, и другое не кажется совсем абсурдным. Но возможно ли это? Вряд ли.

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба