«Норильский никель» (GMKN) является ведущей компанией в российской горно-металлургической отрасли и крупнейшим мировым производителем палладия и высокосортного никеля, а также крупным производителем платины и меди.

На долю компании приходится 44% мирового рынка палладия, 22% — никеля, 15% — платины и 2% меди.

Предлагаем изучить операционные показатели «Норникеля» за IV квартал и 12 месяцев 2021 г. и проанализировать инвестиционную привлекательность акций на 2022 г.

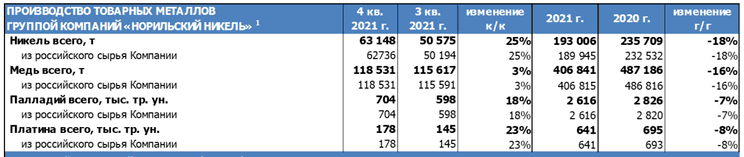

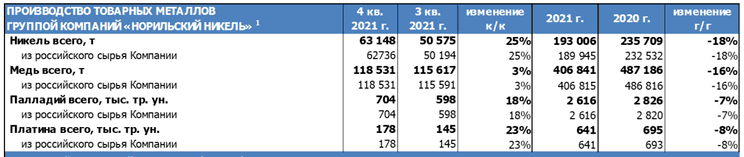

Ключевые операционные показатели компании за IV квартал и 12 месяцев 2021 года

Никель

Производство никеля в IV квартале 2021 г. выросло на 25% (квартал к кварталу) — до 63 тыс. т, при этом практически весь объём металла был произведён из собственного сырья (62,7 тыс. т).

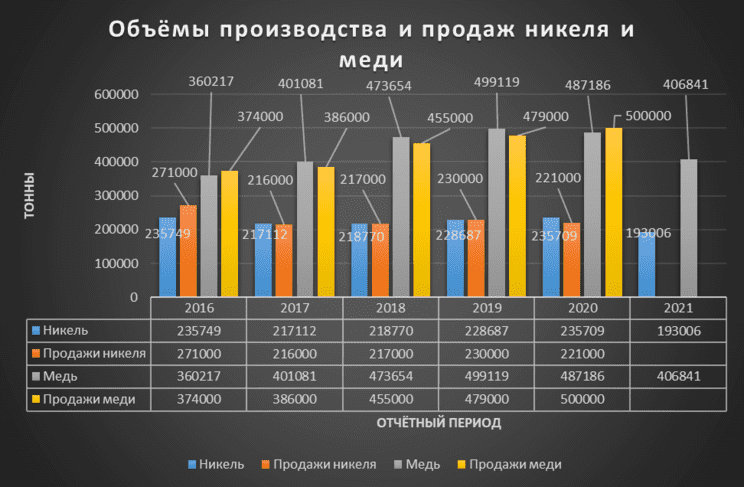

По итогам 2021 г. производство никеля снизилось на 18% — до 193 тыс. т. Производство никеля из собственного сырья по итогам года составило 190 тыс. т, что соответствует нижней границе прогноза (190–200 тыс. т).

Медь

Производство меди в IV квартале 2021 г. выросло на 3% (квартал к кварталу) — до 119 тыс. т. При этом весь объём металла был произведён из собственного сырья компании.

По итогам 2021 г. произошло снижение производства меди на 16% — до 407 тыс. т.

Объёмы добычи меди по итогам года соответствовали прогнозам компании в 400–425 т.

Металлы платиновой группы

Производство палладия в IV квартале 2021 г. выросло на 18% (квартал к кварталу) — до 704 тыс. унций, а платины — на 23%, до 178 тыс. унций.

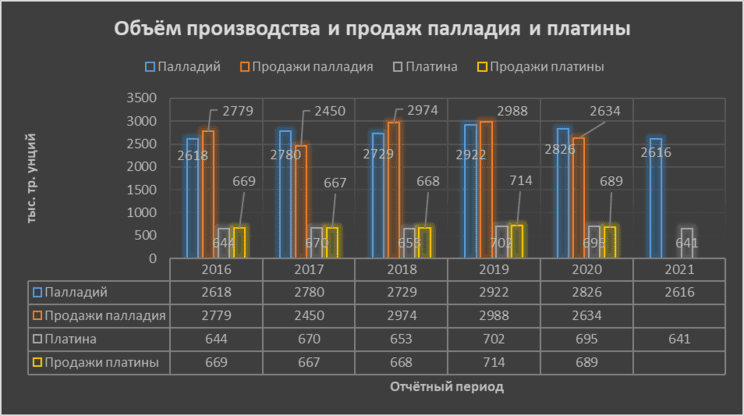

По итогам 2021 г. производство металлов снизилось: палладия — на 7%, до 2,6 млн унций; платины — на 8%, до 641 тыс. унций.

Металлы были произведены только из собственного сырья компании, при этом объёмы производства превысили прогнозы: 2,35–2,41 млн унций палладия и 580–640 тыс. унций платины.

Рис. 1. Производственные показатели «Норникеля» в 2020–2021 гг. Источник: отчётность компании

Рост показателей в IV квартале 2021 г. и снижение общегодового производства металлов вызваны временной приостановкой добычи на рудниках «Октябрьский» (полностью вышел на проектные показатели в мае 2021 г.) и «Таймырский» (полностью вышел на проектные показатели лишь в декабре 2021 г.) после их подтопления грунтовыми водами, а также временной приостановкой Норильской обогатительной фабрики из-за аварии (вышла на проектные показатели также в декабре 2021 г.).

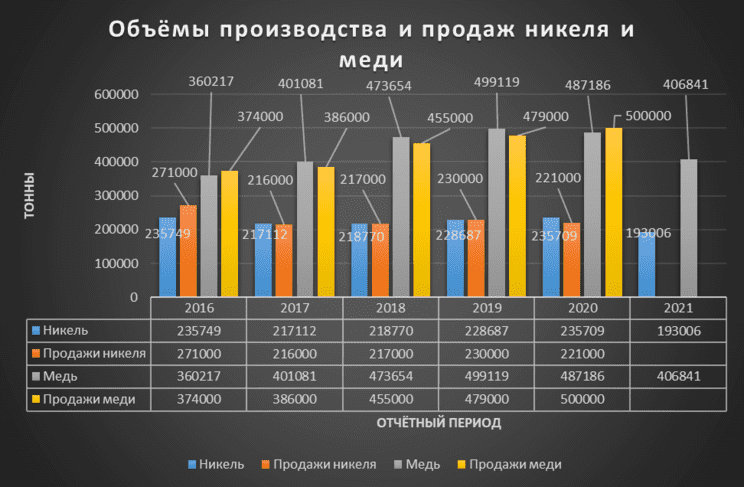

Рис. 2. Объём производства и продажи металлов. Источник: диаграмма построена автором на основании отчётности компании по МСФО

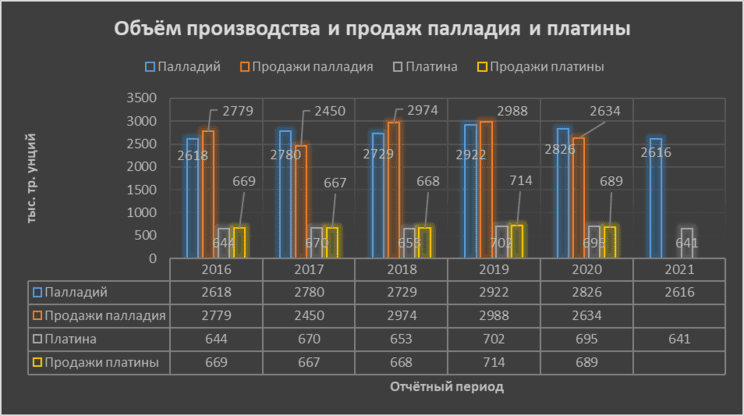

Рис. 3. Объём производства и продажи металлов. Источник: диаграмма построена автором на основании отчётности компании по МСФО

Производство и продажа металлов «Норникелем, за последние шесть лет показывают разнонаправленную динамику, устойчивого роста не зафиксировано. При этом увеличение цен на промышленные металлы позволяет компании демонстрировать рост финансовых показателей.

Конъюнктура рынка цветных металлов

Конъюнктура рынка складывается для «Норникеля» очень удачно. Цены на промышленные цветные металлы в течение последних лет демонстрируют устойчивые темпы роста и в настоящее время находятся на многолетних максимумах. С 2017 г. цены на никель и палладий показывают кратный рост, а цены на медь с 2020 г. выросли более чем в два раза. Только цены на платину показывают отрицательную динамику.

Долгосрочные перспективы для рынка цветных металлов, по мнению экспертов, выглядят довольно привлекательно. На фоне ожидаемого восстановления автомобильной промышленности в ближайшие два года прогнозируется и увеличение спроса на палладий. Дополнительным импульсом для этого может стать ужесточение экологических требований к выбросам СО2, что может спровоцировать трёхкратный рост спроса на металлы платиновой группы в автомобилестроении.

Учитывая бурное развитие электромобильной отрасли, прогнозируется и рост потребления никеля, используемого при производстве аккумуляторов. Кроме того, этот металл очень востребован и в производстве нержавеющей стали, на которое сейчас приходится от 60 до 75% мирового потребления никеля. Дополнительным драйвером роста цен на никель выступает снижение мировых запасов металла с конца апреля 2021 г.

Такие перспективы позволят удерживать довольно высокие значения цен на эти металлы.

Рис. 4. Динамика цен на никель, 2017–2022 гг.

Рис. 5. Динамика цен на платину, 2017–2022 гг.

Рис. 6. Динамика цен на палладий, 2017–2022 гг.

Рис. 7. Динамика цен на медь, 2017–2022 г.

Перспективы и риски для инвесторов «Норникеля»

Хорошие перспективы для инвесторов открывают сильные стороны компании:

«Норникель» показывает положительную динамику роста выручки и прибыли. За последние пять лет выручка увеличилась на 140% — с 548 млрд руб. до 1,3 трлн руб. Прибыль выросла на 267% — с 149 до 548 млрд руб.

Компания демонстрирует высокую рентабельность бизнеса. По итогам 2020 г. чистая рентабельность составила 24%. Коэффициент рентабельности собственного капитала (ROE) — 100%.

Устойчивое и надёжное положение компании на рынке обеспечивается диверсифицированным портфелем металлов, что делает её менее восприимчивой к ценовым колебаниям на сырьевых рынках. Кроме того, низкие показатели себестоимости производства увеличивают её конкурентоспособность. Финансовая устойчивость компании подтверждается низким значением NetDebt/EBITDA (0,6 при норме до 2,5–3).

«Норникель» находится на старте нового и крупного инвестиционного цикла. Согласно представленной стратегии, до 2030 г. компания направит на развитие и расширение бизнеса около 2 трлн руб., не считая увеличившихся социальных расходов. В перспективе это обеспечит модернизацию производственных мощностей, снижение вероятности новых технологических аварий и повышение эффективности бизнеса. При этом к 2030 г. прогнозируется рост производства металлов более чем на 30%.

Высокая дивидендная доходность. «Норникель» не относится к числу дивидендных аристократов, но акции компании являются привлекательным дивидендным активом с хорошей доходностью.

Показатели дивидендной доходности, 2012–2021 гг. Составлено автором по данным с сайта компании

Однако стоит учитывать и слабые стороны эмитента.

1 января 2023 г. истекает акционерное соглашение компании с «РУСАЛом» (RUAL), что может негативно повлиять на дивидендную доходность акций «Норникеля». Руководство компании неоднократно выступало за пересмотр соглашения и снижение размеров дивидендов, обосновывая это необходимостью инвестиций в модернизацию компании.

Сейчас, согласно дивидендной политике, на выплаты дивидендов направляется 60% от EBITDA, если соотношение «чистый долг / EBITDA» на конец года составляет меньше 1,8.

По истечении срока соглашения с «РУСАЛом» дивидендная политика «Норникеля» может быть привязана к свободному денежному потоку, который может существенно сократиться в ходе реализации инвестиционной стратегии компании. В итоге это отразится на размере дивидендных выплат.

Исполнение инвестиционной стратегии «Норникеля» до 2030 г. может также увеличить задолженность компании, что в перспективе негативно скажется на её инвестиционной привлекательности.

Производство всех металлов, кроме меди, долгое время стагнирует. Рост финансовых показателей происходит исключительно за счёт роста цены на металлы и валютной переоценки. При изменении конъюнктуры рынка и коррекции цен на сырьё финансовые результаты «Норникеля» могут снизиться.

На долю компании приходится 44% мирового рынка палладия, 22% — никеля, 15% — платины и 2% меди.

Предлагаем изучить операционные показатели «Норникеля» за IV квартал и 12 месяцев 2021 г. и проанализировать инвестиционную привлекательность акций на 2022 г.

Ключевые операционные показатели компании за IV квартал и 12 месяцев 2021 года

Никель

Производство никеля в IV квартале 2021 г. выросло на 25% (квартал к кварталу) — до 63 тыс. т, при этом практически весь объём металла был произведён из собственного сырья (62,7 тыс. т).

По итогам 2021 г. производство никеля снизилось на 18% — до 193 тыс. т. Производство никеля из собственного сырья по итогам года составило 190 тыс. т, что соответствует нижней границе прогноза (190–200 тыс. т).

Медь

Производство меди в IV квартале 2021 г. выросло на 3% (квартал к кварталу) — до 119 тыс. т. При этом весь объём металла был произведён из собственного сырья компании.

По итогам 2021 г. произошло снижение производства меди на 16% — до 407 тыс. т.

Объёмы добычи меди по итогам года соответствовали прогнозам компании в 400–425 т.

Металлы платиновой группы

Производство палладия в IV квартале 2021 г. выросло на 18% (квартал к кварталу) — до 704 тыс. унций, а платины — на 23%, до 178 тыс. унций.

По итогам 2021 г. производство металлов снизилось: палладия — на 7%, до 2,6 млн унций; платины — на 8%, до 641 тыс. унций.

Металлы были произведены только из собственного сырья компании, при этом объёмы производства превысили прогнозы: 2,35–2,41 млн унций палладия и 580–640 тыс. унций платины.

Рис. 1. Производственные показатели «Норникеля» в 2020–2021 гг. Источник: отчётность компании

Рост показателей в IV квартале 2021 г. и снижение общегодового производства металлов вызваны временной приостановкой добычи на рудниках «Октябрьский» (полностью вышел на проектные показатели в мае 2021 г.) и «Таймырский» (полностью вышел на проектные показатели лишь в декабре 2021 г.) после их подтопления грунтовыми водами, а также временной приостановкой Норильской обогатительной фабрики из-за аварии (вышла на проектные показатели также в декабре 2021 г.).

Рис. 2. Объём производства и продажи металлов. Источник: диаграмма построена автором на основании отчётности компании по МСФО

Рис. 3. Объём производства и продажи металлов. Источник: диаграмма построена автором на основании отчётности компании по МСФО

Производство и продажа металлов «Норникелем, за последние шесть лет показывают разнонаправленную динамику, устойчивого роста не зафиксировано. При этом увеличение цен на промышленные металлы позволяет компании демонстрировать рост финансовых показателей.

Конъюнктура рынка цветных металлов

Конъюнктура рынка складывается для «Норникеля» очень удачно. Цены на промышленные цветные металлы в течение последних лет демонстрируют устойчивые темпы роста и в настоящее время находятся на многолетних максимумах. С 2017 г. цены на никель и палладий показывают кратный рост, а цены на медь с 2020 г. выросли более чем в два раза. Только цены на платину показывают отрицательную динамику.

Долгосрочные перспективы для рынка цветных металлов, по мнению экспертов, выглядят довольно привлекательно. На фоне ожидаемого восстановления автомобильной промышленности в ближайшие два года прогнозируется и увеличение спроса на палладий. Дополнительным импульсом для этого может стать ужесточение экологических требований к выбросам СО2, что может спровоцировать трёхкратный рост спроса на металлы платиновой группы в автомобилестроении.

Учитывая бурное развитие электромобильной отрасли, прогнозируется и рост потребления никеля, используемого при производстве аккумуляторов. Кроме того, этот металл очень востребован и в производстве нержавеющей стали, на которое сейчас приходится от 60 до 75% мирового потребления никеля. Дополнительным драйвером роста цен на никель выступает снижение мировых запасов металла с конца апреля 2021 г.

Такие перспективы позволят удерживать довольно высокие значения цен на эти металлы.

Рис. 4. Динамика цен на никель, 2017–2022 гг.

Рис. 5. Динамика цен на платину, 2017–2022 гг.

Рис. 6. Динамика цен на палладий, 2017–2022 гг.

Рис. 7. Динамика цен на медь, 2017–2022 г.

Перспективы и риски для инвесторов «Норникеля»

Хорошие перспективы для инвесторов открывают сильные стороны компании:

«Норникель» показывает положительную динамику роста выручки и прибыли. За последние пять лет выручка увеличилась на 140% — с 548 млрд руб. до 1,3 трлн руб. Прибыль выросла на 267% — с 149 до 548 млрд руб.

Компания демонстрирует высокую рентабельность бизнеса. По итогам 2020 г. чистая рентабельность составила 24%. Коэффициент рентабельности собственного капитала (ROE) — 100%.

Устойчивое и надёжное положение компании на рынке обеспечивается диверсифицированным портфелем металлов, что делает её менее восприимчивой к ценовым колебаниям на сырьевых рынках. Кроме того, низкие показатели себестоимости производства увеличивают её конкурентоспособность. Финансовая устойчивость компании подтверждается низким значением NetDebt/EBITDA (0,6 при норме до 2,5–3).

«Норникель» находится на старте нового и крупного инвестиционного цикла. Согласно представленной стратегии, до 2030 г. компания направит на развитие и расширение бизнеса около 2 трлн руб., не считая увеличившихся социальных расходов. В перспективе это обеспечит модернизацию производственных мощностей, снижение вероятности новых технологических аварий и повышение эффективности бизнеса. При этом к 2030 г. прогнозируется рост производства металлов более чем на 30%.

Высокая дивидендная доходность. «Норникель» не относится к числу дивидендных аристократов, но акции компании являются привлекательным дивидендным активом с хорошей доходностью.

Показатели дивидендной доходности, 2012–2021 гг. Составлено автором по данным с сайта компании

Однако стоит учитывать и слабые стороны эмитента.

1 января 2023 г. истекает акционерное соглашение компании с «РУСАЛом» (RUAL), что может негативно повлиять на дивидендную доходность акций «Норникеля». Руководство компании неоднократно выступало за пересмотр соглашения и снижение размеров дивидендов, обосновывая это необходимостью инвестиций в модернизацию компании.

Сейчас, согласно дивидендной политике, на выплаты дивидендов направляется 60% от EBITDA, если соотношение «чистый долг / EBITDA» на конец года составляет меньше 1,8.

По истечении срока соглашения с «РУСАЛом» дивидендная политика «Норникеля» может быть привязана к свободному денежному потоку, который может существенно сократиться в ходе реализации инвестиционной стратегии компании. В итоге это отразится на размере дивидендных выплат.

Исполнение инвестиционной стратегии «Норникеля» до 2030 г. может также увеличить задолженность компании, что в перспективе негативно скажется на её инвестиционной привлекательности.

Производство всех металлов, кроме меди, долгое время стагнирует. Рост финансовых показателей происходит исключительно за счёт роста цены на металлы и валютной переоценки. При изменении конъюнктуры рынка и коррекции цен на сырьё финансовые результаты «Норникеля» могут снизиться.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба