Понятие ликвидности

В общем плане ликвидность — это простота обмена какого-либо актива на деньги. Государственные облигации, акции голубых фишек — примеры высоколиквидных активов: их легко купить и продать. Здания, оборудование, ценные бумаги неизвестных компаний относят к низколиквидным активам: их быстрая продажа затруднена. Даже если потенциальный покупатель и найдётся, он может ожидать скидку на актив.

При анализа финансового состояния эмитента ликвидность компании показывает способность должника за счёт своих активов оперативно расплачиваться с кредиторами.

Чем выше ликвидность, тем компании легче (при прочих равных условиях) привлекать новые средства и получать более выгодные контракты у поставщиков. Низкая ликвидность компании — например, преобладание у неё труднореализуемых активов на балансе — сигнализирует о потенциальных проблемах с платёжеспособностью. Это может привести к ухудшению её кредитных рейтингов и удорожанию привлечения заёмных средств.

Вычисление коэффициента текущей ликвидности

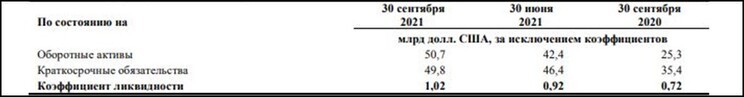

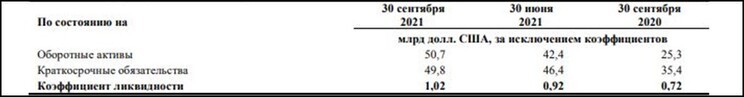

Для нахождения коэффициента текущей ликвидности используются данные бухгалтерского баланса компании.

Формула коэффициента текущей ликвидности:

Ктл = ОА / КО (оборотные активы делим на краткосрочные обязательства).

Формула коэффициента текущей ликвидности по балансу:

Ктл = строка 1200 бухгалтерского баланса / строка 1500.

Рис. 1. Пример расчёта ликвидности. Источник: Отчёт о финансовом состоянии ПАО «НК «Роснефть» за III квартал 2021 г.

Нормативное значение коэффициента текущий ликвидности — больше двух. Значение ниже единицы показывает, что быстрореализуемые активы не покрывают краткосрочные обязательства.

Чтобы сделать вывод о потенциальных проблемах эмитента с платёжеспособностью, нужно учитывать:

его кредитный рейтинг — если компания в любой момент может привлечь дополнительное финансирование, ей нет смысла держать много средств в высоколиквидных формах;

другие показатели (выручка, прибыль, рентабельность и подобные им) — если они демонстрируют положительные значения и рост, невысокую ликвидность можно отнести к издержкам развития компании;

его отрасль — если сфера функционирования (машиностроение, нефтепереработка и другие) предполагает большие вложения в основные средства, даже у благополучных компаний коэффициент текущей ликвидности может опускаться ниже единицы;

его финансовую политику — если она ориентирована на активное использование дешёвых краткосрочных кредитов, это может отразиться на качестве показателей ликвидности.

Также нужно принимать во внимание и последствия, которые связаны с высоким значением коэффициента текущий ликвидности (больше трёх). Оно может свидетельствовать о нерациональном характере управления финансами, когда средства не вкладываются в основные фонды и перспективные разработки и вместо этого используются для покупки ценных бумаг.

Коэффициент текущей ликвидности — важный показатель платёжеспособности компании. Благодаря наглядности и простоте вычисления он активно используется в фундаментальном анализе эмитентов. Для грамотного применения этого коэффициента необходимо учитывать влияние финансовой политики компании и её отрасли, а также значения других показателей.

В общем плане ликвидность — это простота обмена какого-либо актива на деньги. Государственные облигации, акции голубых фишек — примеры высоколиквидных активов: их легко купить и продать. Здания, оборудование, ценные бумаги неизвестных компаний относят к низколиквидным активам: их быстрая продажа затруднена. Даже если потенциальный покупатель и найдётся, он может ожидать скидку на актив.

При анализа финансового состояния эмитента ликвидность компании показывает способность должника за счёт своих активов оперативно расплачиваться с кредиторами.

Чем выше ликвидность, тем компании легче (при прочих равных условиях) привлекать новые средства и получать более выгодные контракты у поставщиков. Низкая ликвидность компании — например, преобладание у неё труднореализуемых активов на балансе — сигнализирует о потенциальных проблемах с платёжеспособностью. Это может привести к ухудшению её кредитных рейтингов и удорожанию привлечения заёмных средств.

Вычисление коэффициента текущей ликвидности

Для нахождения коэффициента текущей ликвидности используются данные бухгалтерского баланса компании.

Формула коэффициента текущей ликвидности:

Ктл = ОА / КО (оборотные активы делим на краткосрочные обязательства).

Формула коэффициента текущей ликвидности по балансу:

Ктл = строка 1200 бухгалтерского баланса / строка 1500.

Рис. 1. Пример расчёта ликвидности. Источник: Отчёт о финансовом состоянии ПАО «НК «Роснефть» за III квартал 2021 г.

Нормативное значение коэффициента текущий ликвидности — больше двух. Значение ниже единицы показывает, что быстрореализуемые активы не покрывают краткосрочные обязательства.

Чтобы сделать вывод о потенциальных проблемах эмитента с платёжеспособностью, нужно учитывать:

его кредитный рейтинг — если компания в любой момент может привлечь дополнительное финансирование, ей нет смысла держать много средств в высоколиквидных формах;

другие показатели (выручка, прибыль, рентабельность и подобные им) — если они демонстрируют положительные значения и рост, невысокую ликвидность можно отнести к издержкам развития компании;

его отрасль — если сфера функционирования (машиностроение, нефтепереработка и другие) предполагает большие вложения в основные средства, даже у благополучных компаний коэффициент текущей ликвидности может опускаться ниже единицы;

его финансовую политику — если она ориентирована на активное использование дешёвых краткосрочных кредитов, это может отразиться на качестве показателей ликвидности.

Также нужно принимать во внимание и последствия, которые связаны с высоким значением коэффициента текущий ликвидности (больше трёх). Оно может свидетельствовать о нерациональном характере управления финансами, когда средства не вкладываются в основные фонды и перспективные разработки и вместо этого используются для покупки ценных бумаг.

Коэффициент текущей ликвидности — важный показатель платёжеспособности компании. Благодаря наглядности и простоте вычисления он активно используется в фундаментальном анализе эмитентов. Для грамотного применения этого коэффициента необходимо учитывать влияние финансовой политики компании и её отрасли, а также значения других показателей.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба