В 2018 г., когда QIWI начала совместную с «ФК Открытие» работу над проектом «Точка», группа также инвестировала в стартап «Факторинг ПЛЮС». Эта компания финансирует субъекты малого и среднего предпринимательства под уступку денежного требования. При этом, в отличие от «Точки», из факторингового бизнеса QIWI выходить пока не планирует.

В чём преимущества факторинга?

Согласно ст. 824 Гражданского кодекса РФ, «по договору финансирования под уступку денежного требования (договору факторинга) одна сторона (клиент) обязуется уступить другой стороне — финансовому агенту (фактору) денежные требования к третьему лицу (должнику) и оплатить оказанные услуги, а финансовый агент (фактор) обязуется совершить не менее двух действий, связанных с денежными требованиями, являющимися предметом уступки».

То есть факторинг — это трёхсторонний договор, участниками которого являются клиент (как правило — юридическое лицо, производящее, продающее товар или оказывающее услугу), должник (лицо, которое приобрело товар или потребило услугу, но деньги за товар, услугу не передало) и фактор (финансовый агент, который в зависимости от вида факторинга выполняет определённые действия).

Иными словами, в результате предпринимательской деятельности у компании возникает дебиторская задолженность, которую должны оплатить клиенты. Но в счёт дебиторской задолженности компания не может покрыть собственные обязательства, купить материалы или выдать заработную плату. В таком случае на помощь приходит фактор. Он предоставляет финансирование компании под уступку дебиторской задолженности, то есть перечисляет компании деньги в обмен на право требовать с её клиентов платежей по договору. За это фактор получает вознаграждение.

Может возникнуть вопрос, почему бы не привлечь заёмное финансирование вместо факторинга. Причин тому может быть несколько.

Плата за услуги фактора и проценты по кредиту могут значительно отличаться.

Привлекать заёмное финансирование на короткий срок не всегда целесообразно.

В отличии от кредита, факторинг не требует дополнительных обеспечений — достаточно дебиторской задолженности.

У компании не возникает кредитной нагрузки, а за должника производит оплату фактор. Если бы при каждом случае задержки платежа компания привлекала заёмное финансирование, то в какой-то момент уровень её кредитной нагрузки мог превысить допустимый, и банки начали бы отказать в финансировании. При этом с помощью факторинговых конструкций можно получать деньги при каждой отсрочке.

Поскольку факторинг подразумевает получение денежных средств в счёт дебиторской задолженности, в отличие от кредитов, их можно использовать на любые цели: оплата труда, погашение займов, закупка сырья и др. Ограничений нет.

Таким образом, факторинг — это инструмент финансирования со своими особенностями и преимуществами. Плюс практика деловых отношений развила множество вариаций факторинга, в том числе факторинг предпоставочный. В этом случае компания получает финансирование по заключённому, но ещё не исполненному договору. Заключив договор на производство чего-либо, но ещё не приступив к выполнению заказа, компания уже может получить деньги от фактора. В отличие от кредита, это не создаёт долговой нагрузки и обеспечивает предприятие деньгами на исполнение будущих заказов.

ROWI: от стартапа к финтеху

Развитие малого и среднего предпринимательства в России, перспективный финансовый продукт, факторинг, плюс технологичность — и вот перед нами очередной пример, как QIWI может совместить финансы, инвестиции и технологии — финтех ROWI (бренд компании «Факторинг ПЛЮС»). При этом, как и в проекте «Совесть», QIWI не стремится выйти на конкурентный кредитный рынок, а планирует развивать технологичное и удобное решение для финансирования малого и среднего предпринимательства.

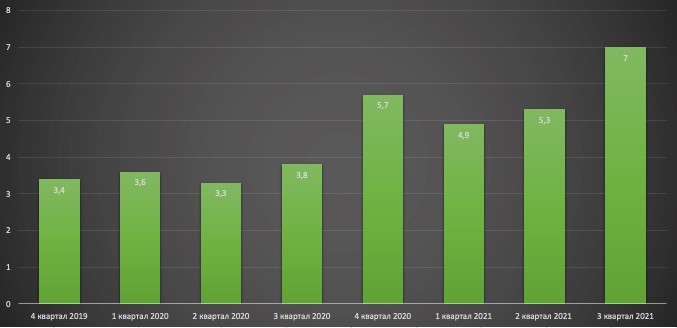

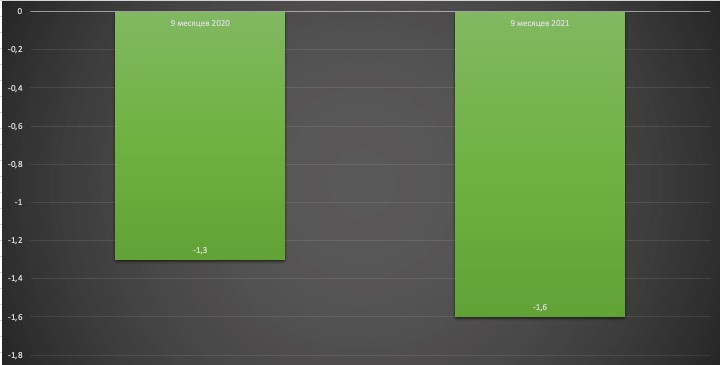

Рис. 1. Динамика изменения факторингового портфеля ROWI IV квартала 2019 – III квартал 2021 г., млрд руб. Источник: презентация компании

Внушительные темпы роста — в два раза за два года — позволили компании стать второй по количеству новых клиентов, привлечённых к факторингу.

Одним из интересных и своевременных предложений стал факторинг для поставщиков маркетплейсов на основе аналитики продаж. Sellplus позволяет получить финансирование, если компания работает с Wildberries, OZON, «Яндекс.Маркет» и др. При этом вознаграждение за оказанные фактором услуги меньше процентной ставки по кредиту, и рассчитать ожидаемую сумму платы можно сразу на сайте.

ROWI из стартапа превратился в настоящий финтех: факторинг, банковские гарантии, кредиты на исполнение госзаказов и пока неизвестный «новый продукт». Основатели ROWI и партнёры Виктор Вернов и Евгений Родионов (им принадлежит 49% в компании, а остальные 51% — QIWI) говорят, что создание ROWI является естественным эволюционным процессом.

Floctory и венчурные инвестиции

Хотя QIWI преимущественно оказывает финансовые услуги, это ещё и технологичная компания, и её корпоративный сегмент также включает в себя не только финансовые предприятия. Пример тому — крупная маркетинговая SaaS платформа Floctory.

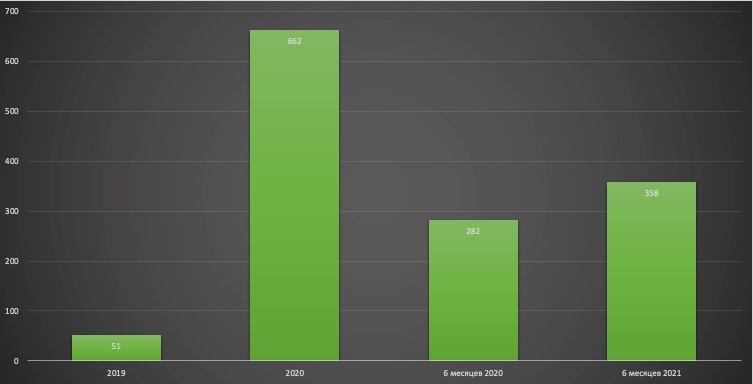

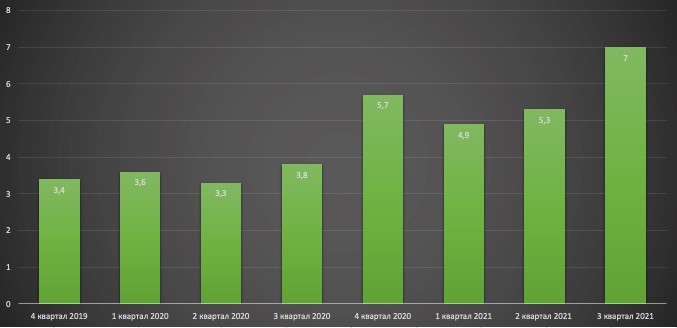

Рис. 2. Динамика комиссии, взимаемой за маркетинговые услуги и обслуживание платформы, млн руб. Источник: диаграмма построена автором на основании данных отчётности компании по МСФО

Комиссия, взимаемая компанией за маркетинговые услуги, и выручка компании растут. По итогам 9 месяцев 2021 г. выручка от бизнес-направления Flocktory выросла на 20,8% и составила 412 млн руб.

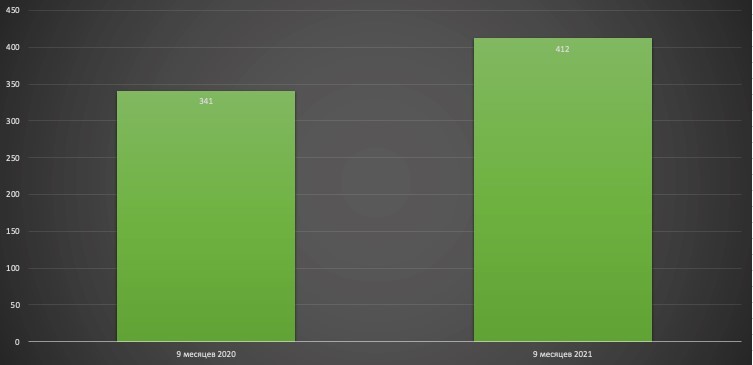

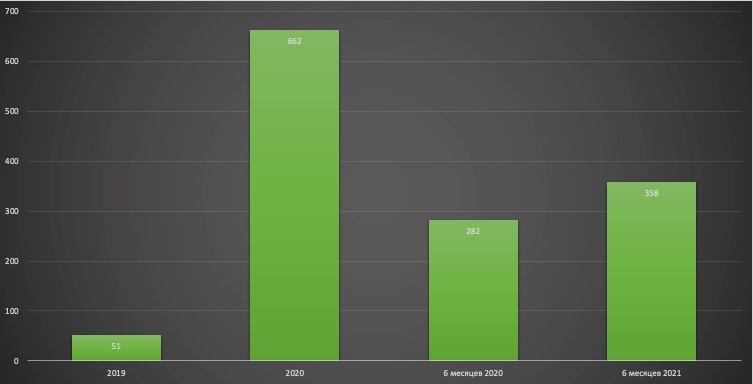

Рис. 3. Динамика чистой выручки Flocktory, млн руб. Источник: пресс-релиз компании по итогам 9 месяцев 2021

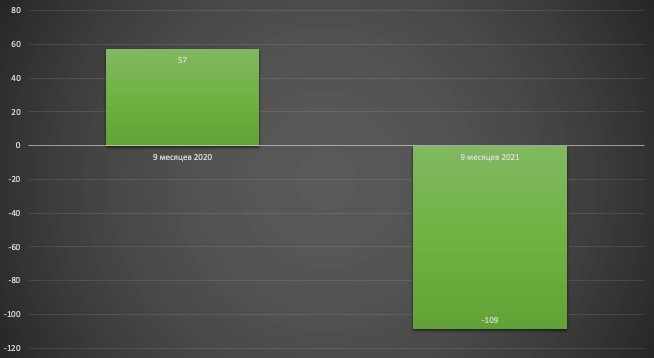

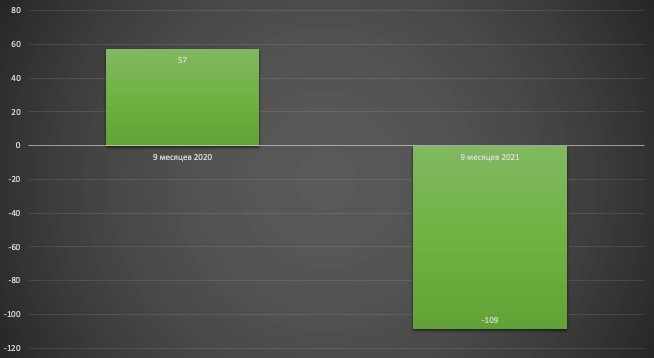

При этом растущая выручка не стала гарантией прибыли, и по итогам 9 месяцев 2021 г. Flocktory показала отрицательную прибыль в 109 млн руб. против прибыли в 57 млн руб. годом ранее.

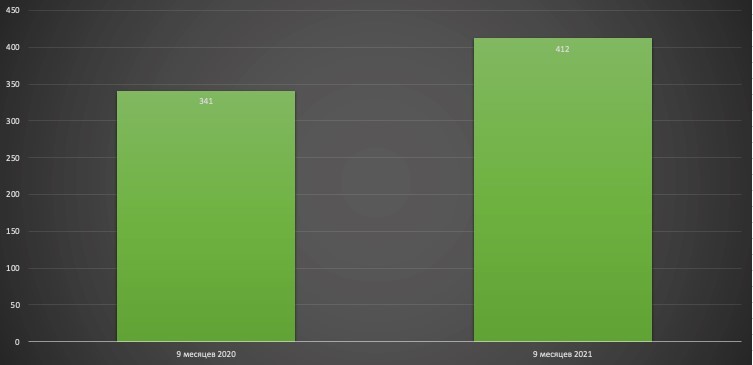

Рис. 4. Динамика чистой прибыли Flocktory, млн руб. Источник: пресс-релиз компании по итогам 9 месяцев 2021

Корпоративный сегмент QIWI отличается от платёжного не только по способу получения дохода. Корпоративный сегмент в основном представлен вложениями в стартапы, как сама компания называет венчурные инвестиции. В своей отчётности QIWI сегментирует направление венчурных инвестиций на корпоративные и другие проекты. На начальной стадии такие рисковые проекты требуют существенных вложений, а результат их всегда неизвестен.

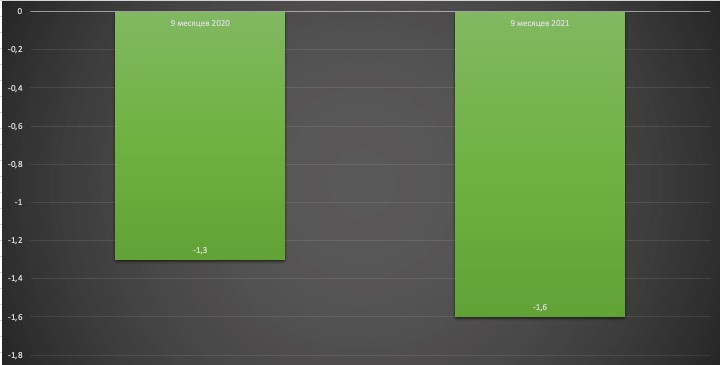

Так, по итогам 9 месяцев 2021 г. чистый убыток корпоративных и других проектов составил 1,6 млрд руб., увеличившись на 20% по сравнению с результатом 2020 г.

Рис. 5. Динамика чистого убытка корпоративного и других проектов, млрд руб. Источник: пресс-релиз компании по итогам 9 месяцев 2021

При этом, оценивая этот убыток, важно учитывать, что это убыток именно от инвестиций. То есть в равной степени он может стать и вложением в перспективный бизнес, и пустой тратой денег.

От платежей к венчурным инвестициям

QIWI — финтех-компания, ядром которой является платёжный бизнес. Полученная прибыль распределяется между компанией и акционерами. QIWI в свою очередь направляет денежные потоки на новые проекты, создавая уникальные решения в области финансов и технологий. То есть мы наблюдаем историю роста за счёт венчурных инвестиций и M&A. При этом венчурные инвестиции всегда связаны с риском, но и их потенциал при правильно выстроенной бизнес-модели колоссален. Из маленького стартапа может вырасти крупный участник рынка, а инвесторов в этом случае ждёт несоизмеримая с вложенными средствами прибыль. И всё это происходит на фоне консервативного управления финансами в самой компании. Получается, QIWI — это смесь консервативной политики в области размещения собственных свободных денежных средств и вложений в финтех-стартапы. Подробнее про финансовые результаты компании и их оценку поговорим в следующей статье.

В чём преимущества факторинга?

Согласно ст. 824 Гражданского кодекса РФ, «по договору финансирования под уступку денежного требования (договору факторинга) одна сторона (клиент) обязуется уступить другой стороне — финансовому агенту (фактору) денежные требования к третьему лицу (должнику) и оплатить оказанные услуги, а финансовый агент (фактор) обязуется совершить не менее двух действий, связанных с денежными требованиями, являющимися предметом уступки».

То есть факторинг — это трёхсторонний договор, участниками которого являются клиент (как правило — юридическое лицо, производящее, продающее товар или оказывающее услугу), должник (лицо, которое приобрело товар или потребило услугу, но деньги за товар, услугу не передало) и фактор (финансовый агент, который в зависимости от вида факторинга выполняет определённые действия).

Иными словами, в результате предпринимательской деятельности у компании возникает дебиторская задолженность, которую должны оплатить клиенты. Но в счёт дебиторской задолженности компания не может покрыть собственные обязательства, купить материалы или выдать заработную плату. В таком случае на помощь приходит фактор. Он предоставляет финансирование компании под уступку дебиторской задолженности, то есть перечисляет компании деньги в обмен на право требовать с её клиентов платежей по договору. За это фактор получает вознаграждение.

Может возникнуть вопрос, почему бы не привлечь заёмное финансирование вместо факторинга. Причин тому может быть несколько.

Плата за услуги фактора и проценты по кредиту могут значительно отличаться.

Привлекать заёмное финансирование на короткий срок не всегда целесообразно.

В отличии от кредита, факторинг не требует дополнительных обеспечений — достаточно дебиторской задолженности.

У компании не возникает кредитной нагрузки, а за должника производит оплату фактор. Если бы при каждом случае задержки платежа компания привлекала заёмное финансирование, то в какой-то момент уровень её кредитной нагрузки мог превысить допустимый, и банки начали бы отказать в финансировании. При этом с помощью факторинговых конструкций можно получать деньги при каждой отсрочке.

Поскольку факторинг подразумевает получение денежных средств в счёт дебиторской задолженности, в отличие от кредитов, их можно использовать на любые цели: оплата труда, погашение займов, закупка сырья и др. Ограничений нет.

Таким образом, факторинг — это инструмент финансирования со своими особенностями и преимуществами. Плюс практика деловых отношений развила множество вариаций факторинга, в том числе факторинг предпоставочный. В этом случае компания получает финансирование по заключённому, но ещё не исполненному договору. Заключив договор на производство чего-либо, но ещё не приступив к выполнению заказа, компания уже может получить деньги от фактора. В отличие от кредита, это не создаёт долговой нагрузки и обеспечивает предприятие деньгами на исполнение будущих заказов.

ROWI: от стартапа к финтеху

Развитие малого и среднего предпринимательства в России, перспективный финансовый продукт, факторинг, плюс технологичность — и вот перед нами очередной пример, как QIWI может совместить финансы, инвестиции и технологии — финтех ROWI (бренд компании «Факторинг ПЛЮС»). При этом, как и в проекте «Совесть», QIWI не стремится выйти на конкурентный кредитный рынок, а планирует развивать технологичное и удобное решение для финансирования малого и среднего предпринимательства.

Рис. 1. Динамика изменения факторингового портфеля ROWI IV квартала 2019 – III квартал 2021 г., млрд руб. Источник: презентация компании

Внушительные темпы роста — в два раза за два года — позволили компании стать второй по количеству новых клиентов, привлечённых к факторингу.

Одним из интересных и своевременных предложений стал факторинг для поставщиков маркетплейсов на основе аналитики продаж. Sellplus позволяет получить финансирование, если компания работает с Wildberries, OZON, «Яндекс.Маркет» и др. При этом вознаграждение за оказанные фактором услуги меньше процентной ставки по кредиту, и рассчитать ожидаемую сумму платы можно сразу на сайте.

ROWI из стартапа превратился в настоящий финтех: факторинг, банковские гарантии, кредиты на исполнение госзаказов и пока неизвестный «новый продукт». Основатели ROWI и партнёры Виктор Вернов и Евгений Родионов (им принадлежит 49% в компании, а остальные 51% — QIWI) говорят, что создание ROWI является естественным эволюционным процессом.

Floctory и венчурные инвестиции

Хотя QIWI преимущественно оказывает финансовые услуги, это ещё и технологичная компания, и её корпоративный сегмент также включает в себя не только финансовые предприятия. Пример тому — крупная маркетинговая SaaS платформа Floctory.

Рис. 2. Динамика комиссии, взимаемой за маркетинговые услуги и обслуживание платформы, млн руб. Источник: диаграмма построена автором на основании данных отчётности компании по МСФО

Комиссия, взимаемая компанией за маркетинговые услуги, и выручка компании растут. По итогам 9 месяцев 2021 г. выручка от бизнес-направления Flocktory выросла на 20,8% и составила 412 млн руб.

Рис. 3. Динамика чистой выручки Flocktory, млн руб. Источник: пресс-релиз компании по итогам 9 месяцев 2021

При этом растущая выручка не стала гарантией прибыли, и по итогам 9 месяцев 2021 г. Flocktory показала отрицательную прибыль в 109 млн руб. против прибыли в 57 млн руб. годом ранее.

Рис. 4. Динамика чистой прибыли Flocktory, млн руб. Источник: пресс-релиз компании по итогам 9 месяцев 2021

Корпоративный сегмент QIWI отличается от платёжного не только по способу получения дохода. Корпоративный сегмент в основном представлен вложениями в стартапы, как сама компания называет венчурные инвестиции. В своей отчётности QIWI сегментирует направление венчурных инвестиций на корпоративные и другие проекты. На начальной стадии такие рисковые проекты требуют существенных вложений, а результат их всегда неизвестен.

Так, по итогам 9 месяцев 2021 г. чистый убыток корпоративных и других проектов составил 1,6 млрд руб., увеличившись на 20% по сравнению с результатом 2020 г.

Рис. 5. Динамика чистого убытка корпоративного и других проектов, млрд руб. Источник: пресс-релиз компании по итогам 9 месяцев 2021

При этом, оценивая этот убыток, важно учитывать, что это убыток именно от инвестиций. То есть в равной степени он может стать и вложением в перспективный бизнес, и пустой тратой денег.

От платежей к венчурным инвестициям

QIWI — финтех-компания, ядром которой является платёжный бизнес. Полученная прибыль распределяется между компанией и акционерами. QIWI в свою очередь направляет денежные потоки на новые проекты, создавая уникальные решения в области финансов и технологий. То есть мы наблюдаем историю роста за счёт венчурных инвестиций и M&A. При этом венчурные инвестиции всегда связаны с риском, но и их потенциал при правильно выстроенной бизнес-модели колоссален. Из маленького стартапа может вырасти крупный участник рынка, а инвесторов в этом случае ждёт несоизмеримая с вложенными средствами прибыль. И всё это происходит на фоне консервативного управления финансами в самой компании. Получается, QIWI — это смесь консервативной политики в области размещения собственных свободных денежных средств и вложений в финтех-стартапы. Подробнее про финансовые результаты компании и их оценку поговорим в следующей статье.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба