С 7 по 10 февраля российские фондовые индексы поступательно росли, после чего во время распродажи 11 февраля растеряли почти весь рост. Сыграли свою роль и геополитический фактор — страны «нормандской четвёрки» не смогли договориться, и так называемый эффект пятницы, который уже несколько месяцев наблюдается на нашем рынке — каждую пятницу крупные спекулянты закрывают позиции, вследствие чего рынок снижается.

Однако тот факт, что российский рынок завершил снижение и перешёл в фазу консолидации, даёт аналитикам повод для публикаций новых инвестиционных идей.

В первой части обзора мы рассмотрим инвестиционные идеи по акциям «РУСАЛа», «Московской биржи» и «ФосАгро». Вторая часть будет посвящена акциям металлургического сектора, «Детского мира» и «ГК ПИК».

«РУСАЛ»: будут ли дивиденды?

9 февраля «РУСАЛ» (RUAL) опубликовал сильные операционные результаты по итогам IV квартала и всего 2021 г. Аналитики считают, что мы также сможем увидеть сильные финансовые результаты по итогам II полугодия 2021 г. и I полугодия 2022 г., поэтому рекомендуют покупать акции компании.

Согласно отчётности, общие продажи алюминия снизились на 0,5% по сравнению с 2020 г. Однако за этот же период доля продукции с добавленной стоимостью выросла на 18,1% — до 52% общих продаж.

Средняя цена реализации алюминия при этом повысилась на 41,4%, составив 2,6 тыс. долл. за тонну, а рост средней премии составил 70,4%. При этом если в 2020 г. на рынке наблюдался профицит алюминия (избыток предложения 1,9 млн т), то прошлый год изменил расклад — на конец 2021 г. дефицит алюминия на мировом рынке составлял 1,2 млн т. Такая ситуация может говорить о том, что при сохранении дефицита цены на алюминий продолжат расти.

Смена профицита на дефицит произошла благодаря двум факторам: с одной стороны, на фоне активного перехода на зелёную энергетику повышается спрос на алюминий; с другой — мы наблюдаем рост цен на электроэнергию, траты на которую являются крупнейшей статьёй расходов для производителей этого металла. В итоге цены на алюминий достигли уровней 2008 г.

Рис. 1. Динамика изменения цен на алюминий, 8 февраля 2021 — 8 февраля 2022. Источник: Bloomberg

Кроме того, некоторые производители алюминия объявили о сокращении производства в конце 2021 г., что будет поддерживать цены на металл.

Основным ограничителем для уверенного роста акций остаётся дивидендный вопрос. Сейчас сложно сказать, вернётся ли «РУСАЛ» к выплатам уже в этом году, но предпосылки для этого есть. Во-первых, один из крупнейших инвесторов компании — Sual Partners — уже выносил выплату дивидендов на повестку заседания совета директоров, но совет проголосовал против, сославшись на отсутствие промежуточной отчётности. Скорее всего, на этом попытки Sual Partners не закончатся, и компания будет выносить предложение по итогам года.

Во-вторых, «РУСАЛ» активно гасит долг. В течение 2021 г. компания досрочно выплатила «Сбербанку» 88,5 млрд руб., и остаток по займу составляет 2,1 млрд долл. и 18 млрд руб.

В-третьих, компания планирует провести spin-off (разделение компании на высокоуглеродный и низкоуглеродный бизнес), хотя ранее Sual Partners блокировал эту процедуру. Однако «РУСАЛу» удалось договориться с акционером, и, если вспомнить предысторию, вероятно, не последнюю роль в этом сыграл дивидендный вопрос.

Учитывая позитивную конъюнктуру на рынке алюминия, растущие финансовые результаты и дивиденды по соглашению с «Норникелем» (GMKN), «РУСАЛ» может либо выплатить инвесторам хотя бы формальные дивиденды и погасить часть долга, либо отправить все средства на погашение долга. Скорее всего, будет реализуован первый вариант.

С технической точки зрения акция торгуется вблизи исторических максимумов. Зона покупок на 58,72 руб. так и не была протестирована, вместо этого бумага сформировала боковик и пока торгуется в его пределах. В данном случае целесообразно дождаться пробоя уровня 85 руб. и покупать бумагу уже на тесте уровня или следует ждать теста нижней границы консолидации — 67,81 руб.

Рис. 2. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, 2020–2022

«Мосбиржа»: квадриллион — это немало

По итогам 2021 г. совокупный объём торгов на Московской бирже (MOEX) составил 1,01 квадрлн руб., а количество частных инвесторов достигло 17,1 млн человек. На этом фоне возможен значительный рост комиссионных доходов биржи не только по итогам прошедшего года, но и в 2022 г. Дополнительно аналитики ожидают роста процентных доходов на 70% за счёт роста ключевой ставки, которую ЦБ РФ на заседании 11 февраля повысил ещё на один базисный пункт — до 9,5%.

Согласно отчётности «Мосбиржи» за III квартал 2021 г., компания сократила долю процентных доходов до 22%, а доля комиссионных доходов в общей выручке составила 78%. При этом количество розничных инвесторов на Московской бирже удвоилось, а в 2022 г. темпы могут снизиться. Поэтому ждать взрывного роста комиссионных доходов не стоит. Консервативные прогнозы инвестдомов говорят всего лишь о 5% роста комиссионных доходов.

Позитива акциям добавляет привычка менеджмента биржи распределять около 90% чистой прибыли в виде дивидендов, хотя дивидендная политика предусматривает лишь 60%.

С технической точки зрения акция приближается к повторному тесту зоны покупок, которая расположена на уровне 129–130 руб. Это может быть хорошим моментом для покупки бумаги.

Рис. 3. Динамика изменения стоимости акций «Мосбиржи» на Мосбирже, 2020–2022

Аналитики установили цель 208,54 руб. за акцию, но, чтобы достичь её, предстоит пройти долгий путь. При этом причин для недостижения данных уровней на горизонте года нет.

«ФосАгро»: удобрим свои портфели

Аналитики изучили отчётность «ФосАгро» (PHOR) и пришли к выводу, что акции интересны для покупок с целью 7000 руб. Дополнительную поддержку бумагам окажет рост цен на удобрения, а также прогнозная дивидендная доходность, которая может составить 13%.

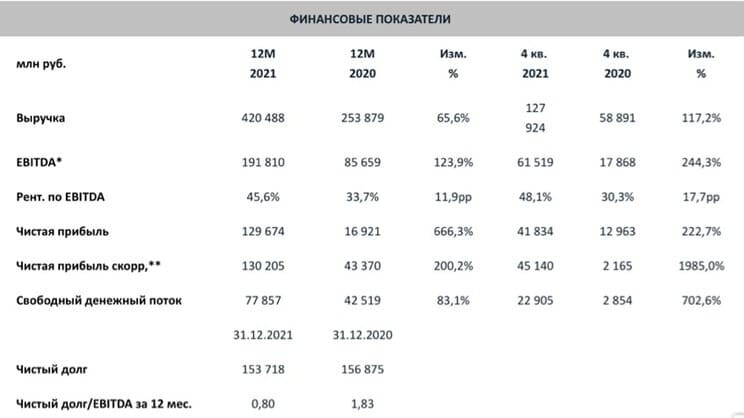

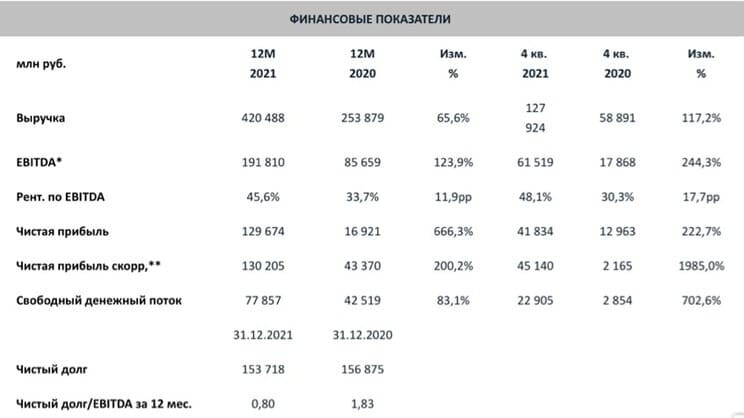

По итогам 2021 г. компания показала сильные финансовые результаты. Чистая прибыль «ФосАгро» выросла на 666,3%. Скорректированная чистая прибыль увеличилась на 200,2%, составив 130,2 млрд руб. Выручка компании за этот же период выросла на 65,6%. Это обусловлено не только положительной динамикой цен на удобрения, но и низкой базой 2020 г. на фоне убытка от курсовых разниц в размере 26,4 млрд руб.

Рис. 4. Динамика финансовых показателей «ФосАгро» за 2021 г. Источник: пресс-релиз компании

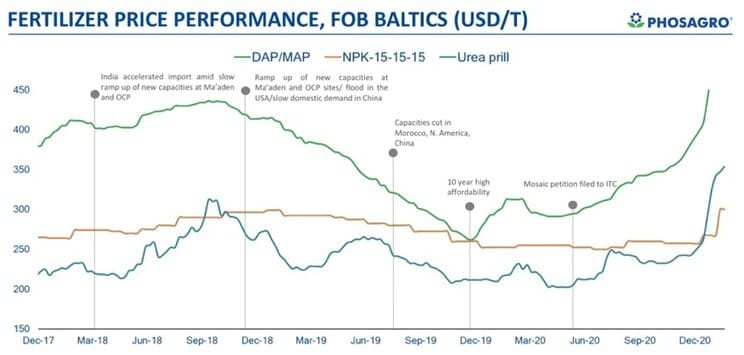

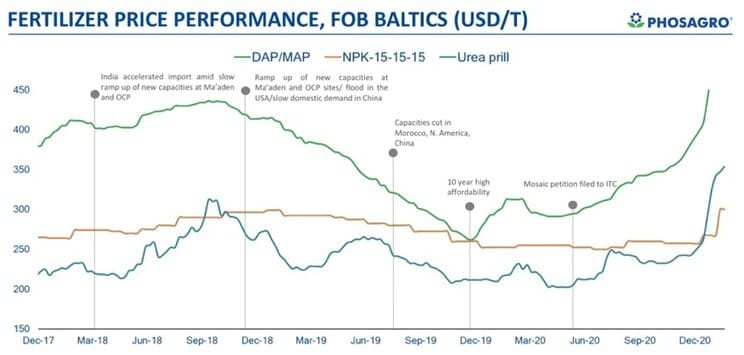

При этом цены на удобрения продолжают расти благодаря высокому мировому спросу, в основном за счёт стран Европы и Индии, а также из-за снижения экспорта со стороны Китая, который переориентировал поставки на внутренний рынок. Дополнительным триггером для роста цен на удобрения служит растущая цена на природный газ, который используется для их производства.

Рис. 5. Динамика изменения цен на удобрения, декабрь 2017 — декабрь 2020. Источник: презентация компании

Если говорить о дивидендах, то перед публикацией отчёта менеджмент рекомендовал квартальные дивиденды из нераспределённой прибыли прошлых лет в размере 390 руб., что стало рекордным значением. При этом, согласно прогнозу аналитиков, годовые дивиденды по итогам 2022 г. могут составить 762 руб., или 13% доходности.

С технической точки зрения акция торгуется вблизи исторических максимумов. Ключевой уровень уже протестирован, но риск консолидации сохраняется. Поэтом целесообразнее будет дождаться выхода из боковика, после чего заходить на тесте.

Рис. 6. Динамика изменения стоимости акций «ФосАгро» на Мосбирже, 2020–2022

Однако тот факт, что российский рынок завершил снижение и перешёл в фазу консолидации, даёт аналитикам повод для публикаций новых инвестиционных идей.

В первой части обзора мы рассмотрим инвестиционные идеи по акциям «РУСАЛа», «Московской биржи» и «ФосАгро». Вторая часть будет посвящена акциям металлургического сектора, «Детского мира» и «ГК ПИК».

«РУСАЛ»: будут ли дивиденды?

9 февраля «РУСАЛ» (RUAL) опубликовал сильные операционные результаты по итогам IV квартала и всего 2021 г. Аналитики считают, что мы также сможем увидеть сильные финансовые результаты по итогам II полугодия 2021 г. и I полугодия 2022 г., поэтому рекомендуют покупать акции компании.

Согласно отчётности, общие продажи алюминия снизились на 0,5% по сравнению с 2020 г. Однако за этот же период доля продукции с добавленной стоимостью выросла на 18,1% — до 52% общих продаж.

Средняя цена реализации алюминия при этом повысилась на 41,4%, составив 2,6 тыс. долл. за тонну, а рост средней премии составил 70,4%. При этом если в 2020 г. на рынке наблюдался профицит алюминия (избыток предложения 1,9 млн т), то прошлый год изменил расклад — на конец 2021 г. дефицит алюминия на мировом рынке составлял 1,2 млн т. Такая ситуация может говорить о том, что при сохранении дефицита цены на алюминий продолжат расти.

Смена профицита на дефицит произошла благодаря двум факторам: с одной стороны, на фоне активного перехода на зелёную энергетику повышается спрос на алюминий; с другой — мы наблюдаем рост цен на электроэнергию, траты на которую являются крупнейшей статьёй расходов для производителей этого металла. В итоге цены на алюминий достигли уровней 2008 г.

Рис. 1. Динамика изменения цен на алюминий, 8 февраля 2021 — 8 февраля 2022. Источник: Bloomberg

Кроме того, некоторые производители алюминия объявили о сокращении производства в конце 2021 г., что будет поддерживать цены на металл.

Основным ограничителем для уверенного роста акций остаётся дивидендный вопрос. Сейчас сложно сказать, вернётся ли «РУСАЛ» к выплатам уже в этом году, но предпосылки для этого есть. Во-первых, один из крупнейших инвесторов компании — Sual Partners — уже выносил выплату дивидендов на повестку заседания совета директоров, но совет проголосовал против, сославшись на отсутствие промежуточной отчётности. Скорее всего, на этом попытки Sual Partners не закончатся, и компания будет выносить предложение по итогам года.

Во-вторых, «РУСАЛ» активно гасит долг. В течение 2021 г. компания досрочно выплатила «Сбербанку» 88,5 млрд руб., и остаток по займу составляет 2,1 млрд долл. и 18 млрд руб.

В-третьих, компания планирует провести spin-off (разделение компании на высокоуглеродный и низкоуглеродный бизнес), хотя ранее Sual Partners блокировал эту процедуру. Однако «РУСАЛу» удалось договориться с акционером, и, если вспомнить предысторию, вероятно, не последнюю роль в этом сыграл дивидендный вопрос.

Учитывая позитивную конъюнктуру на рынке алюминия, растущие финансовые результаты и дивиденды по соглашению с «Норникелем» (GMKN), «РУСАЛ» может либо выплатить инвесторам хотя бы формальные дивиденды и погасить часть долга, либо отправить все средства на погашение долга. Скорее всего, будет реализуован первый вариант.

С технической точки зрения акция торгуется вблизи исторических максимумов. Зона покупок на 58,72 руб. так и не была протестирована, вместо этого бумага сформировала боковик и пока торгуется в его пределах. В данном случае целесообразно дождаться пробоя уровня 85 руб. и покупать бумагу уже на тесте уровня или следует ждать теста нижней границы консолидации — 67,81 руб.

Рис. 2. Динамика изменения стоимости акций «РУСАЛа» на Мосбирже, 2020–2022

«Мосбиржа»: квадриллион — это немало

По итогам 2021 г. совокупный объём торгов на Московской бирже (MOEX) составил 1,01 квадрлн руб., а количество частных инвесторов достигло 17,1 млн человек. На этом фоне возможен значительный рост комиссионных доходов биржи не только по итогам прошедшего года, но и в 2022 г. Дополнительно аналитики ожидают роста процентных доходов на 70% за счёт роста ключевой ставки, которую ЦБ РФ на заседании 11 февраля повысил ещё на один базисный пункт — до 9,5%.

Согласно отчётности «Мосбиржи» за III квартал 2021 г., компания сократила долю процентных доходов до 22%, а доля комиссионных доходов в общей выручке составила 78%. При этом количество розничных инвесторов на Московской бирже удвоилось, а в 2022 г. темпы могут снизиться. Поэтому ждать взрывного роста комиссионных доходов не стоит. Консервативные прогнозы инвестдомов говорят всего лишь о 5% роста комиссионных доходов.

Позитива акциям добавляет привычка менеджмента биржи распределять около 90% чистой прибыли в виде дивидендов, хотя дивидендная политика предусматривает лишь 60%.

С технической точки зрения акция приближается к повторному тесту зоны покупок, которая расположена на уровне 129–130 руб. Это может быть хорошим моментом для покупки бумаги.

Рис. 3. Динамика изменения стоимости акций «Мосбиржи» на Мосбирже, 2020–2022

Аналитики установили цель 208,54 руб. за акцию, но, чтобы достичь её, предстоит пройти долгий путь. При этом причин для недостижения данных уровней на горизонте года нет.

«ФосАгро»: удобрим свои портфели

Аналитики изучили отчётность «ФосАгро» (PHOR) и пришли к выводу, что акции интересны для покупок с целью 7000 руб. Дополнительную поддержку бумагам окажет рост цен на удобрения, а также прогнозная дивидендная доходность, которая может составить 13%.

По итогам 2021 г. компания показала сильные финансовые результаты. Чистая прибыль «ФосАгро» выросла на 666,3%. Скорректированная чистая прибыль увеличилась на 200,2%, составив 130,2 млрд руб. Выручка компании за этот же период выросла на 65,6%. Это обусловлено не только положительной динамикой цен на удобрения, но и низкой базой 2020 г. на фоне убытка от курсовых разниц в размере 26,4 млрд руб.

Рис. 4. Динамика финансовых показателей «ФосАгро» за 2021 г. Источник: пресс-релиз компании

При этом цены на удобрения продолжают расти благодаря высокому мировому спросу, в основном за счёт стран Европы и Индии, а также из-за снижения экспорта со стороны Китая, который переориентировал поставки на внутренний рынок. Дополнительным триггером для роста цен на удобрения служит растущая цена на природный газ, который используется для их производства.

Рис. 5. Динамика изменения цен на удобрения, декабрь 2017 — декабрь 2020. Источник: презентация компании

Если говорить о дивидендах, то перед публикацией отчёта менеджмент рекомендовал квартальные дивиденды из нераспределённой прибыли прошлых лет в размере 390 руб., что стало рекордным значением. При этом, согласно прогнозу аналитиков, годовые дивиденды по итогам 2022 г. могут составить 762 руб., или 13% доходности.

С технической точки зрения акция торгуется вблизи исторических максимумов. Ключевой уровень уже протестирован, но риск консолидации сохраняется. Поэтом целесообразнее будет дождаться выхода из боковика, после чего заходить на тесте.

Рис. 6. Динамика изменения стоимости акций «ФосАгро» на Мосбирже, 2020–2022

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба