В январе 2021 г., по данным ФНС России, число зарегистрированных в качестве самозанятых в России достигло 4 млн человек. За год число самозанятых резко выросло в 2,5 раза. Разберёмся в причинах такого скачка и роста популярности нового налогового режима.

Почему самозанятых с каждым годом становится больше?

Специальный налоговый режим «Налог на профессиональный доход» был введён на территории РФ с 2019 г., но не во всех регионах. С каждым годом число регионов, применяющих его, росло. Сегодня зарегистрироваться в качестве самозанятого можно в каждом субъекте РФ.

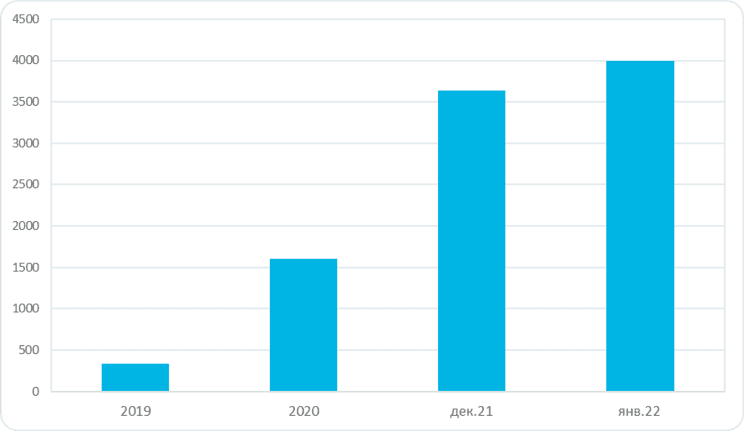

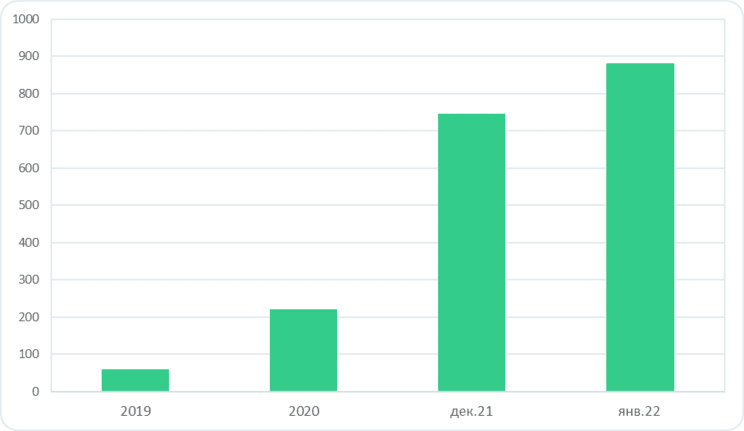

По мере роста количества регионов, в которых действует новый налоговый режим, увеличивалось и количество граждан, желающих стать самозанятыми. Если в конце 2019 г. в качестве самозанятых было зарегистрировано около 338 тыс. человек, то в январе 2022 г. этот показатель превысил 4 млн человек.

Количество самозанятых, тыс. ед.

Рис. 1. Источник: данные ФНС России

Чем больше численность региона, тем больше на его территории зарегистрировано самозанятых граждан. Первое место по количеству фрилансеров на 100 тыс. населения занимает Москва (6,8 тыс. человек), второе место — Санкт-Петербург (5,1 тыс. человек), затем идёт Республика Татарстан (4,3 тыс. человек) и Московская область (4,2 тыс. человек).

Кто и почему выбирает специальный налоговый режим?

По данным ФНС России, в основном самозанятыми являются мужчины. На их долю из числа зарегистрированных граждан приходится около 58%, соответственно, число самозанятых-женщин составляет около 42%. Средний возраст — 35 лет.

Наиболее распространённые виды деятельности, которые осуществляют плательщики НПД, — предоставление в аренду недвижимости, услуги такси, ремонт, доставка товаров, а также сфера маркетинга, IT, копирайтинг, юридическое консультирование и проектирование. Кроме того, многие предприниматели в последнее время переходят на самозанятость, закрывая ИП.

К основным причинам регистрации в качестве самозанятого и роста популярности данного налогового режима можно отнести следующие.

Низкая налоговая ставка

Уплата налога осуществляется по двум ставкам: 4% — с поступлений от физических лиц, 6% — с поступлений от ИП или юридических лиц. При данном налоговом режиме уплата налога происходит только с дохода, полученного от профессиональной деятельности. Самозанятый платит налоги только за те месяцы, в которые был доход. При нулевом доходе платить ничего не требуется. Кроме того, самозанятые имеют право получить один раз налоговый вычет в размере 10 тыс. руб. Он возвращается не в виде денежных средств, а ФНС применяет его автоматически при расчёте налога за каждый месяц, пока не будет исчерпана эта сумма. К примеру, вместо 4% с доходов от физических лиц самозанятый заплатит 3%, вместо 6% — 4%.

Страховые взносы можно платить по желанию

В отличие от ИП самозанятые не обязаны уплачивать страховые взносы. Но при этом деятельность самозанятого не входит в трудовой стаж. Если ИП обязаны были заплатить в 2021 г. фиксированные страховые взносы в размере 40 784 руб., независимо от того, был получен доход или нет, то самозанятые в любой момент могут самостоятельно начать уплачивать страховые взносы в ПФР в любом размере.

Упрощённый бухгалтерский и налоговый учёт

Весь налоговый и бухгалтерский учёт самозанятый осуществляет в режиме онлайн. Ему не нужно подавать декларации и сдавать статистическую или финансовую отчётность в налоговые органы или Росстат. Все взаимодействия с ФНС, в том числе регистрация, происходит онлайн через мобильное приложение «Мой налог». Сегодня самозанятые активно пользуются услугами банков и электронных площадок — партнёров проекта, которые встроили функции мобильного приложения «Мой налог» в свои программные продукты. Обслуживание происходит бесплатно. Кроме того, самозанятые работают без онлайн-касс, которые обязаны были установить большинство ИП до 1 июля 2021 г. НПД необходимо платить раз в месяц до 25 числа, когда был получен доход. После получения оплаты за свои услуги самозанятому необходимо сформировать чек, зафиксировав таким образом полученный доход. Далее ФНС на основании зафиксированных доходов сама рассчитывает размер налога, который нужно будет оплатить самозанятому.

Легализация работы

В отличие от неофициально работающих граждан самозанятые зарабатывают законным способом. Это означает, что они всегда могут официально подтвердить свой доход. К примеру, это может потребоваться при оформлении кредита или при получении визы.

Что новый налоговый режим даёт государству?

Введение нового налогового режима выгодно для государства с точки зрения вывода из теневого сектора большого количества граждан, ведущих предпринимательскую деятельность. Чем больше людей решает легализовать свой доход, тем больше пополняется государственная казна.

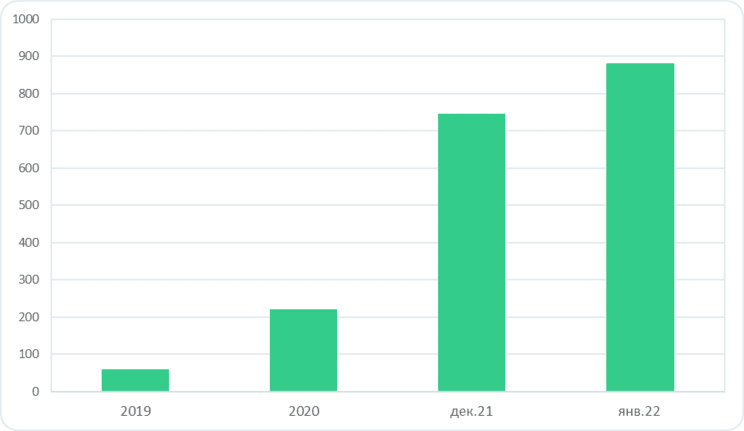

Начиная с введения нового налогового режима в 2019 г. доходы самозанятых превысили 882 млрд руб. Средний чек самозанятого составляет около 1446 руб.

Доходы самозанятых, млрд руб.

Рис. 2. Источник: данные ФНС России

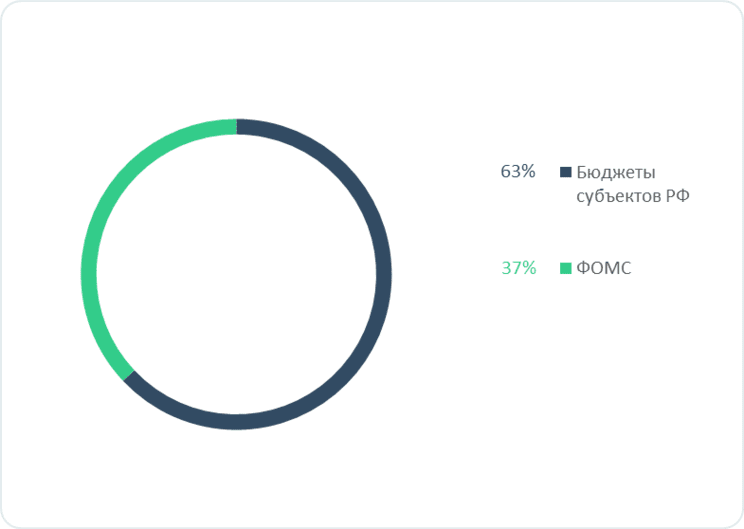

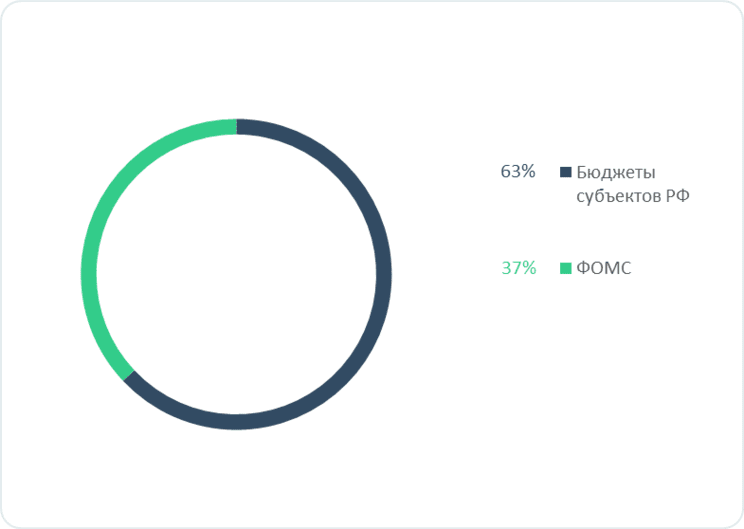

Согласно статье 146 БК РФ, основная часть уплаченного налога на профессиональный доход поступает в бюджет региона, где самозанятый зарегистрировал свою деятельность, а 37% перечисляется в Фонд обязательного медицинского страхования (ФОМС).

Структура распределения НПД, %

Рис. 3. Источник: БК РФ

По данным ФНС России, за три года существования специального налогового режима в бюджеты субъектов поступило 15 млрд руб., в ФОМС — 8,7 млрд руб. Если деньги, направленные в региональный бюджет, идут на благоустройство и развитие экономики этого субъекта, то средства, перечисленные в ФОМС, идут на обеспечение граждан медицинской помощью по полису обязательного медицинского страхования.

Новый специальный налоговый режим позволяет вывести из тени граждан с невысоким уровнем доходов. За год самозанятый может иметь максимальный доход не более 2,4 млн руб. В случае превышения придётся регистрировать ИП. Если же годовой доход меньше этой суммы, то регистрировать ИП не всегда выгодно, ведь предприниматели обязаны вести налоговый и бухгалтерский учёт, платить банку за обслуживание, уплачивать фиксированную сумму в качестве страховых взносов. Налоги у ИП также выше, чем у самозанятых.

При этом самозанятым может осуществляться не всякая деятельность, что разъясняет Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» № 422-ФЗ от 27.11.2018 г.

За три года существования популярность и востребованность нового налогового режима только растёт, так как позволяет экономить средства и упрощает ведение бизнеса.

Почему самозанятых с каждым годом становится больше?

Специальный налоговый режим «Налог на профессиональный доход» был введён на территории РФ с 2019 г., но не во всех регионах. С каждым годом число регионов, применяющих его, росло. Сегодня зарегистрироваться в качестве самозанятого можно в каждом субъекте РФ.

По мере роста количества регионов, в которых действует новый налоговый режим, увеличивалось и количество граждан, желающих стать самозанятыми. Если в конце 2019 г. в качестве самозанятых было зарегистрировано около 338 тыс. человек, то в январе 2022 г. этот показатель превысил 4 млн человек.

Количество самозанятых, тыс. ед.

Рис. 1. Источник: данные ФНС России

Чем больше численность региона, тем больше на его территории зарегистрировано самозанятых граждан. Первое место по количеству фрилансеров на 100 тыс. населения занимает Москва (6,8 тыс. человек), второе место — Санкт-Петербург (5,1 тыс. человек), затем идёт Республика Татарстан (4,3 тыс. человек) и Московская область (4,2 тыс. человек).

Кто и почему выбирает специальный налоговый режим?

По данным ФНС России, в основном самозанятыми являются мужчины. На их долю из числа зарегистрированных граждан приходится около 58%, соответственно, число самозанятых-женщин составляет около 42%. Средний возраст — 35 лет.

Наиболее распространённые виды деятельности, которые осуществляют плательщики НПД, — предоставление в аренду недвижимости, услуги такси, ремонт, доставка товаров, а также сфера маркетинга, IT, копирайтинг, юридическое консультирование и проектирование. Кроме того, многие предприниматели в последнее время переходят на самозанятость, закрывая ИП.

К основным причинам регистрации в качестве самозанятого и роста популярности данного налогового режима можно отнести следующие.

Низкая налоговая ставка

Уплата налога осуществляется по двум ставкам: 4% — с поступлений от физических лиц, 6% — с поступлений от ИП или юридических лиц. При данном налоговом режиме уплата налога происходит только с дохода, полученного от профессиональной деятельности. Самозанятый платит налоги только за те месяцы, в которые был доход. При нулевом доходе платить ничего не требуется. Кроме того, самозанятые имеют право получить один раз налоговый вычет в размере 10 тыс. руб. Он возвращается не в виде денежных средств, а ФНС применяет его автоматически при расчёте налога за каждый месяц, пока не будет исчерпана эта сумма. К примеру, вместо 4% с доходов от физических лиц самозанятый заплатит 3%, вместо 6% — 4%.

Страховые взносы можно платить по желанию

В отличие от ИП самозанятые не обязаны уплачивать страховые взносы. Но при этом деятельность самозанятого не входит в трудовой стаж. Если ИП обязаны были заплатить в 2021 г. фиксированные страховые взносы в размере 40 784 руб., независимо от того, был получен доход или нет, то самозанятые в любой момент могут самостоятельно начать уплачивать страховые взносы в ПФР в любом размере.

Упрощённый бухгалтерский и налоговый учёт

Весь налоговый и бухгалтерский учёт самозанятый осуществляет в режиме онлайн. Ему не нужно подавать декларации и сдавать статистическую или финансовую отчётность в налоговые органы или Росстат. Все взаимодействия с ФНС, в том числе регистрация, происходит онлайн через мобильное приложение «Мой налог». Сегодня самозанятые активно пользуются услугами банков и электронных площадок — партнёров проекта, которые встроили функции мобильного приложения «Мой налог» в свои программные продукты. Обслуживание происходит бесплатно. Кроме того, самозанятые работают без онлайн-касс, которые обязаны были установить большинство ИП до 1 июля 2021 г. НПД необходимо платить раз в месяц до 25 числа, когда был получен доход. После получения оплаты за свои услуги самозанятому необходимо сформировать чек, зафиксировав таким образом полученный доход. Далее ФНС на основании зафиксированных доходов сама рассчитывает размер налога, который нужно будет оплатить самозанятому.

Легализация работы

В отличие от неофициально работающих граждан самозанятые зарабатывают законным способом. Это означает, что они всегда могут официально подтвердить свой доход. К примеру, это может потребоваться при оформлении кредита или при получении визы.

Что новый налоговый режим даёт государству?

Введение нового налогового режима выгодно для государства с точки зрения вывода из теневого сектора большого количества граждан, ведущих предпринимательскую деятельность. Чем больше людей решает легализовать свой доход, тем больше пополняется государственная казна.

Начиная с введения нового налогового режима в 2019 г. доходы самозанятых превысили 882 млрд руб. Средний чек самозанятого составляет около 1446 руб.

Доходы самозанятых, млрд руб.

Рис. 2. Источник: данные ФНС России

Согласно статье 146 БК РФ, основная часть уплаченного налога на профессиональный доход поступает в бюджет региона, где самозанятый зарегистрировал свою деятельность, а 37% перечисляется в Фонд обязательного медицинского страхования (ФОМС).

Структура распределения НПД, %

Рис. 3. Источник: БК РФ

По данным ФНС России, за три года существования специального налогового режима в бюджеты субъектов поступило 15 млрд руб., в ФОМС — 8,7 млрд руб. Если деньги, направленные в региональный бюджет, идут на благоустройство и развитие экономики этого субъекта, то средства, перечисленные в ФОМС, идут на обеспечение граждан медицинской помощью по полису обязательного медицинского страхования.

Новый специальный налоговый режим позволяет вывести из тени граждан с невысоким уровнем доходов. За год самозанятый может иметь максимальный доход не более 2,4 млн руб. В случае превышения придётся регистрировать ИП. Если же годовой доход меньше этой суммы, то регистрировать ИП не всегда выгодно, ведь предприниматели обязаны вести налоговый и бухгалтерский учёт, платить банку за обслуживание, уплачивать фиксированную сумму в качестве страховых взносов. Налоги у ИП также выше, чем у самозанятых.

При этом самозанятым может осуществляться не всякая деятельность, что разъясняет Федеральный закон «О проведении эксперимента по установлению специального налогового режима «Налог на профессиональный доход» № 422-ФЗ от 27.11.2018 г.

За три года существования популярность и востребованность нового налогового режима только растёт, так как позволяет экономить средства и упрощает ведение бизнеса.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба