Итак, вы планируете открыть ИИС, так как по этому типу брокерского счёта государство предоставляет налоговые льготы — вычет на внесённую сумму или на полученный доход. При этом необходимо решить, на какой срок выгоднее всего открывать его.

В данной статье мы не будем учитывать форс-мажорные обстоятельства, которые могут повлиять на необходимость закрыть счёт и вывести средства раньше. Рассчитаем, когда и какую прибыль можно получить, открыв ИИС с целью получения налоговых вычетов на сумму пополнения.

Вариант серый

Открываем ИИС и к концу третьего года его действия, в декабре, пополняем его на 400 тыс. руб., а уже в начале следующего года подаём заявление в налоговую службу на получение вычета. Через три месяца камеральной проверки (плюс месяц на перечисление денежных средств) можно получить 52 тыс. руб. и закрыть счёт, забрав вложенные 400 тыс. руб.

При этом налоговая может признать такой вариант не подходящим под льготы, так как не было куплено ни одного доступного финансового инструмента.

Итого: срок жизни ИИС — три года, выгода — 0 или 13%.

Варианты с реинвестированием

Рассмотрим варианты не только открытия счёта и зачисления на него средств, но и покупки ценных бумаг.

Предположим, что вы размещаете свои средства консервативно, например, в облигации под 7% годовых. В таком случае есть несколько вариантов использования счёта.

Вариант 1

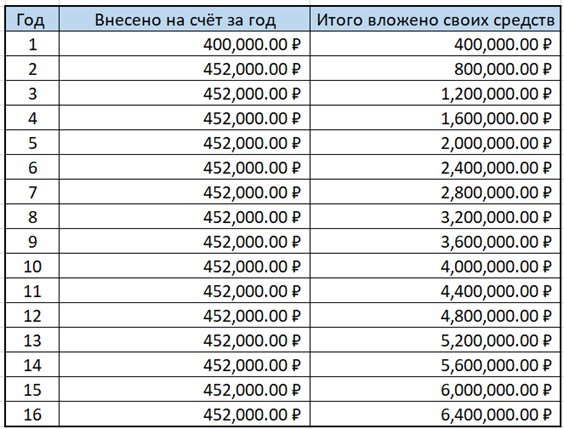

Каждый год пополнять счёт на одну и ту же сумму (400 тыс. руб.), со второго года прибавляя к ней полученный от налоговой вычет. И всё это вместе с полученными за предыдущий год купонами реинвестировать.

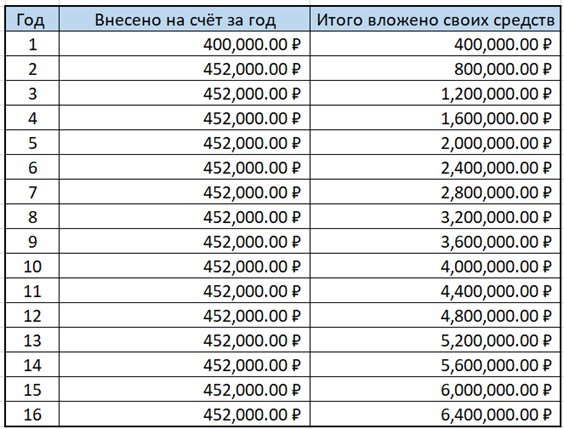

Рис. 1. Средства, внесённые на счёт (налоговые вычеты не включены в собственные средства). Источник: расчёты автора

Вариант 2

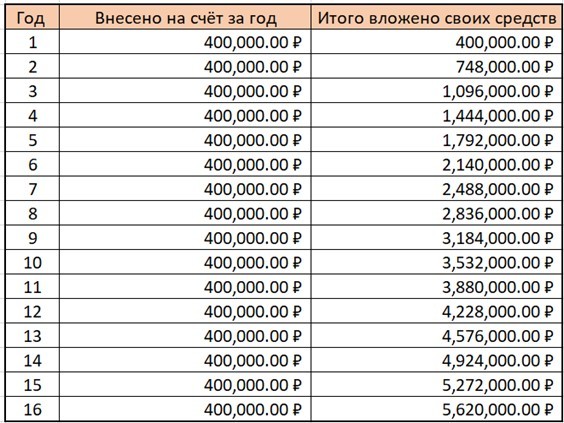

Пополнить в первый год счёт на 400 тыс. руб., а со второго года пополнять счёт на общую сумму в 400 тыс. руб., часть из которых составляет полученный налоговый вычет. Как в первом случае, предполагается реинвестировать купонный доход и инвестировать внесённую сумму в те же ценные бумаги.

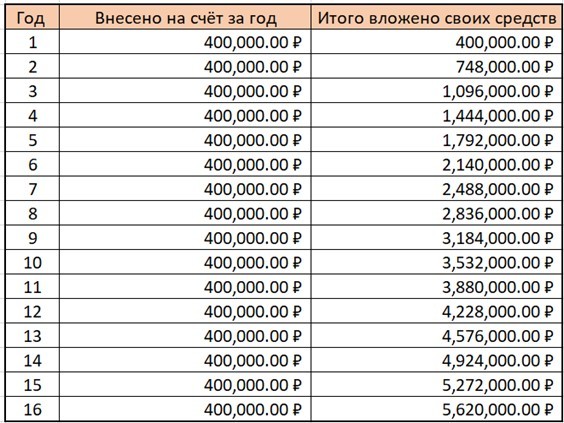

Рис. 2. Средства, внесённые на счёт (налоговые вычеты учтены). Источник: расчёты автора

Вариант 3

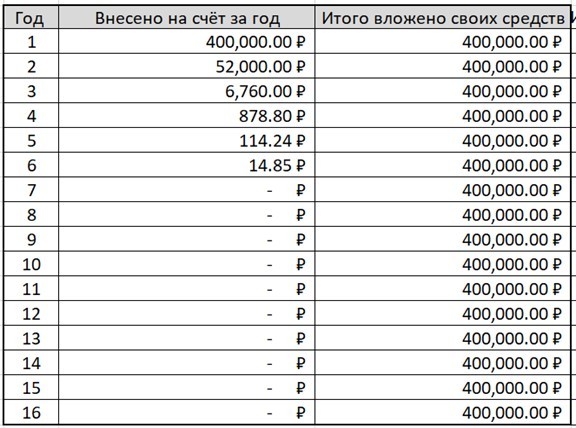

Пополнить в первый год счёт на 400 тыс. руб., а со второго года вносить только получаемый налоговый вычет. В таком случае примерно на седьмой год жизни ИИС будет внесён последний платёж. В остальном вариант не отличается от предыдущих двух — купоны каждый год реинвестируются.

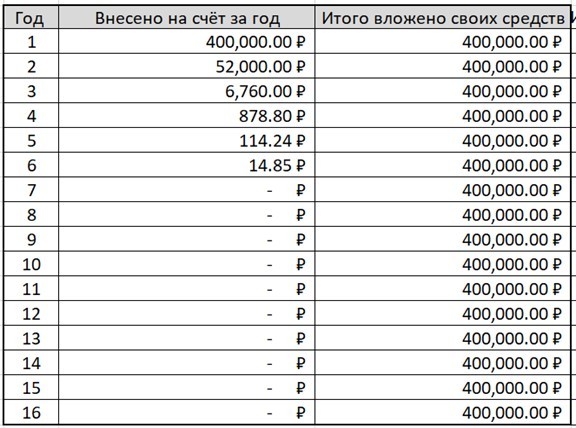

Рис. 3. Средства, внесённые на счёт. Источник: расчёты автора

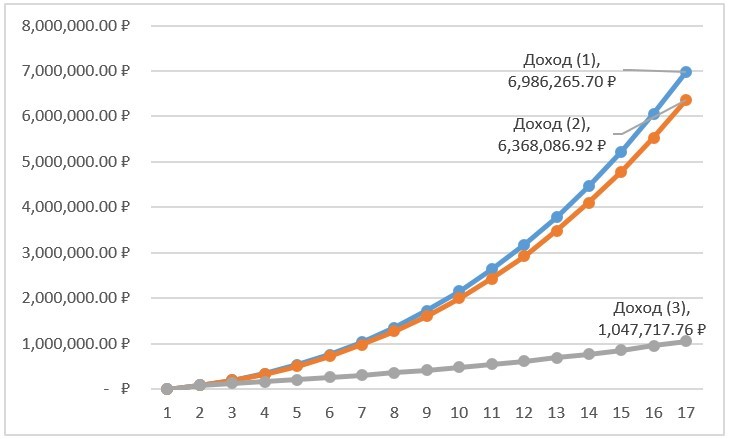

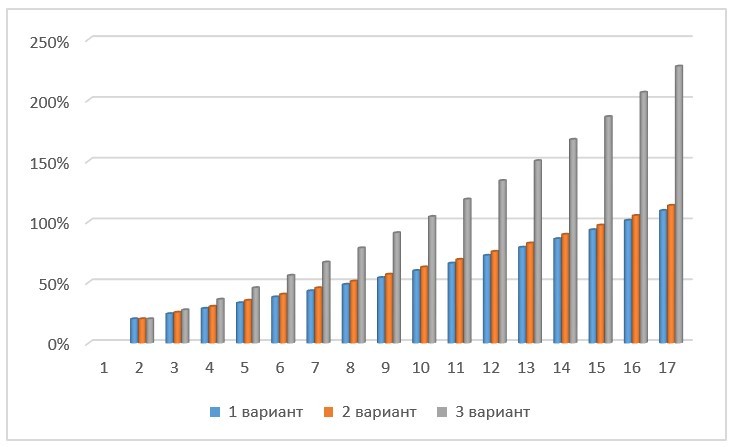

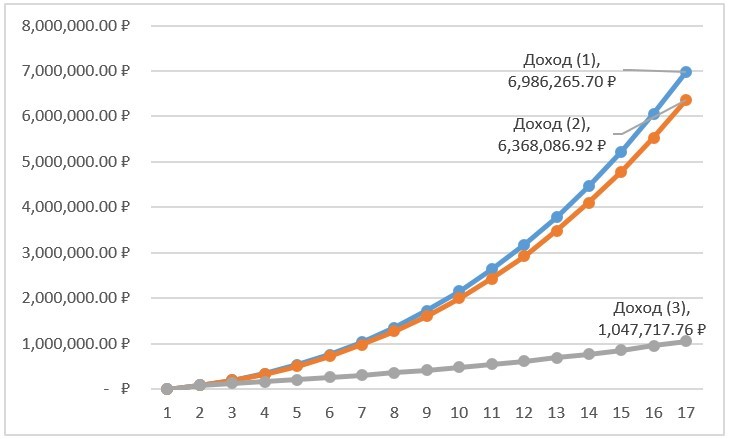

Рис. 4. Суммы доходов при различных вариантах использования ИИС. Источник: расчёты автора

Зависимость в увеличении доходов с ИИС не пропорциональна годам. С каждым годом скорость прироста доходов увеличивается. И этот прирост становится всё более существенным, начиная с четвёртого года жизни счёта.

Какой вариант более прибыльный?

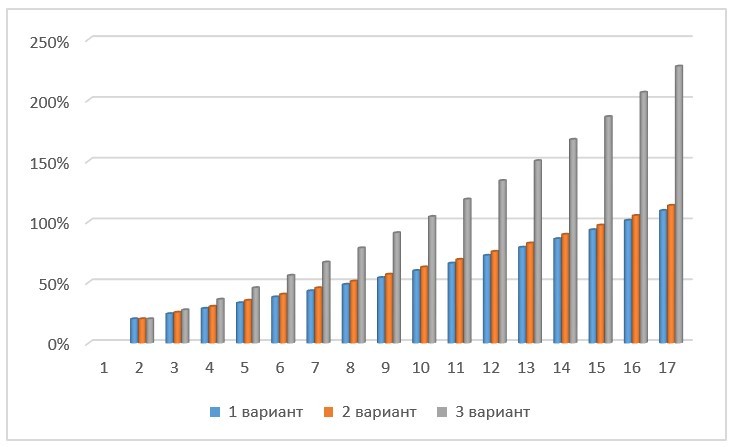

Рис. 5. Сравнение вариантов использования ИИС по прибыльности. Источник: расчёты автора

Самым выгодным кажется третий вариант, но только с точки зрения соотношения вложенных и полученных средств. С точки зрения суммы этот вариант выглядит самым слабым.

Итого: срок жизни ИИС — три года, выгода — от 24 до 27% при вложении средств под 7% годовых.

В каком случае ИИС наиболее выгоден?

Если вы готовы открыть ИИС, покупать на него ценные бумаги, которые могут приносить доход, а также если вы будете использовать налоговый вычет на взносы как часть ежегодных пополнений счёта, то чем дольше будет открыт ИИС, тем большую выгоду он сможет принести, при условии действия налоговой льготы.

В данной статье мы не будем учитывать форс-мажорные обстоятельства, которые могут повлиять на необходимость закрыть счёт и вывести средства раньше. Рассчитаем, когда и какую прибыль можно получить, открыв ИИС с целью получения налоговых вычетов на сумму пополнения.

Вариант серый

Открываем ИИС и к концу третьего года его действия, в декабре, пополняем его на 400 тыс. руб., а уже в начале следующего года подаём заявление в налоговую службу на получение вычета. Через три месяца камеральной проверки (плюс месяц на перечисление денежных средств) можно получить 52 тыс. руб. и закрыть счёт, забрав вложенные 400 тыс. руб.

При этом налоговая может признать такой вариант не подходящим под льготы, так как не было куплено ни одного доступного финансового инструмента.

Итого: срок жизни ИИС — три года, выгода — 0 или 13%.

Варианты с реинвестированием

Рассмотрим варианты не только открытия счёта и зачисления на него средств, но и покупки ценных бумаг.

Предположим, что вы размещаете свои средства консервативно, например, в облигации под 7% годовых. В таком случае есть несколько вариантов использования счёта.

Вариант 1

Каждый год пополнять счёт на одну и ту же сумму (400 тыс. руб.), со второго года прибавляя к ней полученный от налоговой вычет. И всё это вместе с полученными за предыдущий год купонами реинвестировать.

Рис. 1. Средства, внесённые на счёт (налоговые вычеты не включены в собственные средства). Источник: расчёты автора

Вариант 2

Пополнить в первый год счёт на 400 тыс. руб., а со второго года пополнять счёт на общую сумму в 400 тыс. руб., часть из которых составляет полученный налоговый вычет. Как в первом случае, предполагается реинвестировать купонный доход и инвестировать внесённую сумму в те же ценные бумаги.

Рис. 2. Средства, внесённые на счёт (налоговые вычеты учтены). Источник: расчёты автора

Вариант 3

Пополнить в первый год счёт на 400 тыс. руб., а со второго года вносить только получаемый налоговый вычет. В таком случае примерно на седьмой год жизни ИИС будет внесён последний платёж. В остальном вариант не отличается от предыдущих двух — купоны каждый год реинвестируются.

Рис. 3. Средства, внесённые на счёт. Источник: расчёты автора

Рис. 4. Суммы доходов при различных вариантах использования ИИС. Источник: расчёты автора

Зависимость в увеличении доходов с ИИС не пропорциональна годам. С каждым годом скорость прироста доходов увеличивается. И этот прирост становится всё более существенным, начиная с четвёртого года жизни счёта.

Какой вариант более прибыльный?

Рис. 5. Сравнение вариантов использования ИИС по прибыльности. Источник: расчёты автора

Самым выгодным кажется третий вариант, но только с точки зрения соотношения вложенных и полученных средств. С точки зрения суммы этот вариант выглядит самым слабым.

Итого: срок жизни ИИС — три года, выгода — от 24 до 27% при вложении средств под 7% годовых.

В каком случае ИИС наиболее выгоден?

Если вы готовы открыть ИИС, покупать на него ценные бумаги, которые могут приносить доход, а также если вы будете использовать налоговый вычет на взносы как часть ежегодных пополнений счёта, то чем дольше будет открыт ИИС, тем большую выгоду он сможет принести, при условии действия налоговой льготы.

https://journal.open-broker.ru/

Не является индивидуальной инвестиционной рекомендацией | При копировании ссылка обязательна | Нашли ошибку - выделить и нажать Ctrl+Enter | Жалоба